Как проверить кредитную историю бесплатно по фамилии: при наличии или отсутствии кода

Содержание:

Зачем проверять кредитную историю

Как правило, для людей, которые не сталкиваются с проблемой получения кредита в банке, проверить кредитную историю по фамилии станет не более чем удовлетворением интереса. А для некоторых это становится необходимым условием похода в банк. Не стоит быть уверенным на 100 процентов в качестве КИ. Иногда в ней содержится ошибочная информация, которая станет для заемщика открытием.

Чтобы вовремя ликвидировать погрешности, проверяйте их наличие. Владение КИ позволяет:

- определить причины отказов в кредите;

- найти в какое бюро передана КИ;

- найти недочеты, допущенные банковскими служащими;

- обнаружить урон, нанесенный КИ мошенническими действиями;

- обеспечить собственную безопасность, безопасность родных и близких.

Как часто обновляется кредитная история

КИ — постоянно изменяющийся документ. Помимо того, что туда вносится информация о размере задолженности, внесении очередного платежа и полном погашении кредита, обновления могут происходить по ряду других причин. К ним относятся:

- изменение личных данных субъекта (например, смена фамилии, имени и отчества и паспортных данных);

- изменение условий договора. Речь идет о возможной реструктуризации задолженности или перепродаже долга коллекторам;

- исправление ошибок в КИ, которые возникли не по вине заемщика;

- изменение объема истории из-за того что срок давности КИ истек.

Сколько времени хранится кредитное досье на каждого заемщика? Ранее Центральный Банк обязывал бюро хранить историю в течение 15 лет. Теперь условия мягче — срок равен 10 годам. То есть через 10 лет заемщик с плохой историей может начинать все с нуля.

Но есть нюанс: чтобы КИ аннулировали, в БКИ не должно поступать никаких запросов. Это значит, что в течение 10 лет заемщику не стоит обращаться в банки и другие финансовые организации, иначе отсчет начнется заново.

Какие данные содержатся в кредитной истории?

Формат кредитной истории предусматривает кредитный отчет со скоринг-оценкой. Каждый гражданин вправе получить его онлайн бесплатно по фамилии, но не чаще 1 отчета за год и при условии соблюдения требований к идентификации. Если заплатить вознаграждение, посылать запросы документа можно без ограничений по частоте обращений.

Из сведений в документе можно узнать кредитную историю, все необходимые детали о человеке и его финансовой ответственности. В отчете представлены:

- ФИО подателя запроса.

- Данные об идентификации номера.

- Сведения о рождении.

- Гражданская принадлежность.

- Адрес регистрации (физлицо), реквизиты организации – название, адрес, ЕГР, УНП (для организации).

- Сведения о кредиторе – банке, МФО, лизинговой организации.

- Параметры договора (номер, дата, срок действия).

- Сумма и валюта кредитования.

- Информация о погашении долга, исполнении обязательств перед кредиторами, лизингодателями, иными финансовыми компаниями, включая просроченные платежи, суммы по договорам факторинга.

- Наличие активных обязательств по поручительствам, гарантиям, залогам.

Сведения о плательщике предоставляется в виде структурированного отчета с собранными данными о кредитах и иных финансовых обязательствах. Помимо информативной части с данными о лице, предлагается расчет скоринг-оценки с присвоением баллов по разным характеристикам, через которые строят выводы о способности предполагаемого заемщика справляться со взятыми обязательствами.

Классы рейтингов

| Класс рейтинга | >Скорбалл | <=Скорбалл | PPD* мин | PPD* макс |

|---|---|---|---|---|

| A1 | 375 | 0,00% | 0,25% | |

| A2 | 350 | 375 | 0,25% | 0,39% |

| A3 | 325 | 350 | 0,39% | 0,60% |

| B1 | 300 | 325 | 0,60% | 0,92% |

| B2 | 275 | 300 | 0,92% | 1,41% |

| B3 | 250 | 275 | 1,41% | 2,16% |

| C1 | 225 | 250 | 2,16% | 3,30% |

| C2 | 200 | 225 | 3,30% | 4,99% |

| C3 | 175 | 200 | 4,99% | 7,50% |

| D1 | 150 | 175 | 7,50% | 11,11% |

| D2 | 125 | 150 | 11,11% | 16,16% |

| D3 | 100 | 125 | 16,16% | 22,92% |

| E1 | 75 | 100 | 22,92% | 31,44% |

| E2 | 50 | 75 | 31,44% | 41,42% |

| E3 | 50 | 41,42% | ||

| F | Текущая просроченная задолженность длительностью более 90 дней на сумму более 13,00 бел.руб. |

Какой у Вас класс рейтинга?

A 3.19%

B 20.97%

C 37.64%

D 22.36%

E 11.53%

F 4.31%

Проголосовало: 720

Основанием для расчета скоринг-баллов служат сведения из статистики кредитного регистра. Чем выше балл, тем лучше шансы на одобрение займа, поскольку количество баллов отражает степень вероятности будущих проблем с выплатами. Вероятность просрочки (PPD) рассчитывается в процентах от 0 до 100.

Как банки узнают о кредитах заемщиков

Перед тем, как одобрить заявку на займ, банки тщательно проверяют заемщика по различным критериям. В этот список входит процент закредитованности и порядок соблюдения графика платежей.

В первом случае банк оценивает вероятность возникновения проблем с платежами – если у клиента много займов, на их оплату уходит определенная часть дохода. Если ежемесячный объем расходов превышает 60%, решение по заявке будет отрицательным.

Во втором случае оценивается надежность и добросовестность клиента по кредитной сделке. Если он систематически допускает просрочки или вносит платежи в последний день платежа – это создает негативное впечатление и ведет к отказу по заявке.

Перечисленные сведения банки получают от БКИ. Первое, что делает финансовая организация после поступления заявки на займ – делают запрос в Бюро и смотрят на скоринг балл (уровень кредитоспособности). Если он низкий, сразу отклоняют заявку, если удовлетворительный, проводят дальнейшую проверку, изучая финансовое прошлое клиента.

Таким образом, есть разные способы узнать о наличии задолженности по займу. Рекомендуется регулярно проверять наличие долгов, так как просрочка грозит проблемами с получением последующих займов в банковских организациях

При этом важно учитывать, что она может возникнуть случайно – например, если клиент произвел платеж в последний день графика, но он не дошел сразу из-за технических проблем. Чтобы свести риск появления кредитной задолженности желательно вносить ежемесячный платеж заранее – не позднее, чем за 3 дня до даты списания средств со счета

Важно!

У человека, еще не занимавшего денежные средства, КИ пустая, т.е. вторая (основная) часть будет отсутствовать. Но банки, как правило, к нейтральным кредитным историям относятся негативно. Это обосновано тем, что кредитор лишен возможности удостовериться в вашей кредитоспособности. Тем более, она может содержать информацию об отказе в подписании кредитного договора. Такие данные также вносят свою ложку дегтя.

Запросив КИ заемщика и увидев там отклонение заявок от первоочередного банка, последующий фининститут, скорее всего, поступит подобным образом, т.е. окажет в выдаче ссуды. Если взять кредит с хорошей кредитной историей – не проблема, то с плохой дела обстоят сложнее. Улучшение КИ занимает много времени. Это последовательный и затратный процесс.

Но особе, ранее допускавшей просрочки, не имеющей ныне возможности улучшить историю, не стоит даже и думать, как очистить ее. Ни банки, ни бюро, ни другие органы не имеют полномочий на удаление КИ. Поэтому не прибегайте к услугам аферистов, предлагающих оказать помощь по очищению финансового досье.

Хорошей кредитной историей будет обладать субъект, который аккуратно погашает займы, успешно закрыл предыдущие, нечасто обращается за кредитованием в течение определенного промежутка времени. Если с момента последнего кредита прошел год или больше, вероятно, на новый заемщик получит положительный ответ. Более того, его кредитный рейтинг будет возрастать, а история в целом – улучшаться.

В будущем у надежного, ответственного должника появится возможность занимать большие суммы, т.к. кредиторы станут ему доверять. Испортить КИ проще простого. Даже если вы раньше успешно возвращали кредиты, одно продолжительное несоблюдение сроков выплаты (более 30 дней) запятнает вашу репутацию, как и высокий уровень закредитованности, отклоненные запросы в банки.

В завершение

Раз в год каждый человек может получить кредитную историю бесплатно. В иных случаях нужно будет платить. В БКИ обращаются либо через интернет, либо посещают офис. Некоторые граждане прибегают к услугам специальных сервисов, которые, сотрудничая с бюро, могут предоставить кредитный отчет. Их услуги также стоят денег, хотя, например, Эквифакс дает возможность первый раз получить кредитную историю бесплатно.

Обратите внимание, что ваша кредитная история находится не во всех БКИ. Все зависит от того, с какими бюро взаимодействуют кредитующие организации, у которых вы оформляли ссуду

Чтобы узнать, где хранится КИ, выбирают один из способов: или просят банки сообщить данные, или сами подают запрос в ЦККИ. Помните, финансовое досье заемщика остается с ним на всю жизнь. Следовательно, его нужно беречь, ведь кредит с плохой кредитной историей взять довольно проблематично.

Найти банки, которые согласятся заключить договор с «проблемным» клиентом, не так-то просто. Их очень мало. И если человеку в подобной ситуации не удается наладить контакт с кредитно-финансовыми учреждениями, можно рассмотреть вариант с МФО, предоставляющими займы с плохой КИ.

Как исправить кредитную историю: проблемы, способы решения

Кредитная история выступает едва ли не самым важным и решающим фактором при выдаче кредита

В первую очередь банки обращают внимание на финансовое досье клиента, поскольку оно показывает, можно ли ему доверять. Если в прошлом КИ …Продолжить

Подробно рассказываем, как очистить кредитную историю

В современном мире мы привыкли пользоваться кредитными средствами. Но не каждый заемщик реально оценивает свои силы, поэтому допускает просрочки или вовсе отказывается от погашения долга. Могут быть предпосылками таких действий и уважительные причины: болезнь, увольнение, …Продолжить

Как узнать кредитную историю онлайн, бесплатно и платно

Физические лица, желающие узнать кредитную историю, могут сделать это несколькими способами: отправив запрос в БКИ, получить КИ, воспользовавшись услугами специальных сервисов. Использование новых технологий упрощает процедуру выдачи сведений клиенту о его платежной репутации. Обычно за …Продолжить

Как узнать кредитную историю онлайн?

Основных путей осуществления запроса на получение сведений о своей кредитной истории четыре:

1. Заказ кредитной истории на сайте своего БКИ или его партнера

При онлайн-заказе кредитного отчета в интернете в основном задачи, которые нужно выполнить, однотипны для всех веб-ресурсов:

- Регистрация на сайте.

- Заказ отчета и оплата услуги.

- Получение кредитной истории на указанный электронный адрес.

2. Заказ своей кредитной истории через интернет-банкинг некоторых банков

- Не все банки имеют удобный интернет-банкинг и не у всех кредитных организаций в перечень дистанционно оказываемых услуг включено предоставление кредитного отчета. Воспользоваться таким сервисом могут, в частности, клиенты «Банка Русский Стандарт», который долгое время являлся основным и эксклюзивным партнером бюро КБ «Русский Стандарт».

- Стоимость услуги зависит от конкретного банка и БКИ. Например, «Банк Русский Стандарт» работает по тарифам КБ «Русский Стандарт», соответственно отчет там будет стоить ориентировочно 200 руб.

- Преимущества такой подачи запроса – не только скорость получения ответа, но и отсутствие необходимости проходить дополнительную идентификацию. В зависимости от условий, предлагаемых конкретным банком и конкретным бюро, срок получения ответа может быть от часа до пары дней.

4. Заказ кредитного рейтинга через сайты-посредники

- Стоимость услуги обычно зависит от выбранного веб-ресурса, но в среднем составляет до 300 руб. при разовом обращении.

- Получение ответа, как правило, происходит в течение получаса.

Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

Не всегда есть необходимость запрашивать полный отчет, тем более если 2 запроса уже были израсходованы. Для оценки вероятности одобрения кредита, контроля за существенными изменениями КИ и тд. вполне можно пользоваться кратким кредитным рейтингом или выпиской из КИ. Они обходятся дешевле или вовсе предоставляются без взимания платы.

Рейтинг также указывается в отчете БКИ. Он показывает вероятность одобрения кредита. Но банки применяют собственные модели оценки клиента.

Краткая выписка о кредитной истории в онлайн-банке Тинькофф

Особенности краткой выписки из КИ в Тинькофф Банке

- Формируется на основе данных, полученных из НБКИ и собственного анализа, проведенного банком.

- Выписка показывает информацию о рейтинге, по которому можно определить вероятность одобрения кредита.

- Дополнительно банк предлагает ознакомиться с рекомендациями по улучшению КИ (если необходимо).

Через сервис «Кредитный рейтинг онлайн»

Сервис «Кредитный рейтинг онлайн» обслуживается компанией Юником24. Он позволяет оперативно получить информацию о кредитном рейтинге. С ее помощью можно оценить вероятность одобрения кредита, качество КИ и т. д.

При первом обращении необходимо заполнить подробно сведения о себе (Ф.И.О., паспортные данные) и создать учетную запись в сервисе. В дальнейшем получать актуальные сведения о кредитном рейтинге можно через личный кабинет.

Создатели сервиса напоминают, что каждый запрос КИ сторонней организацией будет учтен при обработке заявок на кредиты. Они также напоминают, банки, проверяющие кредитную историю заемщиков, принимают решение самостоятельно и используют для оценки клиентов различные методики. Высокий рейтинг в сервисе не может служить 100% гарантией одобрения ссуды.

Узнать свой кредитный рейтинг онлайн

Через сервис моментального кредитного рейтинга «3 БКИ»

Сервис «3 БКИ» позволяет получить почти мгновенно оценку кредитного рейтинга. Она рассчитывается на основе собственной методики, созданной разработчиками ресурса. Обработка запроса занимает буквально несколько секунд.

Пользователю на выбор предлагает разовый отчет за 299 р. или оформить подписку на 3 ежемесячных отчета за 499 р.

Особенности интернет-сервиса

- Предоставляются рекомендации по улучшению КИ.

- Минимальный набор данных, необходимых для получения отчета.

- Подарки при заказе услуги (например, бесплатный курс «Антиколлектор»).

Узнать историю через сервис 3 БКИ

Кредитная история и скоринг онлайн через сайт MyCreditInfo

Сервис MyCreditInfo предлагает получить данные по кредитному рейтингу в режиме онлайн, а для тех, кто раньше никогда не брал кредиты – вместо него доступен социодемографический скоринг. С помощью него можно также отправить запрос на получение отчета из кредитной истории в бюро «Русский стандарт» и НБКИ, а затем получить его.

Стоимость услуг в MyCreditInfo

- отчет БКИ – от 990 р.;

- кредитный рейтинг – 290 р.;

- социодемографический скоринг – 300 р.

Узнать КИ в MyCreditInfo

Онлайн-сервис «Невылет.РФ» для вылетающих заграницу

Сервис «Невылет.РФ» предназначен для тех, кто собрался в поездку за границу. Он позволяет оценить вероятность того, что человек попал в черный список людей, которым запрещен выезд заграницу.

Благодаря сервису, человек может получить сведения о долгах по кредитам, налогам и т. д. Сервис также предоставит рекомендации о том, что делать при низкой вероятности вылета. Стоимость услуг – 299 р.

Проверка в сервисе Невылет.РФ

Код субъекта КИ

Код субъекта КИ составляется заемщиком (не путать с кодом самого досье). Служит ключом доступа к конфиденциальным данным — платежеспособности клиента банка. При обращении в кредитную организацию за ссудой только с письменного согласия заявителя кредитор вправе просмотреть его КИ. При этом не обязательно указывать код. Служба безопасности банка войдет в базу данных и без него. Главное — получить на просмотр согласие заемщика.

Как составляется

Код формируется лично клиентом банка при первом получении кредита после 2006 г. Представляет собой набор цифр и букв латинского алфавита или кириллицы. Смешивать буквы разных алфавитов не рекомендуется. Длина — 4-15 знаков. Может иметь следующий вид:

- DrtyHU235Y78nk;

- 2014сиДОРов;

- МиХаил201519641;

- U123.

Составленный код пересылается в БКИ.

Для чего служит

Сформированный код защищает информацию о заемщике от посторонних лиц. ЦБ России оставил возможность просмотра кредитного досье без пароля банкам и МФО при письменном согласии претендента на ссуду. В то же время, пароль позволяет владельцу контролировать КИ, оперативно устранять технические ошибки, допущенные сотрудниками банка, а также изменять отрицательный образ на положительный.

Где узнать этот код

Как и любой пароль, код должен храниться его владельцем. При утере он не восстанавливается, а формируется заново. Сделать это можно в кредитных организациях или в БКИ. Восстановление платное. Возможно только при личном посещении соответствующих организаций или с помощью заказного письма, в котором личность отправителя удостоверена нотариально.

Более быстро процесс проходит при личном посещении финансовых учреждений или Бюро КИ.

Банки. Услугу может оказать любой банк, независимо от того, обслуживается в нем клиент или нет. С собой необходимо иметь паспорт и необходимую для оплаты комиссионных сумму. Представитель банка предложит написать заявление на специальном бланке, сформировать пароль и оплатить комиссионные.

При посещении банка не всегда код открывает доступ к информации в тот же день, приходится некоторое время подождать. Практика показала, что более оперативно работают крупные банки, где на обработку заявления уходит до 24 часов.

Бюро КИ. Наиболее быстрый способ восстановить пароль — посетить офис БКИ. Их список с указанием точного адреса находится на сайте НБКИ. С собой требуется иметь документ, подтверждающий личность, обязательно с фотографией (паспорт, права, удостоверение сотрудника силовых ведомств). Заявление можно написать заранее, но скачивать следует только с сайта того бюро, которое вы собрались посещать, так как они имеют различную форму.

Если позволяет время, восстановить код можно через почтовое отправление — заказным письмом в адрес НБКИ. Заявление пишется от руки по приведенной форме (скачать форму). Заверяется у нотариуса.

Оплачивается по реквизитам, приведенным в бланке квитанции (сейчас бланк квитанции на сайте https://www.nbki.ru/ недоступна — на https://www.nbki.ru/serviceszaem/svedeniya/ имеется информация лишь про онлайн-оплату). Цена запроса — 300 рублей. Оба документа высылаются письмом в НБКИ. Его адрес: 121069, Москва, пер. Скатертный, 20/1.

В течение рабочего дня сотрудник Национального БКИ обязан обработать данные запроса и выслать новый код письмом обратно по указанному в заявлении адресу. На всю процедуру уходит около 7 дней. Так же письмо можно направить в адрес любого Бюро КИ. Сроки ожидания те же, только сумма комиссионных выше.

Можно ли обойтись без кода субъекта КИ? Да, в принципе регулятор допускает такую возможность. В Указаниях ЦБ России, п. 2.6 от 31 августа 2005 г. N 1610-У, прямо утверждается, что гражданин России может ликвидировать свой код. Единственное последствие такой процедуры — закрытие хранящихся в досье данных от физических лиц, в том числе и от себя лично.

Можно ли узнать собственную историю по кредитам?

Предусмотрено 2 варианта обращения в Национальный банк – напрямую, при визите в отделение, и через интернет-ресурс кредитного регистра. В предоставленном по запросу отчете будет указана вся информация о закрытых финансовых обязательствах и имеющихся задолженностях, включая просрочки.

Благодаря записям в отчете удается контролировать отсутствие долгов перед кредиторами (не только банками, но и лизинговыми компаниями, микрофинансовыми структурами), а при выявлении случайно пропущенных платежей немедленно урегулировать проблему.

Регулярные запросы в бюро кредитных историй помогают следить за чистотой и корректностью финансовой репутации, а при возникновении подозрений в мошенническом оформлении займов на имя клиента, своевременно обращаться в правоохранительные органы.

Как проверить кредитную историю быстро и недорого в интернете

В личном кабинете Интернет-банка отыщите ссылку на страницу проверки КИ. Не все банки предоставляют подобную услугу онлайн. Поэтому лучше связаться со службой поддержки для выяснения наличия у банка услуги.

Обратите внимание!

Агентство кредитной информации – онлайн предоставляет выписки НБКИ. Получение КИ здесь также потребует регистрации и активации учетной записи через телеграмму, посещение офиса. Стоит КИ – 450 рублей.

Для тех, кого интересует кредитная история: проверить онлайн быстро и недорого можно на различных сервисах. Наилучшим образом среди таковых зарекомендовал себя БКИ24.инфо

Сервис предоставит кредитный рейтинг онлайн без регистрации и, что немаловажно, без утомительной идентификации личности. Данный сайт предоставляет множество услуг:

- проверить КИ;

- расчет скорингового балла;

- оценка привлекательности заемщика;

- причины неудачных походов в банки;

- советы для исправления рейтинга;

- какие виды обязательств при сложившейся скоринговой оценке Вам доступны.

Услуга предоставляется пользователям платно. Но стоимость Вас приятно удивит.

Проверить КИ онлайн – это уникальная возможность стать осведомленным о порядке исполнения собственных долговых обязательств. Проверить КИ без дополнительных трат сейчас

Бюро кредитных историй, адреса сайтов

С 31 января 2019 года все граждане РФ могут бесплатно получить полный отчет о своей кредитной истории, а не только узнать не только свой «кредитный рейтинг«, как ошибочно писали многочисленные СМИ. Вступили в силу поправки к 218-ФЗ «О кредитных историях», в соответствии с которым граждане смогут получать свою , т.е. полный и подробный кредитный отчет. Также для удобства предусмотрено использование ЕСИА (gosuslugi.ru) для удалённой идентификации на онлайн-порталах БКИ. Все три основные кредитные бюро позволяют сделать это онлайн (а другие вам и не понадобятся в 99% случаев):

- Эквифакс — online.equifax.ru

- НБКИ — person.nbki.ru

- ОКБ — ucbreport.ru

Через сайт Госуслуги можно бесплатно узнать, в каких Бюро Кредитных Историй хранится ваша кредитная история (с 13.11.2018). Наверняка — это 3 основных вышеперечисленных БКИ: НБКИ, Эквифакс, ОКБ и, возможно, еще «Русский Стандарт».

Но сама кредитная история — это не то, что вы можете получить на сайте Госуслуги, и даже не цифра с вашим кредитным рейтингом, это подробный кредитный отчет на 5-25 листах в PDF, а у кого-то и более. Как его получить?

Как узнать свою кредитную историю бесплатно в Эквифакс?

Нужно завести свой личный кабинет на сайте online.equifax.ru, а затем пройти бесплатную идентификацию через gosuslugi.ru. В личном кабинете Эквифакс с 31.01.2019 у соответствующего пункта в списке услуг появилась надпись «Бесплатно», кредитную историю можно получить 1 раз в год онлайн и еще 1 раз в год в виде документа лично. Нас, разумеется, интересует кредитная история онлайн: Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF.

Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF. В моем случае он содержит 8 страниц. Состав документа такой:

- Информация по субъекту кредитной истории (ФИО, паспортные данные)

- Изменения по титульной части

- Суммарная информация по договорам (активные и закрытые договоры)

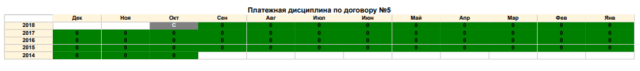

- Скоринг (кредитный балл, рейтинг)

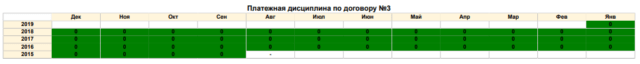

- Детальная информация по договорам — действующие и закрытые договора, дисциплина платежей по каждому из них, суммы, задолженности, даты.

- Дополнительная информация по субъекту кредитной истории (количество запросов о кредитах в час, в день, в неделю, в месяц, в квартал и в год)

- Информационная часть (Кредитные заявления и выданные кредиты)

- Закрытая информация (список банков по выданным кредитным продуктам и список всех кто делал запросы о КИ с указанием даты и времени запросов)

Вот несколько фрагментов из моей КИ без персональных данных:

Скоринг, кредитный рейтинг

Скоринг, кредитный рейтинг

У НБКИ для онлайн-запросов есть и посредник — akrin.ru, до последнего времени все кредитные отчеты в нем были платные — 450р. Теперь доход через этого посредника резко упадет, им будут пользоваться только те, кому нужно заглядывать в свою кредитную историю несколько раз в год.

Как получить свою кредитную историю через НБКИ

НБКИ — это наиболее крупное бюро кредитных историй, поэтому рекомендуется в нем тоже обязательно проверить свою КИ (но рейтинга в виде числа там нет).

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Максимальное значение рейтинга — 850.

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Максимальное значение рейтинга — 850.

Еще один способ — ОКБ (Объединенное Кредитное Бюро)

Интересно, что в кредитном отчете от Эквифакс (online.equifax.ru) и в кредитном отчете от НБКИ (https://person.nbki.ru/) нет моей кредитки Сбербанка. Не потому, что я ей пока не пользовался, а потому что Сбербанк передает информацию о кредитах только в свое карманное ОКБ (Объединенное кредитное бюро, https://bki-okb.ru/ ), на сайте для физлиц https://ucbreport.ru/ .

«Если ваша кредитная история хранится в Объединенном Кредитном Бюро, вы можете получить её после регистрации и идентификации на портале: https://ucbreport.ru. Подтвердить свои данные можно с помощью учетной записи Госуслуг (ЕСИА)».

Как проверить кредитную историю онлайн

Главным и наиболее оптимальным способом получения отчета онлайн остается запрос через сайт именно того бюро, которое хранит данные. И информация о котором была получена с ЦККИ.

На данный момент в России действует 13 официальных бюро, но «держателями» 95% информации считаются лидеры сферы:

- НБКИ;

- Кредитное бюро «Русский стандарт»;

- ОКБ;

- БКИ «Эквифакс».

Помимо этого, проверка доступна на порталах посредниках, ярким примером которых является «Мой рейтинг», стоимость услуги на котором составляет 299 руб.

Из необходимых данных запрашивают только имя, фамилию, серию и номер паспорта. При этом получение продукта невозможно без соглашения с договором офертой, согласно которому никому ничего не гарантируется. А предоставляемая услуга – результат аналитической программы собственного «производства».

Несмотря на наличие негативных отзывов в сети – пробуем лично: отчет сформирован за 1 минуту. Учитывая то, что респондент, на имя которого запрашивался отчет имеют историю в 5 разных БКИ, получается, что система за 1 минуту собрала необходимую информацию и создала отчет. Верится в правильность такого документа, действительно, с трудом.

Несмотря на наличие негативных отзывов в сети – пробуем лично: отчет сформирован за 1 минуту. Учитывая то, что респондент, на имя которого запрашивался отчет имеют историю в 5 разных БКИ, получается, что система за 1 минуту собрала необходимую информацию и создала отчет. Верится в правильность такого документа, действительно, с трудом.

В итоге убеждаемся в том, что получать услугу онлайн все же лучше через проверенные сервисы, одним из которых можно воспользоваться на портале AllKredits. Хорошим бонусом для пользования услугами самих бюро будет также возможность получения отчета дважды в год абсолютно бесплатно.

Помимо этого, есть возможность получения информации онлайн через обслуживающий клиента банк, но только в том случае, если банк поддерживает сотрудничество именно с теми бюро, которые хранят историю.

Как узнать кредитную историю по фамилии

Проверить кредитную историю многие желают исключительно по фамилии. Дабы не распространять лишний раз личные сведения. Для таких читателей наша статья станет разочарованием. Так как предоставление информации по фамилии исключено законодательством РФ.

Что предлагает Центральный банк РФ?

Сначала нужно найти код субъекта, который присваивается заемщику при первой выдаче кредита и служит защитой скрытой информации.

Внимание! Получение на руки информации, содержащейся в КИ, законом разрешено бесплатно 1 раз в год. Запросы в крупнейшие БКИ (такие как Национальное бюро КИ, Эквифакс, ОКБ) сверх установленного Законом лимита обойдутся от 450 до 800 рублей за каждый

А если КИ находится в нескольких бюро, можно и «в копеечку влететь». В короткий срок здесь не уложиться

Запросы в крупнейшие БКИ (такие как Национальное бюро КИ, Эквифакс, ОКБ) сверх установленного Законом лимита обойдутся от 450 до 800 рублей за каждый. А если КИ находится в нескольких бюро, можно и «в копеечку влететь». В короткий срок здесь не уложиться.

Некоторые банки предоставляют клиентам подобную услугу и предоставляют КИ из тех бюро, с которыми сотрудничают. Стоимость будет в пределах 800 – 1500 рублей.

Самым распространенным среди интернет-пользователей является сервис БКИ24 , который аккумулирует сведения из ведущих баз, что намного упрощает и удешевляет процесс. Сайт позволяет проверить недорого кредитную историю по фамилии и минимальному количеству информации о заемщике.

БКИ24 помимо непосредственного предоставления КИ, также предоставит консультацию по кредитному рейтингу и возможных проблемах при общении с банками.

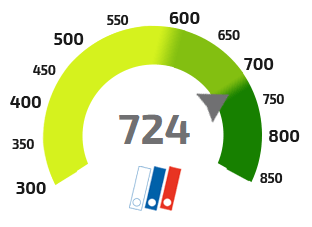

Вариант 1: бесплатно-самостоятельный

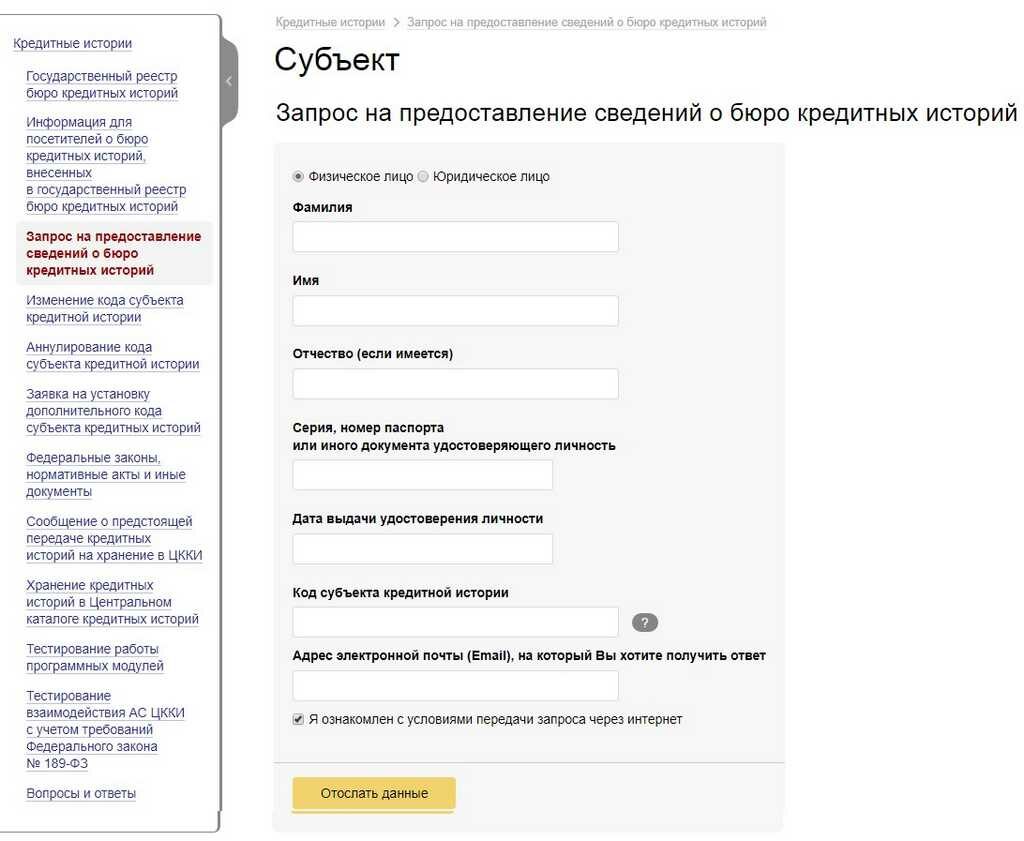

Вся необходимая информация находится на официальном веб-ресурсе Центробанка РФ по адресу cbr.ru/ckki. После перехода на сайт необходимо узнать сведения об организациях кредитных историй, для чего следует выбрать соответствующую кнопку. Далее из двух клавиш выбираем вариант «Субъект».

Здесь предлагаются еще два варианта. Если вы знаете необходимый код кредитной истории, жмете верхнюю кнопку. Если не знаете— жмете на нижнюю и читаете инструкцию, что делать в данном случае.

После нажатия на кнопку «Я знаю код» вам предложат вести персональные данные — от фамилии до адреса электронной почты. Внимательно введите информацию, проверьте ее, после чего отошлите запрос, нажав на нижнюю клавишу.

Теперь останется только подождать, пока на ваш имейл придет электронное письмо с данными от ЦККИ. При наличии банковской информации вы получите перечень бюро, где ее можно узнать. В случае отсутствия кредитной истории, то в ответе будет указано, что никаких данных ни в одном БКИ нет. Это означает, кредитной истории пока еще нет по причине отсутствия соответствующих действий с вашей стороны, и вы можете начинать свою работу с банковскими и иными финансовыми учреждениями «с чистого листа».

Зачем нужно знать кредитную историю?

Причин, увы, много и не все зависит от заемщика. Но если с КИ что-то не так, желательно как можно раньше выявить проблему и заняться ее решением, ведь в противном случае новость о проблеме с кредитной историей может вас огорошить спустя множество бесед с кредитными специалистами и после множества отказов. Рассмотрим основные причины:

- коварный банк. К сожалению, даже погасив все кредиты своевременно, вы не можете быть уверены в том, что у вас нет актуального кредита. Удивлены? Действительно, довольно часто случается, что банк без ведома клиента оформляет на него кредитную карту. И все бы ничего – чего не тратили, того не возвращать, но в КИ такая кредитка выглядит, как открытый кредит;

- невнимательный банк… точнее сотрудник банка, который несет ответственность за передачу данных в БКИ. Случаются ошибки, опечатки, задержки с подачей данных и т.д. Таким образом, давно погашенный заем может значиться, как все еще открытый, если не просроченный. В таком случае нужно обращаться в БКИ или свой банк и писать заявление с требованием внести коррективы;

- мошенники. Как же без них? Впрочем, без них, было бы прекрасно, но они есть и это тоже нужно учитывать. Вполне возможно, что вы уже просрочили кредит, который в глаза не видели, так как оформили его обманным путем, и возвращать, естественно, его никто не будет. Нужно обращаться в правоохранительные органы и к кредитору, иначе, вы рискуете испортить КИ навсегда или долго работать на чужой кредит;

- просрочки. Увы, заемщики часто сами портят свою кредитную историю – иногда причиной тому обстоятельства, не позволившие вернуть деньги оперативно, иногда – недопонимание всей серьезности этого документа. Даже если вам известно все о своих просрочках, не помешает узнать, насколько запущена теперь ваша банковская КИ, и какие меры необходимо предпринять для ее исправления.

Что такое БКИ

БКИ – Бюро Кредитных Историй – коммерческая организация, прибыль которой складывается из доходов от оказания услуг по сбору, хранению, обработке информации о долговых обязательствах граждан РФ. Подробнее о работе БКИ можно узнать здесь.

Под долговыми обязательствами понимается кредитная история, которая представляет собой свод данных о заемщике в разрезе ссуд. КИ используется банковской организацией для оценки платежеспособности потенциального клиента.

Поводом для «открещивания» от предоставления ссуды станет наличие в КИ просрочек по предыдущим обязательствам. Сегодня с кредитными организациями осуществляют работу 17 компаний.

Кредиторы, согласно заключенному договору с БКИ, передают на ежемесячной основе данные о каждом оформленном у него кредите. На основании полученных сведений бюро формирует кредитное досье в разрезе каждого должника.

КИ отображает выполнение взятых на себя денежных обязательств. С недавних пор в КИ помимо банковских ссуд и займов МФО стали включать сведения о непогашенных платежах за ЖКУ, услуги мобильной связи, алиментов. Считается, что такая информация более точно характеризует заемщика.

Как проверить кредитную историю бесплатно через бюро кредитных историй

Закон № 218-ФЗ от 30.12.2004 г. “О кредитных историях” гласит, что все россияне имеют право проверять свой кредитный статус раз в год бесплатно. Перед тем, как проверить кредитную историю бесплатно через бюро кредитных историй, необходимо помнить, что в России зарегистрировано около 20 подобных организаций. Каждый банк передает сведения в одну или несколько из них. На сайте ЦККИ можно узнать, в каком именно бюро осуществляется хранение вашей истории.

Таким образом, для проведения проверки кредитной истории, нужно сначала узнать, в каких бюро она хранится. Для этого осуществляется переход на сайт центробанка www.cbr.ru и выбирается нужная графа.

Выбираем вкладку “субъект” и нажимаем на нее.

Далее спрашивается, известен ли вам код субъекта кредитной истории. Если ответ отрицательный, то получить данные онлайн невозможно. Чтобы узнать свой код, надо внимательно прочитать свой кредитный договор, либо обратиться за предоставлением этой информации в отделение банка, в котором был взят кредит. У лиц с нулевой кредитной историей, персонального кода нет, а потому получить информацию о своей репутации через Центробанк невозможно.

Если код известен, переходим к заполнению формы запроса. Здесь вводятся персональные данные, а также электронный адрес, на который должен прийти отчет.

После отправки заявки на электронную почту приходит список БКИ, в которых находятся ваши данные. Сам рейтинг вы не увидите. Вы получите лишь перечень организаций, в которых хранятся ваши данные. Далее выбирается способ связи с каждым из кредитных бюро. Сделать запрос им можно:

- По почте;

- Придя лично в офис;

- Направив телеграмму;

- Через партнеров БКИ.

Формально процедура получения информации о кредитной истории ничего не стоит. Но по факту перед тем, как проверить кредитную историю бесплатно через бюро кредитных историй, приходится оплатить услуги нотариуса, расходы на почтовое отправление или отправление телеграммы. Единственный вариант, при котором возможно получить информацию о кредитной истории действительно бесплатно — личный визит в офис БКИ.

Выводы

История взаимоотношений с банками и другими финансовыми организациями представляет собой ценную информацию о заемщике, и находится под особой защитой государства. Согласно ст. 5 и 13 закона РБ «О кредитных историях», принятого в 2008 году, государственные структуры, должностные лица не имеют права заказать кредитную отчетность самостоятельно или требовать предоставления отчета от человека. Подобные полномочия остаются исключительно в судебной и правоохранительной сферах или на основании отдельных законодательных актов в отношении других лиц. Только заемщик, и только по собственной воле, может предоставить доступ к конфиденциальным сведениям, либо получить свою кредитную историю в Беларуси через обращение в Нацбанк РБ абсолютно бесплатно.