Как самостоятельно рассчитать проценты по займу?

Содержание:

Банковские онлайн-калькуляторы расчета процентов по кредиту

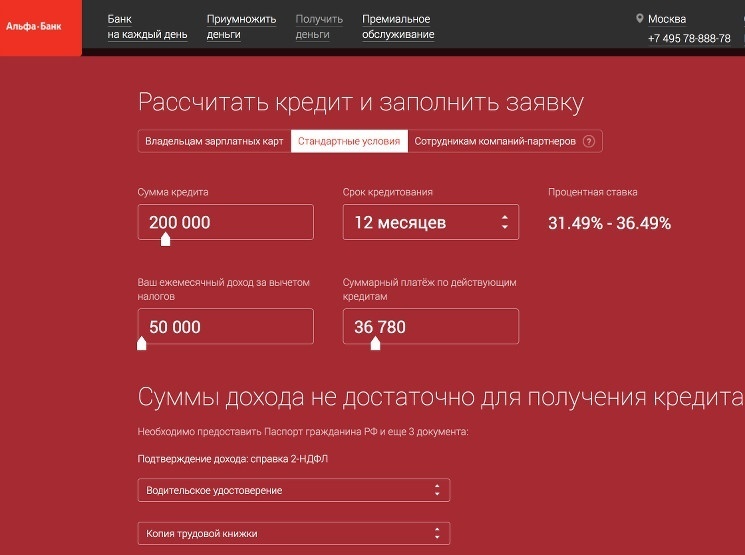

Большинство граждан перед тем, как сделать выбор в сторону подходящего кредитного продукта, изучают информацию относительно условий кредитования и просчитывают проценты за пользование займом.

Сегодня на сайте многих банковских организаций есть специальный онлайн-сервис, представляющий собой кредитный калькулятор. Достаточно внести в графы необходимые вам условия кредитования и расчет будет произведен в считанные секунды. Кредитный калькулятор поможет определиться, какая сумма кредита в вашем случае будет самой оптимальной, если имеются какие-то сомнения. Вам необходимо ввести сумму своего дохода, ввести желаемый срок кредита и кликнуть на кнопку «Рассчитать».

Таким образом, у потребителей есть возможность, не выходя из дома, не только выбрать кредитное учреждение, но и самый подходящий для его уровня доходов вид займа.

Как посчитать годовые проценты по кредиту?

Чтобы посчитать сумму начисленных процентов по займу, физическим лицам необходимо использовать специальную формулу:

S = Sз * i * Kк / Kг, где

- S – сумма процентов;

- Sз – сумма кредита (например, ипотеки без первоначального взноса);

- i – годовая процентная ставка;

- Kк – количество дней, выделенных банком для погашения кредита;

- Kг – количество дней в текущем году.

Как нужно рассчитывать сумму начисленных процентов, можно рассмотреть на примере:

- Физическое лицо оформило кредит – 300 000 рублей.

- Срок кредитования – 1 год.

- Годовая процентная ставка (примерно такая же, как при рефинансировании кредитов, полученных в других банках) – 18,00%.

- S = 300 000 * 18 * 365 / 365 = 54 000 рублей придется заплатить физическому лицу за использование кредитных средств.

Чтобы просчитать годовые проценты, клиентам финансового учреждения необходимо внимательно изучить кредитный договор. В соглашении обычно указывается не только сумма выданного займа, но и то, какую сумму необходимо вернуть в конце срока действия договора. Для проведения расчетов следует из большей суммы вычесть меньшую, после чего полученный результат разделить на срок действия кредитной программы, затем конечную цифру умножить на 100%.

Пример:

- Физическое лицо оформило кредит – 300 000 рублей.

- Срок кредитования – 1 год.

- В конце срока нужно вернуть – 354 000 рублей.

- Годовые проценты S = (354 000 – 300 000) : 1 * 100% = 54 000 рублей.

Провести расчет можно и еще одним способом. Заемщику следует суммировать все ежемесячные платежи, после чего к полученному результату прибавить дополнительные выплаты (например, дополнительные сборы, комиссионные вознаграждения, сумму средств, взимаемую банком за обслуживание кредитной программы и т.д.). После этого полученный результат необходимо разделить на срок действия кредита, а конечную цифру умножить на 100%.

Пример:

- Физическое лицо оформило кредит – 300 000 рублей.

- Срок кредитования – 1 год.

- Годовая процентная ставка – 18,00%.

- Дополнительные платежи – 2 500 рублей.

- Сумма ежемесячного платежа – 4 500 рублей.

- Годовые проценты S = (4 500 * 12 + 2 500) * 18,00% : 1 * 100% = (54 000 + 2 500) : 1 * 100% = 56 500 рублей.

Простая формула расчета процентов по кредиту

Вообще, можно рассчитать проценты по кредиту самостоятельно при помощи математики 5 класса. Для этой цели нам необходимо:

- Взять сумму кредита, например те же 300 000 рублей;

- Разделить на 100 — так мы узнаем один процент от этого числа;

- Умножить на количество процентов, например те же 18.

- Теперь проверим: 300000/100*18 = 54 000 рублей.

То же самое. То есть, в год вы будете переплачивать именно эти деньги. Ведь сказано, что ставка 18% годовых. Это переводится, как выплата в год восемнадцати процентов от суммы основного долга. А если у вас несколько лет, то полученную выше сумму необходимо умножить на количество таких лет.

При помощи такой не хитрой формулы вы можете быстро проверять займы от разных банков. Прокрутили в уме или на калькуляторе — и картина относительно стала ясна.

Кстати, часто в договоре кредитования пишется конечная сумма возврата долга. Если отнять от нее основной долг, то можно узнать, сколько конкретно вы переплачиваете.

Как рассчитать ежемесячный платеж

Наиболее часто для этого используется стандартная схема расчета. Она предполагает, что в основе используется сумма кредита, которая умножается на ставку процента в месяц, а также на число месяцев, на которые предлагается займ.

Например, оформляется кредит на сумму 50 тыс. руб. на 1 год, причем ставка процента равна 12%. Сначала надо определить ежемесячную ставку – 12,00%/12=1%. Далее рассчитывается ежемесячный взнос: (50000*1%)*12=6000 руб. Эту сумму надо уплачивать каждый месяц по кредиту.

Важно! Вышеуказанный способ подходит для аннуитетных платежей, используемых наиболее часто по займам

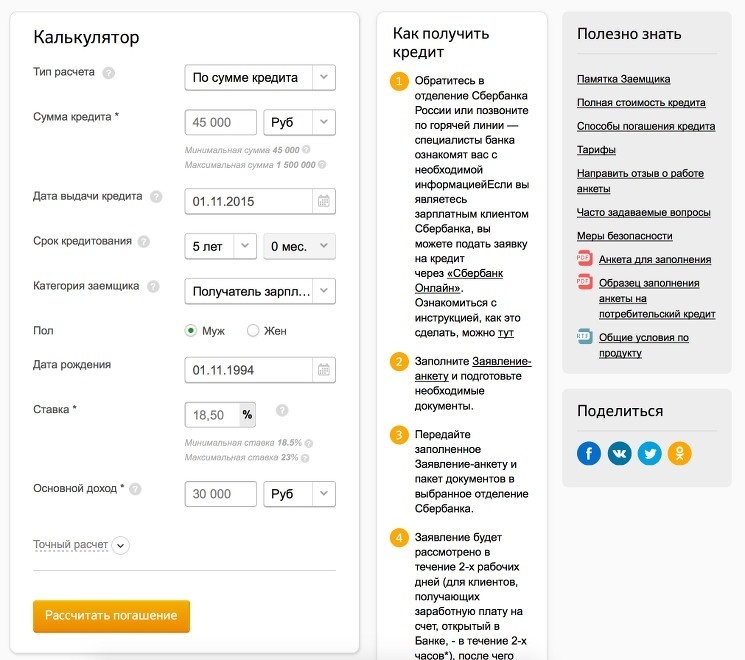

Как с помощью калькулятора

Кредитные калькуляторы позволяют определять перечисления в месяц невероятно просто. Для этого надо только ввести в специальную форму разные значения, представленные суммой кредита, процентной ставкой и сроком кредитования.

Разные калькуляторы дополнительно требуют внесения информации о том, в какой валюте оформлен кредит, причем если он оформлялся в иностранной валюте, то автоматически производится конвертация по текущему курсу.

Расчет аннуитетных платежей. Фото:majormoney.ru

Расчет аннуитетных платежей. Фото:majormoney.ru

Востребованные и удобные калькуляторы позволяют выбрать, какой вид платежей используется для расчета: аннуитетный или дифференцированный. После введения даты, когда был оформлен кредит, можно получить распределение платежей по всем месяцам, на которые выданы кредитные средства.

Как только будут введены все необходимые сведения, надо только нажать на кнопку расчета. За несколько секунд будет произведен необходимый подсчет, поэтому будет получена нужная информация. Регулируется процедура кредитования многочисленными статьями ГК, а также ФЗ №353.

Как посчитать ежемесячный платеж по кредиту посредством программы?

Чтобы самостоятельно просчитать, во сколько обойдется конкретная кредитная программа, российским гражданам следует задействовать специальную программу. Чтобы ею воспользоваться, потенциальным заемщикам необходимо посетить официальные сайты кредитно-финансовых учреждений, на страницах которых размещены кредитные калькуляторы. Здесь они смогут также найти ответ на вопрос: как продать кредитную машину, если ПТС в банке.

В этой программе нужно заполнить пустующие окна, в которые следует ввести данные:

- сумму займа;

- валюту, в которой планируется оформление кредитного продукта;

- предлагаемая банком процентная ставка;

- срок действия кредитной программы;

- тип платежей (дифференцированные или аннуитетные);

- начало выплат по займу.

После введения всех данных потенциальным заемщикам нужно лишь кликнуть по клавише «посчитать». Буквально через несколько секунд на экране монитора отразится информация, которая позволит физическим лицам дать финансовую оценку выбранной кредитной программе.

Сохраните статью в 2 клика:

Каждый россиянин, который решил воспользоваться доступным банковским продуктом, например, кредитом в Альфа банке наличными без справок и поручителей, должен перед подачей заявки оценить свои финансовые возможности. Для этого ему необходимо сделать расчеты годовых процентов и ежемесячных платежей. Проведение исчислений возможно будет только при задействовании специальных формул. Также физические лица могут воспользоваться бесплатными кредитными калькуляторами, которые расположены на официальных сайтах российских банков. Выполненные расчеты позволят потенциальным заемщикам понять, смогут ли они обслуживать выбранный кредит или им стоит поискать программу с более доступными условиями.

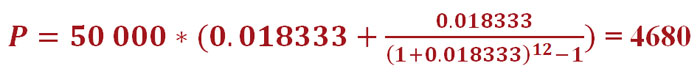

В чем отличие

На самом деле система начисления процентов по вкладам сильно различается в первую очередь по той причине, что с капитализацией процентов выгода депозита может быть значительно выше, нежели при простой системе. Потому что при простой системе прибыль растет в арифметической прогрессии, а при сложной в геометрической. Чтобы наглядно в этом убедиться, ниже приведена схема сложных процентов в сравнении со схемой простых процентов.

Схема сложных процентов в сравнении со схемой простых процентов

Схема сложных процентов в сравнении со схемой простых процентов

Но, в этом вопросе также есть подводные камни

Условия банковских вкладов строго индивидуальны, поэтому при выборе депозитного продукта в первую очередь обратите внимание на количество периодов капитализации за весь срок действия договора. Например, банк указывает, что по вашему депозитному договору предусмотрена капитализация процентов, но она осуществляется 1 раз в 6 месяцев, то есть первый доход, вы получите спустя полгода после заключения соглашения с банком. При этом вы решили разместить средства лишь на 3 месяца, соответственно, вы получите свои средства раньше, чем банк проведет капитализацию процентов и в данном случае целесообразней выбрать простой расчет процент по вкладу

При этом вы решили разместить средства лишь на 3 месяца, соответственно, вы получите свои средства раньше, чем банк проведет капитализацию процентов и в данном случае целесообразней выбрать простой расчет процент по вкладу.

Как рассчитать разные платежи по кредиту

Существует две схемы, по которым рассчитываются займы в банке — аннуитетная и дифференцированная. Первый вариант предусматривает более дорогие кредиты, поскольку процент начисляется на весь объем ссуды. Второй вариант подразумевает процентную ставку по кредиту с учетом предыдущих выплат, поэтому такой заем будет немного дешевле. Можно пересчитать ссуду по двум формулам — аннуитетной и дифференцированной и убедиться в этом лично.

Оформить дифференцированный заем намного сложнее, поскольку банки теряют на этом свой заработок. В том случае, когда это удается, нужно внимательно прочитать договор и убедиться, что отсутствуют дополнительные платежи, которыми кредитор захочет компенсировать потерянные деньги.

Изучая кредитную информацию, заемщикам необходимо внимательно ознакомиться с требованиями и условиями банков. Во время подписания бумаг стоит перечитать все пункты и задать интересующие вопросы по полученному договору. Также стоит перепроверить ежемесячные платежи, размер которых вычисляется по формулам, указанным выше.

Аннуитетные платежи

Аннуитетные платежи подразумевают наличие выплат равными частями на протяжении всего срока кредитования. Обязательный взнос, который необходимо перечислять на счет кредитора, состоит из двух частей — тела и процентов от суммы кредита. Такой способ расчета в интересах банка, поэтому аннуитетные займы предоставляются в большинстве кредитных организаций и имеют оптимальную годовую ставку.

Правильно рассчитать взнос по аннуитетной схеме легче, поскольку весь долг делится на равные части. Определить объемы выплат и сравнить результат с графиком, выданным банком, должен каждый заемщик. Это позволит избежать таких ситуаций, когда клиент погасил весь заем, а некоторая задолженность осталась

Важно мониторить свой счет, платеж сохранять в личном кабинете или распечатывать квитанцию

Дифференцированные платежи

Дифференцированная система кредитования подразумевает изменение ежемесячных выплат в зависимости от остатка долга. Тело займа разделяется на равные части исходя из количества платежей, а процент высчитывается от объема средств, которые остались для погашения. Таким образом, с каждым месяцем кредитные выплаты, которые необходимо осуществить заемщику, уменьшаются.

Кредиторы редко используют дифференцированную систему, поскольку она снижает стоимость займа. Кроме того, при дифференцированном расчете проще погасить долг досрочно, что значит — меньше будет заработок у банковских компаний. Финансовым структурам выгоднее получать стабильный доход в месяц, чем предоставлять недорогое кредитование.

Для подсчета выплат в рамках дифференцированного кредитования лучше использовать таблицу, в которую будет занесена определенная сумма долга каждый месяц на весь срок займа. Какой бы репутацией ни славился банк, необходимо самостоятельно перепроверить график платежей и удостовериться, что нет никаких ошибок.

Кредитный калькулятор: расчёт платежей по кредиту онлайн

Освоить наш кредитный калькулятор по платежу значительно проще, чем электронные таблицы и математические формулы. Уточните размер всех комиссий и условия кредитования у кредитного менеджера – только так Вы получите правильный расчет. Если необходимо только посчитать примерную сумму платежа и общую переплату, то будет достаточно 3-х основных показателей любого кредита: его сумма, процентная ставка и срок. Дату начала выплат можете указать любую.

Нажмите кнопку «рассчитать» и получите примерные результаты расчета. Если Вам известно о кредите больше, используйте кредитный калькулятор по платежу со всеми его возможностями:

- Рассчитайте ежемесячные и единоразовые комиссии;

- Спрогнозируйте изменение процентной ставки;

- Посчитайте совершенные или планируемые досрочные выплаты.

Учет дополнительных расходов

Если вы хотите посчитать переплату по кредиту максимально точно, то кроме суммы процентов, которые вы будете должны банку, стоит учесть все дополнительные расходы: на страховку, поездки в банк, штрафы за просрочку платежа, досрочное погашение и так далее.

Посчитать переплату с дополнительными расходами можно в кредитном калькуляторе, который учитывает комиссии. В поля для комиссии можно вписать любые траты: оплату проезда до банка, страховку, штрафы. Этот инструмент остался со времен, когда комиссии не были запрещены.

Дополнительные расходы увеличивают сумму переплаты по кредиту

Дополнительные расходы увеличивают сумму переплаты по кредиту

Что такое кредитная нагрузка?

Кредитная нагрузка — это показатель, характеризующий уровень загруженности бюджета (в данном случае нас интересует личный или семейный бюджет) долговыми обязательствами. Разные методики предлагают разные способы расчеты этого показателя.

Расчет кредитной нагрузки, способ 1

На мой взгляд, оптимально использовать следующий вариант расчета:

В свою очередь, чистый доход рассчитывается как сумма всех ежемесячных поступлений в семейный бюджет за минусом всех обязательных расходов. То есть, в него включаются любые доходы семейного бюджета и исключаются те расходы, которых невозможно избежать: коммунальные платежи, погашение других кредитов, оплата детских учреждений, расходы на питание и т.д. Те расходы, без которых можно обойтись (отдых, развлечения), сюда включать не нужно.

При таком расчете, на мой взгляд, максимально большая кредитная нагрузка не должна превышать 80%. Фактически, такой показатель будет говорить о том, что после того, как семья оплатит все обязательные расходы и погасит кредит, у нее останется еще совсем немного свободных средств. Не 20% от доходов, как кто-то мог подумать, а гораздо меньше, поскольку это соотношение я взял из чистого, а не из общего дохода. То есть, практически весь семейный бюджет будет истрачен, с учетом того, что на необязательных расходах придется жестко экономить, но небольшой запас все-таки будет присутствовать, что вполне допустимо.

Естественно, что чем ниже уровень кредитной нагрузки, тем больше в семье будет оставаться свободных средств, тем меньше она будет зависеть от полученного кредита. В идеале при таком варианте расчета кредитная нагрузка не должна превышать 50%. Большая кредитная нагрузка — это всегда плохо.

Если вы планируете взять кредит, свою будущую кредитную нагрузку я рекомендую рассчитывать именно таким способом.

Расчет кредитной нагрузки, способ 2

Существует и другие варианты расчета кредитной нагрузки, которые чаще применяют банки, чтобы определить платежеспособность заемщика. В своих расчетах они используют не чистый, а совокупный доход семьи. Получается, что кредитная нагрузка — это соотношение выплат по кредиту к общей сумме доходов семьи заемщика.

В этом случае допустимый уровень кредитной нагрузки, конечно же, будет меньше. В разных банках допускают разные максимальные значения этого показателя, в среднем он должен быть не менее 50%.

Но многие банки, рассчитывая показатель, берут во внимание количество членов семьи и какую-то установленную норму расходов на 1 члена семьи. Это более правильный подход, поскольку точнее характеризует реальное положение вещей

Тогда кредитная нагрузка будет рассчитываться следующим образом:

В этом случае максимально большая кредитная нагрузка будет допустима на уровне 100% — это будет означать, что семье впритык хватает средств, чтобы содержать себя и оплачивать кредит, но и при этом, конечно же, лучше, чтобы она была меньше.

Важно понимать, что кредитная нагрузка — это показатель, постоянно меняющийся с течением времени, который может изменяться как в большую (что хуже), так и в меньшую (что лучше) стороны. На изменение могут повлиять не только увеличение или уменьшение платежей по кредиту, но и рост или снижение доходов и расходов семьи

Теперь вы знаете, что такое кредитная нагрузка, и как она рассчитывается. В заключение хочу еще раз сделать акцент на том, что расчет кредитной нагрузки — это не прихоть банка, в этом, в первую очередь, должен быть заинтересован сам заемщик, ведь именно кредитная нагрузка показывает, насколько безболезненно он сможет погашать полученный кредит.

Каждый заемщик должен понимать, что большая кредитная нагрузка — это всегда повышенный риск, поскольку при возникновении каких-либо форс-мажорных обстоятельств, требующих определенных затрат, ему неоткуда будет покрыть эти затраты, деньги придется снова занимать, увеличивая уровень нагрузки еще больше. И в результате это приведет к финансовой яме, выбраться из которой гораздо сложнее, чем туда попасть.

На этом все. Повышайте свою финансовую грамотность на Финансовом гении. Используя полученные здесь рекомендации, вы научитесь грамотно и рационально использовать личные финансы и семейный бюджет, оптимально выстраивать отношения с банками, освоите новые перспективные способы заработка и инвестирования. До встречи в новых публикациях!

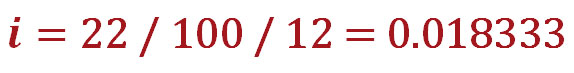

Расчёт аннуитетного платежа по кредиту

Допустим, вы решили взять в кредит 50 000 рублей на 12 месяцев под 22% годовых. Естественно, тип погашения будет аннуитетный. Вам надо рассчитать сумму ежемесячных взносов по кредиту.

Давайте для начала красиво оформим наши исходные данные (они нам понадобятся не только в этом, но и в дальнейших расчетах):

Сумма кредита: 50 000 руб.

Годовая процентная ставка: 22%.

Срок кредитования: 12 месяцев.

Итак, прежде чем приступить к расчёту аннуитетного платежа, надо посчитать ежемесячную процентную ставку (в формуле она скрывается под символом i и рассчитывается так: годовая процентная ставка/100/12). В нашем случае получится следующее:

Теперь, когда мы нашли значение i, можно приступать к расчёту размера аннуитетного платежа по нашему кредиту:

Путём несложных математических вычислений выяснилось, что сумма ежемесячных отчислений по нашему кредиту будет равна 4680 рублей.

В принципе, на этом можно было бы закончить нашу статью, но вы же наверняка хотите знать больше. Правда? Вот скажите, вы хотите знать, какую долю в данных выплатах составляют проценты по кредиту, а какую – тело кредита? Да и вообще, сколько вы переплатите по кредиту? Если да, тогда мы продолжаем!

Что может рассчитать онлайн-калькулятор Сбербанка

Для соискателей решающую роль при выборе банковского продукта играют три фактора:

- Низкая процентная ставка.

- Минимальный размер переплат.

- Удобный график выплат.

Выполнить предварительные расчёты самостоятельно могут не все, поэтому онлайн-сервис крупнейшего банка РФ пользуется неизменной популярностью. Он позволяет частным лицам автоматически:

- рассчитать ежемесячный платёж;

- общую переплату;

- экономию при досрочном погашении;

- составить график погашения.

Диаграмма соотношения частей процентов и основного долга в ежемесячных выплатах поможет понять, как будет изменяться их структура на протяжении всего договора.

Переплата

Понятие включает в себя все расходы, которые предстоит понести клиенту, за исключением основного долга (ОД), то есть суммы кредита. Размер переплаты зависит от:

- Суммы ОД.

- Срока кредитования.

- Процентной ставки.

- Типа ежемесячных платежей.

- Размера всех дополнительных комиссий (за услуги, обслуживание, страхование).

Достаточно ввести параметры в поля онлайн-калькулятора и расходы заёмщика станут очевидными. В Сбербанке переплата зависит только от процентной ставки. Дополнительные комиссии, скрытые платежи отсутствуют. Услуга страхования не является обязательной при подписании договора, но рекомендуется, чтобы клиент смог исполнить обязательства по договору даже в непредвиденной ситуации.

Размер ставки и инфляция

Процентная ставка может быть номинальной и реальной:

- Номинальная – установленная банком.

- Реальная — с поправкой на инфляцию.

Реальная ставка i real меньше номинальной i nom на уровень инфляции π.

i real = i nom — π.

Эту формулу обычно используют при маленьком уровне инфляции. При большом инфляционном уровне расчеты производят по более сложной формуле Фишера:

i real = (i nom – π)/(1 + π).

Реальная цена денег

Чтобы определить реальную стоимость денег с учетом инфляции через какое-то время, используют формулу:

R= N/(1+i)ª.

R – реальная стоимость денег;

N – номинальная стоимость;

i– инфляционная ставка;

a – количество периодов (лет, месяцев и т.д.).

Банки обычно повышают процентную кредитную ставку в периоды повышенной инфляции, закладывая ее рост в номинальную ставку. Такой шаг, помимо борьбы с понижением цены денег, дает им возможность поднять процентную ставку по депозитам, чтобы не лишиться вкладчиков.

Как рассчитать кредит самостоятельно

Банк обязан предоставлять заемщику все сведения, связанные с выдачей кредита и с его исполнением. Это касается расчета полной стоимости кредита, помесячных платежей в графике. Но обращаться за расчетами в банк имеет смысл только после оформления договора и получения денег. Пока кредит не выдан, банк не связан с заемщиком договорными отношениями. Поэтому он может отказать в предоставлении расчетов и пояснений. В итоге для выбора и сравнения кредитных предложений такой вариант не подходит.

Онлайн-калькуляторы или ручной расчет

Все банки используют одинаковые формулы для расчета помесячных платежей. Естественно, делать такую работу вручную бессмысленно. Поэтому специалисты банка загружают исходные сведения в программы с формулами. Технические и математические ошибки в подсчетах встречаются крайне редко. В итоговых документах, которые получит заемщик, расчетные формулы не указываются.

Чтобы посчитать кредит самостоятельно, можно воспользоваться онлайн-калькуляторами в интернете, делать расчет вручную по формулам. В калькуляторы загружаются все исходные данные, от основной суммы долга и ставки процентов до размера дополнительных комиссий. В итоге калькулятор считает все сам, выдает вам результат по размерам ежемесячных платежей, сумма переплаты при разных условиях погашения кредита.

Формулы расчетов процентов по кредитам позволяют определить сумму ежемесячного платежа, общую переплату для заемщика

Расчеты можно сделать вручную или через интернет-калькуляторы. При этом формулы отличаются для аннуитетных и дифференцированных платежей

Вручную считать кредит очень сложно, особенно есть речь идет об аннуитетных платежах. Вам придется вникать в такие понятия как месячная и дневная процентная ставка, правильно подставлять все данные в формулы, перепроверять ручной расчет. Даже случайная ошибка в подсчетах или исходных данных может привести к неправильной оценке кредитного предложения, завысить или занизить размер переплаты.

По указанным причинам рекомендуем применять онлайн-калькуляторы. Их можно найти на сайтах кредитных организаций, на других интернет-ресурсах. Лучше перепроверять данные по нескольким калькуляторам, чтобы избежать ошибок. В этом случае вы сможете сделать объективное и обоснованное решение, выбрать оптимальные условия кредитования.

Какие данные нужны для расчета

Чтобы считать вручную или через онлайн-калькулятор, вам могут потребоваться следующие вводные данные:

- сумма кредита;

- точная ставка процентов;

- срок кредитования, количество платежей;

- дата начала платежей;

- сумма разовых комиссий, которые придется выплачивать заемщику;

- суммы ежемесячных комиссий.

В каждом онлайн-калькуляторе можно сразу указать, под какой вид платежей вы делаете расчет (дифференцированный или аннуитетный). Если вы считаете вручную, под каждый вид платежей нужно использовать разные формулы.

По дифференцированным платежам

Относительно просто рассчитать вручную проценты по дифференцированным платежам. Для этого нужно знать остаток долга по каждому ежемесячному платежу, ставку по кредиту. Формула для определения размера дифференцированных платежей:

Сп = (ООД х ПС х КДМ) / (100 х 365), где

Сп — сумма платежа

ООД — остаток по основному долгу

ПС — ставка в процентах годовых

КДМ — количество дней в месяце

(100 х 365) — произведение 100% на количество дней в году.

Формула используется для расчета каждого платежа отдельно, так как размер кредитного долга будет снижаться с каждым месяцем. После подсчета по всем платежам значения нужно суммировать. В итоге вы получите общую сумму переплаты под дифференцированные платежи.

Расчет делается с учетом того, что вы будете платить строго по графику, не планируете досрочно гасить кредит или нарушать сроки выплат. Если вы досрочно закроете часть кредита, остаток основного долга уменьшится. Следовательно, для определения суммы переплаты придется считать заново, подставляя уточненные показатели.

По аннуитетным платежам

Сделать расчет по аннуитетным платежам без онлайн-калькулятора намного сложнее. Вам придется применять формулу с многоуровневым делением, что непросто даже для профессионала в сфере финансов. Формула для определения размера аннуитетных платежей:

Сп = (СК х ПС / 12) / (1-(1 / 1 + ПС / 12) * (КП — 1)), где:

Сп — сумма платежа

СК — сумма кредита

ПС — ставка процентов годовых

КП — количество платежей по графику

* — показатель возведения в степень.

Сложно правильно посчитать все по этой формуле с первого раза. Чтобы избежать ошибок и быстро получить точные данные, лучше применять интернет-калькуляторы.

Платежи и проценты по кредиту

Тип платежа соискатель выбирает сам, исходя из периодичности и размера личных финансовых поступлений. Аннуитетные и дифференцированные выплаты имеют существенные отличия, которые определяют их достоинства и недостатки.

Аннуитетный

Клиент совершает фиксированные ежемесячные взносы, первая часть которых идёт на погашение процентов по договору, вторая – уменьшает тело кредита. Проценты начисляются на фактическую сумму долга, а она с каждым периодом уменьшается, в последующих выплатах соотношение частей будет изменяться. При этом сумма основного платежа останется неизменной.

Кредитный калькулятор при выборе аннуитета по заданным соискателем параметрам рассчитывает:

- Процентную ставку за платёжный период, чаще всего это 1 месяц (ПСМ). Вычисляется следующим образом: ПСГ/100/12 (количество месяцев в году).

- Коэффициент аннуитета (КА) по формуле, где * — степень, равная общему количеству платежей:

ПСМ x (1 + ПСМ) *

(1 + ПСМ) * — 1

- Сумму аннуитетного платежа (АП), которая равна: ОД x КА.

- Проценты (СП) по формуле, где СЗ – размер фактической задолженности, которая в первом взносе всегда равна ОД: СЗ x ПСМ.

- Их долю (ДСП): АП – СП.

- Долю погашения ОД (ДОД): АП – ДСП.

Анализ расчётов, диаграммы и графика онлайн-сервиса Сбербанка покажет, что аннуитетный тип наиболее выгоден для финансового учреждения (переплата выше, чем при дифференцированном). Но он удобен для клиентов, которые получают стабильный фиксированный доход.

Дифференцированный

На практике данный тип платежей применяется для ипотечных кредитов, но нередко банки используют его для потребительских программ. Главное отличие – стабильное уменьшение суммы ежемесячного платежа на протяжении всего срока действия договора. Основная финансовая нагрузка приходится на первые месяцы. Доля погашения ОД остаётся фиксированной для каждого периода, а размер процентов уменьшается.

Алгоритм расчёта параметров кредита с дифференцированным типом выплат для онлайн-калькулятора выглядит проще и состоит из вычислений:

- Доли платежей, ежемесячно погашающих ОД – соотношение ОД и количества периодов срока кредитования (количество месяцев).

- Доли процентов: произведение фактического ОД на ПСМ.

- Размер дифференцированного платежа (ДП) для каждого периода: сумма доли процентов и ОД.

Проценты так же начисляются на остаток ОД, то есть их сумма становится меньше с каждым периодом.

Анализ результатов кредитного калькулятора покажет, что при строгом соблюдении графика выплат, дифференцированный тип предпочтительнее для некоторых клиентов, так как уменьшает переплату по продукту.

С помощью формул, соискатель может провести все расчёты по кредиту самостоятельно, но проще доверить эту работу кредитному калькулятору.