Сложные проценты

Содержание:

- Что такое сложный процент в инвестициях простыми словами

- Пример сложного процента на банковском депозите

- Сложные проценты на фондовом рынке

- Инвестору на заметку

- Эффективная процентная ставка по вкладу

- Как можно рассчитать проценты по вкладу

- Калькулятор расчета вкладов: Пошаговое руководство

- Формулы простых и сложных процентов

- Самые выгодные условия по вкладу

- Как рассчитать сложные проценты

- Ключевые составляющие сложных процентов

Что такое сложный процент в инвестициях простыми словами

Знание механизма расчета по депозиту позволяет вкладчикам составить прогноз дохода. Этот расчет доступен при заключении соглашений, выполнении транзакций, перед начислением вознаграждения и капитализацией прибыли.

Банки пользуются простыми и сложными формулами.

Банки пользуются простыми и сложными формулами.

При этом применяется фиксированная ставка, которая закрепляется договором при размещении депозита, может регулироваться в случаях:

- автоматической пролонгации договора;

- досрочного закрытия.

Плавающий тип может меняться на протяжении действия соглашения.

Изменение ставок в этом случае привязано к таким факторам:

- курсу валют;

- переводу депозита в другую категорию.

При расчете дохода учитывается ряд показателей:

- инвестиционная сумма;

- процентная ставка, ее тип;

- периодичность начислений;

- срок договора.

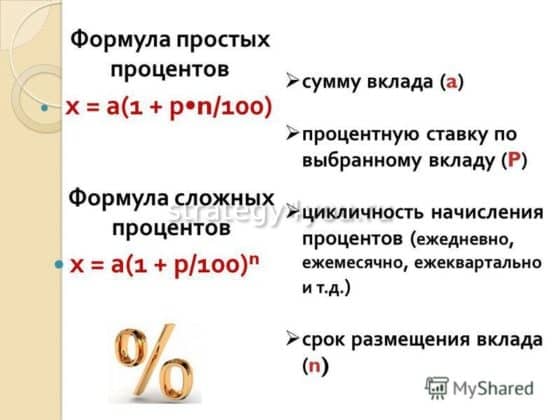

При использовании простой схемы расчета итог получается в результате таких математических действий. Начальная сумма умножается на годовую ставку и количество дней начисления вознаграждения и делится на количество дней по календарю и на 100.

Зачем инвестировать под сложный процент

При инвестировании денег рекомендуется выбрать оптимальный вариант, который позволит использовать преимущества сложных ставок. Вложению денег всегда предшествует планирование, анализ поставленной задачи. Капитализация прибыли от инвестирования на счет позволяет получить дополнительный доход.

Простой расчет

Эффективной ставкой считается номинальный процент, который начисляется на сумму с капитализацией. Рассчитать доход можно в программе Excel. Для этого следует ввести исходные данные, формулы на базовый депозит, сумму с капитализацией. Действия выполняются автоматически, поэтому для получения корректного результата рекомендуется внимательно ввести информацию.

Формула

Плата за пользование средствами финансовым учреждением начисляется ежемесячно. Если вкладчик не будет снимать эти средства со счета, то они дополнят сумму основного депозита.

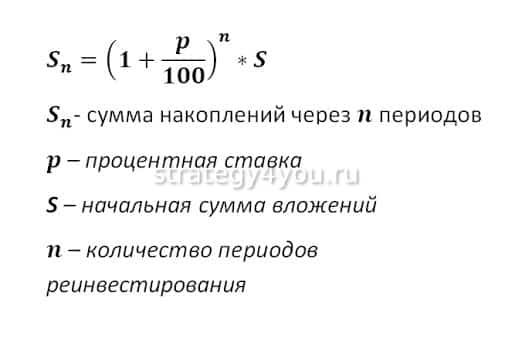

Формула сложного процента записывается: S=X*(1+%)n, где

- S — конечная сумма;

- X — начальный вклад;

- % — годовая ставка;

- n — количество периодов.

В результате прибыль добавляется к сумме и дает доход. Сложный расчет может действовать при открытии .

Выбирая программное предложение банка, нужно ориентироваться на итоговый доход в денежном выражении, который получится при размещении средств.

Пример сложного процента на банковском депозите

Удобно и выгодно, когда ваши деньги одномоментно задействованы в разных инструментах. Сразу рекомендую не только у менеджера устно, но и в письменном договоре детально изучить — какой именно процент используется и какие есть нюансы по нему. На некоторых банковских сайтах или в мобильных приложениях есть калькулятор сложных процентов с капитализацией и пополнением. Показываю, как работает эта формула.

- Первоначальный вклад составил 100 тыс. рублей на 1 год с правом пополнения без ограничения суммы под 5% годовых.

- Во втором полугодии вы добавили к вкладу еще 100 тыс. рублей.

- За первую половину вы заработали (100000/100*5%) / 2=2500. Во втором полугодии получили (200000/100*5%) / 2 = 5000. Итого прибыль за год 7500.

- Далее вы можете забрать свои 7500 или добавить их к 200 тыс. или увеличить вклад еще на определенную сумму.

Наиболее выгодно так работать с проверенными инструментами, поэтапно повышая сумму вклада и внося все данные в excel, чтобы не заблудиться.

Как правило, разница на доходе с правом неограниченного пополнения и на обычном способе не превышает 0,5-1% в год, а иногда и вовсе отсутствует.

Ради справедливости нужно рассмотреть и правило, как работает формула расчета простых процентов по кредиту, поскольку ее часто применяют в работе. Простой процент начисляется так: сумма кредита умножается на процентную ставку и поделенная на 365 дней. Для примера: у вас кредит на 100 тыс. рублей под 10% годовых. Если предложен дифференцированный способ, то ежемесячно вам будет начисляться 1000 рублей непосредственно за пользование средствами.

Оплачивая их, через определенный срок можно приступить к погашению самого «тела». Многие банки предлагают аннуитетный платеж, работающий по формуле сложного процента. Это означает, что вы будете оплачивать кредит плюс-минус равными долями. 1000 рублей в месяц за сам кредит и, например, 1000 рублей за само тело. Таким образом, уже на второй месяц проценты будут начисляться на 99 тыс. остатка и с каждым месяцем и платеж по процентам, и выплаты по кредиту будут уменьшаться.

Обратите внимание: сложные проценты по кредиту предлагаются на средних и высоких суммах, в частности, когда оформляете ипотеку или покупаете по договору автомобиль из салона. Хотя есть и аналогичные предложения среди кредитных карт, например, карта Халва, где выплаты подразумеваются равными долями за определенный период и иногда вовсе с минимальными процентами

Узнав способ начисления процента в рабочем инструменте, возможность вносить дополнительно средства или погашать кредит досрочно, важно обратить внимание еще на один аспект — ставку дисконтирования. Это величина, применяемая для пересчета грядущих денежных потоков в общую величину актуальной стоимости. С математической точки зрения, это формула, обратная сложному проценту

С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля

С математической точки зрения, это формула, обратная сложному проценту. С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля.

Учитывайте правило: ставка дисконтирования должна быть выше предложенной доходности.

В итоге подчеркну: сложные проценты в финансовых инструментах только на первый взгляд выглядят сложными, но, если разобраться в их сути, никаких камней преткновения не возникнет, а еще более — вы сможете получить существенную выгоду. Всем желаю только выгодных начислений для инвестиций и минимальных для кредита, если же вы все же решились его оформить.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Сложные проценты на фондовом рынке

Что касается того как работает сложный процент в инвестициях в фондовый рынок, то принцип сохраняется тот же за исключением того, что понятия капитализации процентов нет. Вместо этого трейдер вручную реинвестирует полученный доход или выбирает инвестиционные инструменты, в которых реинвестирование предусмотрено по умолчанию.

При работе в этом направлении трейдер вкладывает деньги в акции и облигации. За счет комбинации разных инструментов можно создать портфель с акцентом на рост его стоимости или стабильным регулярным доходом (аналог банковского вклада).

При инвестировании активной торговли нет. Составляется инвестпортфель, затем трейдер лишь корректирует его, исключая бумаги, показывающие ухудшение доходности. Вместо них в состав портфеля включаются акции, находящиеся в стадии роста.

Часть компаний, выплачивает держателям своих акций дивиденды – распределяет между ними определенную часть прибыли (дивидендные аристократы делают это даже в убыточные годы). Инвестор может вывести эти деньги, а может реинвестировать их, докупив на полученные деньги акции, и таким образом задействовав сложный процент в инвестировании.

Разберем пример с инвестпортфелем, копирующим американский индекс S&P 500. В него входит около 500 крупнейших американских компаний, есть среди них и те, кто платит дивиденды.

Для удобства работаем с ETF SPY, это старейший ETF фонд, работает с 1993 г. и уже привлек в управление сотни миллиардов долларов. Без учета дивидендов доход за период с начала 2010 г. по июнь 2021 г. составил 176,71%. Стартовые $10000 превратились в $27671.

За тот же период начислены дивиденды в размере $3783. Совокупный доход на этой дистанции составил 214,54% или $21454.

При реинвестировании начисленных дивидендов доход на той же дистанции увеличивается. Стартовые $10000 выросли до $34161, прибыль составила 241,61%, что превышает предыдущий показатель.

Средняя годовая доходность индекса без реинвестирования дивидендов составляет 11,37%, с реинвестированием – 13,35%. Разница не настолько очевидна как в примере с банковским депозитом, но инвестиции под сложный процент и здесь повышают доходность.

При этом дивидендные выплаты «размазаны» по времени и не ощущаются как солидный доход. Их повторное вложение не бьет по карману инвестора, но даст преимущество в будущем.

Главное неудобство дивидендов – необходимость уплачивать налоги, нет легальных методов избежать их уплаты. Выплаты зачисляются на брокерский счет уже после уплаты налогов и для реализации схемы сложных процентов трейдеру придется самостоятельно докупать акции на них. За счет уплаты налога несколько уменьшается реинвестируемая сумма, возникают дополнительные расходы на комиссиях.

Удобнее работать через ETF фонды, в которых предусмотрено автоматическое реинвестирование дивидендов. Каждая акция ETF соответствует целому портфелю из ценных бумаг компаний, входящих в индекс, который копирует ETF фонд. В том же примере со SPY достаточно купить акцию фонда, чтобы автоматически инвестировать во все акции S&P 500.

ПИФы также не выплачивают налог на дивиденды, реинвестируя их. Но в ПИФах по сравнению с ETF на порядок выше комиссия за управление.

Еще один вариант – инвестирование в облигации и еврооблигации. Этот тип инструмента дает гарантированный купонный доход, как правило, до 7-10%, если брать в расчет только высоконадежных эмитентов. Стоимость бумаги также меняется, но в узком по сравнению с акциями диапазоне.

После завершения срока обращения облигации эмитент погашает ее, выплачивая держателю сумму, равную номиналу. Здесь реализация этой схемы предполагает трату купонного дохода на покупку новых облигаций. Увеличивается число бумаг в портфеле, что повышает его доходность в деньгах. Таким образом здесь и применяется сложный инвестиционный процент.

Еще один вариант – не просто реинвестировать доход, а одновременно с этим диверсифицировать риски, включая новые инструменты в инвестпортфель. Это повышает его устойчивость и доходность.

Инвестору на заметку

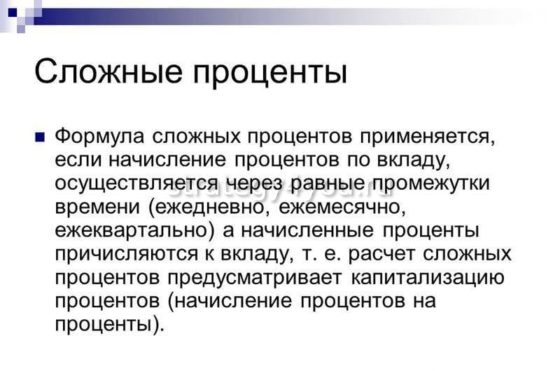

Для расчета дохода при капитализации используется не одна формула сложных процентов для кредита и депозита, а несколько. Это обусловлено разными условиями партнерства с банком. Начисление процента на процент может проводиться каждый день, что является большой редкостью, каждую неделю, каждый месяц и даже каждый год (при долгосрочных инвестициях).

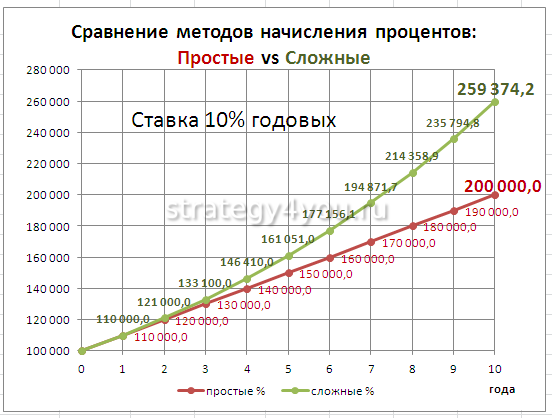

Оптимальным вариантом можно считать депозит с ежемесячной капитализацией, найти его несложно, а выгоды он принесет достаточно большие. Начисление процента на процент является тем выгодней для инвестора, чем чаще осуществляется начисление. Несмотря на более низкие процентные ставки по продуктам банка с капитализацией, прибыль в конечном счете получается на порядок больше, нежели при простой схеме начисления.

Еще один интересный момент заключается в том, что чем дольше вклад будет находиться в банке, тем быстрее он будет расти. Увеличение дохода будет происходить благодаря присоединению начислений к базовому объему средств. Если в течение года преимущества капитализации будут не так ощутимы, спустя десяток лет сомнения в преимуществах этого банковского предложения отпадут. Таким образом, выбирая меньшую процентную ставку, но останавливаясь на капитализации, можно получить более высокую прибыль по вкладу.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

Формула расчета эффективной ставки:

где N — количество выплат процентов в течение срока вклада, T — срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Rэф. = PS × 365d × 100

Rэф.

– эффективная ставкаP — проценты, начисленные за весь период вкладаS — сумма вкладаd — срок вклада в днях

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Как можно рассчитать проценты по вкладу

Согласно требованию Центрального банка РФ, все кредитные организации, работающие на территории России, обязаны ежедневно начислять проценты по вкладам. Формально так и происходит, однако по факту клиент получает проценты по условиям договора.

В первом случае проценты не прибавляются к телу депозита (вкладываемой сумме), а перечисляются на другой счет вкладчика в соответствии с условиями договора. Как правило, начисление дохода происходит ежемесячно, ежеквартально, раз в 6 месяцев, раз в год или в конце срока действия депозита.

Во втором случае начисленный доход присоединяется к телу депозита в предусмотренные договором сроки (чаще ежемесячно или ежеквартально). Поскольку основная сумма вклада периодически увеличивается, то и начисляемые на него проценты растут. В конечном итоге общая доходность по депозиту возрастает, причем, вполне ощутимо.

Получается, что при одинаковой номинальной процентной ставке, идентичной сумме вклада и сроке действия депозит с капитализацией приносит большую доходность. Это нужно учитывать при выборе оптимального предложения.

Расчет процентов по вкладу с простым начислением

Как рассчитать проценты по депозиту с простым начислением? Достаточно просто, вот по этой формуле:

S = (P x I x t / K) / 100, где:

S — сумма начисленных процентов

Р — вносимая сумма

I — годовая процентная ставка по вкладу

t — период за который будут насчитаны проценты, в днях

K — количество дней в году (год бывает и високосный)

Пример расчета: Предположим, что клиент оформил вклад с простым начислением на сумму 100 тысяч рублей на 1 год под 11,5% годовых. Получается, что при закрытии депозита вкладчик получит доход в размере: (100 000 х 11,5 х 365/365)/100 = 11500 рублей.

Расчет процентов по вкладу с капитализацией

Как рассчитать проценты по вкладу с капитализацией? Для этого существует другая формула:

S = (P x I x j / K) / 100, где:

S — сумма начисленных процентов

Р — вносимая сумма, а также все последующие суммы, увеличенные в результате капитализации I — годовой процент по депозиту

j — количество дней в периоде, за который производится капитализация,

K — количество дней в году

Пример расчета: Предположим, что клиент оформил вклад с капитализацией на сумму 100 тысяч рублей на 3 месяца (июнь, июль, август) под 11,5% годовых.Доход за июнь составит: (100 000 х 11,5 х 30 / 365) / 100 = 945 рублей.

Прибавляем эту сумму к 100 000 рублей тела депозита, чтобы рассчитать начисленные проценты за июль: (100945 х 11,5 х 31 / 365) / 100 = 985 рублей. Аналогично рассчитываем доход за август: (101930 х 11,5 х 31 / 365) / 100 = 995,5 рублей.

Как видно из расчета, в августе доходность по вкладу выше, чем в июле, хотя, в каждом месяце 31 день. Это происходит благодаря капитализации процентов.

По данным с http://open-deposit.ru/notes/kak_rasschitat_procenty_po_vkladu/

Калькулятор расчета вкладов: Пошаговое руководство

Профессиональные вкладчики проводят регулярный мониторинг выгодных предложений банков, чтобы повысить доходность вкладов. Прежде чем делать «фиксы» и создавать «лесенки», нужно освоить основной инструмент профессиональных вкладчиков, позволяющий сделать правильный выбор.

На сегодняшний день банки рекламируют большое количество всевозможных депозитов с различными условиями, преимуществами и недостатками. Одни банки предлагают вклады в долларах под высокий процент, другие – самый выгодный вклад в рублях с ежемесячными выплатами процентов. Кто-то просто обещает самый большой процент по вкладам, а кто-то – вклады без потери процентов.

Предложений масса. Но как посчитать проценты по вкладу, как учесть сложный процент по вкладам и как в итоге рассчитать сумму вклада? Используем калькулятор расчета вкладов!

Есть отличный сервис fincalculator.ru. С помощью этого портала можно посчитать не только проценты по вкладу, но также рассчитать, например, стоимость автокредита или ипотеки (об этом в следующих статьях). Сегодня воспользуемся калькулятором для расчёта процентов по вкладу.

Открываем сайт fincalculator.ru, щёлкаем на ссылке «калькулятор вкладов». Появляется рабочий интерфейс онлайн калькулятора, в котором мы можем задать любые параметры, которые нам нужны.

- Вводим первоначальную сумму вклада;

- Выбираем валюту вклада (это могут быть рубли, доллары, евро, британские фунты или швейцарские франки);

- Дальше выбираем параметр «Тип ставки»

- Затем настраиваем периодичность начисления процентов. Это может быть выплата в конце срока, либо через какой-то промежуток времени (например, раз в месяц, раз в квартал, или раз в полгода);

- Если у нас вклад с выплатой процентов не в конце срока, то для расчёта суммы вклада мы можем настроить условия капитализации (что это такое, читай в статье «Капитализация вклада — что это?»);

- Дальше вводим дату открытия вклада, срок вклада и дату закрытия;

- Настраиваем дополнительные параметры. В расчете мы можем учесть частичное снятие, пополнение вклада и досрочное закрытие.

- Остаётся вбить в программу Ваши условия. Онлайн калькулятор произведёт полный расчёт процентов по вкладу и Вы узнаете, действительно ли банк предлагает Вам вклады под выгодный процент, или, при внимательном изучении дополнительных параметров, окажется, что предложение не такое уж и выгодное.

После того, как мы рассчитали доходность вклада с помощью калькулятора, можно переходить к основной стратегии профессиональных вкладчиков — об этом читайте в статье: «Как стать профессиональным вкладчиком и повысить доходность вкладов»

По данным с http://hranidengi.ru/kalkulyator-rascheta-vkladov-poshagovoe-rukovodstvo/

Формулы простых и сложных процентов

Поскольку простые и сложные проценты чаще всего используются при расчете прибыли от банковских вкладов, продолжим на их примере. Для решения задач нам понадобится такая информация:

- К — начальная сумма вклада;

- К — конечная сумма вклада;

- R — ставка доходности, переводится из процентов в число (10% = 0.1);

- N — количество периодов (лет).

Формула простого процента

По этой формуле мы можем рассчитать конечную сумму вклада без капитализации полученной прибыли. Для этого нужно знать начальную сумму вклада, процентную ставку за 1 период инвестирования и временной интервал. Если конечная сумма задана сразу и нужно найти другую неизвестную переменную, используйте производные формулы простого процента:

Формула сложного процента

По этой формуле мы можем посчитать конечную сумму вклада с учётом капитализации полученной прибыли, зная начальный депозит, процентную ставку и нужный временной интервал. Для решения задач также можно использовать производные формулы сложного процента:

На практике часто дело не заканчивается первоначальным депозитом — многие пользуются регулярными пополнениями, например делают регулярные инвестиции из зарплаты. Для этих случаев формула сложного процента становится длиннее:

где D — сумма регулярных пополнений банковского депозита

Обратите внимание, степень N-1 означает, что доливки начинаются со второго инвестиционного периода (если сумма дополнительных инвестиций вносится сразу, то N-1 меняется на N)

Ну что, удачи на экзаменах всем читающим меня студентам 🙂 Для закрепления далее мы разберем несколько примеров задач на сложные проценты.

Самые выгодные условия по вкладу

Из предыдущего раздела понятно, что схема с применением сложного процента дает больше прибыли, чем простые варианты. Но вкладчикам стоит знать о том, как банки могут манипулировать цифрами.

Самая распространенная уловка – предложение открыть вклад с начислением дохода в конце срока и увеличением ставки при пролонгации. На первый взгляд, подвоха нет: банк начислит положенный доход, увеличит тариф на следующий сезон.

Но на цифрах это выглядит менее привлекательно: расчеты производятся по формуле простого процента. На депозит в размере 100 000 рублей по ставке 12% годовых банк начислит доход 12 000 рублей. Условия договора могут содержать и «подводные камни».

Например, при продлении вклада еще на год, тариф составит 12,5%. А при расторжении договора банк оставляет за собой право начислить доход по ставке 10% годовых.

Крайне рекомендуем обратить внимание на следующее видео:

Еще один распространенный в банках вариант «экономии»– по вкладу с капитализацией начислять доход ежеквартально. Заключая подобный договор, вкладчик может не понимать, в чем его потери. А расчет банка прост: проценты по депозиту начисляются в конце каждого квартала. Соответственно, и капитализация происходит четыре раза в год, а не двенадцать, как при ежемесячном начислении.

Вот пример такого подхода:

Таблица 1. Ежемесячное начисление

| Месяцы | Сумма | Тариф | Дни | Проценты | Сумма с процентами |

| январь | 100 000 | 12 | 31 | 1019 | 101 019 |

| февраль | 101 019 | 12 | 28 | 930 | 101 949 |

| март | 101 949 | 12 | 31 | 1039 | 102 988 |

| апрель | 102 988 | 12 | 30 | 1016 | 104 004 |

| май | 104 004 | 12 | 31 | 1060 | 105 064 |

| июнь | 105 064 | 12 | 30 | 1036 | 106 100 |

| июль | 106 100 | 12 | 31 | 1081 | 107 182 |

| август | 107 182 | 12 | 31 | 1092 | 108 274 |

| сентябрь | 108 274 | 12 | 30 | 1068 | 109 342 |

| октябрь | 109 342 | 12 | 31 | 1114 | 110 456 |

| ноябрь | 110 456 | 12 | 30 | 1089 | 111 546 |

| декабрь | 111 546 | 12 | 31 | 1137 | 112 682 |

Таблица 2. Ежеквартальное начисление

| Периоды | Сумма | Тариф | Дни | Проценты | Сумма с процентами |

| 1 | 100 000 | 12 | 90 | 2959 | 102 959 |

| 2 | 102 959 | 12 | 91 | 3080 | 106 039 |

| 3 | 106 039 | 12 | 92 | 3207 | 109 247 |

| 4 | 109 247 | 12 | 92 | 3304 | 112 551 |

Как видно, разница составляет 132 рубля в пользу банка.

Вкладчикам, которые хотят открыть короткий депозит, например, на несколько дней новогодних каникул, нужно знать о том, что день выдачи средств не считается в общем сроке их использования.

Простыми словами: открывая депозит 30 декабря и забирая деньги 12 января, клиент получит доход за 13 дней, а не за 14: банк не начислит проценты за 12 января.

Как правило, самые выгодные для клиента варианты – это депозиты с капитализацией, ежемесячным начислением и с пополнением. Но банки ставят по таким вкладам не самые высокие тарифы, манипулируя цифрами и ориентируя вкладчиков на длительное размещение средств.

Могут быть и другие нюансы, о которых стоит знать заранее. Поэтому, выбирая банк, нужно ориентироваться не только на величину процентов по вкладам, но и на способ начисления, условия выплаты и дополнительные возможности для вкладчика.

Как рассчитать сложные проценты

Для того, чтобы просчитать, как приумножить деньги сложными процентами и какую прибыль принесет банковский вклад за несколько лет, нужно знать следующие показатели:

первоначальный размер вклада К0

ставка дохода R

количество лет, за которые нужно просчитать доход n

конечная сумма К

По следующей формуле можно рассчитать эту самую конечную прибыль: К=К0*(1+R)n А просчитав размер конечной суммы, легко можно установить размер прибыли – это разница между конечной и первоначальной суммами. При помощи приведенной выше формулы всегда можно просчитать, какой результат принесет в будущем инвестиция.

Иногда возникают ситуации, когда нужно, наоборот, вычислить стартовую сумму вклада. Тогда эту формулу нужно преобразовать вот в такой вид: K0=K/(1+R)n С помощью формулы можно узнать и такой параметр, как процентная ставка. Эта информация требуется, когда инвестор, к примеру, хочет узнать, какую ставку ему выбрать, и на какой период нужно сделать вклад, чтобы получить конкретную прибыль. Формула вычисления сложных процентов: R=n?K/K0-1 А вот по этой формуле высчитывается период времени, на который нужно вложить средства, чтобы получить определенную желаемую прибыль: n=log1+R*K/K0

При расчете срока вклада для получения определенной прибыли следует учитывать тот факт, что практически все банки используют целые периоды. То есть, если расчет по формуле показал, что средства для получения конкретной прибыли нужно вложить на 3 года и 9 месяцев, то нужно понимать, что в реальности необходимо будет положить депозит на 4 полных года. Есть и более сложные примеры расчетов прибыли по сложным процентам. К таким примерам относятся вклады с возможностью пополнения. Допустим, у вкладчика есть депозит, который он ежемесячно пополняет определенной суммой. Как же рассчитать, какую прибыль он получит с такого депозита?

Здесь уже простой формулой расчета не обойтись, нужны более сложные механизмы. Рассмотрим эту задачу на конкретном примере: вкладчик положил на счет 1000$ и каждый месяц добавляет к нему 50$. Допустим, процентная ставка составляет 1% в месяц. Для подсчета конечной суммы через пять лет нужно подставить в приведенные выше формулы показатели за каждый период, т.е. за 60 месяцев. Ведь сумма увеличивается не только за счет процентов, но и за счет ежемесячного добавления. При данных условиях по итогам первого месяца сумма на счету составила 1010$. К ней добавились еще 50$. То есть, для расчета конечной суммы во второй месяц процент нужно начислять уже на 1060$. И так далее, до окончания задуманного срока.

Конечно, каждый раз производить такие вычисления довольно сложно, особенно тем, кто не владеет достаточными познаниями в математике. Да и таблицы такие каждый раз не насоставляешься. Поэтому специально для вычисления сложных процентов по вкладам можно разработать свой калькулятор например в таблице excel.

Итак, очевидна разница между простыми и сложными процентами. Однако, следует отметить, что и схема простых процентов при грамотном ее использовании также может принести довольно хорошие результаты в виде прибыли. Более того, простые проценты являются единственным приемлемым вариантом, когда вкладчик нуждается в регулярном выводе средств со счета. Тогда он просто выводит сумму прибыли, накопившейся за месяц, полгода или год. Тогда как сложные проценты более приемлемы в случае долгосрочного вклада и повторного реинвестирования.

В каких случаях используется начисление простых и сложных процентов?

Формула простых процентов по вкладам применяется, когда полученные проценты плюсуются к телу депозита лишь в конце периода или совсем не прибавляются, а переводятся на другой счет. Формулу сложных процентов используют, когда проценты насчитываются через равные временные промежутки (месяц, квартал, год). Это означает проведение капитализации процентов (когда проценты насчитываются на проценты).

Простые проценты используются в случаях оформления краткосрочных вкладов, период действия которых, в основном, меньше года. Метод сложных процентов применяется при долгосрочных вкладах, которые открываются на срок больше года.

Ключевые составляющие сложных процентов

При расчете сложных процентов вам необходимо учитывать несколько ключевых факторов. Каждый из них играет свою роль в конечном продукте, и некоторые переменные могут существенно повлиять на вашу прибыль. Вот пять ключевых переменных, влияющих на понимание сложных процентов:

- Процентная ставка. Процентная ставка, которую вы зарабатываете или взимаете. Чем выше процентная ставка, тем больше денег вы зарабатываете и тем больше вы должны.

- Стартовый принципал. С какой суммы вы начинаете? Насколько крупный кредит вы взяли? Хотя со временем начисление сложных процентов суммируется, все зависит от начальной суммы.

- Частота начисления. Скорость начисления процентов – ежедневно, ежемесячно или ежегодно – определяет, насколько быстро растет баланс. Взяв ссуду или открывая сберегательный счет, убедитесь, что вы понимаете, как часто возрастают проценты.

- Продолжительность. Как долго вы ожидаете удерживать счет или погасить ссуду? Чем дольше вы оставляете деньги на сберегательном счете или чем дольше вы держите долг, тем дольше он будет накапливаться и тем больше вы заработаете или будете должны.

- Депозиты и снятие средств. Ожидаете ли вы регулярно пополнять свой счет? Как часто вы будете платить по кредиту? Скорость, с которой вы увеличиваете свой основной баланс или выплачиваете ссуду, имеет большое значение в долгосрочной перспективе.

В случае сложных процентов прибыль от актива, такая как прирост капитала или реинвестированные дивиденды, со временем приводит к дальнейшему росту прибыли. Инвестиции продолжат приносить прибыль от основной суммы долга и прибыли, накопленной за предыдущие периоды.

Например, реинвестирование денежных дивидендов на покупку большего количества акций увеличит вашу прибыль благодаря будущим выплатам дивидендов

Обратите внимание, что сложные проценты работают как для активов, так и для обязательств

Чтобы рассчитать будущую стоимость инвестиции через эффект сложного процента при определенной норме прибыли за период, вы можете использовать следующую формулу:

FV = PV x (1 + i) ^ n

- FV = будущая стоимость

- PV = текущая стоимость

- i = норма доходности / процентная ставка за период

- n = количество периодов в году

Если вы инвестируете 100000 долларов и хотите знать, какой размер будут иметь ваши инвестиции, исходя из годовой прибыли в размере 8%, которая увеличивается за 10 лет, вот решение, использующее приведенную выше формулу:

FV = 100 000 долларов США x (1 + 0,08) ^ 10

FV = 215 892,50 долл. США

Прибыль = 115 892,50 $

Чтобы продемонстрировать истинную силу начисления сложных процентов, вы можете использовать тот же пример, что и выше, но применять ставку 8% простых процентов на основную сумму каждый год.

Прибыль = 100 000 долларов США x 0,08 x 10 = 80 000 долларов США

Как видите, разница в прибыли между двумя типами инвестиций значительна. Через десять лет разрыв составляет 35 892,50 доллара, или на 44,87% больше при начислении сложных процентов, чем при получении простых процентов.

Если у вас есть хорошо сбалансированный инвестиционный план, вы можете использовать силу сложных процентов, чтобы значительно ускорить свой путь к своим финансовым целям.