Как посчитать годовые проценты?

Содержание:

- Плюсы и минусы подсчета по интернет-калькулятору

- Расчет облагаемого дохода по банковскому вкладу или счету

- Простые проценты (срочный вклад)

- Вычисление APY с помощью формулы

- Что такое простой и сложный проценти чем они отличаются

- Процент от — Таблица для 10000

- Пример сложного процента на банковском депозите

- Что это за программа?

- От чего зависит размер процентной ставки

- Эффективная процентная ставка по вкладу

- Как рассчитать процентную ставку: годовую или месячную

- Пример первый – Капитализация процентов ежемесячно

- Что такое годовая процентная ставка по кредиту

Плюсы и минусы подсчета по интернет-калькулятору

Многие лица, оформляющие банковские услуги, где имеет место процентовка, решая проблему, как вычислить проценты годовых, обращаются за помощью к онлайн-калькуляторам. Воспользоваться подобным сервисом можно как на официальных банковских сайтах, так и на сторонних ресурсах. Используя такие расчеты, клиенты могут ориентировочно рассчитать практически все имеющиеся проценты. Но есть одна проблема. Ведь никто, помимо самих системных разработчиков не знает, какая программа расчета изначально заложена в интернет-калькуляторе, поэтому неизвестно, правдивы ли будут полученные итоги.

Конечно, такое предположение всего лишь теория, и далеко не все существующие автоматические системы расчетов будут показывать фальсифицированные и ошибочные итоги. Тем более что вопрос, как рассчитать годовой процент, легко решается. Стоит лишь взять в руки обычный классический калькулятор и применить для расчета имеющиеся формулы.

Для расчета процентов многие используют онлайн-калькулятор

Для расчета процентов многие используют онлайн-калькулятор

Расчет облагаемого дохода по банковскому вкладу или счету

Далее мы будем рассматривать лишь те вклады и счета ставка по которым превышает 1 процент годовых. Чтобы рассчитать налог определите:

- общую сумму дохода по всем вкладам и счетам за календарный год;

- сумму, не облагаемую НДФЛ (необлагаемую сумму);

- доход по вкладам и счетам, облагаемый НДФЛ.

Общая и необлагаемая сумма

Общую сумму дохода по вкладам и счетам определить несложно. Достаточно запросить у банка выписку по ним и посмотреть какая сумма была начислена за весь календарный год. А как рассчитать необлагаемый доход? Об этом хорошо сказано в статье 214.2 (пункт 1) Налогового кодекса. Его определяют (цитата):

Исходя из этого правила необлагаемую сумму, мы рассчитаем по формуле:

| 1 миллион | × | Ключевая ставка Банка России | = | Годовая сумма дохода по вкладу (счету) не облагаемая НДФЛ |

Как видно из формулы максимальная необлагаемая сумма дохода у всех вкладчиков будет одинакова. Так как в расчете не участвуют именно ваши показатели (сумма вклада, процентный доход и т. д.).

Посчитаем необлагаемую сумму на примере.

Пример

Предположим, что ключевая ставка составила:

-

- на 01.01.2021 — 4,25%;

- на 01.01.2022 — 4,31%;

- на 01.01.2023 — 5,15%.

Тогда сумма дохода по вкладам и счетам, не облагаемого НДФЛ, составит:

-

- в 2021 году1 000 000 × 4,25% = 42 500 руб. в год

- в 2022 году 1 000 000 × 4,31% = 43 100 руб. в год

- в 2023 году 1 000 000 × 5,15% = 51 500 руб. в год

Если вы получили доход по вкладам и счетам в сумме равной или меньше необлагаемого размера, то налог платить не нужно. Если в сумме большей, чем необлагаемый размер, то налог платят с суммы превышения по ставке 13 процентов.

Облагаемый доход и сумма налога

Доход, облагаемый налогом, нужно посчитать по формуле:

| Доход по всем вкладам и счетам за календарный год | — | Сумма, необлагаемая НДФЛ | = | Доход, облагаемый НДФЛ |

Сумму налога определяют так:

| Доход, облагаемый НДФЛ | х | 13% | = | Налог с дохода по вкладу или счету |

Пример

Ключевая ставка Банка России на 01.01.2021 равна 4,25 % годовых. Доход, не облагаемый НДФЛ в 2021 году (необлагаемая сумма), составит: 1 000 000 × 4,25% = 42 500 руб.

Ситуация 1

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 235 000 руб.

Доход, с которого нужно рассчитать НДФЛ, равен: 235 000 — 42 500 = 192 500 руб.

Сумма налога, которую нужно заплатить по итогам 2021 года (платится в 2022 году) равна: 192 500 × 13% = 25 025 руб.

Ситуация 2

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 33 200 руб.

Доход, с которого нужно рассчитать НДФЛ, равен:33 200 — 42 500 = 0 руб.

Дохода, облагаемого налогом, нет. Нет дохода — нет налога. Налог платить не надо.

Ровно такие же правила действуют и в отношении вкладов в иностранной валюте. Правда подобный доход нужно пересчитывать в рубли. Это делают по официальному курсу Банка России, который действовал в день получения дохода (подробности ниже). Еще раз подчеркнем. НДФЛ с самой суммы вклада (счета) платить не надо. Налог начисляют только на проценты по вкладу или банковскому счету.

Простые проценты (срочный вклад)

Чаще всего банковские вклады относятся к виду «срочных». Данный тип вклада самый популярный среди населения за счёт самого большого процента из всей линейки банковских предложений.

Однако за такую щедрость от банка клиентам необходимо принять следующие условия:

- Отсутствие возможности снять средства частично на весь срок действия договора;

- Без пополнения;

- Проценты начисляются один раз в конце срока (без капитализации);

Пример 1. Срок 1 год, ставка 8% годовых

Вклад имеет ставку 8% годовых, без пополнения и открывается сроком на 1 год. В этом случае проценты по вкладу можно рассчитать на любом калькуляторе, умножив стартовую сумму на коэффициент 0,08 (8%).

Формула расчёта процентов по вкладу на 1 год:

Например, если сумма была 200 тыс. рублей, то прибыль за год составит 16 тыс. рублей, а итоговая сумма будет 216 тыс. рублей.

Естественно, в зависимости от ставки депозита умножать сумму необходимо на различные суммы.

Пример 2. Срок полгода, ставка 9% годовых

Немного более сложный пример. Теперь срок полгода со ставкой 9% годовых. Скорее всего, в договоре на банковский вклад будет обозначено число 181 день, а это чуть меньше, чем полгода. Поэтому необходимо будет рассчитывать процент с учётом этого нюанса.

Формула расчёта процентов на полгода:

Если наша сумма была 95 тыс. рублей, то за 181 день прибыль составит 4239,86 рублей.

В этой формуле используется коэффициент 181/365, поскольку наш депозит будет лежать 181 дней из 365 дней. Аналогичным образом можно рассчитать проценты по вкладу на любой срок с точностью до дня.

Пример 3. Срок 145 дней, ставка 8,7% годовых

Многие банки разрешают открывать вклад не только на точные сроки по месяцам, но и по дням. Например, так можно сделать в Сбербанке и Финам Банке. Это удобно для клиентов.

В нашем примере мы открываем вклад на 145 дней под ставку 8,7% годовых.

Формула для расчёта процентов по вкладу по дням:

Вместо 145 дней и ставки 8,7% необходимо подставить ваши данные.

Вычисление APY с помощью формулы

Если вы предпочитаете выполнять математические расчеты по старинке, вычислите APY вручную следующим образом:

APY = 100 [(1 + r/n)^n] – 1, где r – заявленная годовая процентная ставка в виде десятичного числа, а n – количество периодов начисления сложных процентов в год. (Карет («^») означает «возведены в степень.»)

Продолжая предыдущий пример, если вы получаете 51,16 доллара США процентов в течение года при балансе счета в 1000 долларов США, рассчитайте APY следующим образом:

- APY = 100 [(1 + .05/12)^12] – 1]

- APY = 5.116%

Вы также можете рассчитать годовую процентную доходность следующим образом:

APY = 100 [(1 + Процент/Основная сумма)^(365/Дни в срок) – 1], где проценты – это сумма полученных процентов, а основная сумма – это начальный депозит или остаток на счете.

Используя выплату процентов и остаток на счете из приведенного выше примера, рассчитайте APY следующим образом:

- APY = 100 [(1 + 51.16/1000)^(365/365) – 1]

- APY = 5.116%

Что такое простой и сложный проценти чем они отличаются

Понятие простых и сложных процентов — один из самых важных уроков по финансовой грамотности, которые вы должны знать. Они встречаются в нашей жизни повсюду: от ежедневных покупок (кэшбек, бонусы) до инвестирования (проценты на депозит, дивиденды, комиссии и т.д.) и оказывают незаметное, но существенное влияние на ваш кошелек на длинной дистанции. Чтобы наглядно увидеть различия между простыми и сложными процентами, давайте рассмотрим примеры.

Допустим, вы открыли депозит 10000$ под 10% годовых, проценты начисляются раз в год. По схеме простого процента каждые 12 месяцев вы будете получать 1000$ прибыли, но она не остаётся на депозите и сразу же выводится. В итоге прирост прибыли будет выглядеть так:

Всё «просто» — каждый год плюс тысяча в карман. Простой процент используется в случаях, когда база начисления процентов не изменяется. Это могут быть специальные банковские депозиты, проценты по кредиту. Также простой процент используется, когда инвестор регулярно выводит прибыль — в каждый период времени работает первоначальная сумма.

Для сравнения пусть будет тот же депозит 10000$ под 10%, но банк в этот раз разрешает оставить прибыль на счёте. Вот что произойдёт с вкладом за 10 лет:

В первый год разницы нет — всё та же тысяча, но поскольку сумма на депозите теперь растёт, уже на втором году прибыль увеличивается: 2100$ вместо 2000$, за третий год 3310$ вместо 3000$ и так далее. За 10 лет доходность нашего депозита составила 159% вместо 100% когда мы выводили прибыль. Неплохая прибавка, не так ли? А вот что случится еще через несколько десятилетий:

Впечатляет! Чем дольше открыт депозит, тем сильнее работает эффект сложного процента — за 50 лет можно увеличить депозит не в 6, а более чем в 100 раз. Вот как это выглядит на графике:

без капитализации депозит растёт линейно, а с капитализацией — по экспоненте

Скачать график в Excel

Теперь киношные истории про забытые банковские счета, на которых накопились миллионы долларов выглядят вполне реальными 🙂 Конечно, 50 лет это много, но правило сложного процента неплохо работает и на более коротких промежутках времени — всё зависит от доходности вклада. Если хочется заработать больше, стоит использовать более прибыльные способы инвестирования: акции, драгоценные металлы, криптовалюты, валютный рынок и так далее.

Думаю, суть понятна, теперь давайте пройдемся по математической стороне вопроса, а потом рассмотрим несколько типичных примеров задач.

Процент от — Таблица для 10000

| Процент от | Разница |

|---|---|

| 1% от 10000 это 100 | 9900 |

| 2% от 10000 это 200 | 9800 |

| 3% от 10000 это 300 | 9700 |

| 4% от 10000 это 400 | 9600 |

| 5% от 10000 это 500 | 9500 |

| 6% от 10000 это 600 | 9400 |

| 7% от 10000 это 700 | 9300 |

| 8% от 10000 это 800 | 9200 |

| 9% от 10000 это 900 | 9100 |

| 10% от 10000 это 1000 | 9000 |

| 11% от 10000 это 1100 | 8900 |

| 12% от 10000 это 1200 | 8800 |

| 13% от 10000 это 1300 | 8700 |

| 14% от 10000 это 1400 | 8600 |

| 15% от 10000 это 1500 | 8500 |

| 16% от 10000 это 1600 | 8400 |

| 17% от 10000 это 1700 | 8300 |

| 18% от 10000 это 1800 | 8200 |

| 19% от 10000 это 1900 | 8100 |

| 20% от 10000 это 2000 | 8000 |

| 21% от 10000 это 2100 | 7900 |

| 22% от 10000 это 2200 | 7800 |

| 23% от 10000 это 2300 | 7700 |

| 24% от 10000 это 2400 | 7600 |

| 25% от 10000 это 2500 | 7500 |

| 26% от 10000 это 2600 | 7400 |

| 27% от 10000 это 2700 | 7300 |

| 28% от 10000 это 2800 | 7200 |

| 29% от 10000 это 2900 | 7100 |

| 30% от 10000 это 3000 | 7000 |

| 31% от 10000 это 3100 | 6900 |

| 32% от 10000 это 3200 | 6800 |

| 33% от 10000 это 3300 | 6700 |

| 34% от 10000 это 3400 | 6600 |

| 35% от 10000 это 3500 | 6500 |

| 36% от 10000 это 3600 | 6400 |

| 37% от 10000 это 3700 | 6300 |

| 38% от 10000 это 3800 | 6200 |

| 39% от 10000 это 3900 | 6100 |

| 40% от 10000 это 4000 | 6000 |

| 41% от 10000 это 4100 | 5900 |

| 42% от 10000 это 4200 | 5800 |

| 43% от 10000 это 4300 | 5700 |

| 44% от 10000 это 4400 | 5600 |

| 45% от 10000 это 4500 | 5500 |

| 46% от 10000 это 4600 | 5400 |

| 47% от 10000 это 4700 | 5300 |

| 48% от 10000 это 4800 | 5200 |

| 49% от 10000 это 4900 | 5100 |

| 50% от 10000 это 5000 | 5000 |

| 51% от 10000 это 5100 | 4900 |

| 52% от 10000 это 5200 | 4800 |

| 53% от 10000 это 5300 | 4700 |

| 54% от 10000 это 5400 | 4600 |

| 55% от 10000 это 5500 | 4500 |

| 56% от 10000 это 5600 | 4400 |

| 57% от 10000 это 5700 | 4300 |

| 58% от 10000 это 5800 | 4200 |

| 59% от 10000 это 5900 | 4100 |

| 60% от 10000 это 6000 | 4000 |

| 61% от 10000 это 6100 | 3900 |

| 62% от 10000 это 6200 | 3800 |

| 63% от 10000 это 6300 | 3700 |

| 64% от 10000 это 6400 | 3600 |

| 65% от 10000 это 6500 | 3500 |

| 66% от 10000 это 6600 | 3400 |

| 67% от 10000 это 6700 | 3300 |

| 68% от 10000 это 6800 | 3200 |

| 69% от 10000 это 6900 | 3100 |

| 70% от 10000 это 7000 | 3000 |

| 71% от 10000 это 7100 | 2900 |

| 72% от 10000 это 7200 | 2800 |

| 73% от 10000 это 7300 | 2700 |

| 74% от 10000 это 7400 | 2600 |

| 75% от 10000 это 7500 | 2500 |

| 76% от 10000 это 7600 | 2400 |

| 77% от 10000 это 7700 | 2300 |

| 78% от 10000 это 7800 | 2200 |

| 79% от 10000 это 7900 | 2100 |

| 80% от 10000 это 8000 | 2000 |

| 81% от 10000 это 8100 | 1900 |

| 82% от 10000 это 8200 | 1800 |

| 83% от 10000 это 8300 | 1700 |

| 84% от 10000 это 8400 | 1600 |

| 85% от 10000 это 8500 | 1500 |

| 86% от 10000 это 8600 | 1400 |

| 87% от 10000 это 8700 | 1300 |

| 88% от 10000 это 8800 | 1200 |

| 89% от 10000 это 8900 | 1100 |

| 90% от 10000 это 9000 | 1000 |

| 91% от 10000 это 9100 | 900 |

| 92% от 10000 это 9200 | 800 |

| 93% от 10000 это 9300 | 700 |

| 94% от 10000 это 9400 | 600 |

| 95% от 10000 это 9500 | 500 |

| 96% от 10000 это 9600 | 400 |

| 97% от 10000 это 9700 | 300 |

| 98% от 10000 это 9800 | 200 |

| 99% от 10000 это 9900 | 100 |

| 100% от 10000 это 10000 |

Пример сложного процента на банковском депозите

Удобно и выгодно, когда ваши деньги одномоментно задействованы в разных инструментах. Сразу рекомендую не только у менеджера устно, но и в письменном договоре детально изучить — какой именно процент используется и какие есть нюансы по нему. На некоторых банковских сайтах или в мобильных приложениях есть калькулятор сложных процентов с капитализацией и пополнением. Показываю, как работает эта формула.

- Первоначальный вклад составил 100 тыс. рублей на 1 год с правом пополнения без ограничения суммы под 5% годовых.

- Во втором полугодии вы добавили к вкладу еще 100 тыс. рублей.

- За первую половину вы заработали (100000/100*5%) / 2=2500. Во втором полугодии получили (200000/100*5%) / 2 = 5000. Итого прибыль за год 7500.

- Далее вы можете забрать свои 7500 или добавить их к 200 тыс. или увеличить вклад еще на определенную сумму.

Наиболее выгодно так работать с проверенными инструментами, поэтапно повышая сумму вклада и внося все данные в excel, чтобы не заблудиться.

Как правило, разница на доходе с правом неограниченного пополнения и на обычном способе не превышает 0,5-1% в год, а иногда и вовсе отсутствует.

Ради справедливости нужно рассмотреть и правило, как работает формула расчета простых процентов по кредиту, поскольку ее часто применяют в работе. Простой процент начисляется так: сумма кредита умножается на процентную ставку и поделенная на 365 дней. Для примера: у вас кредит на 100 тыс. рублей под 10% годовых. Если предложен дифференцированный способ, то ежемесячно вам будет начисляться 1000 рублей непосредственно за пользование средствами.

Оплачивая их, через определенный срок можно приступить к погашению самого «тела». Многие банки предлагают аннуитетный платеж, работающий по формуле сложного процента. Это означает, что вы будете оплачивать кредит плюс-минус равными долями. 1000 рублей в месяц за сам кредит и, например, 1000 рублей за само тело. Таким образом, уже на второй месяц проценты будут начисляться на 99 тыс. остатка и с каждым месяцем и платеж по процентам, и выплаты по кредиту будут уменьшаться.

Обратите внимание: сложные проценты по кредиту предлагаются на средних и высоких суммах, в частности, когда оформляете ипотеку или покупаете по договору автомобиль из салона. Хотя есть и аналогичные предложения среди кредитных карт, например, карта Халва, где выплаты подразумеваются равными долями за определенный период и иногда вовсе с минимальными процентами

Узнав способ начисления процента в рабочем инструменте, возможность вносить дополнительно средства или погашать кредит досрочно, важно обратить внимание еще на один аспект — ставку дисконтирования. Это величина, применяемая для пересчета грядущих денежных потоков в общую величину актуальной стоимости. С математической точки зрения, это формула, обратная сложному проценту

С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля

С математической точки зрения, это формула, обратная сложному проценту. С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля.

Учитывайте правило: ставка дисконтирования должна быть выше предложенной доходности.

В итоге подчеркну: сложные проценты в финансовых инструментах только на первый взгляд выглядят сложными, но, если разобраться в их сути, никаких камней преткновения не возникнет, а еще более — вы сможете получить существенную выгоду. Всем желаю только выгодных начислений для инвестиций и минимальных для кредита, если же вы все же решились его оформить.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Что это за программа?

Кредитный калькулятор онлайн — это специальная программа, которая осуществляет предварительный расчет ежемесячного платежа по формуле аннуитетных платежей (то есть равных сумм оплаты в течение всего срока договора), исходя из условий, заданных пользователем.

|

Платежи рассчитываются в режиме онлайн, то есть результат расчета выдается незамедлительно. Для получения результата не требуется предоставление персональных данных или предварительная регистрация в системе. |

В итоговом результате отражаются:

- условия кредитования, заданные пользователем;

- сумма ежемесячного аннуитетного платежа;

- сумма процентов, которые будут уплачены банку за весь срок кредита (переплата);

- график оплат на весь период действия договора (отдельно проценты и кредит);

- список банков, предлагающих услуги кредитования, соответствующих заданным или близких к ним.

От чего зависит размер процентной ставки

Чтобы понять, от чего зависит размер процентной ставки, нужно отметить, что разные виды вкладов имеют разные предложения, формирование которых происходит следующим образом.

Зависимость от ключевой ставки

Ставки, основанные на законодательном обеспечении регулируются Центральным Банком Российской Федерации. Размер этих ставок зависит от того, какую ключевую ставку предлагает Центробанк другим банкам, выдавая последним кредиты. К примеру, с 1 января 2016 года ставка рефинансирования соответствует значению ключевой ставки ЦБ РФ. На 12 апреля 2020 года она составляет 6% годовых. Актуальные ставки вы можете посмотреть на официальном сайте ЦБ РФ.

Данные ставок Центрального Банка являются своеобразным индикатором состояния экономики и рассказывают нам об уровне инфляции в стране. Предложение банка не может превосходить ставки ЦБ России на 5 пунктов. То есть, если Центробанк выдает кредиты под 10%, то банк не может предложить физлицам более 15%. Если же вы все-таки получили предложение с более высокой ставкой, то приготовьтесь заплатить государству подоходный налог в размере 35% от суммы, превышающей эту доходность.

Предложение денег в государстве

Думаю, каждый финансово образованный человек понимает, что недостаток денежной массы вызывает дефицит денег и приводит к тому, что кредиты начинают дорожать, а ставки по депозитам расти. Если, к примеру, вы умеете экономить деньги и открываете счет в банке, в то время, как ваш сосед Анатолий живет в кредит, то вам банк предложит более высокие ставки по депозиту, а Анатолию – по кредиту.

Внимательно следите за новостями и научитесь их правильно анализировать. Если вы слышите, что Центральный Банк планирует напечатать деньги, чтобы выдать их в большем объеме банкам, то нам всем стоит готовиться к увеличению инфляции и снижению депозитных ставок. Если же государство проводит масштабное заимствование средств на своем внутреннем рынке, то это означает, что в стране происходит стерилизация денежной массы или, иными словами, сокращение предложения денег. В результате таких процессов мы получаем рост депозитных ставок.

Макро- и микроэкономические факторы

Когда экономика активно развивается, предприятия активно берут кредиты для своего развития, расширения производства и улучшения материально-технического оснащения. Банки нуждаются в привлечении денег населения, а потому предлагают своим капиталовкладчикам более высокие процентные ставки по депозитам. Если же экономика оказывается в рецессии, то спрос на деньги падает, а банковские проценты по вкладам снижаются.

Как видите, размер процентных ставок зависит от целого спектра составляющих: начиная от самих банков и заканчивая состоянием экономики государства в целом.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

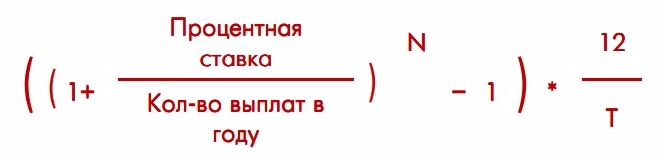

Формула расчета эффективной ставки:

где

- N – количество выплат процентов в течение срока вклада,

- T – срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

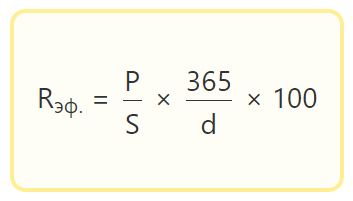

Однако есть и универсальная формула для расчёта эффективной ставки. Минус этой формулы в том, что получить результат можно только после расчёта процентов по вкладу.

- Rэф. – эффективная ставка

- P – проценты, начисленные за весь период вклада

- S – сумма вклада

- d – срок вклада в днях

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для расчёта эффективной ставки в представленном здесь депозитном калькуляторе.

Как рассчитать процентную ставку: годовую или месячную

Зачастую на сайтах организаций есть специальный калькулятор, с помощью которого можно узнать доходность вклада. Что же делать, если такой функции на сайте не представлено? Да и в договоре вряд ли будет стоять ссылка на результаты подсчета, сделанные калькулятором. Его можно изменить или вообще убрать. Лучше всего производить вычисления самому.

Расчет процентов по годовой ставке включает в себя формулу простого и сложного процента. Она указывается в документах и может быть фиксированной и плавающей. С последней иметь дело сложнее, так как она трудно прогнозируется. В этом случае базой для плавающей ставки может быть какой-нибудь ключевой параметр, например, ставка рефинансирования ЦБ. При ее изменении с определенным лагом меняется и плавающая ставка. Фиксированная же ставка привносит больше легкости в сравнительный анализ и общее понимание.

Пример первый – Капитализация процентов ежемесячно

Капитализация процентов ежемесячно

В этом случае, мы применяем формулу сложных процентов, так как капитализация процентов происходит ежемесячно.

Янв: S=(100 000 х 14 х 31 / 365) / 100S=1189,04 руб.

Далее, получившийся процент в размере 1189,04 руб., мы прибавляем к нашему первоначальному вкладу в размере 100.000 руб. Получаем 101 189,04 руб. Так выглядит ежемесячная капитализация. Дальше февраль рассчитываем аналогичным образом, не забывая про то, что в феврале 28 или 29 дней.

Фев: S=(101 189.04 х 14 х 28 / 365) / 100S=1086,74 руб. (сумма получилась меньше, так как в феврале было меньше дней, чем в предыдущем месяце). Прибавляем полученные проценты 1086.74 к 101189,04 = 102275,78 руб. И так далее, полученные проценты прибавляем к предыдущей сумме и расчет нового месяца делаем с учетом первоначального вклада и всех накопленных процентов.

Что такое годовая процентная ставка по кредиту

Годовые проценты по кредиту – это полная стоимость, которую заемщики уплачивают банку за пользование кредитными средствами в течение определенного периода, в данном случае календарного года. Она выражается в процентном эквиваленте. Банки начисляют их каждому заемщику независимо от вида кредита (потребительского, ипотечного, под залог автомобиля и тому подобные).

Они для банков выполняют 2 функции. Первая – это минимизация рисков. Таким образом банки защищают свои интересы. Если у заемщика нет залогового обеспечения, поручителей и других гарантий, он не может расцениваться кредитором как абсолютно надежный клиент. Поэтому банк и завышает годовые ставки, перестраховывая себя. Вторая функция процентов – это плата за предоставление на конкретный срок возможности пользоваться деньгами, принадлежащими кредитору.

Так, манипулируя этим инструментом и тем, что многие не сильно разбираются в том, что такое годовая процентная ставка по кредиту, банки генерируют новые кредитные продукты, тем самым, создавая потребителю иллюзию выбора. А ведь, если знать реальные проценты, которые нам не спешат раскрывать финансовые организации, можно избежать многих переплат, научиться сравнивать предложения, отдавая предпочтения действительно выгодному для нас, а не для банка.

Многие задаются вопросом, можно ли получить кредит под низкий процент, ответ неутешительный. Несмотря на то, что некоторые банки, используя хитрые маркетинговые приемы, стараются навязать клиентам продукт по невероятно маленькой стоимости, на самом деле, это не так. Ни одно кредитно-финансовое учреждение не будет работать в убыток. Поэтому настоятельно рекомендуем внимательно смотреть на все условия, прописанные в кредитном договоре, особенно пункт о максимальных кредитных ставках (диапазон годовых процентов).