Стоит ли брать ипотеку в 2021 году или лучше подождать: что говорят эксперты

Содержание:

- Ключевые моменты при выборе банка

- Часто задаваемые вопросы

- Какой должна быть зарплата для получения ипотеки

- Ипотечный калькулятор

- Как проходит оформление ипотеки

- Как производится расчет

- Совкомбанк

- Полезно знать

- Меры господдержки 2020 по регионам

- Вероятность одобрения ипотеки с маленький зарплатой

- 10 место. Уралсиб

- Выводы

Ключевые моменты при выборе банка

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

1. Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

2. Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

3. Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

4. Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

5. Срок кредитования

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

6. Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

7. Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

8. Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

9. Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами

Но и полезной информации почерпнуть можно немало.

Часто задаваемые вопросы

С 1 мая законодатель ввел гибкую систему определения минимального размера оплаты труда. Федеральным законом № 41-ФЗ от 07.03.2018 установлен МРОТ в 11163 рубля. Эта величина минимальной зарплаты будет действовать до 1 января 2019 года, после чего вступит в силу статья 3 федерального закона № 421-ФЗ от 28.12.2017. В ней указано: МРОТ устанавливается один раз в год с 1 января на уровне прожиточного минимума за второй квартал предыдущего года. Причем снизиться нынешний уровень МРОТ не может: если окажется, что прожиточный минимум упал, минимальная зарплата всё равно будет составлять 11163 рубля. Так что в теории МРОТ может оказаться выше прожиточного минимума.

Формально работодатель имеет право отказаться от присоединения к соглашению о региональном МРОТ. Для этого он должен в течение месяца со дня опубликования соглашения или открытия предприятия прислать в комиссию, заключавшую соглашение, официальный отказ. Документ обязательно должен быть мотивированным. В вашем случае это может быть начало бизнеса, также учитываются сложные экономические обстоятельства: падение рынка акций, банкротство банка, в котором находились ваши средства, отказ в кредите, чрезвычайные происшествия и т.п. Каждый аргумент должен подтверждаться документально: выпиской из бухгалтерского баланса, отчетом страховой компании и так далее. Но и в этом случае шансы на положительное решение вашего вопроса практически равны нулю. По крайней мере, в РФ не отмечено прецедентов, когда компаниям разрешали применять федеральный МРОТ в регионах, где действует более высокий региональный.

Все пособия (по временной нетрудоспособности, по беременности и родам, по уходу за ребенком до 1,5 лет) рассчитываются только исходя из действующего на момент расчета минимального уровня оплаты труда.

Какой должна быть зарплата для получения ипотеки

Нет однозначного ответа на вопрос, каким должен быть доход для получения жилищного кредита.

В {banner_year} году не установлены размеры обязательного ежемесячного заработка, который должен получать заемщик, чтобы оформить ипотеку. Несмотря на это, банки выставляют требования к уровню з/п и кредитной репутации заявителя.

Запрос на ипотечный займ рассматривается банком индивидуально. Но существует негласное правило, что для получения ипотеки на квартиру зарплата должна быть в два раза выше размера обязательной ежемесячной оплаты по кредитному соглашению.

Расходы по ипотечным обязательствам клиента не могут превышать 40% от суммы официальной зарплаты.

Минимальная зарплата

Обозначить минимум для ипотечного займа сложно, но его можно просчитать в каждом конкретном случае. Расчет проводится из соотношения доходов и расходов. У кредитных учреждений свои правила предоставления ипотеки, но выделяются основные:

- 50/50 — Стандарт: этим правилом пользуется большинство банковских организаций, и именно по нему оценивают платежеспособность заемщика. Ежемесячный платеж должен равняться половине получаемой зарплаты.

- 60/40 — Консервативный: по этому правилу ежемесячный обязательный платеж по ипотеке не должен быть выше 40% от суммы дохода. Данный вариант дает заемщику минимальную нагрузку на бюджет.

- 40/60 — Оптимальный: этим условием руководствуются многие кредитные организации. По данному соотношению ипотечный ежемесячный платеж достигает 60% от суммы получаемых заемщиком средств.

Приведем пример: стоимость покупаемой квартиры – 500 000 руб. При ипотеке на 10 лет и процентам по кредиту в размере – 10%, заемщик обязан ежемесячно оплачивать банку – 6 608р. Если взять стандартный вариант (50/50), то размер заработка клиента должен составлять – 13 000 руб.

Какие доходы учитываются

При принятии решения о выдаче ипотечного кредита в любом банке учитывается «размер дохода». Для ипотечного кредитования на работе берут документальное подтверждение и предоставляют справку 2НДФЛ с указанием в ней суммы заработка, а также справку о рабочем стаже.

Основные доходы, учитываемые в любом банке:

- Зарплата на основном рабочем месте по трудовому договору или книжке.

- Пенсии.

- Прибыль от деятельности ИП.

Для банка важен официальный заработок. Но для принятия окончательного решения по выдаче ипотечного кредита учитываются и неофициальные доходы, а также наличие ценного имущества и недвижимости.

Дополнительно к з/п банки учитывают:

- Занятость по совместительству.

- Предпринимательскую деятельность.

- Прибыль от сдачи недвижимости в аренду.

Что не будет зачтено банками:

- Страховка.

- Получение алиментов.

- Начисления от акций и ценных бумаг.

- Доходы от продажи любого имущества.

- Штрафные взыскания.

- Выигрыши.

- Премии и денежные вознаграждения.

- Другие источники, не запрещенные финансовой организацией.

Официальная зарплата

«Белую» зарплату не сложно подтвердить. Именно её и запрашивают банки для рассмотрения запроса на выдачу ипотечного кредита. С з/платы работодатель выплачивает налоги.

Сумма официального заработка отражена в справке 2НДФЛ, которую заемщик обязан предоставить заимодателю. Справка выписывается у бухгалтера на работе.

Соискатели жилищного займа с зарплатными картами банка-кредитора получат льготы по ипотеке.

Зарплата «в конверте»

Иногда выдают «серую» з/плату (неофициальный доход). С нее не платят налоги, ее невозможно подтвердить справкой. «Серый» доход иногда превышает официальный заработок, но для получения ипотеки придется предоставить кредитору документальное подтверждение. Что делать в этой ситуации?

Варианты выхода из положения:

- Договориться с руководителем о предоставлении справки по форме банка с указанием реальной суммы заработка.

- Предоставить выписку с карточного счета.

- Подтвердить платежеспособность регулярными расходами за определенный период.

Как подтвердить свой доход

Основное правило для выдачи жилищного займа:

- предоставить справку от работодателя о размере заработка (2НДФЛ);

- подтверждение о размере з/платы по форме госучреждения, если невозможно предоставить 2НДФЛ.

Для лиц с «серым» (неофициальным) заработком, справка составляется по банковской форме.

При получении дополнительных видов дохода, подтверждение осуществляется предоставлением в кредитную компанию:

- Договора аренды собственной недвижимости и декларацию 3НДФЛ.

- Выписку из трудовой и копию заключенного трудового контракта.

- Банковских выписок.

- Декларации налоговой 3НДФЛ.

При расчете ипотечного кредита учитываются выдача пособий и других подобных видов дохода. Подтверждать их документально не требуется. Достаточно указать сведения письменно в анкете.

Ипотечный калькулятор

Если вы хотите прицениться, определиться, в каком банке лучше брать ипотеку и какая в итоге выйдет полная сумма вместе с переплатой, то можете воспользоваться ипотечным калькулятором. С его помощью вы сможете рассчитать, каким будет ежемесячный платеж, переплата и общая сумма выплат, которые должны банку за весь период кредитования.

Тип платежей Аннуитетные Дифферинцированные Стоимость квартиры руб. Первоначальный взнос руб. % Процентная ставка % Срок кредита лет Тип платежей Аннуитетные Дифферинцированные Сумма кредита руб. Процентная ставка % Срок кредита лет

Результаты расчета:

Ежемесячный платеж:

Сумма выплат банку за весь период с учетом процентов:

Величина переплаты:

Необходимо внести суммы, нажать кнопку «рассчитать».

Обратите внимание! Итоговая сумма, рассчитанная калькулятором, приблизительная и может меняться в зависимости от обстоятельств. Для более точной информации обратитесь к консультанту в банк

Также можно проконсультироваться в учреждении лично. При этом рассчитают полную сумму кредита и процентные ставки, учитывая ваши предыдущие кредиты, заработок и некоторые другие нюансы.

Как проходит оформление ипотеки

В первую очередь клиенту необходимо определиться с банком и подать заявку на получение ипотечного кредита. Оформление заявки возможно как при личном посещении банковского офиса, так и в онлайн-режиме. Для этого клиенту понадобится паспорт, документы, подтверждающие доход и трудоустройство. Если заявка оформляется через сайт, то после получения предварительного одобрения указанные документы необходимо передать в кредитующее подразделение банка.

Дальнейший порядок действий заемщика выглядит следующим образом:

Подбор объекта недвижимости и его оценка. На эту процедуру отводится от 60 до 90 дней после одобрения первичной заявки. Обычно банк-кредитор предоставляет список и координаты оценочных компаний, с которыми он работает. Услуги оценщика оплачиваются клиентом отдельно.

Передача имущества в залог банку и оформление страхового полиса

Обратите внимание, что обязательно страхуется предмет залога, то есть квартира или дом. Остальные виды страхования (личное, титульное) являются добровольными и оформляются по желанию клиента

Согласие на страхование жизни и здоровья позволяет снизить ставку по ипотеке на 0,5-1,5 процентных пункта.

Подписание кредитной документации, оформление сделки купли-продажи и перевод денег собственнику жилья.

Государственная регистрация права собственности.

Так как приобретаемое имущество передается в залог, то на него накладывается обременение. После того как ипотека полностью выплачивается, обременение снимается и клиент становится полноправным владельцем собственного жилья.

Как производится расчет

Точную сумму, достаточную для получения ипотеки в банке, обозначить трудно. Однако ориентировочно можно ее подсчитать, исходя из соотношения доходов и расходов. Стандартно из общего семейного кошелька должно приходиться не больше 40% на долговые обязательства. Однако каждый банк в этом плане устанавливает свои ставки. Наиболее распространённые варианты:

- 60/40 – консервативный. После уплаты кредитного взноса остается 60% для остальных житейских нужд. Самый выгодный вариант для заемщика и безопасный для кредитора. Только по нему не стоит рассчитывать на большую заемную сумму.

- 50/50 – стандартный. Рациональное соотношение доходной и расходной части, что рассматривается в большинстве банков.

- 40/60 – оптимальный. Наиболее реальный способ оценки кредитоспособности клиента, когда он может претендовать на достаточно солидную ипотеку.

В случае привлечения созаемщиков банк принимает во внимание и их доходы при подсчете подсчет ипотечного кредита. Что еще учитывается:

Что еще учитывается:

- регулярные повседневные расходы, куда также входят не закрытые кредитные долги и обязательные выплаты (коммунальные не в счет);

- число лиц-иждивенцев и расходы на них (не принимается к учету в некоторых банках);

- выплаты по алиментам.

Велика вероятность получения отказа в получении ипотеки при наличии нескольких не закрытых кредитов или большой задолженности по алиментам.

Не везде, но к долговым обязательствам относят и кредитные карточки, даже не задействованные (клиент может начать ими пользоваться). Для подстраховки от предоставленной суммы дохода будет вычтено 5-10% от карточного лимита. Поэтому рекомендуется перед обращением за ипотекой закрыть все действующие карты. Подтверждением послужит банковская справка, где должно быть указано: лимит, временной интервал от активации и до закрытия, фиксация сдачи пластика.

Размер заработной платы, достаточный для получения ипотечного кредитования

Основополагающим аспектом при рассмотрении банком заявки на получение ипотечного займа выступает размер ежемесячного дохода обращающегося клиента. Законодательно это никак не прописано. Каждое банковское учреждение индивидуально устанавливает определенные рамки.

На сегодняшний день условный предельный минимум финансовой состоятельности заемщика – 35-40 тыс. руб. в месяц. Главное, чтобы после выплаты кредитного взноса оставались средства на другие повседневные семейные нужды и денежные обязательства.

Большинство кредитных организаций выдвигают требование по внесению первоначального взноса, размер которого значительно выше регулярных отчислений по кредиту

Поэтому банку важно досконально рассмотреть пункт по платежной состоятельности заемщика

Можно рассмотреть один пример, который сориентирует человека по величине заработка для взятия ипотеки.

Исходные данные:

- предполагаемый заем – 1 000 000 рублей;

- ипотечный процент – 12% годовых (средняя величина на недвижимость по РФ);

- срок – 5 лет.

С помощью ипотечного калькулятора легко подсчитать сумму месячных выплат. Она составит 22 тыс. руб. Отталкиваясь от этой величины, выясняют величину дохода в месяц. Делят полученную сумму на 0,4 (40% от общего семейного бюджета): 22 000:0,4 = 55 000. Чтобы банк дал одобрение на такую ипотеку необходимо зарабатывать в месяц не меньше полученного значения.

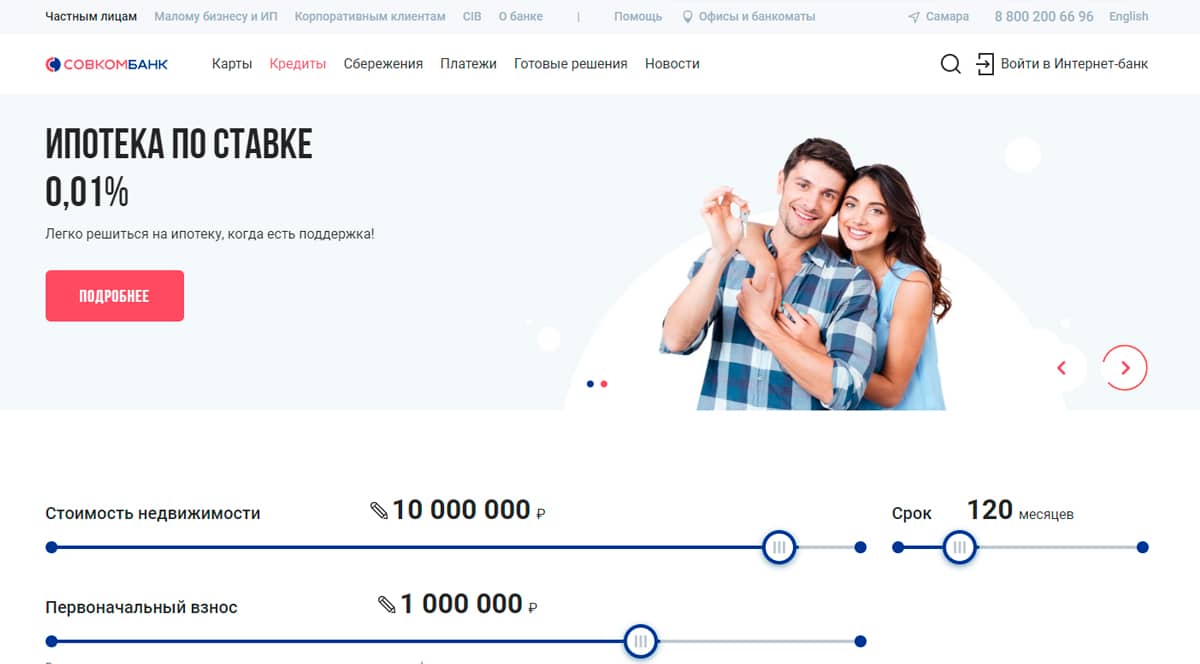

Совкомбанк

Когда не хватает финансов на покупку квартиры в Москве, Казани, Ростове, Санкт-Петербурге или Самаре, на помощь приходит Совкомбанк. Не нужно долго копить деньги на первый взнос, банк выдает ипотеку на новостройки, вторичку, для жителей Дальнего Востока и семей с господдержкой на выходных условиях. Подайте заявку на сайте и получите решение уже через несколько минут.

Чтобы взять ипотеку на приобретение недвижимости или строительство дома нужен минимальный стаж работы сроком 1 год. Заемщиком может стать гражданин РФ от 20 лет, а также индивидуальные предприниматели (ИП) и собственники бизнеса. Банк не ставит ограничения на досрочное погашение кредита.

Совкомбанк позволяет заемщикам снизить ставки по кредиту на жилье на 0.75%. Нужно внести сумму денежных средств равной определенному проценту от займа. Для держателей карты рассрочки «Халва» действует дополнительная бонусная программа. Благодаря честному подходу к работе и хорошим отзывам от потребителей, Совкомбанк попал в рейтинг лучших ипотечных продуктов.

Полезно знать

Базовые ставкиОсновные требованияНеобходимые документыЧасто задаваемые вопросыОбщие условия

Базовая процентная ставка по ипотеке по готовому и строящемуся жилью:

•

Первичный рынок — 8,69% / 7,89% на крупные суммы кредита (при сумме кредита от 6 млн ₽ в Москве и МО, в Санкт-Петербурге и ЛО и в других регионах РФ)

•

Вторичный рынок — 8,89%/7,99% при первоначальном взносе от 50% включительно (не применяется, если объектом недвижимости является жилой дом с участком)

•

-0,3% Покупка недвижимости у ключевого партнера Альфа-Банка

•

-0,4% Покупка недвижимости у Exclusive-партнера Альфа-Банка

•

-0,4% Зарплатным клиентам Альфа-Банка и Клиентам A-Private

•

+0,5% — ипотека по паспорту. Вам не нужно приносить весь пакет документов. Достаточно паспорта РФ.

•

+0,5% — для ИП и собственников бизнеса.

•

+0,5% — для ИП по двум документам

•

+2% — отказ от страхования жизни.

•

+2% — отказ от страхования титула. Титульное страхование покрывает риск, если вашу сделку по покупке недвижимости признают недействительной или незаконной.

•

+4% — отказ от страхования жизни и титула

•

+1% — если объектом недвижимости является Жилой дом с земельным участком

Задумались о собственной квартире? Не откладывайте, сейчас подходящее время, чтобы приобрести недвижимость в Альфа-Банке по программе государственной поддержки!

Как взять ипотеку с господдержкой?

Государственное субсидирование ипотеки стартовало весной 2020 года и действует на кредитные договоры, заключённые до 1 июля 2021 года. Цель господдержки – сохранение темпов строительства жилья и экономической активности в пандемию коронавируса.

Такую ипотеку можно оформить только на квартиру в новостройке, срок — от 3 до 30 лет, первоначальный взнос — от 15%. Ставка составит 6,05% при условии оформления страхования жизни и здоровья заёмщика, а также приобретаемой недвижимости.

Аккредитованные для работы с программой банки выдают заёмщикам ипотеку по сниженной ставке. Государство компенсирует финансовым организациям недополученный доход, т.е. разницу между стандартной и льготной процентной ставкой.

Однако субсидия распространяется не на всё новостройки. Квартира должна соответствовать следующим условиям:

-

•

Быть первичным жильём на любом этапе строительства;

-

•

Приобретаться у юридического лица – застройщика;

-

•

Иметь стоимость от 670 000 рублей;

Возможная сумма кредита варьируется в зависимости от региона и составляет от 600 000 рублей до 3 млн рублей во всех регионах РФ.

Кто может получить ипотеку с господдержкой

Получателю ссуды не нужно предпринимать никаких действий самостоятельно, чтобы поучаствовать в программе. Достаточно подать заявку в банк.

Есть требования, которым нужно соответствовать, чтобы снизить платежи по ипотеке:

-

•

Заёмщиком по договору могут быть только граждане России. Для подачи заявки требуется паспорт РФ.

-

•

Получить льготную ипотеку можно, если вы являетесь наёмным работником. В банк предоставляется полный комплект документов, включая справку о доходах и копию трудовой книжки.

-

•

Непрерывный стаж работы на последнем месте – не менее 4 месяцев. Общий трудовой стаж – от 1 года.

Других требований, например, к составу семьи и размеру дохода, нет.

Основные этапы оформления ипотеки с господдержкой

Для заёмщика процедура оформления ипотеки в Альфа-Банке по программе господдержки ничем не отличается от обычной.

Заявка подаётся онлайн. После регистрации вам будет предоставлен личный кабинет, в котором нужно завершить заполнение анкеты и приложить скан-копии документов.

На рассмотрение заявки уйдёт не более двух рабочих дней. После вам поступит уведомление с параметрами итогового решения. При получении положительного решения можно выбирать объект кредитования.

Приехать в банк нужно один раз – на подписание договора.

Подробнее об условиях

|

Процентная ставка |

от 4,99% |

|

Сумма кредита |

До 50 000 000 ₽ |

|

Срок кредита |

До 30 лет |

|

Первоначальный взнос |

от 10% |

Другие предложения по ипотеке

Меры господдержки 2020 по регионам

Кроме вышеперечисленного, 2020 год закрепил новые виды льгот для покупки недвижимости отдельным категориям граждан. Разработаны четыре основные программы, согласно которым государство предоставляет субсидии для взятия кредита на приемлемых условиях. Посмотрим также как государство подошло к региональному вопросу.

Итак, вот что он из себя представляют:

Предоставление сниженной ставки 6, 5 %. Нет требований к возрасту, семейному положению, минимальный первоначальный взнос составляет — 15%, а максимальная сумма кредита – 12 млн рублей (Москва, МО, Санкт- Петербург, Ленинградская обл.)

Постановление Правительства РФ от 23.04.2020 г. № 566

Для семей с двумя и более детьми льготная ставка 6%. Рождение второго или последующего ребенка в 2018 году позволяет воспользоваться программой, она предоставляет возможность купить квартиру или дом у застройщика или рефинансировать уже имеющийся кредит. минимальный первоначальный взнос составляет — 15%, а максимальная сумма кредита – 12 млн рублей (Москва, МО, Санкт- Петербург, Ленинградская обл.), для других регионов – 6 млн. рублей

Постановление Правительства РФ от 30.12.17 г. № 1711

Для покупки жилья в сельской местности предлагается ставка 3 %. Требований к возрасту и семейному положению заемщика нет, но есть территориальные ограничения. Нельзя использовать предоставленные денежные средства для строительства жилья на территории Москвы, Московской области и Санкт-Петербурге. Срок ипотеки — до 25 лет, минимальный взнос — 10%.

Постановление Правительства РФ от 30.11.19 г. № 1567

Для Дальнего Востока действует ставка 2%. Для регионов Дальневосточного федерального округа утвердили автономную программу. Условия следующие: заемщиками могут быть супруги с гражданством РФ не старше 35 лет, один из родителей в возрасте до 35 лет с несовершеннолетним ребенком или владелец “дальневосточного гектара”, либо граждане РФ, которые переехали работать по программам повышения мобильности трудовых ресурсов на Дальний Восток — для них ограничений по возрасту нет. Требуется постоянная регистрация в приобретенном жилье. Максимальная сумма кредита составляет 6 млн рублей, а максимальный срок — до 20 лет.

Вероятность одобрения ипотеки с маленький зарплатой

Существует несколько вариантов, позволяющих повысить свои шансы. Рассмотрим их более подробно.

Как повысить шансы на одобрение?

Разберем самые актуальные способы подтверждения своей платежеспособности:

- Для начала вы можете узнать в своей финансовой компании, какие еще доходы учитываются при расчете ипотеки. Например, это может быть ЗП на второй работе, ежемесячные платежи от аренды имущества, вклады, наличие ценных векселей и так далее. Причем чем больше таких бумаг будет, тем выше вероятность того, что кредит все же будет одобрен.

- При недостаточном доходе имеет смысл найти созаемщиков. К примеру, в Сбербанке разрешается привести до трех граждан. Доходы созаемщиков суммируют с вашими, что приведет к повышению суммы возможного кредита. К слову, в некоторых финансовых компаниях муж или жена становятся созаемщиком автоматически.

- При наличии движимой или недвижимой недвижимости (например, другая квартира, автомобиль и так далее), ее можно оформить в качестве залогового имущества.

Как подтвердить доход

Если подтвердить свой доход вы не можете, то уточните у кредитора, можно ли подтвердить доход не через справку 2-НДФЛ

, а предоставив справку по форме вашей финансовой компании.

Если у вас нет официальных доходов, вы можете уточнить в банке, можно ли предоставить в финансовую компанию справку о доходах не 2-НДФЛ, а по форме банка.

В этом случае вам достаточно будет предоставить справку, где будет прописан ваш ежегодный доход и будет стоять печать бухгалтерии.

К слову, не каждый банк принимает такие неофициальные справки, так как предпочтение отдается именно «белому» доходу. Кроме того, не каждая организация готова сознаться, что она не в полной мере оплачивает налоги государству.

10 место. Уралсиб

Рекомендовано для вас

Какая процентная ставка у ипотечного кредита?

ЦБ предложил разрешить приостанавливать выплаты по ипотеке

Главные моменты, на которые я обращал внимание:

- Процентная ставка в год

- Максимальная сумма и срок ипотечного кредита

- Размер первоначального взноса

- Скорость рассмотрения заявки

- Участие в государственных программах

Также меня интересовали требования к заемщику:

- Необходимые документы

- Трудоустройство и стаж на последнем месте работы

- Возраст

В этой таблице отдельно собраны основные условия по ипотечным кредитам в рейтинге:

| Банк | Сумма кредита | Срок погашения | Процентная ставка | Первоначальный взнос |

| Открытие | До 50 000 000 рублей | От 3 до 30 лет | От 7,5% годовых | От 10% |

| Альфа-Банк | До 50 000 000 рублей | От 3 до 30 лет | От 5,99% годовых | От 10% |

| Росбанк | До 120 000 000 рублей | От 1 до 25 лет | От 6,09% годовых | От 20% |

| Газпромбанк | До 60 000 000 рублей | От 1 до 30 лет | От 7,5% годовых | От 10% |

| До 37 500 000 рублей | От 1 до 30 лет, | От 4,7% годовых | От 30% | |

| Банк Дом.РФ | До 50 000 000 рублей | От 3 до 30 лет | От 4,7% годовых | От 15% |

| ВТБ | До 60 000 000 рублей | От 1 до 30 лет | От 7,4% годовых | От 10% |

| Райффайзенбанк | До 26 000 000 рублей | От 1 до 30 лет | От 7,77% годовых | От 15% |

| Сбербанк | До 100 000 000 рублей | От 1 до 30 лет | От 7,3% годовых | От 10% |

| Уралсиб | До 50 000 000 рублей | От 3 до 30 лет | От 5,5% годовых | От 15% |

Выбрать ипотеку с наиболее выгодными условиями из большого числа предложений проблематично

Нужно обратить внимание на большое количество условий — сумму, сроки, проценты, первоначальные взносы, требования к заемщикам и другие. Также важны доступные виды жилья, на которые можно оформить ипотеку, и наличие программ господдержки

Одни из самых выгодных условий ипотечного кредитования — у банка Открытие. Он предлагает кредит на крупную сумму с низкой процентной ставкой, небольшим первоначальным взносом и быстрым оформлением по минимальному пакету документов. Ее можно оформить для квартиры в новостройке или на вторичном рынке. Доступны программы кредитования для военнослужащих и с привлечением материнского капитала.

Экспертное мнение

Популярность ипотеки в России продолжает расти. Ипотечные программы становятся все выгоднее и доступнее разным категориям граждан — от молодых семей до пенсионеров. Однако, заемщику, желающему оформить ипотечный кредит, следует внимательно изучать ипотечные программы — выгодное на первый взгляд предложение может легко обернуться большими проблемами.

Для заемщиков часто действуют различные акции, а для некоторых категорий — например, для молодых семей — предусмотрены льготы. У многих предложений отсутствуют комиссии и навязанные страховки, они позволяют выбрать любое интересующее жилье и не вносить первоначальный взнос. Банки могут позволять не подтверждать доход, использовать уже имеющееся жилье как залог или привлечь материнский капитал.

Но часто, чем интереснее предложение для заемщика, тем больше переплата по кредиту. В нее входят не только проценты, но и различные комиссии – за рассмотрение заявки, за услуги оценщиков и за другие операции. Часто для оформления ипотеки необходимы крупный первый взнос и страхование — без них заявку отклонят. Кроме того, банк может выдвинуть дополнительные требования к заемщику, при несоблюдении которых клиент рискует обзавестись дополнительными долгами

Поэтому перед тем, как подписать договор, обратите внимание на все его условия

Мария Терская

ВГТРК, Радиостанция МАЯК

Выводы

В 2021 году, пока действует программа господдержки ипотеки на жилье в новостройках, жилищный кредит можно оформить на довольно неплохих условиях. Ставка во многих банках — ниже установленных государством 7% годовых. При этом получить минимальный процент обычно можно на понятных условиях.

В тех случаях, когда для снижения процента по кредиту нужно внести дополнительную сумму, имеет смысл подсчитать общие расходы на обслуживание кредита для двух вариантов. Первый вариант — заемщик оплачивает такую услугу и получает сниженную ставку. Второй вариант — стоимость услуги вносится как часть первоначального взноса.

Вас заинтересует: Где взять потребительский кредит по паспорту без справок в день обращения

Также советуем обращать внимание на банки, которые раскрывают максимум информации об ипотечном кредите. Если на сайте прописана фиксированная ставка по ипотеке для разных ситуаций или указано, что именно влияет на повышение или снижение базовой ставки, такой банк заведомо вызывает больше доверия