Где лучше взять ипотеку на вторичное жилье в 2021 году

Содержание:

- Ипотека в Росбанке

- Процентная ставка по ипотеке

- Сбербанк

- Аренда жилья: плюсы и минусы

- Рейтинг самых выгодных ипотек 2020-2021 года

- Ипотечный заем от Россельхозбанка

- Выгодная ипотека в банках России

- Где самый низкий процент по ипотеке?

- Как получить выгодную ипотеку?

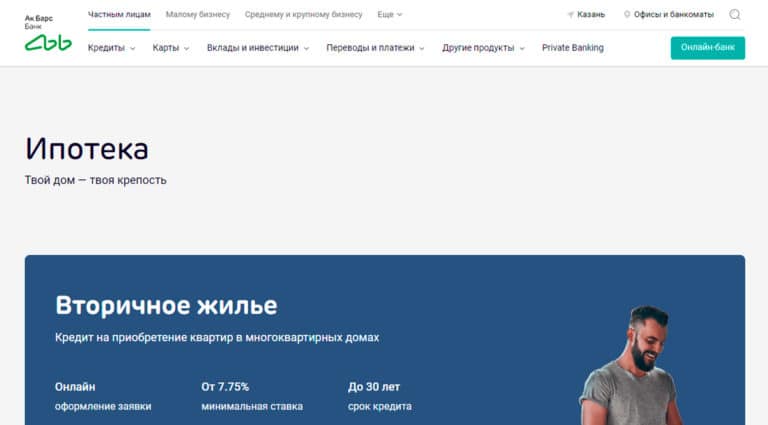

- Ак Барс

- Ключевые моменты при выборе банка

- Ак Барс

- Ипотека в Транскапиталбанке

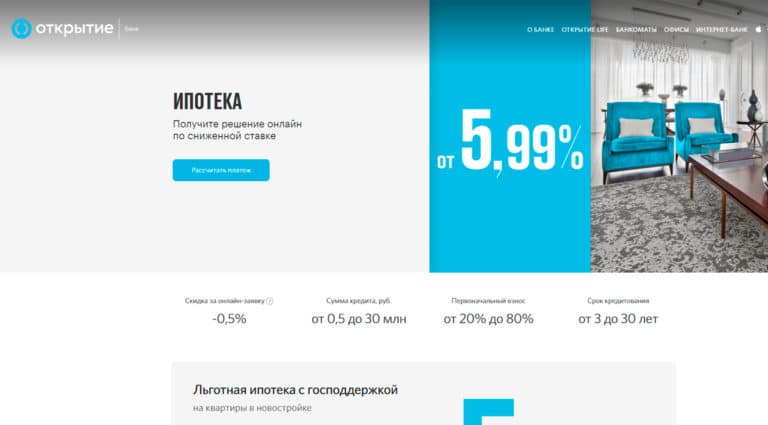

- Открытие

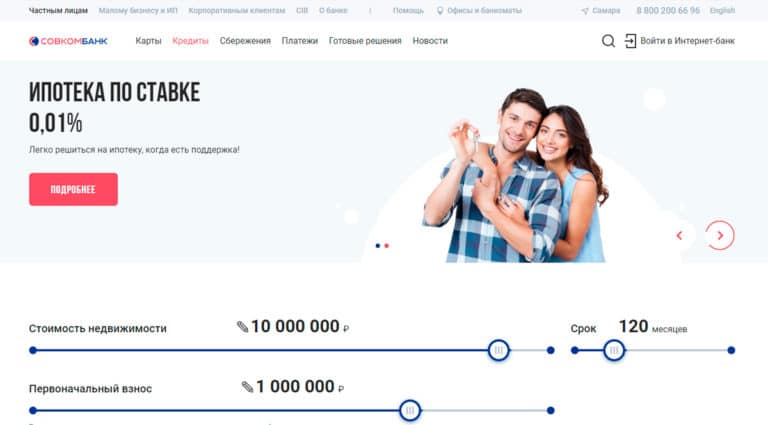

- Совкомбанк

- Ипотека для покупки жилья: плюсы и минусы

- Совкомбанк

- Популярные вопросы по калькулятору

Ипотека в Росбанке

Недвижимость в России доступна гражданам иностранных государств благодаря ипотеке Росбанка.

Основные условия

- Минимальная сумма кредита: 600 тысяч рублей – в Москве и Московской области, 300 тысяч рублей – в других регионах. Максимальная сумма ипотеки – 10 млн рублей,

- срок до 25 лет,

- первоначальный взнос – 5-50%,

- ставка от 6,39% годовых.

Требования к заемщикам

Банк предъявляет к клиентам лояльные требования:

- российское или иностранное гражданство,

- возраст от 20 до 65 лет на момент окончания договора,

- заемщики могут быть наёмными работниками, учредителями и соучредители компаний, индивидуальными предпринимателями.

Преимущества

Главное преимущество – возможность кредитования иностранных граждан. Росбанк сделал ипотеку в Российской Федерации возможной для получения иностранцами.

Как получить

- Зарегистрируйтесь в личном кабинете. Для этого потребуется указать ФИО и контактные данные.

- Заполните заявление-анкету. Ее затем можно будет просто распечатать и приложить к пакету документов.

- Дождитесь решения по кредиту. Предварительное одобрение придет через 10 минут. Вам также станет известно, какую сумму одобрил банк.

- Предоставьте документы сотрудникам банка для проверки. Сервис позволяет прикрепить скан-копии всех страниц паспорта, трудовой книжки и справки о доходах. Сроки рассмотрения заявления на кредит – до трех рабочих дней с момента предоставления полного пакета документов.

- Подойдите в офис банка для подписания кредитного договора и завершения сделки.

Как погасить

Погашайте ипотеку удобным способом:

- через банковскую карту Росбанка. Просто пополняйте карту и переводите платеж в счет кредита через мобильное приложение, личный кабинет или через сеть банкоматов,

- подключив автоматическое списание платежа со счета Росбанка. Это бесплатная услуга. Списание будет происходить автоматически в платежную дату,

- через другие кредитные организации или платёжные системы. Заранее ознакомьтесь с тарифами: посредники берут разную комиссию. Необходимо учитывать, что при переводе средств сумма комиссии может быть удержана из платежа, и будет переведено недостаточно средств в счет погашения кредита,

- с помощью бухгалтерии по месту работы. Достаточно заполнить и передать в бухгалтерию организации-работодателя заявление с указанием реквизитов для оплаты: ФИО заемщика, банковский счет, реквизиты банка, адрес заемщика. Таким образом, бухгалтерия будет сразу удерживать нужную сумму из заработной платы и перечислять в счет кредита.

Процентная ставка по ипотеке

Это важный показатель при расчете любого кредита. Она высчитывается в годовых процентах и указывает, какое их количество начисляется на протяжении года за те деньги, что вы взяли в займ. Но при ипотечном кредите следует учитывать тот факт, что банк их насчитывает не один раз в год, а каждый день на ту сумму, что вы еще должны банку.

Таблица процентных ставок по ипотеке в надежных банках:

| Название банка | Процентная ставка |

|---|---|

| Сбербанк России | от 0,1% |

| Газпромбанк | от 5,2% |

| Тинькофф | — |

| ВТБ | от 4,3% |

| Банк «Открытие» | от 4,9% |

| Абсолют Банк | от 5,99% |

| Альфа-Банк | от 5,29% |

| Московский Кредитный Банк | от 7.5% |

| Промсвязьбанк | от 4,29% |

| ДОМ.РФ | от 4,4% |

| Райффайзенбанк | от 5,49% |

| Росбанк | от 4,49% |

| Банк «Санкт-Петербург» | от 5,15% |

| Банк Уралсиб | от 5,09% |

| Ак Барс | от 4.6% |

| Россельхозбанк | от 4,95% |

| Всероссийский Банк Развития Регионов | от 5,5% |

| УБРиР | от 5,5% |

| Совкомбанк | от 5,99% |

| Транскапиталбанк | от 5,34% |

| Программа | Ставка от % |

| Господдержка 2020, от 0,1% на первый год | 0,1% |

| Новостройки (приобретение строящегося жилья) от 0,1% на первый год | 0,1% |

| Готовая недвижимость (на вторичном рынке) | 7,7% |

| Рефинансирование ипотеки других банков | 7,9% |

| Ипотека для семей с детьми с господдержкой, от 0,1% на первый год | 0,1% |

| Строительство жилого дома | 9,2% |

| Загородная недвижимость | 8% |

| Ипотека + материнский капитал | 4,1% |

| Военная ипотека | 7,5% |

| Кредит на гараж (машино-место) | 8,9% |

Калькулятор ипотеки вы найдете на нашем сайте. С его помощью можно без особого труда рассчитать приблизительную сумму, которую вам придется выплачивать ежемесячно. Это поможет каждому определить свои возможности и решить – брать ипотеку или же оставить эту затею на будущее.

Необходимо не забывать о том, что вы получите приблизительный результат, который не является окончательным. Как правило, настоящий платеж оказывается немного выше. Если вы решили взять ипотечный кредит, то лучше сразу обратиться в банковское учреждение, там вы получите профессиональную консультацию и узнаете точный размер взноса.

Если вы уже пытались рассчитать ипотеку с помощью онлайн-калькулятора, то наверняка заметили, что месячный взнос состоит из 2 частей: проценты и основной долг. Когда долг становится меньше, то и количество процентов уменьшается, но платеж остается таким же, ведь основной долг растет.

Плавающая и фиксированная

Плавающая ставка – непостоянная величина, стандартно рассчитывается по формуле, указанной в договоре кредитования. Состоит из двух частей: одна – плавающая, а вторая – постоянная.

Фиксированная ставка – постоянный процент, который не может изменяться, он не зависит ни от каких факторов. Она остается неизменной на протяжении всего срока.

Платежи: аннуитетный и дифференцированный

Аннуитетный более распространен. Он предусматривает погашение займа равными частями на всем сроке кредитования.

Дифференцированный – вариант, при котором ежемесячный платеж снижается к концу периода.

О сайте «Ваша ипотека»

Мы помогаем разобраться в вопросах ипотеки, в рынке жилья. Пишут статьи и отвечают на вопросы эксперты с опытом работы и профильным образованием.

Сбербанк

Если хотите получить ипотечный кредит с выгодным процентом, стоит обратиться в Сбербанк. Организация предлагает множество программ, среди которых приобретение строящегося жилья, льготные кредиты с господдержкой, ипотека на индивидуальное строительство жилого дома, рефинансирование ипотеки от других кредитных организаций.

Клиенты банка отмечают быстрое оформление сделки без лишних документов и затягиваний сроков. Для получения кредита на квартиру необходимо рассчитать кредит на калькуляторе, отправить заявку на рассмотрение, подобрать подходящую недвижимость и подписать документы в отделении банка. В Сбербанке можно получить ипотеку на сумму до 30 млн рублей, чтобы увеличить шансы на одобрение большой суммы, разрешается привлекать до 6 созаемщиков.

Военнослужащие могут получить льготный процент по ипотечному кредитованию с программой военной ипотеки. В этом случае процентная ставка составит 8.4% в год, а сумма первоначального платежа 15%. На сервисе Сбербанка ДомКлик доступен перечень аккредитованных застройщиков, поиск жилья в новостройке и на вторичном рынке, расчет рыночной стоимости недвижимости.

Аренда жилья: плюсы и минусы

Начнем с аренды недвижимости – бесспорно, это более бюджетный, и доступный вариант для большинства россиян. Благодаря ему, можно не копить крупную сумму на первоначальный взнос, а сразу же выбрать подходящий вам район, определиться с домом ближе к работе или социальной инфраструктуре, и буквально через пару дней заехать в квартиру.

Аренду чаще выбирают молодые люди, которые еще не определились с тем, где они хотят жить и работать ближайшие 10-15 лет, которые еще не обременены семьями и детьми. Для них важна мобильность, возможность в любой момент сорваться и подобрать более выгодный вариант жилья.

Теперь конкретнее о преимуществах и недостатках аренды:

| Достоинства | Недостатки |

|---|---|

|

|

Главный плюс – это выгода здесь и сейчас. Если рассматривать даже однокомнатную квартиру в регионе, например, в Самаре, её средняя стоимость составит 2,5-3 миллиона рублей. Ежемесячные платежи по ипотеке составят не менее 26-28 тысяч рублей, а вот арендовать ту же квартиру можно в среднем за 12-15 тысяч рублей. Разница очевидна.

С другой стороны, эти деньги будут уходить «в никуда», чужому человеку. И по итогу у вас ничего не останется – ни для себя, ни для своей семьи. И если, например, у вас ожидается прибавление, и остро встанет вопрос о покупке собственного жилья для жизни с малышом, то вам придется и на ипотеку откладывать, и за аренду платить, а это очень накладно.

Увы, но многие арендодатели категорически против, чтобы в их квартирах жили семьи с маленькими детьми или домашними животными. Поэтому вам в любом случае придется либо искать более сговорчивого хозяина, либо покупать свое жилье.

Рейтинг самых выгодных ипотек 2020-2021 года

Перед покупкой квартиры или дома в ипотеку стоит найти лучший банк, которые предоставляет самые выгодные условия по кредиту. Сравните процентные ставки и другие условия кредитования: комиссии, досрочное погашение, наличие онлайн сервисов и отслеживание задолженности, а также предложения по обслуживанию клиентов.

Чем больше первоначальный взнос и меньше срок займа на готовое жилье, тем ниже будут проценты по ипотеке в 2020 году. Получение денег в банке на приобретение недвижимости – это серьезный шаг, поэтому лучше разумно подойти к делу. Оставьте онлайн заявку на сайте финансовой организации, менеджер одобрит выдачу за несколько минут.

Убедитесь, что ежемесячные платежи не станут большим грузом для семейного бюджета, а все долги будут погашены в срок. При необходимости можно воспользоваться рефинансированием задолженности. Мы составили рейтинг лучших российских банков с удобными условиями на вторичку с использованием материнского капитала, для работников РЖД и военнослужащих.

Ипотечный заем от Россельхозбанка

Выгодные 10% годовых, привлекают немало россиян, которые желают получить ссуду для приобретения собственной квартиры. В «Россельхозбанке» кредит под вышеуказанный процент могут взять соискатели:

- в возрасте от 21 года до 65 лет;

- с общим трудовым стажем более года за пять последних лет;

- работающие на последнем месте работы более полугода;

- имеющие постоянную или временную регистрацию в РФ.

Ссуду банк выдает на таких условиях:

- сумма – 100 000 – 60 000 000 рублей;

- максимальный срок кредитования – 30 лет;

- минимальный первоначальный взнос – 15%.

Плюсы:

- расчет возможен как аннутетными, так и дифференцированными платежами;

- банк кредитует владельцев ЛПХ.

Минусы:

- максимальная сумма кредитования предоставляется только при покупке квартиры, в том числе, по ДДУ, или при приобретении апартаментов. На прочие объекты выделят не более 20 000 000 рублей;

- приобретая апартаменты, придется оплатить не менее 30% их стоимости собственными средствами;

- 10% годовых по договору получат те, кто вкладывает не менее 3 000 000 рублей личных накоплений;

- при отказе заемщика/созаемщика от страхования своей жизни, здоровья процентная ставка увеличится на 1%.

Выгодная ипотека в банках России

Ипотечную программу следует подбирать исходя из начальных условий и возможностей заемщика: возраст, гражданство, доход

Важно, планируете вы приобрести новостройку или квартиру на вторичном рынке, загородную недвижимость или нежилое помещение. Помимо ставки у банков отличаются требования к размеру первоначального взноса, пакету документов, а также сроки кредитования

Где самый низкий процент по ипотеке?

Сегодня самый низкий процент по ипотеке можно получить в Совкомбанке – 5,9% годовых. Такие условия действуют при подключении опции «Гарантия отличной ставки».

Как получить выгодную ипотеку?

Основные этапы процесса идентичны: рассчитайте условия, подайте заявку и дождитесь решения

Отдельное внимание уделите подготовке документов, которые должны быть в полной комплектации и отражать достоверную информацию о заемщике. Банк учитывает это при принятии решения по кредиту

Ак Барс

Ипотечные программы банка Ак Барс отличаются гибкостью и большим перечнем льгот для кредитования. Одним из популярных предложений является ипотека на приобретение земельного участка, жилого дома, таунхауса под залог объекта недвижимости. В программе предусмотрена процентная ставка от 8.5 процентов и использование материнского капитала для полной или частичной оплаты первоначального взноса.

Для оформления ипотечной сделки без очереди, стоит заполнить анкету и дождаться предварительного одобрения суммы. После этого сотрудник банка направит приглашение в офис для подписания документов и выдачи денежных средств. Кредитная организация позволяет погашать ипотеку в любое время без ограничений по сумме и обложения процентами.

На сайте компании можно подробно изучить условия получения ипотеки, ознакомиться с пакетом документов и скачать необходимые бланки для заполнения. Вносить платежи без комиссии можно в интернет-банке, мобильном приложении, банкомате, через операциониста в отделении. Клиенты хвалят банк Ак Барс за широкий перечень программ и лояльное отношение к заемщикам.

Ключевые моменты при выборе банка

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

1. Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

2. Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

3. Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

4. Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

5. Срок кредитования

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

6. Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

7. Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

8. Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

9. Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами

Но и полезной информации почерпнуть можно немало.

Ак Барс

Ипотечные программы банка Ак Барс отличаются гибкостью и большим перечнем льгот для кредитования. Одним из популярных предложений является ипотека на приобретение земельного участка, жилого дома, таунхауса под залог объекта недвижимости. В программе предусмотрена процентная ставка от 8.5 процентов и использование материнского капитала для полной или частичной оплаты первоначального взноса.

Для оформления ипотечной сделки без очереди, стоит заполнить анкету и дождаться предварительного одобрения суммы. После этого сотрудник банка направит приглашение в офис для подписания документов и выдачи денежных средств. Кредитная организация позволяет погашать ипотеку в любое время без ограничений по сумме и обложения процентами.

На сайте компании можно подробно изучить условия получения ипотеки, ознакомиться с пакетом документов и скачать необходимые бланки для заполнения. Вносить платежи без комиссии можно в интернет-банке, мобильном приложении, банкомате, через операциониста в отделении. Клиенты хвалят банк Ак Барс за широкий перечень программ и лояльное отношение к заемщикам.

Ипотека в Транскапиталбанке

Рассчитать условия ипотеки и получить предварительное одобрение без визита в офис теперь возможно с ТрансКапиталБанком.

Основные условия

- Минимальный размер кредита: для Москвы, Московской области, Санкт-Петербурга – 500 тысяч рублей, для других регионов – 300 тысяч рублей. Максимальная сумма – 25 млн рублей,

- срок кредитования от одного года до 25 лет,

- первый взнос от 5%,

- ставка от 7,99% годовых.

Требования к заемщикам

Всего два требования к потенциальным заемщикам:

- возраст от 20 до 75 лет на момент окончания договора,

- трудовой стаж не менее одного года, на последнем месте работы – от трех месяцев. Срок существования бизнеса или ИП – от одного года.

Клиентам, чей возраст на момент погашения кредита превышает 65 лет, ипотека предоставляется при условии согласия страховой компании оформить договор страхования жизни и здоровья. В остальных случаях страхование не является обязательным, но отказ от него влечет повышение процентной ставки по кредиту.

Преимущества

Большой выбор опций для снижения ставки по кредиту: для государственных служащих, для работников крупных компаний, для клиентов банка, принадлежащих к различным уровням. Действует тариф «Выбери свою ставку», который позволяет снизить переплату по ипотеке на 0,5-1,5%.

Как получить

Банк запустил сервис, который позволяет оформить ипотеку удаленно, – Цифровая ипотека. Теперь можно решить квартирный вопрос без визита в банк. Для этого выполните несколько простых шагов:

- Зарегистрируйтесь в личном кабинете на сайте Транскапиталбанка.

- Рассчитайте параметры кредита.

- Заполните все поля анкеты и загрузите сканы документов (паспорт, 2-НДФЛ, трудовая книжка).

- Получите онлайн-решение по ипотеке по SMS.

Как погасить

Погашение ипотеки происходит путем ежемесячного внесения фиксированных платежей. Это можно сделать:

- через онлайн-банк Транскапиталбанк Express (без комиссии),

- через платежные терминалы банка (без комиссии),

- по карте другого банка – через специальную форму на сайте Транскапиталбанка (комиссия – 1% суммы перевода, минимум 50 рублей),

- через посредников – платежные терминалы Киви, Яндекс.Деньги, Золотую корону и другие.

Открытие

Если ищете, где взять ипотеку на самых выгодных условиях с низкой процентной ставкой, обратитесь в банк Открытие. На сайте можно взять ипотечный кредит на покупку вторичного жилья и квартиры в новостройке. Прежде чем заполнить заявку, можно воспользоваться онлайн калькулятором и получить скидку -0.5%. Укажите стоимость недвижимости и срок ипотеки, чтобы получить самое выгодное предложение.

Воспользуйтесь лучшей услугой рефинансирования от банка Открытие, чтобы сэкономить деньги на погашении ипотеки в Москве, СПБ, Екатеринбурге, Воронеже и Краснодаре. В банке есть привлекательные условия и ипотечные программы: льготная госпрограмма, семейная ипотека для семей с детьми, военная ипотека для военнослужащих и материнский капитал на новое жилье.

Срок кредитования варьируется от 3 до 30 лет при первоначальном взносе от 20%. Можно воспользоваться услугами проверенной страховой компании, чтобы избежать финансовых проблем. Открытие банк выдает до 30 млн рублей с возможностью досрочного погашения без комиссии.

Совкомбанк

Когда не хватает финансов на покупку квартиры в Москве, Казани, Ростове, Санкт-Петербурге или Самаре, на помощь приходит Совкомбанк. Не нужно долго копить деньги на первый взнос, банк выдает ипотеку на новостройки, вторичку, для жителей Дальнего Востока и семей с господдержкой на выходных условиях. Подайте заявку на сайте и получите решение уже через несколько минут.

Чтобы взять ипотеку на приобретение недвижимости или строительство дома нужен минимальный стаж работы сроком 1 год. Заемщиком может стать гражданин РФ от 20 лет, а также индивидуальные предприниматели (ИП) и собственники бизнеса. Банк не ставит ограничения на досрочное погашение кредита.

Совкомбанк позволяет заемщикам снизить ставки по кредиту на жилье на 0.75%. Нужно внести сумму денежных средств равной определенному проценту от займа. Для держателей карты рассрочки «Халва» действует дополнительная бонусная программа. Благодаря честному подходу к работе и хорошим отзывам от потребителей, Совкомбанк попал в рейтинг лучших ипотечных продуктов.

Ипотека для покупки жилья: плюсы и минусы

Ипотечный кредит – это наиболее распространенный вариант для покупки недвижимости в России. Цены на жилье растут с каждым годом, а доходы граждан не всегда поспевают за ними. Даже накопить на первоначальный взнос – это уже серьезная задача, с которой не все могут справиться.

Покупка квартиры или дома в кредит логична в том случае, если у вас есть стабильная работа, семья, дети и желание остепениться. Наличие квартиры дает человеку определенный социальный статус, в нашей стране не принято в зрелом возрасте жить на съемном жилье.

Более того, чем старше становится человек, тем меньше пространства для маневра у него становится. Работа становится постоянной, жизнь стабильной, условия для детей более требовательные. Уже нет смысла менять районы и города, появляются определенные предпочтения и желание стабильности, которое дает только своя квартира или дом.

Преимущества и недостатки ипотечных кредитов:

| Достоинства | Недостатки |

|---|---|

|

|

Основным плюсом здесь является стабильность: у вас есть уверенность в завтрашнем дне, у вас есть где жить с семьей и ребенком, вы можете на свой вкус обустроить свое жилье, прописаться в нем и жить там самостоятельно, либо использовать для получения заработка. Если речь идет о столице, то там правильно выбранная недвижимость станет выгодным объектом инвестирования.

С другой стороны, наличие ипотеки – это всегда про необходимость вести стабильную и размеренную жизнь, держаться за свою работу и планировать бюджет так, чтобы вы могли выплачивать взносы еще очень долгое время. И нужно быть сразу готовым к тому, что переплата будет очень существенной, и снизить ее можно будет только при досрочном погашении или участии в госпрограммах.

Совкомбанк

Когда не хватает финансов на покупку квартиры в Москве, Казани, Ростове, Санкт-Петербурге или Самаре, на помощь приходит Совкомбанк. Не нужно долго копить деньги на первый взнос, банк выдает ипотеку на новостройки, вторичку, для жителей Дальнего Востока и семей с господдержкой на выходных условиях. Подайте заявку на сайте и получите решение уже через несколько минут.

Чтобы взять ипотеку на приобретение недвижимости или строительство дома нужен минимальный стаж работы сроком 1 год. Заемщиком может стать гражданин РФ от 20 лет, а также индивидуальные предприниматели (ИП) и собственники бизнеса. Банк не ставит ограничения на досрочное погашение кредита.

Совкомбанк позволяет заемщикам снизить ставки по кредиту на жилье на 0.75%. Нужно внести сумму денежных средств равной определенному проценту от займа. Для держателей карты рассрочки «Халва» действует дополнительная бонусная программа. Благодаря честному подходу к работе и хорошим отзывам от потребителей, Совкомбанк попал в рейтинг лучших ипотечных продуктов.

Популярные вопросы по калькулятору

Можно ли в калькуляторе менять ставку по кредиту?

Да, изменение ставки возможно. Для этого добавьте досрочное погашение с типом «Изменение ставки». Новая ставка будет действовать обычно с ближайшей даты очередного платежа

Можно ли внести ежемесячные досрочные погашения?

Да, такое возможно. Нужно добавить досрочное погашение с типом «Ежемесячное уменьшение срока» или суммы. Каждый месяц в дату, указанную при добавлении гашения будет добавляться досрочка на заданную сумму.

Возможен ли расчет досрочки с материнским капиталом?

Досрочное погашение материнским капиталом ничем не отличается от обычного досрочного погашения. Нужно указать дату внесения и сумму материнского капитала. В случае Сбербанка если капитал внесен не в дату очередного платежа, то часть капитала пойдет на погашение процентов.