Налог на имущество физических и юридических лиц в 2020 году

Содержание:

- Что является и что не является коммерческой недвижимостью?

- Пример расчета суммы налога на имущество физических лиц

- Ставки

- Какие предусмотрены льготы

- Переплатили налог: как поступить в данной ситуации

- Ежегодный налог на недвижимость

- Пример расчета налога на апартаменты

- Порядок, сроки и ответственность

- Кто, кому, куда должен платить?

- Налог на имущество физлиц

- Порядок и срок оплаты налога на недвижимость

Что является и что не является коммерческой недвижимостью?

Сразу отмечу, что ИП, мелкий и средний бизнес относят к организациям – для них установлен общий порядок налогообложения. А для того, чтобы разобраться с налогами на недвижимость, нужно определить, что такое коммерческая недвижимость. Ведь не каждое нежилое помещение относится к коммерческим. Во-первых, это нежилые здания и помещения

Во-вторых, важно определенное назначение в использовании этих объектов

Почему важен второй момент? Машино-место или апартаменты – тоже нежилые помещения. И, безусловно, их можно использовать в своей предпринимательской деятельности – сдать в аренду, например. Но при первичном рассмотрении это некоммерческие помещения. Далее я расскажу о случаях, когда и они будут подпадать под налогообложение для коммерческих объектов.

Новый налог для неработающих граждан

Пример расчета суммы налога на имущество физических лиц

Предположим, что нужно рассчитать налог за 2021 год:

- мы начали платить налог на недвижимость с 2021 года и вправе применить понижающий коэффициент 0,2;

- у нас нет налоговых льгот (их специфику мы изучим чуть позже);

- у нас имеется квартира площадью 70 кв. м;

- кадастровая цена квартиры — 2 000 000 руб., инвентаризационная — 300 000 руб.;

- мы живем в Казани, где действует ставка 0,2% на кадастровую базу (решение Казанской городской думы от 20.11.2014 № 3-38) и 0,1% — для инвентаризационной при стоимости менее 500 000 руб. с учетом дефлятора (действуют нормы НК РФ, региональный НПА не принят).

Результат вычислений определяется в целых рублях.

Первым делом считаем показатель Н1. Для этого:

1. Вычисляем размер кадастровой налоговой базы:

- делим 2 000 000 (стоимость недвижимости) на 70 (площадь квартиры), получается 28 571 руб.;

- вычитаем из 70 кв. м «квартирный» вычет в размере 20 кв. м, получается 50 кв. м;

- умножаем первый результат на второй, получается 1 428 550 руб.

2. Определяем показатель Н1, умножив величину кадастровой базы на ставку 0,2%. Получается 2 857 руб.

Далее считаем показатель Н2. Для этого применяем ставку 0,1% к инвентаризационной базе, рассчитанной с учетом коэффициента-дефлятора за 2014 год:

Н2 = 300 000 × 1,216 × 0,1% = 365 руб.

Далее действуем по формуле:

1. Вычитаем из кадастрового налога Н1 инвентаризационный Н2, получается 2 492 руб.

2. Умножаем получившийся результат на понижающий коэффициент, установленный для первого года применения рассматриваемого расчета, и получаем 498 руб.

3. Добавляем к нему инвентаризационный налог Н2, получается 863 руб.

Таким образом, налог на недвижимость к уплате за 2021 г. составит 863 руб.

Выше мы отметили, что при исчислении налога на недвижимость физлиц могут браться в расчет льготы. Изучим данный аспект подробнее.

Ставки

Чтобы максимально приблизить базу расчета налога на имущество к рыночной цене объекта, в 2014 году президентом РФ был принят и подписан закон, в соответствии с которым налог на недвижимость исчисляется от кадастровой стоимости.

Запланирован постепенный переход на кадастровую систему расчета величины налога. Каждый субъект РФ имеет право вводить новую методику расчета налога самостоятельно, однако все регионы обязаны перейти на новый порядок исчисления до 1 января 2020 года. Узнать, в каком регионе уже совершен переход, можно на официальном сайте Федеральной налоговой службы.

Отличия ставок для физических лиц, ИП и юридических лиц

В связи с переходом на новый порядок налогообложения, с 2016 года ставка 2% от кадастровой стоимости объекта, установлена для:

- Деловых и торговых центров.

- Помещений, предназначенных для расположения в них офисно-торговых объектов, кафе, ресторанов.

- Помещения, не предназначенные для данных целей, но фактически используемые.

Для остальных помещений, относящимся к коммерческим и находящимся в собственности физических лиц, ставка изменяется в зависимости от стоимости недвижимости:

- 0,1% – для недвижимости стоимостью до 300 000 рублей;

- 0,1 – 0,3% – от 300 до 500 000 рублей;

- 0,3 – 2% – более 500 000 рублей.

Сдав недвижимость коммерческого типа в аренду, физическое лицо выплачивает 13% НДФЛ с полученного дохода.

Ставка налога на имущество для ИП определяется органами местного самоуправления, однако не должна превышать 2%.

Физическое лицо, осуществляющее сдачу в аренду коммерческой недвижимости как индивидуальный предприниматель, обязано также уплачивать 13% НДФЛ от суммы полученного дохода.

Объект коммерческой недвижимости, находящийся в собственности юридического лица, попадает под действие Налогового кодекса как имущество организации. Величина ставки зависит от того, какой метод расчета применяется в субъекте РФ, где расположен объект недвижимости.

Узнать, применяют ли новый способ расчета в определенном районе или области, можно на сайте ФНС. Если расчет производится от кадастровой стоимости объекта, ставка налога составит 2%. От балансовой – максимум 2,2%.

Налогообложение с продажи

Для расчета налога, который надо уплатить при продаже, кадастровая стоимость помещения используется как база налогообложения. Исключение составляют те объекты недвижимости, которые еще не были оценены по кадастровой стоимости. В таком случае исчисление налога производится от цены продажи, достигнутой в ходе соглашения между продавцом и покупателем.

Для резидентов страны ставка по подоходному налогу базовая и составляет 13%. Если же продавец коммерческого объекта недвижимости не является резидентом РФ, ставка налога возрастет до 30%.

В случае продажи объект недвижимости, находящийся в собственности организации, облагается НДС. Ставка в 2018 году – 18% от суммы договора, с 2019 года ставка налога на добавленную стоимость составит 20%. Кроме того, полученный доход от продажи включается в базу расчета налога на прибыль.

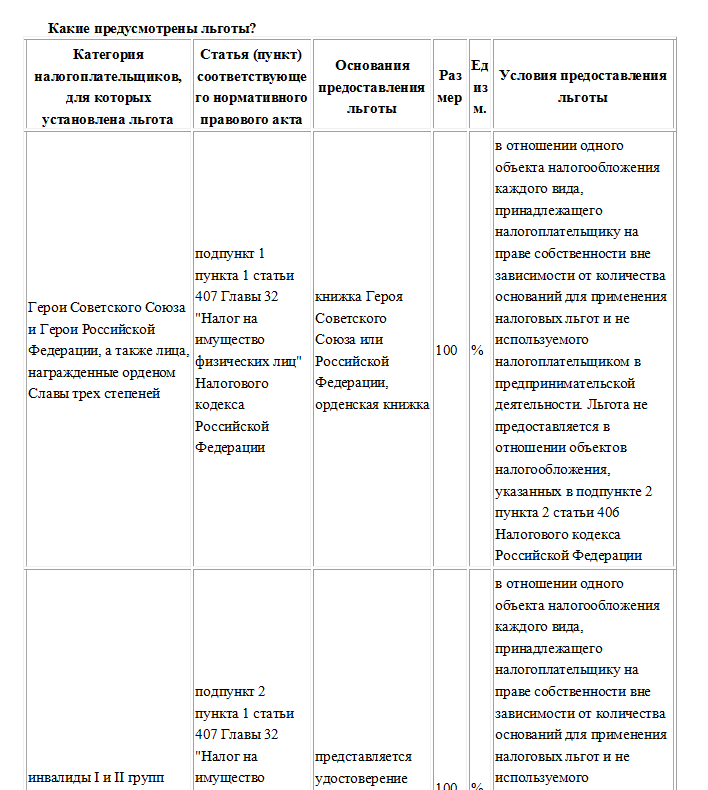

Какие предусмотрены льготы

Перечень льгот по налогу на имущество физических лиц

Полностью освобождаются от налога на недвижимость пенсионеры, участники ВОВ, ветераны, инвалиды, чернобыльцы, лица предпенсионного возраста. Подробный перечень можно скачать.

С 2018 года специальная льгота доступна для многодетных семей (где от 3 и более детей). Родители, на которых значится недвижимость, могут снизить площадь объектов в зависимости от количества детей в семье. За каждого ребенка можно отнять по:

- 5 кв.м от общей площади квартиры (комнаты в квартире);

- 7 кв. м от площади жилого дома.

Пример, семья состоящая из 8 детей имеет ИЖС площадью 100 кв.м. Кадастровая стоимость дома 3 000 000 руб. Итак, налоговая база такова: 100 кв. м. «-» 7 кв.м «Х» 8 детей «=» 44 кв.м. Значит налог будет уплачиваться от кадастровой стоимости 1 320 000 руб.

Особенности применения льгот

При этом одного владельца освобождают от налога только в отношении одного объекта недвижимости.

Допустим, если у пенсионера, имеющего льготу, есть в собственности две или более квартиры. Он освобождается от налога только по одной из них. А по второй и другим – придется уплачивать в полном объеме.

Если у гражданина-льготника имеются различные виды недвижимости, то льгота дается на один объект по каждому виду.

Например, у пенсионера в собственности 2 квартиры, 1 дачный дом, баня и сарай на дачном участке. Гражданин будет освобожден от налога на 1 квартиру, дом и сарай. А заплатит за вторую квартиру и баню.

Виды недвижимости для льготы законом определены такие:

- квартира/комната;

- дом;

- хозпостройки;

- помещения под творческие мастерские, студии, ателье;

- гараж/машино-место.

Прочие виды недвижимости под льготу не попадают.

Как получить

Чтобы получить такой вычет пишется заявление в ИФНС (скачать бланк заявления). А также прикладывается к нему «Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц» (скачать бланк уведомления). Эти документы нужно успеть сдать до 31 декабря отчетного года (в котором будет применяться льгота).

Документацию можно сдавать в территориальную инспекцию, через МФЦ, а также в электронном виде через личный кабинет сайта ФНС.

Переплатили налог: как поступить в данной ситуации

Если человек по какой-либо причине уплатил имущественный налог в большем размере, например, не воспользовался льготой, то он имеет право вернуть сумму переплаты. Сумму излишка можно вернуть в течение 3 лет со дня уплаты налога. То есть, имущественный налог за 2017 год, который был уплачен в ноябре 2018 году, можно будет вернуть только до ноября 2020 года. После этого переплату вернуть нельзя.

Для возврата денежных средств плательщику необходимо обратиться в налоговый орган с заявлением и документами, подтверждающими факт переплаты (платежную квитанцию, документ, подтверждающий право на льготу при наличии). В заявлении обязательно указываются:

- наименование ФНС;

- ФИО налогоплательщика;

- причину и сумму переплаты;

- банковские реквизиты для перечисления денежных средств.

ФНС в течение 10 рабочих дней выносит решение о возврате или отказе в возврате переплаты по имущественному налогу. Денежные средства поступят на счет налогоплательщика в течение 1 месяца с даты принятия заявления.

Стоит отметить, что если у налогоплательщика есть недоимки по другим налогам, то сумму переплаты будет направлена на зачет недоимок по другим налогам.

Ежегодный налог на недвижимость

Налог на недвижимость уплачивается гражданами по правилам налога на имущество физических лиц.

Это местный налог, поэтому на федеральном уровне определяются только ориентиры:

- верхние или нижние границы ставок,

- налоговая база,

- обязательные льготы,

- и другие элементы налогообложения.

На муниципальном уровне принимается закон, который конкретизирует каждое положение в федеральном акте или просто копирует все нормы, ничего не меняя.

Согласно Гражданскому кодексу РФ, земельный участок относится к недвижимости и является имуществом, однако, налог на этот объект рассчитывается иначе и урегулирован иными нормами, хотя также входит в группу местных.

Транспорт — это тоже имущество, но Налоговым кодексом установлен отдельный налог региональной группы специально для этого имущества.

Налог на недвижимость: за что платим?

Налог уплачивается, грубо говоря, за то, что граждане имеют все эти объекты на праве собственности, арендаторы, наниматели, ссудополучатели налогового бремени не несут.

Ранее налог на имущество высчитывался исходя из инвентаризационной стоимости имущества. Так как она намного ниже кадастровой, налоговое бремя для граждан было значительно легче.

Инвентаризационная стоимость имущества не показывает реальный объем материальных благ, которыми обладают граждане. Это является одной из возможных причин изменений законодательства.

Вторая причина: любой налог – это доходная статья бюджета государства и местного органа. Повышение налога – увеличение дохода. В данном случае ставка налога не увеличена, зато изменена налогооблагаемая база, которая почти при любом раскладе больше, чем предыдущая.

Узнать кадастровую стоимость можно следующими способами:

- найти эту информацию в кадастровом паспорте, если он есть,

- заказать паспорт в Кадастровой палате по субъекту,

- узнать по кадастровому номеру или точному адресу в соответствующем разделе на сайте Росреестра.

Кадастровую стоимость на недвижимое имущество можно уменьшить (установить в размере рыночной), подав в суд соответствующий иск.

На практика требования изменить кадастровую стоимость участники гражданского оборота заявляют только применительно к земельным участкам, однако, ввиду законодательных изменений, можно ожидать новый виток судебной практики. Пленум Верховного Суда РФ принял разъясняющее постановление по этой теме, но пока в нем нет ни слова о жилых помещениях.

Ставка налога на недвижимость

Как и для земельного налога, величина ставки зависит от того, удовлетворяет ли недвижимость жизненные, бытовые потребности граждан.

Как рассчитать налог на недвижимость?

Имущественный налог определяется на основании кадастровой стоимости в силу новых правил.

Главой 32 НК РФ установлено, сколько квадратных метров не облагаемой площади предоставлено для социально значимых объектов:

- 50 кв.м. — на дом,

- 10 — на комнату,

- 20 — квартиру.

Льготы по налогу на недвижимость

Перечень категорий граждан, которым предоставлено налоговое послабление, обширен. Согласно НК РФ их 15.

Льготниками являются, в том числе:

- пенсионеры,

- инвалиды,

- ветераны войн,

- герои различных степеней,

- военнослужащие, уволенные с военной службы, члены их семей, в том числе родители, военнослужащих, которые потеряли кормильца,

- представители творческих профессий, которые используют специально обустроенное помещение для осуществления профессиональной деятельности.

Эти граждане не могут быть лишены своего преимущества ни при каких условиях: местным нормативным актом нельзя отменить льготу, которая установлена на федеральном уровне.

Заметим, что от налогового платежа освобождается только один объект имущества каждого вида.

Также стоит помнить, что льгота не предоставляется автоматически – чтобы ее получить, гражданин обязан заявить об этом в налоговый орган. Для этого нужно написать заявление(образец заявления для получения льгот вы можете скачать ниже) в свободной форме на имя начальника ИФНС и представить документы на имущество и подтверждающие льготу.

Пример расчета налога на апартаменты

Для примера рассчитаем ежегодный налог на имущество в отношении апартаментов в Москве, применимый в 2021 году.

В Москве в соответствии с Законом Москвы от 19 ноября 2014 года № 51 «О налоге на имущество физических лиц» налоговая ставка составляет 0.5% кадастровой стоимости для имущества, которое специально не упомянуто в законе (большая часть апартаментов попадает именно в эту категорию).

Предположим, что кадастровая стоимость апартаментов составляет 6 миллионов рублей, они принадлежат двум супругам в равных долях. Назначение здания не предусматривает размещение торговых объектов, офисов, общественного питания и т.п.

Расчет налога на имущество производится следующим образом:

Налоговая база = Кадастровая стоимость Х Доля в собственности.

Сумма к уплате = Налоговая база Х Ставка

Таким образом, налоговая база для каждого из супругов равна:

6 000 000 Х ½ = 3 000 000 рублей.

Сумма к уплате равна:

3 000 000 Х 0.5% = 15 000 рублей.

Разница в налогах на квартиру и апартаменты может составить не одну тысячу рублей (отличие может быть даже в 8 – 10 раз).

В 2021 году ставка налога 0.5% не поменялась, поэтому приведенный выше расчет останется верным.

Рассмотрим еще один пример — в Санкт-Петербурге налог на апартаменты рассчитывается в соответствии с Законом Санкт-Петербурга № 643-109 от 26 ноября 2014 года «О налоге на имущество физических лиц в Санкт-Петербурге». Ставка налога для рядовых апартаментов составляет 0.1% кадастровой стоимости (применима как за 2021, так и за 2021 годы). Таким образом, сумма к уплате в отношении апартаментов с кадастровой стоимостью 6 000 000 рублей составит 6000 рублей.

Если же апартаменты находятся в офисном здании, то такая собственность окажется более обременительной с точки зрения налогов. Итоговая сумма зависит от стоимости всего здания или единого комплекса недвижимости и его характеристик. Например, согласно указанному закону Санкт-Петербурга, при наличии хотя бы одного жилого дома в комплексе и кадастровой стоимости всего комплекса от 250 до 300 миллионов рублей ставка налога составит 0.3%. При превышении порога в 300 млн. рублей ставка поднимется до 2% кадастровой стоимости.

В Москве ставка налога в аналогичных случаях также может составить 2% от кадастровой стоимости, если офисное или административное здание, в котором находятся апартаменты, стоит более 300 млн. рублей. Если этот порог не превышен, налог на апартаменты в Москве составит 1.5% от кадастровой стоимости.

Узнать или проверить налоговую ставку на апартаменты можно на сайте Федеральной налоговой службы в разделе «Справочная информация«.

Порядок, сроки и ответственность

Фискальный орган должен по указанному плательщиком почтовому адресу направить сформированный платёжный документ, в котором произвести расчёт налога на квартиру и прочее имущество и указать реквизиты платежа.

Отсутствие уведомления по почтовой связи может быть вызвано следующими причинами:

- регистрацией налогоплательщика на специальном сайте и отправкой документа в электронном виде;

- несоответствием адресов прописки и проживания;

- общей суммы местных платежей в пределах 100 руб.

Налогоплательщики обязаны осуществить перечисление налога на квартиру, иное недвижимое и движимое имущество до 1 декабря текущего года. Если предельные сроки подходят к концу, а информация из фискального органа отсутствует, то необходимо связаться с ФНС для выяснения обстоятельств. Ответственность за неуплату возлагается на налогоплательщика.

При просрочке платежа начисляются пени за каждый календарный день. В дальнейшем возможен штраф в размере 20 % от суммы неуплаты и обращение налогового органа в судебные инстанции для взыскания платежа в принудительном порядке. Невысокая в денежном выражении сумма платежа может отразиться визитами в суды и наложением ареста на имущество.

2021 zakon-dostupno.ru

Кто, кому, куда должен платить?

С 2018 года, имущественная пошлина для граждан вычисляется по-новому. Иными словами, рассчитывая налоговое имущественное бремя в отношении рядовых граждан, теперь берётся за основу кадастровая цена, а не инвентаризационная.

Поговорим о том, с каких именно имущественных объектов выплачивается налоговая пошлина?

Ответ на этот вопрос содержится в статье 401 Налогового законодательства: налогом обременяются имущественные объекты, находящиеся в рамках муниципальных образований, а также городов Москва, Петербург и Севастополь:

- Дом, предназначенный для проживания.

- Помещение для жизни в виде квартиры или комнаты.

- Гараж.

- Общий недвижимый комплекс.

- Недвижимость с и др.

Имущественную пошлину обязаны выплачивать граждане, имеющие права на обладание вышеперечисленными объектами.

Важно! Объекты имущества, находящиеся на участках земли, предназначенной исключительно для проведения индивидуальных дачных, огородных, садоводческих работ, тоже относятся к категории жилых. Исключение составляют объекты, являющиеся собственностью многоквартирного дома они вне налогового бремени

Налог на имущество физлиц

В числе прочего подписанный закон уточняет момент, с которого налог на имущество физлиц рассчитывается с применением полагающихся физлицу льгот. В соответствии с будущей редакцией п. 6 ст. 407 НК РФ льготы при расчете налога учитываются начиная с налогового периода, в котором у плательщика возникло право на указанные льготы, а не с момента направления в ИФНС соответствующего заявления. Это положение вступит в законную силу уже с 1 января 2021 года (п. 5 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Одновременно поправки разрешают учитывать изменение кадастровой стоимости недвижимости при расчете налога как в текущем, так и предыдущих налоговых периодах (будущая редакция ст. 403 НК РФ). Применять таким образом изменившуюся кадастровую стоимость недвижимости разрешается в случаях:

- уменьшения кадастровой стоимости из-за исправления технической ошибки в сведениях Единого государственного реестра недвижимости;

- внесения изменений в акт об утверждении результатов определения кадастровой стоимости.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Напомним, сейчас в соответствии с абз. 2 п. 6 ст. 408 НК РФ при обращении физлица с заявлением о предоставлении льготы по уплате налога на имущество физлиц перерасчет налога производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения. С 1 января 2021 года эта норма утратит силу. Соответственно, с нового года перерасчет налога можно будет производить за 3 и более налоговых периода (п. 56 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Другое важное изменение касается введения понижающего коэффициента 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости. Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости

Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ)

Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости. Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ).

Еще одно изменение направлено на расширение перечня физлиц, которым налоговые льготы предоставляются в беззаявительном порядке.

С 2021 года в указанный перечень будут включены ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п. 18 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ). При этом в беззаявительном порядке ветеранам будут предоставляться льготы не только по налогу на имущество физлиц, но также по транспортному и земельному налогу. Подавать какие-либо заявления и подтверждающие документы в целях получения льгот по указанным налогам ветераны боевых действий больше не будут. Всю необходимую информацию в ИФНС направит ПФР.

Порядок и срок оплаты налога на недвижимость

Если общая сумма налога составляет менее ста рублей, квитанции об уплате налога может и не прийти. В таком случае нужно прийти в налоговую инспекцию лично или направить представителя и получить на руки документ.

В ИФНС нужно также получить логин и пароль для входа в личный кабинет на официальном сайте налоговой, чтобы в дальнейшем самостоятельно формировать платежки. Бояться очередей в налоговых не стоит. Большинство инспекций сейчас ведут прием граждан до 20:00 два или три дня в неделю, а также принимают по субботам.

Бывают ситуации, когда гражданин оформил документы на получение налогового вычета на приобретение жилья, и если он не уплатил налог на недвижимость, налоговый инспектор предлагает удержать неуплаченный налог из суммы к выплате по имущественному вычету.

Оплатить налог можно в любом банке, в Сбербанке – без комиссии. Все налоговые квитанции содержат штрих-код, которые считывает платежный терминал или банкомат.

Без проблем оплачивают налог через интернет или с помощью автоплатежа.

А если в течение года у недвижимости сменился владелец?

Новыми нормами подробно урегулирован этот вопрос. Рассмотрим их на конкретном примере.

- Квартира продана 04 апреля 2015 года.

- сначала высчитывается полное количество месяцев – в нашем случае их три в 2015 года,

- затем выясняется дата продажи. Если до 15 числа, для продавца дни до этой даты не учитываются, для покупателя – наоборот.

В итоге, собственник квартиры заплатит налог на эту недвижимость за три месяца. Налог за календарный год * (3/12) = налог за 2015 года.

- Квартира куплена 04 апреля 2015 года.

- аналогично, сначала высчитывается полное количество месяцев – в нашем случае их три в 2015 года,

- покупка совершена до 15 числа, то есть новый собственник владел имуществом почти весь апрель, поэтому 26 дней апреля приравниваются к полному месяцу.

В итоге, новый собственник квартиры заплатит налог за 9 месяцев. Налог за календарный год * (9/12) = налог за 2015 года.

При совершении сделки после 15 числа, правило действует наоборот: для продавца – за текущий месяц налог уплачивается, для покупателя – не уплачивается.

Налог на наследственное имущество уплачивается со дня открытия наследства, а не с другой даты, вне зависимости от того, когда выдано свидетельство о праве на наследство и от того, когда наследник фактически начал пользоваться имуществом.

У недвижимости несколько владельцев, кто платит налог?

Эта ситуация также подробно урегулирована в кодексе.

У недвижимости несколько собственников может быть в двух случаях:

- вещь в общей долевой собственности,

- или общей совместной собственности.

В первом случае налоговый платеж высчитывается пропорционально долям каждого сособственника. Если доли собственников не равны, в налоговую следует представить свидетельство о регистрации собственности или иной документ, иначе налог будет распределяться поровну.

Во втором налог устанавливается для участников собственности в равных долях.