Индивидуальный инвестиционный счет втб 24

Содержание:

- Открытие ИИС в ВТБ

- Особенности работы с ИИС

- Сколько стоит обслуживание

- Как пополнить ИИС в ВТБ Мои инвестиции

- Как стать инвестором онлайн

- Как внести деньги на ИИС: все способы

- Индивидуальный инвестиционный счет: что это

- Индивидуальный инвестиционный счет в ВТБ

- Какие документы нужны для открытия счета?

- Возврат налогов – это просто и удобно

- Что такое робоэдвайзер?

- Готовые портфели для инвестирования средств

- Обзор приложения

- Что такое индивидуальный инвестиционный счет

Открытие ИИС в ВТБ

Карта этого банка может быть получена в любом их отделении. По стране их так много, что вне зависимости от того, где живет пользователь, он найдет подходящий для себя вариант.

Уже после того, как карта банка будет получена, читатель способен переходить к открытию счета. Делается это так:

- Необходимо скачать на свой смартфон приложение ВТБ Онлайн. Оно доступно как в App Store, так и в Google Play.

- В нем нужно перейти в раздел витрины для смартфонов. Если читатель решил воспользоваться компьютером, то придется выбрать раздел с инвестициями.

- Отправить анкету и получить готовый инструмент для получения дохода.

Так и выглядит максимально простой способ открытия индивидуального инвестиционного счета в этом банке. Конечно же, для управления всеми своими активами еще и придется установить приложение мой инвестор. Это обязательное условие.

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

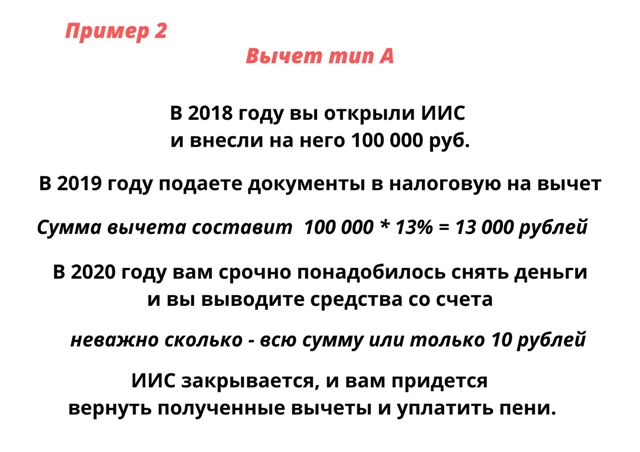

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

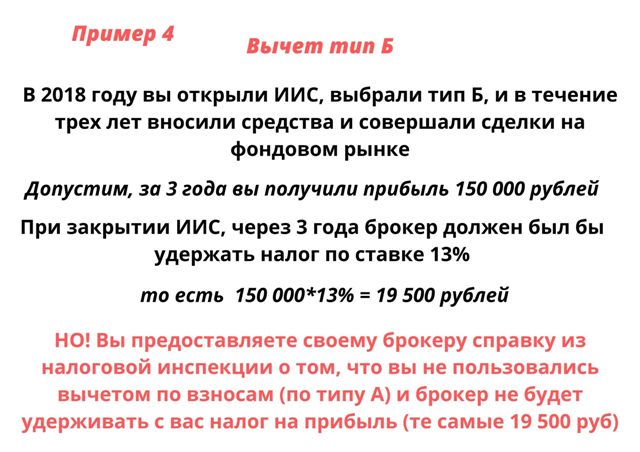

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

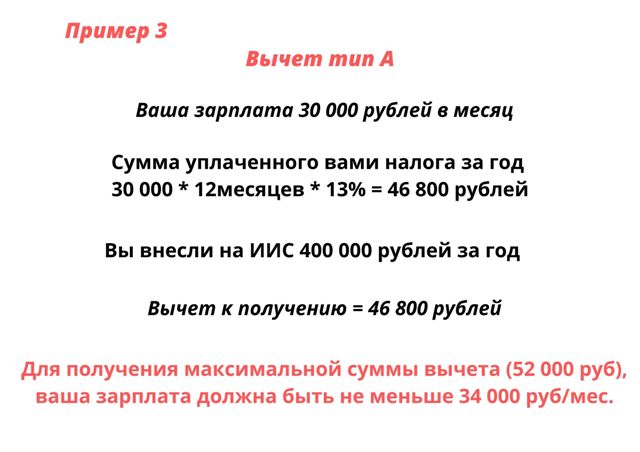

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

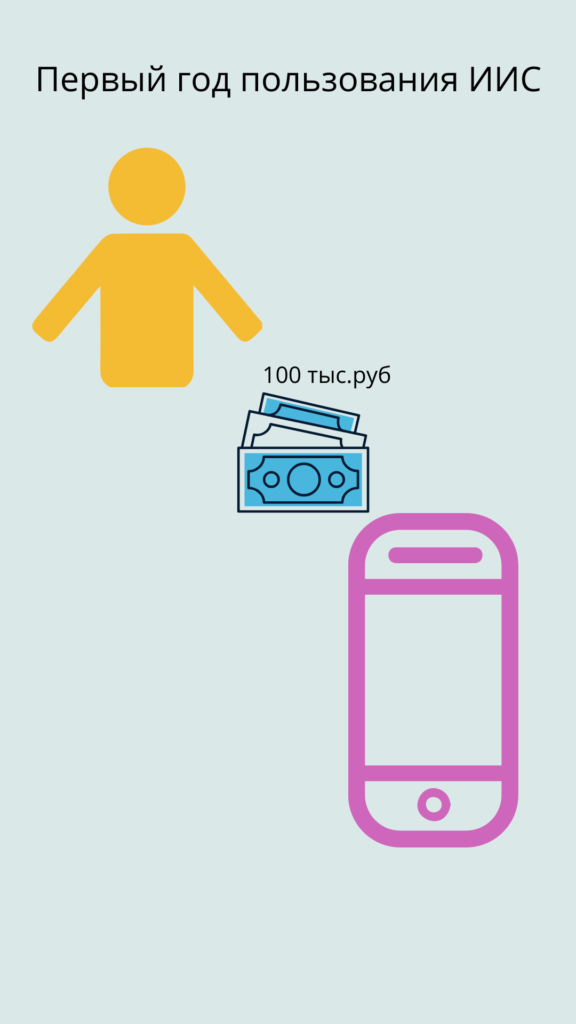

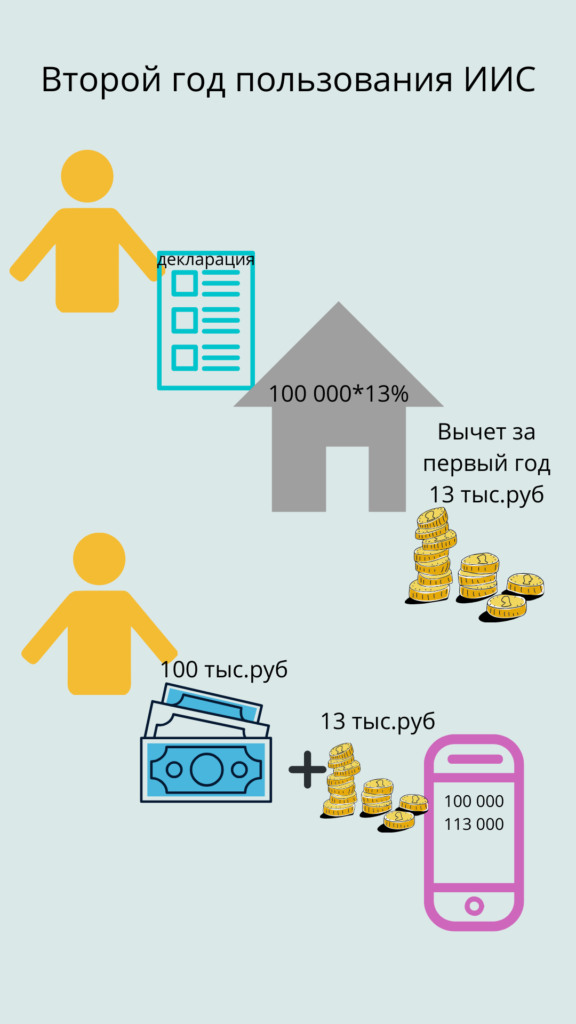

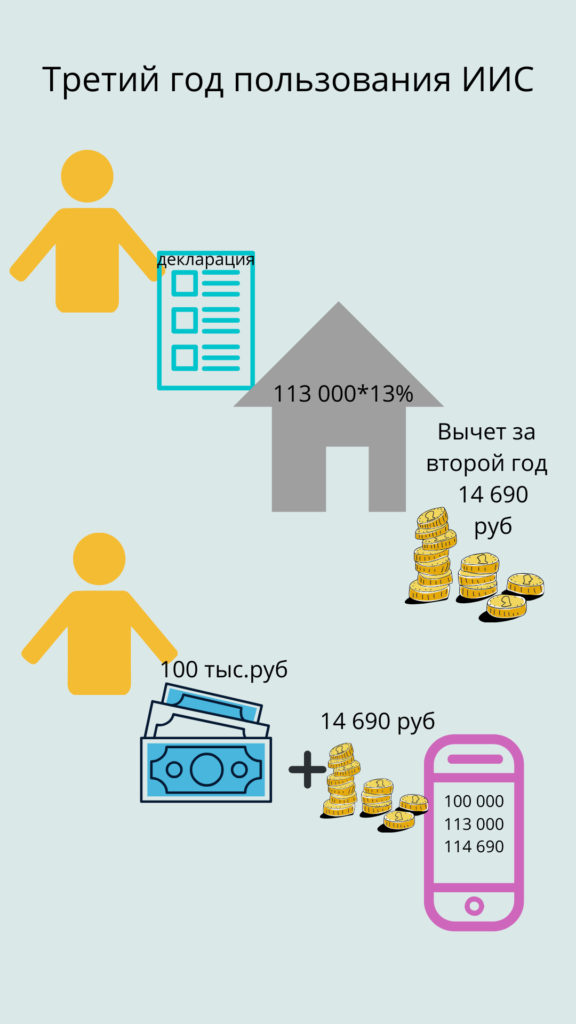

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

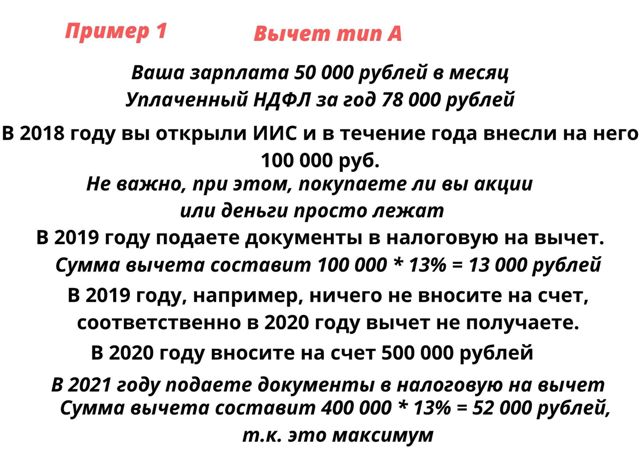

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

Сколько стоит обслуживание

Индивидуальный инвестиционный счет является одной из разновидностей стандартного брокерского счета. Поэтому ВТБ-24 не выделяет его как отдельный продукт. Все тарифные планы, действующие для брокерских счетов, распространяются и на ИИС.

Самый простой базовый тариф данной организации – «Инвестор стандарт». С подключивших его клиентов удерживается комиссия за каждую проведенную операцию в размере 0,0413% от ее суммы.

Важно! Сделки с облигациями федерального займа и ценными бумагами со сроком обращения от 1 до 7 дней, не включаются банком в дневной оборот. Кроме того, комиссионные по всем тарифам не облагаются НДС

Второй базовый тариф – «Профессиональный стандарт» – более вариативен. Сумма комиссии для клиентов, подключивших его, будет зависеть от объемов дневного оборота:

- 0,0472% — для оборота до 1 000 000 рублей;

- 0,0295% — при обороте от 1 до 5 млн рублей;

- 0,02596% — для оборота от 5 до 10 млн руб.;

- 0,02124% — если оборот составил от 10 до 50 млн руб.;

- 0,0195% — при обороте от 50 до 100 млн руб.;

- 0,015% — если дневной оборот превышает 100 000 000 рублей.

Кроме того существуют специальные тарифы на ИИС в ВТБ для клиентов, владеющих пакетами услуг «Привилегия» и «Прайм».

Сравнить их вы можете с помощью приведенной ниже таблицы.

|

Дневной оборот в млн. руб. |

Комиссия брокера в % от операции | |||

|

Инвестор Привилегия |

Профессиональный Привилегия | Инвестор Прайм |

Профессиональный Прайм |

|

| До 1 | 0,03776 | 0,04248 | 0,03455 |

0,04248 |

|

От 1 до 5 |

0,03776 | 0,02714 | 0,03455 | 0,02596 |

|

От 5 до 10 |

0,03776 | 0,0236 | 0,03455 |

0,02242 |

| От 10 до 50 | 0,03776 | 0,02006 | 0,03455 |

0,01888 |

|

От 50 до 100 |

0,03776 | 0,01825 | 0,03455 | 0,015 |

| Свыше 100 | 0,03776 | 0,0144 | 0,03455 |

0,012 |

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! В дневной оборот не входят сделки с облигациями федерального займа и ценными бумагами со сроком обращения от 1 до 7 дней. Дневной оборот по ИИС рассчитывается как сумма сделок, заключенных брокером начиная с 19.00 предыдущего дня до 19.00 текущего дня

Комиссионные за заключение контракта, вне зависимости от тарифа, выбранного клиентом, взимаются по стандартам Московской биржи

Дневной оборот по ИИС рассчитывается как сумма сделок, заключенных брокером начиная с 19.00 предыдущего дня до 19.00 текущего дня. Комиссионные за заключение контракта, вне зависимости от тарифа, выбранного клиентом, взимаются по стандартам Московской биржи.

Как пополнить ИИС в ВТБ Мои инвестиции

Это приложение было создано специально для инвесторов, которые предпочитают торговать и инвестировать деньги, используя свой смартфон. ВТБ Мои инвестиции дает возможность руководить своей торговой деятельностью, находясь буквально в любой точки мира. Примечательно, что через данное приложение можно пополнить свой счет в ВТБ с карты любого банка. И для этого нужно открыть соответствующее приложение на своем смартфоне. В главном меню нужно будет нажать на кнопку «Действия». Среди доступных опций вам нужно найти «Пополнить».

Далее появится форма оплаты по карте, где нужно указать сумму перевода, номер банковской карты, срок ее действия и указать CVV код с обратной стороны банковской карты.Хочу отметить, что данный способ имеет несколько ощутимых недостатков! Начну с того, что если перевод осуществляется с карты другого банка, то будет взыматься комиссия. Также сам банк ВТБ взымает комиссию, которая зависит от суммы пополнения счета.

Например, если внести на счет до 1000 рублей, то комиссия составит 10 рублей. Если сумма пополнения составит до 10 000 рублей, то комиссия составит 0.5% от суммы перевода. Если сумма пополнения превысит 10 000 рублей, то комиссия уже составит 0.4%. Получается, что ВТБ как бы подталкивает инвесторов работать непосредственно через банковские счета банка.

Как стать инвестором онлайн

Если физическое лицо уже является клиентом банковского учреждения, счет можно открыть через интернет, используя личный кабинет ВТБ-Онлайн.

Пошаговая инструкция:

- зайти в профиль на веб-сайте https://online.vtb.ru;

- перейти в блоке, посвященному инвестициям;

- кликнуть по кнопке «открыть брокерский счет»;

- проверить правильность персональных данных и нажать «Все верно» или внести правки, кликнув по кнопке «Данные изменились».

Далее, следуя подсказкам системы, клиент банка может самостоятельно открыть ИИС через интернет. После этого брокерский счет будет отображаться в личном кабинете в разделе «Сбережения», рядом с накопительными счетами и вкладами.

Дополнительное подтверждение личности не требуется, потому что при оформлении кредитной или дебетовой карты физическое лицо уже проходит авторизацию.

Мастер-счет и текущий открывают автоматически. А подписываются документы вводом секретного кода из СМС-сообщений.

Как внести деньги на ИИС: все способы

Внести денежные средства на личный счет через онлайн-кабинет можно следующим образом:

- в основном меню зайти в блок «Сбережения» и кликнуть по брокерскому инвестиционному счету;

- на странице, где отображены реквизиты, выбрать опцию «Пополнить»;

- указать сумму пополнения, финансовую площадку (например, Основной рынок или Срочный рынок и т.д.).

Перевод осуществляется с текущего или мастер-счета, который нужно предварительно пополнить:

- Через мини-офис или банкомат, внеся деньги на карточку.

- Через кассира-операциониста банка ВТБ.

- Межбанковским переводом с картсчета или текущего счета в другом банковском учреждении РФ.

ИИС пополняется без дополнительных комиссий, независимо от суммы. Но если перевод осуществляется через сторонний банк, он может начислить свой сбор.

Например, Сбербанк удержит 1-3%, а при отправке денег со счетов Почта-Банка комиссий нет.

Индивидуальный инвестиционный счет: что это

Индивидуальные инвестиционные счета – это особый тип счетов, посредством которых можно приобретать ценные бумаги, который предоставляет своим владельцам право на получение налогового вычета либо на льготное налогообложение доходов, полученных в процессе инвестирования. Открытием счета ИИС занимаются управляющие компании и брокеры. У данного способа инвестирования есть определенные особенности и ряд ограничений:

- Для получения льгот и возврата НДФЛ инвестиционный счет должен отработать как минимум 3 года. Ограничений по максимальному сроку не предусматривается.

- ИИС можно закрыть в любое время, забрав вложенные в него средства и выведя прибыль. Но если счет не успеет при этом проработать три года, вы лишитесь права воспользоваться налоговыми льготами. Именно поэтому я рекомендую вам продержаться 3 года и не поддаваться соблазну вывести деньги раньше срока.

- Отсчет трех лет стартует с момента открытия счета.

- Физическим лицом может быть открыт лишь один инвестиционный счет.

- Максимальная сумма, которая может быть внесена на индивидуальный инвестиционный счет, ограничивается 1 миллионом рублей в год, но налоговый вычет можно получить максимум с 400 000 рублей в год, это 52 000 рублей. Что же касается минимального порога, то никаких финансовых барьеров для открытия ИИС не существует. Вы даже можете открыть счет с нулевым балансом и пополнить его тогда, когда у вас появится такая возможность.

- Наличие ИИС предоставляет вам возможность зарабатывать на покупке всевозможных финансовых инструментов: акций, облигаций, фьючерсов, опционов, паев и валюты.

- Чтобы получить дополнительный доход, вам вовсе необязательно покупать какие-либо финансовые инструменты. Вы вполне можете ограничить свою инвестиционную активность внесением денег на индивидуальный инвестиционный счет и получением с них налогового вычета 13%.

Сравнение с депозитом

Во многом индивидуальный инвестиционный счет схож с классическим банковским депозитом. Однако, банки медленно, но уверенно продолжают снижать процентные ставки по вкладам, сокращая тем самым потенциальную доходность такой инвестиции. А учитывая, что дивиденды, полученные от депозита, еще и облагаются налогом, если ставка выше на 5% и более ставки ЦБ РФ, надеяться, что когда-либо пассивный доход станет основой вашего бюджета, не приходится. В свою очередь, ИИС полностью возвращают налоги и имеют в разы большую доходность, нежели аналогичные вклады в банках. Для большей наглядности разницы между классическим депозитом и ИИС я свел два этих инвестиционных инструмента в единую таблицу:

| Депозит | Индивидуальный инвестиционный счет | |

|---|---|---|

| Срок | От 1 месяца до нескольких лет | От 3 лет |

| Доходность | Даже 5% годовых дают далеко не все банки | Не фиксируется, в среднем можно рассчитывать 5-8% в год + 13% с вычета |

| Риски | Минимальны. АСВ вернёт суммы до 1 400 000 рублей. С 10.2020 г. повышен лимит страховки до 10 млн руб. на срок до 3-х месяцев (касается полученной суммы от продажи квартир, наследства) | ИИС не застрахован в АСВ |

| Ограничения по сумме вклада | Отсутствуют | Не более 1 000 000 рублей в год |

| Налоги | 13%, если ставка больше чем на 5% ставки ЦБ | 0, Если используем ИИС тип Б |

Ощутимые плюсы ИИС

Чтобы вам было легче решить, стоит ли вам открывать индивидуальный инвестиционный счет или лучше ограничиться банальным банковским депозитом, давайте рассмотрим преимущества индивидуального инвестиционного счета:

- Вы получаете налоговый вычет. Каждый владелец ИИС имеет право не платить налоги в государственную казну. Точнее, уплаченные налоги возвращаются ему назад через налоговую службу. Было бы идеально, если сумма налогов автоматически переводилась на счёт вклада, однако, система таким образом работать не может: придется уплатить налоги, а затем их вернуть. Для возврата вам нужно будет представить налоговой службе справку с места работы, где будет прописана сумма уплаченных налогов за конкретный период. Такая схема подходит тем, кто получает официальную (белую) зарплату. Что же касается безработных и фрилансеров, в их случае вычет производится с налогов с дохода.

- Все доходы освобождаются от налогов. Активным инвесторам предоставляется второй вариант льготного инвестирования – все доходы по ИИС не облагаются налогами.

- Риски защищены. Ни для кого не секрет, что любые инвестиции – это всегда риск. Однако открытие ИИС страхует вас если не от потери всего дохода, то как минимум от той части, которая уходит на уплату налогов. Выбирая консервативную стратегию инвестирования, вкладывая деньги только в государственные или корпоративные облигации, вы минимизируете вероятность потери прибыли и тем самым защищаете активы от инфляции.

Индивидуальный инвестиционный счет в ВТБ

Брокера для открытия ИИС, как правило, выбирают по нескольким параметрам:

- Надежность.

- Невысокая стоимость обслуживания.

- Клиентоориентированность и профессионализм сотрудников.

- Наличие возможности дистанционного открытия и управления счетом.

- Программное обеспечение и техподдержка.

Банк ВТБ по этим параметрам занимает лидирующие позиции на финансовом рынке в России.

Тарифы в ВТБ 24

Минимального порога вхождения для открытия индивидуального инвест. счета в ВТБ нет. Стоимость обслуживания ИИС достаточно щадящая, но не самая низкая.

Комиссия за депозитарное обслуживание – 150 руб. Если клиент является владельцем акций ВТБ, плата снижается до 105 руб. Удерживается в месяце, в котором проходили сделки.

При отсутствии движения тариф не взимается. Со сборником тарифов депозитария ВТБ можно ознакомиться здесь или на официальном сайте банка.

Брокерская комиссия считается в процентах от оборота, а ее размер зависит от тарифного плана:

- Тариф «Инвестор Стандарт» — 0,0413%;

- Тариф «Инвестор Привилегия» — 0,03776%.

Полный сборник тарифов на оказание финансовых услуг банк разместил на сайте https://broker.vtb.ru, также с ним можно ознакомиться здесь.

Как открыть ИИС в ВТБ

Для того чтобы новому клиенту открыть индивидуальный инвестиционный счет в ВТБ 24 (с начала 2018 года просто ВТБ), нужно:

- На сайте ВТБ или по телефону поддержки 8 800 333-24-24 узнать расположение офисов, в которых оказывают инвестиционные услуги.

- Посетить ближайшее отделение и предъявить следующие документы:

- паспорт;

- СНИЛС (для граждан РФ могут не запросить);

- ИНН (можно только указать номер);

- негражданин России может подтвердить статус налогового резидента:

- справкой с места работы;

- паспортом с отметками о пересечении границы РФ;

- миграционной картой.

В отделении нужно заполнить и подписать анкету, заявления и другие документы.

Результат открытия счета

По окончании процедуры открытия индивидуального инвестиционного счета в ВТБ инвестор будет иметь:

- Заявления клиента с отметками банка:

- на комплексное обслуживание банком,

- на открытие счёта в депозитарии;

- на обслуживание на финансовых рынках с ведением ИИС, содержащее сведения о реквизитах счета в ВТБ.

- Извещение об открытии счета.

- Банковская карта с ПИН-кодом в конверте (карта с бесплатным обслуживанием выдается новым клиентам, но от нее можно отказаться).

- Скретч-карта, с логином и паролем для входа на инвест.счет.

- В личном кабинете ВТБ-онлайн будут открыты счета:

- ИИС (будет обозначен как «брокерский счет»);

- мастер-счет.

С октября 2018 года своим действующим клиентам ВТБ предоставил возможность открывать брокерский счет, в том числе и ИИС, через ВТБ-онлайн без дополнительного посещения офиса. Все документы инвестор подписывает дистанционно через SMS или PUSH-коды.

Пополнение ИИС

Пополнять ИИС можно:

- перечислением со счета в другом банке; обязательное условие: счет должен быть открыт на то же имя;

- внесением наличных: деньги вносятся через банкомат или кассу на мастер-счет, а затем перечисляются на ИИС;

- внутрибанковским переводом.

Получение налогового вычета

Документы на получение инвестиционного налогового (заявление и декларацию 3-НДФЛ) вычета можно подать через личный кабинет на сайте ИФНС либо через Единый портал Госуслуг.

Налоговый вычет на взносы (тип А)

Оформление налогового вычета на взносы происходит по истечении налогового периода. Например, за 2018 год документы на возврат НДФЛ должны быть представлены в инспекцию в 2019 году, согласно следующему перечню:

- Заявление на возврат налога с указанием реквизитов банковского счета для перечисления.

- Налоговая декларация по форме 3-НДФЛ.

- Подтверждающие документы:

- справка 2-НДФЛ с места работы (оригинал);

- заверенная банком выписка по ИИС (может понадобиться брокерский отчет по этому счету);

- мемориальный ордер (платежное поручение) о внесении средств на счет;

- заявление на обслуживание на финансовых рынках;

- заявление на обслуживание депозитного договора.

Банковские документы лучше представить в заверенных копиях. В некоторых случаях сотрудники ИФНС принимают в обработку обычные распечатки из ЛК ВТБ-онлайн.

В течение 6 месяцев после представления документов в налоговые органы на счет, указанный в заявлении о возврате НДФЛ, должны поступить деньги.

Вычет на доход по ИИС (тип Б)

Не ранее чем через 3 года с момента открытия инвестиционного счета его можно расторгнуть. При этом инвестор представляет брокеру ВТБ справку из налогового органа о том, что в течение действия договора ИИС, он не получал налоговые вычеты на взносы.

При выплате дохода брокер не будет удерживать НДФЛ.

Какие документы нужны для открытия счета?

Чтобы открыть счёт в ВТБ, инвестору понадобится паспорт и ИНН. Все остальные документы оформит оператор в офисе брокера, и после ознакомления со всеми данными, инвестор может подписать договор на брокерское обслуживание. Для заключения договора на обслуживание счёта оформляется следующее:

- Заявление на обслуживание счёта (в 2 экземплярах)

- Анкета, которую заполняет клиент

- Данные о реквизитах счёта

Стоить учесть, что индивидуальный счёт могут открыть не только граждане РФ, но и иностранцы, конечно, если они получили статус налогового резидента. Им нужно предоставить:

- Национальный паспорт или иной документ, подтверждающий его личность

- Миграционную карту

- Визу, ВНЖ или иное разрешение на проживание на территории РФ

- Также тебе нужно будет предоставить все документы, переведённые на русский язык и заверенные нотариально

Возврат налогов – это просто и удобно

Открытие ИИС позволяет получить государственную поддержку – налоговый вычет на сумму взноса

на ИИС (максимум 52 тыс. руб. в год) или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать в течение срока действия счета, но

совместить оба типа вычета нельзя.

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычеты за вносы (Тип А)

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных

средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс.

рублей и более). Сумма налога, которую можно получить, не может превышать размер

уплаченного НДФЛ. - Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия

дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

*В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычеты за доходы (Тип В)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на

ведение ИИС. - От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС

денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения

счета (не менее 3 лет). - Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например,

заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Что такое робоэдвайзер?

Чтобы оказать клиенту профессиональную поддержку при создании портфеля банк разработал эксклюзивную систему «Робоэдвайзер», в переводе с английского языка означает «робот-советник» – суть системы в его услугах. Он начинает действовать после заполнения онлайн-анкеты клиентом и помогает подобрать портфель, ориентируясь, на сумму вложения, распределяя ее эффективно.

Учитывая характеристики, робот-советник выдает персональную модель из пяти действующих. Каждый пакет имеет процентную ставку доходности с момента запуска:

- Ультра-консервативный – 5,92%.

- Консервативный – 13,58%.

- Умеренный – 16,66%.

- Агрессивный – 19,46%.

- Ультра-агрессивный – 25,04%.

Инвестор имеет право отказаться или частично принять предложенные инструменты. Получить мнение от эксперта можно в режиме офлайн с услугой персонального Советника в лице одного из штатных аналитиков ВТБ.

Система Робоэдвайзера имеет дополнительное преимущество, это помощь в ребалансировки, пользователь получает оповещение с рекомендациями по перераспределению инвестиций.

Чат-бот

Определенную нишу в диджитализации занимает виртуальный помощник на официальном портале. Его искусственный интеллект помогает ответить на актуальные вопросы в новом приложении в разделе «Еще», где нужно выбрать опцию «Чат-бот (бета)».

Демо-версия

Брокерские сервисы стоит оценивать по демо-версии, ВТБ предлагает собственный вариант с помощью платформ: QUIK, iQUIK/iQUIK-HD, QUIK Android, Web QUIK. По условиям доступны виртуальные денежные средства, которые клиент использует для торговых сделок на протяжении одного месяца.

Чтобы войти в пробную версию действуют таким образом:

После успешной регистрации можно приступить к изучению функционала сервиса.

Готовые портфели для инвестирования средств

Проводить операции с ценными бумагами можно самостоятельно, если есть необходимый опыт и знания. Новичкам рекомендуется выбрать готовые решения, разработанные специалистами с учетом всех рисков и колебаний рынка. Для всех инвесторов в рамках программы ИИС действуют три схемы:

- сформированные портфели;

- автоследование;

- инвестиционный консультант.

Инвестпортфель – совокупность финансовых инструментов, собранных по принципу доходности и рисков. ВТБ предлагает такие концепции:

- стандартный портфель из 10 топовых акций согласно индексу Московской межбанковской валютной биржи;

- консервативный набор облигаций, состоящий из облигаций федерального займа и ETF-пакета еврооблигаций;

- агрессивный портфель ценных бумаг с высоким уровнем риска и соответствующим доходом по рейтингу ММВБ.

Минимальная сумма вложений для перечисленных стратегий – 300 тысяч рублей, срок действия – не менее 3 лет.

В рамках двух других схем работы доступны следующие портфели:

| Наименование | Суть |

| Автоследование | |

| Хамелеон | Определение момента разворота существующего тренда |

| Балансир | Подбор акций, независящих от трендов и биржевых индексов |

| Трендследящий | Распознавание долго- и среднесрочных трендов |

| Дивиденды Плюс | Заработок на покупке-продаже наиболее доходных активов |

| Инвестиционный консультант | |

| Трендовый Оптимум | Ставка на десять самых ликвидных и доходных акций |

| Спекулятивный Новая волна | Применение стратегии пробоя волатильности |

Предлагаемые комплексные решения рассчитаны на разный уровень риска и прибыльности.

Обзор приложения

Новая платформа имеет пять активных вкладок и действует с июля 2018 года, она предназначена для финансовых инструментов ВТБ и самостоятельных инвесторов.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис

Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги

Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

Что такое индивидуальный инвестиционный счет

ИИС относится к брокерским счетам. Его можно использовать для проведения операций с облигациями и акциями. С помощью такого счета есть доступ к управлению фьючерсами и опционами.

Важное достоинство ИИС состоит не только в возможности получения прибыли. Пользователь счета может оформлять налоговые вычеты

Благодаря использованию такого финансового инструмента клиент банка может участвовать в операциях, проводимых на внебиржевом рынке, а также на фондовом и срочном рынке ПАО «Московская Биржа». ИИС не позволяет выходить на площадки биржи Северной столицы и на американский рынок акций.

Стремление накапливать средства дома уже давно доказало свою неэффективность и ограниченность. К тому же благодаря таким инструментам, как ИИС, человек получает возможность приумножить имеющиеся деньги.

Чтобы разобраться в особенностях фондового рынка, нужны знания. Первоначинатели в этой области стартовали с небольших сумм, а также пользовались помощью брокеров. Последние содействуют становлению профессионализма в инвестиционной отрасли.

Если пытаться решить все вопросы самостоятельно, нужна сильная поддержка:

- Финансовая;

- Теоретическая;

- Практическая.

Отправив деньги на счет, вы можете совершать различные имущественные сделки, получаете доступ к современным инструментам для работы на фондовом рынке. После продажи облигаций или акций деньги возвращаются на счет. С увеличением опыта растет прибыльность действий.