Что такое индивидуальный пенсионный план сбербанка

Содержание:

- Популярные вопросы

- Виды ИИП, предлагаемые Сбербанком

- Разновидности ИПП в Сбербанке

- Выбор программы НПФ

- Индивидуальные пенсионные программы Сбербанка

- Размер доходности по плану в 2019 году

- Как регистрироваться в НПФ Сбербанка

- Индивидуальный пенсионный план Сбербанка – кому выгодно участвовать в программе

- Виды индивидуальных планов

- Корпоративные программы для пенсионеров

- Функции и возможности личного кабинета НПФ Сбербанка

- Основные преимущества индивидуального пенсионного плана

Популярные вопросы

Если возникли вопросы, необязательно сразу звонить на горячую линию. Можно зайти в раздел частых вопросов и найти там нужные ответы. Все вопросы и ответы поделены на категории:

- проблемы с сервисом и личным кабинетом – сервисы;

- вопросы с пенсионными выплатами, наследованием, общие вопросы – ОПС;

- сложности с договорами, обслуживанием и выплатами – ИПП.

Прежде чем звонить на горячую линию, проверьте раздел частых вопросов. Возможно, вам не придется тратить лишнее время на звонок.

НПФ Сбербанка – один из проверенных негосударственных фондов с гарантией защиты средств. Личный кабинет упрощает пользование сервисом и экономит время. Благодаря личному кабинету не придется тратить время на посещение офисов Сбербанка, очереди и разговор с сотрудниками. Нужные функции настраиваются в мобильном телефоне, можно управлять услугами, не выходя из дома.

Консультация пенсионного юриста по телефонуСанкт-Петербург и область8 (812) 449-42-27Бесплатно по России8 (800) 700-90-49Карточка НПФ

Информация актуальна на 06.04.2018.

Негосударственный пенсионный фонд Сбербанка, созданный в марте 1995 года, предлагает сегодня своим клиентам широкий выбор финансовых программ. Благодаря появлению интернет-ресурса теперь по поисковому запросу «НПФ Сбербанка личный кабинет» открывается доступ к различным сервисам, которые позволяют управлять своим финансовым будущим в режиме онлайн.

О преимуществах использования ресурса и иных его возможностях пойдет речь ниже.

Виды ИИП, предлагаемые Сбербанком

Ведущий финансовый институт России разработал несколько разновидностей ИИП. Каждому желающему обеспечить себе безбедную старость, стоит внимательно изучить все предложения и воспользоваться одним из них.

План Универсальный

Индивидуальный пенсионный план Универсальный в Сбербанке, по мнению аналитиков, обладает наиболее приемлемыми условиями. По ней предусмотрен лишь один фиксированный по условиям договора взнос. Остальные платежи рассчитываются на усмотрение самого вкладчика.

Условия оформления

Стать участником НПФ Сбербанка и владельцем ИИП Универсальный может каждый совершеннолетний россиянин. Но лишь при выполнении ряда условий, поставленных Сбербанком. А именно:

- первый взнос: от 1 500 руб. (если клиент желает открыть ИИП сроком на год, то сумма первоначального взноса составит от 60 000 руб.);

- размеры последующих пополнений: от 500 руб.;

- график внесений платежей устанавливает сам вкладчик.

Особенности

Так же, как и остальные ИИП, Универсальный предусматривает право наследования имеющихся средств, но запрещает их передачу третьим лицам. Также не подлежит он и разделу при разводе супругов, аресту или иному наложению взыскания. Если вкладчик желает расторгнуть договор, что средства возвращаются ему по следующим принципам:

- закрытие счета до 2 лет: около 80,00% вложений;

- 2–5 лет: вкладчик получает полностью все свои вложения, а также 50,00% начисленного за данный период дохода;

- от 5 лет: возвращается вся сумма ИИП в полном объеме.

Особенности плана Универсальный

Особенности плана Универсальный

План Целевой

Данная программа предназначена для формирования пенсионных начислений по личному усмотрению вкладчика. Клиент самостоятельно разрабатывает периодичность и сумму платежей. Но следует учитывать и имеющиеся условия по работе данного ИИП:

- первоначальный минимальный взнос: от 3 000 руб.;

- последующие проплаты: от 1 000 руб.;

- периодичность взносов устанавливает сам клиент.

Как подключить

Чтобы выявить наиболее подходящий и оптимальный по условиям и доходности ИИП, стоит предварительно воспользоваться услугами онлайн-калькулятора (он находится на официальном портале НПФ). Этот калькулятор также поможет рассчитать и размер будущей пенсии. Для этого следует задать следующие параметры:

- Пол клиента и его возраст.

- Размер имеющейся зарплаты (официальный).

- Планируемый размер регулярных отчислений.

- Сроки выплат.

Для оформления ИИП клиенту следует посетить НПФ и оформить соответствующий договор. Есть возможность подачи заявки и дистанционным способам (в личном кабинете сайта НПФ). Для оформления ИИП в онлайн-режиме, стоит воспользоваться следующей инструкцией:

- Авторизоваться в персональном кабинете.

- Раскрыть соответствующую форму заявки и полностью заполнить ее, указав личные данные (паспорт, контакты и ИНН).

- Внести первоначальный взнос в ИИП (можно провести оплату через свою банковскую карту).

- Договор будет прислан клиенту на указанную им электронную почту.

Основные условия

К главным особенностям ИИП Целевой относится возможность установки срока выплат, но, по условиям договора, период вклада не должен быть меньше 5 лет. Конечно, собственными накоплениями можно воспользоваться и раньше, но стоит понимать, что клиент, таким образом, потеряет часть своих средств.

Принцип действия пенсионного плана

Принцип действия пенсионного плана

Разновидности ИПП в Сбербанке

Финансовое учреждение предусматривает выбор схемы формирования капитала и целевого ориентира, каким клиент хотел бы видеть свою пенсию. Предусмотрено 2 тарифа пенсионной программы:

- Универсальный, через формирование пенсионных накоплений за счет взносов и дохода от инвестиций.

- Целевой, с увеличением будущих выплат по мере роста личных отчислений и заработков.

При оформлении ИПП Сбербанк потребует определить, какой из тарифов лучше всего подходит.

Универсальный

Схема действия плана «Универсальный» не предусматривает выплаты взносов в регулярном формате согласно установленного графика. Клиент сам выбирает, сколько и когда перечислять, исходя из собственного финансового положения и потребностей. Негосударственная выплата начинает выплачиваться вместе с основной пенсией, по обращению владельца.

Размер итогового дохода пенсионера зависит от отчисленного и накопленного дохода:

- Стартовая сумма – 1,5 тысячи рублей.

- Любые дополнительные взносы – не менее 500 рублей.

- Без четкого графика пополнения.

- Срок – от 5 лет.

Чтобы воспользоваться программой, обращаются в отделение НПФ или через личный кабинет онлайн-системы с паспортом.

Целевой

Если человек намерен прикладывать активные усилия по формированию пенсионного обеспечения, рекомендовано выбирать план «Целевой»:

- Стартовая сумма – 2 тысячи рублей.

- Размер дополнительных взносов – от 1 тысячи рублей.

- Формирование личных средств – 1,5%.

- Если за год будут отчислены 12 тысяч рублей и более, целевая пенсия рассчитывается согласно нормативной доходности (3,5% на 2019 год).

- Выплаты пенсионеру – 15 лет.

Особенность этого индивидуального плана в том, что в случае, если взносы будут составлять не менее 12000 рублей, пенсия будет рассчитана с учетом нормативной доходности, установленной в 2019 году на уровне 3,5%.

Перед выбором плана ИПП рекомендовано воспользоваться специальным калькулятором, который определит расчетную пенсию на основе конкретного тарифа и величины отложенной суммы.

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Индивидуальные пенсионные программы Сбербанка

Обеспечьте себе «вторую», негосударственную пенсию за счет самостоятельно накопленных средств.

Индивидуальные пенсионные планы на основе договоров негосударственного пенсионного обеспечения, это программы для тех, кто хочет получать негосударственную пенсию в дополнение к государственной.

Это дополнительная гарантия сохранения качества вашей жизни и жизни ваших близких после окончания трудового периода.

Индивидуальный пенсионный план дает возможность самостоятельно определить размер будущей пенсии.

- НПФ Сбербанка предлагает индивидуальные пенсионные планы (ИПП): тем, чей заработок превышает максимальную сумму (568 тыс. руб./год), с которой работодатель уплачивает страховые взносы;

- специалистам, ведущим частную практику без оформления трудовой книжки (дизайнеры, архитекторы, IT-специалисты и пр.);

- представителям малого бизнеса, чьи взносы в систему Обязательного Пенсионного Страхования недостаточны для создания минимальных социальных гарантий или отсутствуют вообще;

- тем, кто хочет и имеет возможность обеспечить безбедное будущее своим родным и близким;

- всем, кто не может рассчитывать на государственную пенсию по разным причинам.

Как создать ИПП для себя и своих близких

- Обратитесь в отделение Сбербанка России или НПФ Сбербанка.

- Предоставьте сотруднику паспорт, если создаете ИПП для себя, или документ, удостоверяющий личность (паспорт, свидетельство о рождении) другого лица, если ИПП создается для других лиц.

- Определите условия ИПП: размеры, периодичность и сроки уплаты пенсионных взносов или размер, периодичность и сроки выплаты негосударственной пенсии, порядок правопреемства (наследования), другие условия в соответствии с Пенсионными правилами НПФ Сбербанка и действующим законодательством.

- Заключите с НПФ Сбербанка Договор негосударственного пенсионного обеспечения (НПО) в свою пользу и/или в пользу третьего лица (своих родных и близких).

Преимущества программы

- Основа ИПП — это договор негосударственного пенсионного обеспечения (НПО) с НПФ Сбербанка;

- В течение всего периода действия договора НПО НПФ Сбербанка будет ежегодно информировать клиента о результатах своей деятельности, в том числе инвестиционной;

- Получение негосударственной пенсии можно начать при наступлении любых пенсионных оснований или позже;

- Договор НПО можно заключить в отделениях Сбербанка России независимо от места проживания и работы.

- Накопленная доходность по НПО за 2000-2011 г.г. составила 319%, что на 23 % выше накопленной инфляции за этот же период времени (296 %);

- С ИПП вы можете воспользоваться социальным налоговым вычетом;

- Накопления можно завещать наследникам;

- Негосударственная пенсия не облагается налогом на доходы физических лиц;

- Сроки уплаты и размеры взносов определяет сам клиент; также, он может определить размеры негосударственной пенсии, а размеры взносов рассчитает НПФ Сбербанка.

- Проконсультироваться по ИПП, заключить договор НПО, подать заявление об изменении сведений о себе или своих реквизитов можно в ближайшем филиале ПАО «Сбербанк России»;

- Уплачивать взносы можно через работодателя, либо лично без комиссий в любом отделении ПАО «Сбербанк России», либо оформив постоянно действующее поручение о перечислении взносов со своего счета, открытого в ПАО «Сбербанк России»;

- Получать негосударственную пенсию без комиссий можно в любом филиале ОАО «Сбербанк России»;

- Для получения информации о состоянии счета можно воспользоваться бесплатной на сайте НПФ Сбербанка www.npfsb.ru. *Результаты доходности за прошлые периоды не гарантируют доходность будущих периодов. Государство не гарантирует доходности размещения пенсионных резервов и инвестирования пенсионных накоплений. Внимательно ознакомьтесь с Уставом фонда, его пенсионными и страховыми правилами перед заключением пенсионного договора и переводом пенсионных накоплений в Фонд.

- Клиент уплачивает взносы, НПФ Сбербанка размещает их в различные ценные бумаги и получает инвестиционный доход.

- Взносы клиента и не менее 85% дохода, полученного НПФ Сбербанка, отражаются на клиентском счете.

- При наступлении пенсионного возраста клиент (или лицо, указанное в Договоре НПО) получает негосударственную пенсию, размер которой рассчитывается исходя из суммы пенсионных взносов и дохода заработанного НПФ Сбербанка, либо устанавливается в договоре НПО.

- В период выплаты пенсия клиента индексируется за счет дохода, полученного от НПФ Сбербанка.

Размер доходности по плану в 2019 году

НПФ в рамках пенсионных планов не только лишь аккумулируют денежные средства на соответствующих счетах граждан, но и предоставляют возможность увеличить накопления. Так, негосударственные пенсионные фонды инвестируют их. Полученный инвестиционный доход также засчитывается в счет будущей пенсии.

НПФ Сбербанка считается фондом с наилучшими показателями доходности. Так, в 2018 году она составила 8,15%. По итогам 2019 года доходность не будет меньше 8%. Данный показатель значительно превышает размер официальной инфляции и большинства предложений по вкладам.

ИП «Универсальный» – стоит или нет

До 2019 года НПФ Сбербанка предлагал различные виды индивидуальных планов с несколько разнящимися условиями. Однако наибольшей популярностью пользовался ИП «Универсальный». Он же и является на данный момент единственным.

Стоит ли выбирать ИП «Универсальный» от НПФ Сбербанка? При выборе следует учитывать следующие обстоятельства:

- Надежность. Данный негосударственный фонд занимает первые строчки в рейтингах надежности НПФ.

- Высокая доходность.По итогам 2019 года клиенты могут рассчитывать на 8% инвестиционного дохода как минимум.

Кроме этого, пенсионные накопления в рамках ИП «Универсальный» не подлежат взысканию по имущественным требованиям, не входят в состав общего имущества супругов и включаются в наследственную массу.

Внимание! Значимым минусом ИПП является то, что на накопления и инвестиционный доход не распространяется условия обязательного государственного страхования денежных средств. Иными словами, гражданин может потерять их в случае ликвидации или банкротства НПФ.

Условия

НПФ Сбербанка предлагает следующие условия по ИП «Универсальный»:

- первый взнос при заключении договора – 1500 рублей;

- возможность пополнения – не ограничена, не менее 500 рублей;

- график платежей – устанавливается в договорном порядке;

- срок выплат после достижения пенсионного возраста – не менее 5 лет;

- размер пенсионного обеспечения – зависит от размера накоплений.

Как рассчитать доход на примере

Для оценки уровня дохода на сайте НПФ имеется специальный калькулятор. Воспользоваться им можно совершенно бесплатно неограниченное количество раз.

Здесь же для наглядности следует привести следующий пример:

Мужчина в 30 лет получает заработную плату в размере 30 тысяч рублей. Он заключает договор с НПФ Сбербанка, согласно которому размер взноса составит 6%, а пенсия ему будет выплачиваться на протяжении 10. Если ввести эти данные в калькулятор, то, при условии сохранения того же дохода, станет известно, что размер негосударственной пенсии составит 25 645 рублей.

Как открыть

Открыть индивидуальный пенсионный план довольно легко.

Это можно сделать:

- в офисах Сбербанка;

- в офисах НПФ Сбербанка;

- на сайте НПФ Сбербанка.

Если гражданин обращается с соответствующим вопросом непосредственно в отделение банка или НПФ, то ему при себе необходимо иметь паспорт и документ, содержащий сведения о СНИЛС (зеленую карточку или справку из ПФР).

Как пополнять

График платежей устанавливается банком в зависимости от желания и потребностей клиента. Однако следует учитывать, что согласно условиям ИПП разовый платеж не может быть менее 500 рублей.

Способов пополнения довольно много. Это можно сделать через отделения банка, через банкоматы, а также в онлайн режиме на сайте в личном кабинете или через мобильное приложение.

Можно ли закрыть и расторгнуть договор

Заключенный договор может быть в любой момент расторгнут по инициативе гражданина, при этом последствия будут зависеть от фактического срока его исполнения. Так, если соглашение прекращает свое действие до истечения 2 лет с момента его заключения, то гражданин не может рассчитывать на выплату сумм инвестиционного дохода.

При расторжении в промежутке между 2 годами и 5 годами лицо может рассчитывать на 100% отложенной суммы и 50% инвестдохода. При прекращении действия договора спустя более, чем 5 лет после его заключения, гражданин может получить полностью сумму накоплений и 100% инвестиционного дохода.

Справка! Инвестиционный доход, полученный после расторжения договора с НПФ, подлежит налогообложению по ставке 13%.

Получение выплат по ИПП «Универсальный»

Выплаты по данной программе производятся с момента достижения гражданином установленного пенсионного возраста и не ранее, чем через 30 дней после подачи соответствующего заявления. Установлено, что срок выплаты не может составлять менее 5 лет.

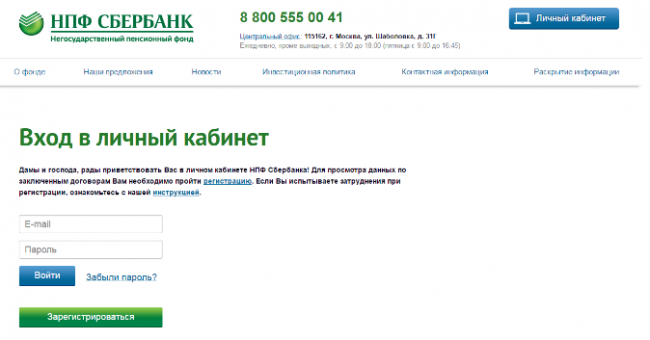

Как регистрироваться в НПФ Сбербанка

После оформления договора и получения информации для входа нужно перейти на сайт https://npfsberbanka.ru, там пройдет регистрация. Вверху экрана находится кнопка «Личный кабинет», нужно кликнуть на нее, чтобы зарегистрироваться. Необходимо занести в соответствующие поля:

- пароль длиной более 6 знаков;

- электронную почту;

- вопрос для того, чтобы в случае утери данных восстановить доступ. Например, название любимого цветка;

- ФИО – записывать нужно полное имя и отчество, как указано в паспорте.

Первый шаг электронной регистрации

После заполнения списка этих данных сайт перенаправляет вас на другую страницу. Регистрация будет продолжена, следует ввести:

- номер СНИЛС (маленький зеленый полис);

- серия и номер паспорта;

- номер телефона без символов «+» и «-».

Второй шаг электронной регистрации

Далее нужно поставить галочку в знак того, что вы согласны на обработку своих данных. После этого придет оповещение по СМС, теперь оно будет присылаться всегда после поступления на счет средств. Регистрация завершена.

Если регистрация завершена, то сайт отправит вас на другую страницу. Нужно зайти на электронную почту, открыть письмо от НПФ Сбербанка и привязать аккаунт.

Индивидуальный пенсионный план Сбербанка – кому выгодно участвовать в программе

Заключать договор по программе накопления пенсионных взносов выгодно следующей категории граждан:

- Работающим людям, которые часть заработной платы получают «в конверте». Это значит, что пенсионные отчисления будут учитываться с меньшей суммы, а значит и размер пенсии станет минимальным.

- Максимальная сумма, которая установлена законодательством России для социальных отчислений, составляет 45 000 руб. Для сотрудников, у которых ежемесячная зарплата превышает эту сумму, отчисления всё равно будут учитываться с установленного порога.

- Самозанятые люди, такие как фрилансеры, индивидуальные предприниматели, адвокаты и т.д. Данная категория граждан не проводит социальных отчислений в Пенсионный фонд страны, а значит, размер пенсии будет минимальным.

Виды индивидуальных планов

Вкладчикам предлагается выбор из трех видов ИПП, каждый из которых имеет свои преимущества.

Универсальный

Негосударственная пенсия переводится неработающим гражданам исходя из размеров их накоплений.

Особенностями универсального плана являются:

- первоначальный взнос – от полутора тысяч рублей;

- периодические взносы – от 500 рублей;

- наличие графика платежей;

- срок выплат – от пяти лет.

Универсальный ИПП оформить проще всего. Для этого понадобится паспорт. Заявка на участие подается следующими способами:

- в подразделении банка;

- в НПФ;

- через сайт банковского учреждения.

Оформить программу можно непосредственно в банке

Оформить программу можно непосредственно в банке

Гарантированный

Размер пенсии и регулярные платежи определяются договором. К основным отличиям гарантированного плана от других ИПП необходимо отнести:

- равные платежи, включая первый взнос;

- заблаговременное составление графика платежей;

- срок — от десяти лет.

Для оформления гражданину потребуется прийти в НПФ, взяв паспорт.

Комплексный

Согласно договору, комплексный план предполагает перевод накопительной и оформление негосударственной пенсии в НПФ

Оформляя обозначенный ИПП, стоит обратить внимание на следующие моменты:

- изначальный взнос – от 1 тыс. рублей;

- регулярный платеж – от пятисот рублей;

- наличие гибкого графика для транзакций;

- срок выплат – от пяти лет.

Оформить ИПП можно по паспорту и СНИЛС в фонде или банковском отделении.

Программы Сбербанка

НПФ Сбербанка предлагает клиентам следующие программы:

- От работодателя по договору ОПС (корпоративная пенсионная программа для сотрудников).

- Финансируемые клиентом (ИПП).

В первом случае работодатель перечисляет обязательные взносы в ПФР, 6% из которых могут по желанию распределяться в НПФ. Вложения индексируются в зависимости от дохода организации. Так, за прошлый год показатель составил чуть больше 9%. То есть, доходность Сбербанка покрывает инфляцию и обеспечивает человека достойными выплатами.

Условия программы Сбербанка

Чтобы заключить договор не потребуется соблюдения каких-либо особых условий. Необходимо лишь желание самого клиента. Отдав предпочтение негосударственной пенсии вкладчик должен знать о возможностях, предлагаемых кредитной организацией:

- наследование накоплений;

- сумма пенсионных средств не делится между супругами при разводе.

Вне зависимости от выбранного плана возможен досрочный возврат денежных средств. Процедура производится исходя из срока участия вкладчика в программе:

- до 2 лет – возвращается 80% от суммы совершенных платежей;

- после 2 лет — вкладчик получает все вложения и половину от общей суммы средств, полученных в качестве инвестиционного дохода;

- после 5 лет – возвращаются все уплаченные взносы и проценты.

На сайте есть калькулятор будущей пенсии

На сайте есть калькулятор будущей пенсии

Как подобрать индивидуальный план

При выборе плана стоит ориентироваться на стабильность заработка. Если клиенту удобно перечислять процент от своей зарплаты фонду, то наиболее предпочтительным вариантом будет «Гарантированный» ИПП. В противном случае стоит рассмотреть «Универсальный» план, лишенный строгих рамок по осуществлению транзакций.

Для удобства клиента, платеж может производиться автоматически с привязкой к определенному счету или работодателем.

Корпоративные программы для пенсионеров

Сбербанк сотрудничает не только с физическими лицами по формированию ИПП, но и с корпоративными клиентами.

Эти пенсионные программы направлены на стимулирование сотрудников компании работать в ней долгие годы. Тем работникам, которые остаются верны корпорации, будут предложены самые выгодные условия при достижении пенсионного возраста и выхода на заслуженный отдых.

Сбербанк предлагает 5 корпоративных программ:

- «Паритет». Участвуют все сотрудники организации. Они заключают договора с НПФ и уплачивают регулярные взносы. Работодатель платит со своей стороны паритетные взносы. По программе сотрудник, чтобы претендовать на корпоративную пенсию должен отработать не менее 3-х лет в компании. Какой размер взносов уплачивает работник, а какой компания – решает работодатель.

- «Я наставник». Участвуют в программе только профессионалы, перечень которых определяет работодатель. Срок, по истечении которого работники могут получать накопленные пенсионные платежи, а также размер и периодичность выплат определяет корпорация.

- «Большой старт». Целевая аудитория – все работники. На этот вид пенсии могут претендовать сотрудники, отработавшие в учреждении более 2-х лет. Минимальный размер от 700 рублей, сроком не менее 5 лет. Размер первой выплаты до 40 % от накопления.

- «Наше наследие». Участники программы работники-пенсионеры. Выплаты пенсии возможны, спустя месяц после первоначальных взносов. Размер, периодичность и категории, кому будут производиться доплаты, определяет корпорация. Минимальный размер ежемесячной выплаты 700 рублей сроком от 5 лет.

- «Ваше будущее». Под действие программы попадают все сотрудники. Главная цель – мотивация на длительное сотрудничество. Право работнику на накопленный капитал присваивается работодателем, но в размере не более 50 % от сформировавшейся суммы. Размер взносов по каждому сотруднику-участнику программы – 5 млн. рублей, только после этого возможна выплата первой пенсии.

Все участники корпоративных пенсионных программ, могут отслеживать сведения по своим счетам на специальной странице, которые создаются для них.

Функции и возможности личного кабинета НПФ Сбербанка

Персональная страница дает полный контроль над счетом, позволяя свободно распоряжаться личными средствами в любое время суток.А также можно воспользоваться такими преимуществами:

- выбор подходящей пенсионной программы;

- расчет будущей пенсии в удобной форме калькулятора;

- полный контроль за пенсионными накоплениями, поступающими от работодателя;

- управление своими сбережениями (перевод денег, увеличение текущего баланса);

- оплата взносов за банковское обслуживание;

- оформление детализации по счету за любой период.

Все операции производятся в онлайн-режиме. Обращаться в отделение НПФ или банка не нужно.

Основные преимущества индивидуального пенсионного плана

Чтобы определить, стоит ли индивидуальный пенсионный план Сбербанка предусмотренных вложений, нужно изучить преимущества этого продукта. Главные его плюсы:

- Отсутствие минимального фиксированного взноса.

- Возможность самостоятельно регулировать размеры вложений, их периодичность.

- Доступ к диверсифицированному портфелю инвестиций.

- Простота управления даже для людей, не имеющих опыта формирования финансовой стратегии.

- Выгодное налогообложение – накопления облагаются налогами исключительно при досрочном расторжении договора.

- Удобство выплат после завершения рабочей деятельности – периодичность выдачи пенсии определяется заключенным соглашением.

Между застрахованным гражданином и НПФ заключается официальный договор, который подтверждает права на выплаты пенсии. В документе можно указать родственников, которые станут наследниками накопительной доли пенсии в случае смерти получателя. Ежегодно клиентам фонда предоставляется выписка, в которой фиксируется объем инвестиционного дохода, зачисленного на счет. Накопленные средства не делятся в рамках бракоразводного процесса.

Преимуществом планов Сбера можно считать и возможность получения налогового вычета. Клиентам фонда возмещается выплаченный подоходный налог в размере 13% от всей суммы внесенных средств. Верхний предел возврата ограничивается 15,6 тыс. рублей.

Важно! Выплаты пенсий наследникам также не облагаются налогами. Пенсионные счета имеют выгодные отличия от стандартных депозитов с возможностью пополнения

Судя по отзывам, доходность по ИПП обычно выше за счет инвестирования средств в различные финансовые инструменты. Средства вкладываются в:

Пенсионные счета имеют выгодные отличия от стандартных депозитов с возможностью пополнения. Судя по отзывам, доходность по ИПП обычно выше за счет инвестирования средств в различные финансовые инструменты. Средства вкладываются в:

- государственные и муниципальные облигации;

- недвижимость;

- депозиты;

- корпоративные облигации;

- акции предприятия;

- банковские металлы.

Возможны вложения в иностранные облигации и акции. В этом случае инвестиции диверсифицируются, т. е. выбираются бумаги разных предприятий или депозиты нескольких банков

Очень важно, что управление средствами вкладчиков фонда осуществляется профессионалами высокой квалификации. Это способствует повышению инвестиционного дохода, а, значит, и росту выплат