Аннуитетный платёж

Содержание:

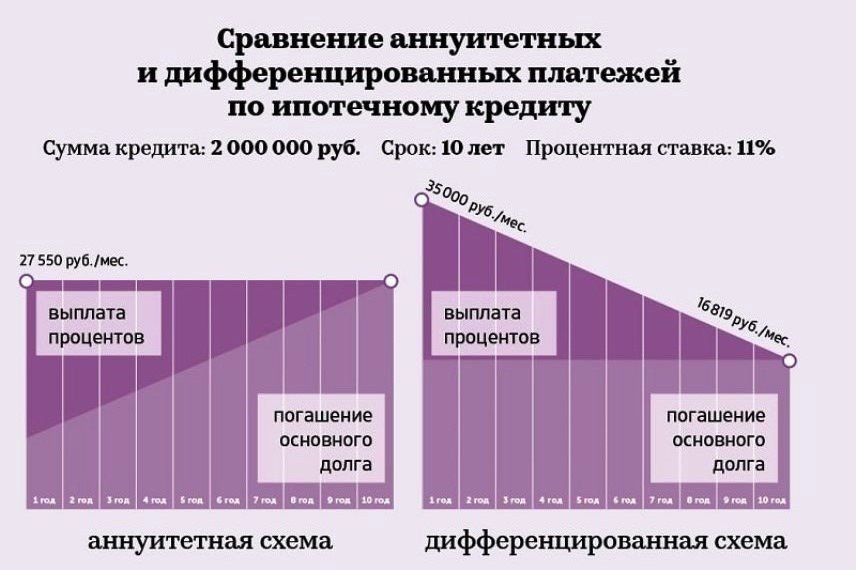

Дифференцированный платеж выгоднее аннуитетного или нет?

Чтобы ответить на данный вопрос, попробуем разобраться с формированием платежей заемщика банку.

Базой для расчета процентов в каждом из платежей выступает остаток основной суммы долга. Выше мы уже отмечали, что при аннуитетном платеже такой остаток больше, поскольку сумма погашаемого кредита (основного долга) составляет незначительную часть, что позволяет банку рассчитывать проценты на больший непогашенный остаток кредитной задолженности. А так как погашение задолженности производится равными частями, в каждой из которых представлена минимальная сумма основного долга, а большую часть составляют проценты, банк получает наибольшую выгоду.

При дифференцированном платеже, наоборот, сумма погашаемого кредита в его составе (сумма основного долга) больше, поэтому проценты после каждого погашения начисляются на меньшую сумму остатка кредита, соответственно, и переплата по процентам оказывается меньше.

Аннуитетный платеж выгоден банку, поскольку за предоставление кредитных средств при такой системе он получает больше выгоды. Этим и объясняется более частое использование аннуитеных платежей по сравнению с дифференцированными.

Заемщику, наоборот, аннуитетный платеж невыгоден, он не является для него лучше. Несмотря на то что заемщик вносит ежемесячно фиксированные платежи равными долями и может оставлять себе больше средств, фактически он переплачивает за кредит больше, чем заплатил бы, используя систему дифференцированных платежей.

Все сказанное выше означает, что кредит с аннуитетными платежами является для заемщика более дорогим.

Самое интересное во всей это истории состоит в том, что заемщик не вправе требовать от банка заключения с ним кредитного договора с дифференцированными платежами, поскольку закон такого права ему не предоставляет.

Имеющаяся судебная практика свидетельствует о том, что суды не считают, что действия банка по установлению в кредитном договоре только одного способа погашения кредита, а именно, аннуитетного платежа, является злоупотреблением с их стороны своим доминирующим положением.

Оценивая выгодность погашения кредита аннуитетным или дифференцированным способом, отметим следующее.

При аннуитетном способе погашения заемщик обязан ежемесячно выплачивать меньшие суммы, чем он обязан был бы платить при дифференцированном способе, но при этом он может платить больше, то есть столько, сколько платил бы при дифференцированном способе. Сказанное означает, что аннуитетный способ не лишает заемщика возможности гасить кредит дифференцированными платежами. Более того, закон предоставляет заемщику свободу выбора в определении размера ежемесячного платежа, который он будет направлять на погашение кредита.

При аннуитетном способе погашения в начале периода погашения заемщик тратит на погашение кредита в единицу времени гораздо меньшие суммы, чем при дифференцированном способе погашения, и, соответственно, сохраняет больше денежных средств.

Если говорить о покупательной способности суммы, сэкономленной при аннуитетном способе погашения в начале периода погашения, то она может оказаться выше покупательной способности суммы, сэкономленной при дифференцированном способе погашения в конце периода погашения. Это связано с тем, что со временем покупательная способность денег снижается.

В то же время при аннуитетных платежах стоимость кредита для заемщика выше за счет переплаты по процентам. А выгода от сэкономленных при внесении меньших по размеру аннуитетных платежей такую переплату может не покрыть.

В качестве итога можно отметить, что трудно однозначно ответить на вопрос о том, какой платеж по кредиту, аннуитетный или дифференцированный, лучше для заемщика. Это зависит от большого числа неравнозначных факторов. Но, судя по тому, что банки слишком любят аннуитетные платежи, можно предположить, что в целом они для них являются более выгодными. Поэтому для заемщика более выгодным является кредит с дифференцированным платежом.

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Онлайн калькулятор кредита с аннуитетными платежами

Оформить заявку на получение кредита в большинстве банков можно онлайн. Это хорошо для заемщика, поскольку есть время в спокойной обстановке взвесить все «за» и «против». В том числе это касается выбора способа кредитования.

Аннуитетный кредит – самая распространенная и любимая банками форма. Заемщик ежемесячно выплачивает одинаковую сумму, состоящую из процентов и тела долга. Если произвести расчет кредита по аннуитетному калькулятору, увидим, что в первые месяцы уплачиваются в основном проценты, а затем тело. Для банка это служит подстраховкой. Даже если вы перестанете платить, банк получит свои проценты.

Кредитный калькулятор аутентичных платежей поможет ясно увидеть то, сколько вы будете платить, график оплаты, остаток основного долга на выбранный период.

Калькулятор

Кредитный калькулятор предоставлен сайтом calcus.ru

Рассмотрим подробнее, как пользоваться аннуитетным кредитным калькулятором.

Советы заемщикам

Как показывает практика, примерно 99 учреждений из 100 работают исключительно с аннуитетными видами платежей. Но если все-таки заемщику повезло, и он нашел кредитора, который предлагает клиентам выбрать метод погашения займа самостоятельно, не стоит спешить отдавать свое предпочтение дифференциальным платежам.

Чтобы оформить ссуду на максимально выгодных условиях, мало знать, что такое дифференцированный и аннуитетный вид платежей по кредиту и в чем их различия. Если решение об оформлении займа уже принято, то не лишним будет прислушаться к следующим советам:

- Никогда нельзя спешить. Необходимо все взвесить, обдумать и только потом принимать решение. Для начала стоит изучить аналогичные предложения конкурирующих банков. Сравнить % ставки, наличие дополнительных комиссий и сборов, узнать стоимость обслуживания займа, страховки и т.д.

- Определившись с банком-кредитором, который дает возможность выбрать аннуитетный платеж или дифференцированный, необходимо произвести предварительный расчет и составить примерный график платежей по обеим системам расчетов. Можно упростить себе задачу, прибегнув к помощи онлайн-калькулятора. Это поможет сравнить два варианта и выбрать наиболее оптимальный. Можно экспериментировать, изменяя срок кредитования и сумму займа.

- Составив примерный график платежей, который максимально удобен и выгоден, необходимо объективно оценить свои финансовые возможности и перспективы на ближайшие несколько лет. Ведь может случиться так, что заемщик только оформит кредит, как его тут же уволят с работы. В результате у него не будет чем погасить займ.

- Если уровень доходов не слишком высок, банк может уменьшить размер ссуды или вовсе отказать по причине превышения допустимого лимита кредитной нагрузки (согласно российскому законодательству кредитная нагрузка на семейный бюджет заемщика не должна превышать 50% от его среднемесячных доходов). В данном случае целесообразнее будет выбрать метод погашения кредита аннуитетными платежами. Данная схема расчетов подразумевает гораздо меньшие суммы выплат, чем на первых порах при дифференцированном способе. Соответственно и кредитная нагрузка будет ниже, и банк будет не столь категоричен.

- Аннуитет позволяет получить ссуду на большую сумму. Этот момент тоже не стоит упускать из виду, поскольку он может стать решающим при рассмотрении заявки на получение ссуды. Это обусловлено тем, что уровень платежеспособности при оформлении кредита на одну и ту же сумму при аннуитетной схеме может быть существенно ниже минимально допустимой границы при дифференцированной системе.

Внимание! Не стоит забывать, что аннуитетный платеж и дифференцированный имеют свои плюсы и минусы. И что из них преобладает конкретно в вашем случае, станет понятно только после проведения примерных расчетов и составления предварительного графика погашения долга.. Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту

Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга

Невозможно дать однозначный ответ на вопрос, что выгоднее для заемщиков – дифференцированный или аннуитетный платеж по кредиту. Все сугубо индивидуально. Чтобы найти оптимальный вариант, нужен холодный математический расчет. И вовсе не обязательно учить наизусть все вычислительные формулы, ведь в интернете в свободном доступе есть масса кредитных калькуляторов, которые помогут рассчитать и составить наиболее выгодный для заемщика график и выбрать способ погашения долга.

Но и здесь все гораздо проще – банковские учреждения в своем большинстве избавили потенциальных заемщиков от такой дилеммы, как выбор способа погашения ссуды. Они сами определяют расчетный метод и указывают это в кредитном договоре. А это значит, что у заемщика просто не остается выбора, как согласиться с предложением кредитора и платить по удобной ему схеме, а не по той, которая могла бы быть выгодна именно клиенту.

Что такое аннуитетный платеж

Большинство графиков погашения кредитных займов на сегодняшний день формируются по данной схеме. Аннуитетная схема предполагает погашение займа равными суммами на протяжении всего срока вплоть до полного расчета с кредитором.

Клиент, оформивший кредит, в установленную дату каждого месяца вносит определенную сумму ежемесячного платежа. Эта сумма состоит из двух частей:

- Основного долга (тела кредита).

- Начисленных процентов.

Согласно основному принципу формирования аннуитетного графика, сначала выплачиваются проценты, а затем основной долг. Простыми словами, при составлении графика, кредитор сразу считает сумму общего долга с начисленными процентами, затем разбивает ее на равные части. Большую часть из начисленных процентов он забирает на начальных этапах погашения.

Пример. При оформлении займа суммой в 20 000 рублей на 6 месяцев под 25%, график погашения будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 18 июня | 3580,56 | 3163,90 | 416,67 |

| 18 июля | 3580,56 | 3229,81 | 350,75 |

| 18 августа | 3580,56 | 3297,10 | 283,46 |

| 18 сентября | 3580,56 | 3365,79 | 214,77 |

| 18 октября | 3580,56 | 3435,91 | 144,65 |

| 18 ноября | 3580,56 | 3507,49 | 73,07 |

| Итого: | 21483 | 20000 | 1483 |

Переплата по кредиту составила 1483 рубля

При изучении суммы начисленных процентов, обратите внимание, что 416 рублей из них банк забирает уже при первом платеже, а это 28% от общей суммы процентов. Ко второму месяцу кредитор получает 51,7% подлежащих уплате процентов, а ведь не прошло и половины срока кредитования

Рассмотренный пример наглядно показывает, что досрочное погашение в таких случаях не имеет смысла, если вы платите банку уже более половины срока кредитования, так как закрыть осталось только основной долг, прибыль банку вы уже выплатили.

Положительные и отрицательные стороны аннуитетной системы платежей

Рассмотренный выше пример вовсе не означает, что аннуитетная схема плохая. В ней найдутся и положительные моменты для заемщика.

Плюсы:

- Сумму ежемесячных платежей легко рассчитать самостоятельно, даже не имея под рукой онлайн-кредитного калькулятора. Это удобно, когда заемщику перед оформлением займа необходимо примерно представлять, какую ежемесячную нагрузку предполагают те или иные условия кредитования. Нужно просто к сумме займа прибавить ежегодную надбавку исходя из процентной ставки, суммировать все и разделить на количество месяцев.

- Шанс одобрения заявки при аннуитетном типе погашения выше, так как нагрузка распределяется равномерно.

- Когда применяется аннуитетный платеж, заемщик четко знает, какую сумму ему нужно вносить каждый месяц и может пополнять кредитный счет безошибочно.

- Неизменная сумма удобна для планирования бюджета при стабильных доходах.

- График понятный, заемщику легко и удобно платить, не совершая дополнительных действий.

Минусы:

- Невыгодно досрочно закрывать кредитный договор, особенно если вы выплачиваете займ больше половины срока кредитования.

- Итоговая сумма переплаты больше, чем при дифференцированных платежах.

Часто заемщики не задумываются о начисленных процентах и сумме переплаты, так как при получении необходимых денег, ориентируются на размер ежемесячного платежа, который смогут осилить. Поэтому в данных обстоятельствах плюсы и минусы весьма субъективны.

Что такое аннуитетный платеж

Чтобы понять, какой способ погашения кредита является наиболее приемлемым, прежде всего следует разобраться, что такое аннуитетный платеж. Главным его отличием является удобство погашения займа. В этом случае не нужно каждый раз уточнять суммы платежа, тело кредита и проценты погашаются равными частями во время всего времени действия договора. Ежемесячный платеж состоит из суммы погашения тела кредита, то есть погашения основного долга, и процентов, которые начисляются за пользование кредитными средствами.

Из ежемесячной суммы погашения долга наибольшей составляющей частью платежа является выплата процентов, а меньшую часть составляет сумма задолженности займа. В таком случае в первые месяцы погашения задолженности тело кредита практически не гасится, основные выплаты приходятся на проценты. Платежи по займу не большие, поэтому проценты за пользование кредитными средствами увеличиваются.

Досрочное погашение кредита при аннуитетном платеже

Иногда финансовое положение заёмщика таково, что он с трудом находит деньги на погашение долга, а иногда всё обстоит совсем по-другому. Бывают такие ситуации, когда возникают дополнительные финансовые возможности и клиент хочет досрочно погасить кредит.

На первый взгляд, ничего сложного в этой ситуации ожидать не приходится. Но на самом деле, в этой ситуации имеются 2 важные особенности:

- Чем раньше будет возвращён кредит, тем меньше банк получит дохода за этот конкретный выданный вам кредит. Ему, естественно, это не выгодно.

- Другая сторона проблемы касается того, что были использованы именно аннуитетные платежи. Одна из их особенностей состоит в том, что наибольшую часть выплат в начале и в середине периода составляют проценты. И если вы захотели доплатить оставшуюся часть кредита, выяснится, что основная часть ваших денег пошла на погашение процентов и лишь относительно малая — на выплату основной суммы кредита. Погашая кредит, можно учесть лишь вторую из указанных величин. Проценты, скорее всего, останутся излишне уплаченными.

Как правильно поступить, если есть возможность и желание досрочно погасить кредит? Практика такова, что сейчас банк не должен возражать, если вы пожелаете так сделать. К тому же, это закреплено в законодательстве. Что же касается второй проблемы, то здесь не всё так просто.

Главный вопрос здесь состоит в том, возможно ли получить обратно излишне уплаченные проценты? Можно попытаться сделать это через суд, но практика здесь такова, что он редко становится на сторону заёмщика.

Расчет досрочного погашения при аннуитетных платежах

В случае с аннуитетными платежами используется 2 типа досрочных погашений:

- Погашение, после которого уменьшается сумма ежемесячного платежа.

- Погашение материнским капиталом.

Так как второй способ в основном применяется для ипотечных выплат, то остановимся на первом. Предположим, вы взяли кредит на полтора года под 15% годовых на сумму 150 000.00 рублей и в течение 2-х месяцев платили по установленному графику, а в 3-м месяце, кроме установленной суммы, внесли еще 40 000 руб. Теперь, чтобы рассчитать досрочное погашение, вам необходимо будет выполнить следующие действия:

- Вычислить оставшуюся сумму долга по кредиту, отнять от нее сумму досрочного погашения;

- Определить остаток срока после погашения;

- С помощью формулы аннуитета рассчитать следующий платеж.

Вычисления:

- Для определения остатка долга берем первоначальную сумму долга, отнимаем от нее внесенные за 3 месяца платежи «в погашение долга» и сумму досрочного погашения.

Получаем следующее: 150 000.00 — 7 482.72 — 7 576.25 — 7 670.96 – 40 000.00 = 87 270.06 руб.

- Новый срок кредита определяется путем вычитания номера платежа от общего количества месяцев кредитования.

18 – 3 = 15. Новый срок кредита равен 15 месяцам.

- Теперь вы имеете как бы новый кредит со следующими данными:

- S (сумма) – 87 270.06;

- N (срок) – 15 месяцев;

- Р (процентная ставка) – 15%.

Первые выплаты (до досрочного погашения) отображены в таблице:

| № | Год/месяц | Всего внесено | В погашение долга | В погашение процентов | Досрочный платеж | Остаток долга после платежа | |

| 1/0 | — 150 000.00 | 0.00 | 0.00 | 150 000.00 | |||

| 1 | 1/1 | 9 357.72 | 7 482.72 | 1 875.00 | 142 517.28 | ||

| 2 | 1/2 | 9 357.72 | 7 576.25 | 1 781.47 | 134 941.03 | ||

| 3 | 1/3 | 9 357.72 | 7 670.96 | 1 686.76 | 40 000.00 | 127 270.07 | 87 270.06 |

Где:

- 40 000.00 – досрочный платеж;

- 87 270.06 – остаток долга с вычетом досрочного платежа.

Чтобы определить сумму платежа после досрочного погашения, достаточно подставить полученные данные в формулу аннуитета: , но для начала надо рассчитать месячную процентную ставку: m = P:100:12 = 15:100:12 = 0,0125. Итак, наш следующий платеж будет равен 87 270.06 × = 6 416.92 Проверим свои вычисления на онлайн-калькуляторе и узнаем из полученной таблицы, которая является продолжением предыдущей, суммы последующих платежей в погашение долга и в погашение процентов:

| -87 270.00 | 0.00 | 0.00 | 87 270.00 | |||

| 1 | 1/4 | 6 416.65 | 5 325.78 | 1 090.88 | 0.00 | 81 944.22 |

| 2 | 1/5 | 6 416.65 | 5 392.35 | 1 024.30 | 0.00 | 76 551.22 |

| 3 | 1/6 | 6 416.65 | 5 459.76 | 956.90 | 0.00 | 71 092.11 |

| 4 | 1/7 | 6 416.65 | 5 528.00 | 888.65 | 0.00 | 65 564.11 |

| 5 | 1/8 | 6 416.65 | 5 597.10 | 819.55 | 0.00 | 59 967.01 |

| 6 | 1/9 | 6 416.65 | 5 667.07 | 749.59 | 0.00 | 54 299.94 |

| 7 | 1/10 | 6 416.65 | 5 737.90 | 678.75 | 0.00 | 48 562.04 |

| 8 | 1/11 | 6 416.65 | 5 809.63 | 607.03 | 0.00 | 42 752.41 |

| 9 | 1/12 | 6 416.65 | 5 882.25 | 543.41 | 0.00 | 36 870.16 |

| 10 | 2/1 | 6 416.65 | 5 955.78 | 460.88 | 0.00 | 30 914.38 |

| 11 | 2/2 | 6 416.65 | 6 030.22 | 386.43 | 0.00 | 24 884.16 |

| 12 | 2/3 | 6 416.65 | 6 105.60 | 311.05 | 0.00 | 18 788.55 |

| 13 | 2/4 | 6 416.65 | 6 181.92 | 234.73 | 0.00 | 12 596.63 |

| 14 | 2/5 | 6 416.65 | 6 259.20 | 157.46 | 0.00 | 6 337.44 |

| 15 | 2/6 | 6 416.65 | 6 337.44 | 79.22 | 0.00 | 0.00 |

Как видите, разница лишь в копейках. Из приведенных примеров можно сделать вывод, что досрочное погашение аннуитета не так уж и выгодно, поскольку при определении новой суммы долга вычитаются только платежи в погашение долга, а те, которые идут на погашение процентов (а они как раз в начале кредитования – максимальные) просто дарятся банку. В некоторых банках все же можно получить переплаченные проценты, но они пересчитываются уже при окончательном закрытии кредита (когда есть возможность установить реальный срок пользования деньгами).

Что выгоднее

Наличие возможности получить в банке кредит трудно переоценить. Например, если речь идёт об ипотеке, он даёт возможность поселиться в новой квартире, только начав выплачивать кредит. Однако взятые в долг деньги необходимо отдавать вовремя и в полном размере.

Дифференцированный и аннуитетный платеж имеют свои особенности. При дифференциальных платежах сумма первых регулярных платежей зашкаливает. Впоследствии они постепенно уменьшаются. В первое время такой график платежей может стать тяжёлым грузом для тех, кто живёт от зарплаты до зарплаты.

Иногда плательщик имеет достаточный доход для того, чтобы погасить заём досрочно. В этом случае он сможет сэкономить на процентах. Если возникает такая необходимость, плательщик обращается в банк и просит посчитать, сколько осталось погасить основной суммы и сколько процентов.

Если применяются аннуитетные платежи по кредиту, в описанной ситуации окажется, что погашена лишь незначительная часть тела кредита. Это связано с тем, что проценты на первых порах составляли существенно большую часть платежей. При другом варианте расчёта основная сумма погашается быстрей.

При выборе нужно учитывать, готов ли банк предоставить кредит в дифференцированных платежах. Дело в том, что одной из важных характеристик заёмщика является соотношение дохода и величины регулярных платежей. Что это значит при дифференциальном способе: такое соотношение вычисляется исходя из первого платежа, который является наибольшим. Это создаёт определённые трудности для получения одобрения кредитного учреждения по сравнению с аннуитетной системой.

Зависимость размера выплаты от срока кредита

Считается, что относительно краткосрочных кредитов, выдаваемых на сроки, не превышающие пять лет, использование аннуитетной системы выгоднее. При этом для более длительных сроков возвращения займа ситуация не является столь однозначной. В этих случаях необходимо провести собственные расчёты для конкретного вида кредита.

Преимущества и недостатки

Чтобы лучше понять, что представляет собой этот весьма популярный метод оплаты долга, необходимо узнать его преимущества и недостатки. Так, для заемщика достоинства будут следующими:

- Вы можете планировать ваш бюджет наперед, не боясь неожиданностей, ведь ежемесячно вы будете оплачивать одну и ту же стоимость, заранее вам известную.

- Перед тем как сделать взнос, вам не нужно будет уточнять его размер у специалистов банка каждый раз.

Недостатки выделяются такие:

- Значимая переплата по процентам, так как они начисляются на всю задолженность, а не на ее остаток.

- Основной долг погашается в последнюю очередь.

То есть, даже если вы выплатите серьезную часть долга, это будут проценты, а погашение непосредственного тела кредита останется на самый конец. Все это надо учитывать при оформлении ссуды, так как перед подписанием договора банки должны дать клиенту информацию о способах оплаты.

В некоторых учреждениях клиент получает возможность выбрать между дифференцированным и аннуитетным методом.

Что такое аннуитетный платеж по кредиту и значение этого понятия, более подробно можете узнать в этом видео:

Примеры, как рассчитать погашение аннуитетного платежа

Первый пример расчета аннуитетного взноса. Для удобства выполняйте расчеты на компьютере с помощью программы Microsoft Excel.

Нам дано: сумма кредита – 1 млн руб., срок – 3 года, ставка – 20 % годовых. Договором предусмотрен аннуитетный способ погашения.

- Рассчитаем, сколько составляет процентная ставка в месяц: 20 % делим на 12 месяцев и получаем 0,017 %.

- Определяем коэффициент аннуитета: (0,017 * (1 + 0,017) ^36) / ((1 + 0,017) ^ 36 — 1) = 0,037184.

- Рассчитаем аннуитетный платеж: 0,037184 * 1 000 000 руб. = 37 184 руб.

- Переплата по кредиту составит 338 623 руб.

Если бы по условию договора погашение кредита шло дифференцированными платежами, то переплата составила бы меньше, а именно 308 333,33 руб.

Второй пример. Сумма кредита – 1 млн руб., ставка – 14 %, погашение по аннуитетной схеме. Ежемесячный взнос и переплата будут зависеть от срока, на который предоставлен кредит. Если, конечно, заемщик исправно следует составленному графику погашения кредита.

| Срок займа | Размер взноса, руб. | Итоговая переплата | |

| в рублях | в процентах | ||

| 12 месяцев | 89 787 | 77 445 | 7,7445 |

| 36 месяцев | 34 177 | 230 395 | 23,0395 |

Для того чтобы рассчитать ежемесячный процент, нужно оставшуюся часть кредита умножить на годовую процентную ставку и разделить на 12. Вот как рассчитывается сумма первого взноса по кредиту:

1 000 000 х 0,12 / 12 = 10 000

Исходя из этих расчетов получается, что первый аннуитетный взнос суммой 11 011 руб. состоит из: 10 000 руб. – проценты, вознаграждение банку и 1 011 руб. — тело кредита.

При дифференцированной системе переплата по займу будет меньше, чем по аннуитетной. Но если вы будете вносить равные ежемесячные суммы, строго соблюдая график, а свободную часть денег направлять на досрочное погашение долга, то по любой из двух систем вы сможете рассчитаться в одно и то же время и с одинаковой переплатой.

Но если ваше финансовое положение вдруг изменится, то выплачивать кредит по аннуитетной схеме с равными меньшими суммами вам будет проще, чем по дифференцированной.

Аннуитетный кредит: главное

Финансовая рента или аннуитет (от латинского annuus – «ежегодный») – особый график погашения займа, при котором выплаты разбиты на равные суммы и вносятся с заданной периодичностью на протяжении всего срока кредитования. В более широком смысле понятие может также включать в себя страховые договоры и выплаты, отдельные версии срочных государственных займов. Наглядными примерами аннуитета могут служить зарплаты, сберегательные счета или рассрочки как последовательность регулярных фиксированных платежей.

При обслуживании кредита с аннуитетным графиком погашения заемщик осуществляет положенные выплаты равными суммами вплоть до окончания срока действия договора. Однако, несмотря на неизменность размера ежемесячного платежа, его структура постоянно изменяется в плане соотношения тела кредита и процентной ставки: основной займ выплачивается только после погашения всех процентов.

Схемы досрочного погашения

Существует два способа досрочного погашения кредита:

- В первом случае погашение происходит за счет уменьшения срока выплат по кредиту. Для этого необходимо вносить ежемесячные платежи согласно графику выплат, а свободные средства можно вносить в счет погашения нескольких ежемесячных платежей. При этом уменьшается количество месяцев выплат. Например, вместо 30 месяцев кредит можно полностью погасить за 16 месяцев.

- Во втором случае досрочное закрытие кредита происходит путем уменьшения долга. При этом общее количество месяцев внесения платежей не уменьшается, а снижается только сумма платежей. Это возможно за счет ежемесячного или разового внесения дополнительных средств. Таким образом, в последующем заемщик будет вносить например, не по 4000 рублей, а 3000, 2000 и так далее.

Возникают ситуации, когда сложно не то что погасить задолженность досрочно, но и заплатить обязательный ежемесячный платеж. В таких случаях портится репутация заемщика и найти в дальнейшем, где взять кредит с плохой кредитной историей без отказа, становится проблематично.