Как рассчитывают проценты по кредитной карте сбербанка с примерами

Содержание:

За что еще нужно платить

Помимо самой процентной ставки, которую оплачивает держатель кредитного пластика Сбербанка, существуют тарифы за предоставление других сервисов по карточке. Сколько расходов будет нести клиент, зависит от класса карты.

Расходы по классической кредитной карте:

- перевыпуск карты в случае ее утери – 150 рублей;

- снятие наличных в банкоматах Сбербанка – 3 процента от суммы, не менее 390 рублей; в АТМ других банков – 4% от суммы, минимум 390 рублей;

- запрос баланса в АТМ другого банка – 15 рублей за операцию;

- получение выписки по кредитке в банкомате – 15 рублей.

Затраты по золотой карте с кредитным лимитом аналогичны классической, но комиссия за перевыпуск пластика не взымается.

Расходы по классической кредитной карте Аэрофлот соответствуют стандартной кредитке, дополнительно банк удерживает 900 рублей за ежегодное обслуживание пластика.

Обслуживание золотой кредитки Аэрофлот обойдется ее держателю в 3500 рублей ежегодно.

Кредитная карта «Подари жизнь» дополнительно предполагает удержание определенного процента от покупок в фонд «Подари жизнь». Туда же единоразово будет удержано 50 процентов от суммы, уплаченной за первый год обслуживания пластика.

Премиальная карта с установленным кредитным лимитом не предполагает удержания процентов за снятие наличных в банкоматах. Значимой статьей ежегодных расходов будет плата за обслуживание, которая составляет 2450 рублей.

Кредитка Аэрофлот Signature является наиболее дорогой в обслуживании. Помимо процентной ставки за использование кредитных средств и комиссии за снятие наличных в банкоматах, держатель данного пластика ежегодно должен оплачивать 12 тысяч рублей за обслуживание в банке.

Несмотря на то, что кредитка является удобным инструментом, оформлять ее, не понимая условий, не рекомендуется. Только зная, какой процент взимает Сбербанк по кредитной карте, ее держатель сможет оценить собственные возможности и принять решение о возможности оформления продукта. В противном случае при выходе клиента на просрочку ставка будет увеличена, что негативно скажется на дальнейшем погашении кредитной задолженности клиентом и его взаимоотношениях с кредитно-финансовым учреждением.

На сайте, в офисе или по телефону

Уточнить размер процентной ставки возможно и в отделении Сбербанка. Вам необходимо занять очередь к любому специалисту и попросить его посмотреть информацию по кредитке. Для получения сведений необходимо иметь при себе паспорт и желательно номер пластика. Если карты с собой нет, ничего страшного, всю информацию легко найти в банковской программе по паспортным данным.

Если времени не так много, позвоните по телефону горячей линии Сбербанка. Для жителей столицы работает номер +7 (495) 500-55-50, остальных регионов – 8 800-555-5550. Дождитесь ответа оператора и задайте ему интересующий вопрос. Вас попросят назвать фамилию, имя, отчество, паспортные данные или кодовое слово. Если сведения совпадут, вам сообщат размер процентной ставки по карте.

Кроме того, легко посмотреть процентную ставку в личном кабинете или на сайте банка. Если нет желания входить в интернет-сервис, откройте портал Сбербанка и отыщите раздел, посвященный кредитным картам. Найдите вашу карточку и откройте ее подробное описание. Здесь представлены текущие условия подключенного тарифного плана, в том числе по процентной ставке.

Особенности кредитных карт «Сбербанка» и их отличия

Карту может оформить гражданин РФ, достигший совершеннолетия. При этом у должна быть возможность предоставить подтверждение наличия основного источника доходов.

Некоторые кредитные карты оформляют только по двум документам: паспорту и СНИЛСу. Но это карты с небольшим кредитным лимитом.

Сбербанк разработал достаточное количество кредитных карт. Оформить их могут как работающие физические лица, так и пенсионеры.

Кредитные карты для каждой категории заемщиков отличаются следующими параметрами:

- Процентной ставкой. За использование кредитных средств банк взимает плату в виде процентов. Их размер зависит от вида кредитной карты, а также группы риска заемщика. Есть льготы на предоставление банковского продукта для клиентов банка. У них процент по карте может быть на несколько пунктов ниже.

- Размером кредитного лимита. Он может быть значительным. Но это при условии, что у клиента банка отличная кредитная история и его финансовое состояние позволяет погашать задолженность по карте своевременно.

- Сроком действия. Каждая кредитная карта имеет срок действия, в течение которого заемщик должен полностью закрыть задолженность по ней. Например, 12 или 24 месяца.

- Наличием льготного периода. Что это такое? Это период, в течение которого банк не взимает оплату за пользование кредитными средствами. По многим кредитным картам «Сбербанка» льготный период составляет 50 дней.

Именно от этих параметров зависит размер ежемесячной платы по кредиту.

Как рассчитать льготный период?

Когда по кредитной карте Сбербанка происходит начисление процентов за сравнительно небольшой срок, основное влияние на результат имеет не годовая ставка, а число дней льготного периода.

Здесь умеющий считать клиент может превратить кредит в рассрочку, либо заплатить банку едва ли не за каждый день пользования займом.

Обратим особое внимание: льготный период по кредитным картам ПАО «Сбербанк» может составлять до 50 дней, но может быть равен и 21 дню. Все дело в особенностях исчисления льготного периода Сбербанком

Все дело в особенностях исчисления льготного периода Сбербанком.

Они таковы:

- по каждой кредитной карте составляется ежемесячный отчет;

- дата составления отчета определяется индивидуально для каждого держателя карты;

- период между покупкой и днем составления отчета называется отчетным периодом;

- за отчетным периодом идет период погашения, он всегда равняется 20 дням;

- льготный период – это сумма дней отчетного периода и 20 дней периода погашения.

Примеры:

- Клиент А взял заем (купил товар) сразу после составления отчета по его карте. Тут льготный период равняется 30 дням до следующего отчета, плюс 20 дням до даты погашения. Итого – 50 дней.

- Клиент Б кредитовался за день до отчета. Его грейс-период будет равен 1 дню отчетного и 20 дням периода погашения. В сумме – 21 день.

Если каждый из этих заемщиков погасит кредит через 50 обещанных рекламой дней, то первый вернет ровно то, что брал – как при рассрочке; второй – уплатит за 29 дней кредитования.

Выгода правильного пользования кредитной картой

У того кто знает и помнит, как начисляются проценты по кредитной карте Сбербанка, появляется реальная возможность воспользоваться всеми возможными льготами и избежать переплат.

Для экономии аргументов, сравним двух условных клиентов Сбербанка:

- заемщик А рассчитался картой за товар ценой в 40 тысяч рублей сразу после даты отчета через терминал в магазине;

- заемщик В снял наличные на ту же сумму и на те же цели.

И тот и другой погасили кредит через 50 дней.

| Количество дней кредитования | Обязательные платежи А, руб. | Обязательные платежи В, руб. |

| 10 | 40 000 | 41 463 |

| 20 | 40 000 | 41 726 |

| 30 | 40 000 | 41 989 |

| 40 | 40 000 | 42 252 |

| 50 | 40 000 | 42 515 |

Разница в результатах очевидна:

- А фактически воспользовался рассрочкой, процентов не платил;

- В получил тот же результат за 2 515 рублей – 6,945%.

Как пользоваться кредиткой бесплатно

Все держатели кредитных карт Сбербанка могут пользоваться платежным средством бесплатно. Ко всем карточкам банк подключает дополнительную опцию — льготный период. В его рамках и можно пользоваться линией ссуды без уплаты процентов.

Как работает льготный период:

- Его размер — 50 дней с даты отчета. Эта дата указывается на конверте при выдаче карты, для каждого заемщика она индивидуальна. Фактически это дата выпуска пластика.

- Пользуетесь картой, совершаете любые безналичные покупки и платежи. При этом не забываете внести ежемесячный платеж, как положено.

- Закрываете весь долг полностью до окончания срока действия льготы.

- Если минуса в установленный день нет, банк не начисляет проценты.

По завершению действия одного периода тут же начинается следующий. Это многократная услуга, поэтому заемщик получает возможность всегда пользоваться кредиткой бесплатно.

Что будет если не внести обязательный платеж

Во-первых, в договоре прописываются штрафы, пеня, неустойки и прочие санкции, накладываемые на заемщика при несоблюдении договоренностей. Так, например, в Сбербанке неустойка за просроченный платеж составляет 36% годовых (при процентной ставке — 36% годовых). Фактически это означает, что на время действия неустойки процентная ставка повышается в два раза. В конечном итоге это оборачивается ощутимыми суммами.

Во-вторых, если просроченный платеж не будет погашен в течение пяти рабочих дней с момента его образования, банк имеет право заблокировать карту. В таком случае клиенту придется идти в отделение банка, объяснять причину несвоевременной уплаты, производить разблокировку и так далее. В лучшем случае клиент потратит массу времени и сил, в худшем — ему так и не удастся восстановить счет, при этом задолженность никуда не денется, он по-прежнему будет должен банку.

В-третьих, кредитная карта по сути является нецелевым кредитом с длительным сроком действия, а значит, просроченные платежи и тем более заблокированные счета значительно портят кредитную историю. Это может привести к внесению в «черные списки», а значит, на потребительские, ипотечные и автомобильные кредиты неблагонадежный заемщик может даже не рассчитывать.

Помните, что все штрафные санкции должны быть прописаны в договоре в разделе «Права и обязанности». Кроме того, все крупные банки высылают смс на указанный в первичной анкете телефон. Сначала смс уведомляет о приближении срока выплат, затем — о необходимости оплатить неустойку и внести средства как можно скорее.

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования

и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает

пластики разными по уровню и с различными опциями, использованием бонусов

(мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его,

разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание

на размер процентов, льготного периода, установленные ограничения и имеющиеся

бонусы

Перед активацией пластика банковские сотрудники

рекомендуют еще раз проверить на его лицевой стороне корректность написания

фамилии и имени, а затем расписаться в специальном поле. Активация кредитки

проводится в автоматическом режиме.

Перед первой платежной операцией нужно

воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования

кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению

карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее

успешного использования. Зачисление

средств на счет можно осуществить несколькими способами:

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Внимательно прочтите договор

Актуальное значение процентной ставки можно посмотреть и в кредитном договоре, если он у вас сохранился. Данное условие, как правило, находится в самом конце документа перед разделом с реквизитами и подписями сторон

Также обратите внимание на пункт «Предмет договора»

Процентная ставка преимущественно устанавливается по стандартным тарифам, представленным на сайте Сбербанка. Индивидуальный процент применяется крайне редко и только для VIP-клиентов. Таким образом, проверить значение ставки можно на сайте, но только в том случае, если карточка открыта недавно. Самый надежный способ получить информацию – зайти в личный кабинет клиента или открыть кредитный договор.

Начисление процентов по кредитной карте Сбербанка: варианты процентных ставок

Процентные условия по кредитам имеют широкий диапазон от 17 до 33% в год. Размер ставки подсчитывается индивидуально и зависит от нескольких факторов:

- платежеспособности заемщика;

- предшествующей истории по кредитам;

- размер лимита денежных средств;

- наличие незакрытых кредитов.

Беспроцентный период главного банка страны по всем выданным кредиткам составляет 50 дней. Вы можете тратить средства с карты в течение 30 дней, на их возврат банк дает еще 20 дней. Если вы целиком погасите кредитную задолженность в указанный срок, процентные начисления в это время производиться не будут. Частичное же погашение приведет к процентному начислению и увеличению суммы долга.

Расчет процентов по кредитке

Для определения точной суммы к внесению на карточку для погашения займа рекомендуется проводить вычисления с помощью онлайн-калькулятора. Для получения актуальной суммы необходимо знать, сколько средств было потрачено в отчетном периоде, когда был начат льготный период, какие суммы были положены на карту в текущем периоде в счет погашения долга.

проводит расчет процентов по кредитной карте Сбербанка с учетом фактически потраченных сумм, которые остались непогашенными после окончания льготного срока.

Пример:

- начало отчетного периода приходится на 1 сентября 2019 года;

- максимальная сумма трат с карты ограничена лимитом в 150 тысяч рублей;

- 23 сентября была совершена покупка на сумму 12 тысяч рублей за счет средств кредитной карты;

- 27 сентября держатель карты внес средства в размере 5 тысяч рублей;

- процентная ставка по кредитному соглашению равна 24% при стандартном льготном периоде.

Как рассчитать платеж по кредитной карте Сбербанка при таких данных? Льготный период для держателя карты заканчивается 21 октября 2019 года. До этого момента кредитку рекомендуется пополнить на сумму осуществленной покупки, то есть на 12 тысяч рублей. Клиент банка на протяжении льготного срока внес 5 тысяч рублей, остались непогашенными 7 тысяч рублей.

Чтобы обойтись без начисления процентов по займу, необходимо успеть до 21 октября перевести на кредитку еще 7 тысяч рублей. Если такой возможности нет, то с помощью Сбербанка делается расчет процентов, которые будут начислены по займу.

Другая ситуация с аналогичными исходными данными с одним отличием – на протяжении льготного периода не было пополнения карты. Чтобы избежать неустоек, надо перевести на кредитку минимальный платеж.

Рассчитывается он по такому алгоритму:

- Вычисляется минимальная сумма основного долга, которую надо погасить до конца отчетного периода: 12000 * 5% = 600 рублей.

- Определяются проценты по кредиту за один месяц по установленной договором ставке: 12000 * 24% / 12 = 240 рублей. Процентная ставка применяется только к той сумме, которая фактически осталась непогашенной. Ставка указывается в договоре в годовом эквиваленте, поэтому в расчетах при умножении тела кредита на процент необходимо дополнительно делить получаемую сумму на количество месяцев в году.

- Рассчитывается суммарное значение минимального платежа, состоящего из показателя основной части кредита и процентов по непогашенной сумме займа: 600 + 240 = 840 рублей. При внесении такой суммы к держателю карты будут применяться указанные в договоре проценты до момента полного погашения займа. Плюсом таких перечислений является небольшая величина взносов и гарантия отсутствия пеней и штрафов за просрочку платежа.

В следующем месяце при условии отсутствия новых покупок за счет кредитных средств и при невозможности досрочного погашения займа расчет будет таким:

- Минимальная сумма к внесению в части основного долга (12000 — 600) * 5% = 570 рублей.

- Проценты за пользование заемными ресурсами: (12000 — 600) * 24% / 12 = 228 рублей.

- Значение минимального взноса: 570+228=798 рублей.

В приведенном случае ежемесячные выплаты небольшие и ежемесячно их значение будет уменьшаться при условии отсутствия новых оплат за покупки с кредитки. Но сумма уплачиваемых процентов в итоге будет крайне высокой.

Чтобы минимизировать свои расходы на обслуживание займа, необходимо придерживаться ряда правил:

- стараться погашать всю сумму долга в льготный период – это позволит сэкономить на процентах;

- при переводе средств на кредитку для погашения займа лучше оставлять один-два дня запаса – датой погашения признается день, которым было произведено зачисление денег, а при форс-мажорных обстоятельствах и при отсутствии временного запаса задержка будет чревата увеличением финансового обязательства держателя карты;

- строго соблюдать условия погашения кредита и не допускать возникновения неустойки;

- планировать расходы и соотносить их с возможностями погашения долга в отведенные для этого сроки.

Отличия кредитных карт от дебетовых

Несмотря на всю привлекательность предложения, прежде чем решиться и оформить кредитку, стоит учесть, что такие карты существенно отличаются от дебетовых. Разнятся не только возможности пластика, но и условия получения и обслуживания. В частности:

- Кредитную карту нельзя получить просто так. В отличие от дебетовых продуктов, на кредитке хранятся деньги банка. Чтобы приобрести право их использовать, придется предоставить ряд документов. В целом, порядок получения карты Сбербанк Visa Classic, да и многих других пластиковых кредитных продуктов, схож с оформлением потребительского займа.

- Снятие наличных с карты в банкомате будет всегда сопряжено со списанием комиссии.

- Наличие постоянного места работы и размер заработной платы будет влиять на предоставляемый банком объем кредитного лимита.

- Карта в обязательном порядке будет именной. В некоторых случаях, на ней будет располагаться не только фамилия и имя, но и фото владельца.

График погашения кредитной карты Сбербанка

Можно попробовать добыть в отделении, но онлайн в личном кабинете или мобильном приложении вы его не найдете.

В отличии от карты Альфа-Банка 100 дней без процентов, у Сберовской кредитки не формируется графика платежей по кредитным картам, только выписка за отчетный период — в этом главное неудобство.

В Сбербанк онлайн можно запросить обычную выписку (приход/расход) за любой период, но придет все равно за месяц — от последней даты выписки.

Обратите внимание, большая часть кредитных калькуляторов на просторах Интернета не совсем корректно рассчитывают погашение! Они привязаны к сроку действия карты, но в реальности этой привязки у банков не существует!

В этом мы убедимся, составив надежный график погашения кредитной карты Сбербанка самостоятельно.

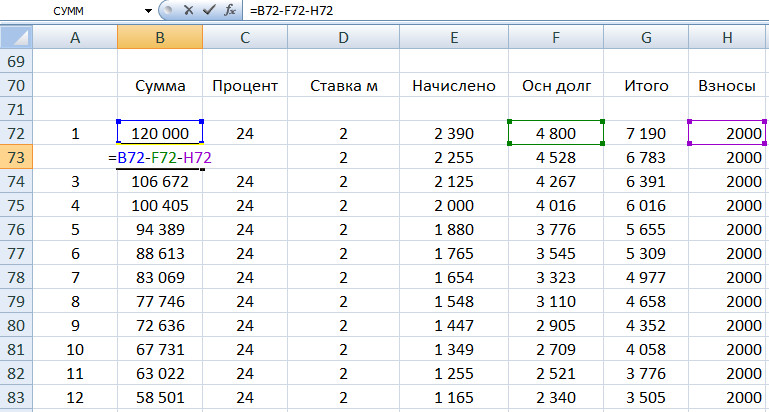

Как рассчитать ежемесячные платежи

Для этого придется использовать Эксель и формулы, приведенные выше.

Вводные:

- Лимит — 120 тысяч;

- Ставка — 24% (округлили Visa Gold предодобренную).

- Погашаем только ежемесячными платежами.

Ребята, что важно — погашаем в день получения выписки, не ждем расчетной даты!

Например: выписка приходит 21 числа каждого месяца, в этот день и вносим минимальный платеж!

И еще: чтобы не усложнять формулы, таблица сделана будто во всех месяцах по 30 дней, поэтому в месяцах, где 31 день, платеж по таблице будет «дешевле» на 1 день реального платежа, а в феврале — «дороже» на два).

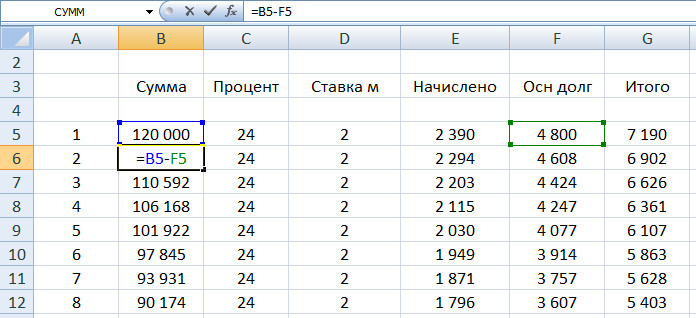

Делаем в Экселе табличку с графами, как на картинке и сразу забиваем формулы:

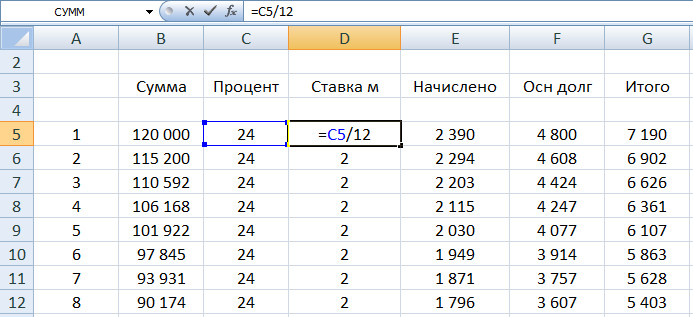

Этап 1 — вносим данные, которые знаем — сумму и процентную ставку (столбик Процент), забиваем формулу в столбик Ставка м — это ежемесячное начисление:

Шаг 1

Шаг 1

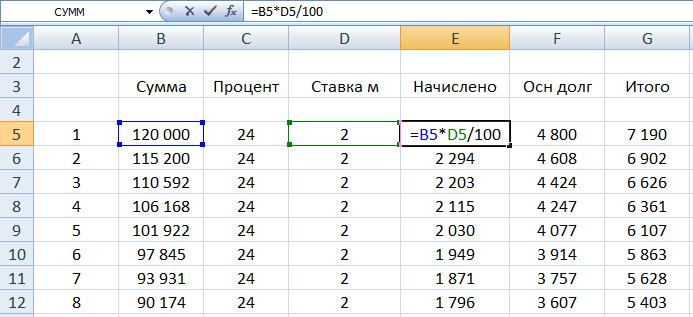

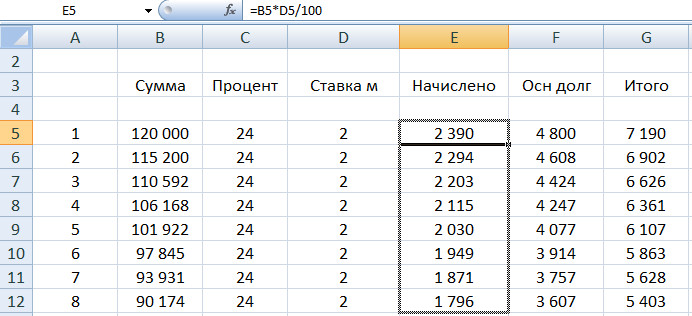

Этап 2 — столбик Начислено — это те проценты, которые Сбербанк насчитывает за пользование кредитом за месяц:

Шаг 2

Шаг 2

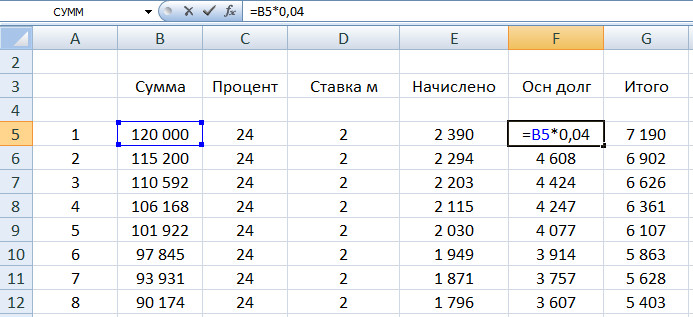

Этап 3 — затем нам нужен Основной долг — это как раз ежемесячный платеж, поэтому он считается прям в ячейке, путем умножения остатка задолженности по выписке на процент (предположим, что минимальный платеж это 4%):

Шаг 3

Шаг 3

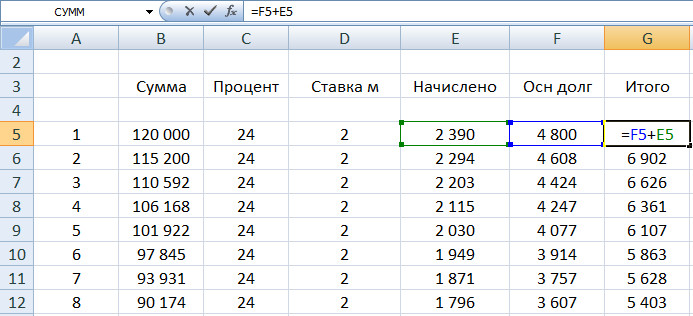

Этап 4 — что же мы должны в результате? Столбик Итого — это сумма начисленных процентов и ежемесячного платежа кредитной карты Сбербанка:

Шаг 4

Шаг 4

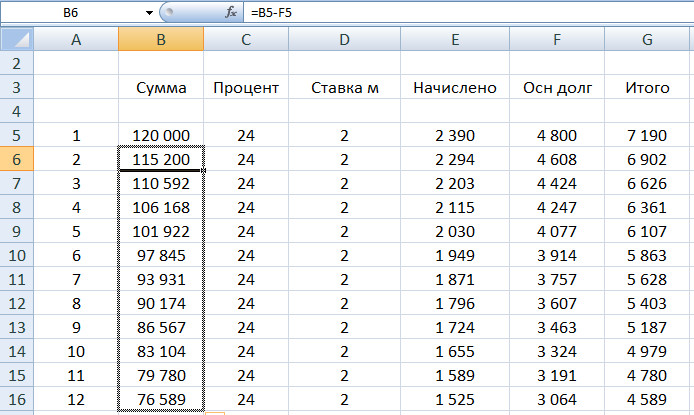

Этап 5 — логично, что с каждым месяцем сумма вашего основного долга будет уменьшаться, а проценты уходить банку в прибыль, поэтому из столбика Сумма во второй строке вычитаем то, что идет на реальное погашение (и этого не цифра их столбика Итого!):

Шаг 5

Шаг 5

Этап 6 — осталось только скопировать все значения: первый столбец с данными начинаем копировать со второй строки:

Шаг 6

Шаг 6

Остальные — с первой:

Не забываем скопировать

Не забываем скопировать

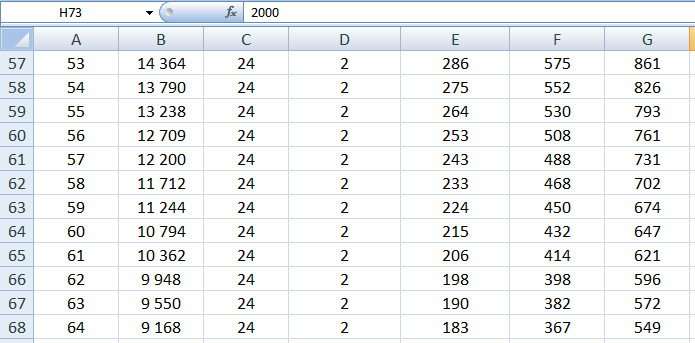

На сколько строчек копировать? Пока в первом столбце ваш долг не обнулится. Оцените, насколько растянутся ваши выплаты:

Даже спустя пять с лишним лет, согласно графику платежей кредитной карты Сбербанка, вы все еще должны

Даже спустя пять с лишним лет, согласно графику платежей кредитной карты Сбербанка, вы все еще должны

Небольшой лайфхак — простым внесением дополнительного столбца с досрочным погашением в график, вы сможете подобрать подходящий вариант выплаты займа.

Вот пример, где ежемесячно мы будем вносить по 2 тысячи сверх платежа. По сравнению с первоначальным графиком погашения кредитной карты Сбербанка, спустя год ваши обязательства сократятся на 31 тысячу больше!:

Столбик Взносы надо так же раскопировать вниз — со строчки с первой суммой

Столбик Взносы надо так же раскопировать вниз — со строчки с первой суммой

В таком расчете подразумевается, что мы — добросовестный плательщик и просто гасим кредит вовремя, больше ничего не расходуя.

Ваш личный онлайн калькулятор для компьютера

Для тех, кто с таблицами на Вы — скачать График погашения кредитной карты Сбербанка онлайн.

В форме все просто подставьте свои цифры в ключевые значения — сумму и процент.