Доход и выручка, в чем разница: виды, особенности, сходства и отличия

Содержание:

- Прибыль

- Пример расчета валовой прибыли

- Что влияет на прибыль и рентабельность

- Для чего нужно считать выручку

- Чистая прибыль

- Что такое выручка?

- Разница между прибылью и выручкой

- Маржа, доход и прибыль: в чем разница?

- От чего зависит операционный рычаг

- Что такое валовая прибыль

- Что такое прибыль?

- Суть

- Чем отличается маржа от прибыли – формулы расчета и признаки

- Маржа и выручка: дополнительная информация

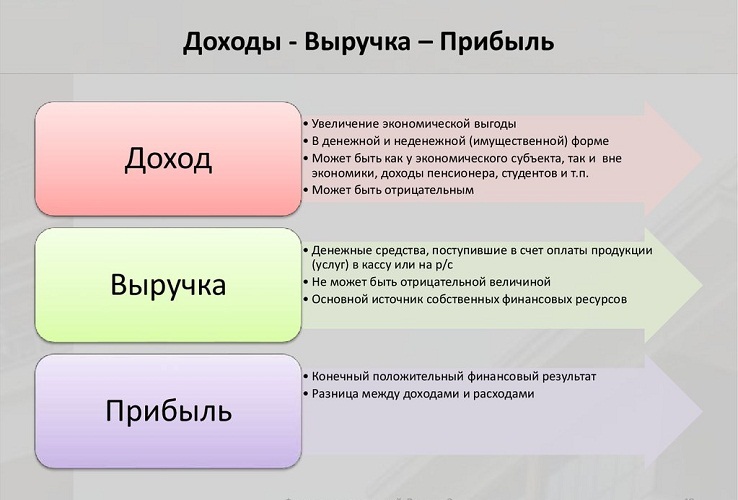

- Что такое доход

- Выручка фирмы и прибыль. Принцип максимизации прибыли

- Как работать с оперрычагом, если вы собираетесь масштабироваться

- Разница прибыли и выручки

- Отличия выручки и прибыли

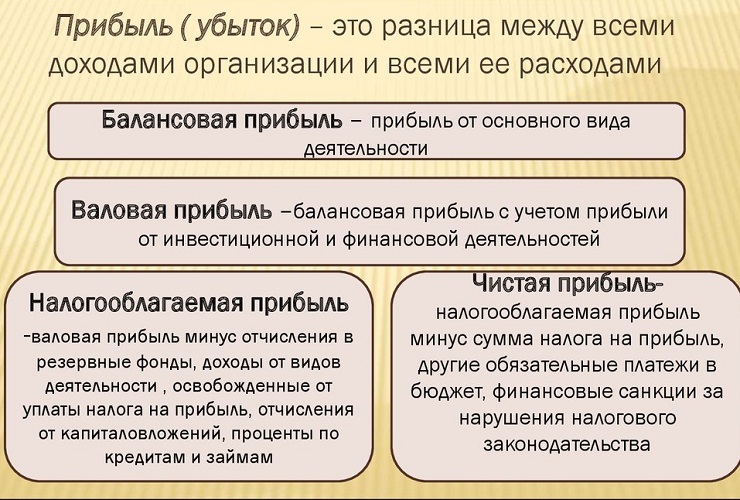

Прибыль

Для всякого предприятия это тот показатель, который определяет результативность его работы и определяется как разница между доходом и затратами на его получение. Прибыль существует двух видов, экономическая и бухгалтерская:

- Первая – это общий доход предприятия минус любые издержки; возможно распределение между учредителями.

- Вторая – это совокупный доход минус явные издержки; используется для отчисления налогов.

Также предпринимателю нужно отличать прибыль валовую и чистую.

Первая получается, когда из всех полученных доходов (как от основной, так и вспомогательной деятельности) вычитаются затраты, связанные с его получением. А вторая – когда из доходов предприятия вычесть все его расходы: платежи по кредитам и за аренду офисов, налоги и штрафы и др.

Но затраты могут превысить доход предприятия, и тогда прибыль окажется отрицательной. Именно в этом выручка, главным образом, отличается от прибыли. Она с «минусом» быть не может.

Всякий предприниматель работает с основной целью – увеличить доход

А чтобы рост его был постоянным, очень важно знать и понимать, что собой представляет и от чего зависит выручка. Предприятие тогда станет успешным и приносить владельцу своему заслуженную прибыль, если предприниматель возьмет за правило постоянный анализ финансовых показателей и разработку прогнозов

Пример расчета валовой прибыли

Ниже представлена часть отчета о прибылях и убытках JC Penney Company, Inc. (JCP) от 5 мая 2018 г.

- Общий доход составил 2,67 миллиарда долларов (выделено зеленым).

- Себестоимость составила 1,71 миллиарда долларов (выделено красным).

- Валовая прибыль за этот период составила 960 миллионов долларов.

Как видно из примера, валовая прибыль не включает такие операционные расходы, как накладные расходы. Он также не включает проценты, налоги, износ и амортизацию. По этой причине валовая прибыль эффективна, если инвестор хочет проанализировать финансовые показатели доходов от производства и способность руководства управлять затратами, связанными с производством. Однако, если цель состоит в том, чтобы проанализировать операционные показатели, включая операционные расходы, EBITDA является лучшим финансовым показателем.

Что влияет на прибыль и рентабельность

Факторы, влияющие на эти показатели, во многом схожи: в формулах фактически используются одни и те же данные. К основным факторам влияния можно отнести:

- конечную цену товара или услуги;

- себестоимость;

- изменение штата работников (сокращение или увеличение);

- финансовые обязательства предприятия, включая налоговые сборы и обязательные платежи;

- изменение цен на закупочные материалы и сырьё;

- ситуация на рынке;

- уровень спроса на продукцию.

Оба показателя демонстрируют, насколько в конечном итоге успешно ведётся бизнес: сколько денег зарабатывает предприятие и сколько дохода приносит каждый актив.

Для чего нужно считать выручку

Руководителю необходимо понимать размер выручки. Также это интересует инвесторов, партнеров и кредиторов. Этот финансовый инструмент важен для работы предприятия и используется в таких случаях:

- Этот показатель – один из главных в работе компаний. Отсутствие выручки показывает, что нужно срочно менять подход к работе.

- С помощью выручки анализируют, какой спрос у услуги или продукты предприятия. Это позволяет бизнесмену понять, каким будет план будущих закупок и стратегия компании.

- Благодаря этому показателю корректируют цену на товары компании, определить количество товаров, которые точно продадут.

- Выручка показывает, насколько успешна компания в экономическом плане.

Чистая прибыль

Это главный финансовый показатель компании. Расчет выглядит так:

Чистая прибыль = Выручка компании – (Расходы по основной деятельности + Прочие доходы + Прочие расходы + Амортизация + Проценты по кредитам + Налог на прибыль(доходы).

Обратите внимание, что нужно вычесть все затраты: постоянные, переменные, налоги и амортизацию. Итоговый результат показывает, насколько успешен бизнес в целом

Например, показатели ларька с шаурмой за месяц выглядят так:

- Выручка — 465 000

- Постоянные расходы — 100 000

- Переменные расходы — 150 000

- Налоги — 50 000

- Кредитные платежи — 20 000

- Амортизация — 5000

Чистая прибыль = 465 000 – (100 000 + 150 000 + 50 000 + 20 000 + 5000) = 140 000 рублей.

Эти деньги можно потратить на свои нужды или инвестировать в развитие бизнеса.

Что такое выручка?

Чтобы понять, чем прибыль отличается от выручки, нужно рассмотреть экономическую сущность этих понятий. Так, выручка представляет собой оплату, полученную предпринимателем за поставленный товар либо оказанную услугу в рамках деятельности, которая в уставе предприятия названа основной. Согласно правилам бухгалтерского учета, все прочие поступления считаются доходами.

Перечень важнейших функций выручки возглавляет компенсация затрат, связанных с производством или закупкой продукции. Благодаря регулярному поступлению денег обеспечивается стабильность и непрерывность работы предприятия, удовлетворение потребностей его работников и собственников. Выручка используется для оплаты счетов поставщиков, начисления заработной платы, покупки сырья и материалов.

Выручка от основной деятельности — это:

- Ц — цена изделия;

- ОП — объем продаж, штук;

- ДЗ — дебиторская задолженность.

В процессе освоения и распределения предприятием полученных средств выручка принимает одну из следующих форм:

Валовая выручка включает абсолютно все деньги, поступившие от продажи товара или оказания услуг. Предпринимателю эта сумма интересна лишь теоретически, поскольку она содержит долю средств, подлежащих возврату в казну государства — НДС, акцизов, пошлин.

Итогом выполнения всех обязательных отчислений становится чистая выручка. Именно этот показатель используют при расчете остальных экономических параметров — доходов, прибыли и рентабельности.

В соответствии с видами деятельности, заявленными компанией в качестве основных, источник появления выручки будет изменяться. Так:

- Выручка производственного предприятия формируется при продаже собственной продукции, выполнении работ;

- Выручка торгового предприятия поступает от перепродажи товаров, оказания платных сопутствующих услуг;

- Выручка компании, зарабатывающей на аренде или лизинге, состоит из соответствующих платежей арендаторов.

Разница между прибылью и выручкой

Не следует смешивать понятия выручки и прибыли: разница между ними заключается не только в определениях, но и в выполняемых экономических функциях. Так, выручка представляется основой существования организации, главным источником средств для удовлетворения производственных и социальных потребностей. Получение выручки — это первый этап в цепочке финансовых операций компании, за которым следуют покупка сырья для нового цикла производства, арендные и коммунальные платежи, начисление зарплаты рабочим и руководителям.

С другой стороны, большая сумма выручки совсем не означает, что предприятие работает успешно. Если расходы на содержание производства и обеспечение сбыта столь велики, что полученные от продаж деньги их не покрывают, то компания находится на пути к банкротству. Понять, является ли избранный вид бизнеса целесообразным и выгодным, а бизнес-модель организации оптимальной, можно только путем расчета прибыли — конечного результата в анализе работы организации.

Наконец, появление выручки обусловлено основной деятельностью компании — реализацией товаров, оказанием услуг, проведением работ. В то же время источниками прибыли могут стать и сопутствующие финансовые, инвестиционные или торговые операции, являющиеся для данного предприятия непрофильными.

Чтобы составить более полное представление о том, что такое прибыль и выручка, следует сравнить их по нескольким критериям:

- Выручка всегда положительна, за исключением тех случаев, когда предприятие ничего не продало. В то же время превышение затрат над поступлениями приводит к возникновению отрицательной прибыли;

- Чтобы вычислить выручку, достаточно умножить цену единицы продукции на количество проданных изделий. При расчете прибыли приходится внимательно анализировать все возможные доходы и издержки предприятия;

- Если товар отгружен, а деньги еще не получены, выручка может быть виртуальной. Прибыль определяется по факту, когда все операции со средствами уже проведены;

- Выручка и прибыль непрерывно превращаются друг в друга в процессе производства. Так, появление выручки приводит к формированию прибыли, а прибыль, в свою очередь, становится основой для роста производства и увеличения выручки.

Маржа, доход и прибыль: в чем разница?

Часто все эти три понятия путают или даже заменяют в качестве синонимов. Ведь, если не углубляться, то их можно заменить одним словом или сравнить с доходом. Но это абсолютно неверное суждение – маржа, доход и прибыль – это смежные, но совершенно разные экономические понятия. А чтобы поставить все на свои места, разберем каждый термин по отдельности.

Начнем с самого просто – с дохода

- Он имеет только одну сторону – это плюс. То есть, идет прибавление и увеличение любых денежных средств, активов и прочих элементов, что идут на выгоду для предприятия, физического или юридического лица.

- И охватывает доход все аспекты, которые пополняют денежные запасы, кроме основных видов. То есть, они включают акции, увеличенные проценты по депозиту и прочие вспомогательные средства.

- Если говорить еще более простым языком, то доход – это общая выгода компании, что увеличивает ее капитал любыми средствами. Но доход может уходить и в минус!

Учтите, что доход при бухучете замещается выручкой

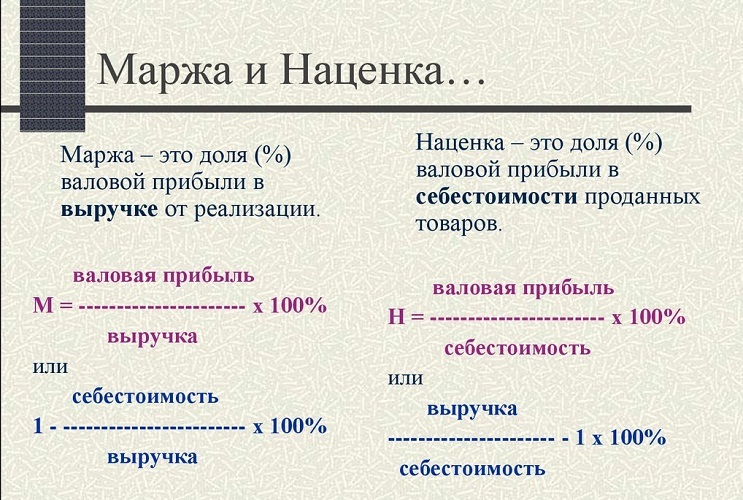

Что собой представляет маржа?

- Пришедший к нам из Европы термин «маржа» впервые возник от английского «margin» и французского «marge». А значит он, что разговор идет о наценке. Маржа часто фигурирует в таких сферах, как банковское дело, страховой бизнес, операции с ценными бумагами и т.д.

- Говоря простыми словами, маржа — это разница между доходом, что получает компания или другая коммерческая организация, и себестоимостью товара, производством которого занимается эта же компания. Иначе говоря, это та самая наценка, которую делает фирма, продавая свой товар широкому рынку потребителя.

- Возможно, некоторые сталкивались на уроках экономики с таким понятием как «валовая прибыль». Так вот это и есть та самая маржа, только другими словами. Высчитать маржу просто — достаточно от полученной общей суммы дохода вычесть себестоимость производимой продукции.

- Обычно это показывает реальную прибыль организации от продаж, но без учета дополнительных затрат. Также она может рассчитываться в процентном соотношении. Точнее этот процент и будет говорить за наценку:

- Также запомните, что маржа не может быть больше или равно 100 %. Ведь в таком случае себестоимость товара будет равна нулю. А если она будет меньше маржи, то это уже будет говорить о чрезмерном процентном повышении накрутки.

Еще одни взаимозаменяемые составляющие

А что же собой представляет прибыль?

- Говоря о бизнесе, часто первое, что приходит на ум — это прибыль. Если быть проще, то это деньги, которые остаются у предприятия после вычета всех отчислений, налогов и других выплат. Ее получение означает положительный финансовый результат в работе фирмы и гарантирует финансирование рабочих процессов.

- Прибыль отличается от маржи тем, что представляет собой конечный финансовый результат с учетом всех затрат при производстве, а не только без себестоимости. Тогда как маржа — это наценка, которую делает производитель.

- От дохода прибыль отличается тем же, ведь он включает только суммы прибыли без учета каких-либо растрат. Формула для вычисления прибыли состоит из следующих комбинаций:

- выручки;

- налоговых вычетов;

- себестоимости продукта;

- коммерческой издержки;

- минусовых или доходных процентов от кредита или займа, если таковые имеются;

- расходов и доходов, не входящих в реализацию;

- других расходов/доходов, что связанны с работой предприятия.

Прибыль — весьма обширное, но финальное понятие

Приведем пример расчета маржи, дохода и прибыли, чтобы прояснить их отличия

Мы возьмем безумно простые показатели, чтобы уловить отличительную суть между терминами. Например, общий доход предприятия на продажах составил 15 тыс. рублей. Но при этом 5 тыс. – это себестоимость товара. Также идет налоговый вычет от реализации продукции в размере 10%. А также идет расход на транспортные средства в размере 3 тыс. и оплата труда сотрудника в размере 1 тыс. рублей.

- И вот мы имеем доход или выручку в размере – 15 тыс. Ведь никакие расходы мы не учитываем, нам важен только денежный показатель.

- Но вот маржа уже учитывает вырученные средства и затраты на них в виде себестоимости продукции:

- 15 тыс. – 5 тыс. = 10 тыс. рублей – это маржа с выручки или валовая прибыль;

- 10 тыс./15 тыс. * 100 = 66,7 % — не более 100 %, как и должно быть.

- Можем сами себе перепроверить:

- Чистая же прибыль за реализацию данного товара составит другую сумму:

Даже формулы расчета тесно связаны

От чего зависит операционный рычаг

Операционный рычаг зависит от соотношения постоянных и переменных расходов. О переменных расходах мы уже говорили — это те, которые напрямую зависят от выручки. Постоянные — это, наоборот, те, которые от выручки не зависят. Можно хоть вообще ничего не продать, а они все равно будут: оклады, аренда, офисные расходы и так далее.

Если постоянные расходы > переменные расходы, то операционный рычаг будет большим. В кризисные времена компания будет менее стабильной, но и при росте масштаба операционная прибыль будет расти проще. Это как мотоцикл: быстрый, маневренный — но чуть его толкнешь, так водитель уже летит шлемом вперед.

Если постоянные расходы < переменные расходы, то операционный рычаг будет маленьким. Это значит, что в кризисные времена падение выручки не сильно ударит по компании, так как большая часть ее расходов (переменных) тоже снизятся. По этой же логике масштабироваться будет сложнее, ведь чем больше выручка, тем больше уходит на себестоимость.

Продолжая нашу автоаналогию, такая компания — как пикап. По сравнению с мотоциклом он едет еле-еле. Зато попробуй его сдвинь — сам кого хочет сдвинет.

Что такое валовая прибыль

Это понятие в некотором смысле показывает успешность ведения торговли, так как обозначает разницу между полученной от реализации товара выручкой и его себестоимостью – затраченными на производство, упаковку и доставку конечному потребителю средствами.

Это понятие в некотором смысле показывает успешность ведения торговли, так как обозначает разницу между полученной от реализации товара выручкой и его себестоимостью – затраченными на производство, упаковку и доставку конечному потребителю средствами.

Валовая и операционная прибыли не должны казаться чем-то одним и тем же – в последнем случае не учитывается полный спектр уплаченных налогов, пеней, всевозможных процентов по кредитным обязательствам и штрафам.

Что касается себестоимости, то она может считаться совершенно по-разному, к примеру, если речь идет о торговле и полноценном производстве.

Чтобы определить себестоимость товара с завода, необходимо учесть расходы на исходные материалы, сырье, освещение и тепло, необходимые для самого производства товара.

Следует учесть: если за каждую единицу товара работник получает определенную сумму – его зарплата также входит в себестоимость продукта.

Что такое прибыль?

В общем случае, прибыль — это разница между выручкой и всеми издержками. То есть, посчитали доходы, а теперь из них нужно вычесть все остальные расходы, которые не обязательно связаны с процессом производства, такие как аренда и прочее.

Однако, этот термин часто подразделяется на два вида.

Валовая прибыль — это просто сумма всей выручки, за вычетом себестоимости (расходов, связанных с производством). То есть, суммарный доход. В ряде случаев, валовую прибыль определяют для каждого отдельного направления деятельности. Это позволяет, подобно с доходами, оценивать эффективность и рациональность.

Чистая прибыль — это разница между валовой прибылью и всеми издержками. И вот уже именно эти деньги можно использовать как захочется.

Не сложно догадаться, что чистая прибыль является одной из важных метрик успешности любого дела. Простой пример. Ситуация 1. Валовая прибыль высока, но чистая получается минимальной, так как «съедается» большим объемом издержек. Ситуация 2. Весь процесс организован так, что хоть суммарный доход и не столь велик, но зато чистая прибыль практически не отличается. Какое дело является более эффективным, стабильным и масштабируемым, при прочих равных?

Суть

Операционная прибыль JC Penney составила 116 миллионов долларов, а валовая прибыль – 4,3 миллиарда долларов.Хотя операционная прибыль была положительной, после вычета расходов на обслуживание долга компания понесла убыток за год.

Разница между числами показывает, почему анализ финансовой отчетности так важен для инвесторов перед покупкой акций. Каждый инвестор может прийти к разному заключению о финансовых показателях JC Penney, оценивая цифры на разных этапах бизнес-цикла

Приведенный выше пример показывает важность использования нескольких показателей при анализе прибыльности компании

#О

Чем отличается маржа от прибыли – формулы расчета и признаки

Чтобы четко понимать, чем отличается маржа от прибыли, сформулируем основные отличия:

- Маржа чаще считается в процентах, прибыль – в денежных единицах.

- Маржа отражается только в управленческой отчетности. Прибыль – в бухгалтерской и управленческой.

- Маржа – первична, прибыль – вторична. Иными словами, маржа определяет, насколько оптимально вы рассчитали торговую наценку, размер которой напрямую влияет на итоговый финансовый результат.

Если отбросить такие явления, как реализация активов, в результате которой компания получила высокую чистую прибыль, и рассматривать исключительно прибыль валовую, то очевидно, что именно маржа определяет ее величину.

Теперь обратимся к формулам.

Формула маржи

\[ М=ВП/V*100\%, где: \]

\( ВП \) – валовая прибыль;

\( V \) – выручка от реализации (без учета НДС).

\

\( С \) – себестоимость.

В производстве себестоимость включает:

- стоимость сырья, материалов, комплектующих и расходы на их доставку;

- заработную плату производственных рабочих;

- расходы на обслуживание производства.

В торговле себестоимость – это покупная стоимость товаров, увеличенная на сумму расходов на их транспортировку, упаковку и хранение. Все остальные расходы в торговой деятельности по правилам бухгалтерского и финансового учета следует относить к косвенным. В расчете валовой маржи и валовой прибыли эти суммы не участвуют.

Формула чистой прибыли

\

\( КР \) – коммерческие расходы;

\( УР \) – управленческие расходы;

\( ОД \) – операционные доходы (например, полученные проценты по депозитам);

\( ОР \) – операционные расходы (проценты и услуги банков и др. расходы, не связанные непосредственно с основной деятельностью);

\( ПД \) – прочие доходы (списание задолженности с истекшим сроком давности, премии от поставщиков, доходы от реализации активов и др.);

\( ПР \) – прочие расходы (списание долгов, премии покупателям, расходы, связанные с реализацией активов и др.);

\( НПР \) – налог на прибыль и финансовые санкции.

Маржа и выручка: дополнительная информация

А что если все еще иногда возникает путаница с понятиями, и вы задаете себе вопрос: «маржа» и «выручка» – в чем разница? Вот небольшая шпаргалка:

- Маржа – это не выручка. Выручка – это стоимость отгруженных товаров или выполненных работ. Маржа необходима для определения оптимальных размеров выручки.

- Маржа – это не валовая, и не чистая прибыль. А чем отличается маржа от валовой прибыли? Прибыль – это разница между выручкой и расходами, выраженная в стоимостном выражении. Маржа чаще всего считается в процентах и показывает соотношение между валовой прибылью и выручкой.

- И валовая маржа, и валовая прибыль рассчитываются без участия косвенных расходов. Разница между валовой и маржинальной прибылью – в структуре затрат.

- Разница между понятиями «маржа» и «чистая прибыль» состоит в том, что через маржу мы можем рассчитать предполагаемую чистую прибыль и предпринять определенные шаги для ее увеличения. Например, расширить охват рынка, чтобы увеличить выручку.

- В финансовом анализе используется также коэффициент рентабельности, который рассчитывается как отношение чистой прибыли к доходу от реализации (выручке). Эта величина именуется profit margin, или маржа прибыли.

Что такое доход

Доход = это выручка (оборот) — себестоимость (или закупочная цена) товара или услуг. Из указанной суммы вычитают и налоги. Материальные затраты – это средства, которые были потрачены на приобретение продукции или необходимого оборудования. К подобным затратам можно отнести разнообразные отчисления социального характера. Выдача заработной платы к это категории не имеет никакого отношения.

Расходы на оплату рабочей силы и прибыль – это главные составляющие дохода конкретного предприятия. Рыночная стоимость товара и общая конъюктура рынка оказывают непосредственное влияние на уровень дохода организации. Возможные поступления от физических и юридических лиц не относятся к доходной части фирмы.

Расходы на оплату рабочей силы и прибыль – это главные составляющие дохода конкретного предприятия. Рыночная стоимость товара и общая конъюктура рынка оказывают непосредственное влияние на уровень дохода организации. Возможные поступления от физических и юридических лиц не относятся к доходной части фирмы.

Если доход облагается налоговыми выплатами, то после их вычета остается сумма, включающая следующие элементы:

- Страховой и инвестиционный доходы. Это суммы, полученные в ходе инвестиционной деятельности и затраты на страховые взносы.

- Потребительские фонды, деятельность которых требует затрат на социальную сферу.

Доходы могут быть предельными, совокупными и средними.

- Предельный доход – это разница, на которую меняется общий доход организации после продажи определенной единицы товара. Демонстрирует общую окупаемость деятельности фирмы.

- Совокупный доход – это конечный итог хозяйственной деятельности фирмы, разница между стоимостью товара и производственными затратами.

- Средний доход получают после продажи одной единицы товара. Он равен цене определенного реализованного продукта.

Эксперты выделяют еще и понятие прочих доходов. К ним можно отнести разнообразные штрафные санкции, проценты за размещение депозита.

Выручка фирмы и прибыль. Принцип максимизации прибыли

Прибыль и выручка — два разных понятия, но они сопровождают деятельность любой фирмы постоянно. Их значения довольно близки друг к другу, так как зачастую используются в одном контексте. Но разница между ними есть.

Выручка компании – денежное поступление от реализации товара, услуги или работы на рынке. Она представляет собой результат деятельности всей компании за определённый период времени. По-другому, выручку называют валовым доходом компании.

Выручка отражается в

бухгалтерском учёте по счёту 90 «Выручка», служит для определения суммы налога,

который уплачивают компании, работающие на упрощённом режиме налогообложения.

Выручка – самый общий показатель деятельности компании. Однако не всё можно считать выручкой. Как правило, это поступления от основного вида деятельности. При составлении бухгалтерского баланса, выручка учитывается за минусом косвенных налогов, в частности НДС, который фактически удерживается с покупателя.

Выручку можно

спрогнозировать. Основываясь на данных предыдущих объёмов продаж и поступления

денежных средств, бухгалтер может спрогнозировать ожидаемую выручку в следующем

отчётном периоде. Общая выручка предприятия за отчётный период складывается из:

Выручки от основной

деятельности (продажа товаров, оказание различных услуг или выполнения работ);

Выручка от

инвестиционной деятельности (финансовый результат от продажи внеоборотных

активов или реализации каких-либо ценных бумаг, которые принадлежат компании на

правах собственности);

Выручка от финансовой

деятельности компании.

Прибыль – это важный показатель деятельности компании. Она бывает экономической и бухгалтерской.

Экономическая прибыль –

разница между совокупным доходом предприятия и издержками (явными и неявными).

Этот показатель показывает, насколько эффективно компания работала в

определённый период времени. Экономическую прибыль можно распределять между

учредителями. Бухгалтерская прибыль – прибыль, используемая для целей

бухгалтерского учёта. С неё отчисляются налоги, и она отражается в «Отчёте о финансовых

результатах». Она равна разнице между совокупным доходом и явными издержками

предприятия.

Основная прибыль организации складывается из показателей:

Прибыли (или убытка) от

основной деятельности (реализации продукции, оказания услуг или выполнения

работ);

Прибыль (или убыток) от

вспомогательной деятельности (например, прибыль от сдачи склада в аренду или

выполнения дополнительных работ по договору подряда).

Взаимосвязь прибыли и

выручки в том, что прибыль является разницей между общей выручкой и общими

затратами предприятия. Прибыль может быть минусовой (убыток), в то время как

выручка — нет.

Основываясь на

показателях прошлых периодов, бухгалтер может спрогнозировать будущую прибыль.

Для составления такого прогноза, необходимо учитывать не только ожидаемые

доходы (будущую выручку), но и ожидаемые расходы, а также конъюнктуру рынка и

прогнозируемые изменения на рынке.

Принцип максимизации прибыли состоит в том, что фирмы планируют свою деятельность на предстоящий период, стараясь максимизировать размер прибыли в этом периоде, или по меньшей мере минимизировать убытки. Определение оптимального, с точки зрения наибольшей прибыли, объема производства осуществляется с помощью двух методов — метода сопоставления валовых показателей и метода сопоставления предельных показателей. Применение этих методов предполагает допущения о том, что оптимизируются только цена реализации продукции и объем производства (все остальные параметры остаются неизменными) в рассматриваемый период равен объему реализации.

Как работать с оперрычагом, если вы собираетесь масштабироваться

Операционный рычаг — незаменимый показатель для тех компаний, которые собираются наращивать обороты. Поэтому в конце статьи расскажу, как с ним работать, если вы собираетесь масштабироваться.

1. Рассчитайте предельную выручку. Например, собственник знает, что один экскурсовод не успевает проводить больше десяти экскурсий стоимостью 50 000 ₽. Значит, предельная выручка на сотрудника в месяц 500 000 ₽, а на штат — 10 млн ₽.

2. Рассчитайте операционный рычаг. Сопоставьте предполагаемую выручку с полученным рычагом и посмотрите, сколько будет приносить новая бизнес-единица.

Например, мы знаем, что наш магазин сейчас производит выручку 5 млн рублей и прибыль 300 000 рублей, а операционный рычаг равен 1,5. Что будет, если открыть еще один такой магазин, но в более проходимой точке? Тогда, допустим, он будет делать выручку 10 млн рублей, в два раза больше. Следовательно, операционная прибыль второй точки будет больше на 150%.

Резюмируем:

-

при 5 млн рублей выручки — прибыль 300 000 ₽

-

при 10 млн рублей выручки — прибыль может быть 750 000 ₽

И как раз тут и идет размышление, а как лучше поднять прибыль: путем открытия новой точки? Или лучше ничего не открывать и вбухать деньги в рекламу?

3. Выберите стратегию масштабирования: либо открытие новой бизнес единицы, либо улучшение уже существующей. Например, перед собственником стоит вопрос, что лучше сделать в краткосрочной перспективе: открыть новый магазин или увеличить выручку в старом.

Наши вводные ↓

|

Стоимость открытия нового магазина с такими же показателями |

10 000 000 ₽ |

|

Предельная выручка магазина |

40 000 000 ₽ |

|

Операционный рычаг |

1,5 |

|

Выручка уже открытого магазина |

20 000 000 ₽ |

|

Прибыль уже открытого магазина |

3 000 000 ₽ |

Итак, мы можем потратить 10 млн на новый магазин, но можем также вложить 5 млн рублей в рекламу и увеличить за счет этого выручку в два раза.

Мы знаем благодаря операционному рычагу, что при росте выручки на 100% прибыль увеличится на 150% и составит 7,5 млн рублей. Это куда выгоднее, чем вложить 10 млн в новую точку и получать плюсом 3 млн рублей.

Итог — однозначно за рекламу.

Разница прибыли и выручки

| Выручка | Прибыль |

| Не может быть отрицательной. | Может быть отрицательной. |

| Выручка всегда больше прибыли. | |

| Проще подсчитать: сложить суммы всех поступлений. | Считается с учётом статей по издержкам и иных расходов. |

| Учитывает дебиторскую задолженность. | Только по факту получения. |

| Не имеет разных видов и подвидов. | Может быть чистой, валовой, реализационной. |

| Учитывает поступления только по основной деятельности. | Учитывает все поступления. |

Главное отличие дохода и выручки: в виде деятельности, от которой получен. Выручка учитывает поступления только от основной деятельности компании. Доход учитывает все поступления в бизнес. Например, продажа ценных бумаг или каких-то активов, проценты по депозитов в банке.

Отличия выручки и прибыли

Прибыль – это положительная разница между всеми доходами предприятия и его затратами. Ее считают обобщающим показателем, отражающим эффективность работы компании за период. Однако, в отличие от дохода, прибыль может иметь отрицательное значение. В таком случае ее называют убытком.

Выручка является одной из составных частей прибыли. Может сложиться ситуация, что у компании есть выручка, но за отчетный год она получила убыток. Это происходит из-за превышения затрат на осуществление деятельности над полученными доходами.

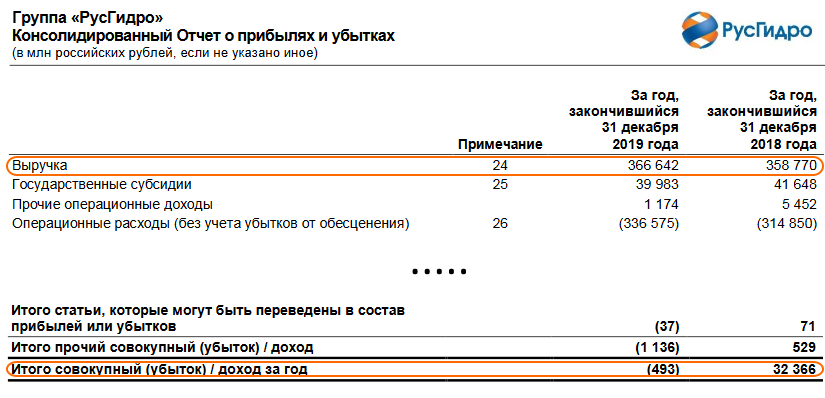

Например, в 2019 году ПАО «РусГидро» получило выручку в размере 366 642 млн. руб. Но по итогу компания сработала в убыток -493 млн. руб.

Может сложиться и обратная ситуация, когда у предприятия фактически нет выручки, но по итогам отчетного периода она получает прибыль. Например, согласно отчету по МСФО АО «РОСНАНО» за 2018 год у предприятия полностью отсутствует выручка, но при этом получена прибыль в размере 5 636 млн. руб.

Отличия дохода, выручки и прибыли представлены в таблице. Кроме того, о различиях читайте подробную статью здесь.

| Показатель | Выручка | Доход | Прибыль |

| Значение | Положительное или 0 | Положительное/отрицательное/0 | |

| Источник формирования | Основная деятельность | Основная и прочая деятельность | Все поступления за минусом расходов |

| Что характеризует | Количество денег за реализованную продукцию | Увеличение экономических выгод предприятия | Финансовый результат работы компании за период |