7 способов получать пассивный доход в 2021 году

Содержание:

- Вложить деньги в акции

- Где найти успешного и грамотного управляющего?

- Инвестиции на 1 год с гарантированной доходностью

- Банковские вклады

- Что значит «инвестировать в себя»?

- Самое выгодное вложение денег в банках: мнение экспертов

- Бизнес идея 14. Продажа бижутерии

- Покупка квартиры

- Куда вложить капитал

- Инвестирование в акции компаний США и РФ

- Продукты питания и напитки

- Как функционирует биржа и как происходит торговля на ней

- Почему не стоит инвестировать в золото

- «Народные» облигации

- Заключение

Вложить деньги в акции

В 2021 году по-прежнему актуально инвестировать в акции. Акции, по которым выплачиваются дивиденды, могут не обеспечивать взрывного роста цен, характерного для акций чистого роста, но они предлагают стабильную и предсказуемую доходность. И благодаря такой стабильной доходности, они, как правило, обладают большей ценовой стабильностью.

Акции российских компаний

Связанный с эпидемией коронавируса кризис дорого обошелся российской экономике. И точных прогнозов по восстановлению докризисных показателей не может дать никто. Как и весь мир, российский бизнес столкнулся с новым типом кризиса — стремительным и масштабным.

Сейчас, когда начинается постепенное восстановление производств, стоит отдать предпочтение акциям гигантов, которые пострадали от кризиса меньше всего. Например:

- «Газпром» — цена на газ продолжает расти, сохраняется дивидендная доходность по акциям компании.

- Сбер — после смены акционера в марте 2020 года дивиденды по акциям компании постепенно увеличивались, а в сентябре Сбербанк утвердил выплату рекордных для российского рынка дивидендов.

- «Норильский никель» — цены на металлы, которые реализует компания (палладий, никель, медь и платина) стабильно растут.

Акции иностранных компаний

В 2020 мы стали свидетелями одного из самых безумных лет в истории фондового рынка, который точно теперь опишут в книгах. Потеряв более трети своей стоимости менее чем за пять недель в первом квартале, эталонный S&P 500 вырос и завершил 2020 год с годовой доходностью вдвое превышающей среднюю годовую за последние 40 лет. Это невероятный результат, учитывая мировую экономическую и геополитическую обстановку.

Если вы выбираете среди акций, по которым платят дивиденды, особое внимание стоит обратить на т.н. дивидендных аристократов (т.е

тех, кто обеспечивает стабильный рост дивидендов не менее 25 лет подряд). Это компании, которые знают, как увеличить свой денежный поток, чтобы обеспечить ежегодный рост дивидендов. К примеру, Coca-Cola, Hormel, Genuine Parts, Procter & Gamble и Johnson & Johnson — все эти компании увеличивали свои дивиденды более 50 лет подряд.

Другие варианты

Структурированные продукты можно использовать как альтернативу прямым инвестициям — многие из них обеспечивают минимальный фиксированный доход плюс дополнительный доход, рассчитываемый путем умножения любого увеличения базового индекса на фиксированный процент. Этот процент часто называют долей участия.

Структурированные продукты — это пакет продуктов, состоящий из одного или нескольких базовых активов (например, облигации) и набора связанных с этими базовыми активами финансовых инструментов. Это инвестиции с низким уровнем риска, они могут обеспечивать защиту капитала до 100%.

Где найти успешного и грамотного управляющего?

- Самостоятельный поиск успешной компании. Дефицита на подобные компании в сети интернет к счастью нет. Но минус в том, что убедиться в их компетентности придется только на личном опыте. Сайт может быть очень красивым, притягательным, с высоким рейтингом и рекомендациями, с очень красноречивыми графиками доходности. Но все это не дает гарантии, что компания действительно таковой и является. Посему придется потратить время, провести эксперименты, тесты, ну и рискнуть своим капиталом.

- Второй вариант более предпочтителен – это совет от других опытных инвесторов. Знающий и честный инвестор, который опробовал те или иные инвестиционные компании, который предостережет от убыточных площадок, а также порекомендует, куда инвестировать деньги с максимальной выгодой.

Выгодное вложение денегво что выгодно вложить деньги

Инвестиции на 1 год с гарантированной доходностью

В эту категорию занесем банковские вклады и облигации. Надежность обоих направлений гарантирована практически на 100%, это неплохой вариант для вложений денег на год, если размер прибыли не особо важен.

Банковский депозит

Доходность этого инструмента напрямую зависит от ставки центробанка, при ее повышении растут и проценты по депозитам, при снижении – доходность вкладов падает. Что касается ЦБ РФ, то после событий 2014-2015 гг. регулятор планомерно понижал ставку, что негативно сказалось на доходности банковских депозитов.

На banki ru при сроке размещения депозита до года проценты по большей части предложений попадают в диапазон 4,5-6,0%. Встречается доходность порядка 7% и выше, но это уже страховые продукты, а не классические вклады. По страховым продуктам нет страхования денег от АСВ, а значит не будет и компенсации в случае возможных проблем у финучреждения. Если отсутствие защиты от АСВ не смущает, можно работать и со страховыми продуктами.

Депозиты неудобны еще и тем, что банки могут запрещать досрочное снятие денег. Из-за этого теряется большая часть накопленного дохода.

В случае с валютными вкладами ситуация еще хуже. Банки дают до 2,0%, что в лучшем случае на 0,1-0,5% обгоняет официальную инфляцию в США. В других странах ситуация принципиально не меняется, доход по депозитам зависит от политики ЦБ, пандемия коронавируса спровоцировала всех регуляторов мира перейти к низким процентным ставкам.

Облигации

Если говорить об ОФЗ, то их реальная доходность сопоставима с тем, что дают банки. Она ненамного обгоняет инфляцию, при горизонте инвестиций в 1 год реальная доходность (с учетом инфляции) окажется ниже. После снижения инфляции до 4,0-4,5% реальная доходность ОФЗ составит порядка 1,5-2,0%.

На rusbonds ru можно ознакомиться с полным перечнем доступных гособлигаций. Срок размещения неважен, можно инвестировать в бумаги с любой датой погашения, их можно перепродать в любой момент, не потеряв накопленный купонный доход.

Что касается зарубежных долговых бумаг с сопоставимой надежностью, то по ним ситуация примерно та же. С учетом инфляции доходность на дистанции составляет около 2,0%. Различного рода потрясения могут снижать этот показатель до 1,0% и даже ниже. Соответствующее исследование проводили в Credit Suisse.

Что касается корпоративных облигаций, то по ним можно зарабатывать больше, но и инвестиционные риски растут – эта зависимость сохраняется по отношению к любому инвестиционному инструменту.

Банковские вклады

Самым простым и надежным для многих инструментом является банковский вклад или накопительный счет в банке. Но, далеко не все банковские организации предоставляют возможность открыть счет от 1 тыс. рублей. Прибыльность составит от 5% годовых.

Как вариант можно открыть обезличенный металлический счет − это метод вложения средств в драгметаллы. Физического приобретения нет, клиент просто выбирает, какой металл и сколько желает купить, на счет поступает сумма данных активов. В случае если цена на металлы растет, сумма на депозите также идет на повышение. Недостаток этого счета по сравнению с вкладами в банк − отсутствие страховки агентствами по страхованию инвестиций. В случае если банк, где был открыт счет, обанкротиться, получить назад свои средства не получится.

Что значит «инвестировать в себя»?

Инвестиции в общем смысле подразумевают вложения средств в какой-либо актив с целью последующего получения прибыли. Чаще всего люди инвестируют в недвижимость, ценные бумаги (акции, облигации, ETF, ПИФы), драгоценные металлы, предметы искусства и т.д. Однако в качестве субъекта инвестиций могут выступать не только материальные активы, но и сам человек. Ведь в конечном итоге именно мы сами являемся потребителям благ.

Что подразумевается под «инвестициями в себя»? Каждый человек, наверно, даст свой ответ. Но в общем смысле – это вложение в свой собственный внутренний мир для достижения самых разных целей:

- повышения уровня знаний и компетенций;

- устранения стрессов и беспокойства;

- увеличения материального достатка.

Часто мотивационные тренеры говорят о любви к себе, необходимости вкладываться в свое образование, здоровье (в т.ч. психологическое), внешний вид и т.д. Инвестиции в себя позволяют увеличить собственный личностный капитал и достигать больших успехов в любых начинаниях.

При этом нужно понимать, что инвестировать в себя можно не только деньги, но и время. Например, при самообучении на бесплатных курсах тратится именно время, а не деньги. Однако итоговый результат (повышение квалификации) позволяет заработать больше денег и освободить больше времени.

Кроме того, к способам инвестирования в себя относятся:

- занятия спортом;

- общение со специалистами;

- прохождение тренингов и обучения;

- медитация;

- чтение книг, журналов, блогов;

- просмотр обучающих видео;

- отдых и т.д.

Список способов инвестирования в себя можно продолжать бесконечно. И каждый человек знает, что лучше подходит именно ему и что помогает ему в росте и прогрессе.

Инвестиции в саморазвитие позволяют со времени изменить привычный уклад и повысить качество вашей жизни, ведь вы будете обладать обширным «портфелем» знаний, умений и компетенций, а, следовательно, сможете более грамотно распоряжаться временем и деньгами. А также требовать за свой труд большей оплаты, ведь вы будете уметь делать то, что не могут и не умеют другие.

Важно понимать, что «самоинвестиции» – самые выгодные и надежные вложения. Ведь личностный ресурс не подвержен инфляции, его нельзя украсть или потерять

Он всегда находится с вами, и вы можете применять его в любой ситуации.

Самое выгодное вложение денег в банках: мнение экспертов

Для того чтобы решить, в какой банк лучше положить деньги, следует изучить условия по вкладам. Они отличаются процентной ставкой, начальной суммой, условиями пополнения, частичного снятия. На сегодняшний день банковские проценты снижаются. По мнению экспертов, их снижение будет продолжаться. Они зависят от значения ключевой ставки Центрального банка, которая расти в ближайшее время не будет.

Надежность банка — важное условие размещения вклада. Небольшие банки, вновь образованные банковские учреждения пытаются привлечь деньги высокими ставками

В результате проверок их деятельности Центробанк России может отозвать лицензию на проведение операций из-за нарушений. Вкладчик сможет вернуть только 1,4 миллиона рублей при условии участия данного банка в программе страхования.

Эксперты советуют при выборе банка сотрудничать с крупными банками, имеющими государственную долю:

- Сбербанк;

- ВТБ;

- Газпромбанк;

- Россельхозбанк.

Процентные ставки в этих банках ниже, чем в коммерческих банках. Банки с частным капиталом предлагают более высокий процент, удобные условия снятия денег со счета без потери процентов, возвращенный кешбэк за покупки:

- Альфа-Банк;

- Хоум Кредит Банк;

- Тинькофф Банк;

- Райффайзенбанк;

- Промсвязьбанк;

- Почта-банк;

- Совкомбанк.

Банковское размещение — самый простой и надежный способ, гарантирующий возврат денег, а также начисление обещанных процентов.

Бизнес идея 14. Продажа бижутерии

Вложения: от 500 тыс. рублей

В связи с сокращением доходов населения востребованными становятся недорогие, но оригинальные украшения. Добиться успеха в данном бизнесе смогут те магазины, которые грамотно составят ассортимент и смогут угадать предпочтения целевой аудитории. За высокой доходностью скрываются определенные сложности – высокая конкуренция и необходимость оформлять разрешительную документацию для торговли ювелирными изделиями. Из-за этих сложностей открывать ювелирный магазин рекомендуется предпринимателем, у которых есть опыт и существенный стартовый капитал. Подробнее об открытии ювелирных магазинов — смотрите здесь.

Покупка квартиры

Квартиры, частный дом – это те активы, которые всегда в цене. Несмотря на кризис, инфляцию, стоимость падает не сильно. В связи с этим вложения в недвижимость можно рассматривать, как один из выгодных вариантов инвестирования.

Для того чтобы заработать, можно воспользоваться несколькими способами:

- Приобретение недвижимости на этапе строительства. Далее сделать в ней ремонт и продать квартиру или дом в несколько раз дороже.

- Покупка недвижимости с последующей сдачей ее в аренду. Особенно это актуально в городах с большим потоком туристов, например, в Ялте, либо в городе-миллионнике, к примеру, в Санкт-Петербурге.

Существует и третий способ заработка на недвижимости. Можно взять в длительную аренду квартиру, лучше всего однокомнатную, и сдавать ее посуточно. Здесь можно обойтись минимальными вложениями.

Большим спросом пользуется и коммерческая недвижимость. Во всех городах необходимы помещения под офис или склад.

Что касается минусов вложения в недвижимость, он один – большой начальный капитал. По сути, доходность небольшая, зато это постоянный пассивный заработок и низкие риски.

Куда вложить капитал

Если у инвестора сумма, не превышающая 300 000 рублей, ее хватит для открытия небольшого бизнеса, возможно, в Интернете. Также на них можно приобрести облигации или открыть ПАММ-счет.

При сумме до 600 000 рублей, эти деньги необходимо разделить на несколько частей и вложить в разные финансовые инструменты. Это могут быть драгметаллы, акции, бизнес.

При наличии суммы в 1 500 000 рублей инвестор может эти деньги вложить практически в любой из инструментов, описанных выше. Эту сумму также стоит разделить на несколько частей:

- 10-25 % инвестировать в ценные бумаги;

- 40-50% — в антиквариат, золото;

- 3-5% — в криптовалюту, возможно, она увеличится в цене за несколько лет.

Оставшийся капитал можно инвестировать в бизнес.

Таким образом, у вкладчика довольно много вариантов, куда можно вложить деньги, и получить доход. Здесь все зависит от предпочтений инвестора, располагаемой суммы и длительностью инвестирования. Из всех представленных вариантов менее перспективным является банковский вклад, так как он позволит только сохранить сбережения, проценты будут «съедены» инфляцией

Основное, на что стоит обратить внимание – это риск. Лучше выбрать продукт с меньшей доходностью и умеренным риском, чем вложиться в высокодоходный инструмент с высоким риском и потерять все свои сбережения

Инвестирование в акции компаний США и РФ

Схема предельно проста:

- покупаются акции американских или крупных российских компаний;

- акции растут в цене. В определенный момент инвестор продает их по более высокой цене и получает прибыль.

Все операции производятся дистанционно – начиная от открытия брокерского счета и заканчивая непосредственно покупкой ценных бумаг. Подробнее о том, как правильно стартовать на фондовом рынке я писал в этой статье.

Несколько примеров

Есть немало впечатляющих примеров роста за последнее десятилетие:

В целом, американский фондовый рынок уверенно растет. Индекс S&P500 (строится на основании цен 500 крупнейших по капитализации американских компаний) доказывает это. Рост составляет около 190%, в среднем по 19% в год.

При этом фондовый рынок уязвим к кризисным явлениям и форс-мажорным факторам. В такие периоды следует глубокая просадка, а потом в течение пары лет рынок восстанавливается:

после кризиса 2008 г. американский фондовый рынок восстановился в среднем за пару лет. Это видно по графику S&P 500 в тот период. Уже к концу 2010 г. был превышен уровень осени 2008 г. (тогда начался масштабный обвал);

при этом гарантировать на 100% что акции конкретной компании восстановятся, невозможно. Например, акции Bank of America так и не вышли на докризисный уровень, хотя прошло уже более 10 лет с прошлого экономического кризиса

Поэтому при инвестировании в акции важно работать с диверсифицированным портфелем, в котором рост одних бумаг перекрывает вероятный убыток по другим инструментам;

хороший пример влияния форс-мажора – пандемия, но падение, связанное с ней, рано или поздно будет отыграно. Когда фондовый рынок перейдет к росту – вопрос времени.

Повышенный риск инвестирования в акции окупается высокой потенциальной доходностью. В инвестиционном портфеле акции должны быть в обязательном порядке. Грамотный инвестпортфель позволяет безопасно вложить деньги с годовой доходностью намного выше 10%.

Вопрос покупки решается в 2 этапа:

- открывается счет у брокера, имеющего выход на соответствующую биржу;

- счет пополняется и через торговый терминал приобретаются акции нужных компаний. Это не финансовый беттинг, а реальная покупка ценных бумаг, акции хранятся в депозитарии. Даже при банкротстве брокера (крайне маловероятный сценарий) не пропадают, а просто переходят к той компании, в которой вы решите открыть новый счет.

Самое сложное – выбрать брокера. Я облегчу эту задачу и приведу условия по 4 лучшим на мой взгляд компаниям. Для удобства свел условия в таблицу ниже.

Продукты питания и напитки

Чтобы ответить на эти вопросы, нужно изучить ряд сопутствующих факторов, которые оказывают непосредственное влияние на рентабельность фруктово-овощного магазина.

Этот бизнес будет актуален, если:

- Выбрано удачное месторасположение торговой точки;

- Поблизости нет большой конкуренции;

- Ассортимент Вашего магазина – лучший;

- Овощи и фрукты свежие, имеющие товарный вид.

Когда создать такие условия нет возможности, эту деятельность нужно отложить в сторону. И подумать, например, выгодно ли торговать конфетами. Конфеты хранятся гораздо дольше растительной пищи, а спрос на них всегда велик.

В таком же формате можно открыть экомагазин в спальном районе, в котором будут продаваться продукты без ГМО. Среди почитателей ЗОЖ – это очень востребованная отрасль торговли.

Как функционирует биржа и как происходит торговля на ней

Как я уже писала, это площадка. На ней реализуются торги:

- Акциями

- Паями

- Депозитарными расписками

- Облигациями

- Фьючерсными и опционными контрактами

- С покупкой и продажей валюты с возможностью ее вывода на банковские валютные счета

- Спекуляции с валютой

- Даже есть рынок драгоценных металлов и рынок зерна и сахара.

главная страница товарной биржи

Если насчет драгоценных металлов, зерна, валюты все более или менее понятно, то как насчет ценных бумаг? На самом деле ценные бумаги выпускают, чтоб привлечь деньги. Выпускать такие бумаги может любая компания или государство. Один из способов заполучить деньги для дальнейшего своего развития, это предоставить долю своей компании.

У инвесторов и обычных граждан. Покупатели становятся совладельцами компании. Капитал компании разделяют на микро доли и таких совладельцев может быть очень много.

Эта компания производит государственную регистрацию акций в реестре и выходит встречаться с покупателями на Московскую фондовую биржу. Можно занять деньги у покупателей, дав им облигации. А рассчитаться потом по условиям, прописанных в этой самой долговой расписке. Что, то выгодно всем.

И спекуляции с ценными бумагами, с фьючерсами, с валютой, покупка облигаций, но при одном условии….

Вот собственно и все ! И еще забыла сказать, что на Московской бирже торги разделены по категориям.

- Фондовый рынок

- Срочный рынок

- Валютный рынок

- Товарный рынок

Хорошо, кратенько разобрались, а кто же владелец этого Поля Чудес? Владелец не государство, а Московская межбанковская валютная биржа.Московская биржа появилась после слияния двух разных бирж: ММВБ и РТС.Но лично мне все это не интересно, важно кто управляет ей и какими федеральными законами ее деятельность контролируется. На самом сайте биржи я не без труда нашла информацию о том, кто же управляет такой огромной площадкой.Органами управления Московской биржи являются:

На самом сайте биржи я не без труда нашла информацию о том, кто же управляет такой огромной площадкой.Органами управления Московской биржи являются:

- Общее собрание акционеров

- Наблюдательный совет

- Правление и председатель правления

А органом контроля является Ревизионная комиссия. Вот что я нашла из ПОЛОЖЕНИЯ о Ревизионной комиссии Публичного акционерного общества «Московская Биржа ММВБ-РТС» от 26 апреля 2016 года , протокол №54:

Из положения о Ревизионной комиссии Публичного акционерного общества «Московская Биржа ММВБ-РТС» от 26 апреля 2016 года , протокол №54

Но пока у меня не было проблем с биржей, а значит, биржа с брокером выполняют свои функции хорошо.Биржа обеспечивает безопасность сделки.И деятельность ее регулируется законами РФ:

И это не весь список законов. А еще есть и нормативно правовые акты.Я привела только самые основные.И в заключении этого раздела статьи стоит отметить, что Московская биржа набирает обороты .Сами посмотрите. Я нашла такие данные в архивах Московской биржи.

И это всего за 5 лет. Сами посмотрите, в таблице эта динамика прослеживается слева направо.

| Группы клиентов | декабрь 2013 | декабрь 2014 | декабрь 2015 | декабрь 2016 | декабрь 2017 | декабрь 2018 |

| физические лица | 881 844 | 944 559 | 1 006 751 | 1 102 966 | 1 310 296 | 1 955 118 |

Конечно это очень мало, если принимать во внимание, что по данным http://www.statdata.ru/ население РФ составляет на 1 января 2019 146 780 720 человек. Даже, если взять от этих 146 миллионов только ¼ людей, которые по возрасту, по образованию могут торговать на бирже.Это составит всего 5% от 37 миллионов людей

Почему не стоит инвестировать в золото

Драгоценные металлы, в частности золото – консервативный инструмент. Оно постоянно растет, если рассматривать историю на дистанции в 100-150 лет, но этот рост непостоянен. Золото воспринимается как актив-убежище, поэтому спрос на него растет в кризисные периоды, затем начинается коррекция и затяжное движение в горизонтальном коридоре. До очередного обновления исторических максимумов могут пройти годы и даже десятилетия.

Если ваша цель – инвестиции на 1 год, высока вероятность того, что золото либо останется на том же уровне, либо упадет и вы будете вынуждены зафиксировать убыток. Может и повезти, например, если бы деньги вкладывались в начале 2020 г., то через год заработок составил бы 25,22%. Даже с учетом инфляции годовая доходность превышает 20%.

Приведенный выше пример объясняется в том числе и везением инвестора. Из-за пандемии коронавируса резко вырос спрос на защитные активы, в течение года желтый металл обновил абсолютные исторические максимумы.

Например, 2015 г. начинался для золота неплохо, была попытка закрепиться за отметкой $1300 за 1 тройскую унцию. Но затем началось затяжное падение и год завершился в районе минимумов.

В итоге за 2015 г. желтый металл подешевел на 10,23%, прибавьте к этому годовую инфляцию (в 2015 г. она была равна 12,9%). По итогам года потери составили 23,20%.

Невозможно заранее предсказать каким окажется год с точки зрения спроса на драгметаллы. Поэтому краткосрочные инвестиции в драгметаллы слишком рискованны.

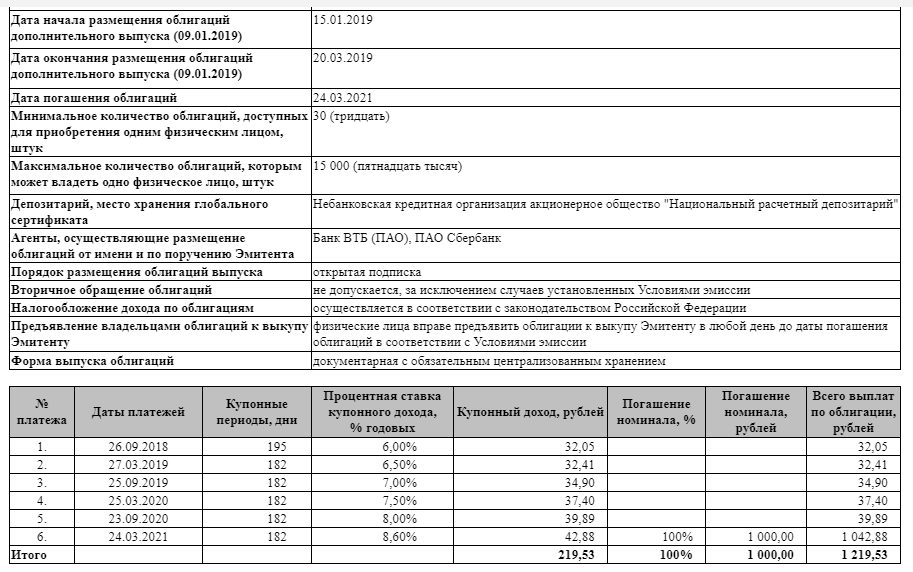

«Народные» облигации

Немного усложняем нашу задачу. «Народные» облигации, они же ОФЗ-н – это инструмент заимствования, выпущенный государством. Звучит немного сложно, но ничего страшного. ОФЗ-н выпускает Минфин, и покупая облигацию мы как бы даем заем государству. А дальше оно расплачивается полученными деньгами по своим обязательствам: платит зарплаты учителям, строит новые ракеты и содержит заключенных.

Купить ОФЗ-н можно только в банках ВТБ и Сбербанке. Минимальная сумма к покупке – 30 штук. Номинал одной облигации 1000 рублей, но продается она с дисконтом, т.е. дешевле. Цены устанавливает Минфин на каждый день. В общем, для покупки вам понадобится чуть меньше 30 тысяч рублей. Для начинающих инвесторов – самое то.

С 15 января 2019 года началось дополнительное размещение облигаций, так что можно успеть их купить.

Заключение

Инвестирование предполагает диверсификацию рисков. Это значит, что нужно собрать сбалансированный с точки зрения риска и потенциальной прибыли портфель. В него включают и консервативные варианты, и высокорисковые, по которым есть вероятность получения высокого дохода.

Направления инвестирования зависят от стиля работы. Например, в вопросе куда выгодней вложить деньги под проценты пенсионерам, не желающим заниматься активной работой, лучше выбрать ПИФы + банковские депозиты. Активные инвесторы могут собрать более агрессивный портфель с включением в него криптовалюты, акций.

Сегодняшний материал – лишь знакомство с темой инвестиций. Рекомендую прочесть и другие материалы на сайте, узнаете, как организовать процесс с технической точки зрения. Подписывайтесь на обновления блога, чтобы не пропустить выход новых материалов. Я же на этом прощаюсь с вами и желаю удачи во всех начинаниях.