Онлайн-кассы для ип

Содержание:

Введение (установка и регистрация) онлайн-кассы ИП: нюансы

Установка онлайн-кассы хозяйствующим субъектом, который должен или желает ее применять, предполагает:

1. Закупку онлайн-кассы, подключение устройства к электросетям, интернету, размещение на рабочих местах кассиров.

2. Установку и настройку кассового и при необходимости товароучетного ПО.

3. Регистрация онлайн-кассы в ФНС.

Подробнее об этой процедуре читайте здесь.

4. При необходимости — проведение обучения сотрудников.

Использование онлайн-касс и ККМ старого образца не слишком сильно различается. Основную часть своих уникальных функций настроенные онлайн-кассы выполняют без участия кассира. Однако менеджерам магазина имеет смысл сообщить сотрудникам о том, что:

1. Не нужно по окончании смены формировать Z-отчет, поскольку он, как и другие платежные данные, передается в ФНС через интернет автоматически.

2. Электронный чек должен быть направлен покупателю по первому его требованию, иначе ФНС при отказе это сделать наложит штраф:

- 2000 руб. на должностное лицо или ИП;

- 10 000 руб. на хозяйствующий субъект как на юрлицо (п. 6 ст. 14.5 КоАП РФ).

Важно! КонсультантПлюс предупреждаетШтрафа за непробитый чек (неприменение ККТ), за применение ККТ, которая не соответствует установленным требованиям, либо за применение ККТ с нарушением порядка регистрации, перерегистрации и применения, а также за ненаправление (невыдачу) покупателю (клиенту) кассового чека можно избежать. Для этого нужно…Подробнее смотрите в К+, получив бесплатный пробный доступ

Важный нюанс: фискальный накопитель в онлайн-кассе нужно менять (и одновременно осуществлять регистрацию нового накопителя):

- 1 раз в 3 года — бизнесам на УСН, ПСН,ЕСХН и тем, которые оказывают услуги (п. 6 ст. 4.1 закона 54-ФЗ);

- 1 раз в 13 месяцев — всем остальным продавцам.

Правила установки ККТ

Чтобы начать работу с онлайн-кассой, ИП должен выполнить последовательно следующие шаги:

- Приобретение новой онлайн-кассы или модернизирование уже имеющейся. Перед покупкой нужно обязательно проверить выбранную модель на включение в реестр ККТ, который опубликован на сайте налоговой службы. Если приобретенная касса не входит в данный список, то ФНС откажет в регистрации.

- Выбор ОФД (оператора фискальных данных). Через него будут передаваться данные об операциях на кассе в ИФНС. Для заключения договора с оператором ИП необходимо приобрести квалифицированную электронную подпись через ОФД.

- Оформление заявки на регистрацию ККМ. Для этого необходима авторизация в личном кабинете на портале ФНС и получение КЭП. После регистрации заявления ему присваивается уникальный номер и вносится в фискальный накопитель.

- Регистрация заявления самим ИП.

- Фискализация онлайн-кассы. Это установление программного обеспечения и внесение необходимых сведений.

- Печать первого отчета. После завершения фискализации контрольно-кассовой машины она напечатает чек, который послужит отчетом об успешно проведенной регистрации.

- Указание данных о зарегистрированной онлайн-кассе в специальной форме на сайте оператора ФД.

- Внесение сведений о регистрации ККТ в личном кабинете на портале ФНС РФ.

- Сверка реквизитов направленного в налоговую отчета о регистрации на чеке.

После завершения всех этапов регистрации контрольно-кассовой техники на ней можно работать, печатать чеки и отправлять их в ФНС и клиентам.

Кто обязан с 1 июля осуществить переход на онлайн-кассы

Отсрочка на применение онлайн-касс для ИП без наёмных работников была введена Федеральным законом от 06.06.19 № 129-ФЗ. С 1 июля 2021 года освобождение перестанет действовать. С этого момента бизнесменам, которые работают или осуществляют услуги своими силами (к примеру, парикмахеры, массажисты, клинеры и ландшафтные дизайнеры), придётся использовать ККТ. Также отсрочка более не будет действовать для предпринимателей, самостоятельно реализующих товары собственного производства, такие как торты, мебель, предметы украшения интерьера или садового участка.

С июля такие ИП будут обязаны проводить все платежи за товары, работы и услуги исключительно с помощью кассового аппарата. Соответственно, необходимо приобрести кассовый аппарат и составить контракт с ОФД, который впоследствии пересылает информацию о выбитых чеках в налоговый орган.

Следует обратить внимание на то, что не всегда может понадобиться кассовый аппарат, если предприниматель без сотрудников использует патентную систему налогообложения. Исключения перечислены в п.2.1 ст.2 Федерального закона от 22.05.2003 № 54-ФЗ о применении ККТ

Опираясь на это положение, приобретать и применять кассовый аппарат с июля 2021 года предстоит исключительно ИП на патенте, которые занимаются определенными видами деятельности. Перечислим эти сферы бизнеса:

- косметические и парикмахерские услуги (подп. 3);

- ремонт электронной бытовой техники и приборов, часов, предметов и изделий из металла, изготовление металлических изделий по заказам граждан (подп. 6);

- ремонт и техобслуживание мото- и автотранспортных средств, мотоциклов, машин и оборудования, мойка автотранспорта, полировка и аналогичные услуги (подп. 9);

- перевозка грузов и пассажиров автомобильном транспортом (подп. 10 и 11);

- ветеринарные услуги (подп.18);

- проведение занятий по физкультуре и спорту (подп. 28);

- перевозка пассажиров и грузов водным транспортом (подп. 32 и 33);

- охота и ведение охотничьих хозяйств (подп. 37);

- медицинская и фармацевтическая деятельность по лицензии (подп. 38);

- услуги по прокату (подп. 40);

- розничные продажи через объекты с площадью торгового зала не более 150 кв. метров по каждому объекту, объекты стационарной торговой сети без торговых залов или объекты нестационарной торговой сети (подп. 45 и 46);

- услуги общепита через объекты, имеющие залы обслуживания посетителей площадью не более 150 кв. метров по каждому объекту, или без зала обслуживания (подп. 47 и 48);

- производство молочной продукции (подп. 53);

- рыбная ловля товарная и спортивная, разведение рыбы (подп. 56);

- ремонт компьютеров и коммуникационного оборудования (подп. 63),

- услуги стоянок для транспорта (подп. 65).

Также если вследствие проверки будет обнаружено, что ИП, обязанный выдавать кассовые чеки после 1 июля, продолжает работать без онлайн-кассы, то ему выпишут штраф в размере от одной четвёртой, до половины суммы счёта, но минимум 10 тыс. руб. Если нарушение будет совершено повторно и объём расчёта будет составлять свыше 1 млн. руб., то действия организации могут быть приостановлены на срок до 90 суток. Если касса не согласуется с требованиями или нарушен порядок регистрации и использования ККТ, тогда наказанием может послужить уведомление или взыскание от 1500 до 3000 руб. Подобное наказание за неиспользование ККТ и прочие кассовые нарушения установлено статьёй 14.5 КоАП.

Онлайн-кассы для ИП в 2021 году

Для начала давайте разберемся, что же такое онлайн-касса (онлайн ККТ). Онлайн-касса — это электронное устройство, которое автоматически передает информацию о проведенных расчетах в налоговую инспекцию.

В каждой онлайн-кассе установлен фискальный накопитель. Так, онлайн-кассы отличаются от ККТ прежнего образца тем, что у них нет ни фискальной памяти, ни электронной защищенной контрольной ленты (ЭКЛЗ). Вместо них онлайн-кассы имеют фискальный накопитель. Это программно-аппаратное шифровальное (криптографическое) средство, которое хранит и защищает информацию о платежах. Фискальный накопитель находится в опломбированном корпусе и содержит ключи для шифрования данных, которые пересылаются в ИФНС. Регистрация вновь вводимых кассовых аппаратов с 01.02.2017 осуществляется только с обязательной онлайн-передачей данных о наличных расчетах. Это значит, что если предприниматель должен работать с ККТ, то он обязан использовать ККТ в виде онлайн-кассы.

Но это еще не все. Кроме приобретения кассового аппарата, нужно заключить договор с оператором фискальных данных (ОФД) и приобрести фискальный накопитель. ОФД — организация, которая имеет государственное разрешение на хранение и передачу в налоговую фискальных данных (данных о налогооблагаемых расчетах). Список аккредитованных операторов фискальных данных можно найти на официальном сайте ФНС.

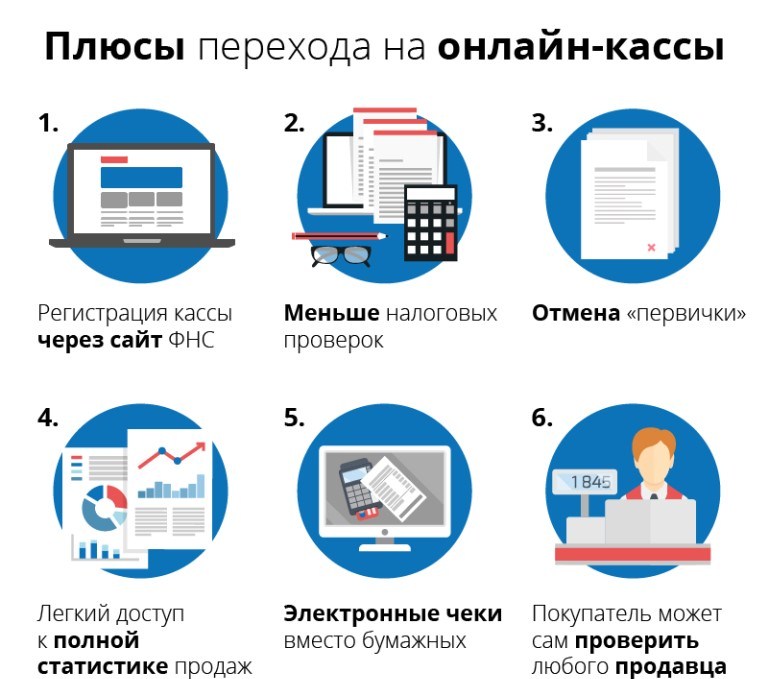

У онлайн-касс есть свои преимущества:

- если дополнительно приобрести у ОФД электронную подпись, то онлайн-кассу можно зарегистрировать без визита в УФНС. Раньше предпринимателю необходимо было стоять в очередях в отделениях ФНС для регистрации аппарата;

- современные онлайн-кассы синхронизируются с аналитическими программами и онлайн-бухгалтерией, что значительно упрощает бухгалтерский и налоговый учет и дает возможность предпринимателю вести его самостоятельно, без привлечения бухгалтера;

- значительное сокращение кассовой документации;

- по отзывам предпринимателей, выездные проверки предприятий с онлайн-кассами стали проходить значительно реже.

Помимо того, что скрыть доходы от налоговой при онлайн-кассе значительно сложнее, недостатком новых касс является относительно высокая стоимость современного кассового аппарата и также дополнительные расходы.

Так, добавочно к онлайн-кассе приобретается фискальный накопитель, который можно приобрести только на 36 месяцев, если предприниматель использует УСН, ПСН или ЕСХН. На общей системе налогообложения можно приобрести накопитель на меньший срок. В среднем комплект с онлайн-кассой, фискальным накопителем и договором с ОФД обойдется в 20 тыс. рублей.

Однако для некоторых видов деятельности, например, торговли алкоголем нужны специальные кассы, что увеличивает итоговую стоимость. На рынке представлены онлайн-кассы стоимостью 3-4 тыс. рублей без учета фискального накопителя и стоимости услуг ОФД, однако такие варианты не очень удобны в использовании.

Для вновь зарегистрированного ИП есть смысл не покупать онлайн-кассу, а взять комплект в аренду. Некоторые операторы предлагают такую услугу. Так, аренда комплекта с современной компактной кассой от Сбербизнеса стоит от 2300 рублей в месяц.

Не следует путать онлайн-кассу с эквайрингом. Эквайринг — это расчеты с покупателями с помощью банковских карт. Обычно для эквайринга требуется покупать отдельное устройство и оплачивать эту услугу как дополнительную, но некоторые поставщики онлайн-касс предлагают устройства «два в одном»: онлайн-касса и эквайринг в одном аппарате. Это очень удобно для индивидуальных предпринимателей, так как возможность оплатить картой привлекает большее количество клиентов.

По общему правилу применение онлайн-ККТ при расчетах с населением обязательно для индивидуальных предпринимателей, даже если прибыль пока не ожидается. Однако есть ряд исключений, которые мы рассмотрит далее.

Сколько стоит онлайн-касса

Стоимость ККТ напрямую зависит от свойств кассы. Самая дешевая касса с минимальной функциональностью стоит около 15 тысяч рублей. На ней можно будет только выдать чек за полученные наличные деньги или переведенные по безналичному расчету на счет от других юрлиц. Принимать оплату картой нельзя.

Средняя касса обойдется уже в 30-35 тысяч рублей. Через такую кассу можно принимать оплату картой. Самые дорогие – примерно 100 тысяч рублей.

При желании можно кассу не покупать, а взять в аренду. Средняя стоимость месячной аренды – 3-5 тысяч рублей. Плюс нужно добавить периодические расходы вроде ОФД и мобильного интернета для работы кассы.

Дополнительно ИП нужно подключить услугу эквайринга, если он планирует получать оплату картами.

Закон о кассах в режиме онлайн: требования к новым устройствам

При использовании ККТ старого образца налоговикам нужно было осуществлять фискализацию платежных данных, снимая показания с ЭКЛЗ непосредственно на территории налогоплательщика. В онлайн-кассах ЭКЛЗ заменена на новый технологический компонент — . Он в сочетании с дополнительными вычислительными и коммуникационными модулями делает кассовый аппарат приспособленным к выполнению технических требований к функционалу ККТ, установленных ст. 4.1 закона 54-ФЗ в текущей версии. Онлайн-касса с фискальным накопителем умеет:

1. Отправлять данные о совершаемых на кассе платежах в ФНС в режиме онлайн при посредничестве операторов фискальных данных (ОФД).

ККТ старого образца не были приспособлены к выполнению аналогичной функции. Покупателям выдавался только бумажный чек.

3. Обеспечивать сохранность платежных данных в памяти ККТ в периоды отсутствия связи с ОФД.

Фактически платежные данные сохраняются в памяти фискального накопителя. Отметим, что ККТ с ЭКЛЗ выполняли в принципе схожую функцию — но только лишь в целях сохранения платежных данных перед фискализацией, которую налоговики проводили непосредственно на территории хозсубъекта.

4. Обеспечивать шифрование и невозможность несанкционированной корректировки записей о платежных операциях в памяти фискального регистратора.

Можно отметить, что в отношении ККТ старого образца законодательство выдвигало аналогичные требования. Как в ЭКЛЗ ранее, так и в фискальных накопителях сегодня применяются надежные криптографические алгоритмы, не позволяющие «скрутить» показатели по выручке.

Последствия отсутствия кассового аппарата

Увидев расходы на приобретение кассового аппарата, многие бизнесмены задумываются, обязателен ли он? А можно ли попробовать не покупать и сэкономить 40 тысяч? Подобные размышления в корне неверны, а потому с большой вероятностью обернутся штрафами.

Кроме своевременной передачи отчетности в налоговые органы, хозяева ККТ должны заполнять множество других бумаг и журналов: о возвратных действиях, о сведениях по операционисту, о данных технического обслуживания и т.п.

Надзор за исполнением и нарушением ведется налоговым инспектором.

В таблице ниже указаны основные виды нарушений и суммы штрафных санкций за них:

| Нарушение | Нарушитель | Штрафные санкции или меры |

| Отсутствие ККМ | Должностное лицо | штраф 0,5 от расчетной суммы (не меньше 10 тыс. руб.). |

| ИП/ЮЛ | штраф 1 от расчетной суммы (не меньше 30 тыс. руб.). | |

| Неисполнение предыдущего пункта (если расчетная сумма больше 1 млн руб.) | Должностное лицо | отстранение от деятельности от 1 года до 2 лет. |

| ИП/ ЮЛ | отстранение от деятельности до 3 месяцев. | |

| Несоблюдение требований к ККМ (неправильное использование, несвоевременное предоставление отчетности, отсутствие перерегистрации) | Должностное лицо |

– предупреждение, – штраф до 3 тыс. руб. |

| ИП/ ЮЛ |

– предупреждение, – штраф до 10 тыс. руб. |

|

| Непредоставление данных в ФНС | Должностное лицо |

– предупреждение, – штраф до 3 тыс. руб. |

| ИП/ ЮЛ |

– предупреждение, – штраф до 10 тыс. руб. |

|

| Непредоставление покупателю данных о его приобретение | Должностное лицо |

– предупреждение, – штраф до 2 тыс. руб. |

| ИП/ ЮЛ |

– предупреждение, – штраф до 10 тыс. руб. |

Шаг 1. Фискальный накопитель: на 15 или 36 месяцев

Фискальный накопитель (ФН) — это память кассы, устройство, которое хранит информацию обо всех проведённых расчётах.

ФН привязан к конкретному кассовому аппарату, с которым он регистрируется в налоговой. При замене кассы нужно заново покупать фискальный накопитель и ставить их на учёт вместе.

Фискальные накопители бывают двух видов в зависимости от срока действия: на 15 или 36 месяцев. Выбирать их нужно с учётом вида деятельности, налогового режима и масштабов бизнеса.

Кому подойдёт ФН на 15 месяцев

- Все ИП с общей системой налогообложения (ОСНО).

- Торговля подакцизным товаром. Если ИП продаёт алкоголь, табак, лекарства и т. д.

- Много продаж. Если ИП пробивает более 200 чеков в день.

Кому подойдёт ФН на 36 месяцев

- Все ИП с услугами. ИП на любом налоговом режиме, если они оказывают любые услуги.

- Все ИП на спецрежимах. Если ИП занимается торговлей и применяет упрощённую систему налогообложения (УСН), платит единый сельскохозяйственный налог (ЕСХН) или работает по патенту.

Кому подойдёт любой ФН — на 15 или 36 месяцев

- Отдалённая местность. ИП работает с кассой в автономном режиме из-за труднодоступности связи.

- Сезонный бизнес. У ИП сезонная работа или торговля, но без подакцизных товаров, и мало чеков.

- ОСНО + спецрежимы. Если ИП совмещает общую систему налогообложения и УСН, ЕСХН или патент.

ФН выпускаются со сроком действия 15 и 36 месяцев, но память может закончиться раньше, если ИП передаёт много информации в налоговую. Тогда придётся заменить ФН до окончания предельного срока.

ФН на 15 месяцев стоит от 8500 ₽. Через 15 месяцев (или даже раньше) его придётся заменить — купить новый и поставить на учёт в налоговой.

ФН на 36 месяцев — от 12 500 ₽. Его придётся менять через три года (или раньше).

Сам кассовый аппарат выбрать сложнее, чем фискальный накопитель.

Нужно ли ставить онлайн-кассы ИП без работников

Что такое ИП без работников? Это означает, что зарегистрированный в налоговом учреждении индивидуальный предприниматель выполняет свою деятельность самостоятельно. Это означает, что он не оформляет трудовые договоры с кем-либо на длительный срок. Однако, он может пользоваться услугами, которые предоставляют другие компании. Например, если индивидуальный предприниматель занимается изготовлением мебели ему на постоянной основе требуются грузчики, которые будут доставлять мебель, он может не брать их в штат в качестве работников.

Он просто заключает договор с фирмой, которая оказывает услуги грузоперевозки, и на основании договора грузчики в отведенное время указанное количество в договоре груза доставляют клиенту.

Индивидуальный предприниматель, который работает без работников — явление достаточно распространенное. Дело в том, что современный индивидуальный предприниматель, который решил взять на себя ответственность за других работников несет огромные риски. Например, он обязан платить взносы за своего работника в различные фонды.

Также, он не застрахован от таких моментов, как беременность сотрудницы. Получается, что женщина не будет осуществлять свою трудовую функцию, а будет находиться в длительном декрете. Однако индивидуальный предприниматель выплатит декретные и продолжит платить до момента, пока женщина не выйдет из декрета.

Но это опять же чревато тем, что дама может уйти во второй декрет, таким образом, индивидуальный предприниматель просто посадит себя в кабалу на несколько лет.

Поэтому такие люди предпочитают не брать себе работников, а осуществляют деятельность самостоятельно, привлекая подрядчиков на выполнение разовой работы, что совершенно логично.

Наверное, этот вопрос задает себе каждый индивидуальный предприниматель, кто ведет свою деятельность самостоятельно.

В закон 54 вносились изменения, которые касались всех организационно-правовых форм бизнеса. В 2019 году стало понятно, что на использование онлайн ККТ переходят абсолютно все. По крайней мере уже в 2020 году эти приборы должны функционировать по всей территории России, в противном случае, лица, которые не подчиняются действующему закону о ККМ будут подлежать штрафу.

Не обошла эта участь стороной и индивидуальных предпринимателей.

Онлайн-касса для ИП на ЕНДВ без наемных работников необходима, и исключение законодательство для таких людей не делает. По сути, какая разница, какова система налогообложения ИП. Даже не имеет значения сфера деятельности, в которой работает данный гражданин. ККМ необходима в первую очередь для того, чтобы сведения о деятельности лица своевременно поступали в Налоговую инспекцию. Также, ККТ просто необходима в ситуации, когда речь идёт о работе с клиентами. Выдача кассового чека, который полностью соответствует сведениям, переданными в Налоговую инспекцию, просто необходима.

Отсрочка установки

Вообще, в соответствии с действующим законодательством, индивидуальные предприниматели, которые осуществляют свою деятельность без работников, должны установить ККТ в 2018 году. ФЗ номер 54 установил, что крайний срок для этого — 1 июля 2018 года. Однако, когда по стране начали проводить проверки, они показали не самые приятные результаты

Выяснилось, что требования практически никто не выполнил у основной массы индивидуальных предпринимателей, неважно, на какой системе находятся. Ни у кого практически не наблюдалось онлайн-касс

Видя такую плачевную ситуацию, было решено осуществить перенос сроков ровно на год. За это время предполагается, что все организационно-правовые формы, которые ведут бизнес, приобретут онлайн-кассы.

Более того, выбор этих приборов огромен.

Переход на применение онлайн-касс планировалось осуществить давно. Но к сожалению, люди ждут момента, пока истекут все сроки, и уже после того, как получит первый штраф приобретают онлайн-кассы. Это немного неправильный опыт.

Отменить вступление требования в законную силу не планируется. Ведь уже однажды отмена была произведена в 2018 году.

Если предприниматель не в силах установить онлайн-кассу, и аргументирует это тем, что у него нет сотрудников, представители налоговой инспекции вправе его штрафовать.

Вести бизнес в России очень тяжело. Индивидуальные предприниматели постоянно сталкиваются с различными трудностями и сложностями. Однако, государство почему-то решило не упрощать ведения бизнеса в России, а подогнать его под какие-либо стандарты. Поэтому были введены ККТ, на которые должны перейти абсолютно все виды бизнеса уже в июле 2019 года. Что можно сказать об этом?

Всё просто. К сожалению, индивидуальные предприниматели должны подчиниться требованиям государства, в противном случае, они поставят себя в неприятное положение, в соответствии с которым будут вынуждены платить штраф.

Хочется верить, что несмотря на то, что государство вводит такие строгие правила, всё же, в ближайшем будущем будут послабления и для ИП будут приняты законы, которые облегчат их работу.А пока, стоит обратиться к материалам, которые рассказывают о самых лучших онлайн-кассах, и классифицируют в зависимости от вида бизнеса, количества клиентов, а также количество отпускаемого товара. Хочется верить, что у вас всё обязательно получится.

Статья была полезна?

ДаНет

Предыдущая

По налогообложениюПрименение онлайн-касс для ООО на ЕНВД

Следующая

По налогообложениюОнлайн-касса для ИП на УСН в 2020 году

ИП, работающие как распространители билетов в театр с рук (либо лотка), могут работать без ККТ

Следует сказать еще об одной привилегии, предусмотренной законом: в соответствии с ним от онлайн-касс бессрочно освобождены (в статье 2 54-ФЗ появится новый пункт 14) индивидуальные предприниматели, которые продают физлицам билеты и абонементы в театры, которые являются государственными или муниципальными учреждениями — при условии продажи данных билетов с рук либо с лотка.

Как и в случае с обычным, квалифицированным по пункту 2 статьи 2 закона 54-ФЗ освобождением от онлайн-кассы по тому или иному основанию, ИП, обилечивая граждан, вправе не выдавать вместо кассовых чеков ничего (но могут — товарные чеки или БСО).

А если расчеты ведутся через интернет, то кассовый чек (или БСО нового образца) выдается, в данном случае — в соответствии с правилами пунктов 5 и 5.3 статьи 1.2 Закона № 54-ФЗ — ).

Преимущества и недостатки

Введение онлайн-касс предприниматели воспринимают неоднозначно. Это нововведение принимается отрицательно из-за дополнительных затрат. Для анализа необходимо разобраться в положительных и отрицательных сторонах новшества.

Преимущества онлайн-касс:

- Фиксация наличности.

- Выдача чеков покупателям.

- Сохранение информации о продажах.

- Передача информации в ОФД.

- Формирование электронных и бумажных чеков.

- Отправка чеков по электронной почте.

- Ведение отчетности благодаря ОФД.

- Легализация средств.

- Упрощение налогообложения.

- Упрощение замены расходных материалов для кассового оборудования.

Положительные стороны перехода на ККТ

Положительные стороны перехода на ККТ

Минусы кассового оборудования нового образца для индивидуальных предпринимателей:

- Лишние расходы на приобретение оборудования.

- Оплата обслуживания ОФД.

- Постоянный доступ в интернет.

- Расходы на обслуживание техники.

Внимание! Обслуживать онлайн-кассы можно самостоятельно, не прибегая к услугам сервисов

Автономные онлайн‑кассы

Выбирая такие аппараты для парикмахерских, стоит определиться с задачами, которые должна решить касса. Чтобы выполнить требования закона и не тратить на это много средств, «автономка» идеальный вариант. Она работает от встроенного аккумулятора, выглядит как большой калькулятор с кнопками. Кассир вводит цену вручную, получает оплату, касса печатает чек.

Преимущества автономных касс:

— низкая стоимость,

— компактность,

— высокая мобильность, возможность работы от аккумулятора,

— дешевые запчасти.

Недостатки:

— маленький экран,

— низкая скорость печати,

— сложно добавлять новые товары/услуги.

Рекомендуемые модели: Меркурий-185Ф, АТОЛ 91Ф, Касса Ф

Штрафные санкции

Независимо от вида кассового аппарата, который использует индивидуальный предприниматель, один только факт его наличия и использования уже налагает на такое лицо определенные обязанности, нарушение которых может повлечь различные санкции, в первую очередь, денежные. Чтобы не попасть в число нарушителей и не испытать на себе все «прелести» штрафов, необходимо выполнять несколько установленных законом требований.

Если раньше, во-первых, нужно было обязательно вести журнал кассира-операциониста и строго следить за его заполнением, во-вторых, вести еще и журнал вызова технических специалистов, в-третьих, периодически заполнять акты, подтверждающие снятие показаний счетчиков, возврат денежных сумм и так далее, то сейчас, с применением онлайн–касс, это стало совершенно не обязательным условием ведения предпринимательской деятельности. Теперь вся выручка передается в налоговый орган в режиме онлайн, и ведение таких журналов осуществляется исключительно по желанию самого ИП. Поэтому теперь опасаться за штрафные санкции в этой сфере не стоит.

Но в связи с тем, что процедура использования контрольно-кассового оборудования четко прописана в законе, то и за ее нарушение, в том числе неправильное использование ККМ, предусматриваются различные взыскания. В некоторых случаях контролирующие органы могут ограничиться официальным предупреждением, вынесенным в адрес ИП, но в случае серьезных нарушений на предпринимателя будет наложен денежный штраф, который предусмотрен соответствующей статьей Кодекса об административных правонарушениях.

В 2019 году деятельность индивидуальных предпринимателей и юридических лиц подверглась некоторым изменениям, в том числе и в сфере применения санкций к нарушителям правил использования названной техники. Причем это не самая лучшая новость для субъектов предпринимательской деятельности, поскольку ситуация меняется именно в сторону увеличения штрафов и ужесточения процедуры привлечения к ответственности.

Чтобы обобщить все возможные взыскания за несоблюдение предписаний закона в области использования ККТ, ниже приводится таблица основных санкций за такие нарушения.

|

Нарушение |

Санкция |

|

Наложение административного штрафа в размере от одной |

|

|

Административное приостановление деятельности на срок до |

|

|

Применение контрольно-кассовой техники, не соответствующей |

Предупреждение или наложение административного штрафа в размере |

|

Предупреждение или наложение административного штрафа в |

|

|

Предупреждение или наложение административного штрафа в |

Изменения, связанные с использованием кассового аппарата в 2021 году

Многие предприниматели задаются вопросом — в какой срок будут введены кассы нового образца и обязателен или нет кассовый аппарат для ИП с возможностью передачи данных по интернету? По этому поводу уже появилась недвусмысленная информация — с 2016 года такая возможность должна быть у каждой кассы. И те предприниматели, которые покупали ККТ еще старого формата, обязаны поменять их на более новое оборудование для более быстрой связи с налоговиками и покупателями. Данное правило распространяется как на Москву и Московскую область, так и на остальные регионы России. Но одно можно сказать точно — с первого июля 2019 года все, на кого распространяется действие ФЗ № 54, обязаны иметь онлайн–кассу в 2021 году.