Как продать квартиру в ипотеке сбербанка

Содержание:

Образец типового договора купли-продажи квартиры по ипотеке от Сбербанка 2020 года

Начиная знакомиться с ипотечным договором в целом, можно понять, что он включает в себя две части

Важно учесть, что он будет содержать и индивидуальные и общие условия кредитования, которые требуют детального разбирательства. Что касается общих условий, то они равны для тех или иных клиентов и здесь нет исключения

Во втором варианте содержатся параметры кредитования, которые применимы с банковским учреждением сделкой. Сюда принято относить срок кредита, его сумму, и т.д.

Что касается индивидуального ипотечного договора, то он отличается тем, что не станет предлагать возможность его изучения заранее, это не является возможным со стороны кредитных экспертов.

На это уходит немало времени, если конечно, вы не пожелаете обратиться к опытным юристам за помощью.

Подписание кредитного договора по ипотеке – это ответственная и серьезная процедура, поэтому каждый пункт должен быть детально изучен:

Вначале обычно указывается номер, дата заключения, а так же прописываются стороны данного договора;

Первый пункт документа включает в себя «Предмет договора». Он является важным и станет описывать такие важные моменты как:

- кем именно приобретается недвижимость;

- указывается адрес;

- площадь.

Второй пункт носит название «Заявления и гарантии». Когда будет осуществляться заключение сделки на имущество, то не должно быть никаких долгов по налогам, соответственно и по коммунальным платежам. Лучше всего ознакомиться с этим моментом заранее;

Что касается «порядка передачи объекта в собственность», то изучая этот пункт внимательно, можно понять, что регистрация выполняется в момент внесения заемщиком первоначального взноса;

«Обязательства»

Здесь важно указать возмещение убытков, которые могут быть причинены банку, если договор будет исполняться ненадлежащим образом;

Пункт «Порядок расчетов между сторонами» должен содержать в себе сумму первоначального взноса со стороны заемщика. Учитывается и сумма кредита, которую и станет выдавать Сбербанк;

Далее уже идут «Права и обязанности сторон», а это не менее важный пункт;

Старайтесь изучать договор детально, тогда можно понять, что залогодатель за свой счет страхует объект на сумму, которая является ниже оценочной стоимости. Этот пункт станет включать и обязательство о том, что заемщик должен своевременно осуществлять взнос платежей.

- «Ответственность сторон». Изучая этот пункт можно прийти к выводу, что здесь строго прописываются штрафные санкции, если не будут выполнены обязательства по договору. Как показывает практика, обычно это несвоевременная выплата кредита;

- Пункт «Дополнительные условия» не менее важен, ведь он предлагает информацию о направлении денежных средств, которые полученные от реализации недвижимости. Это необходимо для того, если вдруг заемщик пожелает нарушить условия договора;

- «Срок действия договора». Когда будет осуществлена регистрация договора в ЕГРП, то его можно считать действительным;

- «Заключительные положения». Этот пункт включает в себя информацию о конфиденциальности, взаимоотношений сторон. Вначале указываются адреса, реквизиты сторон, так как это необходимое и обязательное условие.

А здесь необходимо внимание

№ п/п

Ошибка при заключении договора

На что обратить внимание, чтобы ошибки не было

1.

Не проверили соответствие фамилии (имени, отчества)

Фамилия, имя, отчество, указываемые в договоре, должны соответствовать фамилии, имени, отчеству, указанным в паспорте и правоустанавливающих документах. Ошибка в написании имени, отсутствие ссылки на причину изменения фамилии может послужить веским аргументом для расторжения предварительного договора.

2.

Не уточнили, есть ли долги по коммуналке

У покупаемой квартиры не должно быть долгов по квартплате и коммунальным платежам

Такую справку предоставляют в бухгалтерии управляющей компании. Если долги есть и большие, их сумма прописывается в договоре как зачёт в стоимость оплаты. В противном случае долги придётся выплачивать покупателю после совершения сделки

3.

В квартире остались постоянно прописанные лица

Не собственники, прописанные в квартире постоянно, имеют право на бессрочное пользование жилым помещением. Они могут не выписаться, пока действует предварительный договор. В этой ситуации перед заключением основного договора нужно получить от прописанных нотариально заверенное письмо, что они знают о продаже и обязуются выписаться в указанный срок.

4.

Не учтена долевая собственность – появились другие собственники – претенденты на покупку.

1. Квартира принадлежит нескольким собственникам (общая долевая собственность) Например, комната в коммуналке, или половина квартиры у бывшего супруга. Сделка состоится, когда другие собственники откажутся от своего преимущественного права на выкуп доли соседа. Отказ желательно заверить у нотариуса. Предварительно каждому претенденту необходимо отправить почтовое извещение (с уведомлением о вручении) о том, что комната (доля) будет продаваться. 2. Квартира принадлежит нескольким собственникам (совместная долевая собственность). Например, квартира приобретена по государственной программе помощи многодетным семьям. В этом случае распоряжение возможно только всеми владельцами одновременно. В договоре, как продавцы, прописываются все собственники.

5.

Заключили предварительный договор на новостройку

Предварительного договора купли-продажи квартиры в новостройке застройщик и, следовательно, покупатель заключить не могут. Такой формы договорённости между ними не может существовать по закону. Купить жильё в новостройке можно:

- Став членом жилищного кооператива;

- Использовав жилищный сертификат;

- Заключив Договор Долевого Участия (ДДУ) с застройщиком согласно 214 Федеральному Закону.

Банки, работающие с аккредитованными строительными компаниями, принимают участие в составлении договора на приобретение квартиры с использованием ипотеки. Такой документ всё равно относится к ДДУ. Его оформление будет состоять из трёх шагов:

Стадии продажи жилой собственности

Что сначала требуется выполнить клиенту готовому на совершение сделки, так это обратиться в отделение финансовой организации и скоординировать свои действия с кредитором. Сбербанку придется указать весомые причины, согласно которым пришлось поступить таким способом. Лишь после принятия банком решения об уважительности основания, он согласует выполнение сделки.

Потом следует искать покупателя. Этот вопрос под ведением банка, однако, чтобы ускорить процедуру заемщик предоставит свои способы. Кроме того, что при повторном оформлении обязательств по долгу покупатель должен подходить под условия Сбербанка, поскольку будущему заемщику требуется принести соответствующую документацию для получения жилищного займа.

Как только определен весь оставшийся долг на дату получения, участники должны составить предварительное соглашение. На интернет странице Сбербанка размещен образец такого документа, поэтому возможно скачать его или же направиться в отделение банка. Такой договор предоставляет гарант значимости решения обеих участников.

На завершающем этапе покупатель отдает часть денег продающей стороне, а оставшуюся сумму кладет в ячейку банка. Клиент выплачивает оставшуюся задолженность полученными средствами и завладев закладной, отменяется обременение с жилья. Лишь затем оформляется итоговое соглашение, подтверждаемое нотариусом, совершается передача прав на недвижимость и предоставление продающей стороне оставшихся финансов.

Преимущества и недостатки аккредитива

Аккредитив обладает объективными преимуществами в сравнении с другими способами расчета. Речь идет о следующих плюсах:

Гарантийно-обеспечительная составляющая

Если Продавец и Покупатель рассчитываются друг с другом в обычном формате, велик риск, что в последний момент кто-то из них передумает исполнять свои обязательства. При этом деньги за квартиру уже могут быть уплачены. Чтобы вернуть их, Покупателям нередко приходится обращаться в судебные инстанции, т.к. Продавцы медлят или просто отказываются возвращать полные суммы. В случае с аккредитивом такого не произойдет.

Однако аккредитив учитывает интересы не только Покупателя, но и Продавца. Деньги уже хранятся на счете, просто считаются для Продавца как бы «временно заблокированными».

Если же сделка сорвется по вине какой-либо стороны или по иным причинам, деньги с аккредитивного счета будут переведены обратно на счет Покупателя.

Безналичный расчет

Ни Покупателю, ни Продавцу не приходится напрямую взаимодействовать с крупной суммой денег (переносить по улице, переживать за сохранность и пр.). Средства переводятся со счета на счет.

Нет необходимости вносить задаток или аванс

И аванс, и задаток также выполняют гарантийно-обеспечительную функцию. Оба предварительных платежа уплачиваются еще на этапе заключения договора купли-продажи. Так подтверждается серьезность сторон и их намерение довести сделку до конца.

В случае с аккредитивом не требуется ни внесение задатка, ни внесение аванса, т.к. Покупатель кладет на специальный счет сразу всю сумму за квартиру. Соответственно, купля-продажа для обоих участников становится намного проще.

Нет необходимости оплачивать всю сумму по частям. Не нужно составлять расписки о получении денег

Иногда Покупатели договариваются с Продавцами о внесении денег по частям, т.к. боятся, что после единовременного расчета Продавец может просто взять и исчезнуть.

Оплата по частям влечет за собой определенные трудности, – сторонам приходится подробно расписывать все даты и суммы в договоре купли-продажи, а также дополнительно составлять расписки о получении денег. В случае с аккредитивом ничего из этого делать не нужно.

Однако вместе с этим аккредитивные счета имеют и некоторые минусы. Сюда относятся:

Возможное длительное ожидание

Банкам, предоставляющим аккредитивные счета, приходится работать с другими банковскими учреждениями. Например, аккредитивный счет может быть открыт Покупателем в «Сбербанке», в то время как Продавец числится клиентом «Альфа-Банка». Обеим кредитно-финансовым организациям понадобится взаимодействовать друг с другом – обмениваться информацией, пересылать документы и пр. На все это будет требоваться время.

Необходимость точного выполнения всех условий сделки

Деньги будут окончательно переведены Продавцу только тогда, когда стороны исполнят все договоренности и предоставят необходимую документацию. В этом может заключаться потенциальная проблема, ведь из-за малейшего непредвиденного обстоятельства дело способно «повиснуть в воздухе».

Необходимость уплаты комиссии

За открытие аккредитива понадобится уплатить определенную сумму, которую банки устанавливают самостоятельно.

Сегодня кредитно-финансовые организации (например, тот же «Сбербанк») предлагают своим клиентам возможность расчета и через банковскую ячейку, и через аккредитив. Большей популярностью и распространенностью пользуется первый способ, однако расчет с помощью аккредитива является более безопасным.

В случае с банковской ячейкой Покупатель кладет деньги в хранилище тайно, не раскрывая никому информацию о том, какая именно сумма была туда положена и была ли положена вообще. Здесь Продавцу остается разве что надеяться на честность Покупателя. Если обнаружится, что Покупатель нарушил какие-то условия оплаты, банк не будет нести за этой никакой ответственности. Кредитно-финансовая организация просто предоставляет ячейку, но не выступает фактическим посредником сделки.

Если же речь идет про аккредитив, то банк напрямую заинтересован в законности проводимой сделки. Кредитно-финансовое учреждение несет ответственность за нарушения аккредитивных условий, положений и обязательств (ст. 872 ГК РФ).

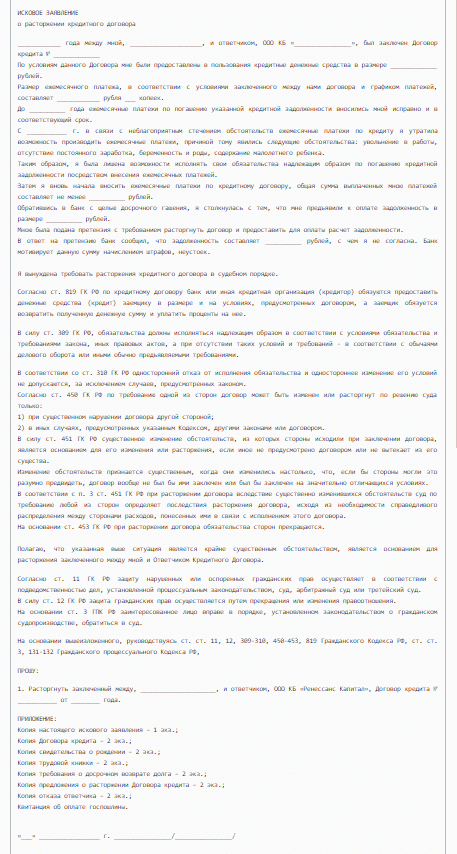

Расторжение кредитного договора

Любой кредитный договор может быть расторгнут по инициативе банка либо по инициативе заемщика.

Для заемщика это становится актуальным, если в силу обстоятельств он не может выполнять свои обязательства, а штрафы и пени продолжают расти. Чтобы остановить этот снежный ком, заемщики занимаются расторжением договора кредитования. На практике сделать это крайне сложно.

Действует 2 схемы расторжения договора кредитования:

- В судебном порядке.

- По соглашению сторон.

А также существует вариант, при котором расторгать кредитный договор не нужно: можно вернуть всю сумму кредита в течение двух недель с даты его получения, заплатив только проценты за эти дни.

Расторжение договора невыгодно банку, так как он либо получит меньшую сумму, либо, вообще, потеряет средства. И помните, что подача такого заявления прерывает срок давности по кредитным обязательствам.

Как расторгнуть договор

Уведомлять банк о намерении расторгнуть договор имеет смысл только тогда, когда вы понимаете, что готовы сделать это в судебном порядке.

В этом случае следует выполнить несколько шагов:

- Написать в банк заявление о расторжении договора. Его лучше принести лично либо отправить через Почту России заказным письмом с уведомлением о вручении. Наличие заявления подтверждает, что вы пытались договориться с кредитным учреждением.

- Соберите всю документацию, которая может использоваться в качестве доказательства вашей тяжелой финансовой ситуации (запись в трудовой о сокращении с работы, справка о болезни и так далее).

- Займитесь подготовкой искового заявления. Сделать это самому можно, но сложно. Поэтому лучше прибегнуть к помощи профессионала.

- Приложите к заявлению все документы, включая кредитный договор и квитанцию об оплате госпошлины.

- Подайте заявление в суд.

Исковое заявление можно подать по месту нахождения ответчика либо по территориальной подсудности, прописанной в договоре. Предсказать, как закончится судебный процесс, довольно сложно. Поэтому в большинстве случаев заемщики привлекают опытных юристов.

Заявление о расторжении кредитного договора

До обращения в суд и подачи иска о расторжении договора необходимо составить письменное заявление на имя руководителя кредитного учреждения.

В тексте нужно указать следующее:

- Вашу фамилию, имя, отчество.

- Номер и дату заключения кредитного соглашения.

- Обоснование для расторжения договора: причина должна быть веской.

- Ссылку на пункт договора, в котором указана возможность расторжения.

Следует убедиться, что ваше заявление получено адресатом. Если приносите его лично, убедитесь, что оно зарегистрировано и получило входящий номер. Дождитесь официального ответа кредитной организации. Если же ответ не поступит, придется обращаться в судебные органы.

С образцом искового заявления можно ознакомиться ниже:

Досрочное расторжение кредитного договора

Кредитный договор может быть расторгнут досрочно по согласию обеих сторон, по инициативе банковской организации, а также заемщика.

Вы, как заемщик, можете потребовать расторгнуть договор в судебном порядке, если:

- Банковская организация единолично, в нарушение законодательства, повысила процентную ставку.

- По договору безосновательно начислены пени и штрафы.

- Задолженность списывается с нарушением очередности платежей.

Кредитное учреждение требует расторжения кредитного договора чаще всего в следующих случаях:

- Вы злостно нарушаете условия договора (уклоняетесь от оплаты без обоснованной причины).

- Вы сменили контактный номер либо место проживания, не уведомив об этом кредитора (если данный пункт в договоре прописан).

Самым распространенным является первый случай. О начале процедуры расторжения кредитор вас уведомит. А также в отношении вас будет выставлено требование о полном досрочном погашении кредита.

Если анализировать судебную практику, то можно отметить, что суд крайне редко расторгает договор кредитования по инициативе заемщика. Позиция суда обычно такова: до подписания договора кредитования все возможные риски вы должны были предвидеть или хотя бы проанализировать. Даже если вас уволили с работы, это не повод игнорировать свои обязательства, тем более, если вы уволились по собственному желанию.

Купля — продажа квартиры через СберБанк

- Риэлторы. Если лицо, оказываемое услуги по подбору квартиры и поиску покупателей на недвижимость, имеет регистрацию на ДомКлик, то доступны следующие возможности: публикация объявлений, поиск новых клиентов, отслеживание статусов заявок на ипотеку, получение различных документов без посещения офиса, консультации сотрудников Сбера, участие в акциях и специальных предложениях.

- Заемщиков, намеренных приобрести жилье в ипотеку от СберБанка. Для этого надо будет связаться с менеджером, который подготовит договор купли-продажи.

- Лиц, которые покупают квартиру за свои деньги (не в ипотеку). Данная опция в банке называется «Сделка под ключ».

Если клиент решил воспользоваться данной услугой, то все хлопоты на себя полностью берет банк. Менеджер обязуется:

- проверять все документы и рассчитывать риски;

- подготавливать договоры;

- предоставить полную поддержку при оформлении документов в Росреестре.

Деньги за квартиру клиент переводит на специальный счет банка. Средства хранятся на нем до тех пор, пока не будет полностью проведена сделка и клиент не вступит в права собственности. Данный вид сервиса называется «Безопасная сделка».

Главные условия типового договора

Итак, в плане подготовки к сделке рассмотрим подробнее договор ипотечного кредитования Сбербанка. Образец расположен на сайте банковской организации. Кроме того, его можно получить, обратившись в ипотечный отдел банка. Шаблон данного документа не является коммерческой тайной и может быть предоставлен любому желающему.

Требования

Поскольку форма ипотечного договора строго регламентирована перечисленными выше законодательными актами, заемщику следует понимать, какие пункты этого документа являются обязательными и не подлежат исключению.

- Реквизиты сторон – титульного заемщика, а также (при наличии) созаемщиков и поручителей с одной стороны, и банка-кредитора с другой. Для физических лиц указываются ФИО, адрес, ИНН и контактные данные. Для банка – наименование, действующие реквизиты, номер отделения, в котором происходит кредитная сделка, а также ФИО специалиста, который ее проводит.

- Предмет договора – подробное описание объекта недвижимости, приобретаемого за счет кредитных средств. Здесь указываются все характеристики квартиры (адрес, площадь, комнатность, инвентаризационная стоимость и т. д.), а также цена покупки и доля собственных средств клиента.

- Условия предоставления займа.

- Порядок использования кредитных средств. Здесь же указывается порядок погашения займа, правила расчета ежемесячного платежа, сроки его внесения и т. д.

- Гарантии – обязательно указывается, что приобретаемая недвижимость переходит в залог к Сберу в качестве обеспечения возврата заемных средств.

- Описание порядка передачи прав собственности (может варьировать, в зависимости от нюансов сделки).

- Возможность отчуждения квартиры в случае неисполнения заемщиком его обязательств. Прописывается порядок отчуждения, возможные причины для этого.

- Ход расчетов между сторонами. Здесь указывается, как и в каком порядке продавец жилья получит свои деньги (соотношение аванса и основной выплаты, суммы, порядок передачи средств – наличными или безналом и т. д.).

Поясним некоторые разделы. К примеру, пункт 4 может меняться, в зависимости от того, участвуют ли в сделке государственные сертификаты. Так, порядок использования материнского сертификата предполагает, что продавец передает право собственности покупателю в момент предоставления средств маткапа, но налагает на жилье обременение до полного расчета. При обычном течении сделки смена права собственности происходит только после полного расчета сторон друг с другом.

Важно! Для вступления в законную силу необходимо подписание кредитного договора по ипотеке в Сбербанке всеми сторонами сделки. А именно: титульным заемщиком, всеми созаемщиками и поручителями, всеми продавцами-совладельцами квартиры (или их законными представителями, если в сделке участвуют несовершеннолетние), а также представителями банка-кредитора

Права и обязанности сторон

В данном разделе обычно указываются такие моменты, как:

- обязательное сообщение заемщиком кредитору об изменении личных данных;

- необходимость ежемесячного продления заемщиком страхового договора;

- возможность кредитора изменить процентную ставку по займу или востребовать остаток долга целиком;

- возможность для заемщика досрочного погашения кредита (с указанием лимитов на эту операцию и ее стоимости).

Словом, данный пункт является особенно интересным для получателя кредита. Именно знание его положений дает возможность сохранить свою кредитную историю незапятнанной и быстро расправиться с выплатой займа.

Важно! Стоит также подробно изучить раздел о штрафных санкциях за несоблюдение договора. Поскольку заключение сделки предполагает обоюдную ответственность сторон, следует знать заранее не только размер своей пени за просрочку, но и риски банка за несоблюдение условий сделки

https://youtube.com/watch?v=MAHC328RetE

Как продавать ипотечную квартиру?

Продать ипотечную квартиру можно исключительно с предварительного согласования банка. Кредитор обычно не отказывает в продаже ипотечного залога, поскольку возникновение задолженности станет для него невыгодно. Основное, что может повлиять на сделку, это пристальное рассмотрение банком кандидатуры будущего покупателя, особенно, если новая сделка проходит с привлечением ипотеки.

Чтобы начать продавать ипотечную квартиру, нужно согласовать это с банком, предоставив обосновывающие документы (ухудшение мат.положения, появление возможности купить квартиру бОльшей или меньшей площади и проч.). Варианты продажи условно можно поделить на три группы:

- Продажа за наличный расчет. В этом случае продавец и покупатель подписывают соглашение у нотариуса. Покупать с соглашением и согласием от банка приходит в банк и вносит сумму для погашения ипотеки продавца, после чего получает расписку об отсутствии претензий по расчету. Затем составляется договор купли-продажи (разницу продавец может получить наличными) и регистрируется в Росреестре. Банк снимает обременение и выдает закладную на квартиру. Для завершения сделки покупатель снова идет в регистратуру с заявлением о снятии обременения, паспортом, оригиналом (нотариальная копия) договора, свидетельством о праве собственности, закладной и остальными бумагами, касающимися сделки.

- Продажа в ипотеку. Обычно покупатель по требованию банка должен оформить ипотеку там же, где числится залог. Сначала покупатель подает заявку на ипотеку, дожидается одобрения. Затем нужная сумма вносится на счет продавца и ипотека погашается (разница выдается на руки). Стороны идут в госрегистратуру, где старый владелец снимает с себя залоговую квартиру, а новый владелец вступает в право собственности. Параллельно банк снимает залог и вновь его накладывает.

- Переоформление ипотечного кредита. Этот вариант не так сильно распространен, как предыдущие, однако, он также встречается. Здесь передаются права на погашение ипотеки. Продавец снимает с себя обязательства, а по действующей ипотеке уже будет платить покупатель. Данный вариант не пользуется популярностью из-за боязни покупателя рисковать. Однако, при правильном оформлении сделки сложностей обычно не возникает.

В любом случае схемы оплаты или переводов денег будет контролировать банком. Это почти полностью обезопасить как покупателя, так и продавца.

Что представляет собой заполненный договор?

Предварительный договор предоставляется в банк для одобрения и согласования существенных условий, а после положительного решения происходит подписание основного соглашения. Он выступает гарантом, что участники намерены до конца осуществить сделку и не откажутся от достигнутых соглашений.

Предварительный и окончательный договор содержат схожие данные, но последний вариант имеет более полное наполнение. В нем должны быть указания на следующие моменты:

- Окончательные расчеты осуществляются с использованием заемных средств;

- Кредитование происходит с участием конкретного банка;

- Ссылка на ипотечный договор, выступающий основанием для получения денег.

Основным отличием окончательного договора выступает то, что с таким документом в дальнейшем можно обращаться в Росреестр для регистрации перехода права собственности на недвижимость, приобретаемую на ипотечные средства.

Если в качестве продавца недвижимости выступает застройщик либо официальный его представитель, то подписывается договор долевого участия. В этом случае речь после регистрации идет не о получении права владения, а о переходе права требования. В собственность заемщика недвижимость может быть оформлена только после сдачи объекта в эксплуатацию и получения акта приема-передачи.

Как продать ипотечную квартиру Сбербанка

Таким образом, как продать квартиру и приобрести иную при нахождении первой в залоге? Представленные выше способы возможно образно поделить на самостоятельные, тогда клиент устраняет все сложности по поиску покупателя и регистрации всех бумаг сам; и процедура с привлечением банка, тогда договор будет безопаснее и все действия с пакетом документов банковское учреждение совершит само.

Первый способ дает возможность продать квартиру лишь покупателю, имеющему некоторую сумму средств и готовому внести плату. Следующий – вариабельный и позволяет продать за всю стоимость или переделать обязательства по займу, кроме того заемщик получит часть денег от продажи собственности.

Последний способ безопаснее и более легок в исполнении, в связи с чем рассмотрим его детальнее.