Новый налог на вклады: кому и в каких случаях его нужно платить

Содержание:

- Как рассчитывается налог на вклады?

- Налог на вклады: как было и как станет

- Будут ли облагаться налогом менее 1 миллиона рублей

- Как и когда платить НДФЛ?

- По каким вкладам и счетам рассчитывают облагаемый доход

- Налог на имущество физлиц

- Облагается ли налогом прибыль с депозитов физических лиц

- Налог на доход по вкладам

- Могут упростить получение вычетов по налогу на доходы физлиц

- На какие вклады будет налог и как он рассчитывается?

- Расчет облагаемого дохода по банковскому вкладу или счету

- Кто освобожден от уплаты налога на имущество

- Когда возникает доход по вкладу в банке

- Частые вопросы

- Сколько придется платить

- В каких случаях придется заплатить налог 15%?

Как рассчитывается налог на вклады?

Согласно статье Налогового Кодекса Российской Федерации за номером 224, применяются следующие ставки налогообложения:

- 35% – применимо к физическим лицам, являющимся резидентами РФ;

- 30% – для нерезидентов РФ.

Что касается определения резидента. В данном случае лицо, которое не менее 183 дней года (это 12 подряд идущих месяцев) проживает на территории Российской Федерации, военнослужащие и госслужащие, исполняющие свои обязанности за пределами территории РФ. Перерыв для физических лиц в пребывании на территории страны может достигать до полугода, при условии выезда на лечение или обучение за границу (с обязательным предоставлением заверенных документов), либо для выполнения прямых рабочих обязательств, будь то командировки или то же обучение и повышение квалификации.

Теперь что касается исчисления налога. Он выплачивается не с полной суммы полученной прибыли, но лишь с той части, которая является превышением порогового значения.

Для примера возьмем двух вкладчиков. Один из них разместил в банке депозит, составляющий 500 тысяч рублей, на двенадцать месяцев по ставке 15% годовых. Второй, вкладывая 800 тысяч рублей, ограничился полугодом, по ставке – 17,75%. К концу срока получаются следующие расчеты: у первого ставка по депозиту ниже 16% и он не выплачивает налог, тогда как для второго применяется расчет 17,75%-16%, а полученные 1,75% он должен уплатить в качестве налога на прибыль.

Формула, которая используется при расчете суммы налога на проценты по вкладам для физических лиц, имеет следующий вид:

- Т = НБ * t / 100, где Т – это размер налога;

- НБ – подлежащая налогообложению прибыль;

- t – налоговая ставка в 30% или 35% (резидент/нерезидент).

Чтобы вычислить, какую прибыль получает вкладчик, чтобы знать точную сумму, с которой делаются отчисления, используется следующая формула:

- НП = ПС – (СР + 5%), где НП – процентная часть вклада, с которой взимается подоходный налог;

- ПС – банковская ставка (фиксированная – по договору, нефиксированная – рассчитанная на дату взимания налога);

- СР – ставка рефинансирования.

Получается, что от суммы прибыли, полученной по вкладу, зависит – станет ли облагаться налогом депозитный вклад или нет. На самом деле сегодня такие моменты достаточно редки, так как банки понимают кризисную ситуацию в мире и стараются максимально снижать ставки по срочным вкладам.

На данный момент статистика ставок у крупных банков следующая – от 7,5% до 10%. Получается, что даже добавление пяти пунктов не превысит показателя ставки рефинансирования Центробанка, а соответственно и благодарный клиент освобождается от выплаты налога с прибыли.

Налог на вклады: как было и как станет

Владельцев вкладов с 2021 года ждет налог на доходы от полученных процентов. Но платить его будут не все.

Налог на вклады – это не новое изобретение налогового законодательства. Он существовал и раньше. Статья 214.2 НК РФ говорит о том, что под налогообложение попадают доходы в части превышения процентов над величиной “Ключевая ставка + 5 %”. По вкладам в валюте облагаются доходы в части превышения процентов над 9 %.

Для налоговых резидентов ставка составляет 35 %, для нерезидентов – 30 %. Размер вклада и их количество не имеют значения. Можно хранить в банке 5 млн руб. под 5 % годовых и не платить никакого налога или иметь 10 депозитов в разных банках под 4 – 5 % и тоже не перечислять НДФЛ государству.

Пример расчета налога на доходы по действующему законодательству. Депозит в 500 000 руб. открыт в конце 2019 г. на 1 год под 12 % годовых. На тот момент ключевая ставка была равна 6 %. Расчет налога:

- Налоговая база = 500 000 * (12 % – 11 %)/100 = 5 000 руб.

- НДФЛ = 5 000 * 35 % = 1 750 руб.

Статья НК РФ в 2020 г. не имеет практического применения, потому что предложений по депозитам под ставку выше 11 % годовых у банков нет. Законодательные изменения с 2021 г. исправят эту ситуацию. Руководствоваться следует федеральным законом № 102-ФЗ, статья 2.

Заплатит или нет НДФЛ вкладчик со своих вкладов будет зависеть от превышения полученного суммарного дохода в виде процентов над необлагаемым процентным доходом. Ставка для резидентов и нерезидентов – 13 %.

Пример расчета налога на доходы с 1 января 2021 г. Депозит в 900 000 руб. открыт в 2021 г. на 1 год под 6,5 % годовых. Допустим, что ключевая ставка уменьшится до 5,5 %. Расчет налога:

- Необлагаемый доход = 1 000 000 * 5,5 % = 55 000 руб.

- Налоговая база = 900 000 * 6,5 % – 55 000 = 3 500 руб.

- НДФЛ = 3 500 * 13 % = 455 руб.

Размер ключевой ставки определяется на 1 января отчетного года. Так как изменения вступают в силу с 2021 года, то при налогообложении процентных доходов в этот год в расчетах будет участвовать ставка, которую примет Центробанк в начале 2021 года.

Допустим, что ставка не изменится в 2021 г. и составит 6 %, тогда необлагаемый доход – 60 000 руб. Все, что выше этой суммы будет облагаться НДФЛ. Если предположить, что Центробанк, например, увеличит ключевую ставку до 7 %, то необлагаемый доход станет равен 70 000 руб.

Под налогообложение попадают:

- Все виды вкладов (рублевых и валютных). В налоговую базу не войдут рублевые счета, по которым процентная ставка до 1 %, а также эскроу счета.

- Накопительные счета.

- Дебетовые карты с начислением процентов на остаток.

Будут ли облагаться налогом менее 1 миллиона рублей

Многие ошибочно считают, что под новый налог попадают только те граждане, у кого на вкладах находится сумма свыше 1 миллиона рублей. Но это не так! Сумма вкладов законом никак не ограничена, а сумма в 1 млн руб. применяется только при расчете величины необлагаемого процентного дохода. Для наглядности далее будет приведен налога в отношении вклада до 1 млн. руб. и вклада свыше 1 млн.

Кроме того, под новый налог рискуют попасть долгосрочные вклады (на 2-3 года и более), по которым проценты выплачиваются при окончании срока депозита. Согласно письму Минфина № 03-04-0/101287 от 20.11.2020 г., процентный доход по вкладам учитывается при определении налоговой базы по НДФЛ за налоговый период, в котором указанные доходы были фактически получены. То есть дата открытия депозита не учитывается, и тот факт, что проценты получены не за 1 год, а более долгий срок, на порядок расчета налога не влияет.

Как и когда платить НДФЛ?

Расчет выглядит достаточно сложно. Поэтому многих вкладчиков интересует вопрос, как им все это рассчитывать и куда подавать документы. Самостоятельно ничего делать не нужно. Коммерческие банки обязаны самостоятельно сообщать информацию в соответствующие инстанции. Они должны это сделать до 1 февраля года, который следует за отчетным. В налоговой на основании представленных сведений подсчитают, какую сумму должен заплатить налогоплательщик, и направят ему соответствующее уведомление.

Путин заявил, что эти нововведения коснутся незначительной части россиян.

Оплата начисленного налога должна быть произведена плательщиком не позднее 1 декабря текущего года.

По каким вкладам и счетам рассчитывают облагаемый доход

Доход, облагаемый налогом, рассчитывают в отношении лишь тех вкладов и банковских счетов, ставка по которым больше 1 процента годовых. Это правило относится как к рублевым, так и к валютным вложениям. Если ставка меньше 1 процента, то такие вклады и счета в расчете дохода, облагаемого налогом, в принципе не участвуют. Также не учитывают доходы по счетам «эскроу». Напомним, что их используют при покупке новостроек по договорам долевого участия в строительстве (ДДУ).

По вкладам и банковским счетам со ставкой выше 1 процента годовых может возникнуть доход, облагаемый налогом. Причем вид вклада или счета и его название (до востребования, депозит, текущий, лицевой, специальный и т. д. и т. п.) никакого значения не имеют. Важна лишь процентная ставка. Не имеет значения и сумма каждого отдельного вклада. Доход нужно определять по всем вкладам и счетам, которые открыты на ваше имя во всех банках России.

Сами вклады не облагаются налогом. НДФЛ нужно платить лишь с процентов, которые по ним начислены. Суть налога на вклады в том и состоит, чтобы удерживать НДФЛ с полученного дохода. А сам вклад — это ваше имущество, которое доходом не является.

Налог на имущество физлиц

В числе прочего подписанный закон уточняет момент, с которого налог на имущество физлиц рассчитывается с применением полагающихся физлицу льгот. В соответствии с будущей редакцией п. 6 ст. 407 НК РФ льготы при расчете налога учитываются начиная с налогового периода, в котором у плательщика возникло право на указанные льготы, а не с момента направления в ИФНС соответствующего заявления. Это положение вступит в законную силу уже с 1 января 2021 года (п. 5 ст. 9 Федерального закона от 23.11.2020 № 374-ФЗ).

Одновременно поправки разрешают учитывать изменение кадастровой стоимости недвижимости при расчете налога как в текущем, так и предыдущих налоговых периодах (будущая редакция ст. 403 НК РФ). Применять таким образом изменившуюся кадастровую стоимость недвижимости разрешается в случаях:

- уменьшения кадастровой стоимости из-за исправления технической ошибки в сведениях Единого государственного реестра недвижимости;

- внесения изменений в акт об утверждении результатов определения кадастровой стоимости.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Также поправками отменяются ограничения в части количества налоговых периодов, за которые можно проводить перерасчет налога на имущество физлиц в связи с заявлением о предоставлении льготы, право на которую возникло более трех лет назад.

Напомним, сейчас в соответствии с абз. 2 п. 6 ст. 408 НК РФ при обращении физлица с заявлением о предоставлении льготы по уплате налога на имущество физлиц перерасчет налога производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения. С 1 января 2021 года эта норма утратит силу. Соответственно, с нового года перерасчет налога можно будет производить за 3 и более налоговых периода (п. 56 ст. 2 Федерального закона от 23.11.2020 № 374-ФЗ).

Другое важное изменение касается введения понижающего коэффициента 0,6, который будет применяться при исчислении налога на имущество физлиц для вновь образованных объектов недвижимости. Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости

Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ)

Сейчас понижающий коэффициент 0,6 в целях снижения уплачиваемого физлицами налога применяется только в течение третьего налогового периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости. Начиная же с четвертого квартала налог на имущество уплачивается физлицами в полном объеме. То есть без применения понижающих коэффициентов (п. 8 ст. 408 НК РФ). С 1 января 2021 года для вновь образованных объектов недвижимости вводится понижающий коэффициент в размере 0,6. Он станет применяться при расчете налога с четвертого периода, в котором налоговая база определяется исходя из кадастровой стоимости недвижимости (будущий пункт 8.2 ст. 408 НК РФ).

Еще одно изменение направлено на расширение перечня физлиц, которым налоговые льготы предоставляются в беззаявительном порядке.

С 2021 года в указанный перечень будут включены ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п. 18 ст. 1 Федерального закона от 23.11.2020 № 374-ФЗ). При этом в беззаявительном порядке ветеранам будут предоставляться льготы не только по налогу на имущество физлиц, но также по транспортному и земельному налогу. Подавать какие-либо заявления и подтверждающие документы в целях получения льгот по указанным налогам ветераны боевых действий больше не будут. Всю необходимую информацию в ИФНС направит ПФР.

Облагается ли налогом прибыль с депозитов физических лиц

О существовании налога на вклады физических лиц многие вкладчики даже не догадываются, а если и знают, то воспринимают его буквально, так, как звучит. Однако в НК РФ содержатся совсем другие формулировки. Чтобы понять, каково налогообложение вкладов физических лиц в 2020 году, необходимо внести ясность в понятия и определения, применяемые в НК РФ и в формулировках, используемых в быту и в информационных материалах, посвященных налогообложению депозитов частных лиц:

- вклад в банке;

- депозит;

- доход;

- прибыль.

1. Банковский вклад — денежная сумма, переданная частным лицом финансовой организации с целью получить прибыль в виде процентов. Банк, в свою очередь, выдает эти средства третьим лицам, гражданам или организациям, в качестве ссуд, также под проценты. Например, вклад произведен под 9,8% годовых. Кредит на сумму вклада выдан под 12,3%. Из них 9,8% получит вкладчик, а 2,5% останется банку в виде прибыли (12,3%-9,8%).

2. Депозит — также банковский вклад, но в более широком понимании. Это:

- денежный вклад в различной валюте;

- ценные бумаги (акции, облигации, сертификаты и т.д.);

- драгоценные металлы: платина, золото, серебро, а также монеты.

Такое уточнение необходимо в связи с тем, что по депозитам в драгоценных металлах другая система расчета налоговых платежей.

3. Доход — это совокупность средств, полученных юридическим или частным лицом в результате какой-либо деятельности за определенный промежуток времени. В мировой практике доход чаще всего облагается налогом всего в трех случаях:

- заработная плата — подоходный налог;

- наследство;

- продажа недвижимости (дом, дача, квартира и т.д.).

4. Прибыль — это разница между доходом и затратами на его получение. Если имеем превышение затрат над доходами, то получаем убытки. В случае со вкладами, прибыль составляют проценты с рублевых или валютных депозитов.

Исходя из приведенных определений, можно утверждать, что понятия «налог на вклад» и «налог на депозит» — — всего лишь налог на проценты по вкладам физических лиц, ведь они, по своей сути, и есть прибыль его держателя.

Налог на доход по вкладам

c 1 января 2021 года введены новые правила налогообложения дохода по вкладам в России.

Как было до 2021 года

Налог начислялся в случаях, если ставка по вкладу превышала ключевую на 5 и более процентов. Размер налога был 35% и 30% для резидентов и нерезидентов соответственно. Начислялся он не на весь доход во вкладу, а только на разницу между доходом, вычисленным по пороговой ставке (ключевая ставка + 5%) и реально полученным доходом.

Как стало с 2021 года

Налоговая ставка теперь 13% для всех.

Введена необлагаемая сумма дохода. Все, что выше – облагается налогом. Количество вкладов не имеет значения, считается общая сумма на всех вкладах.

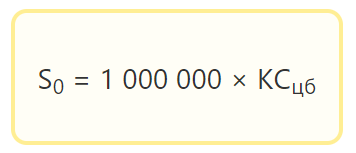

Необлагаемый доход рассчитывается следующим образом:

S – сумма дохода, необлагаемая налогом

КСцб – ключевая ставка ЦБ на 1 января расчетного года

- Налог платится 1 раз в год за все вклады.

- ФНС рассчитывает сумму налога самостоятельно и направляет уведомление.

- Срок уплаты – 1 декабря года, следующего за расчетным.

Наш депозитный калькулятор рассчитывает вклады с учетом налогов в Российской Федерации.

Калькулятор вкладов предоставлен сайтом calcus.ru

Могут упростить получение вычетов по налогу на доходы физлиц

Налоговый вычет – сумма, которая уменьшает размер дохода, с которого уплачивается налог. В некоторых случаях под вычетом понимается возврат части ранее уплаченного НДФЛ (13%) в связи, например, с покупкой квартиры.

(Налогоплательщик может вернуть 13% от суммы расходов на строительство, приобретение жилья или покупку земельного участка за счет возврата уплаченного им НДФЛ. Какие тонкости предоставления имущественного налогового вычета нужно будет учесть – читайте в статье «Как вернуть потраченные на покупку недвижимости деньги?»)

Для граждан хотят упростить получение некоторых вычетов по налогу на доходы физлиц. Если поправки в Налоговый кодекс будут приняты, больше не потребуется подтверждающих документов и визита в ФНС. Изменения коснутся популярных у налогоплательщиков имущественных вычетов по расходам на приобретение жилья и погашение процентов по ипотеке, инвестиционных вычетов по операциям, учитываемым на индивидуальном инвестиционном счете.

Действующий сейчас механизм требует подачи налоговой декларации по НДФЛ с подтверждающими право на вычет документами. Только после этого человек может вернуть 13% подоходного налога от суммы кредита и с уплаченных процентов.

Упрощенный порядок подразумевает бесконтактное общение граждан с налоговыми органами через личный кабинет на сайте Федеральной налоговой службы. Право на получение вычета в таком формате налоговики будут проверять сами с помощью автоматизированной информационной системы. То есть ни заполнять налоговую декларацию, ни собирать подтверждающие документы будет не нужно.

(Владелец индивидуального инвестиционного счета сможет получить налоговый вычет. При внесении на ИИС ежегодно до 400 000 руб. можно вернуть часть уплаченного государству НДФЛ – до 52 000 руб. в год. А тем, кто не платит НДФЛ, не придется уплачивать налог с суммы полученной прибыли. Читайте об этом в статье «Обычный брокерский счет или ИИС: как приумножить свои сбережения?»

О социальных вычетах по НДФЛ читайте в публикациях «Как вернуть потраченные на обучение и лечение деньги» и «Как сэкономить на лекарствах». О спорных вопросах получения налоговых вычетов – в статье «Важные разъяснения ФНС о налогообложении доходов физлиц»).

На какие вклады будет налог и как он рассчитывается?

25 марта 2020 года президент России Владимир Путин обратился к россиянам по поводу пандемии коронавируса. Кроме прочего, тогда он объявил о переносе дня голосования по Конституции, ввел нерабочую неделю (еще до нерабочего месяца), пообещал некоторые льготы и выплаты. Но также президент объявил о новой идее – обложить налогом вклады физических лиц.

Речь в обращении шла о вкладах в сумме более 1 миллиона рублей, и, как оказалось, россияне не совсем правильно поняли президента (хотя и информации было немного), и побежали снимать вклады, чтобы не попасть под налог.

На самом деле все не совсем так – просто теперь доходы от вкладов становятся еще одним объектом обложения налогом на доходы физических лиц (НДФЛ), а с суммой все совсем неоднозначно.

Как стало известно позже из текста законопроекта, работать это все будет так:

- облагаться налогом будет не вклад, а доход с вклада (то есть, проценты);

- налоговой базой будет не весь доход от вклада, а разница между доходом и произведением ключевой ставки на 1 миллион рублей;

- ключевая ставка для расчета будет браться на начало налогового периода (по НДФЛ период – год);

- не будут облагаться вклады и счета с процентными ставками менее 1% годовых и эскроу-счета.

Другими словами, сумма в 1 миллион рублей будет достаточно условной – и все зависит именно от ключевой ставки, и в теории вклад суммой менее 1 миллиона рублей тоже может попасть под новый налог.

Переименование под видом оптимизации: младший медперсонал опять переводят в уборщики, чтобы не платить по «Майским указам»

Например, если на 1 января 2020 года она сохранится на том же уровне, что и сейчас (4,25%), то под налогообложение попадет весь доход от вкладов сверх 42 500 рублей в год (произведение 1 миллиона рублей на ставку 4,25%).

То есть, вложив 950 тысяч рублей по ставке 5,5% годовых, вкладчик получит за год 52 250 рублей. А налог он будет платить с 9750 рублей (разница с 42 500 рублями). С этого дохода ему придется заплатить 1267,5 рублей НДФЛ.

Как видно, под налог может попасть и вклад на сумму меньше 1 миллиона рублей, равно как и может не попасть вклад суммой больше миллиона – так как все решает соотношение процентной ставки по вкладу и ключевой ставки. Но, учитывая, что ставки по вкладам достаточно сильно привязываются к ключевой ставке, серьезных расхождений быть не должно. С другой стороны, в расчет налога идет ставка на начало года, в середине же года ее могут повысить – и для новых вкладчиков это будет уже менее выгодно.

Расчет облагаемого дохода по банковскому вкладу или счету

Далее мы будем рассматривать лишь те вклады и счета ставка по которым превышает 1 процент годовых. Чтобы рассчитать налог определите:

- общую сумму дохода по всем вкладам и счетам за календарный год;

- сумму, не облагаемую НДФЛ (необлагаемую сумму);

- доход по вкладам и счетам, облагаемый НДФЛ.

Общая и необлагаемая сумма

Общую сумму дохода по вкладам и счетам определить несложно. Достаточно запросить у банка выписку по ним и посмотреть какая сумма была начислена за весь календарный год. А как рассчитать необлагаемый доход? Об этом хорошо сказано в статье 214.2 (пункт 1) Налогового кодекса. Его определяют (цитата):

Исходя из этого правила необлагаемую сумму, мы рассчитаем по формуле:

| 1 миллион | × | Ключевая ставка Банка России | = | Годовая сумма дохода по вкладу (счету) не облагаемая НДФЛ |

Как видно из формулы максимальная необлагаемая сумма дохода у всех вкладчиков будет одинакова. Так как в расчете не участвуют именно ваши показатели (сумма вклада, процентный доход и т. д.).

Посчитаем необлагаемую сумму на примере.

Пример

Предположим, что ключевая ставка составила:

-

- на 01.01.2021 — 4,25%;

- на 01.01.2022 — 4,31%;

- на 01.01.2023 — 5,15%.

Тогда сумма дохода по вкладам и счетам, не облагаемого НДФЛ, составит:

-

- в 2021 году1 000 000 × 4,25% = 42 500 руб. в год

- в 2022 году 1 000 000 × 4,31% = 43 100 руб. в год

- в 2023 году 1 000 000 × 5,15% = 51 500 руб. в год

Если вы получили доход по вкладам и счетам в сумме равной или меньше необлагаемого размера, то налог платить не нужно. Если в сумме большей, чем необлагаемый размер, то налог платят с суммы превышения по ставке 13 процентов.

Облагаемый доход и сумма налога

Доход, облагаемый налогом, нужно посчитать по формуле:

| Доход по всем вкладам и счетам за календарный год | — | Сумма, необлагаемая НДФЛ | = | Доход, облагаемый НДФЛ |

Сумму налога определяют так:

| Доход, облагаемый НДФЛ | х | 13% | = | Налог с дохода по вкладу или счету |

Пример

Ключевая ставка Банка России на 01.01.2021 равна 4,25 % годовых. Доход, не облагаемый НДФЛ в 2021 году (необлагаемая сумма), составит: 1 000 000 × 4,25% = 42 500 руб.

Ситуация 1

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 235 000 руб.

Доход, с которого нужно рассчитать НДФЛ, равен: 235 000 — 42 500 = 192 500 руб.

Сумма налога, которую нужно заплатить по итогам 2021 года (платится в 2022 году) равна: 192 500 × 13% = 25 025 руб.

Ситуация 2

В 2021 году физическое лицо получило доход по всем вкладам и счетам в размере 33 200 руб.

Доход, с которого нужно рассчитать НДФЛ, равен:33 200 — 42 500 = 0 руб.

Дохода, облагаемого налогом, нет. Нет дохода — нет налога. Налог платить не надо.

Ровно такие же правила действуют и в отношении вкладов в иностранной валюте. Правда подобный доход нужно пересчитывать в рубли. Это делают по официальному курсу Банка России, который действовал в день получения дохода (подробности ниже). Еще раз подчеркнем. НДФЛ с самой суммы вклада (счета) платить не надо. Налог начисляют только на проценты по вкладу или банковскому счету.

Кто освобожден от уплаты налога на имущество

Перечень льготников

В Налоговом кодексе перечислены 15 льготных категорий граждан, которые освобождены от уплаты налога на имущество (), включая:

- пенсионеров, включая военных пенсионеров;

- инвалидов;

- ветеранов ВОВ и тыла;

- блокадников;

- ликвидаторов аварии на Чернобыльской АЭС и пр.

Это федеральные льготники, которые не платят налог на имущество, независимо от региона проживания на территории России. Есть также местные льготы, которые вводятся по решению муниципальных властей.

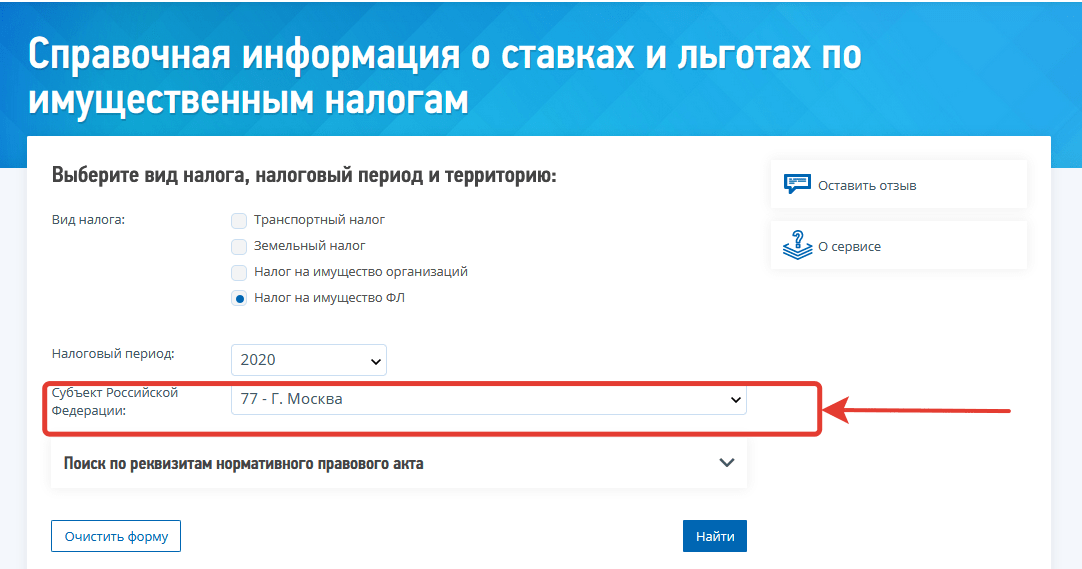

Чтобы узнать о льготах в Вашем регионе, можно воспользоваться специальным сервисом от ФНС. Здесь необходимо указать вид налога и регион проживания и на основании этого получить полный список льготников.

Как узнать о льготах по налогу на имущество в 2021 году

Как узнать о льготах по налогу на имущество в 2021 году

Законодательно установлено несколько видов недвижимого имущества, в отношении которых можно получить льготу:

- квартира;

- комната;

- жилой дом;

- гараж.

Льготу можно получить в отношении одного объекта каждого вида: на одну квартиру, один жилой дом, один гараж. То есть пенсионер имущественный налог платит только, если у него несколько квартир в собственности. Если у пенсионера одна квартира, то налог он не платит.

Пенсионерка Новикова имеет в собственности загородный дом и квартиру. Она получает освобождение от уплаты налога и на дом, и на квартиру.

Пенсионерка Арсеньева имеет в собственности ½ долю в квартире в Екатеринбурге и квартиру в Москве. Освобождение от налога пенсионерка может оформить в отношении одной квартиры, а за вторую – будет платить налог.

Стоит отметить, что налоговая инспекция автоматически предоставляет льготу в отношении самой дорогой недвижимости. Никаких дополнительных заявлений льготникам подавать не нужно. Пенсионерка из примера выше получит «письмо счастья» из налоговой в отношении квартиры в Екатеринбурге.

С 2018 года перечень федеральных льготников дополнили многодетные семьи (по Федеральному закону от 15.04.2019 № 63-ФЗ). Раньше семьям с тремя и более детьми предоставляли льготы не во всех регионах, а только по решению местных властей. Теперь всем без исключения многодетным полагается дополнительный вычет на каждого ребенка 5 кв.м. из площади квартиры и 7 кв.м. — из площади дома.

У Марины трое детей. Она живет с ними в квартире 60 кв.м. До принятия поправок она должна была заплатить налог с 40 кв.м. Теперь она вправе применить вычет за детей и заплатит сбор с 25 кв.м.

Для многодетных семей вычет предоставляется только в отношении жилья (на гараж и нежилые помещения льгот не будет).

Есть определенные категории налоговых послаблений, которые связаны не со статусом плательщика, а с типом недвижимости: это льготы на творческие студии и хозпостройки. Вычет можно получить на один такой объект в собственности.

Как подтвердить свое право на льготы

Право на льготы необходимо дополнительно подтверждать. Для этого в налоговую инспекцию по месту жительства необходимо предоставить:

- ;

- документ, подтверждающий право на льготы (с 2018 года подтверждающие документы прикладывать не обязательно – ФНС сама формирует запросы для проверки информации).

Желательно подавать заявление не позднее 1 ноября текущего года. Обратиться в инспекцию можно лично, направить заявление почтой (заказным письмом с описью вложения) или использовать личный кабинет налогоплательщика.

С 2018 года в Налоговой инспекции вводится беззаявительный порядок предоставления льгот для некоторых россиян. Они могут не предоставлять заявление для получения льготы по налогу на имущество. Беззаявительный порядок действует в отношении:

- пенсионеров;

- предпенсионеров;

- инвалидов (ряда категорий);

- многодетных семей.

С 2021 года перечень дополнили ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п.18 ст.1 374-ФЗ).

Как вернуть переплату по налогу на имущество

До 2021 года в Налоговом кодексе (по старой редакции п.6 ст.408 НК) при обращении физлица с заявлением на предоставление льготы он мог рассчитывать на льготы при уплате налога на имущество только за три налоговых периода. С января 2021 года данная правовая норма утратила силу и пересчет налогов для льготников станет более выгодным (п. 56 ст. 2 374-ФЗ).

Теперь они могут получить перерасчет налога на имущество физлиц без ограничений по количеству налоговых периодов, за которые допускается получить перерасчет.

Когда возникает доход по вкладу в банке

По статье 223 Налогового кодекса доход возникает в день его выплаты. В зависимости от условий на которых открыт банковский вклад дата получения дохода может различаться. Банки предлагают несколько вариантов начисления дохода. Сведем основные из них в таблицу:

| Условия выплаты процентов по договору банковского вклада (счета) | Дата получения дохода |

| Ежемесячно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежемесячно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежеквартально без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежеквартально с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| Ежегодно без капитализации (перечисление процентов на отдельный счет) | День фактической выплаты процентов на отдельный счет |

| Ежегодно с капитализацией (причисление процентов на счет вклада) | День фактического перечисления процентов на счет вклада |

| По окончании срока на который открыт вклад | День закрытия вклада и перечисления денег (в том числе процентов) на другой вклад или счет |

Важно учитывать, что если у вас открыт долгосрочный вклад, то налог нужно платить после начисления процентов по нему. Конечно при условии, то они превышают необлагаемую сумму

Поэтому под новый порядок налогообложения попали вклады, открытые до 2021 года, но закрытые 01.01.2021 или после этой даты.

Частые вопросы

НДФЛ будут брать с каждого вклада или с общей суммы?

Услышав в нововведении, многие вкладчики сразу смекнули, что можно уйти от налога, если разделить свои сбережения, разложив их по разным банкам. Но на самом деле так легко обвести государство вокруг пальца в этот раз не удастся.

При расчете налога будет учитываться ОБЩИЙ объем вкладов и инвестиций.

А значит, не важно на одном депозите или нескольких, в одном или разных банках лежат деньги

Как налоговики узнают, сколько денег у меня в разных банках?

Все просто. Банки будут передавать информацию о вкладах граждан в налоговые органы, а тем останется только сложить суммы, чтобы получить общий объем сбережений.

А если я храню деньги в иностранной валюте?

Вклады в валюте тоже попадают под действие нового налога. Даже если вы получаете доход с депозита, например, в долларах, то проценты будут пересчитываться в рубли по курсу ЦБ на день начисления.

Смотрите, какой процент сегодня у валютных вкладов в Сбербанке >>

Лайфхак

Дробить вклады и раскладывать деньги по разным банкам, чтобы уйти от налога с процентов, нет смысла.

Но можно доверить часть семейных сбережений родственникам: супругам, детям… Налог считается на каждое физическое лицо, а не на семью.

Можно разделить банковские вклады и инвестиции между родственниками так, чтобы у каждого была сумма менее 1 млн рублей.

Надо ли забирать деньги из банков?

Поскольку нововведение вступает в силу только с 2021 года, то срочно закрывать вклады, которые заканчиваются в этом году, чтобы не платить налоги, нет смысла.

А вот если вы сейчас планируете оформить вклад с получением процентов в 2021 году, то уже следует учесть новый налог в прогнозировании своих доходов.

Какая сумма не будет облагаться налогом в 2021 году?

Величина налогового вычета будет зависеть от ключевой ставки Центробанка на начало 2021 года. Каков будет ее размер, спрогнозировать трудно.

Если инфляция в стране будет расти, то ЦБ, скорее всего, начнет повышать ключевую ставку. А если рост цен замедлится, то наоборот уменьшать.

Сколько придется платить

Если вы смогли открыть депозит в банке под высокий процент и попадаете под налогообложение, то придется платить не 13% — это стандартная ставка НДФЛ, а больше, в зависимости от того, являетесь вы налоговым резидентом или нет.

Налоговым резидентом считается тот человек, который провел на территории РФ более 183 дней, то есть это обычный житель России

Тот, кто в основном проживает за границей и жил в стране менее 183 дней считается нерезидентом, не важно, есть у него российское гражданство или нет

Если россиянин выезжал за границу на лечение или обучение, сроком меньше полугода, то эти дни не засчитываются при подсчете отнесения его к налоговому резиденту. Военнослужащие, проходящие службу за границей, а также сотрудники органов власти и органов местного самоуправления, командированные за границу, не зависимо от их времени нахождения в России считаются резидентами.

Налоговый резидент платит государству 35% от дохода по банковским вкладам, а нерезидент — 30%.

В каких случаях придется заплатить налог 15%?

Отдельно рассмотрим, какие счета и вклады облагаются повышенным НДФЛ. По облигациям инвестор платит 13% с купонного дохода. Однако при превышении уровня его дохода до 5 млн рублей в год, ставка увеличивается до 15%.

То же самое касается и вкладов. Если доходы клиента превышают эту величину, то применяется ставка 15%.

Таким образом, в 2021 году к вкладчикам и инвесторам применяются более жесткие варианты налогообложения. Самостоятельно ничего высчитывать и подавать не нужно — эта обязанность ложится на банки и брокеров, однако их клиентам лучше знать, какой налог им придется заплатить в 2021 году. Проще всего это сделать с помощью калькулятора в экселе.