Компании-резиденты «сколково»

Содержание:

Закладка «Общая».

Пункт 1. Название проекта.

На это поле отводится 170 символов. Название стоит придумать компактное, но вместе с тем технологичное, даже может, несколько «заумное». Желательно, чтобы в названии содержались какие-то аббревиатуры, научные термины и прочие «непонятности». Это придаст своего рода инновационный макияж Вашему проекту, сделает для него красивую обертку

Как Вы сами понимаете, название проекта – это далеко не самый главный элемент заявки, но стоит отнестись к нему с должным вниманием, т.к. это именно те строки, которые эксперты прочитают в первую очередь при оценке проекта

Будет лучше, если Вы начнете убеждать их в интересности и технологичности Вашего проекта уже с первых строк.

Примеры хороших названий. Разработка облачной интеллектуальной платформы для автоматизации и управления объектами гостиничной индустрии (SaaS)

Разработка многоцелевого программно-аппаратного комплекса (МПАК) для моделирования и исследования морского дна с целью поиска и разведки минеральных ресурсов.

Пункт 2. Наименование (ФИО) Соискателя (Заявителя по предварительной экспертизе).

На это поле отводится 170 символов. Здесь необходимо написать ФИО физического лица, которое в случае одобрения проекта экспертами Сколково получает права на этот проект. Напомним, что одобрение проекта может получить физическое лицо, однако, стать Участником Сколково может только юридическое лицо. Так вот с письменного заявления именно этого человека будет осуществляться передача своего рода прав на проект от физического лица к юридическому. Причем такие юридические лица должны соответствовать ряду требований Сколково, поэтому мы настоятельно рекомендуем после одобрения проекта создать специально для Сколково новое юридическое лицо, идеально соответствующее всем требованиям. С этим Вам смогут помочь в юридической службе Сколково.

Пункт 3. Направление, к которому относится проект:

Здесь необходимо выбрать технологическую направленность Вашего проекта.

a. Энергоэффективность и энергосбережение, в том числе разработка инновационных энергетических технологий b. Ядерные технологии c. Космические технологии, прежде всего в области телекоммуникаций и навигационных систем (в том числе создание соответствующей наземной инфраструктуры) d. Медицинские технологии в области разработки оборудования, лекарственных средств e. Стратегические компьютерные технологии и программное обеспечение .

Иногда бывает, что Ваш проект в чистом виде не подходит ни под одно из направлений. В таком случае мы рекомендуем Вам немного расширить позиционирование проекта, сдвинув фокус технологичности в сторону одного из направлений. Задумайтесь сейчас на минуту о вашей идее. К какой области науки и техники, или, может быть, бизнеса она относится? А теперь подумайте еще минуту, но уже пытаясь смотреть на отдельные части своего проекта: есть ли место информационным технологиям? А может, энергоэффективности?

Пример сдвига фокуса технологичности. Изначально проект – это оказание услуг совместной аренды автомобилей. В рамках этой концепции, один человек берет в аренду автомобиль с 9:00 до 11:00, а другой как раз хочет взять машину с 11:00 до 15:00. И он берет именно эту машину. Такой способ позволяет снизить издержки и предоставить востребованную услугу рынку.

Но исключительно «бизнесовые» проекты не приветствуются в Сколково. Поэтому мы говорим, что проект – это разработка программного обеспечения для интеллектуального управления подачей машин. Как говориться, почувствуй разницу. К какому направлению можно отнести такой проект? Правильно, вариант «e. Стратегические компьютерные технологии и программное обеспечение».

Еще пример сдвига фокуса технологичности. Предположим, Вы придумали особый способ строительства домов из дерева и собираетесь построить на этом выгодный бизнес. Бизнес-идея в области строительства будет отвергнута в Сколково. Нужна наука. Давайте думать.

Вы можете подать свою идею как изобретение новой математической модели, которая учитывает все особенности теплопотерь через стены дома. Далее вы решаете математическую задачу по оптимизации параметров, в результате получаете новую технологию строительства, которая позволит снизить затраты на обогрев здания.

Такой проект подходит под энергоэффективные технологии, и в нем есть место научным исследованиям, что очень приветствуется в Сколково. Как Вам такое «чудесное» преображение проекта? Шансов уже гораздо больше.

Получить книгу-практикум «Как попасть в Сколково за 80 дней» полностью >>.

Для ОСН

Отдельно выделим комбо, которое может значительно сократить налоговую нагрузку IT-компании без пляски с включением ПО в реестр:

- Компании нужно получить аккредитацию Минцифры, чтобы получить льготы по страховым взносам.

- Компании нужно стать резидентом «Сколково». Подробно разберем этот кейс в следующей статье.

Резидентство позволяет получить освобождение от уплаты НДС (п. 1, ст. 145.1 НК РФ) и налога на прибыль (п.1, ст. 246.1 НК РФ).

Для общей системы налогообложения получатся следующие значения:

Налоговая нагрузка для компаний на ОСН до и после 01.01.2021 года

Если организация не будет регистрировать свое ПО в реестре и начнет выставлять НДС с реализации, то у организации появится НДС в размере 10 млн рублей в год. При этом организация сможет принять входящий НДС к вычету и уменьшить НДС к уплате (вместо 10 млн рублей уплатит 8 млн рублей).

Отметим, что НДС — это не налог организации, а косвенный налог. Это значит, что НДС платит покупатель организации, а организация его только перечисляет в бюджет — является налоговым агентом.

Если рассмотреть уплату в данном примере, то исходящий НДС в 10 млн рублей платит покупатель организации, а 2 млн рублей входящего НДС платит сама организация.

Если рассматривать это в рамках рынка, то для клиентов ваши услуги станут дороже на 20%, если ранее им не требовался входящий НДС. Соответственно, вы можете их потерять, если они находятся на УСН, потому что им будет выгоднее обратиться к компании на УСН.

Если у вас все клиенты ОСН, то для вас в плане НДС ничего не изменится. Если у вас множество клиентов на УСН, то в этом случае вы можете уменьшить стоимость услуг за счет прибыли компании (что нелогично делать), либо придется регистрировать ПО в реестре.

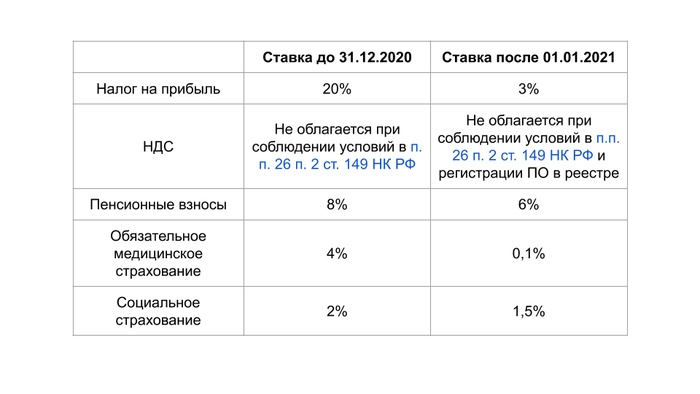

Расход компании на страховые взносы после получения льготы уменьшится практически в два раза (с 14% до 7,6%). По налогу на прибыль выгода получается в ~семь раз (с 20% до 3%).

Так что налоговый маневр для компаний на ОСН выходит не таким уж и плохим. Крупные компании все равно работают с НДС и льготу все же можно получить, но процесс значительно усложняется. Но существенный минус присутствует — для покупателей на УСН услуги станут на 20% дороже, если компания-разработчик не внесет свое ПО в реестр.

Налоговый маневр в IT отрасли

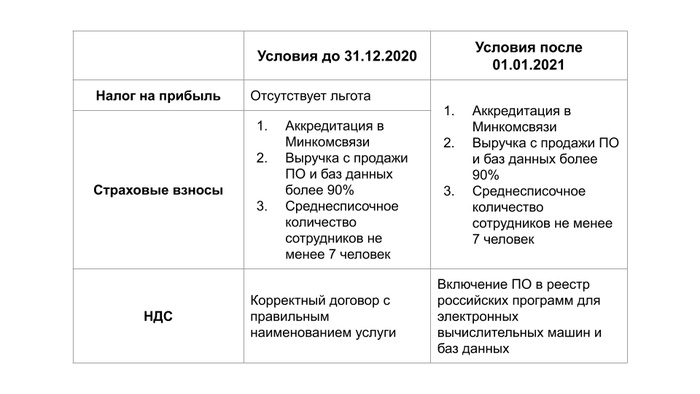

31 июля 2020 года был подписан закон о «налоговом маневре в IT отрасли» (). Этот закон говорит о льготах по налогу на прибыль и страховым взносам, но вводит также ограничение на реализацию ПО и услуг по разработке без обложения НДС. Насчет этого в одно время поднялся большой шум в комьюнити IT-предпринимателей. Однако с НДС не все так просто, мы это разберем ниже.

Льготы, которые сможет применять IT-компания с 2021 года:

- Снижение страховых взносов до 7,6% вместо (пункт 5 (б) статьи 1 №265-ФЗ от 31.07.2020) ~15%, как у обычных компаний (пункт 9 (а, б) статьи 2 №102-ФЗ от 01.04.2020). Льгота распространяется на всех сотрудников, от уборщиц до генерального директора.

- Снижение налога на прибыль до 3% вместо 20% для IT-компаний на общей системе налогообложения.

- Льгота по освобождению реализации от НДС работает, если организация внесет свое ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных.

Подробнее рассмотрим вопрос с НДС.

Льгота по НДС регулируется п.п. 26 п. 2 ст. 149 НК РФ. До 31.12.2020 формулировка закона позволяет не облагать НДС реализацию от предоставления прав на использование ПО и при продаже исключительных прав на это ПО.

Если перевести на понятный язык, то до 31 декабря 2020 года любая компания, которая разрабатывает программный IT-сервис и предоставляет доступ в этот сервис по , может не облагать эту реализацию НДС. То же самое касается компаний, которые ведут разработку на заказ, только в их случае нужно передавать на использование ПО (по сути передача интеллектуальной собственности).

С 01.01.2021, чтобы воспользоваться этой льготой, потребуется включить разработанное ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных (). Это будет дополнительное бюрократическое препятствие для получения льготы IT-компанией, особенно для компаний, которые осуществляют заказную разработку (аутсорсинг).

В этом законе отдельно отмечается, что льготой не смогут воспользоваться площадки, которые дают возможность рекламного размещения (например, рекламная площадка желтого поисковика).

Дополнительные особенности работы с этим «льготным НДС»:

- IT-компания, работающая на ОСН (общей системе налогообложения) и реализующая свое ПО с помощью этой льготы без НДС, не сможет принять входящий НДС к вычету, который был направлен на эту реализацию (п. 1 ст. 171 НК РФ, ). Если компания для разработки ПО пользовалась услугами и товарами подрядчиков с НДС, то она не сможет принять к вычету этот НДС от подрядчика.

- Однако в этом случае (пункт 1) компания на ОСН сможет учесть размер НДС в стоимости товаров и услуг, тем самым уменьшив налог на прибыль (п.п. 1 п. 2 ст. 170 НК РФ). Например, компания купила услугу у поставщика на ОСН за 120 рублей, в том числе 20 рублей НДС. Если реализация компании не облагается НДС, то организация примет в расходы 120 рублей (100 рублей стоимость услуг, 20 рублей НДС). Если организация облагает реализацию НДС, то организация примет в расходы 100 рублей (только стоимость товара), а НДС примет к вычету.

- Если покупателем IT-компании является компания на ОСН, которая требует входящий НДС, чтобы принять его к вычету, то IT-компания должна выставить реализацию с НДС по 20% ставке. Иначе покупатель не сможет принять НДС к вычету (отсылка к первому пункту).

- Если покупателем IT-компании является компания на УСН и IT-компания не будет пользоваться льготой (будет выставлять реализацию с 20% НДС), то в этом случае покупателю не будет выгодно сотрудничать с такой компанией, потому что она не сможет принять НДС к вычету. Если же IT-компания будет использовать льготу, то предложение для покупателя на УСН будет таким же, как от других подрядчиков на УСН.

Если подытожить, то:

- Небольшие IT-компании в основном работают на УСН 6% или УСН 15%, поэтому маневр в НДС и по налогу на прибыль их будет мало касаться.

- IT-компании, которые работают на ОСН — это в основном крупные IT-компании, работающие с крупными заказчиками, которые так же на ОСН. Они, скорее всего, вообще не применяют эту льготу, чтобы давать НДС к вычету для своих покупателей.

- Компании на ОСН, которые оказывали услуги по разработке сайта для подрядчиков на УСН, не смогут применять льготу, потому что не смогут зарегистрировать сайт в реестре.

Так что нельзя однозначно сказать, что условное «лишение льготы по НДС» значительно увеличит налоговую нагрузку компании на ОСН или отвернет множество клиентов. Нужно считать.

Ниже приведена с размером ставок до 2021 и после 2021 года.

Чем занимаются в «Сколково»?

Приоритетные направления развития инновационных технологий в «Сколково» включают 4 кластера:

- биомедицинские технологии, частью которых является и агрокластер;

- энергоэффективные технологии;

- компьютерные и информационные технологии;

- передовые промышленные технологии, которые объединяют в себе космические, телекоммуникационные и ядерные технологии.

Помимо этого, на базе центра работает Технопарк, который занят поддержкой участников проекта «Сколково», предоставляя им необходимые для развития сервисы:

- помощь в подборе команды из квалифицированных кадров;

- налаживание бизнес-процессов;

- помощь в обеспечении защиты интеллектуальной собственности;

- маркетинговая и рекламная поддержка для создания имиджа и помощи в продвижении созданных продуктов и услуг;

- предоставление мощностей и оборудования для начала исследовательской деятельности;

- помощь в работе с венчурными фондами и поиск иностранных инвесторов;

- помощь в построении бизнеса: от коучинга для кадров до содействия в организации бизнес-процесса и многое др.

Свои услуги предлагает Skolkovo Ventures, созданная на базе фонда самого «Сколково» и Российской венчурной компании. Действующими инвесторами являются IBS, Qiwi, фонд Груздевых, Российские железные дороги и другие.

Налоговые льготы

Предоставляются резидентам иннограда на десятилетний срок. Льготные условия не распространяются на налог с дохода физических лиц, он уплачивается в полной мере.

НДС

Освобождение от обязанности вносить налоговые платежи распространяется на такие виды деятельности, как строительные и монтажные работы, реализация продукции и услуг и работы, не облагаемые налогом. Не действует послабление в отношении НДС при ввозе товаров в страну из иных государств. Право на преференцию получают резиденты с 1 числа следующего месяца после присвоения статуса.

Использование освобождения подразумевает предварительное уведомление налоговой службы (НС). Подается в письменном виде и сопровождается документацией, отражающей факт получения резидентства, а также ОДР. Также требуется вовремя сдавать налоговую декларацию. Предусмотрена возможность отказа от льготных условий уплаты налога по НДС.

Страховые отчисления

Сколковские резиденты с 1 числа месяца последующего за датой получения статуса не вносят платежи по социальному и медицинскому страхованию. Предусмотрено снижение размера отчислений в Пенсионный фонд до 14%. Еще одно преимущество – отсутствие требования о предварительном уведомлении НС. Однако необходимость подачи отчетности сохранена.

На доход

Компании могут не платить налог с полученной прибыли при ряде условий:

-

Наличие статуса участника проекта.

-

Объем дохода предприятия до 1 миллиарда рублей, а прибыли до 300 миллионов.

-

Система налогообложения – ОСН.

Право на преференцию получает компания с 1 числа месяца последующего за датой получения статуса. Обязательно нужно уведомить НС до 20 числа месяца, предшествующего началу использования преференции. Уведомление должно быть сопровождено ОДР и документальным подтверждением наличия статуса. Допускается отказаться от налоговой льготы, но повторно подать заявление на ее применение нельзя.

На имущество

Освобождение распространяется на движимое и недвижимое имущество компании-резидента Сколково. Необходимо предварительно уведомить НС и предоставить ОДР и бумаги о присвоении статуса.

На землю

Использовать нулевую ставку могут сугубо управляющие компании. Преференция распространяется на участки, включенные в состав иннограда, либо предоставленные Фондом или приобретенные учреждением для осуществления возложенных Центром функций и задач.

Таможенные преференции

Резиденты могут возместить расходы, понесенные в результате уплаты таможенных сборов, пошлин и НДС на ввозимый товар. Для этого нужно заключить договор с таможенным представителем – сколковским предприятием, работающим от имени участника проекта иннограда или его поручению. На подакцизные товары преференция не распространяется.

Подробнее о льготах, учете и получении статуса резидента Сколково, можно узнать тут.

Русское поле инноваций: чем не стало «Сколково»

«»Сколково» будет лакмусовой бумажкой процесса модернизации», «крупнейшим испытательным полигоном новой экономической политики», — так говорил о нём председатель правления фонда технограда Виктор Вексельберг в 2010 году. Как утверждал идеолог проекта, вице-премьер Владислав Сурков, «Сколково» должен был стать «искрой, которая должна возникнуть в сообществе, где вместе соберутся предприниматели и учёные».

Однако те показатели, с которыми связывали создание «Сколкова», — уменьшение утечки мозгов, увеличение доли инновационной продукции в ВВП — не были достигнуты. «Секрет фирмы» спросил у инвесторов, политологов, экономистов и стартаперов, почему количественные показатели так и не переросли в качественные.

Идея одного из профессоров Стэнфордского университета — сдавать высокотехнологическим компаниям землю, принадлежащую учебному заведению, — положила начало Кремниевой долине в США. Её резиденты — лидеры рейтинга Fortune 1000, списка самых крупных компаний США, таких как Apple, Intel, Hewlett-Packard, General Electric, Google. Легендарная Silicon Valley легла в основу идеи создания «Сколкова».

Проект «Сколково» запустили в 2010 году, а уже с 2013-го начались суды со стартаперами, которые были обвинены в нецелевых расходах. Речь идёт о таких успешных проектах, как «Фарма био» и Parallels. Резидент «Сколкова», частная компания Dauria Aerospace была обвинена инвестором «Роскосмосом» за срыв сроков по госконтракту.

Также в растрате обвинялся вице-президент фонда Алексей Бельтюков, который передал $750 000 за учебный курс депутату Илье Пономарёву. 26 апреля 2013 года фонд «Сколково» подал иск к Пономарёву и просил взыскать с него 9 млн рублей за прочитанный им курс лекций. Депутат отказался добровольно выплачивать долг, в отношении него было заведено уголовное дело. В 2014 году Пономарев покинул Россию, и до сих пор не вернулся, не смотря на то, что большая часть обвинений была снята в конце 2020 года. В мае 2019 года он получил гражданство Украины.

В октябре 2013-го Генпрокуратура выявила в технопарке массовые нарушения. Сотрудники ведомства выяснили, что бюджетные средства в размере 125 млрд рублей могли быть использованы фондом не по назначению, так как строительство объектов на территории центра осуществлялось без разрешающей документации и оформленных прав на землю. Дело было возбуждено против экс-главы финансового департамента фонда Кирилла Луговцева и гендиректора таможенно-финансовой Владимира Хохлова.

Проект «Сколково» – что это такое?

Реализация любого коммерческого проекта требует серьезных финансовых и трудовых затрат, особенно если он связан с инновациями и технологиями. Конечно, открыть магазин или салон красоты гораздо проще, чем реализовать сложный инновационный процесс. Ученым нужны серьезные вложения как в фундаментальные, так и в прикладные исследования. Но как быть, если государственные исследовательские институты отказывают в помощи из-за своих консервативных взглядов, и страхов работать над чем-то совершенно новым?

По этой причине множество одаренных исследователей и ученых попросту увезли свои идеи и разработки за рубеж, предложив их более открытым к новациям американским и европейским исследовательским проектам. Там они смогли получить гранты и занимаются воплощением своих проектов в жизнь. Не стоит скрывать, что на наших умах заработали рейтинг, деньги и признание другие страны.

Чтобы исправить сложившуюся ситуацию, в 2010 году было начато строительство совершенно нового инновационного центра, основной задачей которого стала помощь молодым ученым в реализации их смелых идей. Больше не нужно годами доказывать актуальность исследуемого метода или алгоритма, достаточно иметь хорошо подготовленный проект в рамках предложенного центром направления исследования, грамотно заполнить заявку и ждать решения комиссии.

За несколько лет плодотворной работы центр «Сколково» стал полноценной инновационной экосистемой, помогающей предприятиям на всех этапах становления: от разработки идеи до реализации ее в коммерческом плане. Сегодня «Сколково» помогает начать и развить эффективную деятельность 2,5 тысячам компаний, которые смогли создать около 40 тысяч высокооплачиваемых рабочих мест.

Государству пришлось вложить в строительство и разработку проекта 130 млрд руб., и дополнительно привлечь инвестиций более чем на 30 млрд. Но за 10 лет деятельности проекта выручка от работы достигла 300 млрд руб., а более чем на 1400 разработок получены патенты.

Конечно, можно встретить критики, что такие вложения не стоят полученного результата. Бытует мнение, что большая часть государственных инвестиций попросту отмывается через «Сколково». Но чтобы реально оценить эффективность проекта, нужно более тщательно изучить его достижения.

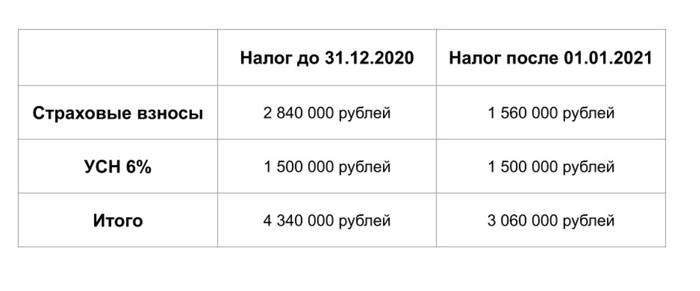

Для УСН 6%

Для компаний на УСН 6% будет значительная экономия на страховых взносах, сумма налога УСН 6% уменьшается на величину страховых взносов, но не более чем на половину от суммы налога УСН 6% (подпункт 3 пункта 3.1 статьи 346.21 НК РФ). Формула расчета налога такая:

Сумма УСН 6% = —

Если сумма страховых взносов больше, чем /2, то размер УСН 6% можно уменьшить только на /2. Например такая ситуация вышла в нашем примере:

- 50 000 000 * 6% = 3 000 000 рублей;

- 3 000 000 / 2 = 1 500 000 рублей;

- 1 500 000 < 2 840 000 рублей, следовательно, мы можем уменьшить налог на УСН 6% только на 1 500 000 рублей.

Компания на УСН 6% платит в бюджет минимум 3% с оборота без учета страховых взносов и НДФЛ.

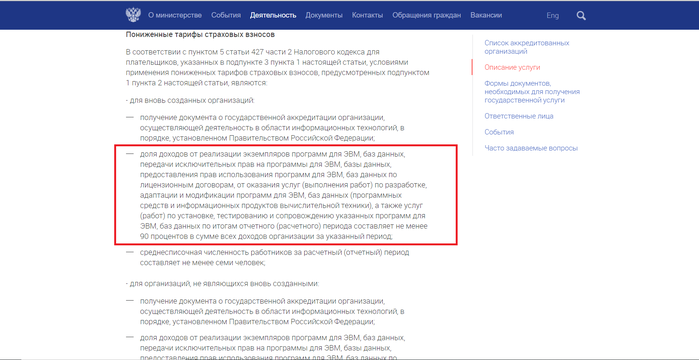

Как работать после получения льгот, чтобы сохранить право их использования

Налог на прибыль и страховые взносы

Вам нужно будет соблюдать пропорцию по выручке на уровне 90% и поддерживать уровень среднесписочного количества сотрудников не менее чем из семи человек.

В договорах нужно внимательно обратить внимание на наименование услуги. Оно должно содержать формулировку «Разработка программного обеспечения для электронно-вычислительных машин» или «Разработка базы данных для электронно-вычислительных машин»

Формулировки можно взять прямо из условий применения льготы на сайте Минкомсвязи.

В остальном нужно следить за первичкой так же, как по другим документам, чтобы были все подписи и печати, корректные реквизиты с суммами.

Минцифра будет контролировать выполнение этих требований с помощью , которую обязаны предоставлять юридические лица, прошедшие аккредитацию.

НДС

Главный критерий освобождения от НДС — наличие ПО в реестре. Исключить ПО из реестра могут по следующим причинам (пункт 68):

- Если организация самостоятельно подаст сведения об исключении ПО из реестра.

- Если организация передаст исключительные права на ПО организации, которая имеет в своем капитале более 50% иностранного присутствия (подпункт (а) пункта 5 и 42 Правил).

- Если обнаружится факт передачи недостоверных данных организацией в реестр при подаче заявления о включении в реестр и при изменении сведений.

-

Один раз в год уполномоченный орган будет проверять действительность данных в реестре. Если будут найдены несоответствия, то ПО исключат из реестра. Методика проведения проверки устанавливается уполномоченным органом. (Пункт 30(4) Правил).

- Если организация не уведомит об изменениях в ПО в течение пяти рабочих дней после вступления в силу этих изменений. Например, уведомлять нужно при изменении следующих параметров:

- названия ПО;

- кода продукции в соответствии с Общероссийским классификатором продукции;

- адреса с документацией по ПО;

- класса ПО;

- адреса страницы, на которой размещена информация по стоимости ПО;

- остальные пункты можно найти в пункте 30 и 4 Правил.

Государство оставило возможность освобождения реализации от НДС при продаже ПО, но сделала процедуру получения «льготы» бюрократизированной. Компаниям придется потратиться на хорошего юриста и поддерживать актуальность данных в реестре. Юридические компании берут за эту услугу от 80 до 200 тысяч рублей.

Таблица требований к организациям до 31.12.2020 и после 01.01.2021 года: