Обзор и рейтинг лучших нпф

Содержание:

Как устроены и работают НПФ

НПФ заключает договоры, привлекая деньги вкладчиков. Для управления капиталом нанимают управляющие компании. Их действия:

- покупают акции, облигации, деривативы;

- занимаются валютными спекуляциями;

- размещают на депозит;

- ссужают под процент.

Ценные бумаги хранятся в депозитарии, обеспечивающем учет. Напомню: сегодня ценные бумаги — это электронный документ. Поэтому специализированный депозитарий напоминает скорее серверный центр (где в мощных компьютерах хранятся данные), нежели банковское хранилище.

Денежные средства клиентов застрахованы Агентством по страхованию вкладов (государственная корпорация), если фонд прошел проверку. Внутри НПФ работу контролирует собственная ревизионная комиссия.

Рейтинговое агентство работает по договору с фондом (услуги платные), анализирует публичную информацию и присваивает рейтинг.

Как происходит формирование накопительной пенсии

Накопительная пенсия формируется за счет страховых взносов. С деньгами работает УК: если в результате финансовых операций получена прибыль, ее уменьшают на величину оплаты услуг НПФ, УК и депозитария, затем разносят по счетам вкладчиков пропорционально сумме (т. е. прибыль — это вклад, умноженный на доходность).

Эта прибыль ожидается от лучших фондов рейтинга, но так бывает не всегда. Если УК сработала в минус, все затраты также распределяются по реестру вкладчиков. Поэтому вместо ожидаемого роста накоплений клиент видит уменьшение сбережений.

Деньги должны работать, поэтому при переходе в другой НПФ, разумеется, лучший в очередном рейтинге, вкладчик теряет инвестиционный доход, если он не зафиксирован (раз в 5 лет).

Сколько денег пропадает, если оставить накопительную пенсию в ПФР

Все зависит от НПФ, где формируется накопительная часть пенсии. Лично я предпочитаю «хранить яйца в разных корзинах»:

- Накопительная пенсия в ПФР будет индексироваться, пусть даже с меньшим, чем коэффициент инфляции, показателем.

- У меня нет гарантии, что пенсия в НПФ вообще не станет частью оплаты чьей-то свадьбы, банкета, бизнеса.

Решение, затрагивающее финансы, каждый принимает самостоятельно.

Как перейти в НПФ или вернуться в ПФР

Перейти из одного фонда в другой можно в любой момент. Однако, нужно помнить о правиле 5 лет, по которому переход с сохранением накопительной части пенсионных возможен только раз в течение пяти лет. Если условие нарушено – будет переведена только перечисленная из заработной платы часть денег, без дохода. Это тоже самое, что досрочно забрать вклад.

Правда, непонятно, как положение законодательства выполняется при переходе из ПФР в НПФ. В реальности там никто не начисляет проценты на суммы, хранящиеся на лицевом счете – нет смысла. Все равно пенсия будет начисляться по другим правилам.

Для перехода нужно обратиться с соответствующим заявлением в фонд напрямую или в МФЦ. Законодательство разрешает подать документы лично, через интернет или почтой. В последнем случае заявление должно быть нотариально заверено. Роль нотариуса могут выполнять по закону и другие представители государственных органов.

Документы о выходе (переходе) принимаются с 1 января по 1 декабря. Месяц дается для окончательного принятия решения. Это как при разводе – испытательный срок. А вдруг передумает.

Что лучше государственный или негосударственный фонд

Сказать точно, где более выгодно и безопасно хранить пенсионные накопления, просто невозможно. Это обусловлено тем, что каждый способ обладает как положительными, так и отрицательными характеристиками.

Многие граждане предпочитают доверять только государственным инстанциям, но они предлагают низкую доходность, а также всегда существует вероятность внесения существенных корректировок в законодательство, которые приведут к потере сбережений.

Хотя НПФ предлагают высокий инвестиционный доход и защиту вкладов, но многие люди по-прежнему не доверяют данным коммерческим организациям.

Плюсы и минусы частных организаций

Перевод пенсионных накоплений на счет негосударственного фонда может выполняться в любой момент времени. Для этого заключается договор с выбранной организацией, обладающей лицензией на ведение деятельности. Деньги, полученные сотрудниками негосударственного фонда, направляются в разные инвестиционные проекты для увеличения дохода. После выхода клиента на пенсию назначается ежемесячная выплата, которая зависит от условий договора и полученной прибыли.

К преимуществам перевода денег в НПФ относится:

- увеличение размера будущей пенсии за счет инвестирования накоплений, поскольку работники НПФ – это опытные инвесторы, которые вкладывают средства клиентов в ценные бумаги, драгметаллы или иные безопасные, но выгодные проекты;

- допускается выбирать сразу несколько фондов, между которыми распределяются накопления, что позволяет диверсифицировать источники пассивного дохода;

- защита накоплений от потери, поскольку по требованиям законодательства все деньги граждан застрахованы от различных рисков, поэтому даже при банкротстве фонда сбережения сохраняются, хотя теряется инвестиционный доход;

- государство предлагает налоговые льготы, которыми могут пользоваться не только частные лица, но и работодатели, поскольку перечисленные в НПФ средства не учитываются при расчете налогов;

- высокая конкуренция на рынке позволяет улучшить предлагаемый сервис, поэтому разные организации предлагают своим клиентам действительно выгодные условия сотрудничества.

Но выбор негосударственных учреждений обладает и некоторыми недостатками:

- компания может обанкротиться, поэтому за несколько лет не будет начислен какой-либо дополнительный доход;

- если фирма функционирует с нарушением требований законодательства, то у нее может быть отозвана лицензия;

- нельзя получить сбережения раньше положенного срока без потери инвестиционного дохода;

- прибыль, полученная от инвестирования, облагается налогом;

- клиенты не могут каким-либо образом повлиять на то, куда будут вложены их средства;

- отсутствует гарантия высокой доходности, поскольку инвестирование часто приносит убыток, а не прибыль.

От грамотности распределения средств инвесторами зависит выгода клиента. Поэтому перед переводом накоплений в какой-либо фонд оценивается рейтинг, доходность деятельности и отзывы от вкладчиков.

Плюсы и минусы ПФ

Многие граждане предпочитают лучше состоять в государственном пенсионном фонде. К преимуществам сотрудничества с государственной организацией относится:

- надежность сохранения сбережений, поскольку отсутствуют риски лишения лицензии или банкротства;

- периодически осуществляется индексация с использованием основных экономических показателей, что ведет к увеличению суммы.

Основное отличие и недостаток ПФ считается низкая доходность, поскольку представители фонда не пользуются удобными, современными и прибыльными способами инвестирования, поэтому накопительная пенсия увеличивается только за счет регулярных отчислений, производимых работодателем.

Если человек умирает до выхода на пенсию, то его родственники не смогут получить какие-либо средства.

Особенности последних лет

Кроме непрекращающихся слияний, которые, откровенно говоря, сильно усложняют оценку деятельности фондов, есть и другие изменения. До 2020 года никто из НПФ не мог записать на счет клиентов отрицательные цифры по результатам за год. Это сказалось на показателях деятельности фондов в 2011 году, когда многие записали в свои отчетах «нули», хотя на самом деле показали убытки.

В 2020 году фондам позволили показывать отрицательный доход за год. Теперь НПФы обязаны компенсировать убыток только в том случае, если он получен по итогам 5 лет инвестиций. И мы увидели в отчетностях отрицательные цифры. Особенно их много в 2020 году, когда ситуация на рынке облигаций была сильно дестабилизирована событиями, происходящими вокруг Корпорации Открытие и ее долговых бумаг. «Лидер» по убыточности – НПФ Образование. Фонд показал -19,5% в 2020 году.

В каком-то смысле это хорошо, так как разрыв в результатах на длинных промежутках времени между НПФ со стабильно-хорошими результатами и фондами, откровенно «сливающими» деньги клиентов, становится еще более заметен.

Советы юриста по выбору НПФ

Абсолютно все специалисты в этой сфере сходятся во мнении, что никто не должен влиять на решение гражданина относительно того, стоит ли ему переходить из ПФР или из одного НПФ в другой.

Ещё несколько лет назад пробелами в законодательстве часто пользовались, мягко сказать, «неблагочестивые организации», которые отправляли своих агентов по домам и обманом заманивали граждан под своё крыло. Благо, что последними изменениями в нормативно-правовых актах удалось пресечь большую часть мошеннических схем.

Выбор должен основываться исключительно на личном предпочтении каждого, независимо от рода трудовой деятельности и организации-работодателя.

При выборе НПФ и в поисках ответа на вопрос, кому довериться в управление своими пенсионными накоплениями, следует ориентироваться на несколько ключевых факторов:

- Какой возраст компании. Всё просто: чем больше фонд занимается данной деятельностью, тем больший уровень надёжности он демонстрирует.

- Какое место занимает в рейтингах и с какими результатами. Методология выставление «оценки» и распределение организаций по местам предусматривает проверку множества нюансов деятельности НПФ, позволяя не упустить важные детали.

- Какой предоставляется сервис. Ужесточение законодательства привело к повышению уровня бюрократической составляющей. Поэтому не стоит пренебрегать наличием филиалов или представительств в непосредственной близости от места проживания/трудовой деятельности. Наличие горячей линии, возможность общения с сотрудниками организации посредством электронной и бумажной переписки – это показатели открытости фонда.

- Сколько клиентов у фонда. Миллионы действующих клиентов демонстрируют не только надёжность выбранной организации, но и высокий кредит доверия граждан, что для негосударственной организации крайне важный критерий.

- Какие показатели доходности. Возможные дивиденды не должны стать единственными определяющими факторами, так как высокий процент доходности ещё не гарантирует надёжность компании и её дальнейшее продуктивную и благополучную деятельность.

Как и в любом другом вопросе, при выборе НПФ нужно найти «золотую середину».

Накопления и резервы

Средний процент прироста песионых накоплений за всё время работы равен 11%,

резервов 6%. Фонд занимает 10 место по пенсионым накоплениям и 27 место по резервам на 2020 год.

| Год | Пенсионные накопления (рыночная стоимость) | Пенсионные резервы |

|---|---|---|

| 2020 | 23 152 009 т. руб. +5% | 2 198 833 т. руб. +5% |

| 2019 | 22 050 046 т. руб. +30% | 2 088 218 т. руб. +6% |

| 2017 | 15 373 553 т. руб. +3% | 1 953 560 т. руб. +9% |

| 2016 | 14 884 439 т. руб. +12% | 1 786 488 т. руб. +9% |

| 2015 | 13 144 879 т. руб. +5% | 1 626 276 т. руб. +9% |

| 2014 | 12 548 472 т. руб. +5% | 1 473 420 т. руб. +5% |

| 2013 | 11 902 258 т. руб. +21% | 1 396 003 т. руб. +3% |

| 2012 | 9 453 175 т. руб. +15% | 1 353 562 т. руб. +7% |

| 2011 | 8 003 603 т. руб. | 1 252 886 т. руб. |

Накопления и резервы на графике

Какой негосударственный пенсионный фонд лучше выбрать?

Все больше российских граждан желают увеличить свою пенсию путем формирования накопительной пенсии, однако среди многочисленных вариантов из числа НПФ гражданину трудно сделать оптимальный выбор. Для этого существует несколько основных критериев отбора, которые помогут дать оценку фонду и найти подходящий для себя вариант.

Основные критерии при выборе НПФ

На основании пункта закона от № 75-ФЗ «О негосударственных пенсионных фондах», гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год, а значит к вопросу выбора фонда следует отнестись со всей серьезностью.

Существует ряд критериев, которые помогут определить подходящий вариант, среди множества других НПФ:

- Возраст фонда и его учредители. Чем старше фонд, тем он надежнее, исходя из опыта многих лет его деятельности. Если фонд смог пережить финансовые кризисы в стране, это может только поспособствовать в его предпочтении. Крупные промышленные организации в роли учредителя заслуживают наибольшего доверия.

- Уровень доходности фонда. По отчету Банка России и на сайте фонда можно оценить успешность инвестирования НПФ.

- Место в независимом рейтинге НПФ и репутация фонда. Позиция в таком рейтинге отражает степень надежности самого фонда, поскольку рейтинговые агентства оценивают только успешных игроков рынка, а также прогнозируют их развитие.

- Открытая информация на официальном сайте фонда. Согласно статье 35.1 закона от № 75-ФЗ «О негосударственных пенсионных фондах», сайт фонда должен содержать основную информацию о фонде: наименование, номер лицензии, сведения о месте нахождения, а также о финансовой отчетности, результатах инвестирования, количестве участников, вкладчиков и застрахованных лиц.

- Удобный сервис. Наличие горячей линии для клиента и личного кабинета на сайте, где можно отслеживать движение своих пенсионных накоплений.

После анализа по критериям и выбора НПФ, необходимо до конца текущего года обратиться лично или по почте с заявлением о переходе из ПФР в НПФ (или другой НПФ) в местный отдел Пенсионного Фонда.

Для определения уровня доходности и надежности НПФ, были разработаны специальные , которые классифицируют фонды от доходного до убыточного, и от более надежного до фонда-банкрота.

Так, агентство «Эксперт РА» разработало систему классности фондов, оценивающую степень надежности фонда, где:

- А++ — это самые надежные и устойчивые к кризисам фонды;

- А+ — стабильные фонды, имеющие авторитет;

- А — проверенные временем, надежные фонды;

- В++ — средний уровень надежности, но без отрицательных отзывов;

- В+ — сомнительные фонды;

- В — низкий уровень надежности, отсутствие гарантий;

- C++ и C+ — большая вероятность отзыва лицензии;

- C — плохая репутация, отрицательные отзывы;

- D — банкроты

- Е — отзыв лицензии или процесс ликвидации.

Что касается статистики доходности НПФ, то согласно данным Центробанка за последнее время, в пятерку лучших фондов можно включить:

- Гефест;

- Альянс;

- Алмазная осень;

- Национальный НПФ;

- Первый промышленный альянс.

Стабильная и долгосрочная доходность этих фондов опередила инфляцию, а клиенты, вложившиеся в них, значительно увеличили свой капитал.

Лучший НПФ в 2019 году по результатам деятельности

На основании официальных данных рейтинга, лучшим НПФ в 201 году можно выделить НПФ Сбербанка. Он ведет свою деятельность С года, имеет лицензию и участвует в системе гарантирования прав застрахованных лиц.

НПФ Сбербанка имеет стабильную доходность, которая в настоящее время составляет составляет — 10,37% и имеет самый высокий уровень надежности по оценке агентства «Эксперт РА» — А++.

Также этот фонд состоит в Национальной ассоциации НПФ — автономной организации НПФ в России и является членом Ассоциации европейского бизнеса. Данный фонд вызывает доверие только за то, что более 6 млн счетов было открыто участниками по программе обязательного пенсионного страхования, а объем пенсионных накоплений составляет более 466 млрд рублей.

Выбор между ПФП и НПФ для размещения пенсионных накоплений

Если сравнивать по государственным гарантиям, то ПФР, определенно, менее рискованный способ сбережения. Однако в 2015 году НПФ дано право вступать в систему гарантирования прав застрахованных лиц, которая очень похожа на Агентство страхования вкладов. Членами этой организации являются 38 НПФ. Если негосударственный пенсионный фонд обанкротится, то аккредитацию у него также заберут. Средства вкладчиков возместятся благодаря страховке, после чего их переведут в ПФР.

Ведь если накопительная пенсия присоединена к страховой, какое может быть накопление? Средства пенсионного фонда лишь на бумаге индексируются в соответствии с официальной инфляцией. Создается красивая внешняя картинка по сравнению с убытками НПФ, особенно во время экономических кризисов. Такую аргументацию используют чиновники, выступающие против накопительной пенсии. Вице-премьер Ольга Голодец одна из них. Они апеллируют к рискам НПФ оказаться банкротами.

Но так как правительство очень часто изменяет принципы создания пенсионных накоплений, то появляются не менее высокие риски остаться в категории «молчунов». Сильнее же всего народ беспокоит тот факт, что никто не берется спрогнозировать стоимость аккумулированных на счете баллов в момент выхода на заслуженный отдых.

Недостатки НПФ

- Риск банкротства, особенно вероятный для небольших фондов.

- Некоторые частные фонды имеют доходность меньше инфляции. Это касается тех, которые вложились в убыточные бумаги «Бинбанка» и «Открытия».

- Смена одного НПФ на другой выгодна только через пятилетний период. Если уйти раньше, начисленный доход от инвестиций будет утрачен. При этом в 2017 году фонды сменили около 2 млн плательщиков. Финансовые потери людей от этого шага составили 33 млрд рублей.

Причина того, что ранее никак не проявлявшие активность люди перешли в негосударственные пенсионные фонды, проста — большое недоверие к государственной системе пенсионного страхования. Кроме того, НПФ много усилий тратят на привлечение клиентов. Однако сами по себе уговоры и обман не дали бы столь крупных результатов. Ведь у населения сохраняется по умолчанию недоверие к негосударственным организациям.

Но в нынешних реалиях государству доверяют в меньшей степени, чем частникам. Очень большой репутационный урон ПФР нанесло решение о заморозке пенсионных накоплений, а также переход на систему баллов вместо реальных денег. Ежегодные изменения в правилах начисления пенсий формируют у будущих пенсионеров большие опасения. Мало кто уже верит, что государство сможет качественно реформировать пенсионную систему, чтобы каждый человек смог к выходу на отдых получать достаточные выплаты.

В такой ситуации будущее у каждого в руках: чем раньше начать откладывать и инвестировать часть своих доходов, тем больше удастся скопить к моменту ухода на заслуженный отдых.

Особенности функционирования НПФ

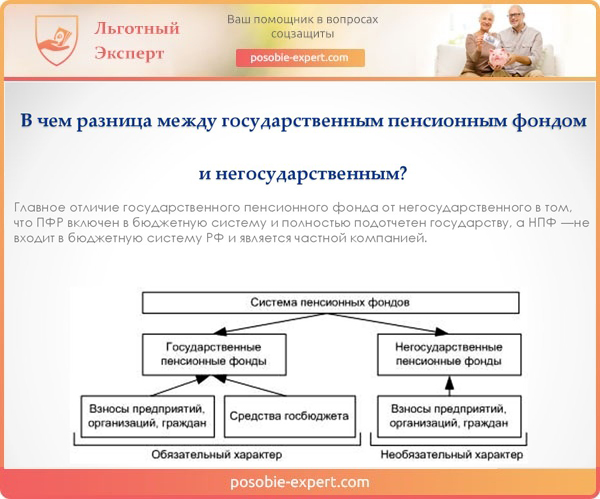

Отличие государственного пенсионного фонда от негосударственного

Ключевая разница между фондом с поддержкой государства и частной организацией состоит в том, что ПФР является частью бюджета России. Фонд функционирует до тех пор, пока государство выполняет свои обязательства перед гражданами. Негосударственные фонды являются инициативой частных лиц и могут прогореть. Участие в негосударственных фондах имеет свои плюсы и минусы. С одной стороны, любая, даже самая надежная негосударственная организация не защищена от банкротства. С другой, доходы в НПФ обычно заметно выше.

Чтобы понять принцип работы НПФ, необходимо углубиться в особенности формирования пенсии. Реформа 2010 года разделила отчисления, выплачиваемые работающими гражданами, на две части. 16% от общего числа средств уходит на поддержку пенсионеров и не могут быть перераспределены или использоваться каким-то другим образом. Еще 6% являются накопительными и могут быть вложены в любой из лицензированных фондов по желанию заявителя.

Особенности формирования пенсии

По закону пенсионный фонд может осуществлять три вида деятельности:

- Негосударственное пенсионное обеспечение (НПО). Заключение договора по выплатам при достижении ряда условий. Важным отличием от государственной пенсии является отсутствие необходимости в трудовом стаже, а размер и длительность выплат зависит исключительно от договора.

- Обязательное пенсионное страхование (ОПС). Деятельность, включающая в себя хранение и инвестиции накопительной части пенсии, а также ежемесячные выплаты по достижению гражданином пенсионного возраста.

- Профессиональное пенсионное страхование (ППС). Защита от рисков, связанных с травматичностью профессии или коротким сроком активности. Хорошим примером станут фонды для профессиональных спортсменов — пик их заработка приходится на небольшой период в 10-15 лет, а травмы могут оборвать карьеру в любой момент.

Негосударственные НПФ отличаются друг от друга условиями договоров, а также процентной ставкой и дополнительными бонусами для своих членов.

Заморозка накопительной пенсии

Особенности пенсионной заморозки

С 2014 года накопление пенсии по второй части было заморожено, а все 22% тарифа отправляются на формирование страховой пенсии. Мера является временной, но на 2019 год она все еще продолжает действовать.

Вопрос о заморозке накопительных пенсий решается в конце каждого года. Узнать о регламенте процедуры можно в законах № 351, 410, 373, 447 и 413-ФЗ.

Это означает, что средства на накопительный счет в период с 2014 по 2021 год поступать не будут, а НПФ оперируют лишь имеющимися в наличии средствами, которые поступили на счет ранее. ПФР обещал компенсировать эти расходы позднее при помощи дополнительных коэффициентов для расчета пенсий.

Понятие накопительной пенсии

Предоставляемое государством пенсионное обеспечение по старости складывается из двух компонентов: накопительного и страхового.

Страховая часть пенсии, в свою очередь, состоит из фиксированного компонента и баллов.

Старое название фиксированной выплаты – базовая часть пенсии. Эта часть положена всем пенсионерам без исключения, размер ее одинаков и ежегодно пересчитывается под влиянием инфляции. В 2020 году величина фиксированной пенсии – 5686,25 рубля.

Баллы накапливаются за счет выплат в пенсионный фонд со стороны работодателя. Другое их название – индивидуальный пенсионный коэффициент (ИПК). В 2020 году один балл оценивается в 93 рублей пенсии. Данная стоимость также пересчитывается каждый год из-за инфляции. Чем больше баллов заработает человек, тем выше будет содержание на заслуженном отдыхе. Баллы начисляются за пенсионные отчисления во время работы и за стаж.

Пенсионная система РФ сложная, рассказать быстро и точно все нюансы невозможно. Каждый год она дополняется нововведениями, что вызывает затруднения даже у профессионалов.

Приведем пример. В 2019 году готовился закон об индивидуальном пенсионном капитале, кратко именуемый ИПК. Это такая негосударственная пенсия, о которой ранее мы упоминали. Главное не запутаться в сокращениях: далее в рамках статьи ИПК будет употребляться только как индивидуальный пенсионный коэффициент.

Однако о дальнейшей судьбе индивидуального пенсионного капитала сейчас ничего не слышно, правительство, видимо, отказалось от этой идеи. Вместо нее дан зеленый свет проекту под названием ГПП — гарантированный пенсионный план. В качестве первого взноса в ГПП рассматривается как раз накопительное страхование, о котором далее поговорим подробнее.

В 2014 году введен мораторий, то есть накопительная часть пенсии была заморожена. С того момента все взносы в пенсионный фонд идут на страховую пенсию. Мораторий заканчивает действие в конце 2022 года. То есть в настоящее время ни у кого не скапливается накопительная часть пенсии с выплат работодателя. А та сумма, что успела собраться до ввода моратория, сохраняется и послужит дополнением к страховой части пенсии.

Узнать сумму накопительной пенсии, которую будут выплачивать ежемесячно, очень просто: делением накоплений на количество месяцев, в течение которых ожидается эту выплату производить. Последнее — это нормативная величина, для 2020 года установленная в 258 месяцев.

Получается, что те люди, которые выйдут на пенсию в 2020 году, будут каждый месяц получать такую пенсию по возрасту:

5686,25 руб. + 93 руб. × ИПК + пенсионные накопления / 258

Например, к выходу на заслуженный отдых в 2020 году человек успел скопить 100 баллов ИПК, а размер пенсионных накоплений составляет 258 тысяч рублей. Тогда каждый месяц на руки такой пенсионер получит:

5686,25 + 93 × 100 + 258 000 / 258 = 5686,25 + 9300 + 1000 = 15 986,25 руб.

При удвоенной сумме пенсионных накоплений — 516 тысяч рублей, ежемесячная пенсия станет больше всего на одну тысячу.

5686,25 + 93 × 100 + 516 000 / 258 = 5686,25 + 9300 + 2000 = 16 986,25 руб.

Пенсионными накоплениями занимаются как негосударственные фонды (НПФ), так и Пенсионный фонд России (ПФР). По-другому их именуют страховщиками обязательного пенсионного страхования. Фонды инвестируют накопленные средства в облигации, акции и другие ценные бумаги. Доходы от инвестиций также увеличивают размер будущей пенсии.

Надо разобрать основы

Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни. А уж если тебе в накоплении помогали и банки, которые содержали эти средства и пускали их в оборот, приносящий проценты, так, совсем замечательно.

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить. Отсюда и обязательный характер пенсионных отчислений.

Пока всё белым бело.

«Черное» начинается тогда, когда ПФР приступает к функционированию.

Это интересно: Как оформить пенсию по потере кормильца на ребенка — раскрываем все нюансы

Отличия ПФР и НПФ

Принципы функционирования государственного и негосударственного пенсионных фондов одни и те же: клиент переводит из заработной платы часть средств на лицевой счет для формирования будущих пенсионных выплат. А вот дальше начинаются отличия.

В чем разница между фондами, разберем на нескольких конкретных примерах.

1. Государственный ПФ выплачивает начисленную пенсию независимо от суммы остатка на лицевом счете. Частная структура платит до тех пор, пока на счету имеются средства. Если пенсионеру посчастливилось прожить до 100 лет не факт, что НПФ будет вести выплаты – деньги на лицевом счете могут закончиться. Но такая ситуация возникает крайне редко. Обычно фонды исходят из того, что пенсионер проживет еще 30 лет после выхода на пенсию по возрасту.

2. В ПФР размер пенсии никак не увязан с доходностью размещенных денежных средств – размер пенсионных выплат рассчитывается без учета этого фактора. Частные фонды учитывают каждую копейку. Движение средств на счете можно увидеть через Личный кабинет.

3. Средства в государственном фонде считаются собственностью государства – умершие до выхода на пенсию не могут передать накопленные средства своим наследникам: нет нормальной правовой базы. НПФ заключают договора со своими клиентами, где все вопросы досконально оговариваются, в том числе и то, кому достанется остаток пенсионных накоплений.

4. ПФР скован инструкциями по размещению своих капиталов. НПФ имеют право вкладывать деньги клиентов в любые операции.

По каким критериям оценивается деятельность НПФ

Несмотря на массу, казалось бы, очевидных преимуществ, многие специалисты не рекомендуют доверять накопление пенсионных выплат некоммерческим структурам, работающим самостоятельно. Сложно не согласиться с тем, что ситуация на финансовом рынке России не отличается стабильностью, поэтому даже при правильном инвестировании средств будущих пенсионеров, они не дадут прибыли, а это означает, что пенсия не будет выше. В любом случае, граждане России сами принимают решение относительно выбора между ПФР и НПФ

Тем же, кто решил доверить пенсию негосударственным организациям, стоит знать, на что обращать внимание при выборе фонда:

Возраст, ведь понятно, что доверять свое будущее лучше фондам, имеющим солидный стаж работы

Специалисты советуют отдать предпочтение организациям, начавшим свою деятельность до начала пенсионной реформы 2002 года.

Особого внимания заслуживают компании, выдержавшие два кризиса, и образованные до 1998 года, когда многие фонды «лопнули».

Учитывая постоянную инфляцию, не стоит доверять средства «однодневкам» и компаниям с сомнительной репутацией, а заключить договор лучше с фондом, организованным крупной компанией, работающей в сегменте нефте- и газодобычи и демонстрирующей хорошую финансовую стабильность.

Немаловажно учитывать также рейтинг НПФ, составленный экспертами. Рейтинг надежности определяется символами A, A+ и A++

При составлении ТОП лучших негосударственных фондов учитывается стабильность работы на протяжении нескольких лет, поэтому однозначно не стоит общаться с фондами, чей рейтинг по каким-либо причинам был отозван.

Много полезной информации можно найти, общаясь на специализированных форумах, где выкладываются отзывы клиентов НПФ, источником информации «из первых уст» могут быть и социальные сети.

При определении надежности НПФ используются и другие символы, которые расскажут о многом. К примеру, буква B говорит о том, что фонд, в целом, работает удовлетворительно, но слишком доверять ему не стоит из-за финансовой нестабильности. Литера C, даже с двумя плюсами в маркировке, расскажет о том, что есть большая вероятность, что фонд будет объявлен банкротом. И точно надо обходить стороной НПФ, которые специалисты наделили символами «D» (фонды-банкроты) и «E» (компании лишенные лицензий).

В любом случае, будущий пенсионер должен для себя четко решить, хочет ли он переводить накопления в негосударственную организацию. Если такое решение осознанное, придется сопоставить множественные факторы, потратить время на поиск информации, и сделать единственный правильный выбор. Чтобы облегчить эту непростую задачу, мы предлагаем рейтинг негосударственных фондов.

Заключение

В последние годы на рынке пенсионных накоплений наметилось несколько тенденций:

- Создается образцово-показательный фонд с высоким рейтингом, который затем продается.

- Успешный НПФ используется для развития бизнеса конечного владельца.

- Передел ресурсов: НПФ стремятся поглотить друг друга.

- Рост УК, страховых компаний и депозитариев, «откусывающих» доход конечного клиента.

Поэтому не стоит относиться к рейтингу НПФ серьезно. Я советую поискать для обеспечения пенсии альтернативные варианты.

На сегодня все. Подписывайтесь на статьи, ставьте лайк. Желаю всем обеспеченной старости.

- http://www.pfrf.ru/branches/saratov/info/~statistika/6211

- https://rosinfostat.ru/pensii/

- https://greedisgood.one/reyting-npf