Рейтинг лучших нпф на 2021 год

Содержание:

Как вступить

Прежде чем принимать решение о переводе накопительной пенсии, нужно внимательно изучить условия, которые предлагает НПФ «Открытие». Возможно, вас не устроит уровень доходности фонда, частота пополнения индивидуального пенсионного счёта или размер ежемесячной пенсионной выплаты. Если все параметры подходят, можно приступать к заключению договора на пенсионное обеспечение.

- персональные данные;

- выбранную пенсионную программу;

- контактный телефонный номер.

Для заполнения онлайн-форм на сайте НПФ «Открытие» понадобятся документы: паспорт, СНИЛС, ИНН. Без них невозможно заполнить анкету ни в бумажном, ни в электронном варианте.

Чтобы исключить недопонимание и недовольство клиентов, фонд настоятельно рекомендует внимательно изучить договор НПФ «Открытие», прежде чем подписывать его. Если какой-либо пункт вам непонятен, обратитесь к менеджеру компании за разъяснением либо попросите финансово грамотного родственника или знакомого растолковать сложные термины.

Если дистанционный способ для вас неудобен, к вашим услугам все филиалы НПФ «Открытие» по России. Посетите ближайший из них и заключите договор в письменной форме.

Виды пенсий

На сегодняшний день в РФ существует несколько видов пенсий:

- Страховая, которая служит компенсацией всем гражданам их заработной платы или других видов дохода на момент осуществления трудовой деятельности. Также она выплачивается нетрудоспособным застрахованным лицам. Страховая пенсия может быть трех видов:

- По старости – используется чаще всего.

- По инвалидности – назначается тем, кто утратил свое здоровье и получил определенную группу инвалидности.

- По случаю потери кормильца – доступно тем нетрудоспособным лицам, которые утратили кормильца по причине смерти. За исключением только умышленный уголовных деяний, которые повлекли за собой кончину.

Существует также вид, который называется по государственному пенсионному обеспечению. Он доступен лицам, которые находились на федеральной государственной службе на тот момент, и когда они достигли определенного срока выслуги или возраста. Отсюда подвиды:

- За выслугу лет.

- По старости.

- По инвалидности.

- Социальная.

- Накопительная, которая формируется за счет совместных взносов работодателя и дохода инвестирования. Но, на данный момент она доступна только тем лицам, которые родились в 1967 году и моложе и до конца 2015 года они сделали выбор в пользу именно такого вида. Правда, периодически встает вопрос о заморозке выплат по такому типу.

Также существует негосударственный тип, который требует заключения договора с негосударственным пенсионным фондом.

Проблемы в пенсионной системе

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Подробнее

Государственная система пенсионного страхования – проблема, возникшая не сегодня. Количество трудоспособного населения сокращается, а иждивенцев преклонного возраста растет. В России ситуация усугубляется недоверием к государственной системе пенсионного обеспечения. Я допускаю обстановку, при которой поступлений в пенсионный фонд может не хватить для выплат. Характерный случай: в 2017 году правительство предпочло сэкономить порядка 150 млрд руб., заменив индексацию пенсий одноразовой выплатой пяти тысяч рублей. В экономическом прогнозе ВЭБа уже заложено повышение пенсионного возраста с 2020 года. Судя по плачевному состоянию пенсионного бюджета, этот прогноз с большой вероятностью сбудется. К такому решению подталкивает и демографическая ситуация со стареющим населением. Прежде чем анализировать проблему, вспомним, что такое НПФ.

Негосударственный пенсионный фонд – это юридическое лицо со статусом некоммерческой организации, которое занимается накоплением и управлением пенсионными активами. НПФ распоряжается средствами вкладчиков в установленных законодательством рамках. За управление деньгами НПФ получает вознаграждение в размере 8–15% от инвестиционного дохода. Более 90% всех пенсионных накоплений, не считая ПФР, приходится на топ-15 крупнейших НПФ.

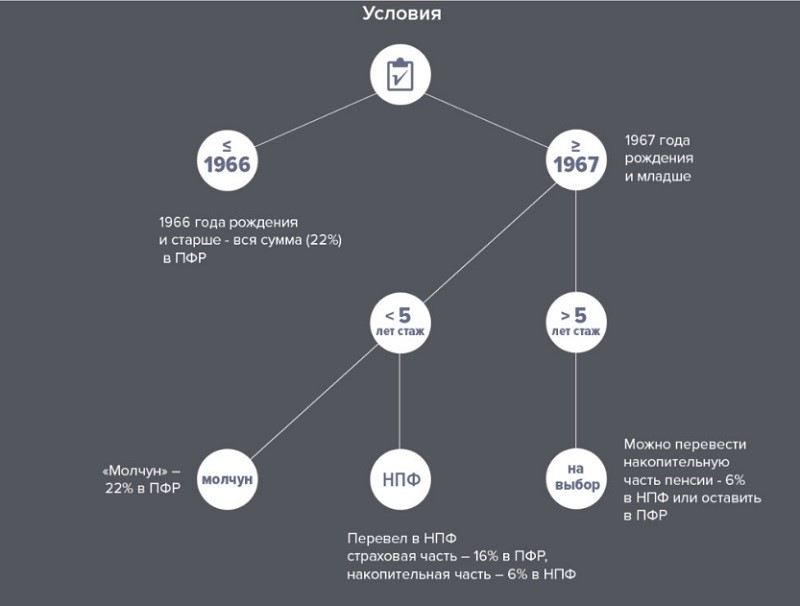

Напомню, что будущая пенсия с 2002 года делится на 2 части: страховую и накопительную. Из 22% отчислений работодателя с ФОТ (фонда оплаты труда):

- 16% идет в страховую часть, на текущие выплаты пенсий через ПФР;

- 6% — в накопительную часть, которая аккумулируется на лицевом счете застрахованного.

По умолчанию накопительная часть направляется в ПФР, где ею распоряжается Управляющая компания ВЭБ (Внешэкономбанк). Гражданину дается право выбрать УК в рамках того же ПФР или перевести накопительную часть в негосударственный фонд.

До конца 2015 года каждый застрахованный должен был сделать выбор:

- Ничего не предпринимать и стать «молчуном», то есть, согласиться с тем, что накопительная часть объединяется со страховой в ПФР. ВЭБ вкладывает деньги в консервативные бумаги – гособлигации, акции «голубых фишек» ипотечные портфели.

- Перевести накопительную часть в частный НПФ. Такой выбор сделали около 35% работающих россиян. Этот процент год от года увеличивается.

В 2014 году был введен мораторий на накопительную часть, который будет действовать как минимум до 2020 года. Из-за этого НПФ лишились значительной части поступлений. Согласно отчетности Агентства по страхованию вкладов (АСВ) 34 НПФ ушли с рынка и остались должны кредиторам и будущим пенсионерам 96 млрд рублей. 30 находятся в процессе ликвидации, из них 5 имеют признаки преднамеренного банкротства. То есть, помимо политики государства, на эффективность пенсионной системы повлияла недобросовестность менеджмента некоторых фондов. На момент написания статьи, на рынке осталось 66 действующих фондов с лицензией. Это в два раза меньше, чем в 2012 году.

Рекомендую прочитать также:

Как научиться понимать экономические индикаторы

Вся правда про экономические индикаторы

Чего ожидать от пенсионной системы

По статистике почти 65% отдало предпочтение ПФР, то есть проигнорировало происходящие изменения. Однако ситуация приобретает другой оборот, и только в 2017 году 2.9 млн россиян («молчунов») перевели свои накопления из государственного ПФР в НПФ. Общая сумма накоплений в НПФ достигла 2.7 трлн руб. Вернулось в обратном направлении только 76.7 тыс. Цифры кажутся огромными, но годом ранее было подано в 2 раза больше заявлений. Основную часть клиентов привлекли пенсионные фонды, принадлежащие госбанкам. Лидером среди них со значительным отрывом является НПФ Сбербанка (52% заявлений). Их частные конкуренты, наоборот, несут потери. Происходящее вписывается в общий процесс передела рынка в пользу госбанков.

Очевидно, будет продолжено укрупнение и огосударствление индустрии пенсионных фондов. Этот процесс повторяет то, что происходит в банковской системе. Например, стало известно, что под брендом принадлежащего государству «Открытия» в 2018 году будут объединены НПФ Лукойл-Гарант, НПФ РГС, НПФ Электроэнергетики. Объединенные активы фонда составят 570 млрд рублей. Ищет покупателя и крупнейший НПФ «Будущее».

Что делать, если вы еще не определились в выборе НПФ или засомневались в его устойчивости? Критерии предпочтения НПФ схожи с правилами выбора банка, брокера или страховой компании.

- Смотрим информацию в СМИ о репутацию фонда и его учредителей;

- Возраст (дату создания);

- Объем привлеченных средств, средний чек, количество застрахованных лиц;

- Доходность или убыток за последние несколько лет, в сравнении с другими НПФ;

- Прозрачность деятельности фонда, т. е. наличие информации в публичном доступе;

- Принадлежность к крупным финансовым группам, в том числе госбанкам;

- Рейтинг фонда, присвоенный ведущими агентствами.

Для перехода с ПФР в НПФ нужно заключить с НПФ договор доверительного управления и подать в территориальный орган ПФР заявление о переходе в выбранный вами НПФ. Для возврата в ПФР нужно сделать все то же самое, только заполнить бланк другого заявления и дождаться, пока ПФР его рассмотрит. Переход в ПФР занимает гораздо больше времени.

Полезные советы:

- Не спешите менять один НПФ на другой из-за 1-2% доходности. Не факт, что они окупят потерю накопленного инвестиционного дохода.

- Не «ведитесь» на заманчивые предложения агентов. Все мы сталкивались с агрессивным навязыванием перехода в НПФ в банках и от пенсионных брокеров.

- Избегайте контактов с явными мошенниками, которые делают даже поквартирные обходы доверчивых граждан под видом работников пенсионного фонда.

Заключение

Мой совет инвесторам: не полагайтесь исключительно на милость государства и добросовестность владельцев пенсионных фондов. У вас есть много инвестиционных инструментов для того, чтобы заранее побеспокоиться о достойном качестве жизни после окончания трудовой карьеры. Неправильно думать, что пенсия еще не скоро и что еще есть много времени для принятия решения.

А в каком фонде находятся ваша накопительная часть пенсии? Как вы оцениваете перспективы пенсионной реформы в России?

Всем профита!

07.04.2018

Рейтинг негосударственных ПФ

Прежде чем составлять ТОП лучших пенсионных фондов, работающих самостоятельно, специалисты учитывали наличие аккредитации в Центральном Банке РФ. Если ее нет, фонд работает нелегально, если организация аккредитована, то в том же Центробанке есть вся необходимая информация, которой достаточно, чтобы иметь представление о НПФ.

Рейтинг года, составленный на основе данных, собранных специалистами аналитической компании «Эксперт РА», выглядит так:

- На пятом месте в рейтинге надежности находится ОАО «НПФ РГС» — один из крупнейших фондов, занимающихся в РФ негосударственным пенсионным обеспечением. Ему уже доверили свои накопления свыше 3 миллионов наших соотечественников, и это несмотря на то, что организован он был в 2002 году. Под управлением фонда находится свыше 183 миллиардов рублей, при этом клиенты уже смогли получить порядка 1,2 млрд. руб. Доступ к услугам, предоставляемым фондом, происходит по всей территории России, так как он имеет развитую сеть региональных подразделений.

- Четвертое место в рейтинге занимает ОАО «НПФ «Газфонд пенсионные накопления», образованный в 1994 году, и выдержавший ряд потрясений, произошедших в государстве. Он является приемником НКФ «ГАЗФОНД», присоединились к нему также негосударственные фонды «КИТФинанс», Наследие», и «Промагрофонд». Предприятие имеет свыше 50 офисов по всей стране, а общая стоимость активов составляет более 490 млрд. руб., из них порядка 466 млрд. руб. – пенсионные накопления. Клиентская база насчитывает 6,23 миллиона человек.

- На третьем месте находится АО «НПФ «БУДУЩЕЕ», зарегистрированное в 2004 году. Это «номер три» по количеству клиентов (почти 4,5 миллиона человек), по сумме пенсионных накоплений (примерно 300 млрд. рублей) и по сумме выплат клиентам, получившим уже 4,7 млрд. рублей. Средний размер пенсии отличается от выплат ПФР на 4 тыс. руб., в среднем. Рассчитать свою пенсию можно на официальном сайте фонда, заполнив специальную форму.

- Доверить накопление средств также можно АО «НПФ «ЛУКОЙЛ-ГАРАНТ», образованном в 1994 году известной нефтяной компанией «ЛУКОЙЛ», которой россияне привыкли доверять. Свои средства фонду доверили уже свыше 3,5 миллиона клиентов из разных регионов страны, или каждый десятый россиянин, доверившийся негосударственным пенсионным фондам. На предприятии разработали целый ряд пенсионных программ для крупных российских предприятий. Фонд имеет максимальную надежность AAA, при этом клиентам предлагается высокий уровень сервиса, в основе чего лежит внедрение инновационных решений и IT-технологий

- Безусловным лидером среди многочисленных негосударственных фондов, занимающихся формированием пенсий, является компания АО «НПФ Сбербанка», образованная в 1994 году. Офисы фонда находятся по всей России, а заключить договор можно в одном из 6,5 тыс. отделений Сбербанка. Индивидуальный пенсионный план можно получить на официальном сайте предприятия, Свои накопления фонду доверили уже более 8,3 млн. рублей. По результатам 2017 года НПФ начислил на пенсионные счета 8,16%, что в 3 раза больше, чем уровень инфляции. Средства фонда инвестируются исключительно в ценные бумаги, поэтому накопленная доходность выше, чем накопленная инфляция.

По числу застрахованных в 2021 году, рейтинг выглядит следующим образом:

- Сбербанк;

- Открытие;

- ГАЗФОНД;

- БУДУЩЕЕ;

- САФМАР;

- ВТБ Пенсионный фонд;

- Доверие;

- НЕФТЕГАРАНТ;

- Большой;

- Социум;

Каждый гражданин России имеет право перехода из одного НПФ в другой, в случае предложения более выгодных условий. При этом вкладчик должен понимать, что может возникнуть риск потери инвестиционной прибыли. В году, согласно постановлению Центробанка, о таких рисках клиентов сотрудники НПФ должны предупреждать заранее. Осуществлять такой переход специалисты, между тем, не рекомендуют чаще, чем один раз в пятилетку.

Прочтите также: Система гарантирования пенсионных накоплений: список НПФ

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Как выбрать НПФ

Совершенно неправильный подход — взять любое название из вершин рейтинга лучших НПФ по доходности в 2019 году и без анализа вложить пенсионные деньги в него. Прежде всего стоит определиться с целями вкладчика. Ясно, что задача — это накопление и преумножение денег, но эту задачу можно достигнуть разными путями. В первую очередь следует определить свою готовность к рискам: не возникнет ли у вкладчика желание разорвать контракт, как только котировки и общий капитал НПФ начнут падать в кризисное время?

Если готовность к рискам низкая, подойдут надежные НПФ с консервативной линией или обеспечением со стороны учредителя фонда, если НПФ приходится ему дочерним предприятием. В список таких фондов мы внесли:

- Профессиональный АО НПФ;

- Национальный АО НПФ;

- Сбербанк АО НПФ;

- ВТБ Пенсионный Фонд АО НПФ;

- ГАЗФОНД пенсионные накопления;

- Открытие АО НПФ.

Если к определенному риску и возможных в будущем просадкам вкладчик готов, то есть все шансы обеспечить себе двукратный или даже более рост благосостояния: высокий риск компенсируется высокой доходностью. Такие фонды содержат в своем портфеле не только российские государственные и еврооблигации, но также муниципальные и корпоративные (более рискованные) облигации, акции, паи, ETF и совсем немного защитных активов — драгоценные металлы и компании, их производящие.

Рейтинг негосударственных пенсионных фондов с высокой отдачей и более высоким риском выглядит так:

- Доверие АО ОНПФ;

- Оборонно-промышленный фонд им. В.В. Ливанова АО НПФ;

- Гефест АО НПФ;

- Сургутнефтегаз АО НПФ;

- Телеком-Союз АО НПФ;

- Аквилон ОАО МНПФ.

Но изучения одной только доходности в исторической перспективе недостаточно. Процедура выбора и анализа фонда должна включать в себя следующие этапы:

Повторим — крайне важно проанализировать свою готовность к риску и, как следствие, ожидаемую доходность;

Обратить внимание на совокупный объем накоплений в фонде. Чем он больше, тем выше его надежность, поскольку его резервов хватит даже на массовое закрытие счетов в связи со смертью, эмиграцией и прочим

В этом рейтинге первенство принадлежит Сбербанк АО НПФ, второе и третье место соответственно — ГАЗФОНД пенсионные накопления и Открытие АО НПФ;

Не менее важно изучить количество вкладчиков в фонде

Если их всего 10 000, то внезапная инвалидность 100 вкладчиков может привести к исчерпанию резервов фонда, но если в фонде 100 000 вкладчиков, 100 случаев закрытия счета останутся почти незамеченными. Рекордсмен по этому критерию, разумеется, Сбербанк;

Выбрав фонд, подходящий по надежности и прибыльности, изучить его стратегию инвестирования. Это можно сделать на сайте фонда в разделе «Документы», где подробно отображены корректировки инвестиционного портфеля. Этот пункт необязательный, но для тех граждан, кто сам инвестирует в ценные бумаги и металлы, он может быть важен. В процессе исследования вкладчик вполне может обнаружить ряд бумаг, в которые он ни при каких обстоятельствах сам бы не вложился, а это в свою очередь повод не вкладывать деньги в данный конкретный фонд.

Рассматривая возможные альтернативы, нужно заметить, что проценты по вкладу в любом российском банке с 2014 года по настоящее время упали со средних 7% годовых до 4% годовых. Инвестирование в облигации же стало выгодным только в последнее время в связи с падением ключевой ставки: с 2014 по 2018 год средняя доходность корпоративных и государственных облигаций составляла 5,5-6,5% годовых. На данный момент эффективная ставка увеличилась до среднего значения в 8% годовых.

Из всего вышеперечисленного можно сделать вывод, что управляющие компании очень грамотно инвестировали средства вкладчиков, за счет чего добилась доходности выше среднерыночной.

Накопления и резервы

Средний процент прироста песионых накоплений за всё время работы равен 11%,

резервов 6%. Фонд занимает 10 место по пенсионым накоплениям и 27 место по резервам на 2020 год.

| Год | Пенсионные накопления (рыночная стоимость) | Пенсионные резервы |

|---|---|---|

| 2020 | 23 152 009 т. руб. +5% | 2 198 833 т. руб. +5% |

| 2019 | 22 050 046 т. руб. +30% | 2 088 218 т. руб. +6% |

| 2017 | 15 373 553 т. руб. +3% | 1 953 560 т. руб. +9% |

| 2016 | 14 884 439 т. руб. +12% | 1 786 488 т. руб. +9% |

| 2015 | 13 144 879 т. руб. +5% | 1 626 276 т. руб. +9% |

| 2014 | 12 548 472 т. руб. +5% | 1 473 420 т. руб. +5% |

| 2013 | 11 902 258 т. руб. +21% | 1 396 003 т. руб. +3% |

| 2012 | 9 453 175 т. руб. +15% | 1 353 562 т. руб. +7% |

| 2011 | 8 003 603 т. руб. | 1 252 886 т. руб. |

Накопления и резервы на графике

Как устроены и работают НПФ

НПФ заключает договоры, привлекая деньги вкладчиков. Для управления капиталом нанимают управляющие компании. Их действия:

- покупают акции, облигации, деривативы;

- занимаются валютными спекуляциями;

- размещают на депозит;

- ссужают под процент.

Ценные бумаги хранятся в депозитарии, обеспечивающем учет. Напомню: сегодня ценные бумаги — это электронный документ. Поэтому специализированный депозитарий напоминает скорее серверный центр (где в мощных компьютерах хранятся данные), нежели банковское хранилище.

Денежные средства клиентов застрахованы Агентством по страхованию вкладов (государственная корпорация), если фонд прошел проверку. Внутри НПФ работу контролирует собственная ревизионная комиссия.

Рейтинговое агентство работает по договору с фондом (услуги платные), анализирует публичную информацию и присваивает рейтинг.

Как происходит формирование накопительной пенсии

Накопительная пенсия формируется за счет страховых взносов. С деньгами работает УК: если в результате финансовых операций получена прибыль, ее уменьшают на величину оплаты услуг НПФ, УК и депозитария, затем разносят по счетам вкладчиков пропорционально сумме (т. е. прибыль — это вклад, умноженный на доходность).

Эта прибыль ожидается от лучших фондов рейтинга, но так бывает не всегда. Если УК сработала в минус, все затраты также распределяются по реестру вкладчиков. Поэтому вместо ожидаемого роста накоплений клиент видит уменьшение сбережений.

Деньги должны работать, поэтому при переходе в другой НПФ, разумеется, лучший в очередном рейтинге, вкладчик теряет инвестиционный доход, если он не зафиксирован (раз в 5 лет).

Сколько денег пропадает, если оставить накопительную пенсию в ПФР

Все зависит от НПФ, где формируется накопительная часть пенсии. Лично я предпочитаю «хранить яйца в разных корзинах»:

- Накопительная пенсия в ПФР будет индексироваться, пусть даже с меньшим, чем коэффициент инфляции, показателем.

- У меня нет гарантии, что пенсия в НПФ вообще не станет частью оплаты чьей-то свадьбы, банкета, бизнеса.

Решение, затрагивающее финансы, каждый принимает самостоятельно.

Куда и как инвестируют НПФ

НПФ не могут вложить средства абы куда. В соответствии с законодательством, а именно – Федеральным законом №75-ФЗ «О негосударственных пенсионных фондах» НПФ могут вкладывать средства в следующие активы:

- ОФЗ и муниципальные облигации;

- облигации российских компаний, в т.ч. в субординированные облигации;

- акции российских компаний;

- ПИФы, БПИФы и ETF, в т.ч. зарубежные;

- российские ипотечные ценные бумаги;

- депозиты в рублях и валюте;

- ценные бумаги иностранных организаций, допущенных к публичном обращению или размещению в РФ;

- облигации иностранных эмитентов, если доходы от таких размещений передаются российскому юрлицу.

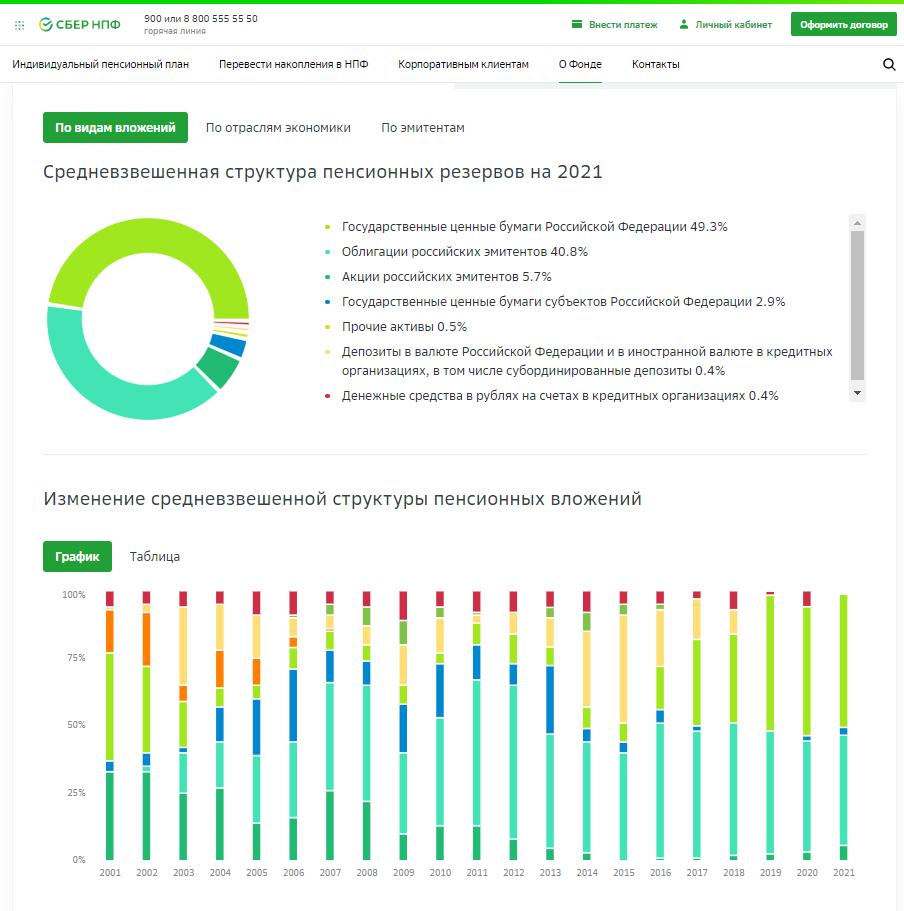

С 1 июля 2021 года все НПФ обязаны раскрывать на своих сайтах, куда именно они вкладывают средства будущих пенсионеров. Так что вы можете посмотреть конкретную структуру активов каждого фонда и понять, насколько перспективны эти вложения.

Например, так выглядит раскрытие информации на сайте НПФ Сбер.

Не стоит забывать, что за свои услуги НПФ взимают определенную комиссию со стоимости чистых активов (как и любые другие фонды). Размер комиссии также указан на сайте. Учитывайте, что при прочих равных лучше выбирать фонды с меньшими комиссиями, так как на дистанции десятков лет их размер съест значительную часть потенциальной прибыли.

Популярные запросы

Во всяком случае, НПФ может вызвать у многих граждан РФ вопросы. Оно и не удивительно, ведь многие даже не знают, что кроме Пенсионного фонда России у нас есть и другие, негосударственные организации.

Здесь будет несколько ответов на самые частые вопросы.

Можно ли сменить НПФ?

Да, это не запрещено. Однако, есть два условия. Во-первых, переход занимает много времени. Однако, можно выполнить досрочный переход, тогда переход займёт всего год. Да, это тоже довольно большой промежуток времени, но всё равно меньше стандартного – пять лет. В то же время есть вероятность того, что при досрочном переходе часть доходов на личном счёте просто исчезнет.

Во-вторых, нужно подать заявление о срочном переходе. Если перевод срочный, а не досрочный, то его примут первого декабря. Подать его можно через отделение Пенсионного фонда России и портал Госуслуги.

Как перевести деньги из НПФ?

Для того чтобы перевести деньги из одного фонда в другой, или вообще перевести их в ПФР, то нужно будет написать заявление, а после дождаться подтверждения о переводе.

Сделать это можно двумя способами:

- Можно прийти в ближайшее отделение пенсионного фонда России и заполнить специальный бланк. Также нужно будет принести паспорт и СНИЛС. С теми же документами также можно будет прийти в крупные банки, они тоже могут предоставить такую услугу.

- Можно обратиться в НПФ. Там можно на законных основаниях потребовать расторгнуть договор и подготовить все документы для перевода средств.

ПФР или НПФ – что лучше?

На самом деле, эти две структуры не сильно отличаются друг от друга. Просто одна государственная, а другая – нет.

Также есть ещё несколько отличий. Например, в независимом фонде средства с личного счёта могут быть вложены в надёжный и прибыльный актив. В итоге размер пенсионных выплат повысится. В ПФР нет. В то же время, в ПФР все вложенные средства никуда не пропадут, а НПФ может в любой момент объявить себя банкротом. Тогда все средства просто пропадут.

Стоит ли пользоваться услугами НПФ

Долгое время все работодатели переводили часть средств, заработанных россиянами, на счет Пенсионного фонда России, но ситуация коренным образом изменилась с появлением негосударственных организаций, работающих в соответствии с существующим законодательством. Деятельность НКФ регламентируют, в частности, федеральный закон №167-ФЗ, положения статьи 123.17 Гражданского кодекса, описана деятельность негосударственных фондов в законе ФЗ-75. Остается открытым вопрос, нужно ли менять установившийся уклад, и переходить на обслуживание в НПФ. Россияне, неоднократно пострадавшие от разного рода некоммерческих структур, поэтому не все из них готовы доверить накопление пенсионных выплат третьим структурам, но в случае с некоммерческими пенсионными фондами поводов для волнений нет. Все дело в том, что все НПФ работают под контролем государства, а все накопленные средства застрахованы.

Россияне, неоднократно пострадавшие от разного рода некоммерческих структур, поэтому не все из них готовы доверить накопление пенсионных выплат третьим структурам, но в случае с некоммерческими пенсионными фондами поводов для волнений нет. Все дело в том, что все НПФ работают под контролем государства, а все накопленные средства застрахованы.

Это означает, что будущие пенсионеры не потеряют свои накопления даже в случае банкротства негосударственного фонда, так как все средства с его счетов автоматически возвращаются в Пенсионный фонд РФ.

Среди преимуществ общения с некоммерческими негосударственными фондами, можно выделить тот факт, что в них работают специалисты высокого уровня. Они предложат не просто накопление средств, а выгодное их инвестирование в ценные бумаги, акции и депозиты. Это отразится в дальнейшем на размере пенсии, которая будет однозначно выше, чем в случае с государственным ПФ.

Рейтинг по надежности НПФ от РА:

- ОАО «НПФ «Газфонд пенсионные накопления»

- АО НПФ Сбербанка

- «ГАЗФОНД»

- АО «НЕФТЕГАРАНТ»

- ОАО «НПФ РГС»

- АО «САФМАР»

- НПФ Нефтегарант

- АО «НПФ «Алмазная осень»

- АО «Национальный НПФ»

- АО «НПФ «Сургутнефтегаз»

Все они обладают показателем А++, что свидетельствует о чрезвычайной надежности данных организаций. Данная оценка положительно свидетельствует об их возможности полного и своевременного выполнения своих текущих и будущих обязательств по договорам без учета внешних факторов риска. Стабильный прогноз означает то, что агентство предполагает, что в течение года данный рейтинг будет сохранен на прежнем уровне.