12 бесплатных приложений для контроля расходов

Содержание:

- PandaMoney

- Цели и критерии выбора

- Сам использую CoinKeeper 2, но рекомендую выбрать между MoneyViz или Бюджет

- Zenmoney.ru

- Какие критерии учитывались при обзоре приложений

- Какие критерии учитывались при обзоре приложений

- GrossBee . «GrossBee» предлагает своим клиентам уникальную для подобных систем возможность — получить полнофункциональную однопользовательскую версию системы «GrossBee XXI» бесплатно.

- Что такое семейный бюджет: определение понятия и виды – раздельный, общий, долевой

- Tria

- MoneyLover: менеджер расходов

- Интернет-банкинг

- Что такое семейный бюджет?

- Spendee

- Нет плохих трат, есть только ненужные

- Павел Телешевский

PandaMoney

Android IOS

Panda Money – это приложение для личных финансов, которое предназначено, прежде всего, не для контроля денежных операций, а для накопления средств. Причём процесс откладывания денег переведён в игровой формат. Изначально пользователь выбирает сумму, которую ему необходимо накопить для определённой цели, а затем – начинает кормить и играть с пандой, чтобы она росла. Накопление осуществляется через банковские карты, QIWI-кошелёк или счёт мобильного телефона.

Более того, после того как пользователь собрал на накопительном счёте минимальную сумму, он может открыть на эти деньги депозит со ставкой в 7,8% годовых.

По умолчанию, приложение ориентированно на молодую аудиторию. Оно привлекает к культуре накопительного обращения с деньгами в игровой форме. Здесь есть и чёткое планирование, и контроль прогресса по накоплению. При закреплении привычки в дальнейшем вы можете отказаться от PandaMoney и полностью взять деньги под собственный контроль. Это придаст гибкость в управлении деньгами и позволит выбирать лучшие условия для депозитов.

Одним из минусов PandaMoney, который отмечают пользователи – это возможные скрытые комиссии, которые могут начисляться при пополнении счёта или перевода денег на депозит.

Читайте: 5 денежных привычек, которые нужно перенять уже сегодня

Цели и критерии выбора

- Быстро понимать количество денег на каждом счете

- Анализировать и улучшать структуру расходов

- Быстро находить информацию когда и/или за сколько я что-то покупал при возникновении подобных вопросов

- Контролировать долги

- Анализировать долгосрочные финансовые цели

- В будущем реализовать дополнительные идеи персональной автоматизации: автоматические покупки, отслеживание цен, сравнение магазинов и сервисов и т.д.

- Гибкость учета: иерархия категорий затрат, группы счетов, мультивалютность, проекты, контрагенты, регулярные платежи

- Удобство внесения данных: виджеты, парсинг смс, интеграция с банками, сканирование чеков, автоматическое обновление курсов валют

- Отчетность: конструктор, экспорт, стандартные отчеты по категориям и динамике расходов, баланс счетов

- Аналитические инструменты: прогноз накоплений, прогноз затрат

- Напоминания о долгах и регулярных платежах

- Резервное копирование: локальное и облачное, настройка расписания

Сам использую CoinKeeper 2, но рекомендую выбрать между MoneyViz или Бюджет

Сейчас бесплатная версия CoinKeeper пропитана рекламой дополнительных услуг. У меня старая версия, которую намерено не обновляю. Она пока устраивает.

У приложения Бюджет даже в самых новых версиях нет навязчивой рекламы и есть аналогичные CoinKeeper внешний вид и логика работы. Крепкая альтернатива лидеру для всех, кто не хочет корпеть над каждой транзакцией.

А MoneyViz 3 – это швейцарский нож в контроле расходов. Инструменты для записи транзакций настраиваются, разработчики дают вводить названия магазинов, а в бюджеты можно добавить несколько категорий. Для щепетильных пользователей приложение подойдёт лучше всего.

Если Дзен-мани понравился, то держите его как запасной вариант. Берите основным, только когда поймёте, что бесплатная версия того стоит. Или решитесь купить полноценную за 1990 руб.

Zenmoney.ru

Дзен-мани – это бесплатный онлайн-сервис, работающий с 2010 года. Есть мобильная версия, которая продается в Google Play по 590 рублей.

Достоинства zenmoney.ru

- Многопользовательский режим;

- Мобильная и компьютерная версия с синхронизацией;

- У мобильной версии есть функция распознавания банковских смс. Когда на смартфон приходит смс из банка, программа автоматически считывает информацию о покупке и заносит данные в нужную категорию – не нужно тратить время на ручной ввод информации;

- Много возможностей для анализа финансов, есть различные таблицы и графики, сравнение доходов и расходов по периодам.

Какие критерии учитывались при обзоре приложений

В статье рассмотрены самые популярные бесплатные и условно-бесплатные приложения и программы. Обзор носит рекомендательный характер. Список программ составлен на основе субъективного мнения автора.

Приложения будут оцениваться по следующим критериям:

1. Удобство установки. Приложения должны быть доступны к скачиванию в Google Play и App Store.

2. Возможность пользоваться ими полностью бесплатно без существенных ограничений функционала или за незначительную плату за дополнительные функции (бесплатное или условно бесплатное приложение).

3. Удобство внесения данных. Введение информации вручную или возможность автоматической подгрузки из выписок (синхронизация с банками), распознавание (парсинг) банковских СМС-сообщений, сканирование чеков по QR-коду для формирования списка покупок и подгрузки операций и т.д.

4. Гибкость учета. Разнообразие категорий и подкатегорий расходов и доходов, возможность устанавливать и добавлять свои. Мультивалютность – ведение учета в нескольких валютах одновременно. Создание контрагентов, должников, деление их на группы. Возможность создания неограниченного количества счетов, группы счетов. Создание регулярных платежей.

5. Ведение совместного (семейного) учета. Многопользовательский доступ, создание аккаунтов для каждого члена семьи с общим доступом к определенным данным.

6. Учет и контроль долгов. Наличие календаря предстоящих событий и платежей, напоминания об оплате кредитов, долгов.

7. Отчетность. Возможность создавать наглядные и понятные отчеты по доходам и расходам, по отдельным категориям, балансы за выбранный промежуток времени. Виджеты о состоянии финансов на текущую дату и в динамике. Вывод баланса счетов с возможностью актуализации.

8. Синхронизация между несколькими устройствами и резервное копирование в облако, отправка копии на электронную почту и др.

9. Техническая поддержка пользователей, связь с разработчиками. Популярность приложения на основе отзывов в интернете, количество скачиваний.

10. Всеядность – возможность установки на любой смартфон (Android, iOS), компьютер с любой операционной системой.

Какие критерии учитывались при обзоре приложений

Каждый сам решает, для чего ему нужна домашняя бухгалтерия. Одни хотят поскорее расплатиться с долгами и кредитами, другие – научиться экономить и не тратить деньги впустую.

Для достижения этих целей нужен учет и анализ личных/семейных трат и доходов. Большинство существующих приложений для учета личных финансов справляются с этой задачей. Выбор зависит от дополнительных возможностей, которые помогут сделать учет проще и нагляднее. Наш обзор не универсален, он основан на субъективном мнении автора и доступности программы для всех желающих.

В первую очередь мы рассмотрим, какие функции есть в бесплатной версии, а за какие придется платить.

В обзоре участвуют несколько самых популярных приложений. Будем их оценивать по следующим критериям:

1. Удобство внесения данных. Наличие функций распознавания (парсинга) банковских СМС, синхронизация с банками и быстрое обновление транзакций. Автоматическая подгрузка операций и формирование списка покупок через сканирование QR-кодов с чеков.

2. Гибкость учета. Предустановленные категории и подкатегории расходов и доходов с возможностью добавлять свои. Состав семьи, контрагентов и возможность редактировать их и добавлять свои. Ведение учета в любой валюте или даже в нескольких валютах сразу (мультивалютность). Группы счетов, ведение учета по наличным, картам и вкладам.

3. Возможность совместного/семейного учета. Функция многопользовательского режима с созданием аккаунта для каждого члена семьи.

4. Контроль долгов. Наличие напоминаний о сроке и сумме возврата долга, календарь предстоящих обязательных платежей.

5. Отчетность. Удобство построения отчетов по тратам, доходам, в разрезе контрагентов и по составу семьи. Многообразие видов и форм отчетов: графики, таблицы, списки. Динамика и аналитика за любой выбранный период. Экспорт и импорт отчетов. Составление баланса с возможностью актуализации.

6. Наличие резервного копирования. Автоматическое сохранение данных в облако, на компьютер пользователя, отправка бэкапов на почту и другие способы сохранить данные.

7. Популярность среди пользователей и наличие технической поддержки. Оцениваем приложение по количеству отзывов в интернете и на странице скачивания. Частота обновлений и обратная связь с разработчиками.

8. Синхронизация между различными устройствами. Скорость обновления данных.

9. Поддержка различных устройств/платформ/операционных систем. Приложение должно быть доступно на любом смартфоне и компьютере.

GrossBee . «GrossBee» предлагает своим клиентам уникальную для подобных систем возможность — получить полнофункциональную однопользовательскую версию системы «GrossBee XXI» бесплатно.

Система управления предприятием «GrossBee XXI» относится к системам ERP класса и предназначена для комплексной автоматизации торговых и производственных предприятий различного масштаба: от корпораций до небольших компаний. Система решает задачи учета и планирования материальных и финансовых ресурсов, производства, анализа показателей работы предприятия, и многие другие.

Все функции системы реализованы в виде набора взаимосвязанных модулей, которые активно взаимодействуют между собой и составляют вместе единое, целостное приложение. Модули являются заменяемыми, что позволяет разрабатывать индивидуальные решения для конкретных предприятий. Модули объединены в подсистемы, каждая из которых используется для решения определенных задач. Например, подсистема материального учета «занимается» перемещением товарно-материальных ценностей, подсистема учета наличных и безналичных денежных средств — банковскими и кассовыми операциями и т.п. Структура системы «GrossBee XXI» представлена на рисунке (кликните на соответствующей подсистеме для получения подробной информации):

- Подсистема материального учета

- Подсистема учета договоров

- Подсистема планирования материальных ресурсов

- Подсистема учета производства

- Подсистема планирования производства

- Подсистема учета денежных средств

- Подсистема планирования денежных средств

- Подсистема учета задолженностей и расчетов с контрагентами

- Подсистема учета основных средств

- Подсистема бухгалтерского учета

- Подсистема учета кадров и расчета зарплаты

- Подсистема экономического анализа

- Подсистема экономического мониторинга предприятия

- Административные функции

Все подсистемы используют общую базу данных и обмениваются информацией друг с другом, что позволяет создать на предприятии единую информационную среду, общую для всех его подразделений. Вообще, деление на модули достаточно условно. Например, подсистема планирования материальных ресурсов использует как данные об остатках товаров на складах предприятия, так и информацию из подсистем учета и планирования производства, подсистема учета основных средств получает данные об износе оборудования из подсистемы учета производства и т.п. Следует отметить, что система продолжает активно развиваться, в ней постоянно появляются новые модули и подсистемы, которые легко подключаются к остальным в рамках общей архитектуры системы.

Что такое семейный бюджет: определение понятия и виды – раздельный, общий, долевой

Семейным бюджетом называется финансово-экономическая схема доходов и расходов семьи, план, по которому в течение заданного периода участники процесса распоряжаются имеющими средствами с учётом постоянных или эпизодических потребностей. То есть, по сути, это учение об экономии средств в семье. И ещё – об управлении расходами и доходами в условиях, где у каждого субъекта есть личные нужды, которые необходимо согласовывать с общественными, не ущемляя прав и свобод партнёра.

Для установления структуры бюджетирования, при которой траты не превышают доходы, существует договорённость между партнёрами, которая отражает один из трёх видов взаимодействия:

- Раздельное бюджетирование.

- Общее (совместное) бюджетирование.

- Смешанный вид бюджетирования.

Раздельное бюджетирование

Каждый семьянин самостоятельно распоряжается заработанными деньгами и самостоятельно планирует личные траты. Совместные расходы делятся пополам между партнёрами. Причём, зачастую по каждому конкретному случаю стороны договариваются отдельно. Чаще всего этот вид практикуется на ранних стадиях взаимоотношений до появления детей и имущества или, наоборот, на поздних стадиях, когда дети ушли в самостоятельную жизнь, а совместное имущество по негласной договорённости условно разделилось между супругами.

В таком планировании много крайностей, при которых финансовые отношения в семье больше напоминают деловые отношения между сотрудниками или компаньонами.

При таком ведении домашнего хозяйства, бывает, что даже совместная жилплощадь оплачивается сторонами пропорционально, а за организацию учёта одна из сторон «доплачивает» другой стороне, как за работу. Например, дом делится по площади на участки, и муж рассчитывается за часть мастерской и гаража отдельно.

Общее (совместное) бюджетирование

При всей простоте и заявленной популярности ведения хозяйства с помощью «общего котла» здесь тоже возникают сложности, если одна из сторон вкладывает в него больше другой. При выборе такого вида рекомендуют сразу договариваться, что, независимо от степени участия, партнёры будут распоряжаться средствами на равных.

На практике схема нередко гласно или негласно пересматривается, а инициатором пересмотра становится зарабатывающая больше сторона. Чаще всего в роли инициатора выступает зарабатывающая больше мужа жена. Это связано ещё и с тем, что данное соотношение заработков вступает в конфликт с традиционной социально-исторической моделью семьи. Кроме того, люди определённого психотипа, выражающие стремление к независимости, при такой модели чувствуют постоянный дискомфорт, что приводит к появлению «заначек» и фактическому переходу с общего вида бюджетирования на смешанный.

Один из вариантов «совместного» ведения хозяйства – «иждивенческая модель». Однако надо учитывать, что когда одна из сторон находится на иждивении у другой, сложно соблюсти равноправие голосов. Кто зарабатывает, тот и распоряжается деньгами.

Смешанный вид бюджетирования

Предполагает одновременное существование и «общего котла», и личных финансов. Самый распространённый и жизнеспособный вид формирования домашней бухгалтерии. Часть денег партнёр оставляет себе на личные нужды, а часть отдаёт в «домашнюю казну». Данный вид финансовых взаимоотношений ещё называют солидарным или долевым бюджетированием. При этом здесь возможны две модели долевого участия в наполнении «казны»:

- пропорционально заработку, когда каждый из партнёров вносит одинаковый процент от личного дохода, но тот, кто больше зарабатывает и вкладывается, соответственно, большими суммами;

- равными долями, когда вкладывается одинаковая сумма, а у стороны, зарабатывающей меньше, просто оказывается меньше денег на личные нужды, при этом единая касса не страдает и легко поддаётся калькулированию.

Функции учёта семейного бюджета могут быть подчинены как сугубо экономическим задачам, связанным, например, с режимом жёсткой экономии в семье, так и с вопросами воспитания и дисциплины. Финансовая дисциплина сейчас начинает прививаться на уровне школы уже с третьего класса. Ученики делают проекты с картинками и презентации на тему семейный бюджет, доклады. Раннее формирование навыков бюджетного планирования позволяет избегать в будущем распространённых ошибок, связанных, например, с выбором учётного периода.

Tria

Типовые конфигурации — бесплатно

Принципы работы TriaПлатформа Tria создавалась по образу и подобию самого распространенного на просторах бывшего СССР программного продукта — 1С Предприятия. Также как и 1С, готовое решение состоит из двух частей — платформы (запускаемого приложения) и базы данных.

Сравнение с 1С или немного историиСистема Tria родилась не на пустом месте. Сначала разработчики занимались созданием нестандартных решений на базе 1С 7.7. В результате последовательных изысканий родился механизм хозяйственных операций. Сущность данного механизма состоит в том, что вся логика поведения документа содержится не в коде на языке программирования, а задается с помощью специального справочника Хозяйственные операции.

Как результат, получили следующие плюсы:

- Логику работы документов можно менять «на лету», при этом остальные пользователи продолжают работать в базе.

- Значительно упростился и ускорился процесс вноса изменений в конфигурацию, а следовательно, значительно снизилась стоимость сопровождения. То, что программист делает в 1С за день в ТРИА можно сделать за час.

- Значительно снизился уровень требований к настройщику/внедренцу ТРИА. Люди, не умеющие программировать, сами настраивали проводки, меняли коренным образом логику работы программы. Сместился акцент в требованиях к внедренцам: в первую очередь специалисты должны знать предметную область, понимать методологию работы, а уже затем быть специалистами в ТРИА.

Естественно, что Tria получилась идеологически похожа на 1С. Те же справочники иерархической структуры, документы, журналы документов, регистры. Пока нет плана счетов и периодических реквизитов – планируется со временем. По сути, перед вами нечто похожее на компоненту «Оперативный учет» или «торговля» в 1С . Здесь, конечно же, хотелось бы нарисовать сравнительную табличку, тем более что 1С знакома вдоль и поперек, но многие сочтут это как антирекламу. Поэтому ограничимся очень кратким резюме: в 1С можно сделать почти все, что хочет пользователь. Вопрос только времени, денег и хорошего специалиста. Наше ПО более ограничено по функциональности, но все, что можно сделать в Tria, делается значительно проще и быстрее, а значит и дешевле. При этом программирование требует значительно меньшей степени подготовки специалистов. Главное конкурентное преимущество – это значительное сокращение расходов на покупку, внедрение, доработки и IT поддержку вашего программного обеспечения. Конфигурации, предлагаемые в ТРИА, содержат весь опыт успешного ведения бизнеса наших клиентов. Они получают не только программу, но и постоянные рекомендации и предложения по увеличению прибыльности их компаний. Мы гордимся достижениями наших клиентов, что за 4 года использования ТРИА в Луганской области ни один из клиентов не прекратил свой бизнес, а наоборот, несмотря на кризис успешно развиваются.

Технические характеристики TriaДля нормальной работы Tria достаточно Pentium 150, 32 мегабайта оперативной памяти, 15 мегабайт дискового пространства. Чем больше размер базы данных и объемы вводимой информации, тем большей мощности требуется компьютер (на котором размещена БД). Платформа Tria является portable application — т.е. программой, не требующей инсталляции. Вы можете устанавливать программу простым копированием всей директории, носить свою бухгалтерию на флешке. На любом компьютере вы сможете выписывать документы или получать информацию об остатках. В качестве хранилища данных используется бесплатный SQL-сервер Firebird (существуют версии сервера как под Windows, так и под бесплатные операционные системы (Linux, FreeBSD)). Для однопользовательской работы по-умолчанию предлагается работа с embedded-версией сервера Firebird, которая не требует его отдельной установки и администрирования.

Более подробно о возможностях Firebird можно почитать здесь:

- www.ibphoenix.com – сайт производителя

- www.ibase.ru – сайт компании, принимавшей участие в разработке данного сервера. Содержит очень много полезной информации на русском языке.

- www.interbase-world.com, www.sql.ru – сайты, где можно пообщаться с программистами, эксплуатировавшими данный сервер.

Версия для печати

MoneyLover: менеджер расходов

class=»img-responsive»>Помогает держать персональные финансы под контролем: сформирует бюджет, продемонстрирует денежные затраты и отразит актуальный баланс. Можно вносить долговые обязательства и обязательные выплаты, контролируя своевременное перенаправление денежного потока на их покрытие. Money Lover способен отразить статистические данные за любой временной отрезок.

Поддерживает функцию синхронизации, позволяет устанавливать финансово–накопительные цели, содержит папку красочных иконок и настраиваемые уведомления, информирующие о превышении лимита. Утилита позволяет делиться виртуальными данными с семьей и друзьями. Более пяти миллионов скачиваний. Рейтинг 4,5. Топ выбор.

Скачать приложение для Android, для iOS

Интернет-банкинг

Некоторые банки предлагают учет финансов в рамках услуги «Интернет-банк».

Достоинства учета через интернет-банк

- Все операции заносятся автоматически при оплате операции картой – не нужно создавать транзакции самому, ничего не забудется;

- Данные хранятся на сервере банка – они не потеряются, к ним всегда есть доступ с любого устройства.

Недостатки интернет-банкинга

- Невозможно занести расходы наличными деньгами;

- Нет многопользовательского режима;

- Мало функций для анализа и планирования бюджета.

- В долгосрочной перспективе проблематично получить всю статистику расходов.

Что такое семейный бюджет?

Подсчёт, планирование и распределение расходов членов семьи в разрезе общего уровня дохода всех домочадцев называется ведением семейного бюджета. Период планирования может охватывать разные временные промежутки, но в большинстве случаев имеется в виду составление плана распределения постоянных и незапланированных затрат на месяц.

Чаще всего мы привыкли рассчитывать типичные семейные затраты, касающиеся коммунальных выплат, покупки продовольствия и одежды, при этом оставлять около 10% получаемых доходов на различный форс-мажор. Современный подход в отношении ведения домашних финансов подразумевает также планирование кредитных и депозитных мероприятий.

Научиться планировать семейный бюджет относительно просто, если вы рассудительный человек, склонный к анализу и умеющий взвешивать финансовые риски

Современная жизнь в Украине полна сюрпризов, именно поэтому столь важно уметь ценить свой труд и труд своих близких, ведь семейный бюджет является зеркалом нашей трудовой деятельности, и его безграмотное использование сведёт на нет все финансовые достижения

Важно помнить:

никакое планирование не убережёт вас от непредвиденных ситуаций. Мы можем лишь оптимизировать семейный баланс, достичь равновесия по умолчанию. Не стоит воспринимать необходимость подпитки бюджета семьи со стороны в виде кредита провалом бюджетирования. Это нормальное явление и этот возможный фактор также следует брать в расчёт.

План семейного бюджета

Прежде всего, необходимо научиться планировать семейный бюджет, где план являет собою очерёдность аналитических и организационных моментов. Последовательно это выглядит следующим образом:

- Подготовка

Необходимо законспектировать все затраты и дохода по дням, распределить их на категории, выявить наиболее затратные статьи.

- Анализ данных

По истечению квартала (3 мес.) следует провести анализ данных. Необходимо рассчитать, какие расходы являются обязательными, а какие можно полностью исключить.

- Определение целей

Экономия денег должна преследовать конкретные цели. Это может быть покупка чего-либо, планирование отпуска или просто откладывание денег на всякий случай.

- Создание стратегии

Цель определена? Хорошо. Теперь разрабатываем стратегию её достижения. Метод до боли прост – необходимо сократить текущие расходы, оставить только обязательные траты.

- Планирование на месяц

Необходимо составить план доходов и затрат, как в бухгалтерском учёте. Желательно вести несколько колонок, в том числе плановые/фактические показатели и фиксировать отклонения.

- Подведение итогов

В конце отчётного периода следует проанализировать результаты, особенно уделить внимание статьям с перерасходом затрат

Как вести семейный бюджет?

Рассмотрев очерёдность создания финансового плана, следует также определить основные принципы планировки семейного бюджета. Это поможет нам организовать процесс, сбалансировав все его составляющие.

- Постоянный контроль

Бдительность в отношении денежных поступлений и расходов – основа умной экономии. Старайтесь укладываться в плановые показатели, дабы исключить перерасход по статьям затрат.

- Исключить расточительство

Покупка продуктов питания про запас относится к главным ошибкам финансового планирования. Берите только нужное сегодня и сейчас, не забивайте холодильник провиантом, который будет портиться, а ваши деньги — пропадать впустую.

- Избавиться от лишних трат

Прежде всего, это касается вредных привычек, бесцельных хобби, внеплановых апгрейдов бытовой техники и тому подобных неуместных трат.

- Создать дополнительный источник дохода

Боритесь со своей ленью

Если есть цель накопить деньги ради чего-либо важного, обратите внимание на возможность заработка в свободное время. Можно зарабатывать через интернет, благо в Украине работает немало сайтов категории «фриланс»

- Создание бизнеса

Идеальным способом повысить доходность семьи является создание своего бизнеса. Это программа максимум, но по её достижению ваши финансовые возможности, скорее всего, значительно возрастут.

Spendee

![]()

Android IOS

Spendee – многофункциональное приложение для личных финансов и бухгалтер, отображающее расходы в виде отчётов и наглядных диаграмм. Программа занимает в памяти место на пару десятков мегабайт, поэтому быстро устанавливается и предлагает в момент первого запуска выбор предпочтительной валюты.

Преимущества приложения:

Присутствует русскоязычный интерфейс.

Расходы отображаются в удобной инфографике и диаграммах.

Доходы и расходы отмечаются разными цветами в соответствии с настроенными категориями операций.

Можно делать заметки с операциями и прикладывать счета и чеки в виде фотографий.

Можно настраивать уведомления о планируемых тратах.

Выведение информации по расходам в круговой диаграмме демонстрирует, какие категории услуг и товаров наиболее затратны для пользователя.

К сожалению, у Spendee нет функций для импорта чеков и квитанций из SMS-сообщений. Ещё один минус заключается в том, что это исключительно постоплатный сервис – здесь нет возможности загрузить чек и оплатить его банковской картой прямо из приложения.

Одна важнейшая фишка – автоматический экспорт расходов по карте или банковскому счёту. Добавляете их в приложение, авторизуете, и видите актуальные данные о списании средств без ручного набора. Это, кстати, удобно для контроля расходов по карте ребёнка.

Нет плохих трат, есть только ненужные

Рассчитывайте лимиты реалистично. Если за прошлый месяц на продукты у вас ушло 15 тысяч, это не значит, что нужно срочно урезать их до десяти. Возможно, это ваш нормальный минимум, чтобы питаться качественно.

Не забывайте, что важно не только, сколько вы потратили, но и как именно. Например, раздел «шоппинг» прорвал лимиты из-за новой куртки на зиму два месяца назад

А в феврале сильно потратились на подарки, потому что у трёх друзей день рождения в один месяц. В этом нет ничего страшного, потому что вам не нужно урезать расходы по максимуму и лишать себя радостей жизни.

Цель контроля покупок в том, чтобы оптимизировать поток денег и проапгрейдить свою финансовую рутину.

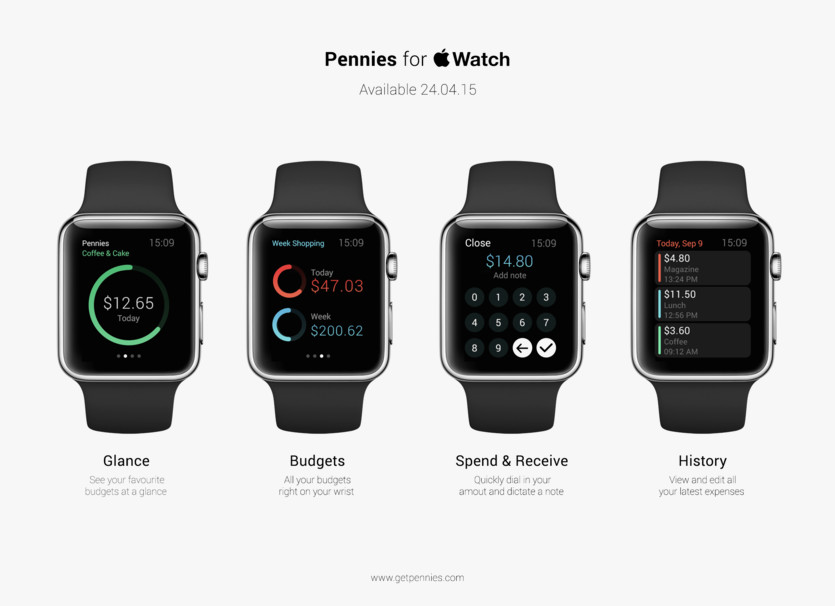

Записывать, на что вы потратились, похоже на владение Apple Watch. Напрямую факт использования не повлияет на образ жизни. Свои плоды даст только вовлечённость в процесс, когда ПО является лишь персональным помощником.

И не важно, что вы выберете: Бюджет, CoinKeeper, MoneyViz, Дзен-мани или таблицу

Потому что получить максимум из своих финансов выйдет, если постоянно уделять им внимание. В один вечер откажетесь от газировки, на выходных не купите ненужную футболку

Зато отложите на что-то давно желаемое.

Вы всегда знаете, сколько у вас на руках сейчас и по итогу месяца. И это главный плюс, ради которого хотя бы на один месяц можно взять полный контроль над деньгами.

А не дать им управлять собой.

iPhones.ru

И один неочевидный вариант.

Павел Телешевский

У меня 4 новых года: обычный, свой, WWDC и сентябрьская презентация Apple. Последний — самый ожидаемый, и ни капли за это не стыдно.

Instagram/Telegram: @tinelray