Налоги в молдове в 2020 году

Содержание:

- Обязательные взносы для работодателей

- Налоговые ставки НДФЛ при переходе нерезидентов в резиденты

- Как изменится НДФЛ в 2020 году?

- При наличии права на социальный вычет

- Налог добровольный или обязательный?

- Плательщик НДФЛ в 2020 году — налоговый резидент и нерезидент

- Что даст новый налог?

- Плательщики и объект налогообложения

- Изменения в электронной отчетности

- Налоговый вычет и их особенности

- Повышение НДФЛ в 2021 году: правила расчета прогрессивной налоговой ставки на доход физлиц

- Все доходы за рождение ребенка освободили от НДФЛ

- Плательщики и объект налогообложения

- Уточнены последствия прекращения обязательства из-за безнадёжного долга

Обязательные взносы для работодателей

Есть три страховых взноса, обязательных к уплате, но не являющихся налогами. Это взносы:

- пенсионного страхования (22%);

- медицинского страхования (5,1%);

- социального страхования (2,9%).

Их расчет и перечисление в ФСС – обязанность работодателей.

В следующем году к обязательным страховым отчислениям, возлагаемым на работодателей, может добавиться страховой взнос от банкротства. Его ставка составит 0,02% с Фонда оплаты труда (ФОТ).

Пакет соответствующих законопроектов российские депутаты уже направили в правительство и ждут экспертных заключений по каждому документу. Введение нового вида обязательного страхования защитит сотрудников в случае банкротства компании-работодателя и невыплаты причитающейся зарплаты по этой причине. Общая сумма отчислений с ФОТ увеличится с 30 до 30,02%.

Источник

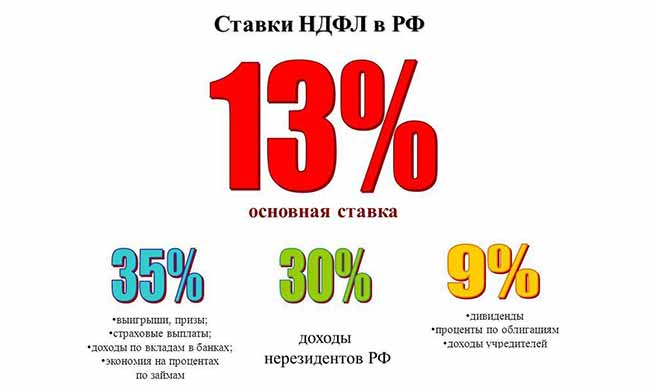

Налоговые ставки НДФЛ при переходе нерезидентов в резиденты

Понятие «налоговый резидент» определено в п. 2 ст. 207 НК РФ. Для указанных лиц удержание НДФЛ осуществляется по более низким ставкам. Резидентом становятся при выполнении условий, которые перечислены в статье «Налоговый резидент РФ — это …».

Среди отмеченных в этом материале требований к налоговому резиденту важным фактором является подтверждение указанного статуса. О том, как это можно сделать, читайте в публикации «Чем подтвердить налоговое резидентство работника-иностранца, если в его паспорте нет отметок о въезде и выезде из страны».

Как мы уже выяснили, выплаты нерезидентам облагаются по ставке 30%. Однако на практике бывают случаи, когда иностранный гражданин получает статут резидента РФ в середине года. В этом случае необходимо сделать перерасчет налога с учетом изменившейся ставки НДФЛ. Подробнее о том, как осуществить эту процедуру, вы узнаете из статьи «Как пересчитать НДФЛ в случае, когда нерезидент стал резидентом (на примере гражданина Украины)».

Чтобы не завысить (или, наоборот, не занизить) налог, нужно точно разграничить сроки, на которые приходились выплаты в качестве нерезидента и резидента. Разобраться в этом поможет материал «Как правильно определить период, необходимый для придания гражданину статуса налогового резидента».

Существует исключение, при котором иностранцу можно применять пониженную ставку НДФЛ. Для этого нужно быть нерезидентом из ЕАЭС. Период возникновения данной преференции указан в этом сообщении.

О том, какой еще может быть ставка НДФЛ по доходам нерезидентов, читайте в материале «НДФЛ с нерезидентов РФ в 2017-2018 году».

О том, что, по мнению ФНС, не влияет на статус НДФЛ-резидента, читайте тут.

Как видим, налоговые ставки по НДФЛ имеют большое разнообразие. Следите за обновлением нашей рубрики «Налоговая ставка», которая поможет разобраться в правильном применении того или иного их значения.

Как изменится НДФЛ в 2020 году?

Точная информация о том, как изменится налог на доходы физических лиц, пока что не была опубликована или озвучена в правительстве, однако данный вопрос активно обсуждается не только жителями России, но и представителями власти. Существует пять сценариев, любой из которых может воплотиться в 2020 году.

Создание налога на профессиональный доход

Данное нововведение уже функционирует на территории Москвы, Московской и Калужской области, а также в Татарстане (с 1 января 2019 года). Смысл внедрения данного налога в том, чтобы вывести на свет самозанятых граждан. В век современных технологий очень популярными стали такие профессии, как фрилансер, работник на дому, блоггер и так далее. Как правило, такие люди получают достаточное количество денег, которое никак не облагается налогом.

При уплате нового вида налога гражданин освобождается от выплаты:

- НДС (за исключением ввозного);

- НДФЛ;

- страхового взноса (данный вид налога сохраняется исключительно на добровольной основе).

Процент налогового сбора на профессиональный доход сегодня составляет:

- 4% от дохода физических лиц;

- 6% от дохода индивидуальны предпринимателей и юридических лиц.

Изначально планировалось, что окончательное внедрение данной программы на федеральном уровне произойдет лишь в 2029 году. Но совсем недавно появились слухи о том, что выплачивать данный налог жителям всей России придется уже с 2020 года! Согласно подсчетам экспертов, это поможет увеличить выплату детских пособий почти в пять раз, а также существенно скажется на общем состоянии экономики Российской Федерации.

Увеличение НДФЛ до 17%

Расчеты независимых экспертов из РАНХиГС показали, что увеличение НДФЛ с 13 до 17% способствовало бы сбалансированию бюджета Российской Федерации. Дело в том, что правительство готовит масштабную налоговую реформу, а такое повышение, по мнению правительства, значительно поднимет конкурентоспособность Российской экономики и улучшит страну всецело.

Кроме того, расчеты показали, что если в 2020 году дефицит будет составлять 1,5% ВВП, то увеличение НДФЛ до 17% позволит моментально сократить его на целый 1%. Поднимется ли налог до страшных 17% – пока неизвестно. Во время интервью Дмитрий Медведев так и не дал четкого ответа на этот вопрос.

НДФЛ или налог на роскошь?

Последователи принципа социальной справедливости планируют ввести индивидуальный НДФЛ для каждой категории граждан (см. выше). Так, в Государственной Думе рассматривалось предложение о внесении правок в принцип распределения НДФЛ: лица, зарабатывающие от 60 до 600 тысяч рублей, должны выплачивать 15% дохода; от 600 тысяч до 3 миллионов – 25%; 3-12 миллионов – 35%; более 12 миллионов – 45%. Увы, даже наименее обеспеченных россиян при этом все равно ожидает рост НДФЛ (до 15%).

Возможно, к НДФЛ добавят налог на роскошь, т.е. на любое дорогое имущество

Политическая партия «Справедливая Россия», в свою очередь, предложила ввести «налог на роскошь», то есть все дорогие приобретаемые вещи (движимость и недвижимость) должны облагаться налогом от 1 до 5%. Несмотря на «жесткость» идеи, она нашла поддержку в лице многих государственных деятелей и известных личностей, однако более подробно данный законопроект не обсуждался.

Отмена НДФЛ

В.В Жириновский предлагает и вовсе кардинально изменить налоговую систему и полностью освободить от уплаты НДФЛ тех граждан, чья заработная плата не превышает 180 тысяч рублей в год. К сожалению, таких людей достаточно много. Помимо отмены налога для малозарабатывающих, Жириновский предлагает распределять налог по уровню заработной платы. По словам политика, существующие сегодня налоги слишком малы для чересчур обеспеченных россиян.

При наличии права на социальный вычет

Для физических лиц предусмотрена возможность получения вычета не только в связи с расходами на покупку жилья, но и при оплате образовательных услуг, а также медицинских (ст.219 НК РФ).

Данный вычет называется социальным и может быть применен в отношении оплаты обучения и лечение как своего, так и ближайших родственников, детей.

Соответственно, за год можно вернуть 13 процентов от суммы расходов в пределах указанных социальных льгот.

Возврат подоходного налога через налоговую возможен по окончании года, в котором были произведены расходы.

Для возврата собираются документы и сдаются в ФНС по месту жительства в любое время в течение следующего года.

Перечень документов

Чтобы вернуть 13 процентов по расходам на лечение и учебу, нужно подготовить следующий комплект бумаг:

- 3-НДФЛ;

- 2-НДФЛ;

- заявление на возврат НДФЛ;

- договор об оказании медицинских или образовательных услуг, рецепты;

- платежные документы, подтверждающие расходы;

- для учебных заведений – подтверждение государственной аккредитации для образовательной программы;

- копия паспорта.

Срок рассмотрения документов – 3 месяца, с момента подачи.

Если налоговая одобрит предоставление социального вычета, то деньги будут перечислены в течение месяца.

Налог добровольный или обязательный?

В законопроекте Минфина и Центробанка сказано, что ИПК станет существенной прибавкой к страховым пенсионным выплатам. Новый пенсионный капитал граждане смогут передавать по наследству, а также распоряжаться им даже до наступления пенсионного возраста, например в случае тяжелой болезни. При этом страховая часть пенсии, как сказано в законопроекте, останется без изменений. При этом пенсионные накопления граждан будут застрахованы по аналогии с банковскими вкладами.

Но как быть, если человек не хочет для себя всех этих дополнительных выгод? Оказывается, от нового налога на зарплату можно будет отказаться.

Законопроектом предусмотрено автоматическое подключение к пенсионным накоплениям всех работающих граждан, за которых сейчас работодатель уплачивает страховые взносы. При начислении им заработной платы бухгалтеры организации-работодателя будут обязаны удерживать с зарплаты отчисления в НПФ по установленной ставке и перечислять их в выбранный НПФ. Если работник не хочет копить себе на пенсию, он сможет написать письменное заявление на имя руководителя организации. До получения такого заявления удержания с зарплаты будут осуществлять каждый месяц.

Законопроект должен получить одобрение Правительства РФ, после чего он будет внесен на рассмотрение Госдумы. Эксперты ожидают, что инициатива Минфина будет принята уже в осеннюю сессию, а значит, вступит в силу с 2020 года.

Плательщик НДФЛ в 2020 году — налоговый резидент и нерезидент

Для разрешения возможных сомнений в определении физического лица-плательщика НДФЛ хотим напомнить вам следующие формулировки:

- Налоговый резидент – это человек, который на дату получения дохода находится в РФ не меньше 183 календарных дней в течение 12 месяцев подряд (письмо Минфина от 23.05.2018 № 03-04-06/34676).

- Налоговый нерезидент – человек, который на дату получения дохода находится в РФ меньше 183 календарных дней в течение 12 месяцев подряд.

Статус налогоплательщика от гражданства не зависит – гражданин РФ может быть нерезидентом РФ, а иностранец – резидентом. Статус определяется на дату получения дохода.

Например, доход получен 18.02.2020. Необходимо посчитать сколько дней человек находится в РФ с 19.02.2018 по 18.02.2020. Если 183 и больше – он резидент. Если меньше – нерезидент (письмо ФНС от 19.09.2016 № ОА-3-17/4272@).

Обратите внимание, что такой алгоритм расчета применяется для доходов, получаемых физическим лицом через налогового агента. Если же речь идет о необходимости заплатить налог налогоплательщиком самостоятельно, то статус исчисляется исходя из полного календарного года, за который подается налоговая декларация 3-НДФЛ

Об этом чиновники также написали в вышеупомянутом письме.

Документы, подтверждающие статус резидента, нужны иностранцам и россиянам, часто выезжающим за границу. Это могут быть копия загранпаспорта с отметками о пересечении границы, миграционная карта, табель учета рабочего времени, другие документы, подтверждающие нахождение работника в России (письма ФНС от 22.05.2018 № БС-4-11/9701@, Минфина от 13.01.2015 № 03-04-05/69536).

Что даст новый налог?

По словам министра финансов Антона Силуанова, введение нового налога и внедрение ИПК позволит правительству повысить пенсии до 20%. Удерживать его будут со всех официальных доходов граждан, в том числе с заработной платы. За счет этих средств будет формироваться накопительная часть будущей пенсии.

Капитал налогоплательщиков Минфин намерен аккумулировать в негосударственных пенсионных фондах. Введением обязательного отчисления российские власти хотят стимулировать граждан к самостоятельному накоплению будущего социального пособия.

Удерживать налог на ИПК планируется напрямую из заработной платы. В результате разница между начисленной и «чистой» суммой к выплате составит 19%. Из них 6% — налог на ИПК, 13% — НДФЛ.

Плательщики и объект налогообложения

Общая информация

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

Изменения в электронной отчетности

В тот же Федеральном законе прописан пересмотр численности работников, при наличии которой можно предоставлять отчетность по НДФЛ в печатном виде. По состоянию на 2019 год привилегией подачи 6-НДФЛ и 2-НДФЛ только в печатном виде обладали работодатели, численность получателей дохода в которых составляла менее 25 человек.

С нового года все компании и ИП с численностью сотрудников свыше 10 человек, обязаны сдавать отчетность в электронном виде. В случае нарушения данной нормы, налоговый агент получит штраф в размере 200 рублей за каждую справку или расчет. Это означает, что работодатели, которые раньше не сдавали отчётность в электронном виде должны установить дополнительный сервис, например 1С:Отчётность, который входит в ИТС ПРОФ. Если у вас есть ИТС ПРОФ, то вам необходимо вызвать нашего специалиста, который активирует сервис.

Налоговый вычет и их особенности

Налоговое законодательство выделяет такое понятие как налоговый вычет, который представляет собой в буквальном смысле скидку при оплате НДФЛ. То есть вычет позволяет россиянам уплачивать налог в более меньшем размере.

С учетом того, какие происходят изменения в законодательстве, стоит обсудить а вопрос о том, какие изменения вычетов НДФЛ в РФ.

Для начала стоит сказать, что есть стандартные вычеты, которые обычно выплачиваются на детей. Первый и второй ребёнок дают возможность получить вычет в размере 1400 рублей. С каждым последующим ребёнком сумма увеличивается до 3000 рублей.

Однако помимо этого существуют ещё и имущественные вычеты, которые предназначены для тех людей, которые серьезно потратились на строительство жилья или его приобретения. Получить вычет можно обратившись в налоговую службу со справкой о затратах, в свою очередь специалисты, либо снижают сумму налога на месте, либо выплачивает её компенсацию в материальном эквиваленте.

Помимо этого существуют также социальные вычеты и профессиональные, на которые в первом случае могут претендовать обучающиеся пенсионеры, например, а во втором – индивидуальные предприниматели (вопрос очень индивидуальный не требует отдельной беседы с представителями налоговой службы), художниками, адвокатами и так далее.

Вычет не взимается с алиментов, пособие любого типа, а также с материнского капитала.

Watch this video on YouTube

Watch this video on YouTube

Если говорить о том, какие изменения в вычетах на детей НДФЛ в 2020 году планируется ввести, то точно власти ещё не приняли по этому поводу закон. Однако депутаты Госдумы обсуждают вероятность того, что вычеты на первого и второго ребёнка возрастут до 2500 рублей, а на третьего и каждого последующего – до 4500 рублей. Подобное изменение кажется вполне логичным при условии того, что НДФЛ всё-таки увеличится до 15 %.

Похожие Новости:

Налог на недвижимость для физических лиц в 2022 году в России

Стоимость госпошлины на загранпаспорт в 2022 году в Украине

НДС в Казахстане в 2021 году

Как получить декретные в Казахстане в 2021 году?

Налоги для ИП в Казахстане 2021 года

Налоги на 2021 год в Казахстане

Налог на имущество в Казахстане 2021 года

Подоходный налог в Казахстане 2021 года

Налог на транспорт в Казахстане 2021 года

Социальный налог в Казахстане 2021 года

Налоговый вычет на ребёнка в 2021 году

Налоговый вычет на ребенка в 2021 году

Повышение НДФЛ в 2021 году: правила расчета прогрессивной налоговой ставки на доход физлиц

Ставка НДФЛ устанавливается не только в зависимости от величины дохода, но и от его вида. Согласно закону, в 2021–2022 г. установлен переходный период: налоговый агент при исчислении налога применяет прогрессивную налоговую ставку в 15% к каждой налоговой базе отдельно, хотя и вводится такое понятие как «совокупность налоговых баз».

Для налоговых резидентов РФ к ним относятся:

- дивиденды (ст. 275 НК РФ);

- доходы в виде выигрышей, полученные участниками азартных игр и участниками лотерей;

- доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами (ст. 214.1 НК РФ);

- доходы по операциям репо, объектом которых являются ценные бумаги (ст. 214.3 НК РФ);

- доходы по операциям займа ценными бумагами (ст. 214.4 НК РФ);

- доходы, полученные участниками инвестиционного товарищества;

- доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемыми на ИИС (ст. 214.9 НК РФ);

- доходы в виде сумм прибыли контролируемой иностранной компании;

- основная налогооблагаемая база.

Последний пункт пока без конкретики, так как в законе прописано, что к данной налогооблагаемой базе относятся «иные доходы», по которым устанавливается ставка 13% (15%).

Логично предположить, что это заработная плата и вознаграждения по договорам правового характера.

Однако Минфину и ФНС ещё не раз придётся выпускать разъясняющие письма на тему того, какой именно доход можно считать основным.

Например, за 2021 год у вас есть доход от операций с ценными бумагами в размере 4 млн руб., доход в виде зарплаты 1 млн руб., дивиденды 500 тыс. руб. Но поскольку каждый вид дохода не превышает 5 млн руб., то все эти доходы будут обложены налогом по ставке 13%. Превышения в данном случае нет.

Но если, например, вы торгуете через нескольких профучастников и налоговые базы совпадают, то за превышением пороговой суммы в 5 млн руб. будет следить ФНС. Например, за 2021 год у одного брокера получен налогооблагаемый доход по операциям с ценными бумагами и ПФИ 3 млн руб.

, а у второго брокера налоговая база по операциям с ценными бумагами и ПФИ зафиксирована в размере 4 млн руб. Оба брокера удержали налог по ставке 13%, о чём отчитались по форме 2-НДФЛ в налоговую инспекцию. Последние увидят превышение и выставят вам уведомление об оплате дополнительных 2% с 2 млн руб.

Уплатить установленные суммы по данному уведомлению нужно не позднее 1 декабря 2022 года.

То есть не весь полученный доход является налогооблагаемой базой

Поэтому инвесторам с крупными портфелями с 2021 года следует обратить особое внимание на оптимизацию налогообложения, чтобы не платить налог по повышенной ставке

Все доходы за рождение ребенка освободили от НДФЛ

Пункт 1 ст. 1 Закона № 147-ФЗ ввёл в ст. 217 НК РФ новый пункт 77, который представляет собой своего рода презумпцию: в необлагаемые НДФЛ выплаты он включил доходы в денежной и натуральной формах, связанные с рождением ребенка и выплачиваемые согласно законодательству, актам Президента и Правительства РФ, законам и/или иным актам органов госвласти регионов в связи с рождением ребенка.

Норма касается доходов, выплаченных не ранее 2019 года.

Акцизный сбор

Акциз занимает немалую долю налоговых поступлениях Франции. Он включается в отпускную цену на алкоголь, табачные изделия, сахар, соль и некоторые другие товары массового спроса. Акцизный сбор направляется не только в государственный, но и в местные бюджеты страны.

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Уточнены последствия прекращения обязательства из-за безнадёжного долга

С 1 января 2020 года новый п. 62.1 ст. 217 НК РФ освободил от НДФЛ задолженность перед кредитором (организацией или ИП), от уплаты которой плательщик полностью или частично освобождён при прекращении соответствующего обязательства в связи с признанием такой задолженности в установленном порядке безнадежной к взысканию.

При этом одновременно нужно соблюсти следующие условия:

- налогоплательщик не взаимозависим с кредитором и/или не состоит с ним в трудовых отношениях в течение всего периода наличия обязательства;

- такие доходы фактически не являются материальной помощью либо формой встречного исполнения организацией или ИП обязательства перед налогоплательщиком, в т. ч. оплатой (вознаграждением) за поставленные плательщиком товары (работы, услуги).

Таким образом, в НК РФ прописали единый порядок: доход физлица определяют на дату прекращения обязательств полностью или частично из-за признания долга безнадежным (новая редакция подп. 5 п. 1 ст. 223 НК РФ). Таким днем может быть дата прощения долга или, например, дата судебного решения.

Отметим, что до 2020 года доход по безнадежному долгу у взаимозависимого лица возникал в день списания долга с баланса организации.

Дополнение внёс п. 2 ст. 1 Закона от 26.07.2019 № 210-ФЗ.