Налоги ип на усн в 2021 году без работников

Содержание:

- Налоги для УСН

- Ограничения на применения УСН для ИП в 2021 году

- Что должен знать ИП на УСН

- Условия применения УСН в 2020 году

- Платежи на страхование

- Ответственность за неуплату обязательных платежей на УСН

- Системы налогообложения для ИП в 2021 году

- УСН для ИП

- Немного об УСН

- Календарь ИП на УСН по кварталам

- Отменят ли декларацию по УСН в 2021 году

- Новые условия работы на льготных системах налогообложения

- Куда платить налоги и взносы ИП

- Льготы по налогам и сборам для ИП в 2021 году

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Ограничения на применения УСН для ИП в 2021 году

Под упрощенный налог попадают не все ИП, а только удовлетворяющие нижеследующим условиям.

- Штат не более 100 сотрудников.

- Годовой доход до 60 млн. руб.

- Наличие коммерческой недвижимости стоимостью не более 100 млн. руб.

С того момента, как превышены вышеуказанные лимиты, ИП обязан перейти на ОСН. В соответствии с п.5 ст. 346.5 и п. 5 ст. 346.13 НК РФ он обязан уведомить об этом налоговую инспекцию по месту регистрации в течение 15-ти дней по истечении налогового периода, в котором произошло превышение лимита.

Не попадают под УСН предприниматели, занимающиеся игорным бизнесом, добычей и переработкой полезных ископаемых, производством подакцизных товаров. Применение спецрежима не распространяется на страховые и банковские структуры, организации с филиалами, фонды, ломбарды, нотариальные и адвокатские конторы, ИП на ЕСХН.

Что должен знать ИП на УСН

ИП, решившему работать на УСН, важно выбрать объект налогообложения, на основании которого он будет организовывать учет своей предпринимательской деятельности. О том, какие объекты бывают на упрощенке, читайте в статье «Что лучше для ИП — УСН или ЕНВД?»

О том, какие объекты бывают на упрощенке, читайте в статье «Что лучше для ИП — УСН или ЕНВД?».

Однако следует учесть, что какой бы объект налогообложения ни выбрал ИП, ему важно применять программу, которая облегчит ведение учета. Чтобы помочь вам сделать верный выбор, предлагаем ознакомиться со статьей Обзор бесплатных бухгалтерских программ для УСН»

Чтобы помочь вам сделать верный выбор, предлагаем ознакомиться со статьей Обзор бесплатных бухгалтерских программ для УСН».

ИП, работающие на УСН, отличаются от организаций в следующем:

За ИП не закреплена обязанность вести бухгалтерский учет, но нужно вести учет основных средств.

Об этом мы писали в статьях:

-

- «ИП на упрощенке должны контролировать остаточную стоимость своих ОС»;

- «Предпринимателю на упрощенке нельзя иметь дорогие ОС».

- Обязанность по информированию об имущественных объектах также неодинакова.

Читайте об этом в следующих материалах:

-

- «Транспортный налог при УСН: порядок расчета, сроки и др.»;

- Земельный налог при УСН: порядок уплаты, сроки».

- Предприниматели-упрощенцы могут воспользоваться налоговыми каникулами. Подробнее о регионах действия такой льготы читайте здесь.

Условия применения УСН в 2020 году

С 2021 года меняются предельные лимиты по численности сотрудников и максимальному доходу, позволяющие применять УСН.

Напомним действующие в 2021 году лимиты:

- по выручке — 150 млн руб. в год;

- по штату — 100 человек;

- по стоимости ОС — 150 млн руб.

По действующим в 2021 году правилам, упрощенец, превысивший по итогам квартала какой-либо из этих лимитов, теряет право на применение УСН и переходит на ОСНО с начала квартала, в котором допущено нарушение.

Пример: Выручка ООО «Кадровик» по итогам 3 квартала 2021 года превысила 160 млн руб. Фирма автоматически переводится на ОСНО с 1 июля 2021 года.

С 01.01.2020 условия работы на УСН при превышении указанных лимитов несколько изменятся. Если утвердят разработанный Минфином РФ законопроект, то в 2021 году с упрощенцем, нарушившим лимит по выручке (150 млн руб.) или по штату (100 сотрудников), будет происходить следующее:

Если превышение по доходу составит не более 50 млн руб. (суммарно не более 200 млн руб.), а превышение по штату — не более 30 человек (суммарно не более 130 человек), то упрощенец продолжает работать на УСН, но платит налог по повышенным ставкам: 8% на УСН «доходы» и 20% на УСН «доходы минус расходы».

Такие ставки применяются с того квартала, в котором допущено то или иное превышение (или сразу оба).

Пример: Выручка ООО «Кадровик» на УСН «доходы» по итогам 2 квартала 2021 года превысила 170 млн руб. (сейчас и далее условимся, что штат этой фирмы — 90 человек). С 01.04.2020 она должна будет платить налог по ставке 8%.

Если в течение всего года упрощенец работает с увеличенными лимитами (200 млн руб. и 130 сотрудников), с УСН он не слетает, но платит весь год авансы и налог по повышенной ставке.

Пример: Выручка ООО «Кадровик» по итогам 2020 года составила 197 млн руб. Авансы за все отчетные периоды, а также налог по итогам 2021 года она заплатит по ставке 8%.

Если по итогам года выручка превысит лимит в 150 млн руб. (но не более 200 млн руб.) или численность сотрудников будет больше 100 человек (но не более 130), весь следующий год авансы придется платить по повышенной ставке.

Пример: Выручка ООО «Кадровик» по итогам 2021 года составила 198 млн руб. В 2022 году организация будет платить авансы по повышенной ставке.

По какой ставке ООО «Кадровик» придется платить налог за 2022 год, зависит от того, превышены ли лимиты по итогам этого года. Если они не выходили за пределы в 150 млн руб. и 100 человек — налог ООО «Кадровик» рассчитает по ставке 6% и весь следующий год будет рассчитывать авансы по ставке 6%. Если превысили — налог по итогам 2022 года придется также заплатить по ставке 8% и эта ставка перейдет на 2023 год.

Если по итогам отчетного периода (квартала) упрощенец превысит увеличенные лимиты (доход более 200 млн руб. и численность более 130 человек), он утратит право на УСН и перейдет автоматом на ОСНО с начала квартала, в котором допущено такое превышение.

Пример: Выручка ООО «Кадровик» по итогам полугодия 2021 года составила 210 млн руб. Начиная с 1 апреля 2020 года, фирма переводится на ОСНО и платит налоги в соответствии с этим режимом налогообложения.

Вернуться на УСН упрощенец сможет не ранее, чем через год после того, как он утратил право на применение данного спецрежима. При этом им должны быть соблюдены условия, позволяющие перейти на УСН.

Пример: ООО «Кадровик» слетел с УСН в 2020 году. Вернуться на этот режим он сможет только в 2022 году.

Платежи на страхование

Все ИП, независимо от применяемой системы налогообложения, обязаны уплачивать взносы на обязательное пенсионное и медицинское страхование. Отсутствие дохода, неведение деятельности в целом или убыток не освобождают ИП от уплаты указанных платежей. Есть лишь несколько оснований, по которым предприниматель может получить отсрочку по взносам:

- Служба в армии.

- Уход за ребенком до 1,5 лет.

- Уход за инвалидом 1 группы, ребенком-инвалидом или пожилым человеком (старше 80-лет).

- Проживание вместе с супругом, проходящим службу по контракту, в местности, где нет возможности работать.

- Проживание за границей с супругом, направленным в диппредставительство, консульство или постоянное представительство РФ в иностранном государстве и т.д.

Виды и размер страховых взносов ИП на УСН

Страховые взносы ИП в 2021 году за себя можно разделить на 3 группы:

- Отчисления на обязательное пенсионное страхование (ОПС) – 32 448 рублей.

- Отчисления на обязательное медицинское страхование (ОМС) – 8 426 рублей

- Взнос с превышения дохода свыше 300 тыс. р. – 1% с разницы между доходом и 300 тыс. рублей.

Общий размер взносов на страхование ИП за себя в 2021 году составляет 40 874 рубля. Отчисления на соцстрахование остаются на усмотрение предпринимателя.

Напомним, что до 2018 года расчет взносов производился, исходя из размера МРОТ, установленного на текущий год. Сейчас сумма отчислений на страхование прописана в НК РФ сразу на три года и рассчитывать ее самостоятельно не нужно.

Сроки уплаты платежей на ОПС и ОМС

Последний день уплаты страховых взносов на ОПС и ОМС – 31 декабря текущего года. ИП может перечислить всю сумму данных платежей единовременно или разбить ее по кварталам, как ему будет удобно. Закон его в этом никак не ограничивает.

Срок уплаты взноса с превышения дохода свыше 300 тыс. рублей немного больше – до 1 июля года, следующего за тем, в котором ИП получил доход, превышающий указанный лимит. Тут закон также не ограничивает предпринимателя. Он может уплатить сумму данного взноса сразу, как его доход превысил 300 тыс. рублей, или дождаться окончания года. Разобравшись со страховыми взносами, рассмотрим, какие налоги платит ИП на УСН.

Ответственность за неуплату обязательных платежей на УСН

Пропуск срока уплаты налога, авансового платежа или страховых взносов может повлечь неблагоприятные последствия для ИП. Вид и размер санкций зависит от того, на сколько предприниматель опоздал с уплатой и какой конкретно платеж не перечислил. Рассмотрим, что грозит ИП за неуплату налога и иных обязательных платежей в 2021 (упрощенка без работников).

|

Неуплата в срок авансовых платежей |

Только пени* |

|

Неуплата налога по итогам года |

Штраф – 20% от суммы неуплаченного налога (взноса). Если он не уплачен умышленно – 40%. Также на сумму задолженности будут начисляться пени за каждый день просрочки. |

|

Неуплата страховых взносов |

Пени рассчитываются по следующей формуле:

- Если просрочка меньше 30 дней: 1/300 ключевой ставки ЦБ РФ х сумму неуплаченного платежа х количество дней просрочки.

- Если просрочка больше 30 дней, то с 31 дня пени считаются по формуле: 1/150 ключевой ставки ЦБ РФ х сумму неуплаченного платежа х количество дней просрочки.

Системы налогообложения для ИП в 2021 году

Поскольку предприниматели относятся к малому бизнесу, то государство старается снизить налоговую нагрузку таких бизнесменов и упростить учет. Дифференциация налоговых ставок позволяет стимулировать население открывать свое дело именно в важных для общества отраслях. В связи с этим каждая система налогообложения для ИП в 2021 году имеет множество нюансов, о которых мы расскажем ниже.

Виды налогообложения для ИП в 2021 году следующие:

- общая система налогообложения (ОСНО);

- упрощенная система налогообложения (УСН), в рамках которой налог можно считать с доходов или с доходов за вычетом расходов;

- единый сельскохозяйственный налог (ЕСХН);

- патентная система налогообложения (ПСН);

- налог на профессиональный доход (НПД).

ОСНО – это базовый или основной режим налогообложения. Остальные системы налогообложения называются специальными налоговыми режимами, поскольку у каждого из них есть собственная сфера и условия применения, нюансы и региональные особенности. Кроме того, спецрежимы предусматривают освобождение от уплаты ряда налогов, которые платят ИП на ОСНО: НДС, НДФЛ от предпринимательской деятельности, налог на имущество – если оно не входит в кадастровый перечень.

Для удобства мы свели ключевые сведения о налоговых режимах ИП в таблицу:

|

Налоговый режим |

Кто может применять |

Объект налогообложения |

Ставка налога |

Отчетность |

|

ОСНО |

Все ИП с любым числом сотрудников и видом деятельности |

1.Доходы физического лица, с возможностью применить налоговый вычет 2.Добавленная стоимость для НДС 3. Среднегодовая стоимость имущества для налога на имущества. |

от 13% до 30% от 0% до 20% до 2% |

Налоговый учет ведется в КУДиР. Отчетность: 3-НДФЛ по итогам года и ежеквартальная декларация по НДС. |

|

УСН в вариантах а) Доходы б) Доходы минус расходы |

ИП с доходами ниже 150 млн. руб./год и не больше 100 человек наемных работников (*) |

а) Доходы б) Разница между доходами и расходами |

а) 6%, региональные власти имеют право ставку до 1%; б) от 5% до 15% — на усмотрение региональных властей |

Учет ведется в КУДиР, отчетность – одна годовая декларация. При наличии доходов ИП платит каждый квартал авансы по налогу, по итогам года – окончательный расчет. |

|

ЕСХН |

Только сельхозпроизводители, не больше 300 сотрудников. |

Разница между доходами и расходами НДС по ставке до 20% (от его уплаты можно получить освобождение) |

6% |

Учет ведется в КУДиР, отчетность – одна годовая декларация ЕСХН. ИП платит авансы по налогу, по итогам года – окончательный расчет. Если освобождение от НДС не получено, сдается отчетность по нему. |

|

ПСН |

ИП с доходами ниже 60 млн. руб./год и численность наемных работников – не больше 15 человек. |

Потенциально возможный доход – определяется местным законом. |

6% |

Учет ведется в книге учета доходов, декларацию сдавать не надо. ИП покупает патент на срок от 1 до 12 месяцев пределах календарного года |

| НПД | ИП без работников с доходами до 2,4 млн рублей в год, которые оказывают услуги, выполняют работы или реализуют товары собственного изготовления. | Выручка от оказания услуг (работ) или реализации товаров. |

4%, если клиентом является физлицо; 6%, если клиентом является организация. |

Отчетности нет, налог уплачивается на основании уведомлений от ИФНС. |

(*) Примечание: стандартные лимиты на УСН могут быть увеличены до 200 млн рублей и до 130 работников, но в этом случае налоговые ставки выше: 8% для объекта «Доходы» и 20% для Объекта «Доходы минус расходы».

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

УСН для ИП

Упрощенная система налогообложения применяется индивидуальными предпринимателями в отношении любых видов деятельности, но она имеет критерии по численности персонала, размере полученного дохода и стоимости основных средств.

На 2020 год критерии следующие:

- до 100 работников;

- до 150 миллионов рублей в год;

- до 150 миллионов рублей в год по основным средствам (недвижимости, машинам, оборудованию).

На 2021 год предельные цифры были увеличены (за счет повышения ставки налога):

- до 130 работников;

- до 200 миллионов рублей полученного за год дохода;

- до 150 миллионов рублей по основным средствам.

Для упрощенной системы налогообложения существует 2 варианта объекта налогообложения и ставки налога:

- доходная УСН;

- доходно-расходная УСН.

Итак, если ИП применяет УСН с объектом «доходы», то ставка налога составит 6% от общей суммы полученного дохода. При условии, что предприниматель выбрал в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», ставка по налогу составит 15%.

Обратите внимание, что в 2021 году действует 4 ставки налога при УСН:

- 6% для доходной упрощенки с численностью работников до 100 человек и доходом до 150 миллионов рублей в год;

- 8% для доходной УСН с численностью работников от 100 до 130 человек и доходом от 150 до 200 миллионов рублей в год;

- 15% для доходно-расходной упрощенки с численностью работников до 100 человек и доходом до 150 миллионов рублей в год;

- 20% для доходно-расходной УСН с численностью работников от 100 до 130 человек и доходом от 150 до 200 миллионов рублей в год.

Сумма налога рассчитывается по следующей формуле:

Налоговая база определяется в зависимости от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов.

Обратите внимание, что для ИП на доходно-расходной упрощенке применяется условие о минимальном размере налога, который исчисляется в размере 1% от полученных доходов. Более подробно поясним на примере

Предприниматель, применяющий УСН, освобожден от следующих видов налога:

- НДФЛ от суммы полученного дохода;

- НДС;

- налога на имущества, применяемого в предпринимательской деятельности.

ИП на упрощенке должен платить налог при УСН ежеквартально. Декларация по УСН сдается в ФНС 1 раз в год.

Более подробно об УСН, правилах его использования и перехода на него можно прочитать на сайте ФНС по этой ссылке.

Пример №1: ИП на УСН с объектом «доходы» получил 1 миллион рублей за год. Налог при УСН составит 60 тысяч рублей (1 000 000 руб. * 6%).

Пример №2: ИП, применяющий УСН с объектом «доходы, уменьшенные на величину расходов», за 2020 год получил прибыль в размере 2 миллионов рублей. Его расходы составили 1,3 миллиона рублей. Итого за 2020 год предприниматель должен перечислить 105 тысяч рублей налога при УСН ((2 000 000 руб. – 1 300 000 руб.) * 15%).

Пример №3: ИП на доходно-расходной упрощенке получил за 2020 год 1 миллион рублей, из которых 950 тысяч рублей были отнесены на расходы (например, покупка оборудования и станков). Сумма налога по основной формуле составит 7 500 рублей ((1 000 000 руб. — 950 000 руб.) * 15%).

Однако, для доходно-расходной УСН применяется условие о минимальном размере налога, который равен 1% от суммы полученного дохода. В нашем примере это 10 000 рублей (1 000 000 руб. * 1%). То есть налог при УСН не может составлять менее 10 тысяч рублей, следовательно ИП должен уплатить не рассчитанный по общей формуле налог при УСН (7,5 тысяч рублей), а минимальный (10 тысяч рублей).

Немного об УСН

Упрощенная система как один из существующих режимов налогообложения может применяться субъектами предпринимательской деятельности при условии наличия критериев допустимости, к которым относятся:

- наличие наемных сотрудников в количестве не более 100 человек;

- доходность и остаточная стоимость не более 150 000 000/год рублей;

- долевое участие других субъектов предпринимательской деятельности – не более 25%;

- отсутствие филиалов.

Переход на УСН (при соблюдении вышеперечисленных условий) возможен при подаче соответствующего уведомления о переходе при условии, что доход субъекта предпринимательской деятельности за 9 последних месяцев будет не выше 112 500 000 рублей.

В соответствии со ст. 346.14 НК РФ дополнительно при переходе на упрощенную систему предприниматель может выбрать в качестве объекта налогообложения либо только доходы, либо доходы, уменьшаемые пропорционально расходам.

Формула налогообложения при УСН регламентирована ст.346.21 НК РФ и представляет собой совокупность следующих арифметических операций:

СН × НБ = СМ, где СН — это налоговая ставка, НБ – налоговая база, а СМ – окончательная сумма налога, полученная в результате арифметической операции.

Налоговые ставки при УСН дифференцируются в зависимости от выбранного режима и региональных особенностей. Так:

- по режиму «доходы» ставка составляет 6%. Регионы обладают правом снижения ставки до 1%;

- по режиму «доходы – расходы» ставка равна 15% с региональными вариациями снижения до 5%. При условии, что начисленный налог по результатам годовых доходов составил менее чем один процент, округление идет в сторону увеличения, а значит, сумма налога составит 1 процент.

Субъектам Российской Федерации делегировано право устанавливать нулевые налоговые ставки (налоговые каникулы) для впервые зарегистрированных ИП, чья деятельность осуществляется в сферах:

- оказания бытовых услуг;

- производства;

- науки;

- оказания социальной помощи.

Отчетный период субъектов предпринимательской деятельности на УСН включает в себя следующие временные промежутки:

- квартал;

- шесть месяцев;

- девять месяцев.

Налоговый период равен одному году.

Календарь ИП на УСН по кварталам

1 квартал 2021

| Январь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 31 |

| Февраль | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| Март | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | 31 |

2 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | |||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 |

| 27 | 28 | 29 |

| Май | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 10 | 11 | 12 | 13 | 14 | 15 | 16 |

| 17 | 18 | 19 | 20 | 21 | 22 | 23 |

| 24 | 25 | 26 | 27 | 28 | 29 | 30 |

| 31 |

| Июнь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 |

3 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 2 | 3 | 4 | ||||

| 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| 12 | 13 | 14 | 15 | 16 | 17 | 18 |

| 19 | 20 | 21 | 22 | 23 | 24 | 25 |

| 27 | 28 | 29 | 30 | 31 |

| Август | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 |

| Сентябрь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

4 квартал 2021

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 26 | 27 | 28 | 29 | 30 | 31 |

| Ноябрь | ||||||

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 |

| пн | вт | ср | чт | пт | сб | вс |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 |

Отменят ли декларацию по УСН в 2021 году

Возможность отмены декларации по УСН обсуждается уже давно. Предполагалось даже, что это случится в середине 2020 года. Однако свежие новости по этому вопросу датированы ещё апрелем 2020 года. Тогда депутаты решили отложить рассмотрение законопроекта во втором чтении на неопределённый срок.

Самостоятельный учёт в КУДиР и сдача годовой декларации в этом случае отменяется, а уведомления с суммой налога к уплате станет направлять ИФНС. Чтобы перейти на такой способ расчёта налогов, организации или ИП должны подать соответствующее заявление.

За продвижением законопроекта можно следить по ссылке, там же доступен первоисточник документа со всеми подробностями.

Новые условия работы на льготных системах налогообложения

Напомним, что ИП в России работают не только на общей системе (ОСНО), но и на льготных режимах с пониженной ставкой. Правда, в 2021 году этот выбор станет меньше, ведь такой популярный вариант, как ЕНВД, всё-таки отменили. Рассмотрим подробнее изменения в налогообложении ИП по каждому режиму.

Патентная система налогообложения

Сначала разберёмся, что нового внесли в ПСН, ведь именно эту систему Минфин считает достойной заменой ЕНВД. Действительно, налог на патентном режиме тоже не зависит от реального дохода предпринимателя, а при его расчёте учитываются физические показатели.

Однако ПСН существенно проигрывает вменёнке по ряду причин:

- установлен лимит по годовому доходу и количеству работников: 60 млн рублей и 15 человек соответственно;

- виды деятельности на ПСН очень детализированы: например, на ЕНВД можно было выбрать общее направление «бытовые услуги», а патент придётся оформлять на каждую услугу в отдельности;

- с 2021 года получить патент можно только на вид деятельности, прямо предусмотренный региональным законом, при этом перечень, приведённый в статье 346.43 НК РФ, из обязательного стал рекомендованным;

- лимит потенциально возможного годового дохода с 2021 года отменён, поэтому субъекты РФ вправе указывать практически любую сумму, что может привести к резкой стоимости патентов для ИП.

- 100 000 рублей в 2020 году;

- 1 220 000 рублей в 2021 году.

Также в этом субъекте РФ существенно выросли размеры потенциального дохода для парикмахерских услуг (с 300 000 до 1 270 000 рублей), для ремонта обуви (с 100 000 до 1 100 000 рублей) и многих других направлений. А самый большой доход, по мнению властей Ставрополя, должно приносить занятие медицинской или фармацевтической деятельностью – для ИП без работников это 3 230 000 рублей в год.

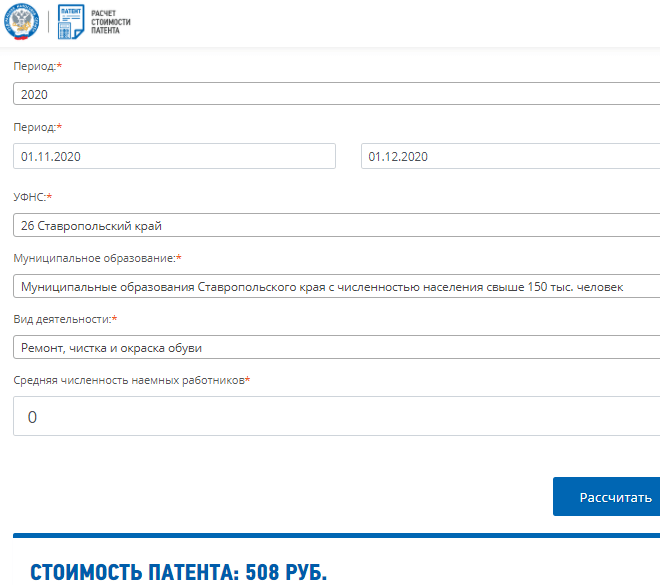

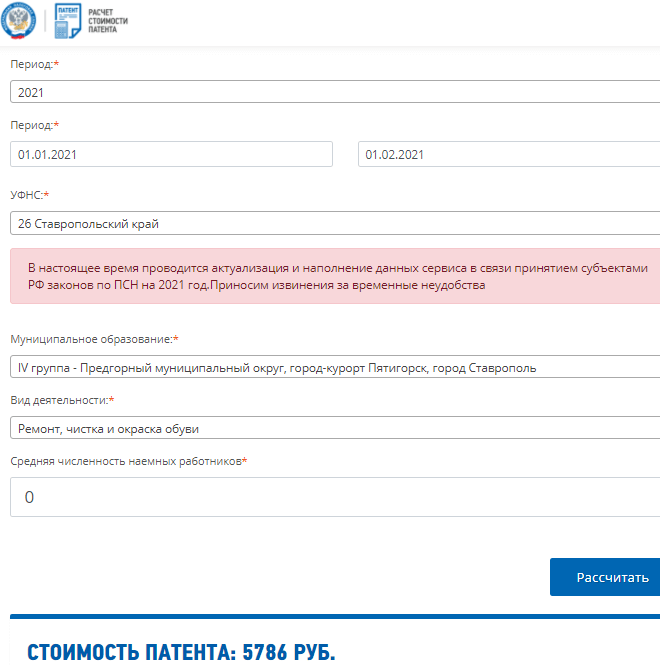

Мы рассчитали стоимость патента на ремонт обуви в Ставрополе с помощью калькулятора ФНС. И действительно, стоимость патента на месяц по этому направлению выросла в 11 раз. На период с 01.11.20 по 01.12.20 патент стоил 508 рублей.

А на период с 01.01.21 по 01.02.21 уже 5 786 рублей!

Однако, как видно из закона Ставропольского края № 126-кз, региональные акты могут свести эти плюсы на нет. Ведь если стоимость патента вырастет в несколько раз, то возможность учесть перечисленные страховые взносы не очень повлияет на такую высокую налоговую нагрузку.

Если вы планируете с 2021 года работать на ПСН, надо заранее узнать стоимость патента в налоговой инспекции по месту деятельности. Ориентироваться только на калькулятор ФНС не стоит, потому что в него продолжают вносить изменения.

Упрощённая система налогообложения

Основные изменения на УСН с 2021 года – это увеличение лимитов, разрешающих применение этого режима:

- до 200 млн рублей по годовому доходу;

- до 130 человек по средней численности.

Однако тем, кто превысит обычные лимиты УСН (150 млн рублей и 100 человек), придётся платить налог по более высоким ставкам. Все подробности с примерами есть в этой статье.

Налог на профессиональный доход

Режим НПД предназначен, в первую очередь, для легализации самозанятых граждан, но работать на нём могут также ИП. Основной плюс этого режима – возможность не платить взносы на своё пенсионное страхование

А это важно для тех предпринимателей, которые не получают от своего бизнеса достаточного дохода

Налог на профдоход вводился по регионам постепенно, в качестве эксперимента. Но в 2021 года этот режим станет действовать по всей России, при желании на него можно перейти, не прекращая статус ИП. Главное – не забыть в течение 30 дней после регистрации в качестве плательщика НПД отказаться от другого льготного режима, если вы его применяли.

ЕСХН

Единый сельхозналог – специфическая система, которую применяет не так много ИП: сельхозпроизводителей и тех, кто оказывает им некоторые услуги. Изменений на ЕСХН с 2021 года практически нет, кроме одного. Освобождение от НДС теперь могут получить те плательщики сельхозналога, чей доход за предыдущий год не превышает 80 млн рублей (год назад лимит составлял 90 млн рублей).

Куда платить налоги и взносы ИП

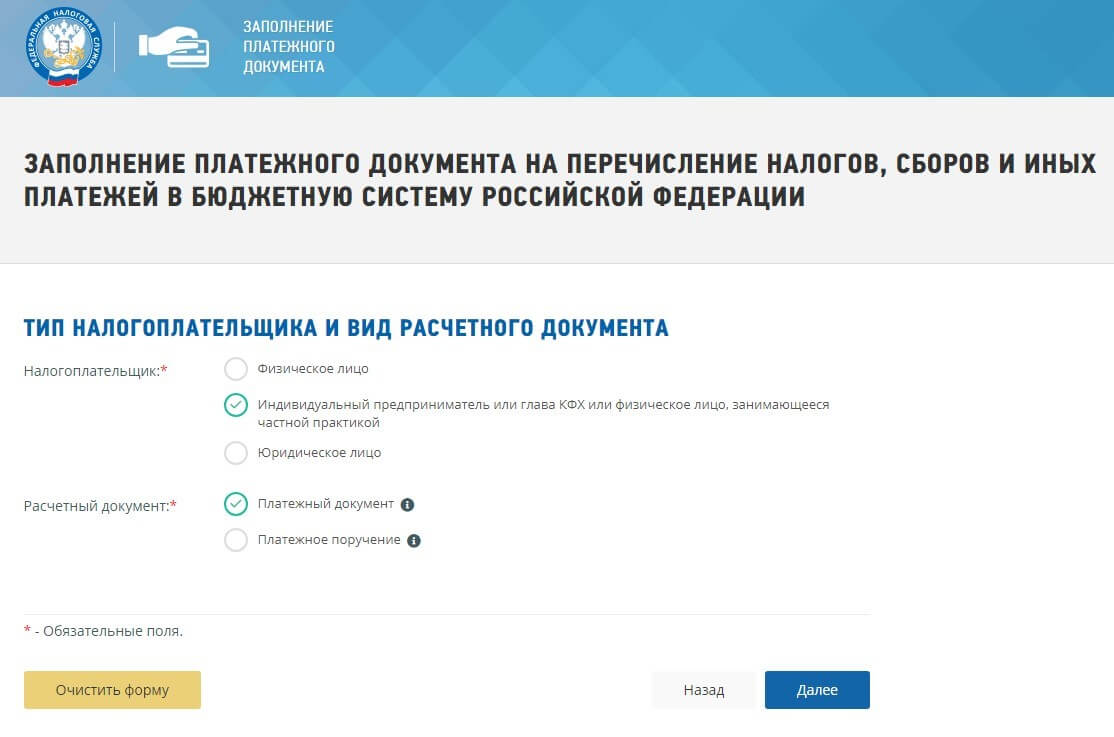

Сейчас все налоги ИП и страховые взносы за себя собирает Федеральная налоговая служба. Перечислять платежи в ПФР или ФОМС уже не надо. Конкретные реквизиты квитанции или платёжного поручения зависят от применяемого налогового режима и территориального подчинения.

Страховые взносы за себя всегда перечисляют на реквизиты той инспекции, где ИП зарегистрирован по прописке. В эту же ИФНС платят налоги по режимам УСН, ОСНО и ЕСХН, независимо от реального места деятельности.

Например, предприниматель из Твери, который ведёт свой бизнес на упрощёнке в Москве, налоги в столице не платит. Авансовые платежи и налог по итогам года он должен перечислять в инспекцию по прописке. Что касается предпринимателей на ПСН, то налоги по этим режимам платят в ИФНС по месту деятельности. Предположим, если ИП из Твери оформил патент для работы в Москве, то заплатить его стоимость он должен в московскую инспекцию.

Им удобнее пользоваться, если вы знаете КБК по своему платежу. КБК — это коды бюджетной классификации, многие из них меняются каждый год. Коды, действующие в 2021 году, утверждены приказом Минфина от 6 июня 2019 г. № 85н. В таблице мы приводим основные КБК по налогам и взносам ИП за себя.

|

Платеж |

КБК |

|---|---|

|

Страховые взносы на пенсионное страхование |

182 1 02 02140 06 1110 160 |

|

Страховые взносы на медицинское страхование |

182 1 02 02103 08 1013 160 |

|

182 1 05 01011 01 1000 110 |

|

|

Налог на УСН Доходы минус расходы |

182 1 05 01021 01 1000 110 |

|

Единый сельскохозяйственный налог |

182 1 05 03010 01 1000 110 |

|

НДС на ОСНО |

182 1 03 01000 01 1000 110 |

|

НДФЛ на ОСНО |

182 1 01 02020 01 1000 110 |

Для платежей на патентной системе налогообложения нет единого КБК. Код бюджетной классификации зависит от того, куда перечисляется стоимость патента: в бюджет города федерального значения; городского округа; мунициальных округов или районов; внутригородских районов. КБК для ПСН надо искать в другом приказе Минфина — от 08.06.2020 № 99н.

Чтобы не ошибиться в реквизитах для перечисления стоимости патента, лучше запросить образец платёжного документа в ИФНС по месту деятельности.

Льготы по налогам и сборам для ИП в 2021 году

В 2021 году перестали действовать меры поддержки бизнеса, принятые в условиях пандемии: освобождение от налоговых платежей за второй квартал 2020 года и пониженные ставки страховых взносов.

При этом налоговые каникулы продлены до 2023 года. Для новых ИП на «упрощёнке» или патенте могут применяться нулевые налоговые ставки. Решение о налоговых льготах по конкретному ИП принимают региональные власти.

Несмотря на то, что в 2021 году «коронавирусные» меры поддержки для предпринимателей уже не работают, бизнес всё же может рассчитывать на помощь. Например, государство готово выделить компаниям субсидию за трудоустройство безработных. Размер субсидии — около 50 000 рублей за каждого нового сотрудника. Подробнее об этом мы рассказывали здесь.

Перейти