Центральный банк россии: что это такое и какие функции

Содержание:

- Какие у ЦБ функции?

- Обязанности Центробанка

- Форма организации и функции центрального банка

- Почему валюта российский рубль не принадлежит государству

- Золотовалютные резервы Банка России

- Функции

- Центробанк сегодня

- Дочерние организации

- Монетарная политика ЦБ

- Функции коммерческих банков

- Нормативные акты

- Взаимоотношения Центрального банка России и коммерческих банков

- Чем является ЦБ в настоящее время? Какие функции он выполняет?

- Отличительные особенности Центрального Банка России

- Центральный аппарат

- Функции ЦБ РФ

- Функции Центробанка РФ

- Где зарегистрирован Центробанк России как юридическое лицо

- Правовой статус

- Председатель Банка

- Ресурсы и активы банка

Какие у ЦБ функции?

Но существует отличие от системы, которая была при СССР. Центробанк не имеет права напечатать столько денег, сколько требуется государству. Этот факт можно объяснить тем, что российский ЦБ работает по правилам МВФ. В данной организации состоит наша страна с 1992 года. А сделано это было с целью получения доступа к кредитам в валюте. В начале 90-х наша страна переживала не лучшие времена, ей нужны были деньги, которые можно было взять только на кредитной основе.

По сути, ЦБ теперь не имеет права выдать кредит своему государству. По правилам МВФ сделать это может только он сам. Это правило Международного валютного фонда, которое все члены должны беспрекословно соблюдать. В августе 1992 года был открыт первый кредит. Сумма составляла порядка 1 млрд долларов. Этот заем позволил удержать дефицит бюджета и снизить инфляцию. Если страна не будет следовать правилам МВФ, то она лишится членства в этой организации и впоследствии не сможет получить кредит. А где гарантии того, что больше никогда не понадобятся деньги?

Обязанности Центробанка

Центробанк обязан подчиняться уставу МВФ, печатая столько купюр в рублевом эквиваленте, сколько смогли выручить в долларовом, продавая полезные ископаемые, древесину, нефть, зерно и другие продукты. К сожалению, наша экономика сегодня очень сильно привязана к доллару и стоимости нефти. Поэтому к функциям Центрального банка РФ можно отнести выпуск наличных средств для обращения на территории нашей страны. Но все эти функции строго регламентированы законом.

Можно перечислить такие законы о Центральном банке, которые регулируют его функции:

- Ст. 75 Конституции РФ.

- ФЗ «О банках и банковской деятельности».

- ФЗ «О Центральном банке Российской Федерации (Банке России)».

В соответствии с актами законодательства, основная цель ЦБ – это защита национальной валюты России от колебаний курса. Но с этим, к великому сожалению, организация справляется довольно плохо. Давайте рассмотрим, что такое Центральный банк, и какие у него функции.

Форма организации и функции центрального банка

С точки зрения собственности на капитал центральные банки подразделяются на государственные (капитал их целиком принадлежит государству (центральные банки Великобритании, Германии, Франции, Канады); акционерные (Федеральная резервная система США) и смешанные – акционерные общества, часть капитала которых принадлежит государству, а часть – иным юридическим лицам (центральные банки Японии, Бельгии).

Традиционно центральный банк выполняет пять основных функций:

Функции центрального банка

- Осуществляет монопольно эмиссию банкнот. За центральным банком страны как представителем государства законодательно закреплена эмиссионная монополия в отношении банкнот. Однако банкноты в настоящее время составляют незначительную часть денежной массы промышленно развитых стран, поэтому значение функции эмиссионной монополии центральных банков у них несколько снижено.

- Является банком банков. Центральный банк не имеет дела непосредственно с юридическими и физическими лицами, так как его главной клиентурой являются коммерческие банки. В большинстве стран коммерческие банки обязаны хранить часть своих кассовых резервов в центральном банке. Центральный банк устанавливает минимальное соотношение обязательных резервов с обязательствами банков по пассивам. В ряде стран центральные банки осуществляют надзор за деятельностью коммерческих банков и небанковских кредитных организаций либо монопольно, либо совместно с Министерством финансов или другим государственным органом.

- Служит банкиром правительства. В качестве банкира правительства центральный банк выступает как его кассир и кредитор, в нем открыты счета правительства и правительственных ведомств. В большинстве стран центральный банк осуществляет кассовое исполнение государственного бюджета.

- Осуществляет денежно-кредитное регулирование. Перечисленные функции центрального банка создают объективные предпосылки для выполнения им четвертой функции – регулирования всей денежно-кредитной системы страны. Данная функция на современном этапе является важнейшей функцией центрального банка. Посредством реализации монетарной политики центральный банк оказывает воздействие на рост производства, увеличение занятости населения и стабилизации цен.

- Выполняет функцию банковского регулирования и надзора над деятельностью кредитных организаций. Регулирование деятельности кредитных организаций — это система мер, с помощью которых государство через центральный банк обеспечивает стабильное и безопасное функционирование банков, предотвращает развитие дестабилизирующих процессов в банковском секторе (см. также Индикативное государственное регулирование деятельности банков, Банковский надзор).

Почему валюта российский рубль не принадлежит государству

Рубль не является собственностью российского государства. Отечественные эксперты объяснили, каким образом так получилось. Центральный банк Российской Федерации, согласно закону, — главное банковское учреждение страны, и от его действий зависит состояние экономики государства.

Именно ЦБ РФ и занимается выпуском рубля после установления кредитных ставок и курсов национальной валюты по отношению к иностранной. Также ЦБ РФ имеет право выдавать и отнимать право на проведение операций у других банковских учреждений.

В статье 75 Конституции РФ говорится, что денежной единицей в России является рубль. Её выпуск (эмиссию) может осуществлять исключительно Центробанк, который также обязан обеспечивать устойчивость валюты и защищать её.

Таким образом получается, что государству рубль не принадлежит. Единственная структура, чьим указаниям должен следовать Центральный банк РФ, — это Международный Валютный Фонд (МВФ).

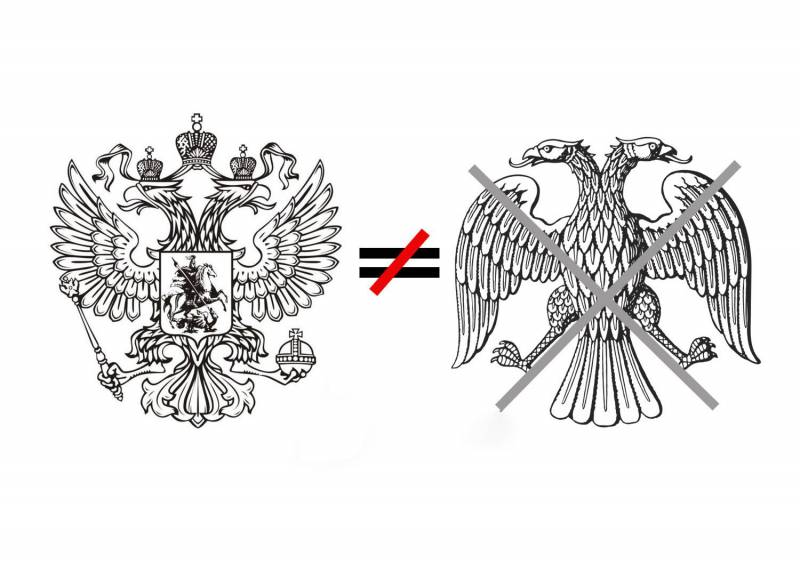

Некоторые исследователи вопроса о принадлежности Центрального банка Российской Федерации акцентируют внимание на том обстоятельстве, что на рублях изображается не герб государства, а герб временного правительства, которое было у власти после Февральской революции 1917 года. Эксперты считают это дополнительным подтверждением того, что российская валюта не принадлежит самому государству

Золотовалютные резервы Банка России

Центробанк РФ планомерно наращивает золотовалютные резервы, планомерно смещая акцент на золото. Если в 2000 году в ЗВР было 384,4 тонны золота, в 2018 году почти в 5 раз больше – 1828,6 тонны! По объемам накопленного в запасах золота Россия занимает 6-е место в мире (данные на 2019 год):

1. США – 8133,5 т.

2. Германия – 3373,6 т.

3. Италия – 2451,8 т.

4. Франция – 2435,9 т.

5. Россия – 2168.3 т.

6. Китай – 1885.3 т.

7. Швейцария 1040т.;

8. Япония 765.2т.;

9. Нидерланды 612.5 т.;

10. Индия 608.8 т.

Совокупный размер ЗВР России (все активы) в долларовом эквиваленте на начало 2019 года были равны $468 млрд. Пиковый показатель был зафиксирован в начале 2013 года — $537 млрд. В течение следующих нескольких лет на фоне санкций и низких цен на рынке нефти ЗВР уменьшались, но с 2017 года снова начали расти.

Функции

Деятельность Центробанка осуществляется по следующим основным направлениям:

- Разработка и реализация кредитной политики совместно с Правительством.

- Монопольное право на выпуск денег, разработку дизайна монет и купюр, а также изъятие из обращения старых денег.

- Контроль и регулирование деятельности всех финансовых и некредитных организаций. Прямого контакта с физическими лицами банк не имеет.

- Регулирование официального курса рубля относительно иностранных валют.

- Разработка правил проведения банковских операций.

- Прогнозирование экономического развития страны.

- ЦБ является как бы банкиром Правительства, обслуживая госбюджет.

На некоторых функциях я хотел бы остановиться и рассмотреть их более детально.

Контроль деятельности банков страны

Данная функция, в том числе, предусматривает выдачу, приостановление и отзыв лицензий на осуществление банковской деятельности.

Немного статистики:

- За 2015—2016 гг ЦБ отозвал лицензии у 184 банков.

- За 2017—2018 гг – у 85.

Лицензии были отозваны не только у мелких коммерческих учреждений: в списке ликвидированных оказались и те, кто входил в ТОП-50 крупных банков, например, банк Югра.

Поскольку вклады физлиц застрахованы на 1 400 000 рублей, вкладчики получили свои деньги обратно за счет Агентства по страхованию (АСВ). Все те, кто доверил банку большую сумму, были поставлены в очередь за остатками.

В процессе закрытия финансовых компаний больше всего пострадали юридические лица, чьи расчетные счета для обслуживания бизнеса были открыты в этих банках.

Утверждение ключевой ставки по вкладам и кредитам

Ключевой ставкой называется ставка, по которой берут займы в Центральном банке все коммерческие банковские учреждения. Соответственно, чем выше ключевая ставка, тем менее привлекательными становятся потребительские кредиты, выдаваемые населению.

С этой функцией ЦБ тесно связана другая – регулирование кредитной политики и вытекающее отсюда снижение инфляции и повышение покупательской способности. Проще говоря, когда ставка ЦБ стоит на низкой отметке, дешевыми становятся и займы для физлиц.

Население начинает больше покупать, производители наращивают выпуск продукции. Увеличивается спрос, ползут вверх цены, а следом и инфляция. Чтобы снизить этот рост, ЦБ повышает ключевую ставку.

Центробанк сегодня

На сегодняшний день Центробанк не подчиняется государству полностью, но тесно с ним взаимодействует. Стоит отметить тот факт, что он отчитывается перед депутатами Госдумы о своей деятельности. Ежегодно отправляются отчеты о доходах, убытках, они публикуются в средствах массовой информации. Кроме того, некоторую часть прибыли, которую получает ЦБ, нужно отдавать в бюджет страны (согласно действующему законодательству). Поэтому вряд ли можно говорить о полнейшей независимости от государства. Это, скорее, условное разделение, ведь правительство России решает в этой структуре многое. Датой учреждения Центрального банка принято считать 13 июля 1990 года.

Дочерние организации

Многие люди задаются вопросом, кто же учредители Банка России. Эта организация напрямую владеет внушительными долями в капиталах ряда учреждений РФ:

- Биржа Московская (11,8 % акций);

- Перестраховочная национальная компания России (100 % акций);

- Сбербанк РФ (52 %);

- Валютная Санкт-Петербургская биржа (8,903 %);

- Управляющее предприятие Фонда укрепления банковской отрасли (100 % долей);

- Росинкас.

Также ранее Банк РФ владел долями в активах ряда учреждений державы, в том числе после аннулирования Госбанка СССР он стал хозяином контрольных или полных пакетов акций пяти так именуемых «росзагранбанков» (до 1991 г. – «совзагранбанки»):

- в Париже — Eurobank;

- в Вене — Donaubank AG;

- в Лондоне – Narodny Moscow Bank;

- в Люксембурге — East-West United Bank;

- во Франкфурте-на-Майне — Ost-West Handelsbank.

Все они находились в системе Внешэкономбанка СССР и были переданы ЦБ постановлением Президиума ВС России в 1992 году. С 2000 по 2005 годы все акции росзагранбанков у Банка РФ сумел выкупить банк ВТБ.

Во время санаций кредитных учреждений Банк РФ инвестировал в них финансы через Фонд укрепления банковской отрасли, получая (опосредованно или временно) долю в активах санируемых банков. Первой такой программой летом 2017 г. стало формование ПАО «Финансовый концерн Открытие».

Необходимо отметить, что золотой запас РФ на 1.08.2017 г. был равен 1,73 тыс. тонн.

Монетарная политика ЦБ

Многие ключевые задачи и функции ЦБ коррелируют с монетарной политикой государства. Эта закономерность характерна как для Центробанков развитых государств в целом, так и для ЦБ РФ. Ключевые направления монетарной политики, которые выделяют современные исследователи, таковы:

- поддержание стабильности цен,

- денежная эмиссия,

- обеспечение конкурентного курса национальной валюты,

- решение социальных задач — таких как снижение уровня безработицы.

Центральные банки, выстраивая стратегии реализации монетарной политики, определяют целевые показатели по каждому из отмеченных направлений работы. Например, это может быть желаемый курс национальной валюты, уровень безработицы, темпы инфляции и т. д. После чего они осуществляют регулирование банковской системы с целью обеспечения соответствия ключевых ее показателей желаемым значениям.

В развитых государствах основные функции и операции ЦБ в части монетарной политики сконцентрированы на достижении приемлемых показателей инфляции и занятости граждан. Приоритет данных задач во многом связан с запросами общества: население страны прежде всего будет приветствовать возможность покупать товары при минимальном росте цен, а также устраиваться на работу по желаемой профессии. Основная сложность, сопровождающая функционирование ЦБ в этой части — в условиях капиталистической экономики низкий уровень безработицы, во многом являющийся результатом динамичного развития хозяйства, может сопровождаться высокими темпами инфляции.

Функции коммерческих банков

Основные функции Центрального банка и коммерческих банков существенно отличаются. Если работа Центробанка в большей мере носит регулятивный характер, то деятельность коммерческих банков связана с перераспределением денежных ресурсов и стимулированием накоплений.

Главная функция заключается в посредничестве в кредитах. Банк занимается перераспределением денег, которые могут быть высвобождены в процессе оборота капитала предприятий и доходов частных лиц. Перераспределение денежных средств производится горизонтально, то есть от кредитора к заемщику. В этой сфере отсутствуют любые посредники. Плата за пользованием капиталом устанавливается под влиянием спроса и предложения.

Вторая функция коммерческих банков заключается в том, чтобы стимулировать создание накоплений в хозяйстве. В теории именно средства коммерческих банков и должны составлять большую часть денег, предназначенных для проведения реформ в секторе экономики.

Основным стимулом к созданию накоплений является повышение ставок по депозитам. Помимо них стимулом могут выступать гарантии надежности помещения накопленных денежных средств в банк. Третья функция, которая выполняется коммерческими банками, заключается в посредничестве в платежах между субъектами экономической деятельности.

Нормативные акты

Федеральный закон «О Центральном банке России» от десятого июля 2002 и ФЗ о БиБД («О банках и банковской деятельности») регулируют деятельность данного финансового института. В свою очередь, ЦБ имеет право разрабатывать нормативные акты по вопросам денежного обращения. Практически все эти законы подлежат обязательной регистрации в Министерстве юстиции. Исключения составляют акты, устанавливающие:

- курсы валют;

- изменение ставки рефинансирования;

- размер нормативов;

- любые количественные ограничения;

- порядок функционирования системы ЦБ.

Зарегистрированные акты направляются во все кредитные организации страны.

Закон «О Центральном банке России» предусматривает, что прибыль организации определяется как разница между доходами от банковских операций, участия в капиталах других финансовых организаций и расходами, связанными с выполнением функций.

Взаимоотношения Центрального банка России и коммерческих банков

Основное отличие Центробанка от коммерческого заключается в контролирующей роли первого. Он осуществляет функции по общему регулированию деятельности каждого отдельно взятого коммерческого банка.

Банк России использует все экономические способы управления. И лишь в том случае, когда их использование не способно обеспечить достижение необходимого эффекта, Центробанк может в процессе регулирования использовать административные методы управления. Взаимоотношения между Банком Росси и коммерческими банками, которые осуществляют свою деятельность на территории государства, определяются действующим банковским законодательством.

Для того чтобы регулировать коммерческие банки, Центробанк может увеличивать или понижать минимальные ставки обязательных резервов, которые размещаются коммерческими банками в главном банке государства. Также ЦБ РФ предоставляет кредиты коммерческим банками и может изменять их объемы вмести с процентными ставками.

Размер остатка денежных средств, который подлежит резервированию в Центробанке, определяется на основе данных из бухгалтерского баланса коммерческих банков. В их балансе должны быть учтены все средства, которые были привлечены в качестве кредитов. Отношения экономического характера между коммерческими банками и ЦБ России заключается в том, что последний предоставляет коммерческих банкам кредиты, а те уже, в свою очередь, могут выдавать ссуды хозяйствующим субъектам.

Чем является ЦБ в настоящее время? Какие функции он выполняет?

По состоянию на 2021 год, Центробанк выполняет в России 6 крайне важных функций, от исполнения которых напрямую зависит развитие национальной экономики. Перечислим их по порядку:

- Центральный Банк имеет право выпускать постановления, регламентирующие или уточняющие в отдельных Федеральных Законах банковскую деятельность. Кроме ЦБ такими же правами на регламентирование деятельности банков обладают Президент Российской Федерации, Правительство РФ и Конституционный Суд, который может уточнять отдельные правовые акты, вступающие в противоречие с Конституцией РФ;

- Согласно ст. 75 Конституции РФ, исключительно Центробанк России имеет право выпускать (эмитировать) российский рубль — это называется монопольным правом на эмиссию;

- ЦБ обязан всячески содействовать Правительству РФ в пополнении/регулировании федерального бюджета. Например, на плечи ЦБ возложено: кредитование государственных федеральных органов при недостаточных поступлениях в бюджет; он должен быть посредником при проведении крупных финансовых операций между Россией и другой страной или между государственными структурами внутри страны. Кроме того, именно ЦБ должен регулярно пополнять золотовалютный резервный фонд и, в случае острой необходимости, реализовывать его;

- ЦБ должен быть главным банком страны. Это выражается в том, что именно ЦБ РФ устанавливает ставку рефинансирования, от которой зависит стоимость кредитования внутри страны и выгода от покупки облигаций за счет высоких процентных выплат. Кроме того, ЦБ должен выступать в роли посредника при безналичных расчетах между российскими банковскими организациями;

- ЦБ ответственен за установку актуального курса российского рубля по отношению ко всем остальным мировым валютам;

- Центробанк регулирует деятельность других банковских организаций на территории РФ, он выступает в роли одной из инстанций при желании обжаловать то или иное решение банка. Более того, на Центробанк ложится ответственность за сохранность резервов, полученных от российских частных, частично государственных и государственных банковских организаций.

Как можно увидеть в списке выше, Центральный Банк России — ключевой российский институт в секторе финансовых услуг. По этой причине уместно задаваться вопросом, кому он принадлежит.

Отличительные особенности Центрального Банка России

Главной отличительной особенностью Центробанка уже является его название. Центр – это символ основы чего либо, получается, что Центральный Банк РФ является «центром» всех банков страны. Отсюда и его привилегии: абсолютная монополия эмиссии денежных знаков, регулирование устойчивости национальной денежной единицы, наделение имущественной и финансовой независимостью.

Еще одним принципиальным отличием Центробанка от прочих российских банков является то, что он не оказывает финансовые услуги населению и не кредитует частный бизнес, а является регулирующим органом финансово-экономической системы страны, выступает как бы связывающим звеном между субъектами экономики и Правительством.

Обратите внимание! Получение прибыли не является целью деятельности Банка России!

Уникальность Центрального Банка РФ заключается в том, что он сочетает в себе некоторые черты коммерческого учреждения и государственного ведомства.

Правовой статус как главная отличительная особенность Банка России

Уникальный российский Банк выступает как особый публично-правовой институт в экономической системе страны.

Определяющим звеном правового статуса Центрального Банка является принцип независимости, суть которого отражена в Конституции РФ (статья 75), а так же в первых двух статьях Федерального Закона №86 «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 года.

Что же такое принцип независимости? В буквальном понимании, данный принцип означает исключительное право Банка на денежную эмиссию и организацию денежного и валютного обращения.

ЦБ РФ не отвечает по обязательствам ни государства, ни кредитных организаций, и у них это взаимно.

Интересный факт! Банк России имеет право защищать свои интересы в суде! (В том числе в международных судах, а так же судах иностранных государств и третейских судах).

Парадоксальные моменты

Если хорошо вникнуть в правовой статус Центрального Банка, можно заметить несколько парадоксальных моментов. Например, в 75 статье Конституции РФ указано, что ЦБ РФ имеет особый конституционно-правовой статус, который дает ему исключительное право на монопольное осуществление денежной эмиссии и обеспечении устойчивости рубля, независимо от органов государственной власти. То есть, фактически, Банк не зависим в своих решениях, а учитывая функции, которые он выполняет, Центробанк может быть приравнен к государственному органу власти. Но, фактически, банк таковым не является.

А так же нелогичные моменты можно выделить в плане независимости Центробанка. Принцип независимости отражается так же и в финансовой независимости Банка, здесь все просто: свои расходы он осуществляет за счет собственных доходов. А вот уставный капитал и прочее имущество Центробанка принадлежит Федерации, то есть, является федеральной собственность, а не собственностью банка (вот такая вот независимость).

Все имущество Центрального Банка принадлежит Российской Федерации, но, при этом изъятие имущества без согласия Банка России не допускается.

И вообще все полномочия по пользованию, распоряжению и владению имуществом Центробанка осуществляется самим Банком, в соответствии с установленными государственными целями.

Центральный аппарат

Это – главное звено, созданное для исполнения функций организации, находящееся под руководством совета директоров Центрального банка РФ. Входит в структуру аппарата 39 подразделений. Вот некоторые из них:

- Секретариат председателя.

- Аппарат ЦБ.

- Сводный экономический департамент.

- Центральный каталог кредитных историй.

- Главная инспекция ЦБ.

- Юридический департамент.

- Главное управление безопасности и защиты информации.

Кроме этого, (и ещё 32 других подразделений), к центральному аппарату относится ещё несколько «звеньев» столь влиятельной и масштабной структуры. Это хранилище, операционное управление, вычислительный центр, научно-исследовательский институт банков, технический и учебные центры, хозяйственно-эксплуатационное управление, а также редакция информационного издания под названием «Деньги и кредит».

Функции ЦБ РФ

Функции банка-это деятельность, определяемая его спецификой.

В редакции Федерального закона «О ЦБ РФ (Банке России)» установлен перечень из 18 функций, который не исключает реализацию иных функций в соответствии с федеральными законами. Эти функции можно классифицировать исходя из специфики целевой ориентации и с учетом назначения Банка России. Таких функций пять:

1) регулирующая (денежно-кредитное регулирование);

2) нормативно-творческая (нормативное регулирование);

3) операционная;

4) информационно-аналитическая;

5) надзорная и контрольная.

В рамках денежно-кредитного регулирования Банк России в соответствии с федеральным законом, определяющим его деятельность, выполняет следущие функции:

— во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику;

— монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

— выступает кредитором последней инстанции для коммерческих банков, организует систему их рефинансирования. В данной функции просматривается назначение, роль банка, призванного регулировать денежный оборот.

Будучи эмиссионным центром, выступая организатором налично-денежного обращения, институтом поддержки ликвидности коммерческих банков случае кратковременной необходимости у них дополнительных денежных средств, Центральный банк РФ, выполняющий данную функцию. Реализует своё назначение в экономике.

Функция нормативного регулирования (нормативно-творческая функция) предусматривает:

— разработку правил ведения банковских операций;

— определение порядка и правил бух. Учета и отчетности для банковской системы;

— определение правил ведения расчетов в РФ;

— разработку правил расчетов с международными организациями, государствами, а так же с юридическими и физическими лицами.

Деятельность банка России по созданию нормативных актов (положений, инструкций, приказов), регулирующих банковские операции, порядок учета и отчетности коммерческих банков, даёт ему возможность упорядочивать и развивать работу кредитных учреждений, разрабатывать общую методическую базу, единые стандарты деятельности кредитных организаций., позволяющие им в рамках законодательства осуществлять обслуживание своих клиентов.

Операционная функция позволяет Банку России:

осуществлять самостоятельно либо по поручению Правительства Российской Федерации все виды банковских операций и иных сделок;

управлять своими золотовалютными резервами;

обслуживать счета бюджетов всех уровней бюджетной системы страны посредством ведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов.

Полномочия, определяемые данной функцией, позволяет Банку России вести широкий круг деятельности, обслуживать разнообразные потребности экономических субъектов, при необходимости выступать уполномоченным агентом государства по ведению расчетов по финансовым операциям.

В соответствии с информационно-аналитической функцией Банка России:

— проводит анализ и прогнозирование состояния экономики в целом по стране и регионам, прежде всего в области денежно-кредитных и валютно-финансовых отношений, ценообразования, публикует соответствующие материалы и статистические данные;

— участвует в разработке прогноза платёжного баланса страны, организует его составление;

— устанавливает и публикует официальные курсы иностранных валют по отношению к национальной денежной единице.

Для Банка России данная функция имеет особое значение. Без её выполнения практически невозможно регулирование денежного оборота, основанного на материальных и финансовых потоках. Анализ и прогнозирование экономического развития страны является той интеллектуальной базой, которая даёт возможность определить динамику и структуру денежно-кредитных отношений. Сведения Банка России о тенденциях экономического развития страны. Развития отдельных секторов экономики, динамики платежного баланса, валютном курсе, основных показателях банковской деятельности, предоставляемые экономическим субъектам, в том числе банковскому сообществу, составляют важную информацию, позволяющую им при необходимости скорректировать направления своего развития.

Перейти на страницу: 1

Функции Центробанка РФ

Существует множество мифов, которые незнающие люди распространяют о деятельности ЦБ. Если послушать некоторые из них, то может показаться, что данная организация является настоящим филиалом ада на земле

Но не стоит обращать внимание на подобные теории – они совершенно не относятся к делу и только отдаляют людей от реального положения вещей

Какие же настоящие главные функции выполняет рассматриваемая организация? Специалисты выделяют следующее:

- Монопольная денежная эмиссия. Это единственное финансовое учреждение в Российской Федерации, которое имеет право, грубо говоря, печатать деньги и впускать их в экономику страны. С помощью инструмента эмиссии регулируются многие вопросы, к примеру, инфляция, количество наличных в обороте и т. д.

- Банк правительства и главный регулирующий банк государства. Все остальные подобные заведения зависят от ЦБ и вынуждены полностью отвечать его требованиям и нормам. Все их операции проверяются здесь, и в случае каких-либо нарушений у банка может быть даже отозвана лицензия на деятельность.

- Регулировка кредитно-финансовых отношений юридических лиц и граждан. Именно Центробанк делает кредиты дешевыми или дорогими, выгодными для отечественного потребителя и производителя, или же нет.

- Контрольные функции организации проявляются еще и в ее способности регулировать валютную политику, влиять на курс рубля по отношению к доллару/евро.

- Данное заведение выступает основным расчетным центром страны, через который проходят совершенно все финансы от международной торговли, внутренние потоки денег.

Эмиссия денег и другие указанные возможности являются очень важными инструментами для управления всей жизнью в стране

Именно поэтому внимание многих людей приковано к действиям руководства ЦБ и его реакции на те или иные мировые и внутренние российские события

Где зарегистрирован Центробанк России как юридическое лицо

Из-за чего возникают сомнения по поводу где зарегистрирован центробанк Российской Федерации? После просмотра видеороликов в интернете, а так же различных телепередач многие задаются вопросом о регистрации главного банка России. Например, «поговаривают, что ЦБ зарегистрирован в США». Сразу хочу отметить, не стоит верить таким программам. Чаще всего это делается лишь для пропаганды или создается неграмотными людьми, главная задача которых выдвинуть свою теорию и стать популярнее. Никаких добрых целей они точно не преследуют. От части такие «эксперты» могут быть правы, но картину вырисовывают такую, что одно с другим не сходится. В общем, лучше иметь минимальные знания в этой области, чтобы отсеивать весь хлам, который нам вливают со всех сторон!

Многие интересуются о принадлежности Центробанк РФ. Как юридическое лицо ЦБ имеет юридический адрес

Это понятно всем. Юридический адрес Центробанка России находится в Москве по ул.Неглинная, 12, при этом важно понимать, что ЦБ РФ не является государственным органом, а лишь сотрудничает с правительством. Например, разрабатывают программу грамотной денежно-кредитной политики, развития финансового рынка России

ЦБ РФ не может полностью быть самостоятельной организацией, в некоторых случаях взаимосвязь с правительством страны просто необходимо. К тому же 90% своих доходов главный банк отправляет в бюджет страны.

Ходят слухи, что Центробанк не принадлежит России. К этой гипотезе можно подойти с двух сторон. С одной стороны центробанк, как уже было сказано выше, не является государственным органом. С другой стороны эта организация зарегистрирована в России и так или иначе сотрудничает с правительством и ведёт политику, направленную на развитие государства. Не доверяйте сомнительным источникам, которые вводят вас в заблуждение.

Правовой статус

Правовой статус Банка России определяется тремя основными источниками:

- Статья 75 Конституции Российской Федерации

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)»

- Федеральный закон «О банках и банковской деятельности»

Часть 2 статьи 75 Конституции гласит:

Такой конституционно-правовой статус вызывает несколько вопросов. Что значит «независимо от других органов государственной власти»? И разве «других» не подразумевает, что ЦБ тоже является органом гос. власти? Конституционный Суд РФ, в своём определении отметил, что функции ЦБ «по своей природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения». Дальше список вопросов только растёт…

Статья 1 ФЗ «О Центральном банке Российской Федерации (Банке России)»

Мало того, что Банк действует независимо, так ещё и является юридическим лицом! Значит все слухи правда? ЦБ действительно действует автономно, лишая Россию суверенитета в части финансовой безопасности и эмиссии рубля?

Возвращаясь к Банку России, следует отметить, что его независимость всё же ограничивается действующим законодательством, а также контролирующими органами. Например, ст. 23 ФЗ «О Счетной палате Российской Федерации», уполномочивает Счётную палату вести финансовый аудит Центробанка.

Помимо этого, ст. 5 закона о Банке России устанавливает его подотчетность Государственной Думе РФ. А также наделяет Думу и Президента определёнными полномочиями в отношении ЦБ. Например, рассматривать основные направления единой государственной денежно-кредитной политики и принимать по ним решения, назначать на должность и освобождать от должности членов Совета директоров Банка России и другие.

Председатель Банка

Кандидата на данную должность представляет Президент РФ минимум за три месяца до истечения полномочий Председателя. Конкретный человек выбирается большинством голосов Госдумы на срок четыре года. Одно и то же лицо не может занимать данную должность больше трех сроков подряд.

Председатель:

- действует от имени Центрального банка, представляет его интересы без доверенности;

- присутствует на заседаниях Совета и в случае равенства голосов принимает окончательное решение;

- подписывает нормативные акты, решения, протоколы заседаний, соглашения;

- несет полную ответственность за деятельность ЦБ.

Центральный банк России вместе с Центральным аппаратом, территориальными учреждениями, расчетно-кассовыми, вычислительными центрами, учебными заведениями, участвующими в деятельности ЦБ, образует вертикальную структуру управления.

Ресурсы и активы банка

Это наиболее важные понятия в банковской структуре. Ресурсы – это комплекс средств, которые находятся в распоряжении кредитного учреждения. Эти средства используются для ведения банковской деятельности и формируются из пассивных операций. Ресурсы, в зависимости от метода их получения, делятся на 2 группы:

- Собственные ресурсы. Это уставный капитал самой организации, а также специальный, резервный фонды и нераспределенная прибыль. В общей доле ресурсов на эту часть приходится около 20–30 %.

- Привлеченные средства. Это капитал, который привлечен от клиентов банка, а также заимствован в банковском секторе. Это капитал юридических, физических лиц, который расположен на банковских депозитных и расчетных счетах, средства, полученные банком от выпуска собственных ценных бумаг. Это 70–80 % от всего банковского ресурса.

СПРАВКА! Банковские ресурсы отличаются по стоимости и ликвидности. Например, вклады до востребования считаются самым дешевым ресурсом.

Активы – это инструменты инвестирования и приумножения банковского капитала. Сюда относятся имущественные активы, кредитный портфель, а также уставный капитал в структуре прочих предприятий, ценные бумаги, драгоценные металлы, денежные средства. К активам относят все, что приносит банку прибыль. Главной задачей успешного банка является крупный доход с активов после расчета по всем имеющимся обязательствам.

ВАЖНО! Кредитная организация должна поддерживать баланс между собственными, а также привлеченными средствами. Именно так оценивается ликвидность учреждения