Таблица дивидендов по акциям в 2021 году

Содержание:

- НЛМК

- Qiwi

- Критерии выбора акций

- Татнефть

- Coca Cola Company

- Эталон

- Татнефть – 2,32%

- Новый расчет НДФЛ по дивидендам, выплачиваемым налоговым резидентам РФ

- Как выбрать акции и как получить дивиденды

- Норильский никель

- Лукойл

- Как выбирать дивидендные акции

- Как составить дивидендный портфель?

- Газпром нефть

- Другие дивидендные выплаты в 2021 году

- ЛСР

- НМТП

- Алроса

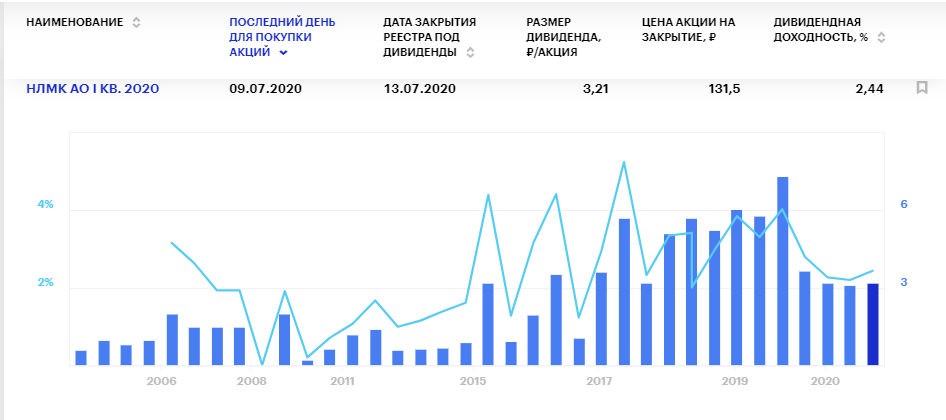

НЛМК

Новолипецкие металлурги поделятся прибылью с акционерами за 1 квартал 2020 года. Компания выплатит 3,21 рубль, что при цене акции в 131,5 рублей дает дивдоходность 2,44%.

Спрогнозировать, сколько еще НЛМК заплатит в 2020 году, сложно. Но определенно ясно, что суммарный размер дивидендов будет меньше, чем в 2019 году – из-за кризиса и снижения цен на сталь. Но можно ждать примерно 10-15 рублей на акцию в абсолютном значении.

Инвесторам нужно следить за показателем FCF – именно из него платятся дивиденды. Ну, и еще за соотношением чистый долг / EBITDA, так как при высокой долговой нагрузки компания начнет сокращать уровень дивидендов.

Да, последний день для получения квартальных дивидендов НЛМК в 2020 году – 9 июля.

Qiwi

Интерес к технологическим компаниям растет, Яндекс, Mail.ru, Тинькофф и Qiwi ставят новые рекорды по стоимости акций (правда, Киви сейчас корректируется).

Ну а теперь к дивидендам. Это третья выплата по обновленной дивидендной политики после двухлетнего перерыва. Думаю, Qiwi прошла испытание кризисом, и теперь за ней закрепится звание новой дивидендной фишки (при том, что компания – активно растущая). Кроме того, Qiwi наряду с Mail.ru будет включена в индекс Мосбиржи, так что это придаст ей дополнительный импульс роста.

Итак, по итогам 2 квартала 2020 года Qiwi заплатит 0,33 доллара на акцию, что по обновленной дивидендной политики является рекордом. При цене акции в 1352,5 рублей дивдоходность составляет 1,8%. Последний день для покупки под дивиденды – 22 сентября.

Критерии выбора акций

Казалось бы, нет ничего сложного в инвестициях в дивидендные истории – “Вложил, и жди дивидендов!”

Но на практике все немного иначе. Дивидендные бумаги – это как целый механизм, и чтобы он работал на благо инвестора, его нужно правильно настроить. Чтобы в будущем уравновесить баланс между волатильностью портфеля и дивидендной доходностью, нужно учесть целый ряд моментов, которые могут оказать значительное влияние на капитал.

Как правило, опытные инвесторы оценивают компанию с помощью следующих коэффициентов, они и будут являться важнейшим критерием при покупке ценных бумаг:

PR (Payout Ratio) — Текущий уровень дивидендов

Особенно важно обращать внимание на динамику увеличении дивидендных выплат компании.

Долг/EBITDA. Поможет оценить закредитованность компании.

P/E

Наглядно покажет за какой промежуток времени, можно “отбить” вложения.

ROE

Позволит оценить рентабельность компании, сделать вывод о прибыльность бизнеса.

D/E. Еще один важный показатель, отражающий долг компании к собственному капиталу. Коэффициент учитывает долгосрочные и краткосрочные долги. Высокое значение коэффициента сигнализирует о сильной долговой нагрузке. А значение около нуля, также должно насторожить. Возможно, что по каким-то причинам эмитент вовсе не привлекателен для инвестиций.

Татнефть

Доходы татарстанской нефтедобывающей компании стабильно растут, как и дивиденды. При этом компания выплачивает вознаграждение своим инвесторам 3 раза в год.

Как отмечает глава компании Наиль Маганов, Татнефть намерена выплачивать дивиденды в объеме не меньшем, чем за предыдущие годы, – а в идеале рассчитывает повышать размер выплат.

Промежуточные дивиденды за 2019 год уже выплачены, причем в хорошем объеме – по итогам года акционеры получили 40,11 рублей, а по итогам 9 месяцев – еще 24,36. Итоговые дивиденды Татнефти за 2019 год могут превысить 90 рублей, что предполагает выплату не менее 25 рублей по итогам года. Это дает доходность более 13,5% по привилегированным акциям и более 12% – по обыкновенным.

Coca Cola Company

- Дивидендная доходность в 2020 году: 3,46%

- Посмотреть карточку компании

Крупнейший в мире производитель безалкогольных напитков, продающихся более чем в 200 странах. Самый известный напиток компании – газировка Сoca-Cola. Другие мировые бренды: Fanta, Schweppes, Sprite, Bonaqua. В России – соки «Моя семья» и «Добрый».

8. PayPal

PayPal (тикер: PYPL) – это цифровая платежная платформа с более чем 277 миллионами активных владельцев счетов на более чем 200 рынках по всему миру. У него есть продуктовые сегменты, включая Braintree, Venmo и Xoom.

PayPal позволяет потребителям и продавцам получать деньги в более чем 100 валютах, снимать средства в 56 валютах и хранить остатки на своих счетах PayPal в 25 валютах.

PYPL имеет рыночную капитализацию более 289 миллиардов долларов и котируется как в индексе S&P 500, так и в индексе NASDAQ 100. Эта цифровая и мобильная платежная платформа продолжает расширять свои услуги.

Чем хороши дивидендные истории

Дивиденды — это часть прибыли организации или компании, которая распределяется между владельцами ее акций или ценных бумаг. С ними неразрывно связано понятие дивидендной доходности, которая рассчитывается как соотношение выплат за последний год и текущей стоимости акции.

Следует отметить, что дивидендная доходность на американском рынке существенно ниже, чем на российском. Там 3-5% являются очень высоким показателем. Это связано с более низкими процентными ставками в США (ключевая ставка составляет 1-1,25%) и компенсируется более умеренными рисками.

На длительных временных отрезках дивиденды способны заметно увеличить совокупную доходность терпеливого инвестора. Классический пример на американском рынке — индекс общей доходности S&P 500 Total Return, который с 1988 года прибавил около 1820%, по сравнению с +890% стандартного S&P 500 (данные Yahoo Finance). С 1929 года на реинвестированные дивиденды пришлось около 40% общей доходности S&P 500.

Дивиденды несут в себе определенность, позволяя надеяться на стабильный источник доходов. Если дивиденды объявлены, то обозначенная сумма будет перечислена на счет держателя акций в установленный срок.

Также дивиденды несут в себе сигнальную функцию. Согласно этому подходу, регулярное увеличение дивидендов являются признаком уверенности топ-менеджмента компании в ее будущем, что повышает ценность акций. Пойти на попятную будет сложно. Снижение дивидендов воспринимается рынком как негативный сигнал, поэтому корпорации всеми силами стремятся этого не делать. Логично, что в рамках S&P 500 число компаний, режущих дивиденды, заметно растет лишь в условиях рецессии.

Тут есть один тонкий момент — когда «компании роста» переходят в зрелую стадию, они могут начать выплачивать дивиденды из-за избытка кэша и недостатка инвестиционных возможностей. В таких случаях сообщения о начале выплаты недавними «звездами» дивидендов могут сначала смутить инвесторов.

Чем полезно знание секторов

1. Диверсификация. Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Знание секторов поможет подобрать слабо коррелирующие акции, снизив тем самым риск портфеля.

Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

2. Концентрация. Возможны и, напротив, точечные идеи. Если вы верите в долгосрочные перспективы какой-либо индустрии или ожидаете появления катализаторов в определенном сегменте, то информация о структуре секторов позволит оптимально подобрать подходящие бумаги.

В разные периоды появляются новые драйверы, прорывные технологии и бизнес-модели, а значит и лидеры роста. В последнее десятилетие — это сектор высоких технологий. Современные мегатренды — искусственный интеллект, big data, 3D печать, биотехнологии.

3. Зависимость от бизнес-циклов. Тут речь идет о разрезе в 1-10 лет. Полный цикл охватывает три периода: возрождение, экспансию и сокращение экономики. Речь также идет о четырех этапах: раннем, среднем, позднем и рецессии. Каждый этап может охватывает по нескольку лет, в разных стадиях наиболее актуальны те или иные сектора, циклические или защитные бумаги.

Согласно оценкам Fidelity, сейчас США находятся ближе к поздней стадии экономического цикла, хотя еще туда не вошли. Если говорить об отдаленном будущем, в преддверии рецессии актуальными станут инвестиции в «защитные» сектора. В любом случае, подобные бумаги способны диверсифицировать инвестиционный портфель, обеспечить поток дивидендов.

Эталон

Эталон – строительная компания, это новый актив АФК Системы, выведенный на Московскую биржу (до этого Эталон листинговалась только на Лондонской бирже). Как и все дочки АФК Системы, Эталон будет платить хорошие дивиденды (теперь уже точно – до объявления дивидендов в этом были сомнения).

Новая дивполитика Эталона, принятая в январе 2020 года, подразумевает выплату дивидендов в размере от 40% до 70% чистой прибыли по МСФО, но не менее 12 рублей на одну акцию. По итогам 2019 года застройщик как раз выплатит декларированный минимум – 12 рублей. При текущей цене в 116,94 рубля дивдоходность составит 10,26%.

Пока не было рекомендаций СД по дате ГОСА и дивиденды не утверждены. Но обычно каждый год Эталон платит дивиденды 18 сентября. Если всё пойдет по плану, то последний день для покупки акций Эталона под дивиденды – 16 сентября 2020 года.

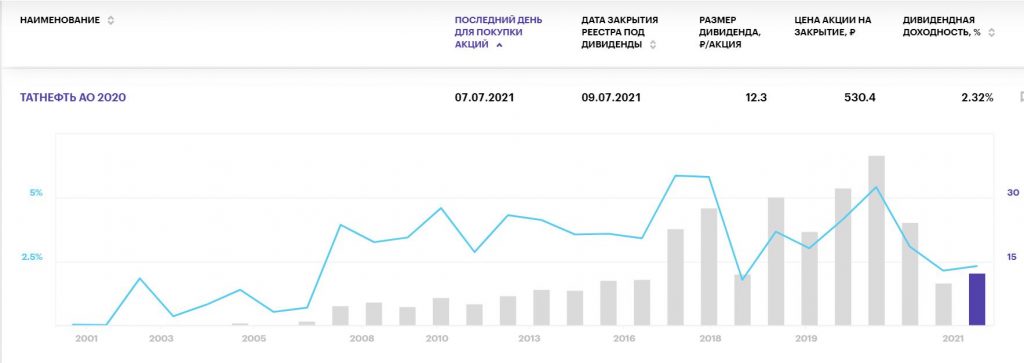

Татнефть – 2,32%

Для Татнефти прошедший год был не самым легким. Снижение цен на нефть, снижение спроса, повышение налоговой нагрузки (точнее, отмена налоговых льгот) – и это только основные проблемы, с которыми «Татарочка» столкнулась в 2020 году. Отказ от промежуточных дивидендов лишил Татнефть доверия инвесторов спекулянтов, и котировки компании ожидаемо упали. Умные инвесторы, не устраивающие истерик по поводу дивидендов (выплата которых, вообще-то, право, а не обязанность компании), подбирали акции упавшей компании.

Ну а по итогам 2020 года довольствуемся скромными выплатами. Татнефть заплатит по 12,3 рубля на каждый тип акций, что при цене обыкновенной акции в 530,4 рубля дает дивдоходность 2,32%, а при цене привилегированной акции в 502,1 рубль дает доходность 2,45%. Последний день для покупки перед закрытием реестра – 7 июля.

Всего за 2020 год Татнефть выплатит 22,24 рубля – сравните с дивидендами за 2019 год: 96,85 рублей.

Обычно Татнефть платит дивиденды 3 раза в год. Остается надежда, что за 2021 год дивиденды будут выше.

Новый расчет НДФЛ по дивидендам, выплачиваемым налоговым резидентам РФ

До 2021 года расчет НДФЛ с дивидендов, выплачиваемых физлицам — налоговым резидентам РФ также производился по «прибыльной» формуле, указанной в п.5 ст.275 НК РФ (п.2 ст.210 НК РФ в ред. до 01.01.2021). Но с 1 января 2021 года по НДФЛ введен собственный порядок расчета налога на дивиденды для налоговых резидентов РФ. Особенности расчета налога на дивиденды содержатся в новом п. 3.1 ст. 214 НК РФ (введен Федеральным законом от 17.02.2021 № 8-ФЗ). Этот порядок предусматривает не корректировку налоговой базы, а уменьшение исчисленного НДФЛ на сумму налога на прибыль, удержанного с дивидендов, полученных самой организацией, пропорционально доле участия физлица в организации.

НДФЛ с дивидендов, выплаченных начиная с 2021 года исчисляется по формуле:

НДФЛ = Дивиденды, начисленные физлицу * налоговая ставка (13% или 650 000+15 % с суммы, превышающей 5 млн руб.) — Налог на прибыль, подлежащий зачету

Налог на прибыль организаций, подлежащий зачету (уменьшающий НДФЛ с дивидендов), определяется по формуле:

ЗНП= БЗ x 0,13, где:

ЗНП — сумма налога на прибыль организаций, подлежащая зачету;

БЗ — база для определения суммы налога на прибыль организаций, подлежащей зачету

Для определения базы для расчета налога на прибыль (БЗ), подлежащего зачету, необходимо определить два показателя:

- показатель 1 — сумма доходов от долевого участия, в отношении которых исчислена сумма налога;

-

показатель 2 — произведение показателей К и Д2, из формулы для расчета удерживаемого налога на прибыль (п. 5 ст. 275 НК РФ). Напомним, что К показывает отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика — получателя дивидендов, к общей сумме дивидендов, подлежащих распределению российской организацией в пользу всех получателей, а Д2 — общая сумма дивидендов, полученных российской организацией. Порядок ее расчета был подробно описан выше.

После расчета этих двух показателей российской организации, выплачивающей дивиденды, необходимо выбрать наименьшее значение из них и использовать его в качестве базы для расчета подлежащего зачету налога на прибыль.

Пример расчета НДФЛ по дивидендам.

По итогам 2020 года, общая сумма дивидендов к распределению российской организацией в адрес физического и юридических лиц — 120 000 000 руб. (показатель Д1)

Общая сумма дивидендов, полученных российской организацией, которая распределяет дивиденды и с которых удержан налог по ставке 13% — 40 000 000 руб. (показатель Д2)

Сумма дивидендов, причитающаяся физическому лицу — участнику (налоговому резиденту РФ) — 8 000 000 руб.

Для расчета НДФЛ:

- Определим показатель 1 — это сумма начисленных физлицу дивидендов — 8 000 000 руб.

- Рассчитаем показатель К = 8 млн руб./120 млн руб.= 0,06667

- Определим показатель 2 — это произведение К х Д2 = 2 666 800 руб. (0,06667×40 млн руб.)

-

Сравниваем показатель 1 и показатель 2.

Показатель 2 меньше показателя 1, значит для расчета ЗНП берем показатель 2.

- Рассчитываем сумму налога на прибыль, засчитываемого в счет уплаты НДФЛ:

ЗНП = 2 666 800 руб. х 0,13= 346 684 руб. - Рассчитываем сумму НДФЛ к удержанию: (650 000 руб. (т.е. 5 000 000 руб. х 13%) + 3 000 000 руб. х 15%) — 346 684 руб. = 753 368 руб.

НДФЛ с дивидендов к удержанию и перечислению налоговым агентом — 753 316 руб.

Сумма дивидендов физическому лицу к выплате −7 246 684 руб. (8 000 000 — 753 316)

Конец примера.

Как выбрать акции и как получить дивиденды

Начнем с выбора акций. Прежде чем покупать акции компании с целью получения дивидендной доходности необходимо внимательно изучить ее историю дивидендных выплат. Для формирования дивидендного портфеля подходят крупные компании со стабильными и регулярными выплатами дивидендов акционерам на протяжении длительного времени — нескольких лет

Особенно стоит обращать внимание на те компании которые не прекращали выплату дивидендов в кризисные и нестабильные на рынках годы. Ознакомится с предстоящими дивидендами для акций российских компаний на текущий год вы можете в календаре дивидендов

После изучения истории выплат следует также внимательно ознакомится с дивидендной политикой компании. Данная информация находится в открытом доступе и как правило находится на официальном сайте компании в разделах для инвесторов. В дивидендной политике прописывается интересующая вас регулярность выплат, процент чистой прибыли на выплату дивидендов. Помимо этого найдите и другие нюансы и оговорки дивидендной политики, например различия для держателей и держателей .

Следующим этапом будет оценка финансовой отчетности компании и ее итогов. Нередко случается так что даже крупные компании закрывают отчет убытком и низкой прибылью, и сокращают некогда щедрые дивидендные выплаты. Поэтому чтобы не было неожиданных сюрпризов всегда следите за отчетами и другими корпоративными событиями компании.

Далее необходимо рассчитать дивидендную доходность. Из-за того что стоимость акций на фондовом рынке подвержена постоянной волатильности, дивидендную доходность сложнее рассчитать, чем доходность фиксированных инструментов, например банковских вкладов. Чтобы посчитать доходность дивидендов компании необходимо сумму дивиденда поделить на цену акции и умножить на 100%. Средняя дивидендная доходность для российского рынка составляет 5-8% и имеет долгосрочную тенденцию на увеличение. Что при текущей инфляции и ставках ЦБ на 2019 год гораздо выгоднее хранения сбережений на депозитах в банке, однако стоит помнить о рисках.

Важно понимать что при выборе акций не следует руководствоваться лишь высокой дивидендной доходность. Зачастую высокая дивидендная доходность может говорить о финансовых проблемах компании (но не всегда)

Кроме этого высокие дивиденды говорят о том, что компания сокращает вложения в развитие и расширение бизнеса, а в долгосрочной перспективе это может негативно отразится на котировках акций. Если акция сильно упадет в цене, то на разнице курсовой стоимости при продаже вы потеряете деньги, несмотря на высокую дивидендную доходность.

После выбора подходящих акций встает вопрос о получении дивидендов. Для этого вам необходимо узнать порядок выплаты дивидендов компании эмитента, вовремя купить акцию и дождаться зачисления дивидендов на ваш счет

При покупке краткосрочной покупке акции также важно учитывать дивидендный гэп

Норильский никель

Норникель выплачивает дивиденды 3 раза в год: по итогам 1 полугодия, 9 месяцев и годовые. В 2019 году уже две выплаты состоялись: акционеры получили 883,9 рубля и получат в декабре еще 604,1, что в итоге принесет держателям акций 1488 рублей на акцию. И это не считая феноменального роста котировок.

Если динамика роста сохранится такой же, и с ценами на никель, палладий и медь всё будет стабильно, то можно рассчитывать на выплату еще 400 (по оценке БКС) или 600 (по оценке ДОХОДЪ) рублей на акцию по итогам всего 2019 года. Дивдоходность при текущих ценах составит более 11% годовых.

Кстати, по мнению аналитиков компании ДОХОДЪ, общий размер выплат дивидендов Норникеля в 2020 году превысит 2070 рублей. Есть над чем задуматься.

Лукойл

Понятно, что российский рынок молод, но если уж кого-то называть дивидендным аристократом, то, конечно, первая компания, которая приходит на ум, — это Лукойл. Эта крупная нефтегазовая компания за последние 13 лет уменьшала дивиденды всего один раз в 2013 году. Всё остальное время дивиденды постепенно росли. А в 2019 году наблюдался резкий рывок вверх.

Даже корона-кризис сбить компанию Лукойл с курса щедрых дивидендных выплат не сумел. В 2020 году мы, вероятно, увидим выплаты даже более высокие, чем в 2019 году

Но нужно обратить внимание также и на то, что такая стабильность в дивидендной политике даётся компании довольно нелегко. Суммарные дивиденды составят 220% от чистой прибыли

Это, конечно, является настораживающим фактором. Но так или иначе средняя дивидендная доходность Лукойла за последние 5 лет составила 6,6%. При этом, покупая акции Лукойла, мы, по сути дела, покупаем довольно защитный актив. У компании, помимо щедрых дивидендов, хороший свободный денежный поток.

Если в последние несколько лет рост котировок был во многом спровоцирован именно бай-бэками, которые проводит Лукойл, то сейчас, вероятно, эти средства будут направлены как раз-таки на дивидендные выплаты.

Как выбирать дивидендные акции

При выборе дивидендов как я уже писал выше важно учитывать тренд курса акции компании и общий рыночный тренд. Как мы знаем из экономики рынок всегда развивается циклами, после падения стоимости акций как правило идет их рост и наоборот

Поэтому при выборе дивидендных акций важно определить в каком состоянии сейчас находится рынок. По мнению большинства экспертов и по моему личному сейчас большинство рынков акций перекуплены и находятся близко к пику роста. В случае глобальной коррекции рынков акций даже самые высокодоходные дивидендные акции не спасут от убытков в моменте.

Вторым важным моментом является история дивидендных выплат

Здесь важно обратить на ее стабильность и регулярность, а также повышение относительно предыдущих лет. Наиболее дивидендными акциями принято считать те, которые на протяжение 25 и более лет стабильно выплачивали и повышали дивидендные выплаты

К сожалению, на российском фондовом рынке таких бумаг пока еще нет, во многом в силу небольшого возраста нашего рынка.

Помимо этого стоит внимательно изучить основные финансовые показатели компаний с высокой дивидендной доходностью: коэффициент дивидендных выплат, прибыльность и маржинальность компании, соотношение P/E и D/E.

Дивиденды выплачиваются с чистой прибыли компании, поэтому в первую очередь стоит смотреть на этот показатель и смотреть чтобы он был положительным и как можно выше.

Коэффициент дивидендных выплат (Dividend Payout) или DPR показывает какую часть своей прибыли компания направляет на дивиденды. Если компания направляет более 70% прибыли на дивиденды, то она не думает о развитии бизнеса, что является дополнительным риском покупки ее акций.

Помимо этого стоит обратить на долговую нагрузку и соотношения цены к капиталу. Финансово устойчивыми являются компании с показателем D/E не более 0.75. В противном случае компания имеет высокую долговую нагрузку. Показатель P/E надо сравнивать с показателями других компаний этой отрасли, в целом считается что для покупки акций P/E не должен превышать 20, при более высоких показателях лучше продавать акции. Однако многое зависит от конкретного рынка и отрасли.

Дополняя сказанное в предыдущем параграфе и в этом, можно резюмировать что при выборе дивидендных акций и добавлении их в свой инвестиционный портфель, нужно убедиться что они:

- акции находятся в растущем тренде

- акции со стабильной историей выплат

- компании с коэффициентом выплаты дивидендов (Dividend Payout) до 70%

- с положительной прибылью

- c адекватным по отрасли мультипликатором P/E и долговой нагрузкой менее 0.75 (D/E < 0.75)

Как составить дивидендный портфель?

Среди начинающих инвесторов, еще практикующихся в приобретении акций и взаимодействии с финансовыми рынками, особым спросом пользуются ценные бумаги с фиксированной (и желательно растущей) дивидендной доходностью. И, раз уж появился спрос, пора составить предложение и выяснить, на какие факторы ориентироваться при составлении портфеля и как избежать ошибок:

- Высокая доходность. При разработке стратегии инвестирования нежелательно выбирать компании, прославившиеся исключительно за счет крупных ежегодных выплат. Во многих ситуациях щедрая дивидендная политика может означать замедление темпов роста компании, из-за чего выкупленные акции сильно упадут в цене. Лучше сосредоточиться на диверсификации и собрать в портфеле от 10 до 15-20 ценных бумагах, выпускаемых разными компаниями с высокой, средней или даже низкой, но фиксированной доходностью.

- Стабильность. Регулярные ежегодные выплаты – важный критерий при отборе активов, которые сигнализируют о продолжении поддержки уровня дивидендов и в далеком будущем. В результате, стабильность в разы важнее, чем разовые, хотя и приятные бонусы для инвесторов. Главное – следить за плавным ростом от меньших значений к большим, а не за плавающим в разные стороны графиком.

- Долговая нагрузка. Долги у компании – серьезный риск для будущих дивидендов. Возможно, менеджерам компании придется полностью отказаться от выплат акционерам из-за неожиданно сложной экономической ситуации на рынке, и сосредоточиться на выполнении долговых обязательств.

- Доходность. Значительное падение ценных бумагв стоимости – признак скорого роста дивидендных доходов. Хотя многие инвесторы считают иначе, рассматривая резкое удешевление, как сигнал для снижения размеров выплат. Желательно при составлении портфеля просматривать информацию о том, насколько сильно менялась стоимость акций за последнее время и в особенности перед дивидендным гэпом.

Газпром нефть

Котировки одной из «дочек» Газпрома подросли вслед за материнской компанией. Спрос на энергоносители и топливо по-прежнему высокий, и предпосылок для его снижения нет.

Кроме того, вслед за материнской компанией Газпром нефть планирует перейти на выплату дивидендов в размере 50% чистой прибыли по МСФО (пока получается не более 40%).

Менеджмент прогнозирует, что по итогам 2019 года Газпром нефть заработает более 400 млрд рублей, из которых половина уйдет на дивиденды. При реализации данного сценария акционеры получат по 42 рубля с гаком, что является рекордом для компании. При текущих котировках дивдоходность составляет порядка 10%.

Другие дивидендные выплаты в 2021 году

В течение 2021 года дивиденды выплатят еще многие российские компании. Однако, больших выплат ждать от них не приходится. Ориентировочно в сентябре FixPrice, недавно вышедший на биржу, заплатит свои первые дивиденды. Прогнозируемый размер выплат 1-2% от стоимости акции. Также в сентябре ожидаются выплаты от компании Мать и Дитя в размере 2-3%.

В октябре компания Черкизово выплатит дивиденды по результатам деятельности в первом полугодии 2021 года. В этом году компания Черкизово уже выплачивала дивиденды и их размер составил 5.72%, почти в 2 раза больше, чем размер аналогичной выплаты в 2019 году. Ожидается, что октябрьская выплата будет не менее 3%.

В октябре также закроются реестры у следующих компаний:

- ЛСР;

- Норильский Никель;

- ГК Самолет;

- Химпром (акции привилегированные);

- Башинформсвязь (акции привилегированные);

- Алроса;

- Распадская.

Календарь дивидендных выплат в 2021 году оказался богатым на большие выплаты. Поскольку в 2020 году многие компании сокращали выплаты, в 2021 году размер выплат значительно выше чем в прошлом году.

На фоне такой статистики, эксперты отмечают повышенные спрос к компаниям, выплачивающим дивиденды в 2021 году, поэтому приобретая акцию надо внимательно смотреть за изменением ее котировок на фоне приближающихся выплат.

ЛСР

Я уже делал подробный обзор этой компании. Считаю, что у застройщиков в 2020 году хорошие шансы на увеличение прибыли из-за активизации строительной отрасли и введения эскроу-счетов. В том числе у ЛСР.

Жаль только, что рост доходности не очень-то и коррелирует с дивидендами. В планах ЛСР в ближайшие годы выплачивать стабильные дивиденды в размере 78 рублей на акцию. Так что даже повышение прибыли вряд ли озолотит тех инвесторов, которые рассчитывают исключительно на дивиденды.

С другой стороны, котировки на хорошей отчетности будут расти – и если купить акции ЛСР сейчас, то к концу 2020 года можно рассчитывать на прирост капитала, т.е. можно рассматривать эту ценную бумагу как акцию роста.

При текущих котировках при сохранении тех же дивидендов можно рассчитывать на доходность в 10,13%. Выплата состоится, скорее всего, традиционно 10 августа.

НМТП

Крупнейший российский порт НМТП получил дополнительную прибыль за счет продажи одного из зерновых терминалов. Пока непонятно, как будет распределена прибыль и получат ли акционеры с этого хоть что-то. Хотя пример других компаний, например, Российского Телеграфа, показывает, что спецдивиденды – это в принципе реально.

Если позитивный сценарий реализуется, то инвесторы могут получить по 1,2-1,3 рублю на акцию, что дает доходность на уровне 15-16% годовых. Если же правление решит не делиться прибылью от продажи с акционерами, то дивиденды ожидаются примерно на том же уровне, что и в 2019 году – т.е. около 75-80 копеек на акцию, что обеспечивает доходность на уровне 9,3-9,6% годовых.

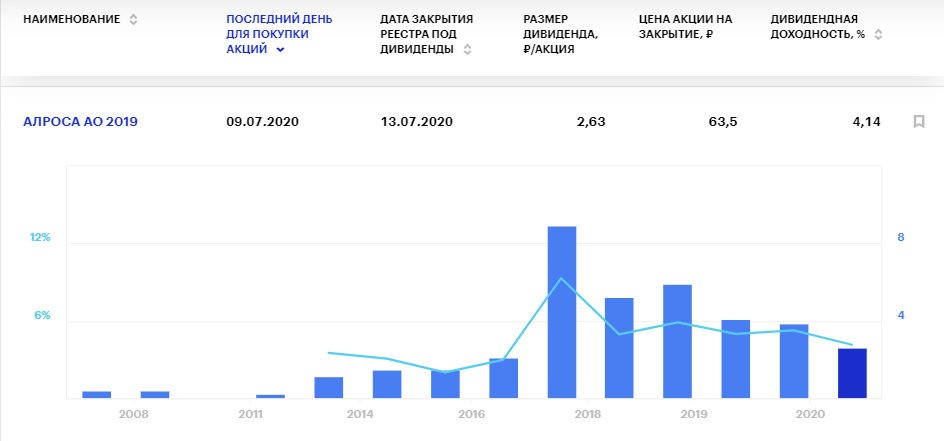

Алроса

Компания продолжает снижать дивиденды. И это неудивительно. Уровень продаж за 1 квартал 2020 году упал почти в 10 раз по сравнению с 1 кварталом 2019 года. Кризис в Индии, которая являлась основным покупателем алмазов Алросы, совпал с пандемией, и продажи вообще упали в пол. За апрель Алроса продала алмазов всего на 14 млн долларов США – самый низкий показатель за всю историю компании.

На недавнем совещании в Якутии было принято спасать Алросу за счет диверсификации бизнеса: теперь компания будет добывать золото и литий. Каков будет эффект от этого – покажет время.

Пока что компания платит небольшие дивиденды – всего 2,63 рубля на акцию, что при цене акции в 63,5 рублей дает дивдоходность 4,14%. Последний день для покупки под дивиденды – 9 июля.