Подготовка 3-ндфл в программе декларация 2020 на вычет по ипотеке

Содержание:

- Процесс оформления

- Принципы заполнения

- Правила оформления декларации: пошаговая инструкция

- Титульный лист и расчет доходов

- Куда и как подавать

- Вычет и совместная собственность супругов

- Как получить вычет по ипотечным процентам?

- Как вернуть НДФЛ с процентов по ипотеке при покупке жилья

- Какие документы приложить к 3-НДФЛ?

- Когда можно получить налоговый вычет

- Кто может получить вычет по ипотеке

- Когда можно получить налоговый вычет на проценты по ипотеке

- Зачем заполнять 3-НДФЛ для имущественного вычета?

- Как заполнить декларацию по ипотеке?

- Расчет налога и отправка декларации

- Расчеты

Процесс оформления

Для удобства налогоплательщиков предусмотрено два способа, посредством которых покупатели недвижимости могут оформить налоговые вычеты:

- Обратиться с заявлением напрямую в Налоговую службу.

- Подать заявку на возврат своему работодателю.

Тем, у кого на момент оформления вычета работодатель отсутствует, естественно, придется получать его только через ФНС.

Через работодателя

Оформление вычета по ипотечному кредиту через работодателя имеет свои плюсы и минусы. Положительный момент в том, что заемщику нет необходимости дожидаться конца налогового периода, чтобы подать заявление. Он может сделать это сразу после возникновения права на вычет. Плюс нет необходимости запрашивать у работодателя справку о доходах, он проанализирует ситуацию самостоятельно.

Минус в том, что вычет не возвращают в качестве одной суммы, а просто перестают удерживать подоходный налог с заработка. И так вплоть до того момента, пока не наберется необходимая величина. К тому же обращаться в ФНС заемщику, все равно, придется. Без справки из Налоговой работодатель вычет не оформит.

Механизм оформления налогового вычета через работодателя следующий:

- Заемщик обращается в отделение ФНС за справкой о праве на вычет. Инспектор обязан ее оформить в течение месяца после подачи заявления. Написать его помогут прямо на месте.

- Пакет документов и заявление заемщик передает в бухгалтерию предприятия. На их рассмотрение отводится еще один месяц.

- Если принимается положительное решение, работодатель перестает удерживать с сотрудника подоходный налог. И так в течение месяцев, пока не наберется нужная сумма вычета.

Через налоговую

Большинство граждан предпочитает оформлять налоговый вычет через ФНС. Связано это, в первую очередь, с тем, что нужную сумму вернут единой выплатой на личный расчетный счет заемщика. Естественно, если вся сумма наберется за определенный налоговый период. В иных случаях часть вычета придется переносить на следующие налоговые периоды.

Предусмотрено несколько способов подачи заявки в ФНС. Заемщик имеет право обратиться в отделение:

- по месту жительства (это адрес постоянной регистрации);

- по месту временного пребывания;

- по месту расположения приобретенной недвижимости.

На выбор претендент может подать заявку следующими способами:

- Обратиться лично в отделение и передать ее вместе с пакетом документов инспектору.

- Направить заявление и копии документов заказной корреспонденцией по почте. К этому способу стоит обращаться только, если личный визит совсем невозможен. При обнаружении ошибок в представленных документах заявителю могут сообщить и через месяц.

- Направить электронный вариант заявления через личный кабинет на официальном сайте ФНС. Это очень удобный способ, но, к сожалению, доступ к нему есть только у лиц, которые предварительно приобрели усиленную ЭЦП.

Чтобы подать заявление на возврат налога гражданину необходимо ждать окончания того налогового периода, когда возникло право вычета по процентам. Например, если заемщик выплачивал кредит в течение 2019 года и желает вернуть часть денег за выплату по процентам, ему нужно подавать заявление в ФНС не ранее 2020 года. Далее это право за ним сохраняется сколько угодно, пока он платит подоходный налог.

Тем, кто обратится за оформлением вычета по процентам по кредиту через несколько лет после погашения долга, необходимо учитывать, что деньги вернут не за те налоговые периоды, когда он рассчитывался с банком, а за три года, предшествующие подаче заявления.

Алгоритм действий при оформлении вычета через ФНС следующий:

- Заемщик направляет налоговую декларацию в ФНС за период, на который он намеревается оформить вычет. Сделать это нужно до 1 мая.

- Заемщик передает заявление на вычет вместе с требуемым пакетом документов. Удобней это мероприятие совместить с подачей декларации.

- Заявление должно быть рассмотрено в течение трех месяцев. Если по нему принимается отрицательное решение, заемщику направляется письменное обоснованное уведомление.

- Если заявление одобрено, деньги после этого переводят на личный счет заемщика в течение одного месяца.

Принципы заполнения

В законодательстве постоянно происходят изменения регламента документооборота, поэтому важно отслеживать его актуальность. Подать налоговую декларацию разрешено сразу за трехлетний срок

Чтобы грамотно оформить и сдать 3 НДФЛ без лишних проблем, нужно соблюдать главные правила:

- Заполнить на компьютере через программу или собственноручно (только чернилами синего или черного цвета).

- Недопустимы исправления, помарки.

- Каждому календарному интервалу предназначена индивидуальная форма 3 НДФЛ.

- Везде проставляется порядковая нумерация, ИНН, датирование и подпись.

- Налоговая декларация оформляется в двух экземплярах. При распечатке на принтере допускается только односторонняя печать.

- Чтобы отчитаться по разным местам работы, заполняются раздельные блоки с ОКТМО и информацией о заработной плате.

- Перечень необходимых листов зависит от характера вычета и типа отчетности.

- В расположении строго соблюдается порядок и нумерация.

Базовые блоки налоговой декларации, обязательные к заполнению:

- титульная сторона с персональными данными;

- раздел 1 для указания итогов по всем ОКТМО;

- раздел 2 для исчисления налоговой базы;

- доходы из официальных источников.

Правила оформления декларации: пошаговая инструкция

Следует помнить: необходима декларация для вычета. К остальным справкам предъявляются другие требования. Соответственно, данные там указываются иные.

Последовательность действий:

- скачать на портале ФНС справки 3-НДФЛ за необходимый период;

- подготовить нужные документы;

- оформить страницы, необходимые для заполнения, или внести данные в “Личном кабинете” на сайте налоговой организации.

Декларация содержит 20 листов, но для возврата НДФЛ по ипотеке нужны не все. Портал налоговой сразу предлагает только нужные страницы. При отказе от услуг электронного сервиса соблюдайте правильную очередность самостоятельно. Сначала следует заполнить титульный лист. Затем – первое и седьмое приложения. В конце – первый и второй разделы. На каждой странице следует поставить дату и подпись.

При заполнении ручкой разрешены только синий и черный цвета.

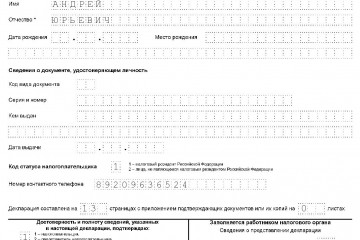

Титульный лист

Этот раздел ознакомительный, в него вносятся общие данные. Не следует вносить информацию в раздел, который должен заполнять налоговый инспектор.

Титульный лист (форма 3-НДФЛ).

Следует указать:

- налоговый период – 34;

- номер корректировки – 0 при первой сдаче;

- код налоговой организации;

- код страны – 643 для России;

- код категории налогоплательщика – 760 для физлиц;

- статус – 1 для налоговых резидентов России, 2 – для нерезидентов;

- Ф.И.О., сведения из паспорта, адрес и телефон налогоплательщика.

Необходимо поставить подпись и дату.

Первый раздел

Этот блок содержит суммы, которые подлежат возврату. Его следует заполнять после всех расчетов, имея под рукой нужные цифры. Обязательно указать сведения об организациях, выплачивающих доход.

Первый раздел (форма 3-НДФЛ).

Потребуется написать:

- 010 – код 2, возврат подоходного налога;

- 020 – код 07, если НДФЛ удерживается из дохода по трудовому договору, 08 – зарплата без удержания налога, 09 – дивиденды, 10 – иной доход;

- 030 – код ОКТМО муниципального образования, на территории которого платится подоходный налог;

- 040 – 0 – сумма, подлежащая возврату в бюджет;

- 050 – возврат.

Второй

Во втором блоке рассчитывается база для расчета возврата.

Ко всем пунктам даются пояснения:

- 010 – годовой доход, рассчитывается по 2-НДФЛ;

- 020 – доходы, не подлежащие налогообложению;

- 040 – размер имущественного вычета;

- 060 – база для исчисления НДФЛ, разница дохода и вычета;

- 070 – общая сумма налога – 13% от базы для исчисления;

- 080 – удержанные налоги за год;

- 160 – налог, который ФНС возвращает, разница сумм в 080 и 070 пунктах.

Второй раздел (форма 3-НДФЛ).

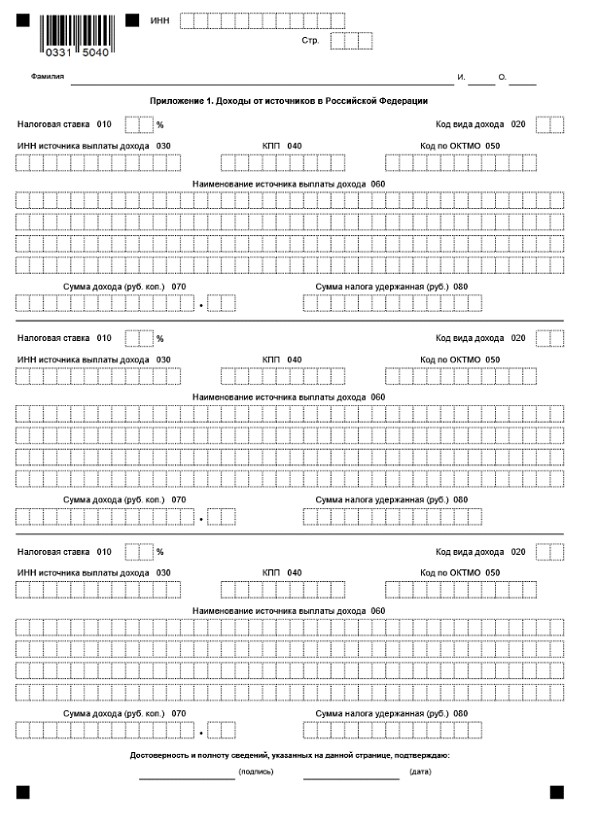

Приложение 1

В этом блоке заполняются сведения по заработной плате, которая облагается подоходным налогом. Данные можно взять из 2-НДФЛ, которую надо заранее заказать в бухгалтерии или найти в “Личном кабинете” на сайте ФНС.

Приложение 1 (форма 3-НДФЛ).

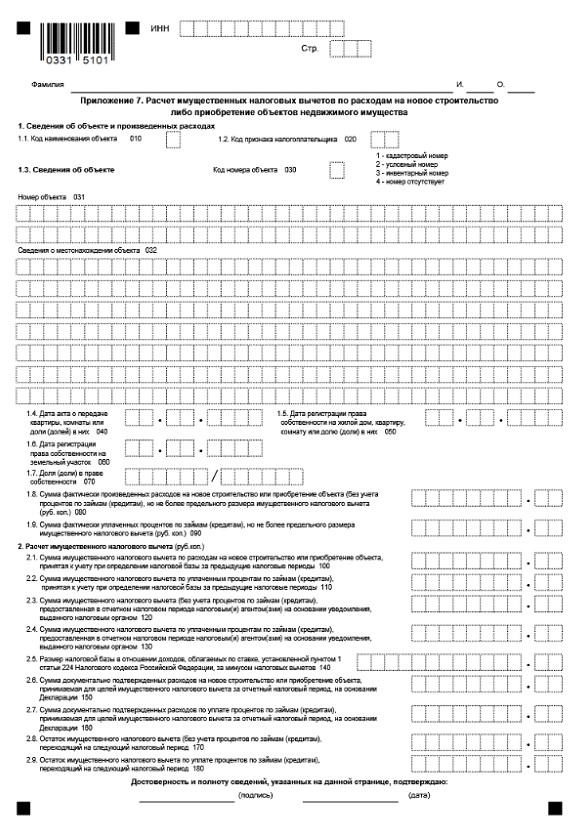

Приложение 7

Здесь рассчитывается вычет. Сделать вычисления самому трудно. Проще воспользоваться специальной программой на сайте ИФНС.

Заполните следующие пункты:

- 010 – код недвижимости (2 – квартира);

- 020 – код налогоплательщика (01 – собственник);

- 031 – номер объекта: 1 – кадастровый, 2 – условный, 3 – инвентарный;

- 090 – сумма выплаченных процентов;

- 140 – размер налоговой базы;

- 150 – расходы на покупку жилья;

- 160 – сумма расходов на оплату процентов по ипотеке;

- 170 – оставшаяся сумма вычета за приобретение квартиры;

- 180 – остаток вычета по процентам.

Приложение 7 (форма 3-НДФЛ).

Понадобятся адрес дома или квартиры, даты регистрации права собственности. Пункт 080 заполняется, если нужно вернуть НДФЛ по оплате стоимости квартиры.

Титульный лист и расчет доходов

В первую очередь заполним титульный лист. Он содержит общую информацию о налогоплательщике (Ф.И.О., статус резидента РФ, контактную информацию) и самом отчете (период, количество страниц, налоговый орган для представления).

Приложение 1 посвящено информации о доходах от источников в Российской Федерации. В нашем случае это будет доход, полученный по трудовому договору. На листе указывается:

- Налоговая ставка (13%).

- Код вида дохода (для работы по трудовому договору — 06).

- Информация о работодателе (наименование, ИНН, КПП, ОКТМО).

- Сумма дохода (общая и облагаемая налогом).

- Сумма налога (начисленная и фактически удержанная работодателем).

Информация, перечисленная в пп. 3–5 нашего списка, должна соответствовать данным из справки 2-НДФЛ, выданной работодателем. Если налогоплательщик в течение года получал доходы от нескольких источников, по каждому из них нужно заполнить отдельный блок на листе приложения 1.

Куда и как подавать

Подавать 3-НДФЛ можно через ИФНС или работодателя. В инспекцию декларация и пакет собранных документов направляют лично. Главное преимущество — базовая проверка инспектором и в случае обнаружения ошибок или нехватки документов возможность исправления на месте.

У второго способа другое достоинство — выплаты заявителю осуществляется быстрее, чем в предыдущем случае. Направляют декларацию онлайн либо офлайн.

Заполнить декларацию можно следующими вариантами:

- вручную (письменно, ссылаясь на образец заполнения в ФНС);

- электронно (при помощи специальной программы или через личный кабинет налогоплательщика).

Онлайн

Оформить и отправить форму 3-НДФЛ по ипотеке можно дистанционно, следуя следующему алгоритму действий:

- Получить пароль от кабинета налогоплательщика. Код выдается лично гражданину в налоговой инспекции (логином выступает ИНН).

- Сгенерировать и отправить электронную подпись, для этого необходимо ввести паспортные данные гражданина и e-mail (ожидание варьируется от часа до суток).

- Вносятся сведения в декларацию, все происходит пошагово, некоторые строки заполняются автоматически (если они уже вносились ранее, то также заполняются автоматически).

- После заполнения нужно отсканировать и приложить все документы (объемные бумаги стоит сканировать в более низком разрешении).

- Внести реквизиты расчетного счета и создать заявку на получение имущественного налога.

- Отправить в налоговую службу по месту проживания.

Этот способ позволяет гражданину отслеживать ход рассмотрения декларации и заявления. В случае обнаружения ошибок их можно исправить сразу и предоставить всю дополнительную информацию при запросе инспектора.

Офлайн

Для личной передачи 3-НДФЛ потребуется:

Заполнить форму одним из двух способов (вручную или через программу «Декларация»)

При оформлении необходимо обращать внимание на пример заполнения.

Снять копии со всех прилагаемых документов (оригиналы должны быть при заявителе в момент подачи, чтобы сотрудник мог заверить их).

Направить подготовленные бумаги в ИФНС по месту жительства.. Не во всех налоговых службах сотрудники указывают на ошибки, так как это не входит в их обязанности

Не во всех налоговых службах сотрудники указывают на ошибки, так как это не входит в их обязанности.

Вычет и совместная собственность супругов

Квартира может быть куплена в браке. В этой ситуации она поступает в совместную собственность супругов

Не важно кто из супругов ее оплатил и на кого из них она оформлена. Считается, что супруги несли равные расходы на ее приобретение

Выгодно большую часть расходов распределить в пользу того из супругов, который получает наибольшую зарплату и платит НДФЛ по максимуму. Но нужно учитывать, что выбранный порядок придется использовать все время пользования ипотекой. Если ситуация с доходами супругов поменяется перераспределить вычет будет сложно.

Пример

Супруги купили квартиру стоимостью 2 700 000 руб. Недвижимость полностью оформлена на мужа. Для покупки вы получили ипотечный кредит. Сумма процентов, которые заплатил муж, — 790 000 руб.

Супруги оформили соглашение по которому расходы на квартиру (включая проценты) распределены так:

- 70% — жена;

- 30% — муж.

В этой пропорции вычет и распределяется между ними. Жена получит право на льготу:

- по квартире — 1 890 000 руб. (2 700 000 руб. х 70%);

- по процентам — 553 000 руб. (790 000 руб. х 70%).

Муж получит право на льготу:

- по квартире — 810 000 руб. (2 700 000 руб. х 30%);

- по процентам — 237 000 руб. (790 000 руб. х 30%).

Как получить вычет по ипотечным процентам?

При покупке недвижимости в ипотеку, собственник или супруг/супруга собственника имеет право на:

- основной имущественный вычет (13% от стоимости жилья(доли) по договору, но не более 260 тыс. рублей)

- вычет с расходов на уплату процентов по ипотеке (13% от данных расходов).

Вычет по ипотечным процентам начинают оформлять после получения основного вычета, а точнее в год получения остатка основного вычета. Если Вы решили подать на вычет впервые, то начните с оформления основного имущественного вычета.

Если Ваших доходов достаточно для получения основного вычета, то Вы уже можете начать получать налоговый вычет по ипотечным процентам. Что нужно сделать:

- Необходимо взять в банке справку о фактически уплаченных процентах. Если Вы подаете на вычет по ипотечным процентам впервые, то справку в банке нужно запросить за период с начала кредитования по конец прошедшего годаПример 1: при оформлении вычета в 2021 году справка нужно оформить по 31.12.2020 года

- На основании справки из банка заполняется декларация 3-НДФЛ в том же порядке, что и основной вычет

- К декларации прикладываются документы по списку, приведенному ниже. Полный пакет документов сдается в налоговую инспекцию

Ссылки по теме:

Как вернуть НДФЛ с процентов по ипотеке при покупке жилья

Приобретая готовое жилое помещение по ипотечной программе или объект, находящийся на стадии строительства, заемщик может вернуть себе деньги, которые были уплачены государству в виде налогов. Для этого необходимо оформить документацию на налоговый вычет с процентов по ипотеке — это позволит значительно снизить траты по существующему займу.

Важно! Если официально кредитный договор был заключён до 2014 года, то размер общего вычета по кредитным процентам неограничен. Для более поздних сроков установлен лимит – вычет рассчитывается из максимальной базы в 3 миллиона рублей.. Пример: в 2016 году Михайловым Н.Н

был взят ипотечный кредит на сумму 10 млн. руб. и приобретена жилая собственность на сумму 12 млн. руб. За период 2016-2017 гг. Михайлов выплатил налоговые отчисления в сумме 4 млн. руб

Пример: в 2016 году Михайловым Н.Н. был взят ипотечный кредит на сумму 10 млн. руб. и приобретена жилая собственность на сумму 12 млн. руб. За период 2016-2017 гг. Михайлов выплатил налоговые отчисления в сумме 4 млн. руб.

В 2018 году заемщиком была подана официальная декларация 3 НДФЛ за 2017 год и заявлен имущественный вычет в размере 2 млн. руб. (к возврату официально полагается 260 000 руб.). Дополнительно подана документация на налоговый вычет за проценты по ипотеке в размере максимально установленной государством суммы 3 млн. руб. К общему возврату в данном случае будет положено 390 тыс. руб.

Возврат налога за проценты по ипотеке можно получить только за фактически уплаченные ипотечные процентные отчисления за прошедшие календарные годы.

Пример: в 2015 году Макаров С.Ю. приобрел в собственность квартиру при помощи ипотечной программы. 2016 году он имеет право на подачу декларации 3-ндфл в соответствующую налоговую инспекцию для получения налогового вычета за 2015 год по основному долгу и по фактически уплаченным процентам с июля до декабря 2015 года. В 2017 году Макаров С.Ю. может подавать документацию в налоговую инспекцию за 2016 год (в декларации потребуется добавить все фактически уплаченные процентные отчисления в 2016 году, в 2018 году — за 2017 год и так далее.)

Для заемщика существует возможность получить процентный вычет не только по стандартному договору ипотеки, а также по любым целевым займам, которые были направлены на приобретение, также строительство жилищного помещения. Данное положение полностью регулируется законодательством (пункт 4 статья 220 нк рф). В договоре должно быть обязательно прописано, что целевой займ берется именно на покупку недвижимости — если подобная запись отсутствует, то вычет получить невозможно.

Какие документы приложить к 3-НДФЛ?

В пакет документации, прилагаемой к 3-НДФЛ, входят документы:

1. Подтверждающие личность (копии страниц паспорта с личными данными и пропиской).

2. Содержащие данные о полученных доходах (оригинал справки 2-НДФЛ, полученной у работодателя).

3. Носящие заявительно-информационный характер (заявление на возврат НДФЛ, включающее платежные реквизиты счета заявителя, на которые инспекторы перечислят налог).

4. Подтверждающие факт покупки квартиры и оплаты ее стоимости заверенные копии:

- договора купли-продажи (или долевого участия в строительстве дома);

- акта приема-передачи жилья;

- свидетельства о госрегистрации права собственности на приобретенное имущество;

- платежек, квитанций об оплате или расписок.

Когда можно получить налоговый вычет

Денежные средства за ипотечные проценты можно получить в любое время, но не ранее, чем через год после начала выплат по ипотечному займу. Вернуть деньги можно единовременным платежом или ежегодными перечислениями на счет в зависимости от желания гражданина. Кроме того, выплату можно получить не за весь срок, а за один или два года времени выплаты ипотечного займа.

Срок исковой давности

Возврат денежных средств в виде налогового вычета сроками давности не ограничивается, согласно законам РФ. Гражданин имеет право на получение налогового вычета до его полного применения. Кроме того, денежная сумма может быть выплачена за любой налоговый период. Однако владелец жилья может воспользоваться правом на вычет только в размере того объема, который действовал при появлении прав на эту выплату.

Кто может получить вычет по ипотеке

Если хотя бы одно из требований не выполняется — налоговая откажет в праве на вычет.

Нужно быть налоговым резидентом России — нужно проводить на территории страны больше 183 дней в год.

Важно платить НДФЛ — сейчас это делают физические лица, те, кто трудоустроен официально или выполняют работу по договорам авторского заказа или гражданско-правового характера. Если вы ИП или самозанятый, то вы платите другие налоги

Если вы физлицо, но безработный, или ваш работодатель платит зарплату в конверте — за вас не перечисляют в бюджет НДФЛ, а значит, и делать вычет не из чего.

Продавец — не ваш близкий родственник. Такими признаются супруги, родители, братья и сестры, опекуны и подопечные.

Проверяйте в договоре, чтобы ваш займ был именно ипотекой, а не потребительским кредитом с каким-то похожим названием, например, кредитом «Жилищный». Право на вычет по процентам распространяется только на ипотеку.Налоговый вычет по процентам за ипотеку можно получить только один раз за всю жизнь.

Когда можно получить налоговый вычет на проценты по ипотеке

Сроки получения льготной суммы будут полностью зависеть от выбранного заемщиком способа оформления вычета. Все имущественные вычеты по процентам по ипотеке производятся на основании заявления, которое подается в соответствующий налоговый орган. Предусмотренная налоговая льгота может быть оформлена через место трудоустройства заемщика, также можно обратиться напрямую в ИФНС. В обоих случаях необходимо подавать уведомление в налоговую службу.

Если будет выбран способ предоставления льготы через работодателя, налоговый вычет будет предоставляться ежемесячно сначала месяца обращения. В результате работник не будет платить взносы в НДФЛ до тех пор, пока вся положенная льгота не будет израсходована.

Если будет выбран способ оформления льготы через налоговую инспекцию, заявитель может получить сразу всю сумму в виде единовременной выплаты за весь год — денежные средства будут поступать на личный счет заемщика. Получить законную льготу можно будет только по окончании льготного периода.

Важно! Прежде чем получить вычет на проценты, заемщик должен заявить основной имущественный вычет.

Зачем заполнять 3-НДФЛ для имущественного вычета?

Рассмотрим стандартную ситуацию. Налогоплательщик в течение налогового периода (года) работает по найму. Работодатель удерживает с его дохода определенную сумму НДФЛ. За этот же год работник уплачивает банку проценты по ипотеке. Если работодатель в течение периода не имел информации о праве сотрудника на налоговый вычет, то он удержит налог со всей суммы выплаченного дохода.

Таким образом, фактически по итогам года получится переплата по НДФЛ в размере 13% от суммы уплаченных процентов по ипотеке. Цель заполнения декларации 3-НДФЛ в данном случае — показать сумму этой переплаты и заявить ее к возврату из бюджета.

Как заполнить декларацию по ипотеке?

Многие, желая воспользоваться компенсацией, интересуются, как именно можно заполнить такую декларацию. И в этом нет ничего сложного – такой документ заполняется точно так же, как если бы вы покупали жилье без целевого кредита.

Правда, на отдельном листе указывается сумма уплаченных процентов по займу.

Образец заполнения декларации по ипотеке

Итак, приведем пример заполнения данного документа. Предположим, что некая Иванова в 2013 г. приобрела в личное пользование жилище, стоимость которого составила 3,5 миллиона рублей. При этом в ипотеку был взят один миллион. Свидетельство о том, что Иванова обладает недвижимостью, было выдано гражданке в мае 2013 г. Что же до ее доходов, то они составили следующие суммы:

- в том году, когда была приобретена квартира, доход составил 588400 рублей;

- на следующий год доход составил 767647 рублей;

- еще через год доход повысился до 842500 рублей.

Чтобы получить компенсацию, Иванова подала документы на вычет в размере двух миллионов рублей за 13-14 года. А за 2015 решила получить еще и процентный вычет помимо обычного. Причем в период 13-15 гг. женщина уплатила проценты на сумму 246254 рубля. Разберем на примере, как заполнить декларацию.

Так как за все года общая сумма доходов Ивановой меньше, чем сумма по вычетам, в декларации по ипотечному займу за 2015 г. следует указать остаток вычета по процентам, которые переходят на будущий год.

Возможные ошибки и нюансы

Есть несколько нюансов при заполнении бумаги. Так, к примеру, если вы приобретаете недвижимость в ипотеку, то в декларации нужно указывать не сумму долга по займу, а настоящую стоимость жилья

Так же важно указать проценты по ипотечному займу в отдельной строке

В 2017 году форма заполнения по приказу ФНС изменилась, однако способ заполнения бумаги остался прежним.

Расчет налога и отправка декларации

Итак, все данные для расчета налога введены. Программа автоматически выводит результат и показывает, что налог к уплате составляет 44,2 тыс. руб.

Эту сумма отображается:

- в разделе 2, где приводится расчет налога на основании доходов из приложения 1 и расходов/вычетов из приложения 6;

- разделе 1, который содержит сведения о КБК, ОКТМО и сумме налога, подлежащей уплате в бюджет.

Декларация сформирована, теперь ее нужно сохранить.

Сохраненную версию можно распечатать в формате .pdf, а можно не распечатывая отправить в налоговую инспекцию.

Для отправки отчет подписывается неквалифицированной подписью путем ввода пароля.

Заполнение отчета онлайн имеет свои преимущества: не нужно думать, в какую строчку декларации относится тот или иной показатель — программа сама производит построчное заполнение, основываясь на данных, введенных налогоплательщиком.

Расчеты

Для заполнения заполнения НДФЛ-3 при возврате процентов по ипотеке сначала потребуется рассчитать сумму возврата.

Например: Анна Петрова приобрела квартиру 3.5 миллиона рублей, взяв ипотеку размером 2 млн на срок 5 лет. Суммарный размер процентов уплаченный по кредиту – 1 миллион.

Теперь считаем, с какой цифры мы можем получить вычет.

2 000 000 + 1 000 000 = 3 000 000

Возникает логичный вопрос, а где взялось два миллиона? Дело в том, что максимальная сумма, с которой можно получить 13% составляет те самые 2 млн.Всего положен возврат в 390 тыс.рублей. Данное число – это 13% от 3 миллионов рублей.Выплачиваться вычет по ипотечным процентам будет в течение пяти лет, пока ипотека не будет выплачена окончательно.

В первом разделе документа нам нужно указать ту самую сумму в 390 т.р, а именно в поле 050. Во втором разделе в первом пункте укажите свой общий доход, предположим он равен 95000 рублей. Это же продублируйте в графы 030 и 040.В пункте 7 проводим такие исчисления: 95000:100х13= 12350 рублей – это сумма налогов, удержанная с вашего общего дохода. В 140 графу также впишите 12 350 рублей. Заполняем лист А. Информацию берём из справки 2-НДФЛ. Это выписка о доходах, берется у работодателя. В графы 070, 080 проставляем 95 000 рублей. В 090 и 100 указываем 12350 рублей.

В листе Д1 нужно вписать в поле 1.12 цифру в 2 млн (это максимальная сумма, с которой происходит возврат). В 1.13 НДФЛ-3 проценты по ипотеке в сумме составят 1 миллион, который мы туда и заносим.

О том, сколько возвращает налоговая при покупке в ипотеку квартиры, узнайте в этом материале.