Семь лучших мультивалютных карт в 2021 году

Содержание:

Преимущества валютной карты при выезде за рубеж

Открытие счетов в нашей стране разрешено не только в российских рублях, но и в иностранной валюте, например, в долларах, евро или фунтах стерлингов. Пополнение и списание осуществляется непосредственно без конвертаций, напрямую. Для использования за пределами нашей страны предпочтительней выбирать открытие карты в популярных мировых платежных системах:

- VISA;

- MasterCard;

- American Express и пр.

При выборе пластика необходимо учитывать особенности страны пребывания, так как в разных странах могут быть популярными различные финансовые операторы. В противном случае придется оплачивать увеличенную комиссию за платежи или искать торговые точки, где сумеют обслужить именно вашу платежную систему.

Российские банки предлагают путешественникам открыть карты в иностранной валюте

Российские банки предлагают путешественникам открыть карты в иностранной валюте

Не все успевают перед дальней поездкой открыть счета в евро или долларах. Приходится пользоваться рублевыми зарплатными или личными картами. Однако такой подход создает много неудобств.

Преимущества использования долларовых карт для путешествий заключаются в следующих факторах:

- списание валюты происходит без комиссии или с минимальными значениями;

- операция не зависит от курсов Центробанка или банка-эмитента;

- легко самостоятельно просчитывать остаток;

- во многих странах есть банкоматы, выдающие доллары, а не местную валюту.

Правила пользования картой

Основные правила обращения с банковским “пластиком”:

Нельзя никому сообщать цифры пин-кода, а также записывать их на самой карте, хранить в кошельке или телефоне.

При смене номера телефона, прикрепленного к карточке, важно в короткие сроки оповестить об этом банк. Если “симка” была потеряна или украдена, то ее следует заблокировать.

При совершении онлайн-покупок все транзакции защищаются системой 3D-Secure

Пользователь при этом получает одноразовый код на свой мобильный телефон, который также не следует разглашать.

Нельзя оставлять свой “пластик” без присмотра, так как недоброжелатели могут сделать его копию или произвести покупки в Сети. Не рекомендуется выпускать карту из своих рук при оплате счета, например, в магазине/кафе ее владелец может сам подойти к терминалу.

В процессе введения пин-кода карты в банкомате или терминале, клавиатуру следует прикрывать ладонью или каким-либо предметом.

При потере “пластика”, его можно заблокировать звонком в банк, через Интернет или мобильное приложение Сбербанка.

Бесплатные валютные карты

Практически все данные кредитки выдаются на платной основе. Вы должны уплачивать от нескольких сотен рублей и более за их обслуживание.

А вот если вы получаете зарплату в долларах или евро, то вам будет доступна бесплатная валютная дебетовая карта, которую выдает работодатель.

Неплохие условия банки предоставляют постоянным клиентам или держателям вкладов. Кроме этого кредитки бесплатно можно оформлять на временный срок. Многие компании не взимают плату за первый год обслуживания

Этого может хватить для поездки за рубеж или для выполнения иной важной задачи

Многие безвозмездные карты обременяются такими платными услугами, как:

- Сash back;

- Начисление процента на остаток;

- Скидки в магазинах-партнёрах;

- Инфо услуги.

Если вы не желаете переплачивать, то стоит отказываться от данных привилегий. А если они были подключены по умолчанию, то их нужно незамедлительно отключить.

Также скидки за обслуживание предоставляются клиентам, которые проводя валютные операции с крупными суммами. Если вы конвертируете более 30 тыс. рублей в месяц, то можно надеяться на упрощение условий сотрудничества с банком.

ВТБ банк

Мультивалютная карта ВТБ-24 является самой функциональной. С ее помощью можно открыть счет в любой валюте, оформить медицинское страхование, оплатить коммуналку, перевести деньги на другие счета, бескомиссионно обналичить их на территории РФ или накопить (7,5%). Но главное отличие карты этого банка — в высоких кэшбэках и бонусах от оплаты покупок и услуг. Всего предлагается 6 опций, из которых клиент может выбрать одну. Например, кэшбэк за любую покупку 2%, за авто и рестораны – 10%.

Помимо общих услуг держатель карты имеет право воспользоваться некоторыми бесплатными предложениями: СМС-оповещением, сменой услуг, личным кабинетом.

ТОП-6 банков

В России мультивалютные карты выпускаются далеко не всеми банками. Чтобы выбрать наиболее выгодный вариант сотрудничества, нужно знать критерии, по которым можно отличить лучший от худшего:

- Стоимость выпуска карты и ее обслуживания;

- Дополнительные расходы на обслуживание нескольких счетов;

- Размер комиссий за снятие денег;

- Выгодность предложений;

- Сложность расчетов.

Выяснив эти вопросы, клиент может переоформить имеющуюся в выбранном банке дебетовую карту или оформить новую. Для этого в большинстве банков требуют паспорт с наличием отметки о регистрации, но могут попросить какой-либо другой документ (водительские права, справку о доходах, загранпаспорт).

Плата за выпуск взимается не во всех банках, но если она есть, то существенно отличается (600 — 3 000 руб.). Это зависит от предлагаемого банком набора услуг, например, страхования от кражи, процентной накопительной ставки на остаток средств.

Предпочтение при оформлении мультивалютной карты следует отдавать крупным банковским компаниям с хорошей репутацией. Лучше всего выбирать тот банк, где у клиента имеется зарплатная дебетовая карта, потому что в случае нехватки на счетах МВК средств для оплаты банк может подключить овердрафт.

В Топ-6 лучших мультикарт страны вошли: Тинькофф банк, Альфа-банк, Сбербанка, ВТБ банк, Россельхозбанк, Райффазенбанк.

Карта Сбербанка в долларах: преимущества пластика

Дебетовые карты, привязанные к долларовому счету, можно открывать как активным путешественникам, так и заядлым домоседам. В первом случае клиент получает явную экономию на конвертации валют при расчетах за границей. Упрощает наличие долларовой карты и прохождение таможни – при выезде вовсе не обязательно брать с собой много наличности. В случае чего, ее можно будет просто снять с пластика.

Тем, кто редко совершает заграничные поездки, долларовая карта поможет сохранить накопления. С учетом стабильной тенденции к росту доллара, это не самый плохой вариант для формирования долгосрочных накоплений. Кроме того, средства на валютном счете не подвержены внутренней инфляции. Стоимость сберкарты не зависит от того, в какой валюте она оформлена.

Функциональность пластика данного уровня

Виды и стоимость обслуживания валютной сберкарты существенно отличаются. Но для каждого владельца карт данного уровня рекомендовано подключение специализированного сервиса для проведения транзитных транзакций. К достоинствам функционального использования валютных сберкарт относятся следующие нюансы:

- уменьшение стоимости обслуживания валютного пластика после первого года службы;

- выгодные годовые ставки на денежный остаток (при условии остаточного баланса от 10 000$);

- оперативный перевод денежных средств (сверх установленного лимита), если стоимость транзакции не превышает 200 у. е.;

- перечисление финансов от зарубежных резидентов без ограничений;

- владелец пластика может ежегодно переводить на зарубежные счета до 75 000$.

Как открыть валютную карту Сбербанка

Для оформления р/счета в валюте и последующего получения сберкарты, клиенту необходимо посетить любое банковское подразделение. На руках необходимо иметь паспорт. Сама процедура получения карты проходит по следующим этапам:

- Оформляется заявка. Бланк заявления выдается банковским служащим.

- Для открытия универсального р/счета клиент перечисляет необходимую сумму (10 руб. или 5$).

Чтобы оформить валютную сберкарточку, стоит знать и об имеющихся условиях, установленных банком. Этот перечень довольно мал и состоит из следующих пунктов:

- наличие гражданства РФ;

- возраст от 18 лет (причем оформить дополнительную карту можно и ребенку после 7 лет), а для будущих держателей карты Премиум возрастной порог ограничивается 65 годами.

Оформление и получение валютной карты происходит в офисе банка

Оформление и получение валютной карты происходит в офисе банка

Обналичивание денежных средств

При безналичной оплате с помощью валютной сберкарты в магазинах/супермаркетах с держателя пластика комиссия не снимается. Но при обналичивании денег через устройства самообслуживания с клиента будет дополнительно удержана комиссия в размере 1,00% от суммы снятия (не менее 3–5$). Также стоит учитывать комиссию терминала, принадлежащего иностранному банку.

Если держатель обладает валютной картой, открытой в евро, а обналичить следует сумму в долларах, то дополнительного взимания на конвертацию валюты не будет. Но если оперировать карточкой предстоит в странах, где нацвалюта отличается от стандартной (например, в Китае, Великобритании, Франции и пр.), то клиенту придется отдать дополнительные 0,30% за конвертацию средств в родную валютную единицу.

Как пополнить баланс карты

Внести деньги на баланс пластиковой валютной карточки от Сбербанка можно различными способами. Например:

- наличными через банковскую кассу;

- перечислить средства из другого счета/карты (через дистанционные сервисы обслуживания);

- перевести финансы с электронных кошельков.

Управлять средствами на карте, а также и пополнять баланс можно несколькими способами

Управлять средствами на карте, а также и пополнять баланс можно несколькими способами

Денежные переводы

Есть довольно много способов совершение перечисления денежных средств по валютному пластику. Но, по мнению специалистов и клиентов банка, наиболее удобным является использование дистанционного сервиса Сбербанк-Онлайн и банкомата. Порядок действий будет зависеть от выбора способа транзакции.

Из личного кабинета Сбербанка-Онлайн:

- Авторизоваться на сайте.

- Указать сберкарту, откуда будет произведено списание.

- Отметить подпункт «Платежи/переводы».

- Оформить сформировавшуюся платежную форму.

- Перепроверить внесенные данные и подтвердить перевод введением числовой капчи (код поступает через СМС).

При использовании банкомата:

- Вставить карточку и авторизовать ее ПИН-кодом.

- Перейти в раздел «Переводы».

- Отметить опцию «Перевод на счет/карту».

- Заполнить платежную форму и подтвердить транзакцию кодом из СМС.

Закрытие валютного счета

Аннулирование сберкарты производится банковским учреждением по двум причинам. Если держатель счета принял решения отказаться от дальнейшей работы по карте (по причине ее ненадобности) и при завершении срока действия пластика. Чтобы закрыть карту досрочно, от клиента потребуется заполненное заявление. После его рассмотрения держатель карты получает соответствующее уведомление по СМС. Саму карту необходимо передать банковскому служащему для ее уничтожения.

Остаток денежных средств можно перевести на другой имеющийся счет. Либо получить их через сбербанковскую кассу. Выдача производится в течение недели с момента закрытия валютной карточки. При получении денег от клиента потребуется предъявление паспорта.

Аэрофлот — валютная карта Сбербанка как открыть и её обзор

Если вы часто летаете самолётами, особенно Аэрофлота, хотите себе валютную карту, то в Сбербанке всё объединили в одном продукте. Речь идёт о пластике, который оформляют не только в рублях, но и в долларах, евро. Это два типа карты с пометкой «Аэрофлот» — Золотая и Signature. По ним дарят бонусы, называемыми милями. За каждый израсходованные 60 рублей на счёт приходит 2 или 1,5 мили. А потом их разрешено расходовать на покупку тех же билетов Аэрофлота, то есть клиент Сбербанка экономит на перелётах. Он просто накапливает мили и потом их тратит.

Отличия Золотой карты Аэрофлот:

- Бывает валютной — счёт открывают в долларах, евро, а не только в рублях. За границей действует везде, где принимают Визу, а это — почти все страны мира.

- Цена годового обслуживания — 3 600 рублей, есть вторая допкарта. Её выпуск происходит по желанию клиента.

- Снятие наличных возможно и за границей, и в России, но лимит в сутки — не более 300 тысяч в рублях или в другой валюте путём конвертации.

- Сбербанк и Аэрофлот являются партнёрами, поэтому при любых расходах назначают мили. Курс такой: 60 рублей равны 1,5 мил. Мили используются в том же Аэрофлоте, чтобы купить его билеты или другие виды услуг.

- Есть долларовый счёт или в евро. Выбор происходит при открытии Золотой карты.

Особенности валютной карты Сбербанка Аэрофлот Signature:

- Здесь дарят ещё больше миль — уже 2 за каждые потраченные 60 руб. Поэтому они быстрее накапливаются, а далее клиент имеет право на покупку билетов от Аэрофлот. Кстати, только при открытии Signature уже начисляют тысячу миль.

- В год Сбербанк взимает 12 тысяч рублей за пользование картой, а за дополнительную—только 2500, но она выпускается по требованию.

- Есть оплата только телефоном, бесконтактный расчёт.

- Работает и за границей.

- Возможен выпуск карты Аэрофлот Signature в валютной варианта. Счета бывают в долларах или в евро.

- Суточный лимит на то, чтобы получить наличные в разные способы, — 500 тысяч в рублях. Если вы за рубежом, то просто происходит конвертация на те же доллары, евро.

Таким образом, помимо валютного пластика, вы получаете ещё и бонусы в милях, чтобы потом их потратить на путешествия, перелёты. Открыть карту получится и на сайте, и в кабинете, и через отделение.

«Тинькофф» – мультивалютный счет по желанию владельца

С конца 2017 г. владельцы счетов, открытых в банке «Тинькофф», вправе хранить свои средства на мультивалютных счетах. Рублевый счет является основным. Дополнительными будут долларовый и в евро. Еще можно подключить счет в фунтах стерлингов.

По таким продуктам проценты начисляются согласно типовым условиям, то есть как для обычных счетов. Суммы, начисленные в качестве процентов, капитализируются. При конвертации одной валюты в другую по условиям продукта начисленные средства не утрачиваются. Операция совершается по курсу банка.

К такому вкладу бесплатно эмитируется мультивалютная дебетовая карта. Ежемесячное обслуживание вклада обойдется в 1 евро или 1 доллар (1 фунт стерлингов). Плата не взимается при выполнении одного из условий:

- неснижаемый остаток по карточке равен 30 000 рублей или 1 000 соответственно евро, долларов США или фунтов стерлингов;

- владелец оформил и получил рублевую кредитную карту;

- держатель является постоянным клиентом «Тинькофф».

Теперь любая карта «Тинькофф» вне зависимости от того, когда она была выпущена, может стать мультивалютной. Смена статуса возможна только 1 раз.

Максимально возможные суммы для хранения в мультивалютной корзине:

- в рублях – 30 млн;

- в долларах США, в евро или в фунтах стерлингов – 1 млн.

При пополнении мультивалютного вклада путем межбанковского перевода кэшбэк равен 0,5-1%. Бонусы получают и те, по чьей рекомендации банк получает нового клиента.

Как сделать карту мультивалютной

В личном кабинете интернет-банка нужно:

- последовательно пройти по категориям «Счета» – «Карты» – раздел «Действие»;

- поставить галочки в строках с интересующей валютой;

- прожать «Применить»;

- дождаться поступления СМС с одноразовым кодом;

- подтвердить операцию путем ввода полученного шифра на сайте.

Дебетовая карта Tinkoff Black

Счет дебетовой карты, например, Tinkoff Black в личном кабинете на сайте банка или в его мобильном приложении можно переключить на счет в определенной валюте. Подтверждение перехода выполняется путем направления владельцу СМС-сообщения. Для смены валюты счета карты также можно обратиться в службу поддержки.

При переводе денег на такой счет они зачисляются в той валюте, в которой их отправили без учета того, в какой валюте карточка работает в момент совершения транзакции.

К карточке можно привязать счета в рублях, в евро, в долларах США, в фунтах стерлингов. Это можно сделать дистанционно в личном кабинете. В отношении каждого из них действуют типовые тарифы, утвержденные для Tinkoff Black по счету в рублях, в долларах, в евро.

Мультивалютная дебетовая карта OneTwoTrip от Тинькофф Банка

Предложение OneTwoTrip оценили банковские клиенты, которые часто совершают заграничные поездки. Преимуществами карточки Тинькофф Банка являются:

- бесплатное оформление;

- быстрая доставка;

- обслуживание – 99 рублей;

- скидки при использовании функционала OneTwoTrip до 7%;

- кешбэк – до 30% у банковских партнеров, до 3% — за другие покупки;

- начисление годовых на остаток – до 7%;

- смс-информирование бесплатное;

- смс-банк – 39 рублей ежемесячно.

Средства возвращаются на бонусный счет держателя карты. За месяц начисляется не больше 10 тысяч баллов. Их можно потратить на предоплату услуг, товаров. Срок действия бонусов – 3 года.

Способы, как открыть долларовую карту в Сбербанке быстро

Используйте стандартные методы, например, оформление через ближайший офис Сбербанка, а также по его телефону. Ведь существует отдельная горячая линия. Вам помогут сделать заказ по телефону. Если вы приходите в отделение, то с паспортом. Карту изготавливают в течение недели или двух, то есть разу вы её не заберёте, разве что неименную моментальную. Она выдаётся тут же, а её оформление происходит за десять минут.

Другие способы:

- В Сбербанке Онлайн. Используя вкладку кабинета с картами вы сможете там оформить новую. Сразу же после принятия вашего заказа онлайн отобразится, когда будет готов ваш пластик. По его прибытию в кабинете вы увидите информацию о готовности, отделение, где находится готовая карта.

- На стандартном сайте Сбербанка. Даже там на станице с описанием карты присутствует форма для её оформления. Вы её отправляете оттуда же заполненной. Вам сообщат в СМС или по звонку, когда будет готов пластик, в каком отделении забрать.

Какой бы метод не использовали, в личном кабинете всё равно всегда видна инфломрайция о том, на каком этапе находится изготовление карты. Там же будут данные о том, когда и в каком офисе Сбербанка её нужно забрать.

Виды долларовых карт от Сбербанка

В настоящий момент открыть долларовую карту в Сбербанке можно только в дебетовом варианте. Валютные кредитки банк не предлагает по причине нестабильности курса. Зато ассортимент дебетовых карточек достаточно широк:

- в разных платежных системах;

- классические и премиальные;

- обычные и кобрендинговые.

Пользователь при оформлении может выбрать для себя любой вариант. Делать это необходимо в соответствии со своими предпочтениями и требованиями к платежному инструменту.

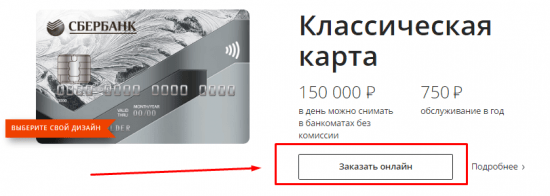

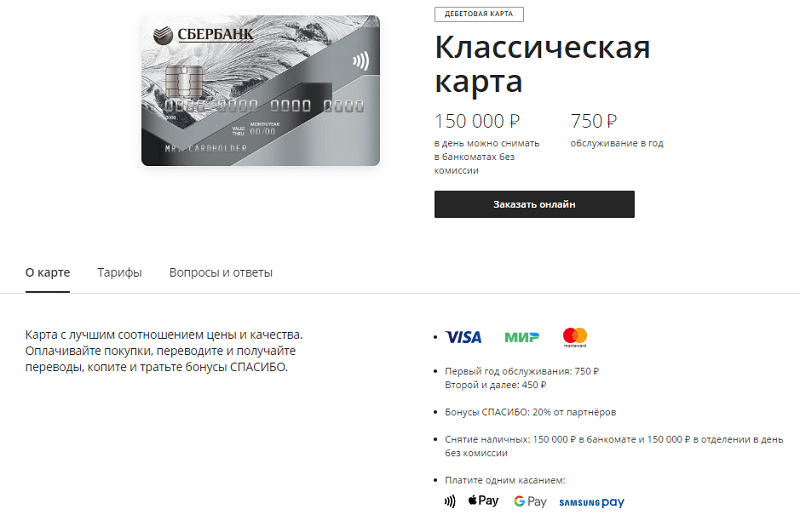

Классические

В классическом варианте долларовую сберкарту можно открыть в рамках ПС Visa или МастерКард. Действовать такая карточка будет три года. За каждый год обслуживания держателю придется заплатить по 750 рублей. Если к валютному счету будет оформлена дополнительная карта, ее стоимость в первый год составит 450 рублей, далее – по 300 руб./год. Пластик можно подключить к программе лояльности Сбербанка. Бонусные баллы будут насчитываться при расчетах заграницей в обычном режиме.

С карт категории Классик в течение дня можно снимать сумму, эквивалентную 150 000 руб. В течение месяца лимит на снятие составляет 1 500 000 руб. Если операция проводится не в сберовском банкомате, она обойдется держателю пластика в 1% от суммы (но не менее 100 рублей).

Карты-Голд

Золотые сберкарты также могут быть оформлены в ПС МастерКард или Visa. Срок их действия составляет три года. Стоимость обслуживания в год: 3000 руб. – для основной карты и 2500 руб. – для дополнительной карты.

От классического варианта Голд-карточка отличается более лояльными лимитами на снятие – до 300 000 руб./день и до 3 000 000 руб./мес. Также обладатели пластика данного типа могут на более выгодных условиях пользоваться программой лояльности Сбера. Доступны им и бонусы от выбранной платежной системы – скидки, дополнительные услуги у партнеров и повышение уровня сервиса.

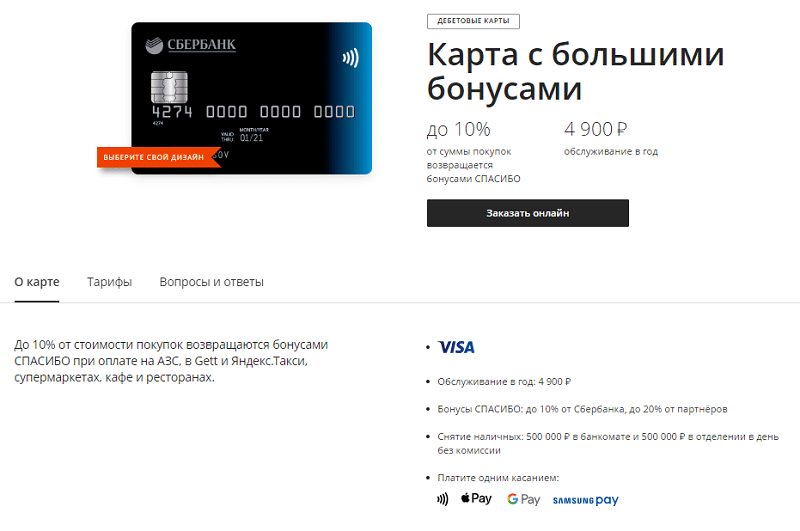

Платиновые

Из карт премиум-категории в ассортименте Сбербанка в настоящий момент представлена Visa «С большими бонусами». Завести ее кроме рублей можно в долларах или евро, по выбору клиента. Срок действия карточки составляет три года. Стоимость обслуживания за каждый год: 4900 руб. – за основную карту и 2500 руб. – за каждую из дополнительных. Особенностями данного продукта являются:

- повышенные бонусы по программе лояльности «Спасибо»;

- увеличенные лимиты на снятие средств – до 500 000 руб./день;

- дополнительные привилегии от платежной системы, например, возможность пользоваться вип-залами аэропортов при путешествиях;

- в течение месяца с карты можно снимать наличкой до 5 млн рублей (или эквивалентную сумму в иностранной валюте) без всяких комиссий.

Дебетовые карточки Аэрофлот

Дебетовая карта Сбербанка в долларах может быть оформлена и в кобрендинговом варианте. На сегодня это карты с подключенной бонусной программой от компании Аэрофлот. Открыть их можно только в рамках ПС Виза, зато в любой из трех категорий:

- Классик – годовое обслуживание составит 900 рублей;

- Голд – стоимость пластика в год – 3500 руб.;

- Signature – обойдется клиенту в 12 тыс. руб. в год.

Кобрендинговый пластик особенно удобен для путешественников, поскольку, кроме прочего, позволит им сэкономить на покупке авиабилетов, бронировании отелей и т. д. Бонусные мили, которыми можно рассчитываться за все эти услуги, начисляются на карточки по следующей схеме:

- Классик – 1 миля за каждые 60 рублей расходов (+500 приветственных при заведении карты);

- Голд – 1,5 мили за каждые 60 потраченных рублей + 1000 приветственных;

- Сигнатур – по 2 мили за 60 рублей трат + 1000 при открытии карты.

Расходовать накопленные баллы можно не только в путешествиях, но и в пределах РФ. Аэрофлотом в рамках программы лояльности сотрудничают рад аптек, продуктовых супермаркетов, магазинов одежды и обуви и т.д. Полный список партнеров можно узнать на сайте авиакомпании.

Рейтинг карт для путешествий

В самом начале я вам предлагаю посмотреть рейтинг в виде таблицы, куда я свел основные карты. Там те карты, которые я рекомендую + карты Сбербанка и Альфабанка, чтобы было понятно в сравнении.

Потери на курсе конвертации считают в процентах (как и комиссии) и обычно привязывают к курсу ЦБ или биржи. То есть смотрят, насколько процентов курс банка отличается в худшую сторону. Но некоторые банки дают кешбек за покупки, который может «компенсировать» плохой курс.

| Карта | Потери на курсе обмена | Комиссия за снятие наличных | Кешбек |

|---|---|---|---|

| 1. Кукуруза, дебетовая RUB | 1% | 1.5% баллами | |

| 2. Тинькофф Black, дебетовая ВАЛЮТА | 1-2% | 1-5% | |

| 3. Тинькофф ALL Airlines, кредитка RUB | 2% | — | 2% милями |

| 4. Тинькофф Black, дебетовая RUB | 2% | 1-5% | |

| 5. Сбербанк Mastercard/Visa, дебетовая USD/EUR | 2% | 1% | 0.5% спасибо |

| 6. Сбербанк Mastercard/Visa, дебетовая RUB | 2-3% | 1% | 0.5% спасибо |

| 7. Альфабанк Яндекс+, дебетовая RUB | 3% | 0-1.5% | 1% |

Также в путешествиях важны не только конвертации, но и как ваш банк будет решать вопросы. Честно скажу, мне не нравится Олег Тиньков, но его банк работает очень хорошо, есть с чем сравнить. Я пользуюсь Альфой, Сбером, Хоумкредитом, МКБ, Открытием, Кукурузой и тд. Да, бывает, что у некоторых банков на бумаге предложения лучше, но по факту… То кешбек они не начислили, то карту они не могут перевыпустить, то техподдержка тупая. Тинькофф банк же решает все вопросы онлайн и очень оперативно.

Мои банковские карты

Мои банковские карты

Порядок оформления долларовой карты

Дебетовые карты оформляются по одной процедуре, независимо от вида валюты. Сначала нужно выбрать банк и условия работы пластика. Лучше выбрать банк, в котором клиент получает зарплату, имеет кредит, ипотеку, пользуется другими услугами. Если такого нет, то нужно подбирать организацию по ее надежности на рынке финансов.

Есть несколько способов получения:

- Посещение офиса банка. В отделении клиент должен заполнить заявку на получение карты и дождаться, когда сотрудник скажет время получения.

- По Интернету. Данный способ позволяет не посещать банк, а сделать все удаленно. Заявление можно заполнить на официальном сайте банка. Когда дебетовая долларовая карта будет готова, сотрудник свяжется с клиентом и сообщит место и время выдачи.

Чаще всего карту выдают в офисе банка с паспортом. Иногда карту выдают по почте или с курьером. Для обслуживания необходимо заключить договор. Без обращения в офис можно заключить договор со следующими банками: Рокетбанк, Промсвязьбанк, Яндекс Деньги, Киви, Тинькофф. Долларовая карта изготавливается не более 7 дней, если она именная, иначе пластик можно получить в день подачи заявки.

Предложения банков по мультивалютным дебетовым картам

Предложения по содержанию нескольких счетов на одном пластике предлагают не все банки – возможно, это связано с тем, что продукт не так давно появился на финансовом рынке.

Тем не менее, среди имеющихся на 2021 год предложений можно найти действительно интересные предложения, с невысокой платой за обслуживание и наиболее удобным интерфейсом. Небольшой рейтинг ниже поможет выбрать лучшую (согласно ваших нужд) мультивалютные карты.

Тинькофф Black

Одна из популярных МВК — Тинькофф Black. Карта может оставаться как моновалютной, так и мультивалютной. Пользователь сам выбирает, какие валюты подключить. Все операции, в том числе открытие валют, происходит в личном кабинете. Для заказа карты необходимо оставить заявку на сайте компании. Основное достоинство «черного» пластика – возможность содержать до 30 разных счетов.

Справка: обычно мультивалютные карты поддерживают 2 иностранных счета – доллары и евро.

Банк предлагает бесплатное обслуживание при соблюдении одного из условий:

- взят кредит в Тинькофф;

- открыт вклад не менее чем на 50 тыс.рублей;

- на протяжении месяца на счету находилось не менее 30 тыс. рублей.

Если требования не соблюдены, оплата составит 99 рублей ежемесячно . Помимо этого, владельцы карт могут получить до 6% годовых на остаток и кешбэк от 1 до 30%. Недостаток МВК Тинькофф – отсутствие функции автоопределения валюты. Деньги списываются с основного счета и, если вы забудете его поменять, то потеряете часть денег на конвертации.

Alfa Travel Premium от Альфа-банка

В Альфа-банке практически любую карту можно сделать мультивалютной. Например, Alfa Travel Premium может поддерживать 4 иностранные единицы и одну отечественную. К иностранным валютам относятся доллары, евро, английские фунты и швейцарские франки.

Держатели пластика могут бесплатно снимать деньги в любой стране мира, получать до 7% на остаток и кешбэк до 11%, который возвращается не деньгами, а милями. Обслуживание карты бесплатно. Помимо этого, Альфа-банк предлагает множество бонусов своим клиентам, например, скидки на услуги компаний-партнеров: такси, рестораны, онлайн-кинотеатры.

Мультикарта ВТБ

Дебетовая МВК от ВТБ поддерживает 3 валюты – рубли, доллары, евро. Комиссии за снятие наличных в сторонних банкоматах и за онлайн-переводы возвращаются в виде кешбэка при покупках от 5 тыс. рублей в месяц.

Бесплатное обслуживание предоставляется, если остаток на карте не менее 15 тыс. рублей либо если за месяц эта сумма была потрачена при безналичной оплате. Льготное обслуживание также получают владельцы зарплатных карт. В остальных случаях будет списывать по 249 рублей ежемесячно .

Справка: держатели мультикарты могут оформить до 5 дополнительных карт.

Дополнительным бонусом является кешбэк: до 2,5% от любых покупок и до 10% за оплату определенных категорий товаров, например, категории авто или рестораны.

Мультивалютная карта от Россельхозбанка

МВК оформляется в рамках программы «Банк в кармане Платиновый». Банк предоставляет стандартный набор валют – рубли, доллары, евро. Достоинство предложения – автоопределение валюты списания. В отличие от Тинькофф банка, здесь не возникнет ситуации, когда вы по ошибке рассчитались с другого счета.

Дополнительные бонусы:

- кешбэк – от 1 до 15%;

- начисление на остаток при ежемесячных покупках более чем на три тысячи рублей – 5%;

- скидки у партнеров;

- бесплатная страховка и услуга смс-информирования.

Снимать наличные можно во всех банкоматах без комиссии, но в пределах лимита. Главный недостаток – попасть в рамки «бесплатного обслуживания» очень сложно: необходимо ежедневно иметь на всех счетах, открытых в РСХ суммарно не менее 1 млн рублей. Если условие нарушено, оплата составит 10 тыс. в год .

CitiOne+ от СитиБанка

Мультикарты от СитиБанка поддерживают, помимо трех стандартных валют, еще 7 – британский фунт стерлингов, швейцарский франк, японская иена, южноафриканский рэнд, сингапурский доллар, новозеландский доллар, австралийский доллар. Деньги можно снимать во всех банкоматах без комиссии. Дополнительная плата за рублевые переводы в другие банки не взимается.

Бесплатное обслуживание можно получить при соблюдении одного из условий:

- за предыдущий месяц на карту поступило более 80 тыс. рублей в рамках зарплатного проекта;

- среднемесячные баланс карты не опускался ниже, чем на 300 тыс. рублей;

- сумма безналичных расчетов по карте за предыдущий месяц составила более 30 рублей.

При несоблюдении требований стоимость обслуживания карты составит 250 рублей в месяц .

Подводим итоги и выбираем лучшую валютную карту

Мы рассмотрели 5 валютных карт, эмитируемых Сбербанком, банком Тинькофф, «ФК Открытие», Райффайзенбанком и РИБ. Осталось выбрать лучшую по следующим критериям оценки:

- оформление и плата за обслуживание: очень быстро оформляется и доставляется карточка Тинькофф Блэк, к тому же стоимость ежегодного обслуживания невелика, и ее довольно просто избежать,

- удобные каналы дистанционного обслуживания: пожалуй, здесь лидирует Сбербанк, а на второе место можно поставить банк Тинькофф,

- наличие кэшбека: весомым кэшбеком радует снова банк Тинькофф, «ФК Открытие» и РИБ,

- возможность быть на связи с банком за рубежом: лучший кол-центр, который действительно всегда на связи и оперативно помогает в сложных ситуациях – у банка Тинькофф,

- условия пополнения и снятия наличных в банкоматах за границей: самые привлекательные условия у Смарт Карты, также бесплатное снятие от 3 000 рублей предлагает банк Тинькофф, а пополнением без комиссий в пределах 200 000 рублей радует Райффайзенбанк,

- начисление процентов на остаток: в этой категории лидирует валютная Мастеркард от РИБ – целых 1,6% на остаток в валюте.

В целом у каждой карточки есть свое преимущество, но в совокупности лидером этого обзора становится валютная карта Tinkoff Black. Кроме того, банк Тинькофф и Сбербанк предоставляют возможность оформить мультивалютный пластик.