Сберегательный сертификат сбербанк

Содержание:

Разновидности сертификатов

Именные

Документ оформляется на конкретного человека, поэтому получателем денежных средств и начисленных процентов выступает только владелец именного сертификата. Этот вид сертификата застрахован банком, поэтому в случае утери данной ценной бумаги ее возможно восстановить в банке, а также – получить дубликат документа.

В случае продажи, дарения, передачи кому-либо на бланке нужно оформить уступку права требования, так называемую цессию, и подтвердить данную сделку подписями обеих сторон.

Именные сертификаты при передаче иным лицам попадают под 13% уплату налога.

На предъявителя

Любое частное лицо, которое предъявит данный документ в банке, выступает получателем денежных средств. Такой вид сберегательного сертификата предполагает его свободное обращение среди держателей, существует вероятность смены его владельца в любой момент.

Передача документа происходит посредством вручения его другому человеку и не требует никакого переоформления – это значительный плюс. Минусом может стать факт утери, кражи документа: любой человек, получивший сертификат незаконным путем, может предъявить данный документ в банке.

Избежать проблем можно, если оставить сертификат на предъявителя в банке на ответственном хранении.

Другие минусы продукта такого типа:

- В случае банкротства банка или при лишении его лицензии существует угроза неполучения денежных средств, т. к. сертификат на предъявителя не попадает под закон об обязательном страховании вкладчиков.

- Имеет сложную процедуру восстановления. При утере этот документ возможно восстановить только в судебном порядке.

- Приравнен к вкладу с позиции налогового законодательства, может облагаться налогом.

Срочные и до востребования (по срокам обращения).

Обязательства у срочных сертификатов наступают в определенный срок или в конце срока его действия. По срочным сертификатам банк предлагает высокие % ставки. Для привлечения ресурсов иных государств разработаны и выпущены сертификаты межгосударственного уровня.

Требования и документы для оформления сберегательных сертификатов

Оформление сберегательных сертификатов происходит стандартно. Получить данный документ возможно в любом отделении Сбербанка, для этого:

- иметь при себе личный паспорт;

- внести наличные либо использовать деньги уже имеющегося вклада и получить сертификат.

Существуют такие нюансы:

Если сертификат открывается на ребенка старше 14 лет, он должен предъявить личный паспорт.

Если сертификат открывается на ребенка до 14 лет, необходимо присутствие родителей. В этом случае процедура будет проводиться от их имени.

Иностранные граждане тоже имеют возможность получения данного вида ценной бумаги. Для этого необходимо предъявить личный паспорт и документ, подтверждающий законность пребывания в России.

Сберегательный сертификат популярен среди такой категории граждан, как пенсионеры

Его можно легко передать по наследству: либо просто отдать в руки наследнику, либо составить нотариально заверенную доверенность, если сертификат находится в банке на ответственном хранении.

Обратите особое внимание на правильность в заполнении этого документа – никакие поправки и исправления недопустимы.

Срок действия – от 3-х месяцев до 3-х лет. Пролонгация невозможна.

Сумма минимального вложения – 10000 рублей, процентная ставка составляет 0,1%

При максимальных вложениях процентная ставка может достичь размера 9,75. Ставка неизменна, т. е. является фиксированной на весь срок действия сертификата.

Получить деньги можно в любом отделении Сбербанка, вне зависимости от того, где был оформлен сертификат. Понадобится предъявить паспорта.

Как сберегательные, так и депозитные сертификаты открываются только в российских рублях.

Сертификат можно предъявить как кредитный залог, т. к. он является ценной бумагой с высоким уровнем защиты, а это означает, что подделка его невозможна.

Историческая справка

Депозитный сертификат Сбербанка

Депозитный сертификат Сбербанка

По своей сути сертификаты — это обращающиеся свидетельства о банковских вкладах. Ключевые слова здесь: «обращающиеся» и «депозитных».

Вопрос: зачем они нужны? Появление ценной бумаги связано с одним значительным минусом традиционного срочного банковского вклада. Срочный вклад можно забрать из банка преждевременно только при условии существенных финансовых потерь накопленных процентов. В результате возникла потребность в некоем промежуточном финансовом инструменте, максимально похожем на срочный вклад, но обладающем большей ликвидностью и обращающемся на рынке.

Изначально инструмент даже не воспринимался в роли ценной бумаги, а выступал только ее суррогатом, и лишь позже был признан и закреплен на законодательном уровне государствами большинства стран.

Депозитный сертификат — «молодая» ценная бумага. Впервые ее ввели в хождение на рынке США в начале 60-х годов XX века. В конце 60-х нововведение было признано перспективным в Великобритании, а затем ценные бумаги распространились и по другим странам. В России на законодательном уровне документ был признан в 1992 г. письмом ЦБ РФ.

С этого времени сертификаты прочно заняли свой сегмент на рынке ценных бумаг, не являясь при этом самым востребованным финансовым инструментом.

Проценты по сертификату в 2020 году

Рассматривая, какие предполагает сберегательный сертификат Сбербанка проценты в 2019 году, стоит обратить внимание на наименее выгодные предложения. Они касаются преимущественно низких сумм вложений

Если они составят до 50 тыс. рублей (минимальный порог – 10 тыс. рублей), то ставка не превысит порог в 0,01%. А потому накопления даже за несколько лет составят весьма непривлекательный уровень.

Скачать файл:

Условия выпуска, оплаты и обращения сбер сертификатов

Основные процентные ставки

Ставка зависит от суммы и длительности вложений, что влияет на их доходность

Если есть желание получить больше, нужно вложить свыше этой суммы. Чем дольше срок действия бумаги, тем больше будет ставка. Рассмотрим для примера критерии, предлагаемые для вложений в диапазоне 50 тыс. – 1 млн. рублей:

- до 180 дней: 4,35%;

- до года: 4,5%;

- 1-2 года: 4,5%:

- 2-3 года: 4,5%;

- ровно три года: 4,5%.

Как видно, ставка начинает повышаться с увеличением срока размещения средств, а при более значительных суммах становятся наиболее выгодными:

- 1-8 млн. рублей: 4,95-5,15%;

- 8-100 млн. рублей: 5,5-5,7%;

- от 100 млн. рублей: 5,9-6,1%.

Но стоит знать очень важную деталь. Если запросить всю сумму раньше срока, процентная ставка аннулируется и применяется минимальная – 0,01%. Это условие не зависит от времени окончания, даже если не дождаться один день.

Условия оформления ценной бумаги на предъявителя

Ставки могут изменяться с любой периодичностью, а потому расчет происходит только в момент обращения за деньгами по действующим на конкретный момент. Но переживать не стоит. Обычно, изменения происходят в сторону увеличения, и наблюдается это не часто.

Процедура оформления весьма проста. Предварительно нужно уточнить отделение, которое занимается выдачей. Сегодня не все офисы предлагают эту услугу. Посетив банковское отделение, необходимо подать заявление. В нем отметить сумму и срок, а также вписать свои паспортные и регистрационные данные.

Выданную бумагу можно забрать с собой или оставить в отделении для сохранности. Последняя услуга является бесплатной. Если же бумагу забрать, нужно соблюдать ее сохранность. Прибыль выдается только по ее предъявлению. Но в случае утраты, возможно восстановление документа. С целью безопасности, такая процедура происходит через судебную систему.

Вам может быть интересно:

Клиентам пенсионного возраста банк предлагает множество инструментов для сбережения их трудовых накоплений. Пенсионеры склонны положительно рассматривать вложения в сберегательный сертификат Сбербанка, поскольку проценты в 2019 г. кажутся более привлекательными, чем по программам вкладов. Эта категория вкладчиков заинтересована в еще одной особенности ценной бумаги — возможности передать ее любому человеку без утомительной процедуры оформления дополнительных бумаг. С другой стороны, в случае утери ценной бумаги владельцу предстоит сложная процедура восстановления прав на нее.

Перед приобретением следует внимательно изучить главные параметры этой ценной бумаги

Условия предоставления займов и кредитов

Внимание. Никогда не платите никаких предоплат, ни за что до фактического получения денег

Заемщиками коммерческой микрофинансовой организации (ломбарда) являются физические лица.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме потребительского кооператива финансовой взаимопомощи, могут быть только физические лица – члены такого кооператива, осуществляющие ремесленную деятельность, деятельность по оказанию услуг в сфере агроэкотуризма, ведение личного подсобного хозяйства, получающие заем на цели осуществления указанной деятельности, а также физические лица, являющиеся собственниками имущества, учредителями (участниками) коммерческих организаций, получающие заем на цели осуществления предпринимательской деятельности данной коммерческой организации.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме общества взаимного финансирования, могут быть члены такого общества, являющиеся исключительно субъектами малого и (или) среднего предпринимательства, получающие заем на цели осуществления предпринимательской деятельности.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме фонда, могут быть как физические, так и юридические лица. При этом заем физическим лицам предоставляется на цели осуществления ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма, ведения личного подсобного хозяйства, а физическим лицам, являющимся собственниками имущества, учредителями (участниками) коммерческой организации, – на цели осуществления предпринимательской деятельности данной коммерческой организации. Субъектам малого и (или) среднего предпринимательства заем предоставляется на цели осуществления предпринимательской деятельности.

Возможные действия клиентов, имеющих сберегательный сертификат

Держатели Ценных бумаг, выпущенных банком до 01.06.2018 года, могут предъявить их к оплате как по сроку, обозначенному в договоре, так и досрочно, на условиях договора, заключенного между Сбербанком и вкладчиком.

Следует иметь в виду, что погасить сертификат можно только в представительствах Сбербанка. Сделать это можно не только в том офисе, где он был оформлен. Обналичивание ценной бумаги производится не всеми представительствами кредитной компании, поэтому предварительно необходимо уточнить возможность проведения операции, позвонив в Службу поддержки банка по номеру 900.

Если сертификат находится на руках, получить деньги можно в день обращения. При хранении ЦБ в банке, потребуется предварительно оповестить кредитную компанию о своем намерении. При обналичивании крупной суммы денежных средств следует предварительно дать заявку на получение наличных.

Если сертификат украден, то требуется немедленно оповестить об этом банк, хорошо, если у держателя ценной бумаги будет сохранен ее номер. Не теряя времени, вкладчику следует заявить о краже в полицию. В случаях механических повреждений ценной бумаги (постирали, разорвали и т. д.), чтобы обналичить, потребуется проведение специальной экспертизы. Если эксперты докажут подлинность документа, его можно будет погасить.

При хранении сберегательного сертификата в банке, держатель может оформить доверенность на получение денежных средств третьим лицом. Доверенность должна быть заверена нотариусом, в противном случае обналичить сертификат может только его держатель.

Если ценная бумага находится на ответственном хранении в банке, на нее может быть наложен арест судебных органов, либо она может быть конфискована по решению суда. Также она подлежит учету при разделе имущества между супругами. При нахождении сертификата на руках, эти ограничения отсутствуют.

Информация о том, когда кредитная компания приступит к выпуску именных сертификатов, на каких условиях это будет производиться, величина процентной ставки, на сайте отсутствует.

Застрахован ли Сберегательный сертификат?

Процентная ставка по Сберегательному сертификату в Сбербанке выше, чем ставка по любому вкладу и это неспроста. Все вклады (и валютные, и рублевые) застрахованы по государственной программе, а потому вкладчики в случае разорения банка смогут получить свои деньги обратно. Со Сберегательными сертификатами дела обстоят иначе, они не подлежат страхованию и именно этот риск Сбербанк компенсирует повышенными процентами.

Досрочный возврат «безотзывного» сертификата: ЦБ — за, банки — против

Между тем банковское сообщество ведет дискуссию с регулятором по поводу судьбы сберегательных сертификатов, точнее, о возможности их досрочного погашения.

Банк России разработал проект указания «О реквизитах сберегательного (депозитного) сертификата, закрепляющего права владельцев сберегательных (депозитных) сертификатов, выдаваемых на условиях обездвижения». В проекте, в частности, было предложено установить возможность для вкладчика вернуть средства досрочно (даже в случае «безотзывного» сертификата) при условии, что он выплатит кредитной организации некие проценты.

«Возможность предъявления сертификата, содержащего указание на отсутствие права его владельца на получение вклада по требованию, к досрочной оплате была включена в проект указания по предложению отдельных кредитных организаций, поскольку не исключено возникновение ситуаций, при которых вкладчикам, разместившим средства в сберегательные сертификаты, денежные средства будут требоваться оперативно (в связи с неожиданными жизненными ситуациями: смерть или болезнь родственников, крупные покупки и так далее). При этом отказ банков от возврата средств до истечения срока погашения сертификата может негативно восприниматься вкладчиками, снижать их лояльность по отношению к банкам, а в отдельных случаях приводить к росту социальной напряженности в обществе», — такой аргумент привел Центробанк. Во избежание негативных последствий и для повышения привлекательности финансового инструмента было предложено установить возможность для вкладчика вернуть средства досрочно (даже в случае «безотзывного» сертификата) с выплатой банку компенсации за досрочное погашение сертификата.

Это условие не устроило банки, в связи с чем Ассоциация банков России обратилась с письмом в Центробанк. Банкиры написали, что согласны досрочно погашать сертификаты лишь по аналогии с досрочным выкупом векселей.

«В проекте установлено, что вкладчик досрочно предъявляет сертификаты к оплате кредитной организации и при этом уплачивает ей некоторые проценты. Согласно п. 3 ст. 844 ГК РФ у банка отсутствует обязанность погашать такой сертификат вне зависимости от размера уплачиваемой владельцем сертификата суммы. По этой причине положение нуждается в уточнении. Предлагается установить, что по усмотрению банка сертификат может быть оплачен досрочно, при этом сумма, выплачиваемая владельцу сертификата, определяется по соглашению сторон по аналогии с досрочным выкупом векселей. Кроме того, правовая природа процентного платежа владельца сертификата при досрочной оплате остается не определенной. По указанным причинам условие о таком процентном платеже не должно входить в перечень обязательных реквизитов единого сертификата, если условия выпуска сертификатов не предусматривают возможности досрочного погашения в одностороннем порядке», — говорится в письме.

Банк России решил учесть мнение банковского сообщества при доработке нормативного акта. «По нашему мнению, возможность предоставления вкладчику указанного права действительно должна определяться банком в условиях выдачи сертификатов», — к такому выводу пришли в ЦБ.

Какой срок обращения

Срок обращения депозитных сертификатов определяется банком-эмитентом. По российским законам не может превышать 1 год (для сберегательного — до 3 лет). Пролонгация не предусмотрена. По истечении срока трансформируется во вклад до востребования.

Можно ли предъявить документ к погашению до окончания его срока

Можно, но не нужно. В этом случае всю внесенную инвестором сумму банки будут рассматривать как вклад до востребования. Следовательно, процентная ставка будет существенно ниже ставки, прописанной на бланке.

Сберегательный сертификат Сбербанка: проценты 2018

Сберегательный сертификат Сбербанка в 2018 году может служить альтернативой вкладам физических лиц — проценты у депозитного сертификата на предъявителя выше.

Сертификат Сбербанка для физических лиц – это ценная бумага, которая оформляется на предъявителя. Сберегательный (депозитный) сертификат в 2018 году, подобно вкладу, используется клиентами Сбербанка России для хранения и приумножения денежных средств с доходностью существенно выше, чем по депозитам.

Полезная информация

Процентная ставка Сберегательного сертификата Сбербанка в 2018 году выше, чем у вклада. Одной из причин этого является то, что все депозиты физических лиц банка участвуют в системе страхования вкладов, а сертификаты страхованию не подлежат. Это надо помнить, хотя вероятность того, что Центральный банк РФ может лишить Сбербанк России лицензии, не велика.

Сберегательный сертификат Сбербанка выдается на предъявителя, поэтому его удобно использовать не только для накопления денег, но и в качестве подарка.

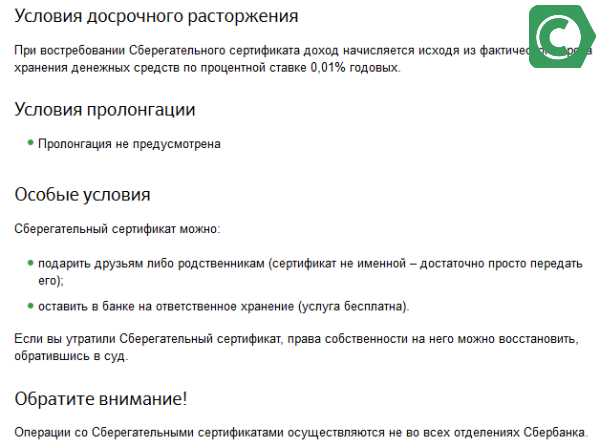

Депозитный сертификат Сбербанка России можно:

- подарить друзьям либо родственникам (сертификат не именной – достаточно просто передать его);

- оставить в банке на ответственное хранение (услуга бесплатна).

Сберегательный сертификат Сбербанка для пенсионеров может быть удобен тем, что его просто передать по наследству. В случае, если депозитный сертификат хранится у владельца, для этого не нужно оформлять завещание, достаточно передать его в руки наследнику. В случае, если ценная бумага сдана на хранение в банк, для ее получения наследнику требуется предъявить свидетельство о праве на наследство.

Обратите внимание

Если Депозитный сертификат пришел в негодность, например, случайно постиран или разорван, надо принести то, что от него осталось в банк. Ценную бумагу передадут на экспертизу, и в случае ее успешного прохождения владельцу будет выдан дубликат или выплачены деньги.. Но при этом надо помнить, что если вы потеряли Депозитный сертификат Сбербанка России, то права собственности на него можно восстановить только через суд!

Но при этом надо помнить, что если вы потеряли Депозитный сертификат Сбербанка России, то права собственности на него можно восстановить только через суд!

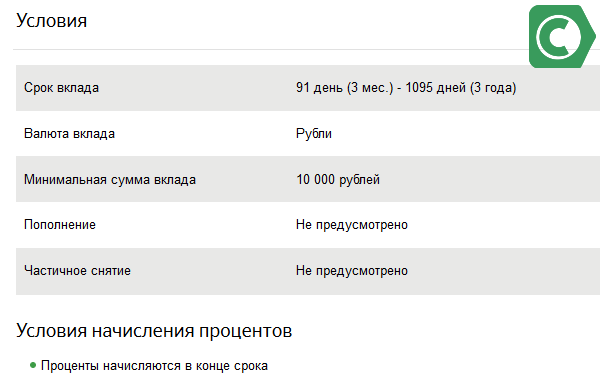

Сберегательный сертификат Сбербанка в 2018 году: ставки и условия

Срок вклада: 91 день (3 мес.) — 1095 дней (3 года);

Минимальная сумма вклада: 10 000 рублей;

Пополнение: не предусмотрено;

Частичное снятие: не предусмотрено;

Проценты начисляются в конце срока;

Пролонгация: не предусмотрена.

Сертификат Сбербанка: процентная ставка в 2018 годуаранее уточнить в какой именно офис банка в вашем городе следует обращаться. А затем все прос

Проценты по Сберегательному (депозитному) сертификату Сбербанка России составляют от 0,01 до 7,10% в рублях в зависимости от суммы и срока вклада.

| Номинал, руб | 91-180 дней | 181-365 дней | 366-730 дней | 731-1094 дней | 1095 дней |

| от 10 тыс.до 50 тыс. | 0,01 | 0,01 | 0,01 | 0,01 | 0,01 |

| от 50 тыс.до 1 млн. | 4,95 | 5,25 | 5,25 | 5,25 | 5,25 |

| от 1 млндо 8 млн. | 5,75 | 6,05 | 6,05 | 6,05 | 6,05 |

| от 8 млн.до 100 млн. | 6,40 | 6,70 | 6,70 | 6,70 | 6,70 |

| от 100 млн. | 6,80 | 7,10 | 7,10 | 7,10 | 7,10 |

Условия досрочного расторжения: при востребовании Сберегательного (депозитного) сертификата доход начисляется исходя из фактического срока хранения денежных средств по процентной ставке 0,01% годовых.

Обратите внимание

Сертификат Сбербанка на предъявителя: как оформить

Получить сберегательный сертификат можно не во всех отделениях Сбербанка, поэтому лучше заранее уточнить в какой именно офис банка в вашем городе следует обращаться. А затем все просто:

- Обратитесь в подразделение Сбербанка России, осуществляющее операции со сберегательными сертификатами, имея при себе паспорт или иной документ, удостоверяющий личность.

- Определите количество приобретаемых сертификатов, их номинал и срок. От выбранных условий зависит процентная ставка.

- Оплатите сертификат наличными или за счет средств, хранящихся на вашем вкладе в Сбербанке.

- Получите ваш сберегательный сертификат.

Подробнее об условиях оформления и процентных ставках сберегательных (депозитных) сертификатов Сбербанка России на сегодня узнавайте на официальном сайте или в отделения банка. Контакты: 900, 8 (800) 555-55-50. Генеральная лицензия на осуществление банковских операций № 1481. Информация не является публичной офертой.

По данным с http://top-rf.ru/investitsii/358-sberegatelnyj-sertifikat-sberbanka-protsenty.html

Особенности сберегательного сертификата

Сберегательный сертификат имеет следующие особенности:

- Бывает именным (персонализированным), и на предъявителя, то есть по второму получить средства может любой человек, в чьих руках он окажется, причём его владельцем могут быть как резиденты, так и нерезиденты РФ;

- По именным сертификатам допускается возможность уступки своих прав требования другому лицу (по договору цессии). В этом случае передающий право на сертификат именуется цедентом, а получающий право – цессионарием (подробнее об этих терминах). Выданный сертификат на предъявителя можно передать, продать или подарить без лишних формальностей;

- Получение средств по сертификату возможно в любом отделении банка, который его выпустил, а не только непосредственно в том, где он выдавался;

- Выпускаются сберегательные сертификаты исключительно в российской валюте и практически на любой срок, но не более 3 лет. Выпуск сертификатов в иностранной валюте не допускается;

- Сертификаты в обязательном порядке – срочные. По окончании срока действия держателю сей бумаги выплачиваются положенные проценты. Если срок сертификата просрочен (например, прошло более года после окончания его действия), то за период с даты его окончания до даты фактического предъявления сертификата к оплате проценты не выплачиваются;

- После даты погашения срок не продлевается (пролонгация не предусмотрена);

- Процент по сертификату фиксированный (как правило, он несколько выше того, что предлагается банком по вкладам) и не изменяется в одностороннем порядке;

- Если процент по ставке превышает текущую ставку рефинансирования ЦБ РФ + 5 процентных пунктов, то в соответствии с законом, с суммы превышения удерживается налог 35% (см. ст. 214.2 Налогового кодекса РФ);

- Не допускается пополнение и частичное изъятие средств;

- В случае необходимости досрочно обналичить сертификат, можно рассчитывать на получение дохода по минимальной процентной ставке, которая действует для вкладов до востребования (при этом весь возможный доход теряется);

- Вклад, удостоверяемый сертификатом, не подлежит страхованию агентством по страхованию вкладов (АСВ);

- Сберегательный сертификат может становиться предметом залога, передаваться по наследству;

- Сертификат не может служить расчетным или платежным средством за проданные товары или оказанные услуги;

- При утрате сертификата на предъявителя придётся восстанавливать свои права в судебном порядке. Восстановление прав по утраченным именным сертификатам осуществляется банком, выпустившей их в обращение (вам выдадут дубликат).