Выгодные дебетовые карты

Содержание:

- Вклады — плюсы и минусы

- Процедура открытия счета

- Росбанк

- Сравнительный анализ продуктов

- Газпромбанк / Умная карта

- Что такое накопительная карта, основные особенности

- Существующие условия

- «Накопительная» от РосЕвроБанка

- Полезные советы для держателей доходных карточек-копилок

- Особенности выбора дебетовой накопительной карты

- Какие способы начисления процента существуют?

- Смарт Карта от банка «Открытие»

- ВТБ / Мультикарта

- Карты с хорошим процентом по накопительному вкладу

- Итоговое сравнение

Вклады — плюсы и минусы

Достоинства вкладов:

- Депозит можно открыть быстро онлайн. Ваши деньги сразу начнут работать.

- Стабильный процент на весь срок вклада — ставка не меняется

- Существует возможность пополнения. У Тинькофф есть бонус за пополнение из другого банка( на определенных тарифах)

- Вклад вряд ли уведут в случае мошенничества и компроментации вашей карты.

Недостатки вкладов

- Нельзя снимать деньги со вклада(в случае непополняемых вкладов, которых очень много)

- Большая мин. сумма вложения — 50 тыс. рублей, в случае Тинькофф.

- Быстро снять всю сумму не получится, нужно закрыть вклад, потом перевести на карту. Это может занять день. Для некоторых вкладов при досрочном закрытии — нужно идти в банк.

- Есть так называемые псевдополняемые вклады — пополнять можно только первый месяц.

В случае Тинькофф мы за 3 месяца хранения получим доход 1381 рубль.

Процедура открытия счета

После заключения договора на руки клиенту выдается справка, свидетельствующая открытие накопительного счета. Эту бумагу необходимо отнести в соцслужбу или ПФ и оформить перечисление ежемесячных выплат на открытый банковский счет. Карта оформляется и выдается на руки бесплатно, льготной становится и обслуживание интернет-банкинга (СМС-оповещение). После двух бесплатных месяцев стоимость Мобильного банка будет составлять ежемесячные 30 руб. Оплата станет автоматически списываться со счета каждое начало очередного месяца.

Есть возможность оформления заявления на выдачу накопительной карты с помощью сервис-системы Сбербанк-Онлайн. Дистанционно разрешается оформить анкету и отослать ее на рассмотрение в банк. После чего с клиентом связываются работники Сбера и приглашают посетить учреждение для заключения договора и выдачи карточки.

Росбанк

В топ банковских карт вошла карта «МожноВсё» Росбанка. Владелец пластика может выбрать вид вознаграждения: Cashback или Travel-бонусы. Менять бонусную программу с Cashback на Travel-бонусы и обратно, а также категории повышенного возврата можно ежемесячно. Кроме того начисляется до 8% на остаток по сберегательному счёту.

Размер бонусов зависит от подключённого пакета услуг.

таблица скроллится вправо

| «Классический» | «Золотой» | «Премиальный» | |

|---|---|---|---|

| Кэшбэк за любые покупки | 1% | ||

| Кэшбэк в выбранных категориях | от 2% до 10% в одной категории | от 2% до 10% в двух категориях | от 2% до 10% в трёх категориях |

| Travel-бонусы | до 5% за каждые 100 руб. покупки |

Можно открыть до 4 счетов в разных валютах. Снимать наличные без комиссий разрешается в банкоматах банков-партнёров и банков группы Societe Generale по всему миру.

Стоимость обслуживания зависит от пакета услуг. Комиссия не списывается при выполнении условий по ежемесячному обороту, сумме поступлений или остатку на счетах.

Плюсы:

- возможность выбора бонусной программы;

- карта мультивалютная;

- есть процент на остаток.

Минусы:

- проценты начисляются на дифференцированный остаток по накопительному счёту;

- максимальные бонусы начисляются при тратах по карте от 100 тыс. руб. в месяц.

Сравнительный анализ продуктов

Все предложения отличаются по критериям начисления процентов, кэшбэка, обслуживания и т.д. И выбирать следует тот продукт, по которому легче соблюсти минимальные требования. Чтобы легче воспринять информацию по картам, представим их характеристики в таблице, а выбор делайте в соответствии со своими запросами и пожеланиями.

| “Смарт Карта” Открытие | “Космос” Хоум Кредит Банк | “Накопительная” РосЕвроБанк | “Мультикарта” ВТБ24 | “Простой Доход” ЛокоБанк | |

| % ставка годовых на остаток | 4-8% | 3-6% | 6,1 | 1-6% | 7,5% |

| % кэшбэка | от 1 до 10% | 1%, до 20% от партнёров | нет | до 10% | до 10% только от партнёров |

| Лимит, на который начисляется % | любой положительный баланс | от 10 000 | до 3 млн | до 300 000 включительно | свыше 20 000 |

| Условия для начисления % | положительный баланс | при балансе 10 000 – 500 000 руб. начисление составит 6%, более 500 000 — 3% | баланс не более 3 млн | баланс до 300 000 | траты более 20 000 в месяц, баланс на начало каждого дня более 20 000 |

| СМС-уведомления, в месяц | 59 руб. | 59 рублей | 61 рубль | без комиссии | бесплатно |

| Снятие в банкоматах сторонних банков | 1,5%, не меньше 250 руб. | бесплатно 5 операций в месяц, затем — 100 руб. | 1%, не менее 200 рублей | 1%, но не меньше 99 рублей за операцию, в собственных банкоматах бесплатное снятие сумм более 100 000 руб. | 1%, не менее 100 руб. |

| Выпуск и обслуживание | бесплатно при соблюдении условий, иначе — 299 р. ежемесячно | бесплатно при балансе более 10 000, иначе — 99 руб. в месяц | бесплатно | бесплатно при тратах с карты в месяц более 5000, иначе — 249 р. | бесплатно |

Все предложения отличаются по критериям начисления процентов, кэшбэка, обслуживания и т.д. И выбирать следует тот продукт, по которому легче соблюсти минимальные требования. Чтобы легче воспринять информацию по картам, представим их характеристики в таблице, а выбор делайте в соответствии со своими запросами и пожеланиями.

Газпромбанк / Умная карта

Предложение от Газпромбанка “Умная карта” позволяет копить кэшбэк или мили по выбору владельца. Разберем, почему она “умная”.

Условия обслуживания

Бесплатное ежемесячное обслуживание при соблюдении одного из следующих условий:

- оплата товаров и услуг от 5 000 ₽ за расчетный период;

- неснижаемый остаток – 30 000 ₽;

- кредит в банке;

- зарплата от 15 000 ₽ на карту банка.

В остальных случаях плата за обслуживание – 99 ₽ в месяц.

К карточке можно открыть накопительный счет. Если остаток по нему превысит 5 000 ₽, то банк начислит 5,3 %. Счет можно пополнять и снимать деньги без ограничения. Также нет потолка по сумме и сроку накопления. Единственный минус такого счета – возможность снижения процента на остаток по инициативе банка.

Наличные можно снять в банкоматах Газпромбанка бесплатно или 3 раза за расчетный период в других банках (не более 100 000 ₽ в месяц). Бесплатные переводы – не более 10 000 ₽ за расчетный период.

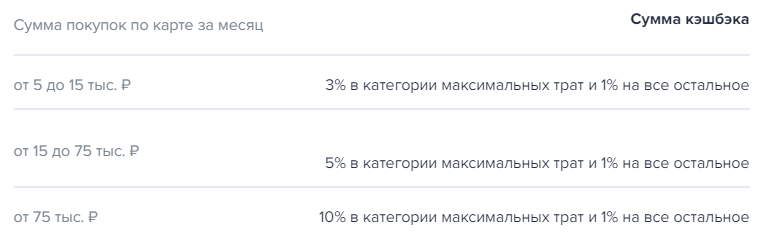

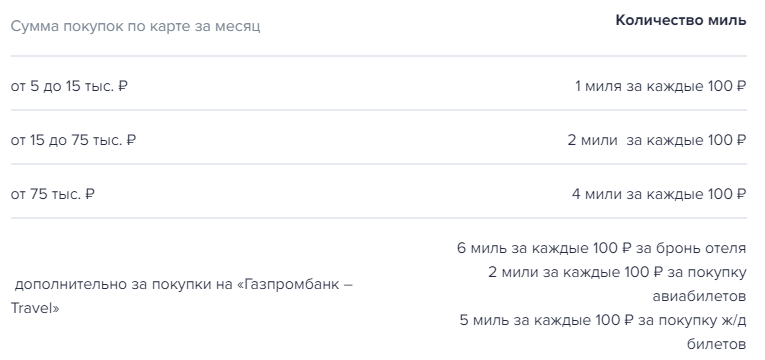

Бонусная программа

Дебетовую карту Газпромбанка называют умной из-за бонусной программы. Владельцу не надо выбирать категорию для получения повышенного кэшбэка. Банк сам определяет, на какие товары или услуги больше всего денег тратит клиент, и назначает по этой категории повышенный процент возврата.

На сайте перечислены категории, по которым выплачивают повышенные проценты возврата: АЗС, кафе, рестораны, детские товары, аптеки, одежда и обувь и пр.

Один раз в месяц владелец пластика может поменять кэшбэк на мили.

Что такое накопительная карта, основные особенности

Заказать пластик такого уровня можно не только в ведущей банковской структуре России, накопительные карточки предлагают к оформлению и прочие банки. По своим функциональным возможностям они практически не отличаются от аналогичных финансовых продуктов.

Процентная ставка, которой отличается дебетовая накопительная карта от Сбербанка, разрабатывается и устанавливается самой финансовой организацией. К достоинствам этого вида пластика также относится и имеющаяся функция кэшбэка. То есть при безналичном расчете на бонусный счет держателя пластика поступают баллы в размере 1-30% от потраченной суммы.

Существующие условия

На что необходимо обращать внимание при оформлении доходной карты:

- размер процентов, начисляемых на средства на остатке;

- минимальный и максимально возможный остаток на счете;

- наличие и размер ежемесячного лимита на снятие денег;

- наличие и продолжительность беспроцентного периода за пользование кредитными средствами;

- наличие комиссии за перевод;

- участие в программах лояльности банка;

- наличие и размер кэшбэка;

- ежегодная стоимость обслуживания;

- наличие смс-информирования;

- мультивалютность;

- срок действия.

Особое внимание следует уделять кэшбэку. Это еще одна модная функция, которая позволяет держателю карты тратить меньше денег на покупку товаров и оплату услуг

Кэшбэком банковской карты называют услугу, подразумевающую возврат на счет покупателя установленного процента от потраченной суммы. Его размер в каждом случае индивидуален. Возвратная сумма колеблется от 1 до 5%.

«Накопительная» от РосЕвроБанка

Очень симпатичные условия для накопления и приумножения свободных средств предлагаются по платиновой карточке Мастеркард «Накопительная», выпускаемой РосЕвроБанком – проценты на остаток в пределах 2 999 999,99 рублей начисляются по ставке 7,7% в год.

Следует знать, что при закрытии карточки проценты за последний неполный месяц выплачиваться не будут, поэтому лучше планировать закрытие пластика на начало следующего месяца.

Особенности

Платиновая карточка «Накопительная» является бесконтактной, оснащена чипом и позволяет осуществлять бесконтактные платежи по технологии PayPass. Для ее оформления достаточно иметь паспорт и быть в возрасте старше 18 лет.

Преимущества и недостатки

Безусловным преимуществом этого пластика является высокая ставка, по которой начисляются проценты на остаток, а также:

- бесплатный выпуск и обслуживание в первый и последующие годы;

- наличие дисконтной программы Сashberry – для получения скидок в кафе, барах и ресторанах, являющихся партнерами РосЕвроБанка;

- возможность конвертации денег без комиссии по курсу банка;

- снятие наличных без комиссии в банкоматах и ПВН РосЕвроБанка;

- большие лимиты на снятие наличных – в пределах полумиллиона рублей в день и до полутора миллионов рублей в месяц.

Однако не обошлось без недостатков:

- платное смс-информирование – 61 рубль в месяц;

- высокие комиссии за снятие денег в «чужих» ПВН – 2%, но не менее 400 рублей;

- снятие денег в «чужих» банкоматах: бесплатна только первая выдача в месяце, затем оплачивается 1% от суммы, минимально 200 рублей;

- отсутствие кэшбека.

Ключевые условия

На сайте РосЕвроБанка приводится сравнение, чем их накопительная карта лучше вклада:

- Снятие средств без потери %.

- Ежемесячная выплата процентов (и, естественно, их капитализация).

- Удобное пополнение карты в любое время с карты любой кредитной организации через интернет-банк, а также через банкоматы РосЕвроБанка и МКБ.

- Возможность распоряжаться суммой на карточке в любое время и по своему усмотрению.

Чтобы получить «Накопительную» от РосЕвроБанка, достаточно заполнить заявку на сайте, после чего дождаться курьера с картой (доставка только по Москве в пределах МКАД).

Полезные советы для держателей доходных карточек-копилок

Карта-копилка не заменит вам полноценного вклада, хотя ставка по ним в ряде случаев выше, чем в среднем по вкладам. Дело в том, что крупную сумму держать на карте небезопасно из-за рисков кражи или компрометации карты. Начисление процента на остаток надо воспринимать, как приятную особенность (бонус) вашего пластика, которая позволит окупить возможные расходы на обслуживание и получить небольшой доход.

Если вы всё-таки решили использовать карточку действительно в качестве полноценной копилки, то имеет смысл прислушаться к следующим советам:

С более полным списком карт с процентом на остаток, актуальным на 2021 год, вы можете ознакомиться в этом обзоре.

Загрузка …

Особенности выбора дебетовой накопительной карты

По сути накопительная карта — это промежуточный продукт между дебетовым пластиком и депозитным вкладом. Среди населения инструмент получил название “копилка”. Разница с депозитом заключается в свободном пополнении и снятии денег со счёта. Чтобы выполнялось начисление процентов, следует оставлять на счёте минимальную сумму, прописанную в договоре.

Накопительные карты разных банков отличаются по условиям, процентным ставкам и дополнительным опциям

Выбирая продукт для себя, обратите внимание на такие нюансы:

- Годовой процент и его изменение в зависимости от суммы;

- Наличие кэшбэка;

- Ограничение на снятие средств;

- Плата за эмиссию и ведение счёта;

- Можно ли без комиссии пополнять “копилку” с карт других банков;

- Есть ли комиссия при обналичивании денег с банкоматов банка-эмитента и других учреждений;

- Предусмотрен ли овердрафт, процентная ставка на кредитные средства;

- Интернет- и СМС-банкинг.

Специалисты банка стараются продать тот продукт, с которого львиную долю выгоды получит организация. Поэтому рекомендуется перед подписанием бумаг внимательно ознакомиться с договором и выяснить интересующие вопросы с консультантом.

Какие способы начисления процента существуют?

Итак, чтобы начислялись проценты, на счету постоянно должна храниться определенная сумма – неснижаемый остаток. При этом некоторые банки обязывают хранить установленную минимальную сумму, другие начисляют процент только на суммы в пределах установленного максимума, но в обоих случаях нужно выполнять условия банка по обязательным операциям (так банк зарабатывает на комиссии).

Начисление процентов осуществляется одним из трех способов:

На минимальный остаток за отчетный месяц. То есть банк рассчитывает ставку по истечении месяца, выявив минимальную сумму, которая хранилась на счету весь месяц. К примеру, 30 дней баланс карты составлял 90 тыс. р., а на 31-й день деньги были потрачены, и на счету осталось 5 тыс. р. Значит, проценты будут начислены только на сумму 5 тыс. р., так как это был минимальный остаток, который постоянно находился на счету. Также работает и обратная ситуация: даже если в течение месяца средства добавились, то процент будет начисляться только на первоначальную минимальную сумму

Важно! Если даже на один день баланс карты составит «0», значит, процентов не будет вообще. На средний остаток за отчетный месяц

При этом способе начисления совершенно неважно, одна и та же сумма на счету или нет. Система сложит суммы за каждый день и разделит их на количество дней в расчетном месяце. После этого будет насчитана ставка на получившуюся среднюю сумму средств, хранящихся на счету в течение месяца.

На остаток за каждый календарный день. Схема начисления очень проста: каждый день система определяет остаток на счету и начисляет на него процент. Зачисление средств осуществляется в конце месяца, после сложения всех сумм. Этот вид начисления является одним из наиболее выгодных для клиента.

Каждый банк самостоятельно выбирает способ начисления «поощрения». При этом самым выгодным для банка является первый способ – так можно ничего не начислять в случае отсутствия средств на счету хотя бы в течение одного дня.

Помимо ограничений по остаткам на счете, банки ввели дополнительные условия, от которых также зависит возможность получения процентов. Каждый конкретный банк устанавливает свои условия, чаще всего такие:

- Обязательный ежемесячный оборот по счету. То есть, клиенты должны активно использовать карту для безналичных расчетов. Некоторые банки устанавливают многоуровневую систему трат: траты свыше 7 тыс. – 3,5% на остаток, траты более 30 тыс. – 5% (Хоум Кредит Банк). Начисление процентов осуществляется именно в конце месяца, после подсчета суммарных трат за месяц.

- Обязательное ежемесячное поступление средств. Для получения процентов устанавливается ограничение по минимальной сумме поступления заработной платы. Если зачисление будет меньше – процент не начисляется (карта Платинум от Тинькофф с поступлением заработной платы от 400 тыс. р.).

- Минимальная сумма на счету. По премиальным картам устанавливают ограничение по сумме, что постоянно должна быть на счету: от 1-3 млн р. (Платинум от Тинькофф).

- Максимальная сумма на счету. Если речь идет об обычных дебетовых карточках, то на них наоборот, установлен максимальный лимит, на который может начисляться процент, к примеру, 300 тыс. р. в Тинькофф Black.

Как правило, действует только одно дополнительно условие

При этом обратим внимание, что одно и то же условие может быть установлено и для получения бесплатного обслуживания. К примеру: делать покупки на сумму от 10 тыс

р. в месяц и не платить за обслуживание – и в дополнение получить проценты на остаток.

Смарт Карта от банка «Открытие»

Банк «Открытие» дает возможность держателям «умных» карточек категории Виза Классик получать до 8% годовых на карточный остаток.

Особенности

Этот карточный продукт оснащен чипом и имеет возможность осуществления бесконтактных оплат по технологии PayWave. Более того, карточку можно привязать к программам Android Pay / Apple Pay / Samsung Pay и оплачивать покупки с помощью смартфона.

Что касается начисления процентов, не все так просто:

- 8% в год начисляется только на остаток до 29 999,99 руб.;

- при остатке средств более 30 000 и менее 499 999,99 руб. проценты начисляются из расчета 6% годовых;

- если остаток на карточке более полумиллиона, процентная ставка составляет всего 4% в год.

Преимущества и недостатки

Достоинствами этого карточного продукта можно назвать:

- Высокую ставку, но начисляется она только на остаток до 30 000 рублей, что не совсем подходит при использовании этого пластика как накопительного.

- Возможность применения передовой технологии оплаты телефоном вместо пластика,

- Возможность бесплатного обслуживания в первый и второй год при условии суммы покупок в месяц более 30 000 рублей или поддержания среднемесячного остатка по счету не меньше 30 000 рублей (это т.н. минимальные требования).

- Наличие кэшбека в размере 1% при совокупном объеме покупок до 30 000 рублей, 1,5% — при сумме покупок в месяц более 30 000 рублей, а также возможность возврата 10% (не более 2000 рублей) в промокатегориях: в сентябре 2017 года — это покупки в аптеках и магазинах косметики; общая сумма возврата в месяц не может быть больше 5 000 рублей.

К сожалению, недостатков у этого пластика как-то многовато:

- Платное обслуживание при несоблюдении условий – 299 рублей в месяц.

- Снятие наличных через банкоматы и ПВН банка «Открытие» бесплатное только для сумм до 5 000 рублей в месяц (а при соблюдении минимальных требований – до 50 000 рублей в месяц), в остальных случаях комиссия составляет 1,5%, причем минимум 250 рублей.

- Маленький лимит на снятие наличных в месяц – до 150 000 рублей.

- Наличие комиссии за конвертацию – от 1 до 3 процентов.

- Платное смс-информирование – ежемесячно 59 рублей.

- Платный запрос баланса в банкоматах «чужих» банков – 60 рублей.

- Очень высокая плата за несанкционированный овердрафт – 511% годовых.

Ключевые условия

Чтобы оформить эту карту, достаточно достичь возраста 18 лет и иметь постоянную регистрацию в регионе присутствия банка. При этом «ФК Открытие» предлагает бесплатную доставку пластика по 36 городам России. Заказать карту можно только на сайте банка www.open.ru, заполнив заявку.

ВТБ / Мультикарта

Банк ВТБ активно рекламирует свою дебетовую Мультикарту.

Условия обслуживания

Название говорит само за себя. Карта открывается в трех валютах: рублях, долларах и евро. По обслуживанию одна из самых дорогих из нашего обзора:

- 0 ₽, если были расходные операции от 5 000 ₽ за расчетный период;

- 0 ₽ в 1-й месяц обслуживания при оформлении заявки онлайн;

- 249 ₽ в остальных случаях.

Размер процента на остаток зависит от суммы трат в течение расчетного периода:

- 1 %, если траты 5 000–15 000 ₽;

- 2 %, если траты от 15 000 до 75 000 ₽;

- 6 % (7 % по платежной системе МИР), если траты более 75 000 ₽.

Комиссии за снятие наличных и переводы также зависят от суммы трат:

Бонусная программа

ВТБ предлагает разнообразную бонусную программу. Накопленные бонусы расходуются на товары и услуги из специального каталога банка. Клиент может подключить одну из опций.

Коллекция. Позволяет получать бонусы за любые покупки, конкретный процент зависит от суммы ежемесячных трат и остатка денег на счетах.

Сбережения. Позволяет увеличить доходность по накопительному счету и вкладам.

Cash Back и Авто. Возвращает процент за траты на АЗС, парковках.

Путешествия. Клиент получает мили за свои расходы и может потратить их на путешествия (отели, билеты, аренда авто и др.) из каталога банка.

Заемщик. Клиент получает снижение процента по кредиту, в том числе и ипотечному.

Cash Back и Рестораны. Повышенный кэшбэк за оплату счетов в ресторане, кафе, кино и театрах.

Карты с хорошим процентом по накопительному вкладу

Некоторые банки не готовы начислять процент на остаток по своим дебетовым картам, но предлагают клиентам открыть накопительный вклад. Обычно переводить средства между вкладом и картой можно как угодно, без особенных ограничений. Если у вас в кармане лежит смартфон с банковским приложением, сделать это можно когда угодно за пару минут.

Мы выбрали три дебетовые карты с максимальным процентом на остаток по дополнительному накопительному вкладу.

| Банк | Карта | % по вкладу, годовых | Кэшбэк | Обслуживание |

| Газпромбанк | Умная карта | до 6% | от 1% до 10% | 0 руб./мес. |

| Росбанк | #Можновсё | до 6% | от 1% до 20% | от 0 до 99 руб./мес. |

| МТС | Weekend | до 4,5% | от 1% до 5% | от 0 до 99 руб./мес. |

Газпромбанк «Умная карта» — Умный кэшбэк

- Процент на остаток по вкладу — до 6% годовых.

- Кэшбэк — от 1% до 10%.

- Стоимость — 0 руб./мес.

Умный кэшбэк по этой карте означает, что банк сам выбирает наиболее выгодную для вас категорию покупок — максимальный процент придет за расходы в той категории, по которой вы потратили больше всего денег в течение месяца.

Что касается капитализации средств, то для этого используется накопительный счет “Управляй процентом”. Максимальная ставка по нему — 6% годовых, она действует в течение первых двух месяцев.

В дальнейшем лесенка тарифов такова:

- 4% годовых — базовая ставка по вкладу;

- +0,5% годовых — за пополнение на сумму от 15 000 до 74 999,99 руб.;

- +1% — за пополнение от 75 000 до 149 999,99 руб.;

- +1,5% — за пополнение более, чем на 150 000 руб.

Фактически выходит, что с третьего месяца заработать можно не более 5,5% годовых, для чего нужно пополнять вклад очень активно. По умолчанию ставка составляет всего 4% годовых.

Росбанк «#Можновсё» — Кэшбэк до 20%

- Процент на остаток по вкладу — до 6% годовых.

- Кэшбэк — от 1% до 20%.

- Стоимость — от 0 до 99 руб./мес.

На остаток по этой дебетовой карте процент также не начисляется. Для этого нужно открыть накопительный продукт #МожноСчёт. Для того, чтобы капитализация была максимальной, нужно держать на таком вкладе довольно крупную сумму — от 500 000 до 700 000 рублей. Вот как выглядит лесенка тарифов по счету:

- 1,5% годовых — остаток от 0 до 299 999,99 руб.;

- 2,5% годовых — от 300 000 до 499 999,99 руб.;

- 6% годовых — от 500 000 до 700 000 руб.;

- 2% годовых — более 700 000 руб.

Что касается комиссии за обслуживание карты, то она не взимается при выполнении хотя бы одного из трех условий:

- на всех счетах и вкладах в банке у вас лежит более 100 000 руб.;

- вы израсходовали с карты более 15 000 руб. в месяц;

- вы пополнили свои счета и вклады более, чем на 20 000 руб. за месяц.

МТС «Weekend» — Кэшбэк рублями каждую пятницу

- Процент на остаток по вкладу — до 4,5% годовых.

- Кэшбэк — от 1% до 5%.

- Стоимость — от 0 до 99 руб./мес.

Молодежная карта МТС Банка Weekend позволяет получать от 1% до 5% кэшбэка, которые выплачиваются каждую неделю, по пятницам.

Накопительный вклад в банке открывается автоматически при выпуске карты. Максимальный процент в данном случае выглядит менее интересным, чем в других случаях, но заработать его намного проще. По факту условия капитализации в этом случае будут более выгодными условий двух предыдущих вариантов для большинства держателей.

Вот как начисляется процент на остаток по накопительному вкладу в МТС Банке:

- 4,5% годовых — на остаток до 299 999 руб.;

- 2% годовых — на часть остатка от 300 000 руб.

Для того, чтобы процент был начислен, условие одно — ежедневно в течение месяца на счету должно быть не менее 10 000 рублей.

Обслуживание карты — бесплатное, если расходовать с нее хотя бы 15 000 рублей ежемесячно. Единственный минус — за выпуск карты придется заплатить комиссию 299 рублей.

Итоговое сравнение

Как мы уже поняли, все банки из обзора предоставляют повышенный кэшбэк милями и позволяют их тратить лишь при условии, что клиент делает покупку на сайте по бронированию билетов и отелей этого же банка. Так финансовые структуры развивают свои экосистемы, однако это достаточно сильно привязывает клиента к банку.

Чтобы понять, какая из карт выгоднее, проведем сравнение. Так как путешествия – штука недешевая, просчитаем все бонусы и траты клиента, который за месяц оплачивает авиабилетов на 15 тысяч рублей, отелей на 20 тысяч, а других покупок – еще на 15 тысяч рублей, и хранит на карте 100 тысяч рублей. Предположим, что в каждом конкретном случае клиент тратил бы эти деньги на сайте, принадлежащем банку:

таблица прокручивается по горизонтали

| ALL Airlines | Alfa Travel | Travel Opencard | Карта AIR | Карта Buy&Fly | |

|---|---|---|---|---|---|

| Тинькофф Банк | Альфа-Банк | Открытие | ЮниКредитБанк | Райффайзенбанк | |

| Мили за билеты | 1500 | 675 | 300 | 450 | 150 |

| Мили за отели | 2000 | 1600 | 400 | 1600 | 2000 |

| Мили за прочие покупки | 225 | 300 | 300 | 300 | 150 |

| Доход на остаток | 333 | 250 | |||

| Расходы клиента на услуги банка | 299 | ||||

| Итоговый результат | 4058 | 2825 | 1000 | 2350 | 2001 |

Таким образом, побеждает с большим отрывом Тинькофф банк – он может начислить при заданных условиях более 4 тысяч бонусных миль, тогда как его конкуренты – лишь от 1 до 3 тысяч. Правда, нужно понимать, что 2000 миль за отели – максимальная цифра, в реальности она может быть ниже (ведь клиент может забронировать не тот отель, за который банк дает максимум миль).

В целом же почти любая карта с начислением миль имеет смысл лишь в том случае, если клиент много путешествует, а главное – много тратит в своих путешествиях. Иначе расходы за обслуживание карты будут выше любой потенциальной выгоды по ней.