Дебетовые карты с кэшбэком

Содержание:

- Тинькофф

- Райффайзен Банк

- 10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

- Дебетовые карты с cashback

- Мегафон Банк

- Рейтинг лучших дебетовых карт с кэшбеком

- Рейтинг лучших карт с повышенным кэшбэком

- Рейтинг самых выгодных дебетовых карт:

- Дебетовая карта Рокетбанка

- Что такое кэшбэк?

- Дебетовая карта с процентами на остаток и кэшбэком

- Как выбрать самую выгодную карту с кэшбэком?

- Почему именно эти карты?

- #ВСЁСРАЗУ – Райффайзенбанк

- Карты с лучшим кэшбэком

- Лучшие карты по моему мнению

- Сравнение популярных предложений банков

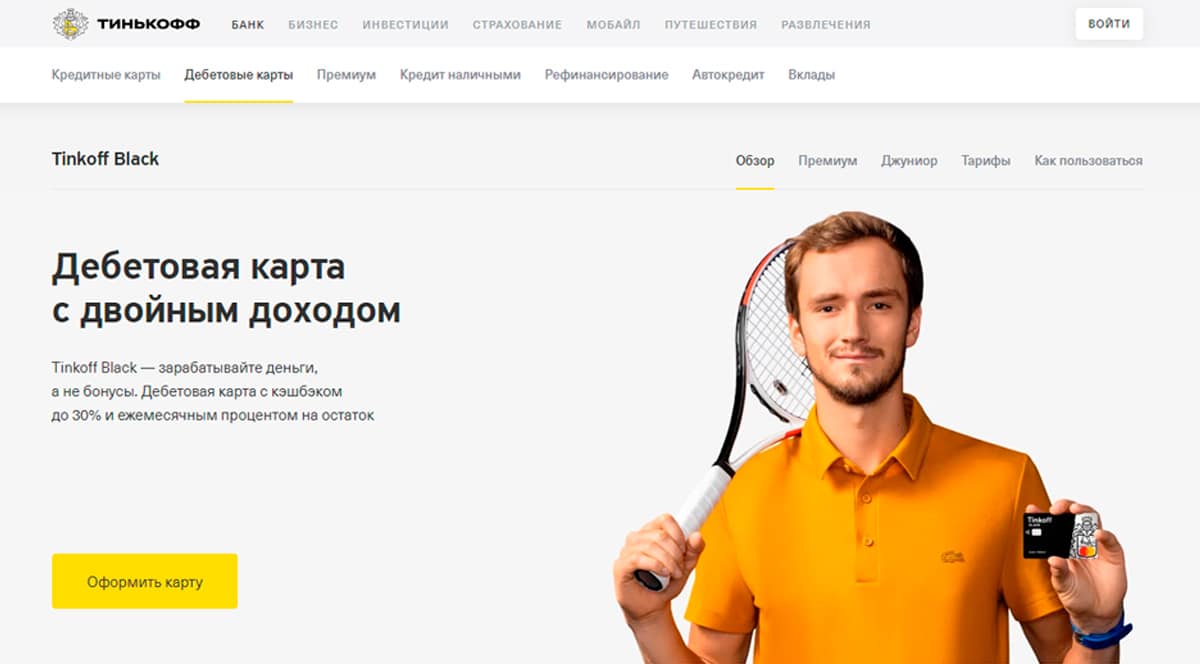

Тинькофф

Выбор пользователей

С дебетовой картой Тинькофф можно получать кэшбек за любые покупки в интернете. Самое популярное предложение и лучшая карта по мнению банка, Tinkoff Black с увеличенным кэшбэком до 30% за покупки. На остаток средств по счету начисляется пятипроцентный бонус, а возврат средств происходит в рублях. В конце месяца банк начисляет сумму, которую можно тратить по своему усмотрению.

Чтобы научить детей обращаться с деньгами, Тинькофф банк выпустил дебетовую карту для подростков. Помимо яркого дизайна, ребенок получит удобное приложение в молодежном стиле и повышенный кэшбэк за покупки в онлайн магазинах. Для оформления банковской карты достаточно заполнить онлайн форму и дождаться приезда курьера. С пластиковой картой Тинькофф можно не беспокоится о наличных, клиентам доступно снятие без комиссии в банкомате любого банка.

Обслуживание счет будет бесплатным при наличии 30 000 руб. в месяц. Все платежи защищены надежной системой по международному стандарту. Но для полной защиты от мошенников можно воспользоваться услугой страхования от несанкционированного списания. Если необходим платеж в другой валюте, переключайтесь между счетами в одно касание в личном кабинете интернет-банкинга.

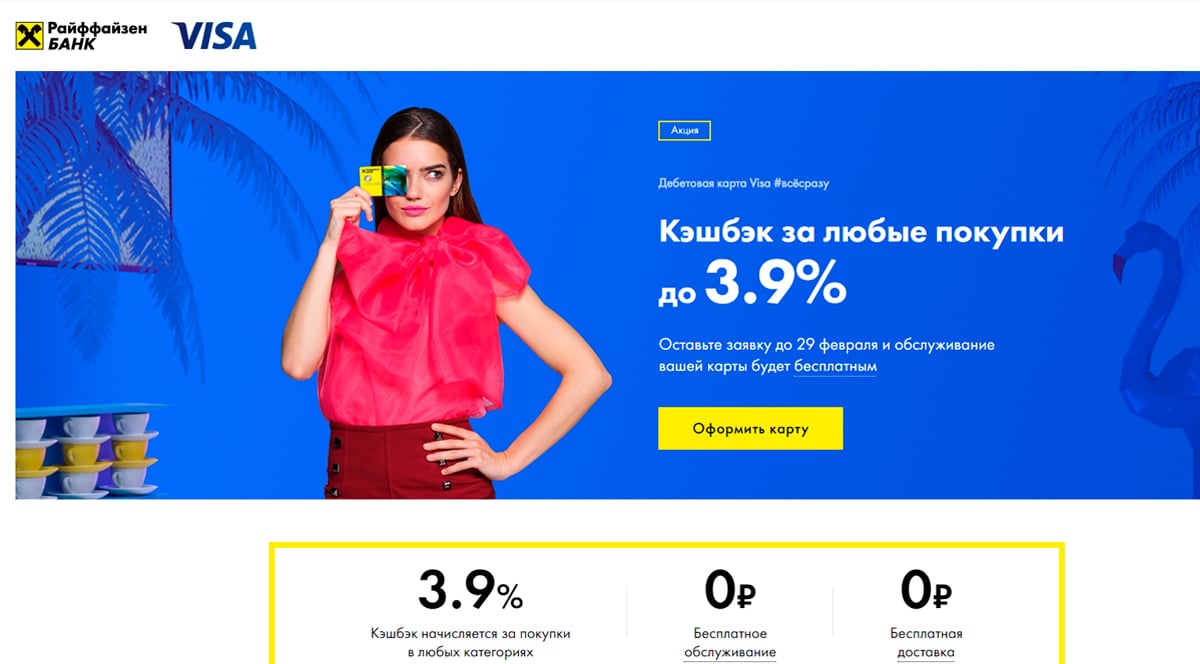

Райффайзен Банк

Дебетовая карта от Райффайзен Банк удобна не только для хранения личных сбережений, но и поможет получить выгоду. Бесплатно оформите Кэшбэк карту, получите 1.5% кешбэка за любые покупки и ежемесячный доход в размере 4% годовых. Не нужно иметь несколько карт для накопления повышенных баллов. Оплачивайте авиабилеты милями, АЗС и счет в ресторане дебетовой картой банка.

Заведите специальную карточку для подростков в Райффайзен Банк с беспроцентным пополнением и повышенным кэшбеком на все покупки. Для оформления достаточно заполнить онлайн форму и дождаться приезда курьера на следующий день. Одновременно можно открыть счет для хранения и накопления денежных средств. Переводы между счетами доступны в личном кабинете.

Чтобы узнать на какой стадии оформления находится дебетовая карта, зайдите в раздел «Проверка готовности». Снимать наличные можно в банкоматах Райффайзен Банка и компаний-партнеров. Кешбэк карта банка идет с бесплатным обслуживанием в течение всего срока действия. Для удобного управления счетами в 2021 году, оплаты услуг и переводов, скачайте мобильное приложение Райффайзен Банк.

10 место. Максимум+ (ОТП Банк) — MasterCard, МИР

Рекомендовано для вас

Рейтинг бесплатных дебетовых карт

Застрахованы ли деньги на дебетовой карте?

Ограничено ли снятие наличных у дебетовой карты?

В процессе выбора дебетовой карты для хранения денег учитывайте следующие параметры:

| Название, банк, платежная система | Размер процентов на остаток | Условия начисления процентов | Стоимость обслуживания |

| Пора (УБРиР) — Visa | до 6% годовых | наличие трат на сумму от 60 000 рублей и остатка до 500 000 рублей | бесплатно при ежемесячных тратах от 12 000 рублей, иначе — 99 рублей в месяц |

| Aurum (Ак Барс) — MasterCard | до 5% годовых, переводятся в золото по курсу ЦБ | остаток от 30 000 рублей | бесплатно при остатке от 30 000 рублей, покупаках от 20 000 рублей или пополнении от 10 000 рублей, иначе — 79 рублей в месяц |

| Купил-Накопил (Таврический) — Visa, MasterCard | до 6,4% годовых | сумма трат от 8 000 рублей в месяц, остаток от 8 000 рублей | бесплатно |

| Прибыль (Уралсиб) — Visa | до 5,25% годовых | сумма трат от 10 000 рублей в месяц, остаток до 2 000 000 рублей | бесплатно при месячном остатке от 5 000 рублей или сумме покупок от 1 000 рублей, иначе — 49 рублей в месяц |

| Альфа-Карта с преимуществами (Альфа-Банк) — Visa, MasterCard | 5% годовых | сумма трат от 100 000 рублей, при тратах от 10 000 рублей- 4% годовых | бесплатно |

| Польза (Хоум Кредит) — Visa | до 5% годовых | сумма трат от 30 000 рублей, при тратах от 7 000 рублей — 3% годовых | бесплатно |

| Тинькофф Блэк — Visa, MasterCard, МИР | до 3,5% годовых | наличие трат на сумму от 3 000 рублей, при подключении подкиски Тинькофф Про — 5% годовых | бесплатно при остатке от 30 000 рублей, поступлении пенсии или наличии подписки Тинькофф Про, иначе — 99 рублей в месяц |

| Сберегательный счет (Почта Банк) — МИР | до 5% годовых | в зависимости от типа клиента: стандартным — 4% годовых, зарплатным и пенсионерам — 5% годовых; на остаток от 50 000 рублей при тратах от 10 000 рублей в месяц | бесплатно при остатке от 3 000 рублей, иначе — 100 рублей в месяц, подключение бонусной программы — 500 рублей |

| ЛокоЯрко (Локо-Банк) — Visa, MasterCard | до 4,5% годовых | наличие трат от 3 000 рублей в месяц (кроме операций в интернет-банке) | бесплатно при ежедневном остатке от 30 000 рублей или сумме покупок в месяц от 3 000 рублей, иначе — 99 рублей в месяц |

| Максимум+ (ОТП Банк) — MasterCard, МИР | до 4% годовых | остаток от 50 000 до 2 000 000 рублей | бесплатно при тратах от 30 000 рублей в месяй или неснижаемом остатке от 50 000 рублей в месяц, иначе — 299 рублей в месяц |

При выборе дебетовой карты с процентами на остаток важно обратить внимание не только на размер процентной ставки, но и на стоимость обслуживания и условия начисления процентов. Часто для получения дохода на карту необходимо регулярно оплачивать ей покупки. А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания

А иногда начисляемых процентов не хватает, чтобы покрыть стоимость обслуживания.

Среди карт с максимальными процентами на остаток наиболее привлекательно выглядит Пора от УБРиР. При достаточно частых тратах можно получать до 6% годовых. Это же условие необходимо выполнять для бесплатного обслуживания.

Экспертное мнение

Дебетовая карта может быть более выгодной, если на ее остаток начисляются проценты. Например, если у вас на счету непрерывно хранится 300 000 рублей, а процент на остаток равен 5% годовых, то в конце месяца банк начислит на нее 1250 рублей (или 15 000 рублей в год). При этом, в отличие от вклада, вы можете в любой момент пополнять карту или снимать деньги с нее.

При выборе карты учтите следующие нюансы:

- Не всегда чем больше сумма на карте, тем выше проценты по ней

- Часто для начисления процентов нужно поддерживать остаток или тратить определенную сумму

- Условия бесплатного обслуживания должны совпадать с условиями начисления процентов

- Для внесения или вывода крупных сумм может потребоваться обратиться в отделение банка

- Если долго не пользоваться картой, то банк может автоматически закрыть ее

Анастасия Чанцева

Известия, Вечерняя Москва

Дебетовые карты с cashback

- Памятка владельцу

- Полезная информация

Софья КомароваАвтор Выберу.ру, sofyakomarova@vbr.ru

Специализация: Пластиковые карты, кредиты, ипотека

Дебетовые карты с кэшбеком позволяют возвращать на счет часть суммы покупки по безналичному расчету. В зависимости от условий, предлагаемых банками Ростова-на-Дону, проценты могут начисляться за все купленные с помощью дебетового пластика товары или только за отдельные товарные группы. Пластик с cashback может с выгодой использоваться на АЗС, при покупке авиа- и железнодорожных билетов, бронирования номеров в гостиницах в Ростове-на-Дону. На счет при этом возвращаются не условные бонусы, а реальные деньги, которые можно использовать по своему усмотрению.

Размер кэшбэка определяет стоимость продукта, место и вид покупки, условия конкретных программ банка и его партнеров. Полный перечень товарных групп и компаний, которые сотрудничают с финансовой организацией, вы можете уточнить на ее сайте.

Как правило, кэшбэк не распространяется снятие наличных, перевод средств, операции в интернет-банке и т.п. Некоторые банки устанавливают максимальную сумму возврата в месяц. Самые выгодные предложения с кэшбеком – те, с помощью которых можно получить максимальный процент, при этом банк не берет платы за обслуживание пластика, а скидку вы можете получить за те товары и услуги, которыми вы чаще всего пользуетесь.

Чтобы выбрать лучшие варианты с кэшбеком и начислением, вы можете подробно ознакомиться с условиями их использования. На портале Выберу.ру представлены предложения банков по дебетовкам с кэшбеком в Ростове-на-Дону за 2021 год. Продукты располагаются в виде списка, где первыми идут наиболее выгодные предложения. Сравнив условия и ставки разных финансовых организаций, вы сможете определить наиболее выгодные. Сопоставьте его размер, а также стоимость выпуска пластика, ежегодной оплаты, величины процентов на остаток и другие особенности. Когда вы определите лучшие кэшбэк-карты, подать заявку на оформление интересующего продукта вы можете прямо на нашем сайте.

В какой банк я могу подать заявку на дебетовую карту?

Каждый банк стремится шагать в ногу со временем, и большая часть российских кредитных организаций уже сделала возможным оформление заявки на дебетовую карту онлайн на своих сайтах. Найти такие банки в своем городе вы сможете с Выберу.ру: на странице представлены специальные предложения по дебетовым картам от местных банков.

Могу я подать заявку на карту сразу во все банки?

Можете. Для этого потребуется отдельно заполнить заявку на каждую дебетовую карту из списка. Если вы получите ответ сразу от нескольких банков, то всегда сможете отказаться от наименее выгодных предложений в пользу самого удобного.

Как я узнаю, приняли мою заявку на карту или нет?

После того, как вы заполните заявку и отправите ее банку, на странице появится соответствующее сообщение. Также подтверждение может быть отправлено в качестве СМС-сообщения на указанный номер телефона или на вашу электронную почту, указанную в заявке.

Как узнать, одобрили мне заявку на карту или нет?

Сотрудник банка свяжется с вами по номеру телефона, указанному в заявке, и ответит на интересующие вас вопросы. Также результат рассмотрения заявки может быть продублирован в качестве СМС-сообщения и на электронную почту.

Как выбрать дебетовую картуКак получить дебетовую карту

Валютные дебетовые карты с процентами на остатокИспользование дебетовой карты

Условие начисления кэшбека (cash back)Преимущества дебетовых карт: скидки и бонусы

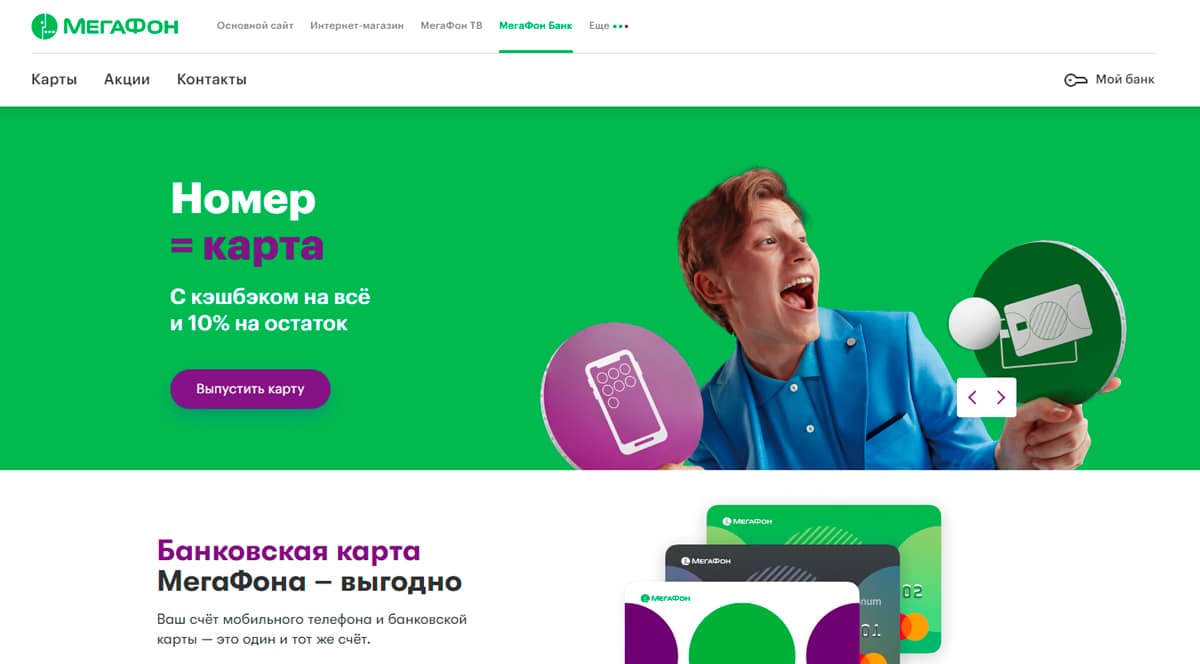

Мегафон Банк

Когда счет мобильного телефона и банковской карты один и тот же — это надежно и просто. Заведите дебетовую карту Мегафон Банка и получайте 1.5% кэшбэка за все покупки в магазинах и 10 процентов годовых прибыли на остаток. При выполнении всех условий, обслуживание карты будет бесплатным, а за каждые потраченные 100 рублей, компания начисляет 10 Мб мобильного интернета.

Вам не обязательно получать пластиковую карту, которая будет занимать место в кошельке. Цифровая карта (виртуальная) от Мегафон удобна для совершения покупок в интернете, а также для бесконтактной оплаты через электронный кошелек. На виртуальный счет действуют правила и тарифы как на обычной. Платежные данные защищены шифрованием, поэтому использование цифровой карты безопасно.

Для карты Мегафон банка можно выбрать тариф Стандарт, Лайт или Максимум. Они отличаются размером кэшбэка и условиями, при которых не будет взиматься плата за обслуживание счета. Для всех клиентов банка предоставляется защита от случайных подписок, а также бесплатный смс-банкинг, который работает без интернета.

Рейтинг лучших дебетовых карт с кэшбеком

Чтобы вам было легче ориентироваться на сегодняшнем рынке, выбирая для себя наиболее выгодный продукт, давайте рассмотрим самые популярные дебетовые карты с опцией кэшбека на 1 марта 2017 года.

| Сумма кэшбека | Условия обслуживания карты | Особые условия | |

|---|---|---|---|

| Альфа банк | 10% на категорию «Топливо» 5% на все остальные товары |

бесплатное обслуживание для «золотых» клиентов (сумма на дебетовом счету должна быть не менее 300 тыс). Для всех остальных граждан — 1200 рублей/год | Максимальный лимит выплаты кэшбека — 36 тысяч в год |

| СКБ Банк | 1 % от всех покупок в России. 3% от всех покупок за рубежом |

бесплатно | Лимит по кэшбеку 3 тысячи / месяц |

| ВТБ 24 | 3 % на категорию «Кафе, рестораны» 1% на все остальные категории |

бесплатно | Лимит по кэшбеку 15 тысячи / месяц |

| МТС Банк | 3% — кэшбэк в первые три месяца пользования картой 1,5 % в последующий период |

бесплатно | Лимит по кэшбеку 3 тысячи / месяц |

| Тинькофф Банк | 5 % на три категории, которые каждый клиент определяет индивидуально 1% за все остальные покупки |

99 рублей ежемесячно | Лимит по кэшбеку 3 тысячи / месяц |

Рейтинг лучших карт с повышенным кэшбэком

Кредитные и дебетовые карты есть у многих российских банков. Мы изучили условия разнообразных предложений и выбрали наиболее привлекательные из них:

- Тинькофф Блэк. Дебетовая карта, которая возвращает рублями 1% со всех покупок и 5% в избранных категориях, которые меняются каждый квартал. У партнеров банка можно вернуть до 15-20% от покупок. Банк часто устраивает акции с повышенным кэшбэком

- Cash Back от Альфа-Банка. Предлагает кэшбэк рублями — 10% на АЗС, 5% в кафе и ресторанах, 1% в остальных категориях. Карта выпускается в кредитном и дебетовом вариантах. Во втором случае размер возврата зависит от суммы трат по карте

- Платинум от Русского Стандарта. Кредитная карта, которая возвращает 1% за все покупки, 5% в избранных категориях и до 15% у партнеров. Кэшбэк начисляется баллами, которые можно потратить в каталоге бонусной программой или вывести на счет. Один балл равен одному рублю

- Кэшбэк от Восточного Банка. Эта кредитная карта предлагает четыре схемы начисления кэшбэка — до 10% в избранных категориях на выбор или до 2% за все покупки. Кэшбэк начисляется баллами, которыми можно компенсировать любые оплаченные картой покупкой

- Можно все от Росбанка. Держатель может выбрать два варианта кэшбэка — до 10% в избранных категориях рублями или до 5 travel-бонусов за каждые 100 потраченных рублей. Программы можно менять каждый месяц — бонусы при этом не сгорят. Кэшбэк зависит от суммы трат в месяц

Рейтинг самых выгодных дебетовых карт:

- Тинькофф Блэк

- Яндекс.Плюс

- Открытие

- Халва (дебетовый режим)

- МТС Cashback

- Home Credit Bank

- Восточный(банк больше не выпускает)

Данный рейтинг будет немного отличаться от прошлогоднего.

Так, к примеру, Рокетбанк, который ранее занимал в нашем списке пятое место, вероятней всего прекратит выпуск дебетовых карт и закроется до конца года. Тинькофф уже сейчас стал принимать клиентов Рокетбанка с сохранением всех накопленных рокетрублей.

Другой участник прошлого рейтинга, занимавший третье место, Мультикарта ВТБ стала дико невыгодной. Вы сможете получить улучшенные условия по карте, только если вы тратите от 75 тысяч рублей в месяц.

Зато мы решили включить в рейтинг карту Халва и Универсальная карту Cashback от МТС. Ими можно пользоваться как дебетовыми и расплачиваться собственными средствами при покупке товаров или услуг. Подробнее о них расскажем в видео.

Итак, перейдем к рейтингу лучших дебетовых карт с кэшбэком и процентом на остаток на 2020 год.

Дебетовая карта Рокетбанка

Рокетбанк — это мобильный банк, работающий онлайн при помощи приложения. Он осуществляет свою деятельность только через интернет, у него нет офисов и отделений. Рокетбанк предлагает свой основной продукт – дебетовую карту. Причины популярности этого продукта:

- выпуск и обслуживание бесплатное;

- для защиты финансовых операций используется технология 3D Secure;

- доставка курьером по всей территории России;

- кэшбэк до 10%;

- проценты по остатку на счёте 5,5%;

- можно без комиссии снимать наличные до 10 раз в течение месяца в чужих банкоматах.

Можно выбрать два разных тарифа. Сравнительная таблица условий этих тарифов:

| Условия | «Уютный космос» | «Открытый космос» |

| Обслуживание | Бесплатно | 290 руб. в мес. |

| Проценты на остаток | 5,5% | 5,5% |

| СМС оповещение | 50 руб. в месяц | 0 руб. |

| Кэшбэк |

|

|

| Переводы в Рокетбанке | Без комиссии | Без комиссии |

| Переводы |

|

|

| Пополнение |

|

|

| Снять наличные |

|

|

Что такое кэшбэк?

Знакомое многим слово кэшбек означает возврат наличных денег. Фактически, это бонусная программа для привлечения клиентов и повышения их лояльности. Изначально кэшбэком привлекали клиентов:

- интернет-торговли;

- банковского дела;

- игорной индустрии.

Постепенно партнерская программа стала усовершенствоваться и многие банки предлагают специальную карту, на которую будут начисляться бонусы за траты или хранения денег. Удобно, если есть открытые инвестиционные вклады и по ним начисляется прибыль, получать ее на эту карту, проводить транзакции в разных местах и существенно увеличивать свой пассивный доход.

Дебетовая карта с процентами на остаток и кэшбэком

Финансовый рынок позволяет выбрать оптимальный банковский продукт, исходя из собственных требований клиента. Для выбора тарификации стоит ознакомиться со всеми видами у каждого кредитора:

- Открытие Смарт карта – Виза классик. Возврат до 1,5%, 10% кэш бэк, 8% годовых на остаток, бесплатный выпуск, обслуживание до 3600;

- Открытие Автокарта Мастеркард Ворд. Возврат 3% на АЗС, 5,5% на остаток по счету, бесплатный выпуск, аналогичная стоимость за обслуживание;

- Открытие Премиум Виза платинум. Возврат 10% в категории развлечений, 6% на остаток, бесплатный выпуск, обслуживание до 30 000 рублей;

- ВТС деньки. Это кобрендинговая карта различных платежных систем. Возврат до 3% ото всех покупок, 7,5% на остаток по накоплению, бесплатный выпуск. Обслуживание 2 000 рублей;

- ВТБ24 мультикарта различных платежных систем. Кэш бэк 10% от АЗС или ресторана, 2% от всех покупок, 10% при накоплении, бесплатный выпуск. Обслуживание 3 000 рублей;

- Росгосстрах отличная. Различные платежные системы. Возврат 5% в продуктовом магазине, 1% все покупки, 5% на остаток, обслуживание 300 рублей, выпуск бесплатен;

- Русский стандарт Виза инфинити. Возврат 2%+3000 при безналичном обороте свыше 300 000 рублей, 5% при бронировании отеля, 1% от всех покупок, 6% на остаток, бесплатный выпуск, а годовое обслуживание 50 000 рублей;

- СКБ банк – Виза Сигнатуре. 1% от всех покупок и 7% на остаток. Бесплатный выпуск, годовое обслуживание 24 000 рублей.

https://youtube.com/watch?v=0WARxsRCmz8

Как выбрать самую выгодную карту с кэшбэком?

Если подытожить, то основные критерии, которым соответствует идеальная выгодная карта с кэшбэком, и которые учитываются при сравнении, следующие:

- Высокий процент кэшбэка.

- Бесплатное обслуживание.

- Начисление процента на остаток средств.

- Отсутствие ограничений на размер бонусов за месяц.

- Возврат в реальных деньгах.

- Бесплатные услуги (СМС-информирование, мобильное приложение и так далее).

Однако если сравнить ТОП лучших карт в таблице, можно увидеть, что идеального продукта не существует. Чтобы выбрать карту с возвратом денег за покупки необходимо определиться, какие критерии являются ключевыми именно для вас. Другой вариант – оформление сразу нескольких карт и использование преимуществ каждой.

Почему именно эти карты?

Во время составления ТОП карт, было учитывалось множество параметров, включая максимально возможный уровень возврата средств. Разные категории определялись по-разному, ведь трата средств на продукты происходят намного чаще и скорее всего больше, чем например на категорию «Парфюмерия».

Естественно, самым большим весом обладает категория возврат средств «на все». После всего этого, учитывались и все остальные категории;

- Общепит

- Супермаркеты

- Топливо

- Магазины

- Супермаркеты

- Остальные категории

Таким образом, сортировка происходит посредством учета процентов исходя из конкретной категории товаров.

Помимо всего прочего, необходимо отметить, что при составлении ТОПа, не учитывалась фактическая сцена карт, так как ее сумма зачастую формируется исходя из остатка по счету или проведенных транзакций, что очень индивидуально.

Но стоит учитывать и тот факт, что при ежедневном использовании карт, ее стоимость необходимо в обязательном порядке включать в расчетную формулу.

Такие карты, как «Всесразу» или от банка «Открытие», будут максимально выгодны и актуальны только при крупных оборотах финансовых средств. Для получения максимального кэшбэка по таким картам, необходимо будет поддерживать годовой оборот средств в среднем в 1 миллион рублей.

#ВСЁСРАЗУ – Райффайзенбанк

Карта #Всёсразу Райффайзенбанка даёт возможность получать кэшбэк с любых покупок, который обменивается по выгодному курсу: чем больше накопится, тем больше денег можно получить. Можно выбирать: расходовать бонусные баллы каждый месяц или копить их для того, чтобы обменять на деньги. С наибольшей выгодой можно обменять, когда накопится двадцать тысяч баллов, их можно поменять на пятьдесят тысяч рублей. Кроме денег, предусмотрено получение сертификатов и скидок у партнёров. А новым клиентам можно в течение года не платить за обслуживание.

Преимущества «Всё сразу» Райффайзенбанка:

- карта обслуживается бесплатно;

- процент по остатку счёта – до 5,5%;

- выгодный обмен бонусных баллов на рубли;

- кэшбэк до 3,9%;

- моментальные переводы и платежи;

- пополнение и снятие со счёта бесплатное;

- по программе лояльности можно получить дополнительные бонусные баллы:

- при первой трате с карточного счёта 5 тыс. р. – 300 б.;

- на день рождения клиента (если он совершал оплаты в течение года) – 300 б.;

- на Новый год (если владелец пользовался карточкой в течение года) – 200 б.

Максимально возможное количество бонусов за месяц – 1 000. Бонусные баллы действительны 3 года, после чего их аннулируют.

Условия:

| Услуга | Комментарий |

| Обслуживание | 0 – 1 490 р. в год |

| СМС оповещение | 60 р. в мес. |

| Снять наличные в банкоматах банка и у партнёров | 0% |

| Снять наличные в кассах Райффайзенбанка | 0,7% |

| Снять наличные в других банкоматах | 1% |

| Пополнение с мобильного приложения или интернет банка | 0% |

| Пополнение в отделениях Райффайзенбанка | Без комиссии – свыше 10 тыс. р.;

100 руб. – до 10 тыс. р.; |

| Пополнение с карт любых банков на сайте | 0% |

| Переводы на карты Райффайзенбанка | 0% |

| Переводы | 1,5% |

Карты с лучшим кэшбэком

Альфа-банк Cash Back

За покупки по карте Альфа-банк Cash Back при обороте более 70 тыс. руб. начисляется кэшбэк 10% в категории «АЗС», 5% — «Кафе и рестораны», 1% — «на всё». При обороте от 10 тыс. руб. cash back вдвое меньше. При нем же не берется комиссия 100 руб./мес. за пользование пластиком, а его выпуск бесплатный.

Доход на остаток по карте — до 6%.

Сверхкарта + от Росбанка

Visa Platinum «Сверхкарта+» от Росбанка дает 7% кэшбэка «на всё» в течение первых 3 месяцев пользования, далее платится 7% в одной категории (меняется ежеквартально) и 1% «на всё».

Выпуск бесплатный. Комиссия за пользование 500 руб./мес. не берется при суммарном балансе всех счетов пакета услуг от 250 руб. (в рублях и эквиваленте). СМС-уведомление — 60 руб./мес. Можно открыть две доп. карты, счета в рублях, евро, долларах США и юанях. Доход по счету в рублях — 5%, в USD — 0,2%, в EUR — 0,01%.

Обналичение бесплатное в ATM банков группы Societe Generale по всему миру.

Карта Отличная Росгосстрах Банка

Дебетовка Отличная Росгосстрах Банк позволяет получать cash back 5% на покупки в супермаркетах и продуктовых магазинах и 1% «на всё» при среднемесячном балансе карты min 20 тыс. руб. При этом плата за пользование премиальной картой — всего 500 рублей в год, неименной — 300 руб./год.

Доход на остаток — 5%.

Энерджинс банка УРАЛСИБ

Дебетовка «Энерджинс» банка УРАЛСИБ — это cash back до 3% «на всё» баллами. Пользование пластиком бесплатное при месячном обороте 30 тыс. либо таком же неснижаемом остатке. SMS-уведомление — 59 руб./мес. с 3-го месяца.

Карта АК Барс Generation

Карта Generation от АК Барс дает 10% кэшбэка в категории «Транспорт», 5% — «Развлечения», 1% — «на всё». Бесплатное обслуживание и 5% на ежедневный баланс — при обороте 15 тыс./мес. Дополнительные возможности те же, что с АК Барс Evolution.

Card Plus Кредит Европа Банка

Card Plus от Кредит Европа Банка — 5% кэшбэка на АЗС и рестораны, 1% «на всё». Бесплатны выпуск и первый год пользования, со второго года взимается 499 руб./год. СМС-уведомление — 0 руб. Процент на остаток начисляется при балансе от 10 тыс. и зависит от базовой доходности по депозитам.

Лучшие карты по моему мнению

Итак, чтобы решить, какая дебетовая карта может быть признана лучшей, предлагаю вашему вниманию небольшой перечень наиболее выгодных, на мой взгляд, банковских продуктов. Подчеркиваю, что данный список основан на сугубо субъективной оценке. Итак, когда передо мной встал вопрос касательно того, какой дебетовой картой мне обзавестись, я сразу же обратился за помощью к своему верному и надежному другу, интернету. Он рассказал мне о топ-100 российских банков, среди которых я и начал свой поиск. Сразу вам скажу, что первая государственная десятка этого рейтинга не предложит вам «золотых гор», поскольку не нуждается в поддержке со стороны дополнительных финансовых ресурсов. Прошерстив рейтинг крупнейших кредитно-финансовых учреждений, я остановился на таких вариантах:

Дебетовая карта Тинькофф Black

Среди предложений более простых и непретенциозных банков пластик Tinkoff Black выглядит довольно привлекательно и интересно. Я сам лично являюсь держателем этой карты и могу с чистой совестью сказать вам, что продукция, пожалуй, лучшая в нашей стране по соотношению удобства использования и всех преимуществ, которые предоставляет банк.

Из особенностей карты выделю:

- Начисление 5% на остаток до 300000 руб., при условии расходов по карте в 3000 руб. за отчетный период;

- Кэшбек до 30% по спецпредложениям, по обычным избранным категориям – 5% и 1% по всем остальным;

- Абсолютно бесплатное обслуживание при вкладах от 50 000 руб. или при неснижаемом остатке по карте в 30 000 руб. В иных случаях – 99 руб./мес.;

- Бесплатное снятие денег с карты в диапазоне 3000-100 000 руб./мес., в банкоматах Тинькофф – до 500 000 руб. В иных случаях комиссия составляет 90 руб.

Карта по сути универсальная, подходит и для покупок в сети, и для хранения денег.

Оформить карту Тинькофф

Альфа банк

Карты от этого банка занимают в моем рейтинге почетное второе место. Несомненным достоинством этого банка можно считать:

- Кэшбек до 5-10% в избранных категориях;

- Бесплатное снятие наличных в банкоматах партнеров. В иных случаях берут комиссию 1,5%/200 руб., но ее компенсируют, если расходы за месяц по карте превысили 10 000 руб. либо остаток на пластике не ниже 30 000 руб.;

- Начисление до 6% на остаток по счету (актуально для сумм до 300 000 руб.).

Что до характеристик пластика «альфы», то не могу сказать, что он лучше или хуже «тинькоффского», т.к условия у них очень схожи. Однако, к последнему я испытываю личную симпатию из-за их сервиса, работы тех поддержки и в целом у меня не возникало с ней трудностей или проблем, а потому отправляю его на верхнюю ступень пьедестала личного рейтинга. Для оформления карты нужно заполнить заявку на сайте банка.

Заказать карту альфа банка с выгодным кэшбеком

В таблице – детальные условия хороших на мой взгляд дебетовых карт.

|

Тип карты |

|||

|

Размер кэшбека и категории |

До 3% без ограничения категории и до 11% по избранной категории. При выборе любимой категории по остальным кэшбек снижается до 1% |

До 30% за покупки в магазинах-партнерах, до 5% в 3 избранных категориях, 1% – прочие покупки |

До 10% в категории АЗС, до 5% – рестораны и кафе, 1% – прочие категории |

|

Переводы в другие банки |

0% при сумме до 20 тыс. руб., далее 1,5%, но не менее 50 руб. |

До 20 000 руб./мес. без комиссии. С суммы сверх этой берется комиссия 1,5%, но не меньше 30 руб. |

1,95%, но не меньше 30 руб. |

|

До 1 000 000 руб./мес. в любом банкомате, дневной лимит – 200 000 руб. |

В банкоматах Тинькофф до 500 000 руб. бесплатно, сверх этой суммы берут 2% комиссии, но не меньше 90 руб.В других банкоматах до 100 000 руб./мес. можно снять бесплатно, после этого взимается 2% либо 90 руб. При снятии до 3000 руб. в сторонних банкоматах списывают фиксированную комиссию 90 руб. |

Без комиссии только при обналичивании в банкоматах Альфа банка или партнеров. В противном случае 1,5% от суммы, но не меньше 200 руб.Комиссию вернут, если за это месяц расходы по карте больше 10 000 руб. или остаток на ней превышает 30 000 руб. |

|

|

Процент на остаток |

0,1% при сумме до 10 тыс. руб. и 5,5% при остатке свыше 10 тыс. руб. |

5% на остаток до 300 000 руб. Для начисления процентов нужно достичь суммы покупки в 3000 руб. |

Начисляется на суммы до 300 000 руб. При расходах до 10000 руб./мес. – 1%, 70 000 руб./мес. – 6% |

|

Стоимость обслуживания |

Бесплатно |

99 руб./мес.Обслуживание бесплатное, если есть вклад в Тинькофф на сумму от 50 000 руб. или на дебетовой карте больше 30 000 руб. |

100 руб./мес.Бесплатно при условии покупок по карте не меньше 10000 руб./мес. или при балансе от 30 000 руб. |

|

Стоимость оформления |

500 руб., при расходах от 10 тыс. руб. эти деньги вернутся на счет |

Бесплатно, карту доставляют домой или в офис |

Карта оформляется бесплатно, заявку можно подать удаленно |

|

Доставка на дом |

— |

+ |

+ |

Сравнение популярных предложений банков

Многочисленные вариации продукта требуют сравнительного анализа. Ниже приведена таблица с популярными предложениями банков страны:

|

Tinkoff Black |

Мультикарта |

Cash Back |

СМАРТ-карта |

Карта №1 |

|

|

Годовое обслуживание |

1188 |

2988 |

1990 |

3588 |

1188 + открытие |

|

% на остаток |

до 7% |

до 7% |

до 7% |

до 8% |

до 7,5% |

|

Кэшбэк |

до 5% |

до 10% |

до 10% |

до 10% |

1,5 — 40% |

|

Снятие наличных через сторонние банкоматы |

0 – 2% |

0 – 1% |

1% |

0-1,5% |

0-2% |

|

Лимиты снятия наличных в банкоматах эмитента (т.р.): |

нет |

350 т.р./день 2000 т.р./мес. |

300т.р./день 800т.р./мес. |

— 150т.р./мес. |

300т.р./день — |

|

Комиссия за перевод с карты на карту другого банка |

0 — 1,5%, |

1,25% |

1,95% |

Бесплатно через Интернет-банк |

4,9% |

|

PayPass |

V |

V |

V |

V |

V |

|

Интернет-Банк |

|||||

|

Мобильный банк |

|||||

|

СМС-оповещение, р/мес |

39 |

бесплатно |

бесплатно |

59 |

59 |

«Cash Back» Альфа-Банк

Позволяет возвращать часть стоимости товара или услуги:

- 10% — АЗС;

- 5% — кафе, рестораны;

- 1% — остальные категории.

Максимальная годовая сумма возврата зависит от уровня обслуживания клиента, диапазон 24 000 – 60 000 р. Допускается открытие 3-х текущих и накопительных счетов, по одному каждой валюты: рубли, доллары, евро. Остаток средств принесет доход до 7% годовых. Недействующим клиентам банка выпуск доступен только после оформления одного из пакетов услуг:

- Оптимум

- Комфорт — позволяет получать выгодные предложения для путешественников;

- Максимум+ — доступно беспроцентное снятие наличных за рубежом, индивидуальная выделенная зона обслуживания.

Tinkoff Black Тинькофф банка

Подразумевает открытие счета в рублях, долларах и евро. Бонусной программой предусмотрен кэшбэк до:

- 30% с покупок у партнеров из раздела спецпредложений;

- 5% с категорий по выбору клиента;

- 1% — остальные.

Снятие наличных в сторонних банкоматах не выше 150 тыс.р./месяц бесплатно, при условии, что объем разовой операции превышает 3 000р., если нет, взимается плата 90 руб. Если лимит превышен, то взимается комиссия 2%. Открытие накопительного счета позволит получать 6% дохода. Плата за обслуживание взимается ежемесячно (99 руб.).

Критерии бесплатного обслуживания

Наличие открытого депозита, кредита наличными или остатка за расчетный период не менее 30 000 руб.

«Мультикарта» ВТБ24

Имеет ежемесячную комиссию за обслуживание размером 249 руб.

Условия отсутствия платы

- ежемесячный размер покупок, остатка, поступлений от юридического лица не менее 15 т.р.;

- поступление пенсии.

Держателям доступен выбор вознаграждения (смена возможна каждый месяц):

- до 10% — авто, рестораны;

- до 2% — любые покупки;

- до 4% — путешествия;

- до 10% по накопительному счету.

Бонусная программа предусматривает два варианта:

- начисление миль за покупки — можно обменять на необходимые для путешествий услуги: бронирование номера, аренду авто, покупку авиа-, ж/д билетов

- начисление баллов для дальнейшей покупки товаров программы «Коллекция».

Комиссия за получение наличных через сторонние терминалы зависит от ежемесячной суммы операций по карте. Максимальный лимит снятия без взимания платы – 150 т.р.

Карта №1 Восточного банка

Возвращает 1,5% от каждой безналичной операции, до 40% — онлайн покупок. В зависимости от размера остатка начисляется 2-7% годовых.

Ежемесячное обслуживание не облагается платой

- первый месяц пользования или отсутствие движений;

- при наличии ежедневного остатка свыше 30 тыс. руб.;

- при наличии зачислений от Пенсионного Фонда или работодателя.

Через терминалы самообслуживания сторонних банков бесплатно можно получить сумму свыше 3000 р., но не более 150 000 р. / месяц, после будет начислено 2% от размера превышенного лимита.

СМАРТ-Карта ФК Открытие

Предлагает своему держателю заработать, возвращая проценты с покупок:

- до 10% – из промо-категорий,

- 1,5% – с любой.

Доход при наличии остатка составляет 3-7% (большая сумма предполагает низкий процент). Ежемесячная плата за ведение счета, осуществление расчетов составляет 299 р.,

Условия бесплатного обслуживания

Наличие операций объемом свыше 30 000р., либо остатка такого же размера.

Получение наличных в своих и сторонних банкоматах до 5000 руб./мес. бесплатно, свыше облагается комиссией 1,5%, минимум 250 р. При соблюдении минимальных требований возможно снятие в любых банкоматах не более 50 000 руб./мес. без комиссии, свыше – 1,5%.