Россельхозбанк рефинансирование кредитов других банков

Содержание:

- Рефинансирование

- Рефинансирование потребительских кредитов в Россельхозбанке

- Как оформить рефинансирование?

- Особенности рефинансирования

- Как подать заявку на перекредитование в РСХБ

- Как самостоятельно рассчитать переплату

- Категории надежных банковских клиентов

- Условия рефинансирования кредитов для клиентов других банков

- Как оформить рефинансирование кредита другого банка в РСХБ

- Условия рефинансирования потребительских кредитов в Россельхозбанке

- Преимущества и недостатки

- В каких случаях выгодно рефинансировать кредит

- Россельхозбанк рефинансирование кредитов других банков — преимущества

- Кредитные карты Россельхозбанка

Рефинансирование

Перекредитование в Россельхозбанке означает, что человек может получить новый, закрыв им старые. Многие выбирают такой путь не только из-за выгодных процентов, но и для того чтобы объединить несколько займов в один.

Одновременно с выбором предложения заемщик может выбрать более лояльные условия. Например, увеличив срок можно значительно уменьшить ежемесячный платеж и снизить кредитное бремя.

Реструктуризация кредита в Россельхозбанке доступна каждому физическому лицу, а в 2018 банк пересмотрел предложение и значительно снизил ставку. На 2019 год она составляет от 10% годовых.

Реструктуризация кредита в Россельхозбанке доступна каждому физическому лицу, а в 2018 банк пересмотрел предложение и значительно снизил ставку. На 2019 год она составляет от 10% годовых.

Доступны для перекредитования различные банковские продукты:

- потребительские займы, в том числе, перевод валютного в рублевый;

- рефинансирование автокредита в Россельхозбанке;

- кредитные карточки.

Перед оформлением необходимо детально изучить критерии предложения и требования к заемщикам. От этого зависит уровень жизни человека на весь срок выплат.

Условия

Срок действия договора кредитования в другом (других) учреждениях должен быть:

- не менее 6 мес. для клиентов Сбербанка, Газпромбанка, ВТБ, Райффайзенбанка;

- не менее 12 мес. для клиентов других финансовых организаций.

Рефинансировать кредит в Россельхозбанке особенно выгодно клиентам, имеющим в нем зарплатный проект. Для них процентная ставка равна 10%. Общие критерии кредитования представлены в таблице.

| Процентная ставка | Сумма | Количество перекрываемых займов | Срок кредитования |

| 10-11,25% | от 10 тыс. до 3 млн | до 3 | 6-84 мес. |

Процентная ставка может быть изменена в двух случаях:

- +4,5% в случае отказа физического лица от страхования жизни и здоровья;

- +3% в случае нецелевого использования и/или нарушения заемщиком договора.

Страхование жизни производится на год и продлевается автоматически в зависимости от срока кредитования ежегодно. Оплата страховки входит в ежемесячный платеж.

А также купленная страховка распространяется в целом на человека, не только на ту ссуду, с которой оформлялась.

Рефинансирование в банке: калькулятор онлайн

Россельхозбанк подготовил удобный калькулятор для расчета рефинансирования кредитов из других банков для физических лиц.

Преимущество пользования калькулятором заключается в том, что человек может заранее рассчитать размер ежемесячного платежа и подобрать комфортный для себя.

Для расчета необходимо ввести данные:

- требуемая сумма;

- срок кредитования;

- уровень ежемесячного дохода. От этого параметра зависит верхняя граница одобряемой суммы.

Пример расчета

Иванов И.И. желает рефинансировать 2 потребительских кредита в Россельхозбанке на общую сумму 120 тыс. рублей на 12 месяцев. Поскольку он не является зарплатным клиентом, банк предложил ставку в размере 11,25%. Ежемесячный доход Иванова составляет 35 тыс. рублей, произведя расчет с помощью калькулятора, он понял, что максимально допустимая сумма для него 169 661,27 р. Необходима меньшая сумма, поэтому Иванову одобрили займ с ежемесячным платежом 10 620 р. Общая переплата на момент окончания срока составит 7 440 р.

Не рекомендуется указывать в заявке ложные сведения. Чтобы увеличить лимит допустимо привлечение созаемщиков. Тогда уровень их дохода будет учитываться при расчете ограничивающей суммы.

Требования

Банк строго подходит к выбору клиентов, но и предоставляет выгодные условия. Требования к заемщику:

- Возраст заемщика должен быть от 23 лет до 65. Таким образом, рефинансирование кредита в Россельхозбанке для пенсионеров доступно, но, с ограничением по возрасту.

- Постоянная регистрация на территории РФ.

- Хорошая кредитная история.

- Отсутствие ранних реструктуризаций рефинансируемого займа.

- Стаж работы не менее 6 мес. на последнем месте службы.

Если человек соответствует требованиям, необходимо знать процедуру оформления и подачи заявки на рефинансирование кредита в Россельхозбанке для получения денежных средств.

Рефинансирование потребительских кредитов в Россельхозбанке

Требования к заемщику. Услуга доступна гражданам с 18 лет, возврат кредита осуществляется до достижения заемщиком 65-ти лет. Прописка клиента должна быть по месту жительства.

В качестве доходов принимаются любые источники, не только с официального места работы. Это могут быть доходы от частной практики, от ведения личного хозяйства, иные доходы, подтверждаемые документально.

Необходимые документы для рефинансирования потребительских кредитов в Россельхозбанке. Из основных — анкета и паспорт. Обязательно к ним прикладывается документ о доходах (справка 2НДФЛ, выписки со счетов, справки из государственных органов и пр.), документ должен отражать ситуацию с доходами за последние 6 месяцев.

Документы по закрываемому кредиту: — выписка из прежнего банка об остатке задолженности. Действительна 3 дня; — справка из этого же банка об отсутствии у заемщика задолженности; — прежний кредитный договор; — справка из банка, что он согласен на досрочное закрытие кредита; — реквизиты кредитного договора; — при наличии залога — документы по обеспечению.

Одновременно Россельхозбанк позволяет перекрыть до шести разных кредитов, поэтому, если выполняется закрытие нескольких кредитов, то на каждый из них нужно предоставить отдельный пакет документов из прежнего банка.

Предложение перекредитования в Россельхозбанке: — сумма — максимально 1000000 рублей; — срок — не более 5 лет; — требуются поручители; — ставка — 18,5-20,5% годовых, при отказе от страховки ставка повышается на 2%, для зарплатных клиентов ставка понижается на 3%; — заявка на проведение рефинансирования будет рассмотрена в течении трех дней после передачи в банк всей необходимой документации.

Как оформить рефинансирование?

Процедура проходит в несколько этапов: сбор необходимых документов, передача их Россельхозбанку, рассмотрение заявки и, наконец, заключение нового кредитного договора.

- Перед тем, как начать собирать требуемые документы, мы вам категорически рекомендуем лично явиться в офис Россельхозбанка для получения консультации. Менеджер по работе с клиентами не только перечислит все актуальные сведения и изменения в условиях кредитования, но также учтет ваши индивидуальные обстоятельства (наличие неофициального дохода, отсутствие поручителей и т.д.);

- Соберите все требуемые документы. Первичную заявку лучше всего заполнять в отделении РСХБ в присутствии сотрудников банка — они могут подсказать вам, как лучше всего «презентовать» свою кредитную историю, среднемесячный доход и т.д.;

- Передайте документы на рассмотрение. Если заявка принимается, на принятие решения по ней уходит от трех до семи рабочих дней: документы направляются в службу безопасности банка, сотрудники банка связываются с работодателем для уточнений и т.д. Если заявка получает одобрение, по указанным вами контактным данным вам позвонит кредитный менеджер с просьбой посетить отделение банка;

- Вам предоставят два экземпляра кредитного договора: в нем будет указана ваша процентная ставка, срок кредитования и прочие условия. Помните, что конечный кредит может отличаться от рекламируемого по условиям, потому как банковское руководство всегда принимает решения исходя из индивидуальных данных клиента. С момента заключения нового договора вы уже прошли процедуру получения рефинансирования — остается только этап погашения старых задолженностей.

Особенности рефинансирования

В Россельхозбанке имеются весьма значительные плюсы при замене невыгодного кредита. Перекредитование открывает множество дополнительных преимуществ, которые не каждый другой банк в силах предложить:

- Совмещение кредитов.

Если у клиента имеется не один, а сразу несколько кредитов (не более 6), которые он желает выплачивать на лучших условиях, то все они могут быть объединены в один с одинаковой процентной ставкой. Это могут быть любые кредиты: потребительский, ипотека, автокредит и т. д.

Более того, Россельхозбанк не требует в процессе рефинансирования никаких комиссий и залогов. Самое главное – это постоянные ежемесячные выплаты, которые покажут добросовестное отношение заёмщика. Банк это оценит, а в будущем может предоставить ещё больше выгодных предложений (например, при просрочке платежа).

- Собственные нужды.

Случается, что у клиента, например, обнаруживается тяжёлое заболевание, и он хочет рефинансировать кредит. Помимо невозможности погашать старые долги, необходимы ещё и деньги на лечение. Россельхозбанк не только осуществляет перекредитование заёмщика, но и готов выделить часть кредита на индивидуальные нужды своего нового клиента.

Таким образом, появляется возможность погашать кредит на хороших условиях, а также получить деньги на собственное лечение. Всё ещё без комиссий и иных обязательств, что, в свою очередь, показывает отношение банка к своим заёмщикам.

Деньги на собственные нужды можно потратить не только на лечение, но и, например, на приобретение автомобиля и т. п

Главное, чтобы эти средства были потрачены с умом, а не на развлечения или что-то не особо важное. Это в очередной раз покажет банку, что такого клиента нужно ценить (и можно простить ему некоторые оплошности в будущем)

- Универсальность.

Клиентам Россельхозбанка позволяется лично выбрать удобную дату ежемесячных платежей. Также можно выбрать форму начисления процентов (аннуитет, дифференцированная).

Это отличная возможность для многих людей, потому что заработная плата поступает в разные числа месяца. Таким образом, можно подготовиться и заранее знать, когда необходимо совершить следующий платёж.

- Подтверждение дохода.

Клиенты Россельхозбанка могут заполнить справку о доходах по форме банка. Нет необходимости заниматься этим самолично, посещать множество органов, налоговую инспекцию и т. п. Достаточно подтвердить свои доходы по форме банка и предоставить подтверждающие документы.

Пусть данное преимущество может показаться незначительным, однако «дьявол кроется в мелочах». Если банк предоставляет возможность избежать лишней беготни, почему бы этим не воспользоваться?

- Досрочное погашение.

Банк предоставляет очень значимую услугу для своих клиентов: досрочное погашение всей суммы кредита на месте

Особенно важно то, что Россельхозбанку не требуется внесение каких-либо комиссий, и он не налагает ограничений на данный шаг

Таким образом, клиенты могут единовременно закрыть имеющиеся долговые обязательства, и никто не будет их за это осуждать (что часто практикуется иными банками, т. к. они теряют свои проценты).

- Юридические лица.

Помимо рефинансирования потребительских, ипотечных и автокредитов для физических лиц, Россельхозбанк также предоставляет идентичную услугу для юридических лиц. Особенности процедуры для каждого клиента подбираются в индивидуальном порядке, но юридические лица могут рассчитывать на наиболее выгодные условия, которые не предоставляются в иных банках.

Многие банковские организации неохотно рефинансируют долги компаний, но Россельхозбанк – не один из них. Даже учитывая сложность процедуры, всё ещё можно надеяться на рефинансирование и для юридического лица, однако, как минимум, кредитная история должна быть безупречной.

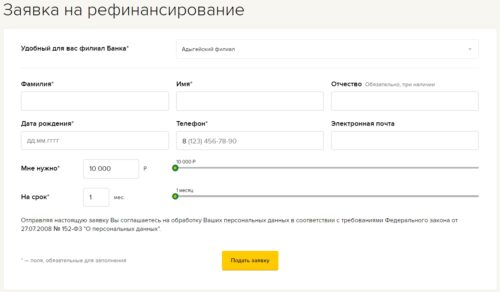

Как подать заявку на перекредитование в РСХБ

Перевести действующие кредиты в Россельхозбанк и при этом получить дополнительные деньги на личные цели можно несколькими способами. Прежде чем приступить к оформлению заявки, потенциальному заемщику стоит собрать документы и определиться со сроком кредитования и суммой заимствования. Если клиент является держателем зарплатной карты банка, процесс существенно упрощается (не потребуется предоставлять справку, подтверждающую доход).

Как только все документы собраны, можно приступить к следующему шагу — подаче заявки. Алгоритм этой процедуры прост:

- Обратитесь в ближайшее отделение РСХБ и предоставьте полный пакет документ для оформления рефинансирования кредитов других банков. Есть возможность подать заявку на сайте или с помощью мобильного приложения. Во втором случае финансовая компания снизит процентную ставку по будущему займу.

- Дождитесь решения банка. Ответ направляется в виде СМС-сообщения на указанный в анкете номер телефона. Если решение положительное, то у заемщика будет 30 дней на оформление кредита с момента получения соответствующего уведомления.

- Получите деньги. Сделать это можно как в отделении банка, так и в мобильном приложении.

Рефинансирование — целевая программа, направленная на погашение уже имеющейся задолженности. При оформлении такого займа денежные средства перечисляются в сторонние банки или выдаются на руки для самостоятельного погашения. После того, как кредиты в других учреждениях закрыты, заемщику потребуется взять справки, подтверждающие этот факт. В таком случае РСХБ не повысит базовую процентную ставку.

И еще несколько полезных советов в заключении:

- прежде чем подписать кредитный договор, внимательно ознакомьтесь с условиями: ставкой, сроком, размером ежемесячного платежа и суммой страховки. Только после этого подпишите его;

- экономические условия в нашей стране периодически меняются, что влияет на размер процентов в банках. Следите за тем, под какую ставку оформлены кредиты и рефинансируйте их, если условия стали более выигрышными. Это позволит существенно сэкономить на переплате;

- платите заблаговременно и не допускайте просрочек. Таким образом клиент не ухудшит свою кредитную историю и без труда получит положительное решение от банка.

Читайте в наших следующих материалах о том, как осуществить вход в личный кабинет РСХБ, рефинансировать ипотеку, узнать свою кредитную историю.

Как самостоятельно рассчитать переплату

Для расчета процентов по кредиту нужно сумму займа умножить на процентную ставку и период действия договора. Этот способ позволяет выполнить вычисления на основании примерных параметров кредита. Рассчитать переплату можно и с помощью Excel. Достаточно задать условия для выполнения вычислений. Программа производит все действия самостоятельно.

Что нужно учитывать при расчетах

Вычислить параметры кредита при использовании дифференцированной схемы погашения самостоятельно сложно. При этом методе соотношение основного долга и переплаты меняется ежемесячно. Такая система считается более выгодной для клиента, поскольку начисляемые за весь период проценты становятся меньше. Указанная выше формула хорошо подходит для расчета переплаты при выборе аннуитетной системы, при которой клиент погашает кредит равными взносами.

Категории надежных банковских клиентов

Надёжными банковскими клиентами считают заёмщиков, которые обладают кредитной положительной историей по открытому или погашенному займу в Россельхозбанке сроком 12 месяцев как минимум, а также в иных банковских учреждениях

Прочтите также: Рефинансирование кредитов: лучшие предложения банков 2018

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Условия рефинансирования кредитов для клиентов других банков

Предложение банка подходит для возвращения ссуды на приемлемых условиях.

Предложение банка подходит для возвращения ссуды на приемлемых условиях.

Клиент получает следующие возможности:

- самостоятельного выбора даты внесения обязательного платежа;

- подтверждения доходов по форме банка;

- перекредитования ссуд, выдаваемых на любые цели;

- внесения дифференцированных или аннуитетных платежей;

- привлечения созаемщиков, что повышает вероятность одобрения кредита;

- использования свободных денег по своему усмотрению;

- оформления займа без поручителей и залога.

Также действуют умеренные процентные ставки (от 7% годовых), а максимальная сумма нового займа равна 3 млн руб.

Программы рефинансирования

Использовать услугу возможно для различных видов кредитования.

Использовать услугу возможно для различных видов кредитования.

Новым и постоянным клиентам дается возможность рефинансировать карточные или потребительские займы, ипотеку или автокредит.

По этим программам действуют такие условия:

- объединение до 3 кредитов;

- выдача нового займа в рублях;

- период перекредитования, равный 1–7 годам (с учетом категории клиента);

- необязательное предоставление залога;

- сумма займа – от 30 тыс. до 3 млн руб.;

- оказание услуг личного страхования на добровольной основе;

- досрочное погашение займа без комиссий и штрафов.

Процентные ставки

.jpg) Выбрав необходимую сумму программа покажет ставки.

Выбрав необходимую сумму программа покажет ставки.

При этом действуют такие процентные ставки:

- 7% (для клиентов, трудящихся в бюджетных организациях, получающих заработную плату на карту РСХБ, имеющих положительный опыт погашения кредитов);

- 8% (для прочих категорий заемщиков).

Указанные ставки считаются базовыми.

Банк вправе увеличивать переплату при:

- отказе от страхования жизни и здоровья (в случае оформления кредита на сумму менее 1 млн руб. ставка повышается на 4,5% годовых);

- нарушении клиентом условий предоставления документов, подтверждающих целевое расходование полученных при рефинансировании денег (переплата становится больше на 3%);

- отказе от оформления договора личного страхования в случае получения займа на сумму более 1 млн руб. (ставка увеличивается на 2,5%).

Средний диапазон переплаты по кредитам при рефинансировании в РСХБ – 7–15,5% годовых. Достаточно низкие ставки позволяют этому банку конкурировать с другими финансовыми учреждениями.

Требования к кредиту

.jpg) Кредит должен соответствовать требованиям финансовой организации.

Кредит должен соответствовать требованиям финансовой организации.

Рефинансируемый заем должен:

- быть выданным в рублях;

- не иметь незакрытых просрочек;

- быть оформленным не позднее чем 6 месяцев назад;

- не иметь фактов продления или реструктуризации (это условие не учитывается при перекредитовании карт).

Требования к заемщику банка

При оценке надежности клиента учитывают такие критерии:

- возраст от 23 до 65 (для не получающих социальные выплаты) или 75 (для пенсионеров) лет;

- гражданство РФ;

- наличие прописки в любом регионе России;

- стаж работы на последнем месте для зарплатных клиентов от 3 месяцев, для прочих заемщиков – полгода.

Как оформить рефинансирование кредита другого банка в РСХБ

Для получения услуги потребуются дополнительные документы.

Для получения услуги потребуются дополнительные документы.

Документы, необходимые для заемщика

При подаче заявки на рефинансирование для физических лиц предоставляют:

- паспорт гражданина РФ;

- второй документ на выбор (загранпаспорт, водительское удостоверение, ИНН, СНИЛС);

- справку о доходах по форме банка или 2-НДФЛ;

- копию трудового договора или книжки, заверенную работодателем.

Документы по кредиту

Необходимо подготовить:

- копию действующего кредитного договора;

- выписку, содержащую основные данные о займе (дату получения, оставшуюся сумму долга, информацию о просрочках);

- справку от прежнего кредитора, подтверждающую целевое расходование денег.

Страхование кредита

Процедура считается обязательной при рефинансировании займа, бравшегося на покупку квартиры или автомобиля. В случае с потребительскими кредитами страхование необязательно. Условия предоставления услуги зависят от выбранной страховой программы.

Как подать заявку

.jpg) С набором необходимых данных можно обратиться в отделение банка.

С набором необходимых данных можно обратиться в отделение банка.

Рефинансирование в РСХБ выполняют по следующему алгоритму:

- Получают согласие прежнего кредитора на досрочное погашения займа.

- Подают заявку в Россельхозбанк. Это можно сделать путем личного обращения в офис или с помощью сайта rshb.ru. Во втором случае нужно открыть раздел рефинансирования, заполнить его и отправить электронную анкету.

- Собирают и подают бумаги в банк. Кредитное учреждение рассматривает заявку, сообщает клиенту о своем решении.

- Подают заявление на досрочное погашение. Подписывают новый кредитный договор, составляют график платежей.

- Получают от прежнего кредитора справки об отсутствии задолженностей. Ее нужно отнести в Россельхозбанк.

- При рефинансировании ипотеки переоформляют документы на залоговую недвижимость.

Сроки рассмотрения банком

Период принятия решения зависит от целей полученного ранее кредита. В случае с потребительским займом заявка может быть рассмотрена за 1 день. При рефинансировании ипотеки этот срок увеличивается до недели.

Условия рефинансирования потребительских кредитов в Россельхозбанке

Потребительский кредит позволяет физическим лицам получить недостающую сумму денежных средств и использовать заемные деньги на личные нужды: приобретение товаров или услуг, автомобиля и других непроизводственных целей. Но когда условия, на которых заключено соглашение, перестают устраивать должника, он может рассмотреть вариант рефинансирования долга в другом банке, правда для этого необходимо соответствовать требованиям нового кредитора. В Россельхозбанке к заемщику предъявляются такие условия:

- На момент подачи заявления через Россельхозбанк-онлайн, заявитель должен достичь возраста 23 лет, а по наступлению дня погашения кредита по паспорту не должно быть более 65 лет;

- Стаж работы на текущей должности должен составлять не менее 6 мес. Общий стаж — не менее 1 года (за последние 5 лет). За исключением клиентов с зарплатными картами и клиентов с положительной кредитной историей в Россельхозбанке. Для данной категории граждан условия работы на последней должности составляют 3 месяца и общий стаж — полгода.

- Требование о наличии общего стажа не менее 1 года к пенсионерам не предъявляется;

- Источники дохода могут быть подтверждены как на основной работе, так и по совместительству. Главное показать, что есть стабильный заработок. Так же возможно предоставить данные о доходах с частной или предпринимательской деятельности, о выплате пенсии и дополнительных источниках доходах, полученных при осуществлении иной деятельности.

Важно: При определении суммы кредита в расчет дополнительно включаются доходы созаемщиков. так образом при привлечении созаемщиков можно увеличить размер кредита. . Следует также учесть требования, предъявляемые банком по отношению к самому рефинансируемому кредиту, так как не все займы, оформленные в других банках можно рефинансировать в Россельхозбанке

Следует также учесть требования, предъявляемые банком по отношению к самому рефинансируемому кредиту, так как не все займы, оформленные в других банках можно рефинансировать в Россельхозбанке.

- В Россельхозбанке рефинансируют кредиты только в рублях;

- не должно быть просрочек или долгов по рефинансируемому займу.

- На момент подачи заявления должно пройти 12 месяцев с даты первого платежа по первоначальному кредиту в другом банке.

Максимальная сумма, которую можно запросить в Россельхозбанке при рефинансировании достигает 750 000 рублей без предоставления залога или поручительства.

Каждую заявку банк рассматривает индивидуально. Согласно статистике процент одобрения высокий, однако заемщику необходимо иметь положительную кредитную историю и стабильный высокий доход.

Процентная ставка

Для будущих клиентов Россельхозбанк предлагает рефинансирование кредита под процентную ставку от 13,5% и от 15% при сроках кредита до 1 года и от 1 года до 5 лет? соответственно.

Действующим клиентам Россельхозбанка — участникам зарплатных проектов, а также работникам бюджетных организаций, предлагаются пониженные ставки от 12,9% (срок кредитования — до 1 года), от 14,4% (от 1 до 5 лет), от 14,9% (от 5 до 7 лет).

В случае если заёмщик не желает оформлять страхование жизни и здоровья, к изначальной ставке прибавляется 6% годовых. Кроме того, ставка может повыситься дополнительно на 3%, если физическое лицо не подтвердит собственные доходы.

Преимущества и недостатки

К положительным качествам программы относятся:

- возможность рефинансирования до 3 кредитов, имеющих различные назначения;

- умеренные процентные ставки;

- снижение переплаты при соответствии некоторым критериям;

- отсутствие необходимости документального подтверждения оплаты прежних займов;

- минимальный пакет бумаг, предоставляемых при подаче заявки;

- учет величины дополнительного дохода клиента (при возможности подтверждения);

- отсутствие необходимости оставления залога, привлечения поручителей;

- удобные графики платежей;

- возможность предоставления справки о заработной плате по форме банка.

Недостатком считают выраженное увеличение ставки при отказе от услуг страхования, необходимость подготовки дополнительных документов.

В каких случаях выгодно рефинансировать кредит

Конечно, рефинансирование будет выгодным далеко не всегда, и речь идет не только о процентной ставке. Например, если платить по кредиту осталось год и меньше, его рефинансировать уже нецелесообразно – Это приведет к увеличению суммы долга и срока кредитования. Также не стоит забывать о дополнительных расходах на оформление документов. Если все не просчитать заранее, в конечном счете эффективная процентная ставка только увеличится.

Когда рефинансирование выгодно:

- когда кредит оформлен на длительный срок (более 1 года) и по нему осталось платить достаточное количество времени;

- если нудно увеличить срок кредитования, тем самым снизив ежемесячный платеж;

- если кредит был оформлен в иностранной валюте, а нужно перекредитоваться в рублях;

- если нужно получить новый кредит, сохранив прежнюю сумму ежемесячного платежа;

- когда выгоднее оформить рефинансирование с низкой процентной ставкой, чем провести реструктуризацию долга.

И, наконец, достаточно часто рефинансируют кредиты в том случае, если финансовое состояние заемщика ухудшилось, и у него нет возможности своевременно и в полном размере платить по кредиту.

Но в этом случае чаще используется реструктуризация задолженности – она проводится в пределах одного банка, не придется даже заключать новый кредитный договор.

Россельхозбанк рефинансирование кредитов других банков — преимущества

Рефинансирование до 3 кредитов единовременно без комиссий и обеспечения;

Получение наличными средствами части кредита без требований целевого назначения;

Определить комфортную дату платежей (5-е, 10-е, 15-е, 20-е числа каждого месяца) и схему погашения (аннуитетная/ дифференцированная);

Для увеличения суммы крдеита привлечь созаемщиков;

Подтверждение доходов — справкой о доходах по форме банка;

Досрочно погасить кредит в любое время без комиссий и ограничений.

Как показывает практика, кредитование в нашей стране, развивается особенно успешно. Люди предпочитают брать кредиты и порой не один, и выплачивать долг в течение времени сразу нескольким банка. При этом клиент не всегда выбирает для себя оптимальные условия кредитования. Спустя время заемщик оказывается в сложной финансовой ситуации. Ежемесячный взнос начинает существенно бить по карману. Но ситуацию легко исправить воспользовавшись специальной программой рефинансирования потребительских кредитов других банков. Это погашение кредита который был оформлен в другом коммерческом банке, за счет кредитных средств Россельхозбанка. Если у клиента есть несколько действующих договоров, причем разных банках, АО «Россельхозбанк» также может оформить кредит на рефинансирование, все зависит только от желания клиента, его финансовых возможностей. Процедуру рефинансирования уместно проводить в том случае, если она действительно для вас актуальна и выгодна. Ведь казалось бы кредит остается, только вместо нескольких старых — появляется один новый. Но, во-первых снижается долговая нагрузка за счет уменьшения ежемесячных платежей, причем за счет увеличения срока кредитования. Во-вторых это снижение суммы переплаты, за счет снижения процентной ставки, и третье, это возможность получить часть денежных средств наличными на любые цели. Сегодня программу рефинансирования предлагают многие банки, но выбрать действительно надежного финансового партнера проверенного временем хотелось бы только один раз и на долгое время. Конечно же это всё выбор клиента, учитывая что Россельхозбанк является одним из крупнейших банков России, является лидером среди кредиторов и имеет вторую по размерам филиальную сеть. Сам коммерческий банк — универсальный и предоставляет все виды банковских услуг как для юридических для так и для физических лиц. Постоянно и динамично развивается, предлагая одни из самых низких процентных ставок на рынке кредитования и рефинансирования. Работникам бюджетной сферы, для участников зарплатных проектов, которые открыты в Россельхозбанке и конечно же для надежных клиентов, которые уже являются нашими заемщиками, банк предлагает самые выгодные условия обслуживания и процентные ставки. Получить подробную консультацию вы всегда сможете в отделениях Россельхозбанка. Найдите в ближайшее к вам отделение в разделе — Отделения Россельхозбанка.

Кредитные карты Россельхозбанка

Карта «Премиальная»

Лимит

до 1 000 000 ₽

Льготный период

55 дней

Ставка

21,9 %

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

Тип: Visa Platinum, MasterСard Platinum

Льготный период: 55 дней

Кредитный лимит: до 1 000 000 ₽

Обслуживание в первый год: 4 000 ₽

- Обслуживание со второго года: 4 000 ₽

- Процентная ставка: 21,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до недели

- Период рассрочки: нет

В избранное Подробнее

Cashback до 3%

Премиальная кредитная карта

Лимит

до 1 000 000 ₽

Льготный период

55 дней

Ставка

21,9 %

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Cash Back

Тип: Visa Signature/Infinite, Мир Премиальная, MasterСard Black Edition

Льготный период: 55 дней

Кредитный лимит: до 1 000 000 ₽

Обслуживание в первый год: до 650 ₽ в месяц

- Обслуживание со второго года: до 650 ₽ в месяц

- Процентная ставка: 21,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до недели

- Период рассрочки: нет

В избранное Подробнее

Карта «Золотая»

Лимит

до 1 000 000 ₽

Льготный период

55 дней

Ставка

22,9 %

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

Тип: Visa Gold, MasterСard Gold, Мир Премиальная

Льготный период: 55 дней

Кредитный лимит: до 1 000 000 ₽

Обслуживание в первый год: 2 000 ₽

- Обслуживание со второго года: 2 000 ₽

- Процентная ставка: 22,9 %

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до недели

- Период рассрочки: нет

В избранное Подробнее

Cashback до 6%

Путевая кредитная карта

Лимит

от 250 000 до 1 000 000 ₽

Льготный период

55 дней

Ставка

22,9 %

- Общие условия

- Требования и документы

- Снятие наличных

- Подтверждение дохода

- Cash Back

Тип: Visa Classic/Instant Issue

Льготный период: 55 дней

Кредитный лимит: от 250 000 до 1 000 000 ₽

Обслуживание в первый год: до 150 ₽ в месяц

- Обслуживание со второго года: до 150 ₽ в месяц

- Процентная ставка: 22,9 %

- Бесплатный выпуск: нет

- Срок рассмотрения заявки: до 3 дней

- Период рассрочки: нет

В избранное Подробнее