Необходимые документы для рефинансирования

Содержание:

Рефинансирование задолженности по двум документам

Рефинансирование кредитов без документов, подтверждающих платежеспособность, возможно во многих банках. Это, конечно, не означает полного доверия к заемщику. Информация о нем будет проверяться в любом случае, благо для этого при современном уровне развития коммуникаций требуется минимум времени и усилий. При этом не следует понимать выражение «без документов» буквально. На самом деле их обычно требуется два, один из которых – паспорт гражданина РФ. Второй заемщик выбирает по своему усмотрению, для чего ему предлагается типовой перечень документов. В банк для рефинансирования можно предоставить:

- водительские права;

- ИНН;

- страховой полис;

- паспорт для зарубежных поездок;

- справку СНИЛС.

Любой из перечисленных идентификаторов позволяет узнать о клиенте все, что интересует его потенциального кредитора. Экономится время заемщика – ему не нужно беспокоиться о комплектации стандартного пакета. Некоторые банки довольствуются только паспортом, которого, в принципе, тоже достаточно.

Но это преимущество оборачивается увеличением годовой ставки рефинансирования на 1-2%.

Рассмотрим таблицу предложений ведущих российских банков, осуществляющих рефинансирование задолженностей с минимальным набором документов:

от

8.9%

50 000 — 2 000 000 ₽

от 12 месяцев до 3 лет

от

7.7%

300 000 — 5 000 000 ₽

от 12 месяцев до 7 лет

от

7.5%

50 000 — 5 000 000 ₽

от 6 месяцев до 7 лет

от

8.4%

50 000 — 5 000 000 ₽

от 12 месяцев до 5 лет

от

7.99%

90 000 — 2 000 000 ₽

от 12 месяцев до 5 лет

от

14.9%

15 000 — 1 000 000 ₽

от 3 месяцев до 5 лет

от

6.5%

100 000 — 1 600 000 ₽

от 3 лет до 10 лет

от

8.5%

50 000 — 3 000 000 ₽

от 12 месяцев до 7 лет

от

8.5%

100 000 — 2 500 000 ₽

от 24 месяцев до 5 лет

от

7%

51 000 — 1 500 000 ₽

от 12 месяцев до 5 лет

от

7.8%

50 000 — 2 000 000 ₽

от 12 месяцев до 7 лет

Напрашивается вывод о том, что документы, необходимые для рефинансирования, в большинстве случаев должны подтверждать доход заемщика, даже если их нужно только два. Исключение делается для владельцев зарплатных карт, выпущенных согласно действующей в данном банке программе, и клиентов, зарекомендовавших себя в качестве очень надежных. Для них требования к пакету документов автоматически устанавливаются минимальные.

Поиск банка для рефинансирования кредитов

Огромное количество банков явно не способствуют облегчению выбора. Есть несколько основных правил, по которым следует выбирать банк для рефинансирования.

- Местоположение.

Как это ни банально, но первое на что следует обратить внимание – это удобство расположения банка. Если банковский офис находится на другом конце города и Вам очень тяжело туда добраться, то стоит отказаться от этой идеи уже на стадии задумки

Так как рефинансирование очень долгий процесс, вам следует облегчить себе задачу и выбрать банк, который находится рядом с домом, или по дороге на работу, что сэкономит огромное количество времени.

- Минимальная ставка.

Тут всё очень просто: для максимальной выгоды от рефинансирования требуется подобрать банк с минимальной ставкой по кредиту. Во всех банках она примерно одинакова: 11-15% и выбор следует производить по благонадёжности банка.

- Максимальная сумма перекредитования.

Данный пункт указывает на то, что различные банки предоставляют разнообразные максимальные суммы по кредитованию. Максимальные суммы по кредитам изменяются от банка к банку и варьируются от 500000 р. до 30000000 р. Выбирайте тот банк, который сможет Вам обеспечить необходимую сумму для перекредитования.

- Комиссия.

Некоторые банки при рефинансировании берут комиссию за оказание подобных услуг. Если вы не хотите её оплачивать, лучше выбрать банк без комиссии.

- Подтверждение дохода.

К этому пункту различные банки предоставляют очень разнообразный список требований. Одни согласны провести рефинансирование, даже не проверяя ваши доходы, другие, наоборот, потребуют несколько справок о доходах, отправят запрос работодателю и заставят представить справку из пенсионного фонда. В таких вещах следует соблюдать компромисс – выберите банк, чьи условия вас больше всего устраивают, туда и обращайтесь.

- Рассмотрение заявок.

Заявки на рефинансирование рассматриваются от нескольких часов до 10 дней. Это также является одним из важнейших аспектов при выборе банка.

Что нужно для рефинансирования ипотеки в ВТБ

Обязательное требование к заемщику – работа в России. Заявитель должен быть трудоустроен постоянно, испытательный срок должен быть окончен. Гражданство может быть любым. Если оно российское, то заявитель может работать в транснациональной организации за границей.

Рекомендуемая статья: Ипотека Сбербанка без первоначального взноса

Привлечение родственников и сожителей в качестве поручителей приветствуется. Обязательными поручителями выступают супруги при отсутствии брачного договора, запрещающего это делать.

Помещение может быть готовым или строящимся.

Как подать онлайн заявку на рефинансирование ипотеки

Какие нужны документы для рефинансирования ипотеки в ВТБ

Для рассмотрения заявки банку требуются документы на заемщика и на помещение:

- заявление, которое можно подать через сайт банка или лично в его офисе;

- паспорт;

- СНИЛС;

- 2-НДФЛ или другое подтверждение регулярного дохода, оно не требуется участникам зарплатных проектов;

- копия трудовой для заявителей, не получающим зарплату через ВТБ;

- военный билет – мужчины до 27 лет;

- выписка из интернет-банка или полученная в офисе кредитора об остатке задолженности, отсутствии просрочек на текущую дату;

- договор-основание наступления права собственности;

- действующие договоры страхования по кредиту.

ВТБ не заявляет других обязательных документов для рассмотрения возможности рефинансирования, но предупреждает, что может запросить любые другие сведения и справки. Каждый заявитель персонально узнает при общении с ипотечным работником точный список, какие нужны документы для рефинансирования ипотеки в ВТБ.

Стандартный пакет документов при рефинансировании

Для рефинансирования требуется стандартный список документов, удостоверяющей личность и платежеспособность клиента. Как правило, он включает:

- паспорт (загранпаспорт, водительские права);

- ИНН;

- СНИЛС;

- справку про доход формы 2-НДФЛ (выдается бухгалтерией за 3 рабочих дня);

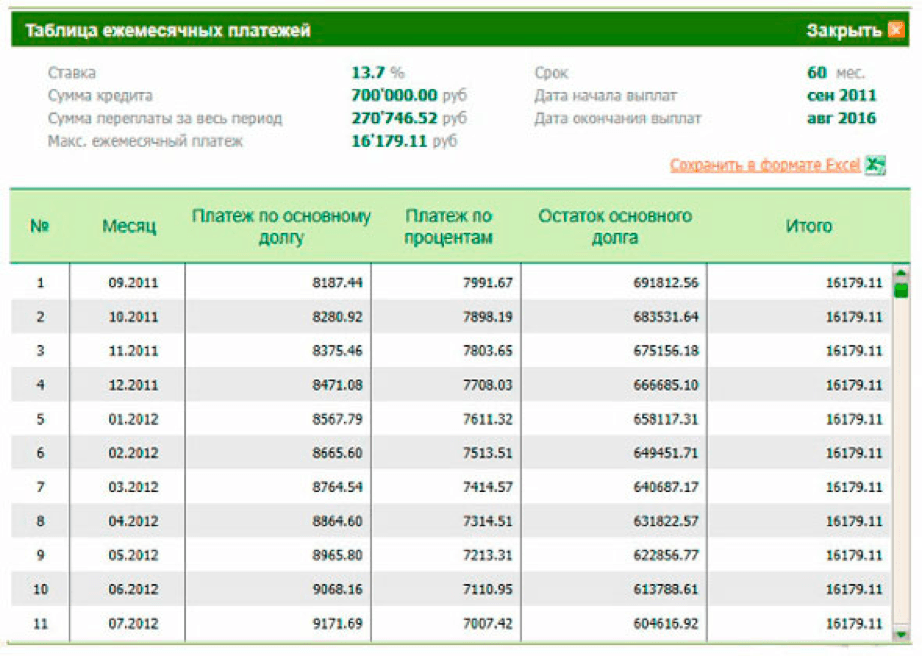

- выписку из банка с актуальной информацией по действующему долгу (сумма, сроки, процент, ежемесячный взнос по кредиту);

- действующий кредитный договор;

- удостоверенную работодателем копию трудовой книжки.

Важно! Закон не устанавливает строгий перечень документов, поэтому каждый банк вправе его изменять. Все финансовые учреждения обязательно требуют паспорт и ИНН, остальной список может варьироваться

Как рефинансировать кредит в другом банке?

Финансовые организации находятся в постоянной погоне за доходом, а следовательно ищут новых клиентов. Именно поэтому, для определённых категорий потребителей была разработана система рефинансирования. К таким категориям относят тех, кто хочет уменьшить ежемесячные платежи по займу либо увеличить сумму кредита, оформленного ранее.

Процедура оформления рефинансирования схожа у всех финансовых организаций, и включает такие моменты:

Если оба банка дают согласие, можно начинать процесс оформления нового кредитного договора и сбора полного пакета документов. Если заём был залоговым, то на залоговое имущество одновременно снимает арест старый банк и накладывает новый.

Как правило, все организационные вопросы банки решают между собой самостоятельно. В этом и заключается преимущество процедуры рефинансирования перед предложением банков оформить кредит на погашение других кредитов, где всеми вопросами занимается непосредственно заемщик.

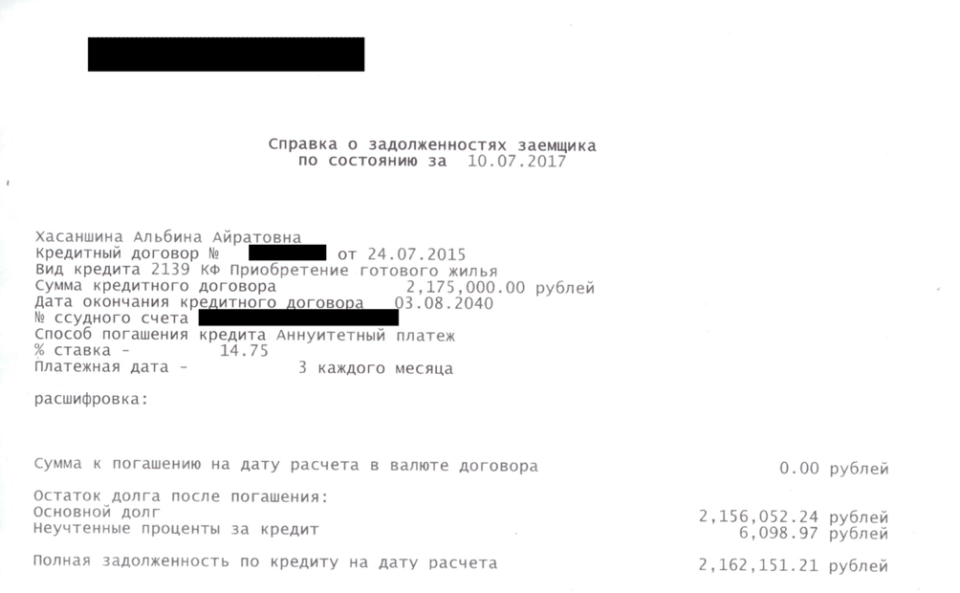

Как рефинансировать ипотеку

Рефинансировать ипотеку можно, чтобы сократить ежемесячный платеж, уменьшить объем переплаты, срок выплаты кредита. Альбина рефинансировала кредит, который взяла под 14,75%. Ставка по новому кредиту оказалась на уровне 9,75% годовых и позволила уменьшить срок выплаты кредита на 3 года, объем переплаты на 2 700 000 рублей, а ежемесячный платеж — на 7 000 рублей.

| До рефинансирования | После рефинансирования | Экономия | |

| Сумма кредита | 2 175 000 Р | 2 155 625 Р | |

| Процентная ставка | 14,75% | 9,75% | |

| Окончание выплат | 03.08.2040 г. | 30.06.2037 г. | |

| Ежемесячный платеж | 27 436 Р | 20 502 Р | 6 934 Р |

| Переплата по кредиту | 5 421 545 Р | 2 722 428 Р | 2 699 117 Р |

Чтобы рефинансировать ипотеку нужно:

- Найти банк, который предложит ставку по кредиту хотя бы на 2-3% меньше действующей. Иначе рефинансирование не имеет экономического смысла.

- Подать заявку.

- Собрать необходимые документы. Для начала хватит обычного набора: паспорт,

СНИЛС, трудовая, справка о доходах по форме 2-НДФЛ, кредитный договор со старым банком и график платежей по кредиту, справку об остатке задолженности. затем нужно будет предоставить документы на квартиру. Это — отчет об оценке, договор купли-продажи, свидетельство о собственности, кадастровый паспорт, страховка, справка по форме 40 из паспортного стола и еще одна об отсутствии задолженности по коммунальным платежам.

- Выкупить свою ипотечную квартиру у старого банка.

- Снять обременение с квартиры и наложить новое — нового банка.

Рефинансирование ипотечного кредита в среднем занимает около двух месяцев. На документы заемщику придется потратить от 5000 до 8000 рублей.

Справка по форме 40. Ее банк запрашивает, чтобы точно знать, что в квартире не прописано лишних людей.

Справки для популярных банков

Мы предлагаем ознакомиться с формами справок, выдаваемых известными российскими учреждениями для рефинансирования нескольких или одной ссуды под низкий процент. В зависимости от типа кредита конечный вид выписок изменяется согласно политике финансовой структуры.

СберБанк

Простота получения необходимого документа – в формировании выписок по ипотечному кредиту в онлайн-системе (через личный кабинет). В любой момент каждый заемщик проводит ознакомление с задолженностями, и направляет запрос на получение официального документа для перекредитования ипотечной ссуды в стороннем банке. Выдача таких справок бесплатная, стандартно банк не ставит специальных условий, не растягивает сроков выдачи – получение документа возможно за 1-5 рабочих дней или в день обращения.

Примерный вид справки:

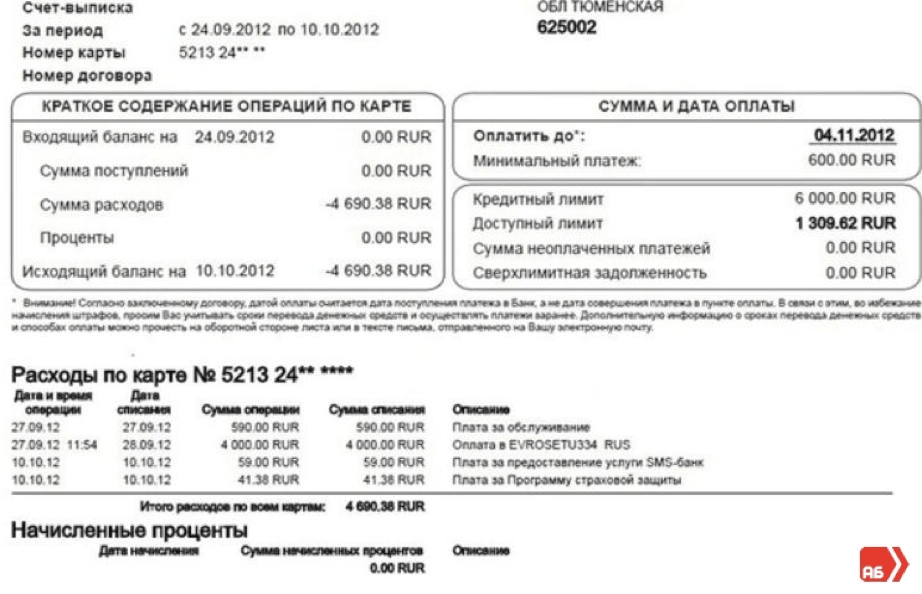

Альфа-Банк

Альфа относится к одним из наиболее лояльных банков, не препятствующих рефинансированию всех видов кредитов в ином банке. Финансовое учреждение также проводит реструктуризацию собственных займов, о чем обязательно уведомит заемщика, желающего перевестись к другому кредитору

Здесь важно соотнести выгоды от двух разных процедур и определиться, если ли необходимость заново собирать большой пакет документов или проще пересмотреть условия первичного договора

Примерная форма документа такая:

Внимание: при формировании отчета в онлайн-режиме обязательно сравнивайте полученную письменную выписку с расчетами на сайте – информация в графах должна совпадать. И второй момент – Альфа-Банк редко требует от заемщиков форму для подтверждения доходов 2-НДФЛ, чащ заполняется банковский бланк.

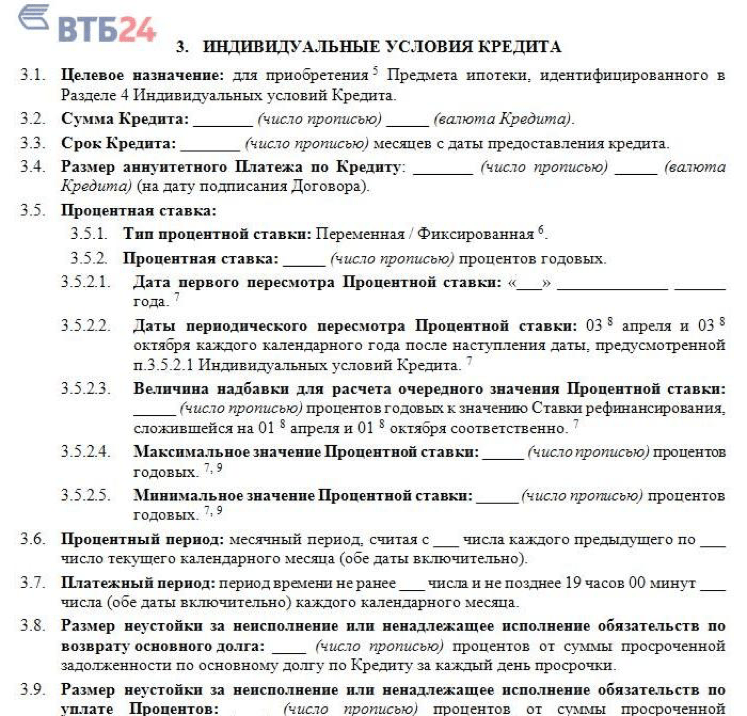

ВТБ 24

Индивидуальной особенностью крупного банковского учреждения РФ остается минимальный процент на рефинансирование в сравнении с другими известными кредиторами. Банк инициирует процедуру перекредитования собственных и сторонних займов, а также решает вопросы о выдаче справок по текущим долгам в онлайн-режиме. Необходимые бумаги по кредитам получают почтой (заказным письмом) независимо от местонахождения заемщика и представительства ВТБ 24.

Сотрудники выдают такую форму для передачи остатка ипотечного или иного долга третьей организации:

Тинькофф

Документы для рефинансирования долгов в Тинькофф наиболее понятные и прозрачные. Здесь четко указаны необходимые данные о проценте, сумме ежемесячного взноса и остатке, полной стоимости ипотеки или иного кредита, а также расчетные даты и способы погашения. Образец:

ОТП Банк

Этот банк располагает собственной системой otpdirect, где формируются выписки по кредитным картам, потребительским кредитам, автомобильным займам, ипотеке. Для получения официальной выписки допускается обращение в любое отделение, независимо от региона проживания заемщика. Также доступен заказ справки по текущим кредитам обращением в контактный центр.

Базовый пакет документов для рефинансирования

Необходимые документы для рефинансирования условно делятся на подтверждающие личность клиента, платежеспособность и текущие кредитные обязательства.

| Тип документа | Документ |

| Подтверждающие личность |

Паспорт с отметками о постоянной регистрации. Заграничный паспорт. Отдельные финансовые учреждения допускают к рефинансированию иностранцев, которые законно проживают и трудятся в стране. ИНН (идентификационный номер налогоплательщика). Указывается в свидетельстве о постановке на налоговый учет. СНИЛС (страховой номер индивидуального лицевого счета). Оформляется в пенсионном фонде и служит для аккумулирования пенсионных взносов. Военный билет. Запрашивается у лиц, не достигших 27 лет. |

| Подтверждающие платежеспособность |

Трудовая книжка, договор о трудоустройстве. Справка по форме 2-НДФЛ. Выдается бухгалтерией по месту работы плательщика. Раскрывает сведения о размерах налогов, которые удерживались с заработка клиента. Справка о доходах по форме, установленной будущим кредитором. Составляется самостоятельно в случае, если зарплата выдается по «серой» схеме и официально не подтверждается. Справка о доходах в произвольной форме. Альтернативный вариант подтверждения «серых» заработков. В ней указываются должность и место работы, виды доходов, размеры поступлений в разрезе месяцев, суммы до удержания налогов и «чистыми» на руки. Справка с депозитного счета. Выдается финансовым учреждением, в котором у клиента открыт вклад. |

Не все эти документы необходимы. Банк может запросить только некоторые из них.

К документации о текущем займе относятся кредитный договор и справка-выписка о состоянии долга. Ее формирует предыдущий займодатель по письменному запросу клиента.

Выписка содержит детальные сведения о размерах кредита, произведенных платежах, остатке задолженности, просрочках, пени (при наличии). Обязательно указываются платежные реквизиты счецсчета, на которые будущий кредитор перечислит деньги в счет погашения долга заемщика. Срок действия справки разнится и зависит от вида кредита.

Условия для рефинансирования кредита

Нужно понимать, что рефинансирование – это не какая-то фиксированная услуга, а предложение банка. А предложения бывают разными, поэтому вывести какие-то общие условия крайне сложно. Попытаемся описать самые частые вариации:

- По типу займа: можно рефинансировать потребительские нецелевые, целевые, автомобильные, ипотечные займы, кредитки.

- По сумме задолженности: минимальные пределы варьируются от 10 до 100 тысяч рублей, максимальные – 5000000? и выше.

- По срокам: бывают ограничения вида «до конца займа должно оставаться не меньше Х месяцев» и «с начала займа должно пройти Х месяцев», для каждого банка величина Х своя.

- По количеству: некоторые банки позволяют перекредитовать 1 займ, некоторые – 5-7 сразу.

- По выплатам: одни банки не дадут новый кредит, если старый погашался с просрочками, другие позволяют иметь в КИ пару коротких просрочек.

- По дополнительным деньгам: чаще всего можно взять не только деньги на погашение старого займа, но и некоторую сумму «сверху», чтобы распорядиться ей по своему усмотрению.

- По предоставляемым документам: одним банкам будет достаточно общей информации и графика выплат по рефинансируемому кредиту, другие потребуют кучу дополнительных документов. Тинькофф, к слову, вообще никаких документов, кроме паспорта, не требует.

- По условиям до погашения: банк может поставить повышенную процентную ставку, которая будет действовать до того момента, пока вы не предоставите документы, подтверждающие погашение старого займа. Так, к примеру, делает Сбербанк при рефинансировании ипотеки. А вот Тинькофф делает иначе – повышенная ставка активируется в том случае, если вы не предоставите подтверждение погашения до 2-го платежа.

- По банкам. Одни банки позволяют рефинансировать свои же кредиты, другие – нет.

На этом список не заканчивается, но основные условия мы охватили.

Как происходит рефинансирование кредита?

Очень частый вопрос: «Рефинансирование кредита – как это происходит?». На самом деле, крайне просто: перекредитование – это обычный целевой займ, цель – погашение другого займа. Происходит оно, соответственно, как и получение целевого займа.

Как сделать рефинансирование кредита в другом банке?

Как делается рефинансирование того или иного кредита частному лицу? Сначала вы выбираете предложение, которое вам подходит. Затем вы обращаетесь в финансовую организацию, которую выбрали, с вопросом о перекредитовании. Вам говорят, какие документы нужно предоставить для получения. Собираете, подаете, ждете ответа. Если решение – положительное, узнаете условия для получения (как получить, какие документы предоставить в подтверждение погашения). Получаете, погашаете.

Необходимые документы

Зависит от банка, уточняйте на месте. В общем случае вам потребуются те же документы, что и для обычного займа, плюс документы по рефинансируемому кредиту.

Плюсы и минусы

Плюсы:

- Появляется возможность изменить условия текущего кредитования.

- Можно объединить несколько займов в один – удобнее платить.

Минусы:

- Найти выгодное перекредитование не так-то и просто.

- Большинство банков откажет, если были просрочки.

- Если недостаточно тщательно подойти к расчетам выгоды, можно навредить своему кошельку.

Что предоставить банкам — стандартный пакет документов

Основная задача рефинансирования — уменьшение ставки процентов по кредиту. Благодаря этой процедуре удается переоформить имеющийся договор кредитования на более выгодных условиях. В результате клиент получает удобный график выплат с меньшими суммами к оплате. Может увеличиться срок договора, а также удается изменить банк на более удобный по месту расположения. При этом услуга практически не имеет отличий от стандартной процедуры получения кредита. Но свои нюансы есть.

Пакет документов для получения рефинансирования можно назвать стандартным. Требуются документы, которые помогают подтвердить личность заемщика, его платежеспособность. Перечень документов для подтверждения личности кредитора следующий:

- Паспорт кредитора или ксерокопия всех страниц паспорта, на которых имеются отметки. Некоторые банки просят в обязательном порядке предоставить оригинал документа для подтверждения личности.

- Индивидуальный номер налогоплательщика.

- Военный билет.

- Копия трудовой книжки, заверенная работодателем.

- Страховой номер.

- Водительское удостоверение при наличии.

- Заграничный паспорт при наличии.

Из всех перечисленных документов обязательными являются только паспорт и идентификационный код. Остальные документы требуют не у всех клиентов и не во всех банках. Некоторые банковские учреждения идут на перекредитование для клиентов даже без необходимости подтверждения трудоустроенности заявителя. Правда, в таком случае условия кредитования не слишком приятные и получить крупную сумму без подтверждения платежеспособности не удастся.

Кроме документов, подтверждающих личность, банк потребует иные документы:

- Справку для подтверждения доходов из бухгалтерии по месту работы.

- Выписку по дебетовой карте.

- Документы, которые помогают составить впечатление об уровне доходов клиента для рассмотрения заявления на выдачу крупного кредита. Это могут быть справки о начислении пенсии, договора аренды или другие документы, подтверждающие постоянный приток денежных средств у клиента.

Это стандартный пакет документов, который требуют от клиента банки при запросе рефинансирования кредита. Кроме этого пакета могут понадобиться другие бумаги:

- справка о кредите, для которого и проводится рефинансирование. Банк просит показать справку о задолженности и условиях кредитования той ссуды, которую планируется погасить за счет новых заемных средств;

- справка, подтверждающая отсутствие текущей задолженности по кредиту. А также информация о сроках поступления платежей на счет;

- реквизиты расчетного счета, который открыт в банке для погашения кредита.

Также со стороны заявителя потребуется справка для рефинансирования кредита, образец которой предоставят сотрудника банка, в котором производится перекредитование.

Какие документы и справки нужны для конкретных банков

Если вы оформляете рефинансирование в том же банке, где открыт первоначальный кредит, достаточно заполнения заявки, потому что остальные документы были предоставлены при заключении первого договора. Банк, который обслуживает вашу зарплатную карту, имеет доступ к информации о доходах, а потому отдельной справки, подтверждающей регулярные поступления, не потребует. Более лояльные финансовые учреждения устанавливают минимальный пакет и гарантируют высокий процент одобрения заявок (именно такие банки представлены на нашем сайте). Рассмотрим необходимый пакет документов и справок на примере нескольких крупных банков.

Альфа-Банк

- справка о доходах за последние 3 месяца (при сумме от 300 тысяч рублей);

- ПТС, загранпаспорт со штампами о заграничных поездках за последний год, трудовая книжка, ДМС или КАСКО, выписка со счета с остатком от 150 тыс. рублей (при запрашиваемой сумме от 400 тысяч рублей).

Уралсиб

при оформлении кредита больше 300 тысяч – справка о доходах за последние 6 месяцев. Для лиц пенсионного возраста – выписка, справка из ПФР или с банковского счета.

ВТБ

- подтверждение доходов за последние 12 месяцев;

- для кредитов от 500 тыс. рублей – копия трудового договора или трудовой книжки, подтверждение пенсионного статуса и размера пенсии.

СКБ-банк

- военный билет (для мужчин до 27 лет);

- подтверждение доходов за последние 12 месяцев (при сумме больше 300 тыс. рублей).

Райффайзенбанк

- справка 2-НДФЛ за последние три месяца, декларацию 3-НДФЛ или выписка из ПФР;

- документ, подтверждающий занятость по основному месту работы – для кредитов от 1 млн рублей.

Ситибанк

- ИНН работодателя;

- подтверждение дохода за 6 месяцев.

Заказывать справки о доходах необязательно – банк самостоятельно запросит сведения из бюро кредитных историй.

Сбербанк

документы о трудовой деятельности и финансовом состоянии заемщика (не запрашиваются, если сумма кредита равна остатку задолженности по рефинансируемым).

Важно! Если от вас необоснованно требуют согласия предыдущего кредитора на досрочное погашение долга, ссылайтесь на положения ГК РФ, запрещающие это делать

Минусы рефинансирования

- Невыгодно рефинансировать кредиты с большими ежемесячными комиссионными выплатами, которые зависят от срока погашения кредита. Это когда в начале вы платите по кредиту больше, а в конце — меньше. Если в старом кредите вы уже сокращаете сумму основного долга, с новым вы снова начнете платить проценты, не уменьшая ощутимо задолженности.

- Практически невозможно рефинансировать 6 кредитов и больше. Банки не берут в работу сверхзакредитованных заемщиков.

- Процедура рефинансирования может занять до двух месяцев, особенно, если рефинансировать ипотеку, так как потребуется собирать множество документов.

Образцы справок на рефинансирование

Некоторые справки можно составить в свободной форме, другие же требуют точного соблюдения всех правил составления – и печатают строго на бланках установленного образца. К последним относится справка 2-НДФЛ и справка-выписка.

Образец справки для рефинансирования кредита нужен не столько для заемщика, сколько для той организации, которая ее выдает. У разных банков форма справки-выписки может незначительно отличаться. Общими будут являться следующие элементы:

-

Кому дана – ФИО,

-

Наименование банка-кредитора, его адрес и прочие реквизиты,

-

Сумма, (которая была взята, и которая осталась),

-

Номер кредитного договора,

-

Сроки его действия (с… по),

-

Остаток задолженности на дату выдачи документа,

-

Информация о залоге и поручителе (если есть),

-

Дата выдачи справки,

-

Печать, подпись выдавшего лица.

Образец письма-заявки на рефинансирование есть на сайте каждого банка. По сути, это заявка на кредит. При написании можно воспользоваться и свободной формой, но все же лучше использовать справки для рефинансирования кредита – образец гарантирует, что вы ничего не забудете при заполнении.

Оптимальные условия для рефинансирования кредита

Через программу рефинансирования кредита решается несколько задач:

- снижается кредитная нагрузка, сумма платежей по кредитам, выплачиваемая за месяц;

- уменьшается итоговая переплата за проценты по задолженности;

- сокращается время погашения общего долга;

- становится удобнее вносить платежи.

Основная цель программы – помочь заемщику справиться с кредитными обязательствами без просрочек, отказов от выплат и ухудшения кредитной истории с наименьшей переплатой на процентах. Так обычно и происходит в процессе рефинансирования, если:

- Новая процентная ставка на 5-10% ниже.

- Новый платеж не превышает 30% от текущего ежемесячного дохода.

- Объединяется несколько задолженностей.

- Новый кредитор имеет развитую сеть банкоматов, филиалов или удобный интернет-банк для выгодных безналичных перечислений.

Если общая переплата по кредиту не снижается после перехода на обслуживание в новый банк, а до полного погашения осталось 2-5 платежей, рефинансирование теряет свою актуальность.

Требования к клиенту

Хотя рефинансирование помогает заемщикам справиться с кредитными обязательствами, улучшая условия погашения, это вовсе не означает, что банк согласится кредитовать человека, допустившего просрочки по предыдущим займам. Первое обязательное условие – обратиться с заявкой вовремя, до ого как возникнет просроченная задолженность.

Остальные критерии оценки заемщика соответствуют стандартным требованиям банка при рассмотрении заявки на кредит:

- Возраст – от 20-21 года.

- Гражданство – РФ.

- Наличие регистрации в одном из регионов России.

- Официальное трудоустройство.

- Стаж от 1 года, из которых у текущего работодателя – не менее 3-6 месяцев.

- Доход, который позволит оплачивать новый рефинансированный платеж (не более 30-40% от ежемесячного заработка).

Отдельное внимание уделяют кредитной истории и рейтингу заемщика. Если в прошлом допускались просрочки или имеются проблемные долги, в одобрении заявки будет отказано

Какие кредиты вы можете рефинансировать

Что может стать причиной рефинансирования:

- невозможность выплаты ежемесячных взносов;

- скрытые комиссии и высокая процентная ставка;

- потребность в объединении нескольких мелких займов в один;

- угроза привлечения коллекторов или приставов;

- риск применения к заемщику штрафных санкций.

Перед осуществлением процедуры рефинансирования, заемщик обязан предоставить полную информацию об актуальных кредитных обязательствах.

Перекредитовать разрешается любые виды займов от долгосрочных до экспресс:

- займы наличными;

- долги по кредитным картам;

- займы в микрофинансовых организациях;

- залоговые кредиты;

- ссуды в ломбарде;

- ипотеку;

- POS-займы и товарные.

Как правило, банки не берут на рефинансирование более пяти актуальных займов, а также кредиты, которые подходят под следующие параметры:

- открытые менее 3 месяцев назад или со сроком окончания через 3 месяца;

- пролонгированные займы или действующие с услугой «кредитные каникулы»;

- с активными просрочками или погашенными менее 14 дней назад.

Требования к клиенту

Кроме стандартных требований, банки могут предъявлять к заёмщику дополнительные требования. Вместо постоянного гражданства, можно использовать временное или вид на жительство. Возраст обычно должен составлять 21−65 лет, но в некоторых банках договор о рефинансировании кредита могут подписывать клиенты до 75 лет.

Необходимость предоставления документа об уровне заработной платы прописывается индивидуально в каждом банке. Есть организации, где осуществляется рефинансирование без справок, что очень удобно клиентам, которые получают неофициальный доход. Необходимо работать на последней должности не менее 6 месяцев и иметь общий трудовой стаж пять — шесть лет.

Если клиент хочет получить рефинансирование кредита по двум документам в другом банке, то необходимо соблюдать некоторые условия. Нужно выплатить все задолженности по имеющемуся займу, так как при просрочках перекредитование не оформляется. Досрочное погашение долга. законодательством не запрещено, но финансовые организации выставляют определённые ограничения.

Влияет на положительный ответ и срок кредитования: он должен достигать 6 месяцев, в некоторых случаях — 1 год. Обязательное условие — сумма нового займа не должна быть больше общей стоимости прошлого, включая все проценты, штрафные санкции и пеню. Документы, которые потребуются при посещении отделения банка:

- заявление;

- паспорт гражданина РФ;

- копия трудового договора или книжки;

- справка о прошлом действующем кредите с номером и датой оформления, указанием размера процентной ставки, тела задолженности, валюты, ежемесячного платежа, непогашенного остатка;

- документ об официальном доходе по форме 2-НДФЛ.

В договоре банк требует указать данные о заработной плате даже при отсутствии подтверждающей справки. Стандартная процедура обязует клиента предоставлять справку о величине официального дохода. Дополнительно можно указать сумму выплат, которую он получает в свободное от работы время.