Аккредитив в сбербанке при покупке недвижимости

Содержание:

Альтернатива

Альтернативой аккредитиву может служить банковская ячейка. Её использование происходит следующим образом — в банке встречаются:

- юрист;

- риелтор;

- покупатель;

- продавец;

- и представитель банка.

Они уточняют, согласовывают между собой все детали и подписывают соглашение об аренде банковской ячейки. Затем покупатель кладёт туда денежную сумму. Забрать её продавец сможет после подтверждения успешного завершения сделки.

Стоимость аренды ячейки в банке варьируется от 1000 до 5000 рублей в зависимости от банка.

Плюс её использования в тайне содержимого: никто кроме риелтора, продавца и покупателя не будет знать, какая сумма лежит внутри. Минус — увеличение риска мошенничества. Продавец может воспользоваться незнанием банка условий сделки, получить доступ к банковской ячейке, забрать деньги и требовать повторной оплаты, поскольку денег в ячейке нет, соответственно нет и расписки в получении денежных средств.

В России редко используются сделки с аккредитивом. Стороны чаще всего используют наличные, однако с увеличением сумм и случаев мошенничества, аккредитив становится популярнее и удобнее. Его преимущества перед наличным расчётом или банковской ячейкой становятся всё более очевидными. Тормозит процесс только нестабильность банковского сектора в России, но это будет не всегда, а значит и популярность такого способа расчетов будет расти.

Аккредитив в Сбербанке для физических лиц

Аккредитив становится все более актуальным и востребованным среди физических лиц-клиентов Сбербанка, которые желают получить дополнительные гарантии и обезопасить сделку по покупке недвижимого имущества. В случае если сделка сорвалась, продавец не выполнил условия соглашения, возникли непредвиденные сложности с оформлением недвижимого имущества, средства покупателя остаются в полной безопасности – на сберегательном счете в Сбербанке и не будут перечислены несостоявшемуся продавцу.

Иногда физические лица обращаются в банк за аккредитивом, когда собрались купить определенную долю в бизнесе (уставном капитале). Сбербанк выступает гарантом не только в сделках, заключаемых между физическими лицами или между юридическими, но и в сделках, одной стороной которой выступает частное лицо, а с другой – юридическое.

Банк выступает гарантом сделки и защищает интересы обеих сторон:

- гарантирует выполнение обязательств продавцом согласно договору и относительно покупателя;

- гарантирует получение продавцом полной суммы от покупателя, оговоренной в соглашении.

Внимание! Внесение любых изменений в первоначальные условия договора, а также продление срока его действия возможно лишь при условии обоюдного согласия сторон.

Для того чтобы открыть банковский аккредитив, клиентам Сбербанка необходимо:

- Обратиться в одно из отделений Сбербанка.

- Открыть сберегательный счет.

- Перечислить на открытый счет необходимую сумму для проведения расчетов по сделке.

- Составить и подать заявление об открытии аккредитива.

Для обращения в Сбербанк по вопросам оформления аккредитива физическим лицам необходимо представить следующие документы:

- паспорт или документ, удостоверяющий личность клиента;

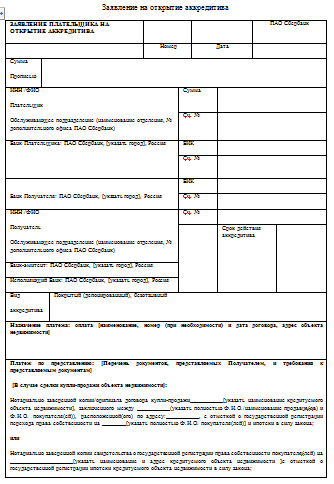

- заявление об открытии аккредитива;

- договор основания (купли-продажи, цессии, предоставления спектра услуг и др.).

Тарифы

Стоимость аккредитива для физ. лиц рассчитывается исходя из действующих тарифов Сбербанка, а именно:

- при купле-продаже объектов недвижимости (дачи, квартиры, земельного участка) стоимость услуги банка будет составлять всего 2 тысячи рублей;

- при продаже и покупке движимого ценного имущества между физическими лицами банк возьмет 0,2% от суммы совершаемой сделки, но не менее 1 тысячи рублей и не более 5 тысяч руб.;

- если сделка по покупке/продаже движимого имущества заключается между физическим и юридическим лицами, то стоимость аккредитива в Сбербанке будет равняться 0,5% от стоимости сделки, но не менее 2,5 тысяч руб. и не более 15 тыс. руб.

Где можно открыть аккредитив на выгодных условиях — обзор ТОП-3 надёжных банков

Аккредитивные расчёты предлагают большинство российских кредитных организаций. Однако условия у всех разные.

Мы позаботились о вас и подготовили мини обзор трех надежных банков с отличной репутацией и выгодными условиями.

1) Уральский банк

ПАО «Уральский банк реконструкции и развития» (УБРиР) появился на российской банковско-финансовой арене в далёком 1990. Сегодня его сеть насчитывает 13 филиалов, 135 точек продаж и 19 точек кредитования на территории РФ. По данным ЦБ РФ УБРиР состоит в тридцатке крупнейших российских банков.

О его надёжности свидетельствуют следующие факты:

- имеет право работать со стратегическими и социально значимыми компаниями;

- его облигации находятся в ломбардном списке — они могут служить залогом при межбанковском кредитовании;

- утверждён инвестором проблемных банков для их финоздоровления.

Банк предлагает различные банковские продукты и услуги частным лицам, представителям малого и среднего бизнеса, корпоративным клиентам и инвесторам.

Продуктовое предложение УБРиР:

- кредитование;

- депозитные операции;

- карточные продукты;

- переводы;

- РКО;

- банковская гарантия;

- интернет-эквайринг.

Это только малая часть возможностей Банка. Изучите более подробно условия и тарифы УБРиР на его сайте.

2) ВТБ 24

Это банковское учреждение предлагает разнообразную линейку банковских продуктов и услуг для физлиц и представителей малого/среднего бизнеса.

1062 офиса в 72 российских регионах предлагают:

- разнообразное кредитование;

- аккредитивы;

- вклады;

- депозитарные ячейки;

- дистанционное обслуживание;

- карточные продукты;

- денежные переводы;

- оформить банковскую гарантию.

Банк предлагает аккредитив при покупке недвижимости за счет ипотечных кредитных средств на выгодных условиях. Частично тарифы представлены в таблице.

3) Сбербанк

Сбербанк России — лидер банковского сектора РФ, основной кредитор экономики страны. Кредитная организация насчитывает 14 территориальных учреждений, 16 500 отделений в 83 субъектах РФ.

Сбербанк имеет широкую сеть зарубежных представительств в 22 странах: Великобритании, Турции, США, Германии, Китае, Индии, странах СНГ и т.д.

Услугами Сбербанка России пользуются более 70% россиян и свыше 11 млн зарубежных клиентов.

Сбербанк открыт для всех клиентских групп: физлиц, малого, среднего, крупного и крупнейшего бизнеса. Команда Банка насчитывает более 325 тыс. высококлассных специалистов. Порядка 250 тыс. сотрудников ежегодно проходят повышение квалификации.

Доступность, высокое качество, передовые технологии, широчайший набор банковских продуктов и услуг — преимущества, выгодно отличающие Сбербанк от других банков РФ.

Преимущества аккредитивной формы расчетов

- безналичная форма расчетов, позволяющая покупателю и продавцу определить условия расчетов по аккредитиву в соответствии со своими пожеланиями, т. е. составить свой перечень документов, подтверждающих выполнение обязательств продавцом.

- существенное снижение рисков для обеих сторон по сделке.

- соблюдение условий договора контролируется третьими лицами — банками.

- при расчетах с использованием аккредитивов банк переводит денежные средства в пользу продавца только по представлении документов, правильно оформленных и полностью отвечающих требованиям аккредитива (согласно законодательству, банки несут ответственность за соблюдение всех условий договора купли-продажи, указанных в условиях аккредитива).

- возможность изменения условий сделки, при этом изменение условий или отказ от сделки может быть только обоюдный, с согласия и покупателя и продавца.

- надежность расчетов по сделке вне зависимости от финансового состояния покупателя на дату расчетов: денежные средства заемщика (покупателя) депонируются на специальном счете банка для последующего перевода продавцу только при соблюдении всех условий аккредитива. После открытия аккредитива покупатель не имеет доступа к этим деньгам.

- продавец получает деньги только после перехода прав собственности на недвижимость в собственность покупателя.

- отсутствие необходимости иметь на руках большие суммы наличных денег и беспокоиться за их транспортировку и сохранность на время сделки.

- если сделка по каким-то причинам не состоялась, денежные средства будут в полном объеме возвращены покупателю.

- аккредитив может быть открыт на любой срок, который может быть пролонгирован/продлен.

- если срок действия аккредитива истек, а право собственности на объект недвижимости не перешло к заемщику, то денежные средства возвращаются на счет покупателя автоматически.

Применительно к сделке купли-продажи квартиры схема расчетов выглядит следующим образом:

- Покупатель и продавец заключают между собой договор о том, что рассчитываться по сделке они будут посредством аккредитива (необходимо предварительно согласовать с банком, открывающим аккредитив, условия расчетов указанные в договоре купли продажи).

- Покупатель обращается в кредитную организацию с заявлением на оформление аккредитива (наличие текущего счета в банке, открывающим аккредитив, обязательно).

- Банк открывает аккредитив и передает оригинал аккредитива продавцу напрямую или через банк-продавца.

- При получении зарегистрированного в Управлении Федеральной службы государственной регистрации, кадастра и картографии договора купли-продажи Продавец передает его в банк вместе с другими необходимыми по договору и аккредитиву документами. Если в их достоверности, правильности и законности оформления не возникает сомнений, то банк оплачивает документы, путем перевода денежных средств на счет продавца.

Внимание: схема расчета значительно упрощается, если текущие счета покупателя и продавца открыты в одном банке и расчеты по аккредитиву проводит один банк. Подобная схема расчетов уместна не только при сделках с недвижимостью

Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом

Подобная схема расчетов уместна не только при сделках с недвижимостью. Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом.

Преимущество открытия документарных аккредитивов в Банке МФК:

- Индивидуальный подход к каждому клиенту, ориентированность на его потребности, возможность учёта особенностей сделки и пожеланий бенефициара;

- Финансирование сделок за счет собственных средств;

- Помощь в оформлении документов по аккредитиву;

- Рекомендации по минимизации рисков клиентов с целью защиты их интересов;

- Консультации и разъяснения по оформлению платежных условий договора купли-продажи и особенностей внутрироссийского права при расчетах аккредитивами.

Высокая квалификация и длительный опыт работы сотрудников Банка МФК в сфере документарных операций и торгового финансирования гарантируют качественное и оперативное обслуживание клиентов Банка в сфере документарных операций.

Суть аккредитива от Сбербанка от Сбербанка при покупке недвижимости

Под аккредитивом для недвижимости понимают защиту покупателя и продавца от махинациях с оплатой. То есть деньги поступят только в безналичной способ только после передачи имущественных прав. Продавец получает всю сумму лишь после подписания документов. А покупатель становится владельцем недвижимости после того, как предал всю сумму в Сбербанк. Последний же обязан провести финансовую сделку и в сроки отправить деньги продавцу жилья.

Гарантии от Сбербанка клиенты получают на разные операции с недвижимостью, например:

- Всё, что связано с ипотекой, причём не только в одном лишь Сбербанке, но и в других финорганизациях. Квартира или дом в кредит тоже может быть куплена с помощью аккредитива.

- Просто сделки с жильём, коммерческой недвижимостью. Они тоже сопровождаются (только финансово) в Сбербанке. Все стороны могут быть уверены в правильном зачислении средств, их поступлении уже после подписания продавцом документов.

- Всё, что связано с обменом одного жилья на другое. Иногда происходит доплата от одной из сторон, из-за чего нужна помощь гаранта. В аккредитиве им выступает банк.

Таким образом, в любых операциях по покупке, продаже клиенты Сбербанка получают от него гарантии. Он контролирует правильность расчётов, отправку и поступления средств в сроки.

Как выглядит покупка через аккредитив

После достижения договоренностей покупатель и продавец недвижимости подписывают договор, в котором содержится вся информация относительно аккредитива.

Далее процесс выглядит следующим образом:

- покупатель обращается с заключенным договором в оговоренный банк и оформляет заявление на открытие аккредитива, в документе указывается информация о перечне документов, при предоставлении которых продавец получит деньги;

- после извещения об открытии счета покупатель перечисляет сумму, соответствующую условиям договора;

- банк извещает продавца о наличии денег на счете и условиях, при выполнении которых он может получить средства;

- участники сделки проходят процедуру государственной регистрации в Росреестре.

Многие продавцы недвижимости затрудняются с тем, на каком этапе ехать в банк. Делать это можно после получения документов из органа регистрации и наличии на руках документов, предоставление которых было предусмотрено договором. Если у кредитной организации не возникает сомнений в их достоверности и корректности в оформлении, то банк делает перевод средств на расчетный счет продавца квартиры.

Схема расчетов через аккредитив имеет множество преимуществ, основным является возможность с помощью такого способа максимально исключить риск мошеннических действий. Процесс привлечения механизма безналичного расчета прост и прозрачен, важным моментом является достижение договоренностей между основными участниками сделки и правильное оформление договора.

Недостатком аккредитива считается необходимость оплаты услуг банка, но взамен покупатель и продавец получают гарантии отсутствия негативных последствий. Такой способ расчетов может применяться не только при сделках с жилой недвижимостью, но и использоваться при приобретении товаров и услуг.

Какие бывают виды аккредитивов и какие у них особенности?

Существует несколько видов аккредитивов; разница между ними выражается, как правило, в процедуре проведения сделки. Некоторые из видов ориентированы на обеспечение максимальной защищенности обоим участникам сделки, другие направлены на безопасность какой-либо определенной стороны — покупателя или продавца. Поэтому еще до открытия аккредитива при покупке квартиры следует внимательно разобраться, какое предложение подойдет вам больше всего.

- Отзывной аккредитив. Ориентирование на покупателя: он может в любой момент в течение сделки отозвать денежные средства, тем самым аннулировав сделку. Продавец не окажется обманутым, т.к. права на недвижимость, согласно порядку расчета, передаются только после оплаты. Но потерять время продавец точно может, поэтому на такой тип аккредитива крайне редко соглашается контрагент;

- Безотзывный счет. Наиболее популярное решение: покупатель не имеет права забрать деньги раньше срока, по крайней мере без письменного разрешения продавца. Чаще всего продавец и менеджер банка предлагают оформлять именно этот тип аккредитива;

- Безакцептный аккредитив. Не требует присутствия покупателя при получении денег. Продавцу достаточно предъявить сотрудникам банка документы, подтверждающие передачу прав на недвижимость;

- Покрытый счет. Подразумевается, что банк, в котором открыт аккредитивный счет, переводит деньги покупателя банку получателя. Далее эти деньги содержатся в банке-исполнителе до момента завершения сделки. Как правило, используется в сделках между юридическими лицами;

- Непокрытый счет. В данном случае никаких перечислений не происходит, деньги хранятся на корреспондентском счете банка-отправителя. Вместо этого организация, принимающая платеж за недвижимость, получает право самостоятельно снять наличные после предоставления документальных доказательств завершения сделки. Похоже на безакцептный счет, но отличается тем, что вопрос решается между юридическими, а не физическими лицами.

Чаще всего при сделках с недвижимостью стороны соглашаются исключительно на безотзывный счет. В таком случае покупатель не сможет забрать денежные средства раньше определенного срока. Это заставляет покупателя подходить к сделке ответственнее. Выгодно это, в первую очередь, продавцу, ведь сорванные сделки существенно уменьшают выгоду от продажи недвижимого имущества.

Виды аккредитивных счетов и их особенности

Всего существует 5 видов аккредитивных счетов, которые отличаются набором условий перевода средств.

- Отзывной. Этот вид счета ориентирован в большей степени на безопасность покупателя, нежели продавца. По условиям этого аккредитива покупатель может в любой момент снять со счета свои средства, тем самым прекратив сделку. Риски продавца по этому вижу аккредитива достаточно велики, так как он тратит время и другие ресурсы на покупателя, который может в любой момент отказаться от сделки.

- Безотзывный. Этот вид запрещает покупателю забирать деньги со счета. В этом случае стороны одинаково застрахованы от срыва сделки, поэтому безотзывный аккредитив используется чаще.

- Безакцептный. «Безакцептный» означает, что передача денег продавцу не требует разрешения покупателя и его присутствия. Продавец квартиры должен предоставить сотрудникам банку все документы, которые подтвердят совершение сделки.

- Покрытый. Данный вид аккредитивного счета чаще всего используется при взаиморасчетах юридических лиц, которые имеют открытые расчетные счета. Банк, в котором открывается аккредитивный счет, перечисляет средства банку получателя. Там и хранятся денежные средства до момента перехода прав собственности на нового владельца недвижимости.

- Непокрытый. Деньги хранятся в банке, где открыт аккредитивный счет. Когда стороны предоставляют всю документацию, банк продавца выполняет перевод. Тот же безакцептный аккредитив, только сделка осуществляется между юридическими лицами.

При купле-продаже квартир наиболее популярен безотзывной аккредитивный счет. Это обычно в равной степени устраивает покупателя и продавца. Деньги покупателя будет оберегать банк, а продавец будет застрахован от рисков срыва сделки и потери времени.

Необходимо тщательно просчитать срок хранения средств на счете, так как любые форс-мажорные ситуации могут отсрочить продажу квартиры и, соответственно, и перечисление средств.

Что такое аккредитив

Аккредитив Сбербанка – это одна из услуг, которые оказывает банк своим клиентам. Суть данной услуги заключается в предоставлении дополнительной гарантии банковским клиентам, которые участвуют в заключении сделки.

Данный вид расчетов целесообразен и выгоден в следующих случаях:

- при продаже и покупке объекта недвижимости, в том числе и в ипотечный кредит;

- при осуществлении обмена недвижимым имуществом;

- при продаже или покупке ценного имущества – транспортного средства, драгоценностей, ценных бумаг, доли в бизнесе и др.;

- при оплате дорогостоящих услуг.

Принцип взаимодействия сторон сделки, которые отдали предпочтение банковскому аккредитиву в качестве способа расчетов, заключается в следующем:

- Составляется договор, в котором оговариваются права и обязанности сторон, предмет договора, сроки выполнения обязательств, а также цена вопроса.

- Соглашение в письменном виде подписывается обеими сторонами (или их официальными представителями).

- Далее покупатель осуществляет денежный перевод на специально открытый для этих целей сберегательный счет в Сбербанке в том размере, о котором идет речь в договоре.

- После того, как продавец выполнит все свои обязательства согласно подписанному договору, а покупатель переведет необходимую сумму на банковский счет, Сбербанк переводит средства на счет продавца.

Чаще всего аккредитивом пользуются лица (как физические, так и юридические), которые принимают участие в сделках с недвижимостью. Приобретение недвижимого имущества – довольно крупная покупка и на кону стоит немалая сумма денег. Чтобы сделка прошла успешно и все обязательства были выполнены сторонами в полном объеме и в установленный договором срок, продавец и покупатель обращаются в Сбербанк для оформления аккредитива.

В случае невыполнения одной из сторон обязательств, оговоренных подписанным ими договором, денежные средства остаются в полной безопасности и возвращаются своему владельцу. Если же условия договора были выполнены полностью, покупатель получил свой товар, Сбербанк перечисляет средства со сберегательного счета покупателя на счет продавца.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Преимущества банковской гарантии

При покупке недвижимости аккредитив Сбербанка используется многими покупателями, так как применение такой услуги обладает многими неоспоримыми плюсами. К ним относится:

- гарантируется, что все условия сделки будут выполнены продавцом;

- если по каким-либо причинам не сможет покупатель оформить недвижимость на себя, то денежные средства не будут выплачены покупателю;

- обеспечивается юридическая чистота сделки;

- предотвращается возможность столкнуться с мошенниками;

- вкладчики могут быть уверенными в сохранности своих средств за счет того, что Сбербанк считается наиболее надежным, крупным и востребованным банком в стране;

- продавец не сможет уклониться от исполнения условий по сделке.

Поэтому даже тот факт, что такая услуга является платной, никаким образом не умаляет положительных параметров ее использования.

Как происходит продажа квартиры через аккредитив Сбербанк

Допустим, вы решились на аккредитив, но не представляйте, как же происходят расчёты с ним в Сбербанке. Тогда мы подробно опишем их, указав каждый этап:

- Договор на аккредитив подписывают все: и покупатель, и продавец.

- Как только покупатель заключит договор, он, помимо заявления, открывает счёт. Чтобы сделка состоялась, на баланс сразу вносится им вся сумма с комиссией. Речь идёт о деньгах для приобретения жилья, и о расчёте за услугу от банка.

- Все данные обязательно проверяются, а продавец передаёт документы в Сбербанк, касающиеся недвижимости. В них должно быть указано, что она уже стала собственностью покупателя. Обязательна и отметка Росреестра.

- Проверка всех документов со стороны работников Сбербанка.

- Отправка денег со счёта покупателя к продавцу.

- Закрытие.

На всех этапах есть проверка, а деньги отправляются лишь после того, как продавец перестаёт владеть правами на недвижимость. Что касается счёта, то покупателем открывается сберегательный его тип.

Что такое аккредитив при покупке недвижимости

Под термином «аккредитив» понимается банковская гарантия. По сути, Сбербанк принимает на себя ответственность за то, что все параметры сделки будут выполнены ее сторонами согласно договоренности. Кстати, договор о сделке является обязательным для оформления услуги – единственным основанием для аккредитива.

Аккредитив обеспечивает удобство сделки

Аккредитив обеспечивает удобство сделки

Сбербанк изучает договорные обязательства сторон. После этого покупатель квартиры производит открытие аккредитивного счета в Сбербанке и вносит на него сумму, которая должна отойти продавцу, плюс комиссию банка за услуги. Получить деньги с данного счета продавец недвижимого объекта сможет только после предоставления им доказательств отчуждения права собственности в пользу второй стороны сделки.

Услуга доступна как для обычных граждан, так и для юридических лиц. Более того, аккредитивный счет может быть открыт в случае, если сделка проводится между физическим и юридическим лицами.

Как происходит сделка по продаже квартиры через аккредитив

Сделка по продаже квартиры через аккредитив происходит по такому алгоритму:

- один из участников (чаще всего покупатель) предлагает другому аккредитивный метод расчетов;

- оговариваются условия – сроки проведения сделки и гарантий, перечень документов, по предъявлении которых продавец сможет получить средства с гарантийного счета и т.д.;

- все условия прописываются в договоре;

- покупатель заводит в банке сберегательный счет (можно использовать уже имеющийся депозит);

- покупатель пополняет счет на необходимую сумму;

- оформляется заявление на открытие аккредитива (в отделении Сбербанка или через его сайт);

- договор о гарантии передается продавцу.

После этого стороны выходят на сделку. Когда ее регистрация будет закончена, продавец обращается в отделение банка с договором на аккредитив и бумагами, подтверждающими выполнение им своих обязательств (чаще всего это выписка из ЕГРП с новым собственником). Банк проверяет подлинность всех представленных документов и правильность их оформления, после чего перечисляет сумму со счета продавцу.

Если вторая сторона сделки отказывается от аккредитивной системы расчетов, лучше подыскать другой вариант квартиры для покупки.

Что касается сроков – оформление договора занимает не более получаса. Для этого потребуются паспорта обеих сторон сделки и договор купли-продажи. Если собственников с любой из сторон планируется несколько, все они должны присутствовать при составлении документа. Данные каждого из них вносятся в договор. Завершение сделки проводится банком в течение рабочего дня.

Аккредитив отвечает за безопасность оформления сделки

Аккредитив отвечает за безопасность оформления сделки

Виды аккредитивов

Существуют разные категории банковских гарантий. К примеру, в Сбербанке можно оформить банковский аккредитив при покупке квартиры, выбрав одну из четырех категорий:

- безотзывный – закрыть счет можно только по согласию обеих сторон сделки;

- покрытый – банк вправе заморозить средства на аккредитивном счете до тех пор, пока продавец не выполнит положенные ему обязательства;

- непокрытый – банк списывает часть средств со счета в адрес продавца в момент предоставления им доказательств завершения сделки, а остаток переводится только после окончания срока гарантии;

- отзывной – покупатель может отозвать деньги с гарантийного счета (по согласованию с банком).

Перед тем, как открыть безотзывный аккредитив, и вообще, определяться с типом гарантии, покупателю необходимо согласовать условия с продавцом. Вид гарантии должен быть указан в основном договоре по сделке, наряду с прочими правилами проведения расчетов.

Отличие аккредитива от ячейки в банке

На первый взгляд, механизм действия аккредитива напоминает расчеты с применением сейфовой ячейки.

Но есть ряд существенных отличий:

- При расчете с помощью банковской гарантии нет необходимости снимать наличные деньги, дополнительно платить за их пересчет и проверку подлинности. Все операции производятся в безналичной форме.

- На аккредитивный счет нужно положить денежные средства в размере полной стоимости приобретаемой недвижимости. Занизить цену квартиры, чтобы избежать налогов, не получится.

- При оформлении на длительный срок стоимость аккредитива будет ниже, чем цена за пользование банковской ячейкой.

- Денежные средства, находящиеся на сберегательном счете, защищены более надежно, чем при размещении в сейфе.

Что касается сходства этих двух инструментов, оно выражается в том, что как аккредитив, так и сейфовая ячейка могут применяться не только для купли-продажи недвижимости, но и для любых сделок, в которых сторонам требуются дополнительные гарантии.

Банковская ячейка имеет ряд отличий от аккредитива

Банковская ячейка имеет ряд отличий от аккредитива

Открытие

Для того чтобы открыть аккредитив, нужно:

- обратиться в любое банковское отделение ПАО «Сбербанк»;

- открыть сберегательный счет;

- осуществить перевод суммы, нужной для проведения расчетных операций по сделке;

- провести оформление и заполнение необходимой документации.

Для открытия аккредитивного счета нужно предоставить:

- паспорта участников сделки;

- договор основания.

Скачать образец аккредитива, сопроводительного письма, заявления на изменение условий и отзыв можно на официальном сайте: http://www.sberbank.ru/ru/person/additional/accreditive?itt. В заявлении содержится следующая информация:

- Данные о сторонах сделки.

- Сумма АК, N сберегательного счета.

- N счетов, реквизиты банка отправителя и получателя.

- Вид аккредитива.

- Назначение платежа: оплата (наименование, номер, дата договора, адрес недвижимого объекта).

- Список документов основания.

- N счета, с которого планируется списать покрытие аккредитива.

При оформлении аккредитива клиенты могут самостоятельно выбрать его вид:

- безотзывный ― для закрытия счета необходимо согласие банка и всех участников сделки, иначе операция будет невозможна;

- покрытый (депонированный) – то есть происходит замораживание денежных средств, пока обязательства не будут исполнены продавцом в полном объеме и подтверждены документально;

- непокрытый (гарантированный) – при открытии аккредитива банк-эмитент предоставляет право исполняющему финансово-кредитному учреждению переводить с корреспондентского счета сумму, равную размеру аккредитива.

Преимущества и недостатки аккредитива

Главным преимуществом покупки квартиры с привлечением механизма аккредитива является безопасность проведения сделки. Продавец и покупатель получают уверенность в том, что при выполнении всех условий договора их не будут ожидать неприятные сюрпризы.

Преимуществами такой формы расчетов принято считать:

- надежность и прозрачность взаимоотношений;

- нет необходимости проверять подлинность купюр;

- кредитная организация заинтересована в юридической чистоте сделки, поэтому тщательно контролирует весь процесс;

- исключена пропажа денег, расчеты проводятся четко в соответствии с договором;

- банк несет ответственность за соблюдение и выполнение в полном объеме всех условий договора, которые были указаны в аккредитиве;

- условия сделки могут быть изменены в случае обоюдного согласия обеих сторон сделки, отказ также возможен при принятии единогласного решения;

- аккредитив можно открыть на любой срок, а при необходимости он может подлежать продлению.

Недостатками сделки с аккредитивом принято считать:

- сделка занимает больше времени, чем при использовании других видов расчетов;

- требуется оформление дополнительных документов;

- возврат средств покупателю производится и только через суд;

- информация о движении средств доступна налоговой службе.

Привлечение механизма аккредитива потребует взамен на надежность и безопасность проведения расчета оплату услуг кредитной организации. Сегодня не все организации, работающие в сфере финансовых услуг, готовы работать с аккредитивами. Такой способ расчета готовы предоставить крупнейшие российские банки, в том числе Сбербанк и ВТБ.

Стоимость предоставления услуги в различных кредитных организациях варьируется в размере 0,1-2% объема перечисляемых средств. Дополнительные суммы могут удерживаться за открытие аккредитива и при необходимости осуществлять взаимодействие с другими банками. Например, минимальная стоимость открытия счета в Сбербанке составляет 1 500 рублей. В результате расходы на оплату услуг кредитной организации составят от 20 000 до 40 000 рублей.