Аккредитив втб при покупке недвижимости

Содержание:

Преимущества и недостатки

К преимуществам аккредитивной формы передачи денег относятся:

- Безопасность для покупателя. Продавец получает деньги только после предъявления правильно оформленных документов, указанных в договоре. Если этого не произошло, денежные средства автоматически возвращаются покупателю.

- И для продавца. На указанное время покупатель не имеет доступа к деньгам.

- Можно изменить условия или срок сделки, но только при согласии обеих сторон.

- Отсутствует необходимость иметь большую сумму наличных на руках, перевозить её.

Но имеются и недостатки:

- Дополнительные денежные расходы.

- Необходимость оформления ещё одного документа.

- Время, которое тратится на процедуры оформления и получения средств.

- В нём указывается действительная цена квартиры. А если недвижимость в собственности менее трёх лет, то с её стоимости, превышающей миллион рублей, платится НДФЛ. То есть занизить цену, чтобы не платить налоги, не получится.

- Не все банки предоставляют такую услугу, поэтому подходящий придётся поискать.

- Определённые риски, связанные с особенностями банковской системы.

То есть этот метод расчёта подходит, если стороны не знают друг друга, но сама сделка проходит без занижения суммы оплаты.

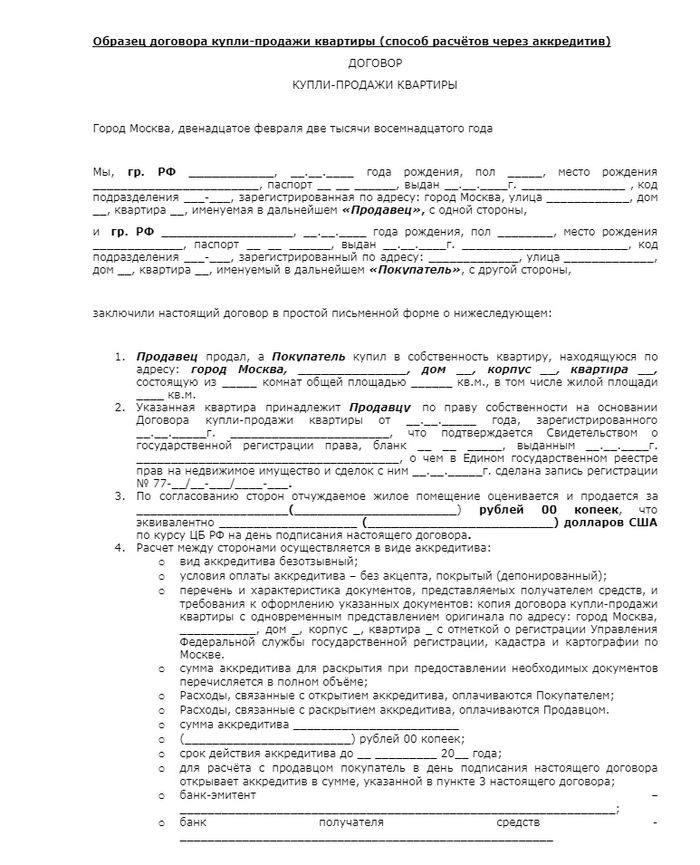

Образец договора купли-продажи квартиры через аккредитив

Договоренность об отчуждении жилья, которое проходит через АС, содержит универсальные и специальные пункты. К первым относятся те позиции в документе, которые считаются типичными для всех сделок по отчуждению недвижимого имущества. Это название договора, дата, место его составления, полномочия контрагентов, срок действия, порядок, период выполнения обязательств, ответственность.

Бланк соглашения купли-продажи через АС

Кроме этого, подписанты должны указать специальные сведения:

- организацию-эмитента, организацию-исполнителя (или объединить эти две функции в лице единой структуры);

- список бумаг, нужных для получения забронированной суммы;

- сроки осуществления оплаты;

- порядок погашения банковской комиссии.

При этом обязанность оплаты банковских услуг чаще всего возлагается на инициатора применения дополнительных защитных мер. Однако защищенными в конечном итоге становятся оба контрагента, поэтому они могут договориться поделить затраты.

Преимущества аккредитивной формы расчетов

- безналичная форма расчетов, позволяющая покупателю и продавцу определить условия расчетов по аккредитиву в соответствии со своими пожеланиями, т. е. составить свой перечень документов, подтверждающих выполнение обязательств продавцом.

- существенное снижение рисков для обеих сторон по сделке.

- соблюдение условий договора контролируется третьими лицами — банками.

- при расчетах с использованием аккредитивов банк переводит денежные средства в пользу продавца только по представлении документов, правильно оформленных и полностью отвечающих требованиям аккредитива (согласно законодательству, банки несут ответственность за соблюдение всех условий договора купли-продажи, указанных в условиях аккредитива).

- возможность изменения условий сделки, при этом изменение условий или отказ от сделки может быть только обоюдный, с согласия и покупателя и продавца.

- надежность расчетов по сделке вне зависимости от финансового состояния покупателя на дату расчетов: денежные средства заемщика (покупателя) депонируются на специальном счете банка для последующего перевода продавцу только при соблюдении всех условий аккредитива. После открытия аккредитива покупатель не имеет доступа к этим деньгам.

- продавец получает деньги только после перехода прав собственности на недвижимость в собственность покупателя.

- отсутствие необходимости иметь на руках большие суммы наличных денег и беспокоиться за их транспортировку и сохранность на время сделки.

- если сделка по каким-то причинам не состоялась, денежные средства будут в полном объеме возвращены покупателю.

- аккредитив может быть открыт на любой срок, который может быть пролонгирован/продлен.

- если срок действия аккредитива истек, а право собственности на объект недвижимости не перешло к заемщику, то денежные средства возвращаются на счет покупателя автоматически.

Применительно к сделке купли-продажи квартиры схема расчетов выглядит следующим образом:

- Покупатель и продавец заключают между собой договор о том, что рассчитываться по сделке они будут посредством аккредитива (необходимо предварительно согласовать с банком, открывающим аккредитив, условия расчетов указанные в договоре купли продажи).

- Покупатель обращается в кредитную организацию с заявлением на оформление аккредитива (наличие текущего счета в банке, открывающим аккредитив, обязательно).

- Банк открывает аккредитив и передает оригинал аккредитива продавцу напрямую или через банк-продавца.

- При получении зарегистрированного в Управлении Федеральной службы государственной регистрации, кадастра и картографии договора купли-продажи Продавец передает его в банк вместе с другими необходимыми по договору и аккредитиву документами. Если в их достоверности, правильности и законности оформления не возникает сомнений, то банк оплачивает документы, путем перевода денежных средств на счет продавца.

Внимание: схема расчета значительно упрощается, если текущие счета покупателя и продавца открыты в одном банке и расчеты по аккредитиву проводит один банк. Подобная схема расчетов уместна не только при сделках с недвижимостью

Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом

Подобная схема расчетов уместна не только при сделках с недвижимостью. Она возможна при любых операциях, связанных с приобретением товаров или оказанием различных услуг, при условии, что они не связаны с предпринимательской деятельностью частного лица. Подобным образом можно расплатиться за автомобиль, получить дорогостоящие медицинские услуги и т.д. Главное здесь — согласие обеих сторон на проведение расчетов подобным образом.

Преимущество открытия документарных аккредитивов в Банке МФК:

- Индивидуальный подход к каждому клиенту, ориентированность на его потребности, возможность учёта особенностей сделки и пожеланий бенефициара;

- Финансирование сделок за счет собственных средств;

- Помощь в оформлении документов по аккредитиву;

- Рекомендации по минимизации рисков клиентов с целью защиты их интересов;

- Консультации и разъяснения по оформлению платежных условий договора купли-продажи и особенностей внутрироссийского права при расчетах аккредитивами.

Высокая квалификация и длительный опыт работы сотрудников Банка МФК в сфере документарных операций и торгового финансирования гарантируют качественное и оперативное обслуживание клиентов Банка в сфере документарных операций.

Что такое аккредитив при покупке недвижимости и в чем преимущества такой формы сделки

Суть подтвержденной формы в том, что банк-эмитент привлекает сторонний банк, который выступает дополнительным гарантом по сделке. Если по каким-то объективным причинам банк-эмитент не сможет выполнить свои обязательства перед клиентами, это сделает его банк-партнер.

Покупатель открывает в банке аккредитивный счет на имя продавца и вносит на него деньги – всю сумму или ее часть в зависимости от условий договора. При этом продавец не получит средства до тех пор, пока не выполнит все обязательства перед покупателем. Однако он будет знать, что деньги переведены и лежат в надежном месте – в банке, который контролирует все этапы выполнения сделки.

p, blockquote 27,0,0,0,0 —>

- Предоставление в банк заявления на открытие аккредитива;

- Наличие у клиента покупателя активного счета в ВТБ;

- Формирование покрытия в сумме аккредитива;

- В случае установления документарного лимита возможно открытие непокрытого аккредитива.

p, blockquote 10,0,0,0,0 —>

- Получает уведомление от банка об открытии на его имя аккредитива;

- Обращается в банк с комплектом заранее оговоренных документов за раскрытием аккредитива;

- ВТБ проверяет комплектность документов, сравнивает их с соглашением и в случае полного выполнения условий перечисляет денежные средства в пользу продавца, забирая при этом пакет бумаг;

- Продавец получает свои деньги, а покупатель обращается в банк за комплектом документов.

Принцип аккредитивных расчетов во всех банках одинаковый, но стоимость открытия аккредитива и удобство его оформления под цели проведения сделки с недвижимостью в разных банках отличаются.Для сравнения мы выбрали самые популярные – Сбербанк, ВТБ и Альфа-Банк.

Покупатель квартиры открывает в банке аккредитивный счет и переводит на него всю стоимость квартиры. Затем доступ к счету блокируется на оговоренный срок. После того, как заданные в аккредитиве условия (переход прав на недвижимость) выполняются, банк исполняет аккредитив, то есть переводит деньги с аккредитивного счета на счет получателя – Продавца квартиры.

- обход проверки купюр и других обязательных банковских операций при крупных перечислениях;

- надежность, поскольку за денежные переводы отвечает сам банк;

- гарантия сделки, ведь банк является не только оператором по переводу средств, но и главным контролером сделки, он заинтересован, в том, чтобы вся документация была правильно и законно оформлена;

- отсутствие риска для обеих сторон, ведь доступ к деньгам, до завершения сделки, есть только у покупателя, а продавец гарантированно получит все деньги после передачи недвижимости покупателю;

- выгода, так как затраты на аккредитив редко превышают стоимость аренды банковской ячейки и пересчет средств.

Эта услуга стала популярной в России, сравнительно, недавно. Прежде совершить сделку можно было только через банковские ячейки, то есть, обе стороны, вместе шли в банк, где в ячейке были заложены деньги для покупки недвижимости и против предъявления документов доставались деньги из ячейки. Но часто происходили конфликты, покупатель был недоволен предоставленными документами и не хотел завершать сделку, а продавец не мог предъявить другие документы в силу их отсутствия. Так сделка срывалась, обе стороны терпели убытки, конфликты доходили до драк.

- Заключают договор;

- Покупатель открывает расчетный счет, оформляет аккредитив на продавца;

- Продающая сторона указывает, куда ему нужно перевести деньги по факту сделки;

- Банк проверяет документы на сделку и возвращает их владельцу.

В качестве примера можно рассмотреть использование аккредитива ВТБ при продаже недвижимости. Хозяин решил продать квартиру, нашел покупателя и хочет быть уверенным, что клиент выплатит все, что должен. Будущий владелец, соответственно, хочет убедиться, что его право на полученные квадратные метры ни с кем делить не придется. Участники сделки подписывают договор, будущий владелец квартиры переводит на предварительно открытый счет в банке оговоренную сумму. После этого счет блокируют.

Виды аккредитивных счетов и их особенности

Всего существует 5 видов аккредитивных счетов, которые отличаются набором условий перевода средств.

- Отзывной. Этот вид счета ориентирован в большей степени на безопасность покупателя, нежели продавца. По условиям этого аккредитива покупатель может в любой момент снять со счета свои средства, тем самым прекратив сделку. Риски продавца по этому вижу аккредитива достаточно велики, так как он тратит время и другие ресурсы на покупателя, который может в любой момент отказаться от сделки.

- Безотзывный. Этот вид запрещает покупателю забирать деньги со счета. В этом случае стороны одинаково застрахованы от срыва сделки, поэтому безотзывный аккредитив используется чаще.

- Безакцептный. «Безакцептный» означает, что передача денег продавцу не требует разрешения покупателя и его присутствия. Продавец квартиры должен предоставить сотрудникам банку все документы, которые подтвердят совершение сделки.

- Покрытый. Данный вид аккредитивного счета чаще всего используется при взаиморасчетах юридических лиц, которые имеют открытые расчетные счета. Банк, в котором открывается аккредитивный счет, перечисляет средства банку получателя. Там и хранятся денежные средства до момента перехода прав собственности на нового владельца недвижимости.

- Непокрытый. Деньги хранятся в банке, где открыт аккредитивный счет. Когда стороны предоставляют всю документацию, банк продавца выполняет перевод. Тот же безакцептный аккредитив, только сделка осуществляется между юридическими лицами.

При купле-продаже квартир наиболее популярен безотзывной аккредитивный счет. Это обычно в равной степени устраивает покупателя и продавца. Деньги покупателя будет оберегать банк, а продавец будет застрахован от рисков срыва сделки и потери времени.

Необходимо тщательно просчитать срок хранения средств на счете, так как любые форс-мажорные ситуации могут отсрочить продажу квартиры и, соответственно, и перечисление средств.

Стоимость аккредитива для физических лиц

Цена аккредитации в разных кредитных учреждениях может быть разной. У некоторых финансовых структур это фиксированная сумма, у которой есть определенный потолок, выше которой стоимость открытия аккредитования быть не может. Другие кредитные организации определяют цену за услуги по аккредитации как процент от указанной цены на дом или квартиру. Высокая стоимость услуги обусловлена тем, что финансовые организации несут ответственность перед законом за чистоту и правильность оформления соглашения по купле-продаже недвижимого имущества.

В Сбербанке

Стоимость аккредитива для физических лиц в Сбербанке складывается из следующих величин:

- обслуживание – 2 тыс. руб.;

- стоимость открытия при условии, что сделка пройдет в одном и том же отделении – 0,2% от договорной суммы (1-5 тыс. руб.);

- стоимость открытия при взаимодействии разных отделений – 0,3% (1,5-10 тыс. руб.);

- пролонгация срока действия соглашения – 2 тыс. руб.

Аккредитив в ВТБ 24

Если вы решили взять аккредитацию для покупки квартиры или дома в ВТБ24, то рассчитывать можно на такие условия:

- цена за открытие аккрадитования – 0,2% от стоимости квартиры (1,2-4,5 тыс. руб.);

- пролонгация соглашения и (или) изменение общей суммы – 0,2% (0,9-4,5 тыс. руб);

- внесение дополнительных изменений, включая закрытие счета до истечения срока его действия – 1,2 тыс. руб.;

- выдача денег, в том числе третьему лицу, имеющему доверенность на получение суммы – 0, 2% от выдаваемой суммы (1,2-4,5 тыс. руб.).

Аккредитив в Россельхозбанке

Данная банковская структура берет следующие комиссионные проценты:

- открытие аккредитования и внесение денег – 0,15% от общей суммы (3-15 тыс. руб);

- любые иные случаи – 0,1% (1–5 тыс. руб.);

- выдача денежных средств – 0,2% от общей суммы (3 тыс. руб. минимум);

- внесение изменений в условия соглшаения по закупке недвижимого имущества – 1,5 тыс. руб.

Аккредитивная форма расчетов

ВТБ24 предлагает использовать аккредитивную форму расчетов в российских рублях для обеспечения безопасности следующих операций:

- покупка или продажа квартиры, дачи, дома или другой недвижимости;

- покупка или продажа товара;

- выполнение работ (оказание услуг).

ВТБ24 осуществляет операции с покрытыми (депонированными) аккредитивами в рублях РФ при безналичных расчетах на территории Российской Федерации между плательщиками — физическими лицами (резидентами/нерезидентами) и получателями — физическими / юридическими лицами / индивидуальными предпринимателями (резидентами/нерезидентами).

При выставлении клиентом покрытого (депонированного) аккредитива банк-эмитент перечисляет средства плательщика или предоставленные ему заемные средства в распоряжение исполняющего банка на весь срок, до момента исполнения аккредитива.

- Безналичная форма расчетов, которая позволяет плательщику и получателю самостоятельно определить условия расчетов по аккредитиву (перечень документов, подтверждающих выполнение обязательств продавцом (получателем средств по аккредитиву)).

- Минимизация рисков для обеих сторон по сделке. При расчетах по аккредитиву банк-эмитент (банк, действующий по поручению плательщика) обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, что гарантирует:

- полный контроль движения денежных средств со стороны банка-эмитента и исполняющего банка;

- тщательную проверку представляемых документов независимыми и компетентными банковскими специалистами на соответствие условиям аккредитива;

- проведение расчетов по сделке непосредственно после предоставления в исполняющий банк документального подтверждения выполнения условий аккредитива получателем платежа.

- Надежность и быстрота расчетов: при открытии покрытого аккредитива банк-эмитент перечисляет денежные средства (покрытие) со счета плательщика в распоряжение исполняющего банка, что гарантирует получение денежных средств получателем независимо от финансового состояния плательщика на момент проведения расчетов.

- Аккредитив обособлен и независим от основного договора, заключенного сторонами. Это означает, что сторона-продавец после передачи стороне покупателю товаров (выполнения работ, оказания услуг) получит причитающиеся ей денежные средства даже в случае, если сторона-покупатель после приема товаров (работ, услуг) у продавца прекратит свое существование.

- Возможность изменения условий, аннулирования аккредитива при изменении условий сделки (например, в случае увеличения суммы сделки, в случае отмены сделки и т. п.).

Что необходимо для проведения расчетов в форме аккредитива

- обратиться в дополнительный офис или филиал ВТБ24;

- согласовать с Получателем условия расчетов по аккредитиву (перечень документов, подтверждающих выполнение обязательств продавцом (получателем средств по аккредитиву), порядок оплаты комиссий банка);

- открыть банковский счет и зачислить на него денежные средства для расчетов по аккредитиву;

- заключить дополнительное соглашение к договору банковского счета, определяющее обязательства сторон и порядок работы с документами по аккредитиву;

- оформить заявление на открытие аккредитива.

- обратиться в исполняющий банк (исполняющим банком может являться ВТБ24);

- открыть в исполняющем банке банковский счет получателя;

- оформить заявление получателя.

Для получения денежных средств получатель представляет в исполняющий банк опись документов (для получателя — физического лица), реестр счетов (для получателя — юридического лица, индивидуального предпринимателя) и предусмотренные условиями аккредитива документы. Документы должны быть представлены получателем средств в пределах срока действия аккредитива с учетом сроков, указанных в условиях аккредитива.

При аккредитивной форме расчетов мы рекомендуем сторонам по сделке пользоваться услугами ВТБ24 как банка-эмитента и как исполняющего банка.

Что такое «аккредитив в банке при покупке квартиры»?

Как известно, покупка квартиры за наличные или даже в ипотеку всегда сопряжена с некоторыми рисками. Даже если покупатель прибегает к ипотечному займу, все равно ему необходимо передать продавцу первоначальный взнос. Сумма такого перевода, как правило, немаленькая — в зависимости от характера сделки, покупателю необходимо передать от нескольких сотен тысяч рублей до десятков миллионов. Кроме того, рисковать может и продавец: при условии, что все документы переданы и уже подписан акт приема-передачи, покупатель может отказаться переводить обговоренную сумму.

Поэтому, во избежание риска мошенничества, схема подобных операций обязательно должна предусматривать гарантию полного выполнения обязательств для обеих сторон. Для этого банковскими организациями и были разработаны продукты для обеспечения безопасности. Самые популярные среди этих предложений — банковская ячейка и аккредитив. Мы разберемся, как работает аккредитив и ячейка, а также разберем их минусы и плюсы. Но сначала уточним, что вообще такое аккредитивный счет и зачем он нужен.

Банковский аккредитив при покупке квартиры — это счет, открытый банком для обслуживания участников сделки. Покупатель квартиры перечисляет на аккредитив установленную договором купли-продажи сумму, а продавец получает ее только после предоставления документальных доказательств передачи прав на недвижимость. Таким образом, банк выступает в этой сделке гарантом: в случае, если сделка сорвется, банк попросту вернет участникам то, с чем они изначально пришли (покупателю — деньги, продавцу — права на недвижимость).

Особенности применения в России

Есть некоторые ограничения в задействовании аккредитива при покупке российской недвижимости. Принцип гарантии не работает в отношении сделки, где владельцев, продающих жилье, несколько.

Несмотря на высокий уровень безопасности, если переоформление недвижимости сорвано, покупатель сможет вернуть деньги исключительно в судебном порядке. Дорогостоящая услуга гарантирует лишь запрет доступа продавца к средствам на счете, усложняя процедуру завершения сделки. Это вынуждает многих идти на риск, особенно, если средства нужны срочно.

Доля случаев покупки квартиры без гарантий со стороны банка гораздо выше, ведь продавцу приходится ожидать получения покупателем новой выписки, подтверждающей возникшую запись о переходе собственности в руки другого владельца. С другой стороны, аккредитив при ипотечном кредитовании происходит так же часто, как и ситуаций оформления жилищного займа в банке.

В чем плюсы аккредитива

Помимо гарантированного соблюдения условий договора, есть и другие положительные стороны:

- Сделка считается исполненной, когда покупатель становится собственником и в отделении Росреестра выдается справка.

- Новый собственник избавлен от волнений по поводу возможного отказа прежнего хозяина на этапе подписания соглашения.

- Средства возвращаются также при истечении срока, отведенного для перерегистрации собственности.

- Отсутствуют риски по покупке объектов, находящихся под обременением или с ограничением права распоряжения. Тщательную проверку выполнит банк, открывший аккредитивный счет.

- Не нужно беспокоиться по поводу сохранности и подлинности купюр, так как процедура расчета с продавцом происходит безналичным способом.

Минусов аккредитива достаточно. Подготовка к аккредитиву лишь усложняет документооборот и добавляет время для проведения сделки. Безналичные расчеты с гарантией банка по расходам для клиентов сопоставимы с услугой банковской ячейки, однако некоторые финансовые структуры назначают чрезмерные тарифы, что отпугивает потенциальных клиентов.

Не все банки оказывают услуги по аккредитиву. Из числа наиболее известных структур подобные сделки оформляют в Сбербанке, Альфабанке, в ВТБ. Если оформляется аккредитив Сбербанка для физических лиц, тарифы следует уточнять на предварительной консультации. Так как каждая финансовая организация устанавливает свои правила предоставления услуги и стоимость, рекомендуется изучить предложения нескольких банков, прежде чем обращаться в одно из учреждений.

В процессе подготовки и переоформления собственности привлекают к работе юристов и нотариусов, гарантирующих юридическую чистоту и правильность составления документов, однако ручаться за безопасные расчеты с продавцом ни тот, ни другой не будет. Уберечь от риска принятия фальшивых купюр и кражи крупных сумм позволит применение услуги банка, гарантирующей благополучную передачу безналичного расчета.

Рекомендуем дополнительно посмотреть видео на тему: плюсы аккредитива при сделках.

https://youtube.com/watch?v=YQ5vGlAzRQ8%3F

2021 zakon-dostupno.ru