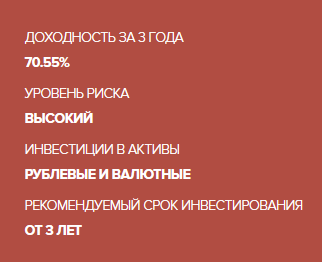

Условия инвестирования глобальный интернет

Содержание:

Как стать клиентом фонда?

Прежде всего, необходимо обратиться в любое отделение Сбербанка и написать заявление на приобретение паев выбранного клиентом ПИФа. Из документов потребуется только российский паспорт и заполненная заявка. Далее, уполномоченный сотрудник банка консультирует клиентов по вопросам инвестирования средств, после чего клиент может купить любое количество паев на сумму от 15000 рублей.

После этого разрешено делать довложения, минимальный размер которых составляет 1,5 тысяч рублей. Вознаграждение управляющей компании составляет не более 3,2% с учетом налога на добавленную стоимость, также устанавливается комиссия за работу регистратора, оценщика, аудитора и так далее.

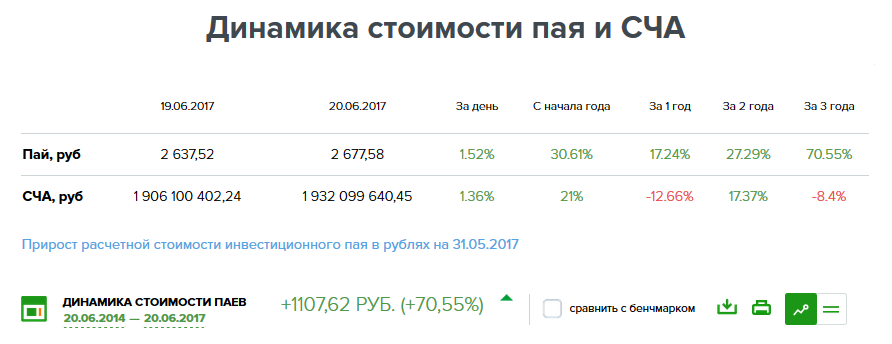

Стоимость пая рассчитывается ежедневно, с начала текущего года цена пая фонда «Глобальный интернет» Сбербанка выросла почти на 20%, динамика курса сохраняется и сегодня.

Оптимальным сроком инвестирования является период от 12 месяцев и более, тем не менее, клиент может продать или поменять пай в любой день, кроме паев закрытых фондов. Доход владельца пая формируется из разницы в цене пая при его покупке и следующей по истечению срока продажи доли.

Доход, тем не менее, не гарантирован, поскольку зависит от многих факторов — ситуации на российском и международном рынках, экономическом состоянии отрасли и так далее. Если пай находится во владении клиента более 36 месяцев, весь полученный от него доход не подлежит налогообложению, клиент освобождается от перечисления налога на прибыль физлиц.

В расходы пайщика включаются скидки, которые представляют собой определенную комиссию при реализации пая. Это комиссия уменьшает размер прибыли на 2% максимум, скидка может отсутствовать вовсе — это зависит от периода вложения средств. Также цена пая уменьшается на надбавку — это комиссия, которая взимается с клиента при покупке пая и максимально составляет 1% от его цены.

Сколько стоит пай?

Стоимость любых паёв ежедневно меняется. Поэтому со 100%-ной точностью назвать цену невозможно – её нужно смотреть на сайте Сбербанка в текущий день. На середину февраля 2020 года стоимость одного пая составляла 3601 рубля. Если посмотреть динамику, виден устойчивый рост. Ещё в 2017 году цена составляла около 2850 рублей.

Это не значит, что вложить деньги можно только суммой, кратной этому значению. Остаются общие условия для покупки любого пая: внесение от 1000 рублей в режиме онлайн, через личный кабинет, и от 15 000 рублей в отделениях банка. Распределение средств происходит автоматически; клиент может владеть неполными паями.

ПИФ Глобальный интернет

Данный фонд занимается распределением и вложением средств в акции интернет-компаний, в частности обладающих популярностью мирового уровня. Эти организации постоянно развиваются и держатся на высоте, поэтому вложения в каждую из них обещают быть прибыльными, что и подтверждается на протяжении уже нескольких лет. В 2017 году фонд показал себя лидером по доходности.

Чтобы диверсифицировать риски, деньги распределяются на акции разных компаний. Даже если одни упадут в стоимости, такой подход сохранит общую сумму. Тем не менее, ситуация на рынке изменчива, всегда может случиться, что кто-то более сильный вытеснит сегодняшних лидеров. Поэтому Сбербанк относит данный ПИФ к вложениям с высоким уровнем риска. Но и доходность, конечно, соответствующая.

Управляющий данным ПИФом говорит, что инвесторы своими деньгами могут лично вложиться в развитие глобального интернета. В целом так оно и есть: независимо от суммы вклада каждого человека, такие организации существуют во многом благодаря чужим средствам. Поэтому к получению денег прибавляется приятный бонус в виде осознания принадлежности к развитию бизнеса мирового уровня.

Стоимость пая «Сбербанк – Глобальный Интернет»

Цена пая на 7 ноября 2018 г. — 2 985.53 руб.,СЧА — 4 652 506 760.76 руб.

Стоимость за последнее время

| Подням | Ценапая, руб. | СЧА, руб |

| 07 ноября | 2 985.53 | 4 652 506 760.76 |

| 06 ноября | 2 946.19 | 4 551 285 736.33 |

| 02 ноября | 2 962.69 | 4 559 977 157.48 |

| 01 ноября | 2 985.02 | 4 592 163 447.93 |

| 31 октября | 2 915.29 | 4 531 775 592.12 |

| 30 октября | 2 787.83 | 4 343 155 531.64 |

| 29 октября | 2 762.94 | 4 313 402 333.24 |

| По месяцам | Цена пая, руб. | СЧА, руб |

| Октябрь | 2 915.29 | 4 531 775 592.12 |

| Сентябрь | 3 228.13 | 5 414 599 452.97 |

| Август | 3 233.94 | 5 476 499 106.53 |

| Июль | 3 131.27 | 4 566 364 093.26 |

| Июнь | 3 284.80 | 4 075 978 332.94 |

| Май | 3 187.77 | 3 619 816 605.46 |

| Апрель | 3 229.67 | 3 284 086 187.81 |

В таблице «по месяцам» показана цена за последний день месяца.

Изменение стоимости пая за 12 месяцев

- Доходность за 12 месяцев: 34.77%

- Если бы вы 1 апреля 2017 г. вложили 100 000 руб., то получили бы 134 765.47 руб.

Вот график изменения стоимости ПИФа «Сбербанк – Глобальный Интернет»:

- доходность пая

- доходность эталонного индекса

Изменение стоимости пая за 3 года

- Доходность за 3 года: 21.02%

- Если бы вы 1 апреля 2015 г. вложили 100 000 руб., то получили бы 121 024.31 руб.

Смотрите график изменения стоимости пая «Сбербанк – Глобальный Интернет» в течение 36 месяцев:

- доходность пая

- доходность эталонного индекса

ПИФ от Сбербанка

Во-вторых, что касается доходности “Глобального Интернета” Сбербанка за более продолжительный отрезок времени, то здесь есть сложность. Фонд создан только в июле 2011-го года (и с того момента вырос на 76%). Чтобы оценить перспективу вложения в ПИФ я смоделировал его динамику с условием, что он был открыт не летом 2011-го, а в начале 2008-го года (расчеты в xls-файле можно см. здесь).

В структуру фонда я включил 10 акций, в которых по состоянию на 18 октября 2013 (это самая свежая опубликованная статистика на сайте Сбербанка, плашка слева “10 крупных позиций”) находится наибольший объем средств.

Причём, если в 2013-м в модельный портфель входило именно 10 акций, то в 2008-м – лишь 7, поскольку 3 компании на тот момент IPO не проводили. Учитывая, что более 50% средств вложены в акции иностранных компаний, я решил разумным сравнить динамику модельного портфеля с индексом S & P 500.

Если сравнивать динамику модельного ПИФ-а с рынком за последние 4 года (с начала 2010-го), то разница – не велика и в 2011-12 гг. не превышает 3%. Какие выводы можно сделать?

1 ) Не нужно рассчитывать, что ПИФ “Глобальный Интернет” и дальше будет расти по 30-50% в год. Будет это лишь в том случае, если американский рынок и площадки других развитых стран будут расти столь же бурно, как и в 2013-м. Во что лично я не верю. Тот же S&P 500 итак показал в прошлом году максимальный рост за последние 16 лет.

2 ) Не следует думать, что покупая ПИФ вы вкладываете деньги в перспективные интернет-технологии, способные давать стабильную прибыль. Они может и перспективны, но согласно изложенным выше расчетам, в течение последних 4 лет, ажиотажа среди инвесторов не находят. И акции интернет-компаний в итоге растут соизмеримо с рынком. По крайней мере те, которые находятся в портфеле Сбера.

Особенности инвестирования в ПИФ Глобальный Интернет

Конечно, перед отправлением своих финансов в фонд «Сбербанк Глобальный Интернет», необходимо узнать более детально, как и чем занимается данное направление по инвестированию. Основной особенностью ПИФа является направление вложенных средств на развитие современных IT-технологий. Финансовая организация (Сбербанк), через которую проходит поток вложений по данному направлению, все силы и возможности направляет на увеличение средств пайщиков.

Направление фонда

Направление фонда

Данное вложение приносит стабильные показатели доходности, но для полной картины оценки доходности ПИФа, следует оценивать его результаты в перспективе. Специалисты советуют вкладывать в данное инвестирование регулярные и частые суммы. А для оценки доходности стоит воспользоваться онлайн-калькулятором, с помощью которого также можно оценить и все возможные риски.

ПИФы ПАО Сбербанк Управление Активами, Глобальный Интернет имеют лицензии на право организации и проведения подобных услуг. Выгодность вложений объясняется и контролем со стороны госорганов за деятельностью управленческой компанией.

Общая информация

ОПИФ РФИ «Сбербанк Глобальный Интернет» – это управленческая компания с долгосрочными перспективами развития, нацеленная на получение постепенного увеличения имеющихся финансов на базе дополнительной покупки акций. Доход обеспечивает совместная работа организаций, деятельность которых тесно связана с такими перспективными проектами, как:

- развитие онлайн-маркетов;

- организация интернет-порталов;

- развитие структур по разработке и внедрению интернет-технологий (включая и создание новых смартфонов, инновационного программного обеспечения).

ПИФ Глобальный Интернет показывает наиболее высокие показатели доходности

ПИФ Глобальный Интернет показывает наиболее высокие показатели доходности

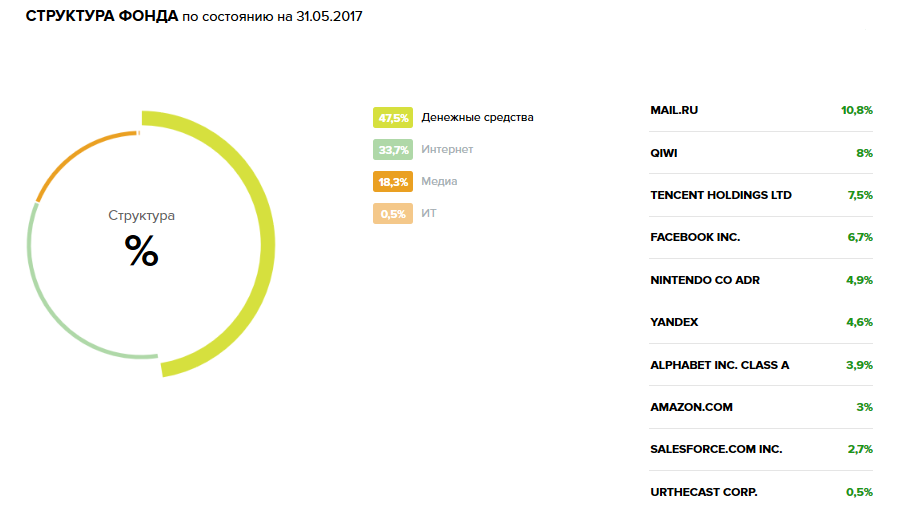

Структура фонда

В портфель ПИФа включены акции ведущих и наиболее ликвидных интернет-корпораций, а также и паи-акции биржевых/индексных фондов. Свою акционную долю успешно занимают и динамично развивающиеся локальные интернет-структуры, признанные лидерами определенных рыночных сегментов. В частности, структура фонда выглядит следующим образом:

- 59,00%: СМИ;

- 18,00%: компании по розничной онлайн-торговле;

- 12,50%: разработка программного обеспечения;

- 7,00%: оказание специализированных финансовых услуг;

- 3,60%: денежные средства.

Стоимость пая

Такая сфера, как IT-технология отличается бурным и активным развитием, что непосредственно отзывается на ценовой политике отдельных паев. Только за три последних года их оценочная цена увеличилась более чем на 64,30%. А первое полугодие предыдущего года ознаменовалось стремительным скачком паевой цены еще на 25,00%. На данный момент цена ПИФа Глобальный Интернет является максимальной. Но по оценкам аналитиков в ближайшем будущем стоит ждать очередного повышения паев и росту акций.

Сбербанк предлагает три способа инвестирования

Сбербанк предлагает три способа инвестирования

Динамика цен

Чтобы отследить динамику роста стоимости акций данного инвестирования, стоит рассмотреть следующую таблицу. Данные приведены по последним показателям:

| За сутки | С начала текущего года | За прошлый год | За два года | За три года | 08.02.2019 | 10.02.2019 |

| Пай (в руб.) | ||||||

| -0,32% | 6,51% | 3,56% | 39,13% | 24,67% | 3 007.70 | 2 997.99 |

| СЧА (в руб.) | ||||||

| -0,90% | 5,68% | 90,15% | 177,92% | 81,75% | 4 527 384 353,93 | 4 486 855 937,47 |

График доходности

Специалисты-аналитики используют в своей работе при определении доходности ПИФа три коэффициента. Это:

- Шарпа. По данным коэффициента Шарпа, фонд демонстрирует стабильную и положительную динамику доходности, базирующуюся на высоких показателях профессионализма управленческой компании.

- Бета. Его показатели составляют более единицы. Это свидетельствует о наличии среднерыночных рисков, которые являются оптимальными и не выходят за рамки допустимых.

- Альфа. По оценкам результатов, полученным по данным расчетов по коэффициенту Альфа, ПИФ Глобальный Интернет демонстрирует средние показатели-итоги доходности. Они относятся к положительным, но есть и иные ПИФы с более высокими итоговыми показателями.

На данный момент стоимость пая превысила 2 700 руб.

На данный момент стоимость пая превысила 2 700 руб.

Доходность ПИФ «Глобальный интернет»

Уровень доходности, а также возможную степень риска вложений оценивают по трем коэффициентам: Альфа, Бета и Шарпа.

ПИФ «Глобальный интернет» имеет коэффициент Шарпа 0.054 (оценка 4 из 5), показывающий высокую эффективность управления. По коэффициенту Альфа 0.288 ( оценка 2 из 5), доходность ПИФа не самая высокая, но тем не менее отмечается положительная динамика его роста. Значение Бета больше 1, равно 1.367 (оценка 3 из 5) — это значит, что риски ПИФа среднерыночные.

Цена паев и акции ПИФ «Глобальный интернет» возрастает так же быстро, как и развивается сфера интернет-технологий. С 2014 года цена увеличилась более, чем на 64%, а с начала 2017, больше, чем на четверть.

На сегодняшний день цена паев имеет максимальную стоимость, за все время инвестиций, и это не предел. Цена растет. А значит, вложив деньги сегодня, через некоторое время закрыть сделку можно на очень выгодных условиях. Тем не менее, данный вид инвестирования имеет достаточно высокую степень риска, а значит спад стоимости акций возможен. Но даже при этих условиях, по данным Сбербанка, ПИФ «Глобальный интернет» один из самых доходных.

По итогам года, показатели ПИФа всегда в плюсе, по сравнению с остальными. Это обусловлено тем, что сфера интернет-технологий с каждым годом наращивает обороты, а также тем, что в фонде имеется разнообразный пакет акций не только российских компаний, но и международных.

Акции ПИФа «Глобальный интернет» обладают большой ликвидностью, т.е. их можно продать также быстро, как они были куплены и на выгодных условиях.

В современном мире вопрос ликвидности паев порой стоит очень остро, т.к. акции и паи многих компаний из других сфер бизнеса часто являются неликвидными, а значит с их продажей могут возникнуть проблемы.

Инвесторы ПИФа также имеют повышенную доходность от разницы курса валют. Покупать акции и паи можно как в рублях, так и в валюте.

Почему фонды могут показывать отрицательную доходность?

Изменение стоимости пая паевого инвестиционного фонда напрямую зависит от состояния рынка и стоимости активов, в которые вложены средства данного фонда. При «проседании» рынка стоимость активов паевого инвестиционного фонда может снижаться, что выражается в отрицательной доходности фонда

Пайщикам фонда важно понимать, что стоимость пая может, как расти, так и снижаться в отдельные периоды времени, а регулярные инвестиции – проверенное средство от кризисов. Один из наших старейших фондов «Сбербанк – Фонд облигаций «Илья Муромец» успешно прошел кризисы 2008, 2014 годов и непростой 2018 год

На примере этого фонда видно, что даже в периоды существенных потрясений восстановление к докризисным уровням занимает около 9-12 месяцев. Как показывает история, облигации на горизонте 2-4 лет приносят доход выше, чем банковские депозиты.

Возврат налогов – это просто и удобно

Открытие ИИС позволяет получить государственную поддержку –

налоговый вычет на сумму взноса на ИИС (максимум 52 тыс. руб. в год)

или освобождение от налогообложения всего дохода,

полученного от инвестиций на ИИС.

Тип инвестиционного налогового вычета можно выбрать

в течение срока действия счета, но совместить оба

типа вычета нельзя. Выберите подходящий для вас тип инвестиционного вычета:

Памятка инвестора

Выберите подходящий для вас тип инвестиционного вычета

Вычет на взносы (тип А)

- При использовании данного типа вычета Вы получаете от государства 13% от суммы денежных средств, внесенных на ИИС (максимально 52 тыс. рублей при внесении на ИИС 400 тыс. рублей и более). Сумма налога, которую можно получить, не может превышать размер уплаченного НДФЛ.

- Вычет предоставляется ежегодно при условии ежегодного внесения средств на ИИС и наличия дохода, облагаемого по ставке 13% (например, заработная плата).

Получите налоговый вычет в 1 клик

С 2021 года можно получить вычет по взносам на ИИС в упрощенном порядке: не придётся собирать документы и заполнять декларацию 3-НДФЛ. Теперь важный вопрос по ИИС можно решить быстро в личном кабинете налогоплательщика.

- Сервис бесплатный

- Срок возврата — в течение 48* дней вместо 4 месяцев при обычном порядке получения вычета.

Как это работает:

- Пополните ИИС с готовой стратегией до конца 2021 года.

- В начале следующего года мы направим данные о вашем счете в налоговую. Вам не придется самостоятельно собирать документы или готовить декларацию.

- Налоговая пришлёт вам уведомление в личный кабинет на nalog.ru. Ознакомьтесь с заявлением и подпишите его.

- В течение 48 дней после подписания заявления, если требования для получения налогового вычета были соблюдены, на указанный вами счёт придут деньги.

* В предусмотренных законодательством случаях срок может быть увеличен

Получение налогового вычета по взносам, внесенным на ИИС до 2021 года

Для получения вычета по взносам, внесенным на ИИС до 2021 года, потребуется подать в налоговую службу декларацию по форме 3-НДФЛ с приложением следующих документов:

- Копия заявления о заключении договора доверительного управления (соглашения о заключении договора, если договор был заключен до 20.11.2015).

- Справка-подтверждение о поступлении денежных средств на ИИС.

- Справка о доходах по форме 2-НДФЛ.

- Заявление о возврате налога с указанием банковских реквизитов.

- Копия уведомления АО «Сбер Управление Активами» о согласии на заключение договора доверительного управления (если договор на ведение ИИС был заключен Вами с 20.11.2015 по 01.01.2020). Уведомление направлялось на Вашу электронную почту и выкладывалось в Личный кабинет на сайте Управляющей компании.

Способы подачи декларации:

- Oнлайн в Личном кабинете на сайте ФНС nalog.ru.

- На портале государственных услуг gosuslugi.ru.

- С помощью платного сервиса по возврату налогов.

- При личном визите в налоговую инспекцию.

Вычет на доходы (тип Б)

- Налоговый вычет может быть получен по истечении 3 лет с даты заключения договора на ведение ИИС.

- От НДФЛ освобождается весь доход, полученный при инвестировании внесенных на ИИС денежных средств (можно вносить до 1 миллиона рублей ежегодно) за весь период ведения счета (не менее 3 лет).

- Подходит для инвесторов, не имеющих дохода, с которого удерживается НДФЛ (например, заработной платы).

-

Как получить вычет:

- Получить в ФНС справку о том, что вы не получали вычтет типа А за время владения ИИС.

- Скачать форму заявления на вычет типа Б из личного кабинета в управляющей компании или взять в офисе банка.

- Прийти в уполномоченный офис банка и подать заявление на вывод активов, попросив менеджера приложить к заявлению справку из налоговой и заявление на второй тип вычета.

Привлекательные ПИФы Сбербанка

На официальном сайте Сбербанк Управление активами ПИФы, реализующие продажу своих паев, описаны достаточно подробно. Можно открыть страницу каждого из них, проанализировать состав их портфеля, применяемую стратегию, доходность за прошедшие периоды.

Потребительский сектор

На странице сайта www.sberbank-am.ru/individuals приведена сводная таблица доходности ПИФов Сбербанка. Можно отследить, как изменялась цена пая за срок от 3 месяцев до 3 лет, динамику за текущий год, количество средств в управлении фонда. Ценной информацией является стоимость пая на сегодняшний момент.

Отметим также, что цена пая больше является справочной информацией, а никак не минимальным размером вложений в конкретный ПИФ, так как фонды продают дробные паи. Главное – максимальная и минимальная сумма средств, которую готов вложить в компанию сам инвестор.

Всего же за 2016 год ПИФ принес инвесторам доходность всего в 0,01%. Очевидно, это связано со структурой активов фонда: его основу составляют акции российских компаний, ориентированных на реализацию продукции внутри страны – банковский сектор, ритейл, медиа и т.д.

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

За текущий год фонд демонстрирует отрицательную динамику, за 3 месяца 2017 года цена его паев упала на 6,15%

В целом ПИФ Потребительский сектор рекомендуется долгосрочным инвесторам, которые рассчитывают заработать на росте отечественной экономики.

Открытые фонды

Кроме указанного, наиболее популярными ПИФами, выбираемыми частными инвесторами, являются:

ПИФ Илья Муромец Сбербанк – это открытый фонд, занимающийся инвестициями в облигации российского сектора экономики, в том числе в ОФЗ, муниципальные и корпоративные ценные бумаги. Данный фонд относится к числу консервативных. Тем не менее, специалисты УК за счет грамотного управления получают доходность значительно выше – от 12 до 18% в год.

ПИФ Биотехнологии Сбербанка – молодой фонд, появившийся в 2016 году. Он инвестирует в акции и открытые фонды NASDAQ Biotechnology. Управление предполагает пассивное вложение, так что доходность фонда во многом зависит от указанного индекса. На сегодняшний день фонд характеризует снижение стоимости пая. Профессиональные инвесторы указывают, что данный ПИФ предполагает долгосрочное вложение.

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

Вложения в облигации предполагают наименьшие риски, однако их относительная доходность не велика, обычно на уровне ставки рефинансирования

ПИФ Электроэнергетика Сбербанк – управляющие фонда вкладывают средства в электроэнергетику и инфраструктуру. Наибольшую долю активов составляют акции отечественных генерирующих компаний. В целом же фонд демонстрирует только положительную динамику: за прошлый год инвесторы смогли получить 53,89% прибыли, а за три последних года – 94,74%, т.е. практически удвоить свои сбережения.

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

При вложении в ПИФ Электроэнергетика следует учитывать наличие высоких рисков

ПИФ Сбербанка Глобальный интернет – фонд предполагает вложения средств в отечественные и заграничные IT-компании и предприятия, ориентированные на онлайн-сектор экономики. Фонд предполагает вложения и в компании, занимающиеся производством программного обеспечения и гаджетов. Так, среди акций ПИФа ценные бумаги компаний Mail.ru, Qiwi, Alphabet, Amazon и др.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Риск-профиль для ПИФа Глобальный интернет достаточно высокий. Доходность – до 20% в год.

Еврооблигации – фонд нацелен на долгосрочные вложения в акции и облигации российских компаний, эмитированные за границей. Доход образуется не только за счет курсовой разницы, но и дивидендов / купонов и роста зарубежной валюты (главным образом, доллара и евро).

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Наибольшую часть портфеля ПИФа Еврооблигации составляют еврооблигации финансового и нефтегазового сектора. Риск – достаточно высокий, средняя доходность – до 20% в год.

Инвесторам, которых выбирают сбалансированные вложения, но не обладают достаточным капиталом для широкой диверсификации, предложен ПИФ Сбалансированный. В отличие от указанных выше, он предполагает вложения в ценные бумаги российских компаний различного сектора. Стабильность портфелю обеспечивают вложения в облигации, а прирост капитала – в акции «голубых фишек».

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

В результате грамотного управления ПИФ Сбалансированный дает практически постоянно растущую доходность на уровне 12-30% в год

Виды ПИФов в Сбербанке

ПИФы в Сбербанке бывают двух видов: открытые и закрытые. Они различаются по срокам покупки и погашения паев. Большинство граждан предпочитают инвестировать в фонды открытого типа.

Открытые – отсутствует ограничение по срокам покупки и продажи, а также количеству приобретенных паев (их можно докупить или продать в любое время). Инвесторы обычно не вкладывают большую денежную сумму в один открытый ПИФ, а инвестируют одновременно в несколько фондов. Таким образом без серьезных финансовых потерь можно будет продать паи, которые падают в цене.

Закрытые – ограничение накладывается на покупку паев, это можно делать только в процессе формирования фонда – то есть до определенного срока, либо в период дополнительной выдачи паев. Закрытые ПИФы в плане условий похожи на банковские депозиты, но с более высокой доходностью. Они подходят для граждан, которые готовы инвестировать большую денежную сумму в конкретный фонд – это предприятие куда более рискованное, нежели вложение средств одновременно в несколько открытых фондов. В 2019 году у Сбербанка есть только один ПИФ закрытого типа – «Коммерческая недвижимость».

ОПИФ «Сбербанк — Фонд облигаций «Илья Муромец»

Сформирован в 1997 году. Занимается вложением в облигации. Работает на российском рынке. В своей стратегии фонд преследует цель прироста инвестируемого капитала за счет роста курсовой стоимости ценных бумаг с фиксированной доходностью и за счет купонного дохода. ПИФ «Илья Муромец» Сбербанка России вкладывает средства в основном в корпоративные, муниципальные и государственные облигации с высокой и средней дюрацией, которые выпускают российские эмитенты. В портфель фонда отбирают эмитентов с высоким показателем кредитного качества, преимущественно из первого и второго эшелонов, облигации которых могут увеличиться в своей курсовой стоимости за счет. Иногда в портфель попадают эмитенты из третьего эшелона, но с адекватным кредитным качеством.

Дополнительно читайте, будет ли повышение курса биткоина в 2021 году.

Наиболее крупную долю портфеля имеет СУЭК-Финанс — 10%. Долю портфеля в 8,4% имеет Московский кредитный банк. Также фонд инвестирует в облигации корпорацию «Иркут» (7,3%), РусГидро (7,3%), республику Мордовия (7%).

«Входной билет» стоит 15 тыс. рублей, последующие взносы — 1,5 тыс. рублей. Стоимость пая за 12 месяцев выросла на 1,86%, с начала 2015 года — на 33% и составляет на октябрь 2015 примерно 24 тыс. рублей.

СЧА равна 4 млрд 175 млн рублей. Начиная с лета 2013 года, объем СЧА упала почти в 3 раза, вернувшись на уровень 2012 года. Доходность фонда за год составила 0,7%.