Пифы альфа-капитал: условия, доходность, отзывы0 (0)

Содержание:

- Преимущества и недостатки

- Личный кабинет «Альфа-Капитала»

- Кратко о фонде AKMB

- Доходность и стоимость ПИФов

- Почему выгодно инвестировать в ПИФы

- ПИФы в Альфа Капитал: что это такое

- Структура фонда на 28.06.2019

- Условия инвестирования: срок, минимальная сумма, комиссия

- Какие ПИФы есть у Альфа-Капитала?

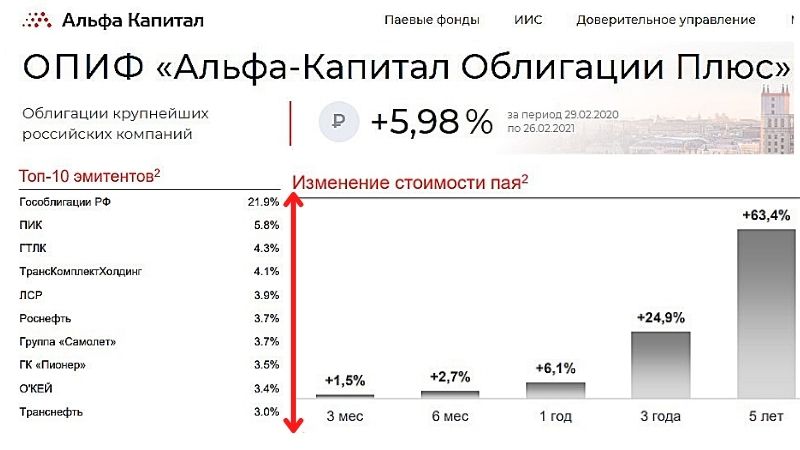

- Паевой фонд «Облигации Плюс»

- Понятие ПИФа

- Стоимость пая «Альфа-Капитал Облигации Плюс»

- Минусы ПИФов

- Дополнительная информация

- Обзор и рейтинг всех популярных Паевых Инвестиционных Фондов

- Особенности фонда «Облигации Плюс»

- Рекомендации по выбору паев ПИФов от Альфа-Капитал по риску и доходности

- Принцип работы ПИФов «Альфа-Банка»

- Личный кабинет «Альфа-Капитала»

- Достоинства и недостатки

- Что еще может предложить «Альфа-Капитал»

Преимущества и недостатки

Все вкладчики без исключения первым делом интересуются о том, насколько выгодным является инвестирование личных финансовых средств в ПИФы от Альфа-банка. На самом деле никто не может со 100% уверенностью гарантировать прибыльность. Зависит доход первым делом от того, как поведет себя фондовый рынок, и какие сроки инвестирования предусмотрены. Если инвестор сделает вклад на более длительный период, то соответственно и доход будет более ощутимый.

Среди основных преимуществ можно выделить:

- Средний показатель прибыли – 20% в год.

- При капиталовложении инвестор освобождается от оплаты налогов. Налог на прибыль оплачивается только после продажи паев.

- Легкое обналичивание. Ликвидные активы реализуются практически моментально. Как правило, на это уходит не более 2-3 дней.

- Цена на паи варьирует в соответствии с ликвидностью.

- Дополнительным плюсом является высокий уровень профессионализма УК.

Грамотное оформление осуществляется посредством проведенных предварительных анализов каждого вклада и при помощи знания законов финансового рынка. Эксперты Альфа-Банка заботятся о благополучии и комфорте каждого клиента, поэтому предоставляют выгодные и безопасные условия для сотрудничества.

Несмотря на большой список преимуществ, следует указать и на недостатки. Они связаны в первую очередь с динамикой финансового рынка, который диктует вкладчикам свои законы. Котировка цен на паи может варьировать как в большую, так и в меньшую сторону. Именно доля риска и есть основной недостаток.

Личный кабинет «Альфа-Капитала»

Открыть инвестиционный счет, купить пай в ПИФе и управлять своими вложениями можно удаленно. Если нет подтвержденной учетной записи на «Госуслугах», то нужно ввести свои личные данные и прикрепить скан-копии документов. Договор с УК подписывается одноразовым СМС-паролем.

Каждый вкладчик ПИФа получает доступ к «Личному кабинету» и мобильному приложению УК, в котором можно покупать, обменивать и продавать паи, следить за доходностью инвестиций, просматривать отчеты и др. Также есть информационная колонка, которую ведут эксперты «Альфа-Капитала», и тест для начинающих инвесторов. В любой момент можно связаться с инвестиционным консультантом.

Кратко о фонде AKMB

БПИФ Альфа-Капитал Управляемые облигации. Тикер на Московской бирже — AKMB. Старт торгов — июнь 2020 года.

Фонд инвестирует в государственные облигации (ОФЗ), муниципальные и корпоративные бумаги. Состав фонда нигде не прописан. БПИФ AKMB является активно управляемым биржевым фондом на широкий рынок долговых бумаг. Облигации подбираются в портфель исходя из рыночной обстановки.

Все поступающие купоны реинвестируются.

Цена на бирже стартовала с 1 рубля. )))

Фонд доступен для покупки через российских брокеров. Можно брать на ИИС. Имеет налоговые льготы (не платит налоги на купонный доход). Это будет актуально с 2021 года.

Доходность и стоимость ПИФов

Многие воспринимают паевые инвест. фонды как ещё один способ получения пассивного дохода. На самом деле, инвестирование будет прибыльным только в том случае, если уделять этому процессу достаточное количество сил и времени. Инвесторам стоит учесть, что доходность ПИФов УК Альфа Капитал неодинакова. Среди них есть как успешные, так и откровенно убыточные. Причём первые и вторые могут достаточно часто меняться местами.

Чтобы вложить деньги правильно, нужно внимательно изучать рейтинг доходности фондов. Соответствующая информация доступна на сайтах профильной тематики, например, здесь.

Сегодня в топ-5 по доходности за прошлый год входят два инвестиционных фонда Альфа Капитала: Ресурсы и Стратегические инвестиции. Однако на трёхлетнем интервале динамика стоимости пая совсем другая: первый ПИФ опустился на шестое место в рейтинге самых популярных инвест. фондов, второй – даже не попал в десятку лучших. Очевидно, что при выборе ПИФа нужно анализировать его доходность на разных временных промежутках.

Почему выгодно инвестировать в ПИФы

На сегодняшний день паевые инвест. фонды – это единственная реальная возможность для непрофессионалов инвестировать в финансовые активы с минимальным стартовым капиталом и приемлемым уровнем риска. ПИФы привлекательны по следующим причинам:

- низкий порог входа – от 100 руб.;

- удобство совершения сделок – купить и продать паи можно онлайн;

- надёжность – деятельность управляющей компании контролируется Банком России;

- прозрачность – данные о стоимости паев обновляются ежедневно;

- возможность управления уровнем доходности инвестиций.

Каждый вкладчик УК Альфа Капитал, в зависимости от поставленных задач, может выбрать подходящую инвестиционную стратегию – от консервативной до агрессивной.

ПИФы в Альфа Капитал: что это такое

Паевый инвест. фонд – это вариант коллективного инвестирования, при котором пайщики объединяют свои средства и передают их управляющей компании. Целью любого ПИФа является получение прибыли от управления имеющимися активами. В какой мере эта цель будет достигнута – во многом зависит от профессионализма управляющего, его умения принимать своевременные и правильные финансовые решения.

В этом отношении менеджерам управляющей компании Альфа Капитал практически нет равных. УК работает на рынке с 1996 года, обладает большим опытом работы на российском и зарубежном финансовых рынках. Более 1,1 млн. клиентов уже передали ей в доверительное управление 180 млрд. руб. Пайщики могут выбрать любой из 16 паевых инвестиционных фондов Альфа Капитала, чтобы не только защитить свои средства от инфляции, но и приумножить их.

Структура фонда на 28.06.2019

«Альфа-Капитал Облигации Плюс» отличается от аналогов наиболее стабильными финансовыми показателями. Их ценные бумаги характеризуются постоянной ликвидностью в течение последних лет (с 2003 г. по настоящее время).

Основные активы дают характеристику реальной структуре фонда. На 28.06.2019 г. https://investfunds.ru/funds/954/ представляет информацию относительно размещения средств:

По секторам экономики распределение средств распределилось в следующем порядке:

- нефтегазовый – 40,67%;

- финансовый – 29,01 %;

- сырьё и материалы – 9,34 %;

- информационные технологии – 4,22 %;

- потребительский сектор – 3,67 %.

Условия инвестирования: срок, минимальная сумма, комиссия

ПИФы управляющей компании делятся на три группы: открытые, интервальные, закрытые. Последний вариант предназначен для квалифицированных инвесторов, поскольку правила управления этими фондами предусматривают высокий порог входа (от 50 млн. руб.) и агрессивную стратегию торговли активами.

Открытые и интервальные фонды отличаются лояльными условиями инвестирования:

- минимальная сумма инвестиций – 100 руб. для ОПИФов и 1000 руб. для ИПИФов;

- срок вложения – от 1,5 лет (оптимально от 3 лет);

- обмен паев внутри УК Альфа Капитал – бесплатно.

Чтобы правильно оценить все риски инвестирования, нужно иметь в виду, что за управление вашими деньгами будут взиматься комиссии:

- вознаграждение управляющей компании – до 3,5%;

- вознаграждение депозитарию – до 1%;

- за покупку паев – 0,5-1,4%;

- за продажу паев – 0-1,5%;

- прочие расходы – до 0,5%.

Узнать, какие комиссии придется заплатить при покупке или продаже паев конкретного фонда, можно из правил доверительного управления. Они размещены на официальном сайте управляющей компании.

Какие ПИФы есть у Альфа-Капитала?

Для удобства своих клиентов Альфа-Капитал разделил все свои паевые инвестиционные фонды на три категории, которые отличаются друг от друга уровнем дохода и набором инвестиционных инструментов. К трем типам ПИФов относятся классические, отраслевые и специализированные фонды. Рассмотрим подробнее каждый из них.

Классические ПИФы

ПИФы данной категории приобретают акции и облигации известных компаний. Классические паевые инвестиционные фонды компании Альфа-Капитал представлены следующими фондами:

- Ликвидные акции. Данный фонд занимается покупкой-продажей акций российских и мировых компаний. Доходность с февраля 2019 по февраль 2020 составила 14%.

- Индекс Мосбиржи. Название говорит само за себя. ПИФ полностью дублирует индексы крупнейшего биржевого холдинга России ММВБ. Доходность за прошлый год – 16%.

- Баланс. В инвестиционном портфеле в равной степени находятся как акции, так и облигации. Благодаря такому составу ПИФ остается на плаву даже в условиях кризиса. Доходность за последний год составила 16%.

- Облигации плюс. На деньги инвесторов фонд приобретает российские облигации, которые отличаются низким уровнем рисков и, как правило, невысокой доходностью. Хотя в период с февраля 2019 по февраль 2020 прибыль данного ПИФа УК Альфа-Капитал выросла на 12%.

- Резерв. Имеет большое сходство с предыдущим ПИФом. В инвестиционном портфеле в основном государственные бумаги РФ, а также облигации крупных российских организаций. Доходность за год составила 11%.

- Еврооблигации. Большая часть активов фонда – облигации, номинированные в иностранной валюте, чаще всего в американских долларах. Доходность у ПИФа достаточно высокая, динамика за прошедшие три года составила 11%. Но и риски немаленькие, так как не сегодняшний день частым явлением стали резкие колебания валютных курсов.

Отраслевые ПИФы

Отраслевые паевые инвестиционные фонды инвестируют все средства в покупку ценных бумаг той или иной отрасти. Среди ПИФов Альфа-Капитала по состоянию на март 2020 года клиентам для финансовых вложений доступны три отраслевых фонда:

- Ресурсы. Средства ПИФа направлены на приобретение акций российских компаний, которые смело можно назвать основой экономики России. К ним относятся нефтегазовые, нефтехимические и горно-металлургические корпорации. Доходность фонда за прошлый год составила 11%.

- Глобальный баланс. Вложения инвесторов расходуются на покупку акций и облигаций компаний, относящихся к потребительскому сектору. Также инвестиции тратятся на ценные бумаги финансовых организаций. Основным преимуществом данного фонда является то, что расчетные операции осуществляются в $ или другой твердой валюте. Кроме того, диверсификация активов существенно снижает уровень возможных рисков. Доходность ПИФа с февраля 2019 по февраль 2020 – 10%. Ранее фонд Глобальный баланс Альфа-Капитала именовался фондом Торговли.

- Технологии. Данный фонд вкладывает инвестиции в акции крупнейших корпораций, занимающихся разработкой, производством и продажей высокотехнологичной продукции. Большую часть инвестиционного портфеля занимают ценные бумаги таких компаний, как Apple, Microsoft и прочие аналогичных IT-гигантов мирового уровня. Доходность ПИФа за год – 8%.

Специализированные фонды

На сегодняшний день Альфа-Капитал предлагает гражданам инвестировать свои сбережения в два специализированных паевых инвестиционных фонда:

- Золото. Вложения в золото считается выгодным на протяжении многих лет. Оно всегда в цене. Инвестиции данного фонда направляются на приобретение акций золотодобывающих компаний и собственного на покупку самого драгоценного металла. За последний год доходность ПИФа – 15%.

- Альфа-Капитал. Один из первых ПИФов данной Управляющей компании. Его инвестиционный портфель включает в себя высоколиквидные акции, стабильные и наиболее надежные облигации и другие перспективные ценные бумаги. Данный фонд характеризуется умеренными рисками и неплохой доходностью, которая за период с февраля 2019 по февраль 2020 составила 14%.

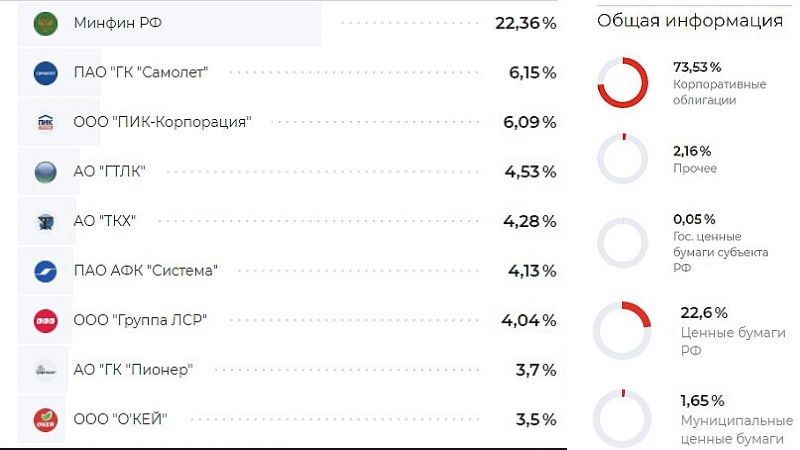

Паевой фонд «Облигации Плюс»

Инструменты предлагаемые компанией подойдут для начинающих инвесторов.

Инструменты предлагаемые компанией подойдут для начинающих инвесторов.

Большую часть (66,93%) портфеля занимают корпоративные облигации российских компаний. Это ценные бумаги, которые выпускаются юридическими лицами для финансирования своей деятельности. Такой инструмент позволяет компаниям привлекать финансирование дешевле, чем предлагают банки.

Почти на четверть портфель состоит из федеральных облигаций РФ. Этот актив отличается высоким уровнем надежности. Риск потери потенциального дохода и суммы инвестиций низкий по сравнению с другими видами ценных бумаг. На высокую прибыль рассчитывать не стоит. Инструмент поможет сохранить средства, а не приумножить.

Охватываемые отрасли

Большую часть портфеля составляют гособлигации (23,97%). Существенным преимуществом бумаг внутреннего займа является то, что доход по ним обеспечивается эмитентом, а ставка фиксируется на весь срок эмиссии. Инвестор получит доход вне зависимости от того, какой будет внешнеполитическая обстановка, курс национальной валюты, в каком состоянии будет находиться фондовый рынок.

Пятая часть средств вкладчиков (20,49%) инвестируется в объекты недвижимости. Это тоже надежный инструмент. Периоды снижения активности на рынке недвижимости не приводят к такому обвалу цен, как в случае с аналогичными периодами на рынке акций. Тем не менее за последние годы фондовый рынок прибыльнее недвижимости.

Вложения в нефтегазовую и топливную отрасли составляют 10,04% портфеля. Несмотря на рыночные перипетии, нефтяная отрасль традиционно пользуется популярностью у инвесторов. Это стабильная и высокоприбыльная отрасль. Россия играет важную роль на мировом рынке энергоресурсов, а объем средств, аккумулируемый и распределяемый нефтяной отраслью, оставляет позади другие секторы экономики.

Прибыльные эмитенты

Все учреждения отличаются стабильностью и надежностью.

Все учреждения отличаются стабильностью и надежностью.

УК публикует список эмитентов, ценные бумаги которых занимают наибольшую долю в портфеле. Пятая часть средств фонда (21,94%) инвестируется в облигации Минфина РФ. Другие эмитенты:

- российская строительная компания «ПИК-Корпорация», крупнейший девелопер в России — 5,79%;

- государственная лизинговая компания (ГТЛК), поставляющая водный, воздушный и железнодорожный транспорт, автомобильную и специальную технику, — 4,35%;

- управляющая компания ТКХ, инвестирующая в оборонную и гражданскую промышленность, — 4,05%;

- инвестиционная компания «Система» — 4,02%;

- «Группа ЛСР», работающая в сфере производства стройматериалов, строительства недвижимости, — 3,89%

- нефтегазовая компания «Роснефть» — 3,7%;

- застройщики ГК «Самолет Девелопмент» и Pioneer Group — 3,67 и 3,5% соответственно;

- сеть магазинов «О’КЕЙ» — 3,41%.

Динамика роста стоимости

Фонд сформирован УК «Альфа-Капитал» в 2003 г. Стоимость пая с начала размещения на бирже выросла с 1 000 руб. до 4 815 руб. по состоянию на конец февраля 2021 г. Доходность ETF с момента формирования составляет 384,35%. Ожидаемая прибыльность за год — 6,07% (на основе исторических данных).

Понятие ПИФа

ПИФ – это паевый инвестиционный фонд, который получает прибыль на фондовых рынках от выгодного вложения средств вкладчиков. Управляет ПИФами специальная управляющая компания (дальше УК), которая принадлежит к холдингу Альфа-Груп. К слову, в этот же холдинг входит и сам Альфа банк.

Управляющая компания занимается анализом рынка, обеспечивает управление финансами и принимает решение о вложение средств в покупку тех или иных ценных бумаг.

Альфа-Капитал (управляющая компания Альфа банка) существует на рынке с 1992 года и за это время зарекомендовала себя исключительно как стабильная компания, обеспечивающая высокую доходность. Компания получила высокий уровень рейтинга от Эксперт РА на уровне А+++ и от национального рейтингвого агентства на уровне ААА, что указывает на ее высокую надежность и высокое качество работы.

При покупке пая следует считаться с тем, что озвучиваемый уровень доходности является приблизительным, и никто не может его гарантировать. Чтобы ориентироваться в том, куда лучше инвестировать, следует самостоятельно научиться анализировать и следить за котировками на бирже

И, самое важное, высокая доходность в предыдущие годы не является четким указанием на то, что в последующие года тенденция сохранится

Вложения в Альфа капитал ПИФ будет интересно тем, кто еще не рискует самостоятельно выходить на финансовый рынок. К тому же Альфа банк ориентируется также и на клиентов, не готовых инвестировать крупные суммы, а не только на крупных игроков. Это дает возможность рядовым гражданам попробовать себя в роли инвестора, не рискуя крупной суммой денег. К тому же, финансисты УК строго контролируют все процессы, чтобы минимизировать потери.

Стоимость пая «Альфа-Капитал Облигации Плюс»

Приобрести пай можно на сайте https://www.alfacapital.ru/individual/pifs/opif_akop/.

Для пользователей приводится информация, где указывается динамика роста стоимости.

Стоимость за последнее время

Наблюдается стабильный рост стоимости. В среднем прирост составляет более 11 % в год, что явно превышает доход по депозитам.

Изменение стоимости пая за 12 месяцев

Чтобы проанализировать стоимость за последние 12 месяцев на сайте https://investfunds.ru/funds/33/. Нужно задать период, равный одному году. В результате будет произведён перерасчёт данных на требуемый период.

Минусы ПИФов

Но профессионализм УК в данном случае сглаживает этот риск.

Выплата вознаграждений для управляющей компании происходит за счет инвесторов, потому на регулярной основе, независимо от того принес пай своему владельцу прибыль или нет, необходимо платить. К тому же существует ряд скидок и набавок, которые тоже необходимо оплачивать в пользу УК.

Отзывы в интернете о ПИФах Альфа банка достаточно противоречивы, это и понятно –у каждой системы есть свои сторонники и противники. К тому же нестабильная система получения доходности негативно сказывается на формировании позитивного мнения у тех клиентов, которые не получили ожидаемой прибыли. Сухие факты и статистики говорят сами за себя, поэтому, каждый сам для себя принимает решение, вкладывать деньги в паевые инвестиционные фонды, либо оставлять на депозите для получения более стабильного, но низкого дохода.

Мне нравитсяНе нравится

Дополнительная информация

При использовании инвестиционного инструмента специалисты рекомендуют учитывать следующие нюансы:

- Расчеты и перевод средств по уплате налогов на прибыль осуществляются представителями управляющей компании.

- По условиям соглашения по некоторым ПИФам, при реализации доли раньше зафиксированного срока (2–3 года) клиент может получить неполную цену пая. Будет вычтена комиссия в несколько процентов.

- Интервальные и закрытые ПИФы позволяют получать прибыль от размещенных активов в процессе действия соглашения.

- Специалисты рекомендуют регулярно проверять работу УК при размещении средств в ПИФах.

- Для погашения паев клиент оформляет заявку, предоставляет паспорт, реквизиты банковского счета. При изменении паспортных сведений собственника потребуется предоставить бумаги, подтверждающие внесение поправок.

Обзор и рейтинг всех популярных Паевых Инвестиционных Фондов

Коллективное инвестирование от Альфа-Банка различают по времени приобретения и продажи паев. Предусмотрен закрытый, интервальный и открытый тип обслуживания. При этом дополнительная покупка или продажа своей доли доступна только после того, как ПИФ будет закрыт или в определенные, оговоренные в договоре сроки. По направлению инвестиций – вкладчики могут инвестировать свои финансы в денежный рынок, акции или облигации и различные отрасти экономики, а также в ипотеку.

Финансовая организация предлагает клиентам несколько типов ПИФов. Подробное описание:

- Облигации плюс. Открытый фонд классического типа. Облигации – 97,3%, денежные вклады по кредитным организациям – 2,97%. Стоимость документа в данном случае составляет 2484.67.свой портфель управляемый фонд формирует в зависимости от поведения финансового рынка.

- Энергетика. Горизонты инвестирования – 1 года. Начальная сумма вкладов – 1 000 руб. через Альфа-Банк. Стоимость составляет 311.87. цель фонда – получение высокого дохода на топливно-энергетических комплексах.

- Металлургия. Активы направлены в сторону акций ликвидного типа от предприятий и металлургических компаний, которые ведут свою деятельность в области металлообработки. Активы составляют всего 82,94%. Стоимость пая в данном случае – 686.15.

Особенности фонда «Облигации Плюс»

В условиях экономической нестабильности в России начинающие инвесторы предпочитают консервативные инструменты, а опытные осмотрительно выбирают стратегии и диверсифицируют риски. Поэтому открытый ПИФ «Облигации Плюс» показывает приток средств частных инвесторов.

Перед началом сотрудничества рекомендуется обратить внимание на минимальную стоимость паев

Какой стратегии придерживается

Управляющий портфелем придерживается консервативной стратегии. Фонд подходит для крайне осторожных вкладчиков, которые стремятся сохранить капитал. Инструменты, которые входят в портфель, просты и доступны для использования, а по надежности близки к банковскому депозиту.

Инвестиционная цель

Цель заключается в получении умеренной доходности за счет инвестирования средств в ценные бумаги государственного займа и крупных российских компаний. Для достижения этой цели управляющий выбирает облигации, выпущенные эмитентами хорошего кредитного качества и позволяющими обеспечить высокий уровень ликвидности.

Условия инвестирования в фонд

Через УК и агента фонда (кроме «Ситибанка») в ETF «Облигации плюс» можно инвестировать от 100 руб. Минимальная сумма вклада через «Ситибанк» — 50 тыс. руб. Повторное инвестирование возможно от 100 руб. (через УК, агента) и от 5 тыс. руб. (через «Ситибанк»). ПИФ открытый, так что заявки на приобретение, продажу и обмен паев исполняются каждый рабочий день.

Надбавка при приобретении долей зависит от суммы инвестирования. Максимальная комиссия в размере 1,5% взимается при совершении покупки на 1 000 000 руб. или менее через «Ситибанк». Минимальная надбавка (0,5%) начисляется при инвестировании более 3 000 000 руб. через банк «Восточный».

При покупке инструмента необходимо обратить внимание на комиссии в банках. Скидка при погашении паев зависит от срока владения активом и агента

При продаже через УК и агентов (кроме «Ситибанка») комиссия составляет:

Скидка при погашении паев зависит от срока владения активом и агента. При продаже через УК и агентов (кроме «Ситибанка») комиссия составляет:

- 1%, если срок владения активом равен или не превышает 183 дней;

- 0,5%, если пайщик приобрел долю 184-365 дней назад;

- 0% при сроке владения более 366 календарных дней.

При погашении паев через «Ситибанк» взимается 3% (с учетом НДС). Комиссия не взимается, если заявка подается номинальным держателем.

Рекомендации по выбору паев ПИФов от Альфа-Капитал по риску и доходности

Чтобы выбрать оптимальный ПИФ, необходимо учитывать собственные цели и допустимый риск. Возможны три сценария:

Ориентир на максимальную прибыль

В этом случае следует обратить внимание на доходность фондов. Некоторые из них зарабатывают в удачные годы значительно больше остальных

Например, ПИФ «Ликвидные акции» за 5 лет вырос на 208,15%. К сожалению, такие фонды могут сильно падать в цене во время кризиса.

Цель — увеличение капитала с минимальным риском. Лучше всего для ее достижения подойдет ПИФ «Облигации Плюс». Он практически не падает в цене в моменты экономических потрясений, показывая стабильный результат в течение длительного времени.

Сбалансированная стратегия, допускающая средний уровень риска и довольно высокую доходность. В данной ситуации лучше совместить два предыдущих варианта, вложив в каждый ПИФ равные части капитала.

Окончательный выбор зависит от личных предпочтений инвестора и психологической устойчивости к убыткам.

Принцип работы ПИФов «Альфа-Банка»

Инвестиционная система в компании хорошо проработана, испытана годами и показывает неплохую статистику по доходности. Работа управляющих в организации сбалансирована, оптимизирована, поэтому приносит хорошую прибыль. Благодаря умелому распределению инвестиций паи в «Альфа-Банке» приносят стабильные и достойные дивиденды.

Принцип работы очень прост:

- Клиент выбирает интересующий ПИФ и покупает в нем определенное количество паев. После этого он становится полноправным инвестором, как и множество других вкладчиков.

- Менеджеры компании используют инвестированные деньги для приобретения ценных бумаг фирм, которые выказывают определенные перспективы.

- В зависимости от того, насколько выросла стоимость финансовых активов, приобретенных управляющими предприятия, растет доход инвесторов.

- Из-за рыночных колебаний стоимости, прибыль пайщиков может не только увеличиваться, но и уменьшаться.

В целом принцип работы паевых фондов в «Альфа-Банке» не отличается от того, как функционируют ПИФы в других компаниях. Особенностями являются только моменты, касающиеся конкретного инвестиционного продукта.

Личный кабинет «Альфа-Капитала»

Открыть инвестиционный счет, купить пай в ПИФе и управлять своими вложениями можно удаленно. Если нет подтвержденной учетной записи на «Госуслугах», то нужно ввести свои личные данные и прикрепить скан-копии документов. Договор с УК подписывается одноразовым СМС-паролем.

Каждый вкладчик ПИФа получает доступ к «Личному кабинету» и мобильному приложению УК, в котором можно покупать, обменивать и продавать паи, следить за доходностью инвестиций, просматривать отчеты и др. Также есть информационная колонка, которую ведут эксперты «Альфа-Капитала», и тест для начинающих инвесторов. В любой момент можно связаться с инвестиционным консультантом.

Достоинства и недостатки

Как у любого финансового продукта у инвестирования в ПИФы есть свои достоинства и недостатки. Рассмотрим подробнее плюсы и минусы вложений в паевые инвестиционные фонды УК Альфа-Капитал.

Достоинства

Доходность. При инвестиции в ПИФы главная цель каждого клиента получить прибыль. На сегодняшний день граждане убедились в том, что такие вложения являются более выгодными, нежели обычный банковский вклад. Да и процентная ставка существенно выше.

Высокий уровень надежности. Крупнейшее рейтинговое агентство в России «Эксперт РА» присвоила Управляющей компании Альфа-Капитал максимальный уровень надежности класса А++. Также национальное рейтинговое агентство оценило надежность УК на уровне ААА, а это высокая оценка и далеко не каждая компания ее получает.

Доступные и понятные способы покупки. Вкладчик может вложить свои сбережения в любой ПИФ УК Альфа-Капитал в режиме онлайн.

Квалификация специалистов компании

Крайне важное преимущество, особенно для новичков. От правильной стратегии УК и профессионализма ее сотрудников зависит прибыль или убыток инвестора

Небольшая сумма для инвестиций. Далеко не каждый готов вкладывать в паи крупные вложения. Минимальный порог инвестируемых средств в ПИФы УК Альфа-Капитал составляет всего 100 рублей. Несмотря на рекомендации по срокам инвестирования, клиент имеет возможность самостоятельно выбирать период своих инвестиций. Получение налоговых льгот, в виде вычетов, при условии, что срок инвестирования средств более 3 лет.

Недостатки

Из недостатков вложения в ПИФ УК Альфа-Капитал можно выделить несколько пунктов:

- Оплата всевозможных комиссий;

- Высокий уровень рисков при высокой доходности;

- Налоговый вычет полагается только при сроках инвестиций свыше 3 лет;

- Доходность ПИФа за прошлый период не является гарантией такой же ситуации в будущем. Вполне возможно, что вложения окажутся нерентабельными.

Все вышеперечисленные недостатки характерны не только для паевых инвестиционных фондов УК Альфа-Капитал, но и для всех аналогичных компаний, занимающихся покупкой-продажей ценных бумаг на фондовом рынке, таких как Сбербанк, ВТБ и Газпромбанк.

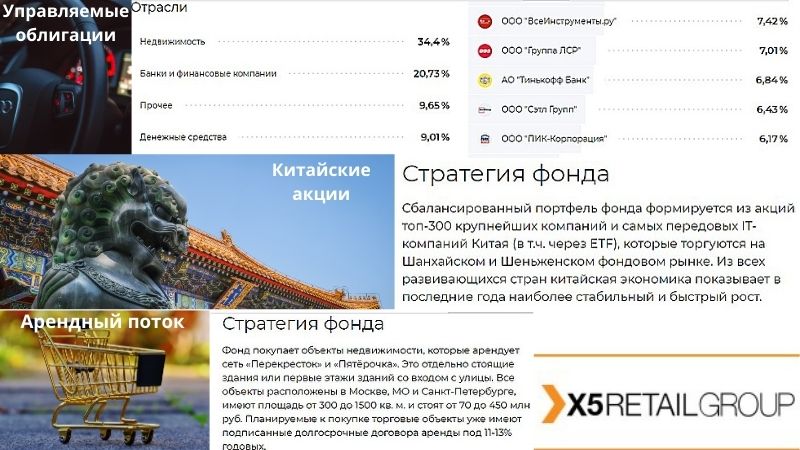

Что еще может предложить «Альфа-Капитал»

Среди инвестиционных продуктов УК есть подходящие варианты и для консервативных инвесторов, и для тех, кто готов рискнуть. Можно вложить деньги в акции и облигации, смешанные инструменты, в бумаги российских и зарубежных компаний.

Другие паевые фонды

В компании существуют различные предложения, выбрать подходящее несложно.

В компании существуют различные предложения, выбрать подходящее несложно.

Кроме рассматриваемого ПИФа, УК предлагает такие инвестиционные продукты:

- «Альфа-Капитал Управляемые Облигации». Фонд облигаций российских корпораций (81,98% портфеля). Деньги вкладываются в стабильные и развивающиеся отрасли экономики: недвижимость (25,8%), банки и финансовый сектор (18,19%), телекоммуникации (11,72%). Часть портфеля (например, валютные активы, занимающие 18,02%) более рискованная, но имеет потенциал для роста.

- «Китайские акции». Стратегия фонда — инвестирование в акции компаний нефтегазовой и топливной отраслей (62,36%), сырьевые комплексы (36,12%). Наибольшую долю в портфеле занимают бумаги «Лукойла», «Татнефти», «Газпрома», «Норильского никеля», «Роснефти» и пр.

- «Баланс». Большую часть портфеля (74,1%) занимают акции российских компаний, небольшая доля приходится на консервативные инструменты — корпоративные облигации (20,99%).

- «Ликвидные акции». В портфель входят акции российских и зарубежных компаний. Распределение по отраслям следующее: нефтегазовый сектор — 37,51%, сырье и материалы — 20,57%, финансовые компании — 17,31%, телекоммуникации — 8,56%. Ожидаемая доходность — 11,37% годовых (на основании исторических данных).

- «Арендный поток». Интересный инструмент, позволяющий инвестировать в недвижимость.

В портфеле УК есть еще несколько ПИФов, которые различаются по доходности, уровню риска и наполнению портфеля.

ИИС

ИИС — это брокерский счет с налоговыми льготами, а ПИФ — портфельная инвестиция на условиях передачи прав распоряжения активами профессионалу. В первом случае инвестор самостоятельно формирует портфель из акций и облигаций. В отличие от ПИФа, при самостоятельной торговле ниже издержки (нет надбавок при покупке и скидок при продаже активов).

Доверительное управление

Продукт предполагает особые инвестиционные решения для клиентов со свободным капиталом от 500 тыс. руб. Эксперты УК создают индивидуальный инвестиционный портфель, учитывая необходимость отраслевой, валютной и диверсификации рисков по видам активов.

Инвестиции в валюте

Инвестиции в валютные инструменты в дополнение к рублевым позволяет снизить риски, связанные с волатильностью рубли и опосредовано (через ПИФ) получить доступ к иностранным ценным бумагам, имеющим более высокую ликвидность и доходность. УК предлагает инвесторам такие фонды, номинированные в иностранной валюте: «Еврооблигации», «Технологии 100», «Китайские акции».