Что входит в кредиторскую задолженность в балансе?

Содержание:

Долг перед наемным персоналом

Существуют 3 вида кредиторской задолженности, образовавшейся перед наемными работниками.

Первый вид — это долги организации по оплате труда. Эта задолженность указывается по кредиту счета 70. Данный счет служит для того, чтобы учесть все формы оплаты труда. Кроме того, на нем же отражаются премии, пенсии пенсионерам, которые работают, различные пособия и прочие выплаты. Наконец, сюда относят долги перед сотрудниками предприятия по уплате дивидендов по ценным бумагам данного АО или ООО (план счетов, утвержденный приказом № 94н).

Подробнее о том, как учитывать расчеты с сотрудниками по зарплате, см. статью «Особенности оборотно-сальдовой ведомости по счету 70».

Когда участник (или акционер) общества не входит в число работников предприятия, корреспонденция будет иной: долг по начисленным такому участнику дивидендам отражается по кредиту счета 75.

О том, как начисляются дивиденды, см. статью «Бухгалтерские проводки по чистой прибыли».

Проводки надо сделать такие:

Дт 20 (23, 25, 26, 44) Кт 70 — начисляем суммы, полагающиеся персоналу.

Дт 70 Кт 50 — выплачиваем доход сотрудникам.

Второй вид — это кредиторка перед сотрудниками по их расходам на командировки. В деловой практике подотчетники нередко тратят на нужды компании собственные средства. В дальнейшем организация возмещает им их затраты. Такие долги надо указывать по кредиту счета 71 «Расчеты с подотчетными лицами».

Корреспонденция счетов будет выглядеть следующим образом:

Дт 20 (23, 25, 26, 44) Кт 71 — принимаем авансовый отчет.

Дт 71 Кт 50 — погашаем задолженность перед подотчетником.

Третий вид — это другие расчеты с сотрудниками и наемными работниками, которые указываются на счете 73.

Отражение кредиторки в отчетности

Составление отчета «Бухгалтерский баланс» по завершению финансового года — прямая обязанность каждой организации. Кредиторка в Форме № 1 отражается в пассиве баланса в разделах:

- «Краткосрочные обязательства»;

- «Долгосрочные обязательства».

Как учесть задолженность по срокам

Отличие между разделами заключается в оценке сроков кредиторской задолженности. Долг фирмы свыше 12 месяцев должен возникать в «Долгосрочных обязательствах». Соответственно, если кредиторка меньше или равна 12 месяцам, то ее показывают в «Краткосрочных обязательствах». Сроки возврата рассчитываются согласно условиям соглашений с кредиторами, за исключением расчетов:

- С бюджетом.

- С внебюджетными фондами.

- С персоналом.

Уплата налогов и страховых взносов регулируется федеральным и региональным законодательством, в зависимости от вида. Накапливание кредиторки по налогам может привести к аресту банковского счета и банкротству компании.

Что касается расчетов с персоналом, то задержка заработной платы влечет за собой материальную и уголовную ответственность. Это установлено федеральным законом № 272-ФЗ и Трудовым кодексом.

Как рассчитать кредитовое сальдо

Примечание от автора! Остатки по кредитовым счетам, которые входят в строку баланса 1520, могут попадать только развернуто. Такое сальдо отвечает требованиям ПБУ 4/99 по составлению отчетности.

К примеру, у субъекта имеются на конец года задолженности по расчетам с бюджетом:

Сальдо по дебету

Сальдо по кредиту

68. Расчеты с бюджетом

68.4. Налог на прибыль

68.5. Налог на имущество

68.10. Прочие налоги и сборы

Из таблицы следует, что остаток долга организации перед ИФНС составляет 118 000 рублей. Однако, вспоминая, что для целей правильного составления отчетности необходимо показать долги в развернутом виде, в строку 1520 баланса будет записано следующее:

110 000 + 10 000 + 80 000 = 200 000 рублей.

Дебиторский остаток по счетам 68.1 и 68.10 будет показан в активе баланса по строке 1230.

В целом наличие кредиторки выгодно для организации, если не допускать кризисных ситуаций, так как это позволяет распоряжаться денежными средствами в других целях. Но необходимо помнить о последствиях. Неспособность расплатиться по обязательству говорит об ухудшении финансовой ситуации в компании.

Пояснения к балансу, которые утверждаются Приказом Минфина № 66н, предусматривают расшифровку движения кредиторской задолженности за год в таблице 5.3. Она может характеризовать обороты по задолженности по видам в сравнении с данными предыдущего года.

Из каких счетов складывается дебиторская задолженность

Коротко:

- Назначение статьи: отражение информации о дебиторской задолженности

- Номер строки в балансе: 1230

- Номер счета согласно плану счетов: Дебетовое сальдо 60, 62, 68, 69, 70, 71, 73, 75, 76 – кредитовое сальдо 63

Дебиторской задолженностью в балансе называются суммы, сформировавшиеся на счетах бухгалтерского учета на конец отчетного периода. Они показывают, какие долги есть у поставщиков, покупателей, сотрудников и налоговых органов перед предприятием. К дебиторской задолженности можно отнести:

- авансы, выплаченные поставщикам за работы, поставки, услуги;

- долги покупателей, подрядчиков за полученные, но не оплаченные услуги (товары, работы);

- задолженность подотчетных лиц, то есть сотрудников предприятия;

- переплата по налогам, сборам, страховым взносам в фонды;

- долги работников по заработной плате;

- долг участников (учредителей) по вкладам в уставный капитал;

- прочие виды недоимок.

Расшифровка строки 1230 баланса: из чего она складывается

Строка 1230 бухгалтерского баланса предоставляет сведения относительно состояния дебиторской задолженности компании.

Информация, предоставленная в строке, является ключевой не только для руководства, но и для остальных пользователей (которые заинтересованы в ее получении), поскольку она в полной мере дает представление о долгах, сформированных клиентами, подотчетными лицами, заказчиками и так далее.

До недавнего времени строка 1230 отображалась в виде кода 240, который содержит в себе расшифровку относительно дебиторской задолженности.

Стоит отметить, что к этой категории до недавнего времени относилась и 230 строка, которая отражала задолженность, подлежащую закрытию не ранее чем через год.

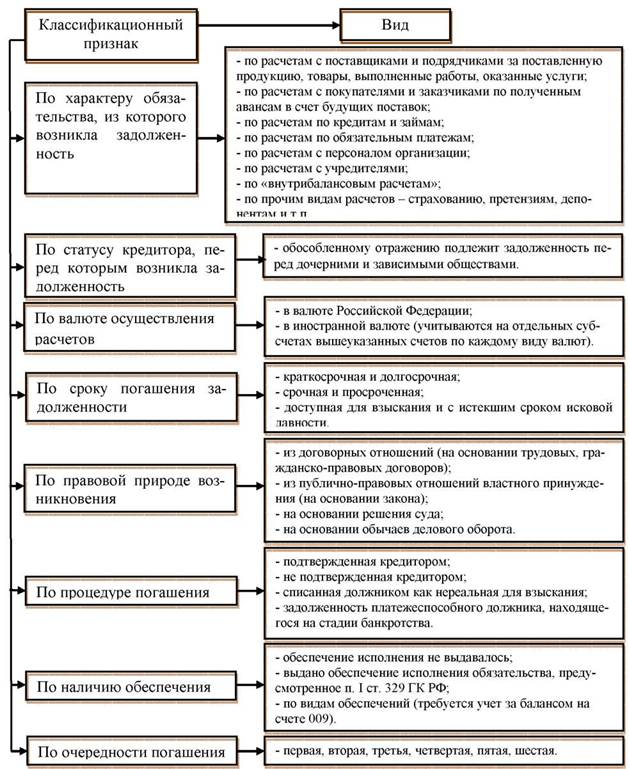

Кредиторская задолженность: какой счет использовать

Под кредиторской задолженностью понимается долг юридического или физического лица перед иными лицами. Бухучет может содержать проводки, отражающие как задолженность, срок исполнения обязательств по которой уже наступил, так и ту, для которой срок уплаты еще не подошел. Вся кредиторская задолженность отражается на счетах расчетов. Для этого определены следующие категории расчетов:

- перед поставщиками и подрядчиками;

- перед покупателями и заказчиками;

- по краткосрочным займам и ссудам;

- по долгосрочным займам и ссудам;

- с наемными работниками по зарплате;

- с наемными работниками по другим операциям;

- по налогам и сборам;

- с подотчетниками;

- по соцстраху и соцобеспечению;

- с участниками обществ;

- прочие долги перед разными дебиторами и кредиторами.

Каждой из приведенных расчетных категорий соответствует определенный счет бухучета. Объединяет их то, что все они являются счетами расчетов и поименованы в разделе VI плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций утвержденного приказом Минфина России от 31.10.2000 № 94н.

https://youtube.com/watch?v=YPKVucV8Mo8

При составлении отчетности по бухгалтерии кредиторку отражают в пассиве баланса. Величина задолженности должна быть достоверной, поэтому организация обязана регулярно по утвержденному графику проводить ее инвентаризацию.

О том, как провести инвентаризацию кредиторки, см. в статье «Инвентаризация дебиторской и кредиторской задолженности»

Суммы краткосрочной кредиторской задолженности — это один из источников формирования средств организации, поэтому они находят свое отражение в пассиве бухгалтерского баланса по строке 1520 «Краткосрочная кредиторская задолженность». В балансе по данной строке указывается сумма кредитовых сальдо по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76.

Если счет имеет дебетовое и кредитовое сальдо одновременно, то в балансе такие данные показываются развернуто, то есть дебетовый остаток отражается в активе баланса в составе дебиторской задолженности, а кредитовый остаток по счету — в пассиве.

- Необходимо указывать не сокращенный расчет операций за один день, а развернутый.

- Долги в балансе должны отражаться только кратковременные, сроком погашения до 1 года. Все что имеет срок погашения свыше 1 года, отражается в 4 разделе.

- Если долг выражен в иностранной валюте, перед заносом в документ его необходимо перевести в национальную валюту: рубли.

- Если компания брала кредит, данную сумму необходимо вносить в расчеты на конец расчетного периода, с добавлением к долгу суммы процентов за расчетный период.

- Штрафы, пеня и неустойки также должны указываться в балансе в виде кредиторской задолженности.

Зная все нюансы и выполняя все правила ведения бухгалтерских документов, предприятия не будет иметь проблем с налоговой службой.

Нюансы образования

В ходе составления текущего баланса ни один бухгалтер не имеет юридической возможности свернуть официальные объему задолженности. Любую существующую непогашенную задолженность необходимо указывать в развернутом варианте, то есть вносить ее в пассив кредиторского баланса и актив дебиторского. Каждая сумма, представляющая собой краткосрочную задолженность, обязательно детализируется по своей структуре и разновидности. Это необходимо для того, чтобы разделять незначительные долги между разными кредиторами. В пояснении к балансу должна быть указана соответствующая информация.

Методы оценки объектов учета

Методы оценки объектов учета

Расчеты с учредителями

Кредиторская задолженность». В частности, по этой статье могут быть отражены задолженность организации по платежам по обязательному и добровольному страхованию имущества и работников организации и другим видам страхования, задолженность по отчислениям во внебюджетные и другие специальные фонды (кроме фондов, задолженность по отчислениям в которые отражается по статье «Задолженность перед государственными внебюджетными фондами»), сумма арендных обязательств арендной организации за основные средства, переданные ей на условиях долгосрочной аренды, и прочее.Сумма по строке 625 может складываться из сальдо по счетам 62 (авансы полученные), 76 (кроме сумм, отраженных в других строках баланса), 71, 73.Согласно общим правилам составления бухгалтерской отчетности, существенные показатели должны быть раскрыты отдельно, т.е. либо выделены отдельной строкой, либо отражены в пояснениях к балансу.

Доходы и расходы сводятся в баланс. Бухга́лтерский бала́нс — способ группировки активов и пассивов организации в денежном выражении, призванный характеризовать её финансовое положение на определённую дату, элемент бухгалтерской отчетности. Имеет форму двусторонней таблицы: одна сторона — активы, то есть требования и вложения, вторая — пассивы, то есть обязательства и капитал. Основное свойство отчёта в том, что суммарные активы всегда равны суммарным пассивам. Это обусловлено тем, что при отражении операций на счетах в балансе соблюдается принцип двойной записи. Классификация активов и пассивов Активы и пассивы обычно подразделяются на текущие и долгосрочные. В международной практике активы в балансе перечисляются в порядке их ликвидности. Требования перечисляются в том порядке, в котором должны быть оплачены. Требования к пассивам подразделяются на два типа: Обязательства — те денежные средства, которые должна компания, для которой составляется баланс Собственный капитал акционеров В соответствии с РСБУ активы подразделяются на: Внеоборотные Нематериальные активы Основные средства Незавершенное строительство Доходные вложения в материальные ценности Долгосрочные финансовые вложения Отложенные налоговые активы Прочие внеоборотные активы Оборотные Запасы Налог на добавленную стоимость по приобретенным ценностям Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы В соответствии с РСБУ пассивы подразделяются на: Капитал и резервы Уставный капитал Собственные акции, выкупленные у акционеров Добавочный капитал Резервный капитал Нераспределенная прибыль (непокрытый убыток) Долгосрочные обязательства Займы и кредиты Отложенные налоговые обязательства Прочие долгосрочные обязательства Краткосрочные обязательства Займы и кредиты Кредиторская задолженность Задолженность перед участниками (учредителями) по выплате доходов Доходы будущих периодов Резервы предстоящих расходов Прочие краткосрочные обязательства

Это интересно: Е нормы-дефиниции примеры в конституции

Долгосрочная кредиторская задолженность в балансе

Каждый бухгалтер знает, что долгосрочная КЗ в бухгалтерском балансе учитывается в разделе IV с таким же названием: Долгосрочные обязательства бухгалтерского баланса. Он находится в пассивной части баланса и содержит цифровые данные по задолженности, сроки которой превышают один год.

Содержание долгосрочной кредиторской задолженности включает в себя 4 строки:

Строка 1410 «Заемные средства»

В указанной строке на основании правил составления бухгалтерского учета должны быть указаны суммы долгосрочных займов, отражаемые в бухучете на 67 счете – «расчеты по долгосрочным кредитам и займам». В составе долгосрочной задолженности должны быть отражены только фактически полученные заемщиком суммы.

Если предметом заполнения являются заемные средства в виде кредитных договоров, их оформление происходит совершенно по-другому. На основании ст. 819-821 ГК РФ при получении кредита бухгалтер должен отразить в балансе не реальную сумму полученных средств, а цифру, указанную в договоре.

Заполнение строки 1410 Займы и кредиты включает в себя сумма займов и кредитов, полученных организацией. Здесь же находит свое отражение начисленные на конец отчетного периода проценты.

Строка 1420 «Отложенные налоговые обязательства»

В следующей строке бухгалтер обязан отразить сумму отложенных налоговых обязательств, являющихся частью бюджетных отчислений. Их наличие приводит к увеличению итоговой суммы платежа налога на прибыль организации. Как они возникают? Все дело в различие двух подходов: традиционно политика налоговых органов отличается от требований бухгалтерского учета, опирающегося на требования Минфина.

При заполнении этой строки бухгалтер берет за основу счет 77.

Строка 1430 «Оценочные обязательства»

В строку 1430 вписывается сумма долгосрочных оценочных обязательств, включающих в себя в том числе и резервы предстоящих расходов (96 счет).

Сюда могут включаться:

- неизбежные расходы, связанные с хозяйственной деятельностью организации;

- вероятные расходы, чье наступление можно предвидеть. Они уменьшают экономическую выгоду предприятия;

- суммы возможных расходов, поддающиеся стоимостной оценке. К оценочным обязательствам также отнесена выплата отпускных денег и начисленные на нее страховые взносы.

Правила бухучета запрещают в эту строку включать неисполненные договора, по которым один из контрагентов еще не выполнил перед другим свои обязательства.

Расчет оценочных обязательств должен быть официально закреплен в учетной политике предприятия.

Строка 1450 «Прочие обязательства»

В 1450 строке бухгалтер указывает совокупность других долгосрочных обязательств, не вошедших в предыдущие строки балансового отчета.

Сюда, как правило, относят кредитовые сальдо по счетам: 60, 62, 68, 69, 75, 76, 86.

Итоговая строка 1400 суммирует все долгосрочные обязательства предприятия на конец отчетного периода и показывает общую сумму кредитной задолженности

Информационные требования к долгосрочной КЗ, как правило, имеются на предприятии.

Источниками информации могут служить:

- кредитные договоры с банковскими или иными учреждениями;

- информация о условиях выпуска облигаций;

- договора долгосрочной финансовой аренды.

Таким образом, в заключение отметим, что наличие кредиторской задолженности свидетельствует об образовавшихся разрывах между потребностями предприятия по оплате текущих расходов и его возможностями на данный момент, требующими привлечение заемных средств.

Работая с кредиторской задолженностью, руководитель должен внимательно следить за ее структурой и контролировать коэффициент оборачиваемости кредиторской задолженности, свидетельствующий о финансовой устойчивости предприятия. Только в этом случае предприятие будет оставаться жизнеспособным и успешно функционировать.

Расшифровка кредиторской задолженности: краткосрочные кредиты и займы в балансе строка 1510 и др.

В таблице 5.3 приводится детальная расшифровка долгосрочных и краткосрочных обязательств компании (строки 1410, 1450, 1510, 1520, 1550 баланса).

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной КЗ, а также отражение изменения статуса ДЗ (из состава долгосрочной в состав краткосрочной).

Чтобы корректно заполнить таблицу 5.3, необходимо использовать данные (начальные остатки и обороты) аналитических счетов учета долгосрочной и краткосрочной КЗ по расчетам с контрагентами, а также по расчетам за предоставленные финансовые ресурсы.

В строке 5551 отражается величина совокупной долгосрочной КЗ и ее динамика за отчетный период (в отношении краткосрочной КЗ используется строка 5560).

Графы «На начало года» заполняются на основании данных кредитовых остатков соответствующих аналитических счетов (60, 62, 69 и т. д.).

Графы «Изменения за период. Поступление» заполняются соответствующими кредитовыми оборотами счетов учета КЗ. При этом обороты, связанные с процентами по коммерческому кредиту, штрафами и неустойками за нарушение договоров отражаются в графе «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о дебетовом обороте по соответствующим счетам.

ОБРАТИТЕ ВНИМАНИЕ! Перевод КЗ из состава долгосрочной в состав краткосрочной отражается аналогично описанному выше для ДЗ способу. И может быть зафиксирован в таблице как в круглых скобках, так и без них

Строка 5571 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.3 за предшествующий период (для краткосрочной КЗ – срока 5580).

Строки 5552, 5553, …; 5572, 5573… содержат расшифровку долгосрочной КЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5561, 5562, …; 5581, 5582, …).

В строке 5550 указывается совокупная КЗ на конец отчетного периода.

ВАЖНО! Показатель строки 5550 должен быть эквивалентен сумме значений строк 5551 и 5560. Строка 5570 отражает совокупную КЗ за предыдущий период

Строка 5570 отражает совокупную КЗ за предыдущий период.

Таблица 5.4 используется организациями в целях отражения объемов просроченной КЗ за текущий и два предыдущих отчетных периода. Расшифровка приводится также в разрезе каждого вида КЗ.

Нюансы заполнения раздела

Как и любой финансовый документ, строка баланса по кредитной задолженности не может быть неточной. Даже нюансы, возникающие при заполнении формы, имеют точную формулировку. К таким относят:

• Суммы в иностранной валюте. При наличии в данных по кредитному долгу сумм, указанных в иностранной валюте, они обязательно должны быть переведены в национальную валюту (рубли) по курсу на момент заполнения отчетности. То есть курс, по которому евро или доллары (к примеру) были переведены в рубли, обязан соответствовать дате, указанной в конце документа. Учитывается только официальный курс валют. • Порядок оформления документации производиться в особом порядке, если задолженность возникла в результате коммерческого кредита или сформировалась по товарообменной сделке. • В строке, обозначающей кредитной задолженностью, согласно законодательству, руководством предприятия указываются только те данные, которые считаются существенными. • Строка 60, где указываются суммы задолженностей перед поставщиками и подрядчиками, имеет наибольший вес в документе. Сюда входит не только кредит счета, но и дебет счетов по учету материально-производственных запасов, капитальных вложений и затрат. Таковыми в бухгалтерии считаются счет 07 «Оборудование к установке», счет 08 «Вложение во внеоборотные активы», счет 10 «Материалы». Также это раздел зачастую дополняют другими счетами – 15 «Заготовление и покупка материал. Ценностей», 41 «Товары».

Полезное: Начисляется ли амортизация на земельный участок

Решение организации вопроса, являются ли данные существенными, зависит от конкретных моментов: оценка и характер показателя, конкретные обстоятельства возникновения. Согласно тому же законодательству, при формировании бухгалтерского баланса, существенность указанных данных определяется комплексом качественных и количественных факторов.

Максимальный срок погашения краткосрочной КЗ

Погашение кредиторской задолженности является текущей деятельностью организации и, как правило, происходит за счет собственных оборотных средств. Срок погашения задолженности устанавливается законодательством либо прописывается в договорах.

Для краткосрочной КЗ срок погашения не должен превышать 12 месяцев с момента ее возникновения, в противном случае такая задолженность будет считаться долгосрочной.

Своевременное погашение КЗ поможет избежать негативных последствий, таких как неустойка, штрафные санкции, ущерб деловой репутации компании.

Как раскрыть информацию о кредиторской задолженности в пояснениях к бухгалтерскому балансу, подробно разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный демо-доступ к системе К+. Это бесплатно.

Порядок формирования показателей по строкам раздела V пассива баланса

Обязательства организации (по сути — ее заемный капитал) представляют в двух разделах пассива баланса в зависимости от срока их погашения:

-

в разд. IV «Долгосрочные обязательства» – обязательства, срок погашения которых составляет более 12 месяцев после отчетной даты;

-

в разд. V «Краткосрочные обязательства» – обязательства, погасить которые необходимо в течение ближайшего года.

В разделе V «Краткосрочные обязательства» пассива баланса отражаются сведения о краткосрочных заемных источниках, привлеченных организацией.

В строку 1510 «Заемные средства» заносится кредитовое сальдо счета 66 «Расчеты по краткосрочным кредитам и займам», а также часть сумм с кредита счета 67 «Расчеты по долгосрочным кредитам и займам» (в части, подлежащей погашению в пределах ближайших 12 месяцев после отчетной даты).

По строке 1520 «Кредиторская задолженность» организации нужно показать общую сумму всех видов краткосрочной задолженности перед другими организациями и лицами, а также перед государством и внебюджетными фондами. Для этого складывают кредитовые сальдо следующих счетов (в части краткосрочной кредиторской задолженности):

-

60 «Расчеты с поставщиками и подрядчиками»;

-

62 «Расчеты с покупателями и заказчиками» (в части краткосрочной кредиторской задолженности по полученным авансам и предоплатам);

-

68 «Расчеты по налогам и сборам»;

-

69 «Расчеты по социальному страхованию и обеспечению»;

-

70 «Расчеты с персоналом по оплате труда»;

-

71 «Расчеты с подотчетными лицами»;

-

73 «Расчеты с персоналом по прочим операциям»;

-

75 «Расчеты с учредителями», субсчета 2 «Расчеты по выплате доходов»;

Организации вправе самостоятельно определять детализацию показателей по статьям отчетности.

Поэтому в принципе организация может добавлять расшифровывающие строки для детализации показателя по стр. 1520 «Кредиторская задолженность».

Например, для обособленного представления информации о краткосрочной кредиторской задолженности перед поставщиками и подрядчиками, перед персоналом организации, перед бюджетом по уплате налогов и сборов, а также перед внебюджетными фондами, если организация признает такую информацию существенной.

Заполнять стр. 1530 «Доходы будущих периодов» пассива баланса организация должна в случаях, когда положениями по бухгалтерскому учету предусмотрено признание данного объекта учета.

Например, коммерческие организации здесь отражают сумму кредитовых сальдо счетов 98 «Доходы будущих периодов» и 86 «Целевое финансирование».

Дело в том, что в коммерческих организациях, получающих бюджетные средства, суммы целевого финансирования, направленные на приобретение внеоборотных активов или материальных запасов, учитываются в составе доходов будущих периодов. Остатки целевого финансирования также отражаются в рамках этой категории объектов учета.

Строка 1540 «Оценочные обязательства» предназначена для отражения кредитового сальдо счета (за исключением сумм, включенных в состав долгосрочных обязательств).

По строке 1550 «Прочие обязательства» отражаются остальные виды краткосрочных обязательств, не попавшие в вышеперечисленные строки.

Например, суммы целевого финансирования, полученного организациями-застройщиками от инвесторов и порождающего обязательство передать им построенный объект в течение 12 месяцев после отчетной даты (в бухучете они учитываются на счете 86 «Целевое финансирование»), или суммы НДС, принятые к вычету при перечислении аванса (предоплаты) и подлежащие восстановлению и уплате в бюджет при фактическом получении товаров, работ, услуг либо при возврате перечисленного аванса (предоплаты), обычно учитываемые на счете 76 «Расчеты с разными дебиторами и кредиторами».

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации). Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может «рассказать» о состоянии дел на предприятии. Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно «провернуть»? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

Итоги

Составление расшифровки ДЗ и КЗ – задача, необходимость выполнения которой встает перед каждой организацией. Расшифровку требуется корректно составить не только в составе пояснений в налоговый орган, но и отдельно для собственника бизнеса или потенциального инвестора. Кроме того, она способна существенно облегчить менеджменту организации задачу эффективно планировать бизнес. При заполнении ее существующей формы необходимо учитывать ряд общих правил и контрольных соответствий между определенными графами.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Подводя итоги, отметим, что кредиторская задолженность возникает при образовании денежного обязательства. При этом разным категориям обязательств в бухучете соответствуют вполне определенные счета расчетов.

Кредиторская задолженность подлежит учету до момента ее полного погашения. Если долг окажется непогашенным, то по истечении срока давности ее следует списать (пп. 7, 10.4 ПБУ 9/99).

О том, как списывать кредиторскую задолженность, срок давности которой истек, вы узнаете из статьи «Списание кредиторской задолженности — проводки и сроки»