Что такое рассрочка: кому дают и какие документы необходимы

Содержание:

Почему банки отказывают заявителям

Рассрочка – это тот же самый кредит, который выдает банк, но проценты по нему погашает магазин, а покупатель выплачивает только стоимость товара. Поэтому при покупке любого предмета в рассрочку приходится проходить проверку в банке, ждать одобрения на оформление договора. Соответственно причины для отказа в рассрочке почти ничем не отличаются от тех, которые существуют при одобрении обычного кредита в банке.

Оснований для того, чтобы оказаться в «черном списке» у банков, множество. Каждый из них имеет свои особые критерии проверки, поэтому иногда можно не пройти банковский тест даже при отсутствии объективных причин для отказа.

Обычно кредитные учреждения никогда не отказывают в займе женщинам от 35 до 45 лет с двумя детьми, которые находятся в официальном браке и работают в бюджетной сфере. Это гарантия стабильного, пусть даже невысокого дохода. При наличии положительной кредитной истории такая клиентка считается для банка идеальной.

А вот отсутствие стационарного телефона, особенно на работе, является критерием неблагонадежности клиента. Телефон рассматривается как признак стабильности и возможности быстро найти человека в случае необходимости. А организация, где нет стационарного телефона, выглядит в глазах банка подозрительно.

Значительно снизить шанс на одобрение рассрочки могут следующие факторы:

- отсутствие прописки в данном регионе;

- опасная работа (например, служба в полиции, военная служба);

- семейное положение: отсутствие супруга, детей;

- частое обращение в банк за кредитами, многочисленные краткосрочные займы, которые быстро погашаются;

- отсутствие высшего образования;

- судимость, чаще всего неснятая, экономические статьи (некоторые банки учитывают административные правонарушения и приводы в полицию);

- нахождение на учете у психиатра (такой заемщик может потом сказать, что брал кредит в невменяемом состоянии, что станет основанием для аннулирования договора).

Важно! «Номинальные директора» также в «черном списке». Иногда на человека бывает оформлено множество фирм, хотя на самом деле он ими не руководит

В любом банке есть список таких «номиналов» и такому заявителю отказывают все банки.

Как внедрить систему кредитования в магазине?

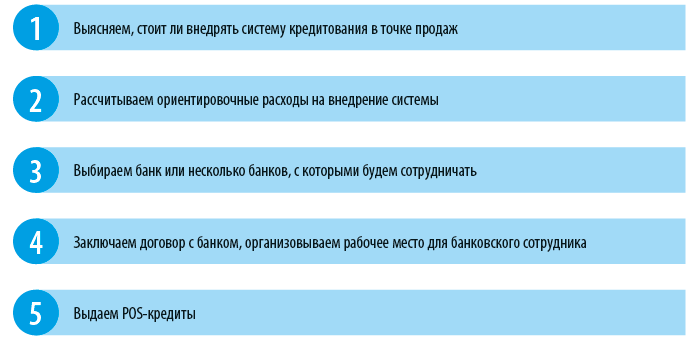

Алгоритм внедрения системы кредитования в торговой организации:

Рассмотрим эти этапы подробнее.

1. Выясняем, стоит ли внедрять систему кредитования в точке продаж.

Чтобы определиться, внедрять систему кредитования в магазине или не стоит, нужно ответить на вопросы:

• Будет ли популярно приобретение товаров в кредит?

• Есть ли такое предложение у конкурентов?

• Насколько интересна такая услуга клиентам (можно провести опрос, анкетирование прямо в точке продаж)?

• Какие товары (какой ценовой категории, какого бренда и т. д.) и на какую сумму готовы брать в кредит (или в рассрочку) клиенты?

2. Рассчитываем ориентировочные расходы на внедрение системы.

В первую очередь это:

• скидка на продукцию, чтобы обеспечить беспроцентность кредитования;

Обратите внимание!

Часто из-за необходимости предоставить скидку, которая покроет проценты, компании-продавцы закладывают в первоначальную стоимость сумму переплаты, и тогда они ничего не теряют при предоставлении скидки

Но покупатель, выбирая у кого купить товар, обратит внимание в первую очередь на завышенную цену, и даже возможность получить беспроцентную рассрочку не повлияет на его решение уйти в другой магазин

• расходы на организацию рабочего места банковского сотрудника;

• оплата услуг банка;

• расходы на обучение персонала и т. д.

3. Выбираем банк или несколько банков, с которыми планируется сотрудничать.

Здесь есть два варианта:

• заключаем договор с банком, работник которого будет работать в торговой точке;

• заключаем договор с банком на обучение своих сотрудников предоставлению услуг экспресс-кредитования.

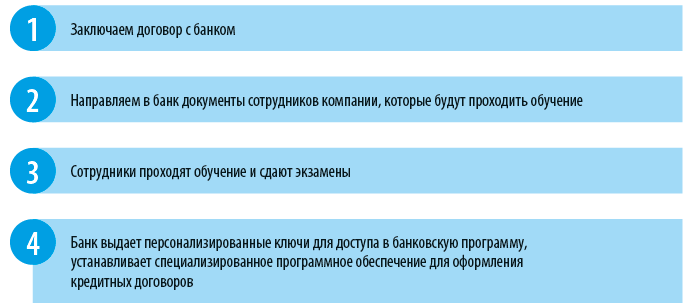

Второй вариант предполагает, что сотрудники компании после обучения должны будут сдать экзамены и только после этого в торговой точке будет установлено соответствующее программное обеспечение, которое, как правило, предполагает оформление экспресс-кредитов онлайн (путем загрузки в систему скан-копий договоров, паспорта и т. д.).

4. Заключаем договор с банком и организовываем рабочее место для банковского сотрудника. Начинаем представлять услугу POS-кредитования в торговой точке.

Если компания решит оформить договор с банком на обучение своих сотрудников, период внедрения системы будет чуть более продолжительным:

Реже торговые компании сами выступают в качестве банка в сделке и предоставляют своим покупателям рассрочку. Но в таком случае все риски по утрате платежеспособности клиента ложатся не на банк, а на саму компанию.

С другой стороны, компания получает финансовое преимущество — ей не приходится снижать стоимость на продажу товара, чтобы нивелировать проценты для клиента.

Что такое рассрочка, кому ее дают и каких видов она бывает

Рассрочка – это способ оплаты товаров или услуг, который подразумевает погашение стоимости товара не всей суммой единоразово, а равными частями за определённый срок. То есть, человек забирает вещь из магазина сразу, а платит за неё потом (срок, размер оплаты устанавливаются условиями программы и прописываются в договоре).

Принципом работы рассрочка напоминает потребительский кредит. Но, отличается отсутствием процентов, а значит и переплаты. Кредит же всегда выдаётся под определённый процент.

Вот вам просто пример: микроволновая печь в магазине стоит 18 000 рублей. Человек забирает её без первоначального взноса и платит по 3 000 рублей в течение полугода – это рассрочка. Если же за эту микроволновку человек будет платить по 1 100 рублей в течение полутора лет – это кредит. Так как переплата от первоначальной цены составит 1 800 рублей.

Виды рассрочки:

- Беспроцентная. Потребитель выплачивает только стоимость товара.

- С начислением процентов. Проценты начисляются на остаток долга.

- Краткосрочная. Выдаётся на 1 – 3 месяца.

- Долгосрочная. Договор заключается на 1-2 года.

- Индивидуальная. Разрабатывается в рамках программы лояльности.

- Смешанная. Организаторы совмещают несколько видов.

Кому дают рассрочку? В соответствии с законодательством РФ, получить рассрочку можно с 18 лет. Но, каждый магазин устанавливает свои правила в рамках проводимой акции. Наиболее часто встречаются требования:

- возраст от 23 до 70 лет;

- наличие гражданства и постоянной или временной прописки;

- стабильный доход.

В редких случаях, требуется предоставление залога и поручителя.

Вам может быть интересно — «Что такое кредитная карта и как её использовать для получения выгоды?».

Рассчитываем рассрочку на примере телефона iPhone 7 Plus

Самое интересное в данной услуге то, что, если погасить весь долг досрочно, то на этом можно даже заработать.

Давайте рассмотрим это на примере покупки телефона iPhone 7 Plus.

Phone 7 Plus

Стоимость данной модели в популярных сетевых магазинах составляет приблизительно 70 тысяч рублей. Именно на эту сумму Продавец предлагает клиенту оформить рассрочку без переплат.

Соответственно, у клиента возникает резонный вопрос, какой смысл магазину продавать свой товар в рассрочку, ничего на этом не зарабатывая? На самом деле, схема простая.

Банк предоставляет клиенту беспроцентный кредит на сумму 70 тысяч рублей, но при этом для самого банка стоимость товара составит 63-65 тысяч рублей. Именно такую скидку получит Кредитор от Магазина.

В этом и заключается основная выгода для банка. Самому клиенту Магазин бы такую скидку не предоставил.

Вот и получается, что банк действительно предоставляет беспроцентную рассрочку клиенту, но при этом он зарабатывает на разнице в этой скидке.

В том случае, если Кредитором выступает сам Магазин (как это часто бывает в крупных торговых сетях), он зарабатывает на разнице между оптовыми и розничными продажами. При этом Магазин преследует две задачи: увеличение товарооборота и проявление лояльности к клиентам.

Кроме этого, оформляя клиенту рассрочку, Кредитор получает персональные данные заемщика и может дополнительно предложить одну из банковских услуг. Дополнительно менеджер может предложить оформить страховку, которая тоже принесет прибыль Кредитору.

Заключение сделки

Сервис по страхованию жизни является одной из наиболее популярных услуг, который предлагает Кредитор. Оформление данной услуги, во-первых, существенно снижает для банка финансовый риск. А во-вторых, дает возможность дополнительного заработка.

Вы должны понимать, что вправе отказаться от данной услуги. Согласно законодательству, обязательной страховке подлежит медицинское обеспечение и общегражданская ответственность.

Все остальные виды страхования производятся исключительно по собственному желанию (могут и не производиться вовсе). Чтобы убедить вас в необходимости оформления такого страхования, кредитный инспектор может указать на соответствующий пункт в договоре, но скорее всего он имеет рекомендательный характер и не обязателен к исполнению.

Смело настаивайте на отказе от страховки. Ведь ни один магазин не согласится потерять выгодного клиента только из-за отказа от данного сервиса.

Ответственность сторон

Не важно, какую именно форму рассрочки оформляет клиент (напрямую с магазином или через банк-партнер), необходимо помнить об ответственности сторон. Заключая договор с менеджером банка, при скоринг-тексте следует максимально правдиво отвечать на задаваемые вопросы

Несмотря на то, что при оформлении рассрочки не требуют документы-подтверждения слов клиента (кроме паспорта).

Покупатель обязан в полной мере расплатиться с банком по своим обязательствам до истечения срока, указанного в договоре. Как и в кредитных платежах, в платежах по рассрочке нельзя нарушать график. Не стоит забывать, что, предоставляя рассрочку, банк фиксирует лишь определенный временной льготный период. Если клиент нарушает правила выплаты и не покрывает задолженность в срок, то банк имеет право перевести его задолженность на иную процентную ставку. При нарушении финансовой дисциплины заемщика, банк может наложить штраф или иные санкции, описанные в договоре.

А так же банк имеет право передать в Бюро кредитных историй отрицательную информацию по кредитной истории клиента, что в дальнейшем отрицательно скажется на его репутации.

Обратите внимание: Универсальный совет для всех заемщиков банков (не зависимо от формы и вида кредитования): после внесения последнего платежа или досрочном погашении кредита обязательно попросите специалиста банка выдать вам справку о полном погашении и закрытии кредитного договора с датой и печатью банковской организации

В чем подвох беспроцентной рассрочки?

На первый взгляд всегда кажется, что ничего лучше рассрочки быть не может: нет никаких процентов, но при этом платить за товар сразу тоже не нужно. Кажется, что условия были выдвинуты таким образом, что они полностью ориентированы на потребности клиента, пускай даже в ущерб самому магазину или банку.

Но, конечно, умные потребители сразу задаются вопросом, в чем подвох рассрочки без переплаты. И ведь подвох в самом деле присутствует. Правда, его не замалчивают: соответствующую информацию можно легко получить из договора, который обязательно дают подписать клиентам при оформлении рассрочки. Беда лишь в том, что многие пользователи не утруждают себя чтением «каких-то бумажек».

Подвох рассрочки без переплат — это страховая премия, которая в обязательном порядке будет уплачена покупателем. Дело в том, что рассрочка по сути является беспроцентной целевой ссудой, выдает ее не магазин, а банк. Причем проценты присутствуют — просто их выплачивает магазин, а не клиент.

Но банки, как известно, займы кому угодно не дают. В свою очередь, рассрочка сама по себе подразумевает низкий уровень бумажной волокиты: часто магазины не требуют от клиента даже справку о доходах, особенно если стоимость товара ниже 30 000 рублей. Соответственно, для банка, который эти деньги и выдает покупателю, отсутствие проверок — это риск. И этот риск компенсируется страховкой.

Кроме того, нередко «мухлюют» сами магазины. Самые распространенные обманы с их стороны мы аккумулировали в списке ниже:

- Руководство магазина может заранее поднять цены на товары, которые затем будут реализованы через рассрочку. Таким образом, фактически, покупатель все-таки переплатит, пусть и не на большую сумму — поднятие цен чаще всего не превышает 15% от первоначальной стоимости товара. Чтобы не попасться на эту удочку, мы советуем изучать цены на интересующие вас модели. Если вы увидели что-то в рассрочку, проверьте, по какой цене этот же товар продают другие магазины;

- Часто условие «0-0-12» или «0-0-24» не до конца выполняется. В условиях договора может быть прописано, что клиент платит за товар без процентов только определенное время — например, первые 6 месяцев с момента заключения договора. А затем условие «0%» пропадает, и клиенту уже нужно будет вносить проценты по кредиту. Противостоять этому можно только одним способом — внимательно изучать условия кредитования в соответствующим договоре;

- Наконец, акция вообще может быть «липовой». Ее магазин может использовать просто как мощную и эффективную пиар-компанию. Когда же клиент придет в магазин за товаром, то вдруг выяснится, что самые интересные модели, участвующие в акции, уже распроданы. Или, например, выяснится, что акция действует лишь при соблюдении каких-то очень сложных условий — например, если вы сможете доказать, что вы на протяжении последнего года хоть что-то покупали в магазине, проводящем акцию. В такой ситуации клиенту просто нужно помнить, что он пришел именно за акцией, а не за «другими выгодными предложениями» от магазина. Только так можно не стать жертвой грязной маркетинговой программы магазина.

Преимущества и недостатки программы «Товары в рассрочку» от Хоум Кредит банка

Судя по отзывам большинства клиентов, данный продукт во многом похож на ту рассрочку, которая предоставляется при покупках картой «Свобода», но без обязательного оформления именно такого платежного средства

Обзоры гласят о том, что цены в магазине Home Credit несколько завышены, но учитывая тот факт, что все удобно собрано в одном месте, а рассрочка предоставляется практически безо всяких условий и, что более важно, переплаты, это вполне понятный, пусть и негативный фактор. В остальном данный сервис пользуется очень высокой популярностью и вполне возможно, что уже в ближайшем будущем большинство остальных банков последуют примеру Хоум Кредита, создав собственные схожие площадки

Например, прямо сейчас Сбербанк работает над аналогичной программой.

Преимущества и недостатки

Многих, наверное, после прочтения статьи волнует вопрос, стоит ли брать товар с отсрочкой платежа. Несмотря на то, что в большинстве торговых организаций рассрочка выступает в роли банковского займа, но условия по нему значительно упрощены. Рассмотрим плюсы и минусы такого кредитования.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Плюсы:

- В большинстве программ нет процентов. Вы просто получаете право пользоваться вещью еще до того, как ее купили.

- Более быстрое оформление, чем кредит. Как правило, на территории продавца.

- Минимум документов. Часто только паспорт, но иногда при дорогостоящей покупке требуются дополнительные документы.

- Есть возможность обменять или вернуть покупку в магазин.

Минусы:

- Вместо процентов в договоре могут быть дополнительные комиссии и страховка. Внимательно читайте договор, чтобы не пропустить ненужные вам платежи.

- Цена может быть значительно выше, чем в аналогичных магазинах, торгующих на обычных условиях. Совет – изучите предварительно предложения на рынке.

- Магазин имеет право попросить вернуть товар, если вы не выполняете условия договора.

В банке не дают рассрочку, кредит: что делать, почему могут отказать в рассрочке?

Существует масса причин, по которым могут отказать в кредите. При этом вы можете иметь постоянную работу и приличную зарплату.

Причины отказа:

- Неоплаченные кредиты. Банки с большим нежеланием дают повторные кредиты, если вы еще выплачиваете предыдущий. Поэтому можете обратиться в другое финансовое учреждение или выплатить текущий кредит и только потом взять новый.

- Плохая история. Если у вас были не очень хорошие отношения с этим и другим банком, и вы долго выплачивали кредит или задерживали выплаты, то возможно кредит вам не дадут. Вы должны понимать, что банк проверит вас через бюро кредитов, где имеется почти вся информация о вас как о заемщике. И если были прецеденты, то можете ожидать отказа.

- Нет постоянного дохода. Если вы безработный или работаете не официально, то придется доказывать платежеспособность. Банк может потребовать от вас чеки или документы о поступлениях денег на карту или чеки о совершении крупных покупок.

- Не проходите тест банка. Здесь сложно, так как каждое финансовое учреждение само оценивает заемщика по своим каким-то принципам и не разглашают их. Если в общем, то составляется какой-то портрет злостных неплательщиков и если вы чем-то их напоминаете, то вам могут отказать в кредите.

Товары в кредит

Идеальный заемщик:

- Женщина 35-45 лет с 2 детьми, замужем

- Работает на госслужбе, зарплата средняя, но стабильная

- Хорошая кредитная история

Условия, снижающие возможность получения кредита:

- Отсутствие постоянной прописки

- Отсутствие высшего образование

- Отсутствие постоянной работы

- Люди, работающие на опасных работа (милиция, военные)

- Отсутствие детей и жены (мужа)

- Возраст до 25 лет

- Кредиты, которые берутся часто на 3-6 месяцев и быстро погашаются

Техника, приобретаемая в кредит

Примеры программ рассрочки

ИКЕА

ИКЕА дает возможность купить товар и равномерно оплачивать его стоимость за 3, 6, месяцев. Кредитором выступает АО ”Кредит Европа Банк”. Условием акции является оформление финансовой карты IKEA FAMILY. Стоимость ее годового обслуживания – 300 руб.

Покупатель не платит проценты, если вовремя вносит ежемесячный платеж. Если платеж просрочен, то начисляются проценты:

- базовые (29 % годовых на неоплаченную сумму) со дня оформления договора до даты платежа;

- альтернативные (59,9 % годовых) со дня, следующего за датой платежа.

Для срока 3 месяца сумма покупки должна быть от 6 до 50 тыс. руб. Для 6 месяцев – от 20 тыс. руб., 9 месяцев – от 30 тыс. руб., 12 месяцев – от 40 тыс. руб.

На последний случай действуют особые условия.

В первом абзаце как раз и объясняется, за счет чего покупатель приобретает товар без переплат (или с минимальной переплатой до 1 %). За счет предоставления покупателю скидки от первоначальной цены товара.

Связной

Связной позволяет разделить оплату на несколько платежей не на все товары, а только из списка магазина. Магазин также не скрывает, что вы оформляете банковский займ. А переплата не возникает за счет предоставленной скидки на сумму процентов и при условии своевременного внесения суммы в погашение долга.

Партнером выступает “Почта Банк”.

| Условия кредитования | |

| Срок кредита | 36 месяцев |

| Сумма кредита | 3 000 – 300 000 руб. |

| Первоначальный взнос | 0 % |

| Процентная ставка | 7 – 43,5 % |

| Скидка магазина | 20 % |

Получается, что магазин дает скидку не более 20 %. Если банк одобрил займ под более высокий процент, то ни о каком беспроцентном кредитовании речь уже не идет.

Как и при получении любого потребительского займа банк предъявляет определенные требования к заемщику.

Меховой салон “Снежная королева”

Какие банки дают кредит на условиях отсрочки платежа в этом магазине? Сразу 4 банка: Хоум Кредит Банк, Русфинанс Банк, ОТП Банк и Альфа-Банк. У каждого свои условия.

Так же, как и в предыдущих случаях, переплата отсутствует за счет дополнительной скидки продавца в размере процентов банка. Но в ежемесячный платеж может попасть страховка, если вы вовремя ее не заметите и не откажетесь от нее до подписания договора или в 14-дневный срок после. А также часто включаются услуги по СМС-уведомлениям банка.

Займ выдается покупателю в возрасте от 18 до 70 лет, имеющим постоянную регистрацию в регионе.

| Условия банков | |

| Хоум Кредит Банк | Русфинанс Банк |

| Сумма кредита: от 1 500 до 500 000 рублей.

Первоначальный взнос от 0 до 50 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 11,23 – 21,76 % годовых. |

Сумма кредита: от 5 000 до 500 000 рублей.

Первоначальный взнос от 0 до 45 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,9 – 19,4 % годовых. |

| ОТП Банк | Альфа-Банк |

| Сумма кредита: от 2 000 до 300 000 рублей.

Первоначальный взнос от 0 до 50 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,3 – 20,1 % годовых. Скидка торговой организации составляет 10 % от стоимости товара. |

Сумма кредита: от 5 000 до 300 000 рублей.

Первоначальный взнос от 0 до 30 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,4 – 15,4 % годовых. |

Как видите, при ответе на вопрос: рассрочка – это кредит или нет, покупателям в данных торговых сетях стоит сказать “да”.

Новый телефон: в чем разница видов покупки

Все зависит от возможностей покупателя и стоимости товара — она влияет на ежемесячный платеж, но не на проценты, начислением которых отличается кредит от рассрочки.

Например, вы приобретаете в рассрочку телефон за 10 000 рублей на 6 месяцев — ежемесячный платеж в таком случае может составить 1 667 рублей (без учета страховки и дополнительных услуг). Или берете телефон этой же стоимости в кредит на 3 года — каждый месяц будете платить от 300 до 600 рублей. Плюс проценты — в зависимости от ставки.

Как получить карту рассрочки

Онлайн-заявка

Заполните простую анкету, которую мы разместили на сайте, и отправьте заявку онлайн. Заполнение анкеты занимает не больше 15 минут. Мы также предусмотрели возможность подачи заявки по телефону и в любом офисе Банка Русский Стандарт.

Моментальное решение

Благодаря автоматизированной системе мы сообщаем о решении сразу после подачи заявки. Если заявка подавалась онлайн, решение появится на сайте. При обращении в офис или по телефону о решении уведомит сотрудник банка.

Минимум документов

Банк Русский Стандарт ценит время своих клиентов и не просит их собирать справки. Для оформления карты Platinum с рассрочкой нужен только паспорт и второй документ, который удостоверяет личность заемщика.

Бесплатная доставка

Закажите доставку карты с курьером или приходите в ближайший офис Банка Русский Стандарт, чтобы забрать карту самостоятельно.

В чем заблуждение

Итак, мы уже сказали, что главное отличие кроется в наличии/отсутствии %. Оказывается, рассрочку предоставляют и в банковских учреждениях (Хоум Кредит, Русский Стандарт, Совкомбанк). В чем суть их схемы? Например, вы хотите купить мобильное устройство. При этом решаете отказаться от кредита на телефон и воспользоваться более приятной альтернативой – выплачивать его стоимость по частям, но зато без %.

В данном случае вам, вероятней всего, не откажут. Однако проблема в том, что называя это рассрочкой, на самом деле вас будут кредитовать. И когда вы уже с покупкой в руках поймете истину, от кредита на товар отказаться не получится. Вы можете подумать: «Все же я остался/ась при выигрыше». Но и тут не так все просто. Да, тело займа оплачиваете вы, остальное – магазин, при этом он не остается в убытке, поскольку в стоимость товара вложил сумму, уплачиваемую по кредиту. Выгода банковской организации будет со страховки, которую вам навязчиво предложат, и др.

Чем еще отличается рассрочка от кредита

Еще одно отличие рассрочки от кредита заключается в том, что это прерогатива торгового предприятия. Магазины решают, дать вам ее или нет. А при кредитовании именно банк определяет, предоставлять такую возможность либо отказать. К слову, если покупатель, хотя бы единожды не заплатил, магазин вправе забрать товар назад. Как и с кредитом, здесь нужно четко соблюдать график возврата. В договоре с продавцом освещаются:

- стоимость предмета;

- величина обязательных ежемесячных платежей;

- срок, на который заключается договор;

- дата внесения последней оплаты за товар и др. нюансы.

Обратите внимание, договор заключается исключительно С ПРОДАВЦОМ. Другими словами, при оформлении рассрочки не могут участвовать 3-и лица. Это важный пункт, который должен интересовать будущего заемщика

Если продавец рекомендует вам совершить оформление через банк, значит, навязывается стандартное кредитование. Чтобы получить товар, человеку необходим только паспорт. Кредит от рассрочки при покупке какой-либо вещи отличается тем, что требует большего пакета документов.

В завершение

Итак, отвечая на вопрос: «Чем отличается рассрочка от кредита?», можно резюмировать:

- условиями оформления;

- наличием первоначального взноса;

- отсутствием необходимости в поручительстве и залоге;

- скоростю и удобством получения;

- досрочным погашением;

- отсутствием % и штрафных санкций.

Каждый человек решает сам, какой финансовый продукт ему выбрать. Если вы не можете определиться, нуждаетесь в совете, что лучше, посмотрите на преимущества рассрочки, взвесьте все за и против. При плохой кредитной истории, к примеру, это будет единственным выходом. Когда же заемщик в состоянии вернуть деньги за кратчайший срок, целесообразней обратиться в банк по поводу кредита. В любом случае внимательно изучайте договоры, и вы сможете избежать «подводных камней».