Что такое цели в сбербанк онлайн

Содержание:

Условия предоставления нецелевого кредита в Сбербанке

Кредит «На любые цели» Сбербанк предоставляет физическим лицам на следующих условиях:

- Размер ссуды 30 000 — 5 000 000 рублей.

- Ставка 12,9-19,9%. Размер процентной ставки зависит от суммы и срока.

При оформлении нецелевого кредита на сумму до 300000 рублей, ставка для физических лиц, получающих зарплату или пенсионные выплаты на счета Сбербанка, будет от 12,9%. Для заемщиков, которые не являются зарплатными клиентами от 13,9%.

Максимальная процентная ставка по условиям программы «кредит на любые цели» может достигать 19,9% годовых, но зависит от запрашиваемой суммы. Итак:

- Ставка на суммы до 300 000 рублей для:

- действующих клиентов — 13,9-19,9%,

- новых — от 14,9-19,9%;

- Ставка на суммы от 300 000 до 1 млн рублей:

- для тех, кто получает зарплату или пенсию в Сбербанке — от 12,9%,

- для новых заемщиков — от 13,9%;

- Кредиты на сумму от 1 млн выдают:

- зарплатным клиентам по специальным условиям, где ставка от 12,9%;

- новым заемщикам — от 13,9%.

Срок пользования заемными средствами по условиям программы «Нецелевой кредит без залога» от 3 месяцев до 5 лет. То есть при подписании договора заемщик обязывается в течение минимум 3-х месяцев регулярно совершать платежи в счет погашения долга.

Требования к заемщикам

Чтобы оформить кредит в Сбербанке без залога и поручителей, физическим лицам необходимо соответствовать требованиям по программ «Нецелевой кредит». Условия банка:

- Заемщиками в Сбербанке могут быть граждане РФ, а также лица, имеющие временную регистрацию (при условии, что срок кредита не будет превышать срок регистрации).

- Требуемый возраст заемщика на момент оформления заема — от 21 года. В 18 лет можно взять кредит «На любые цели» в Сбербанке при условии, что зарплата приходит на карту Сбербанка, или есть в собственности недвижимость, которую можно оставить в залог банку. По условиям программы «Нецелевой кредит под залог недвижимости» в Сбербанке минимальная ставка составляет 12%.

- Максимальный возраст заемщика — 65 лет (для судей 70 лет) на дату окончания действия договора. Увеличить возраст до 75 лет можно, предоставив в залог банку собственную недвижимость;

- К стажу заемщиков на текущем рабочем месте Сбербанк установил требования:

- 3 месяца и более, если зарплата выплачивается на карту Сбербанка;

- 3 месяца и более плюс 6 месяцев общего трудового стажа за последние 5 лет для пенсионеров, которые продолжают работать и получают пенсию на карту МИР Сбербанка;

- 6 месяцев и более плюс 1 год общего стажа за крайние 5 лет — для заемщиков, получающих зарплату через иные банковские учреждения.

Физическим лицам, не имеющим стабильного источника дохода (студентам, безработным) в кредите будет отказано. Сбербанк не сотрудничает с заведомо проблемными гражданами, которые не могут гарантировать стабильность предоставления ежемесячных платежей.

Необходимые документы

Для подачи заявки на нецелевой заем необходимо собрать полный пакет документов:

- Гражданам РФ: паспорт с отметкой о постоянной регистрации;

- Документ о временной регистрации плюс справка, подтверждающая проживание по месту регистрации (для иностранных граждан);

- Справки и документы, подтверждающие платежеспособность и трудовую занятость (справка по форме Сбербанка или стандартная 2-НДФЛ и копия трудовой книжки).

Также лица, получающие зарплату на карту или счет, открытые в Сбербанке, могут подать заявку на кредит через личный кабинет. По условиям рассмотрение таких запросов осуществляется в приоритетном порядке.

Как управлять счетом

Успех держателя брокерского счета зависит от:

- Умения выбирать выгодный вариант пополнения.

- Тщательного анализа рынка, продумывания стратегий и выбора финансовых инструментов.

- Своевременной покупки драгоценностей, ценных бумаг и других продуктов, приносящих прибыль. Их стоимость может меняться каждый час. Инвестору необходимо следить за тем с какой скоростью растут акции или же наоборот, как быстро они падают в цене. Умение вовремя купить и продать – и есть гарант дохода.

- Своевременный вывод накопленного капитала.

Анализировать и выбирать правильно — это главный инструмент инвестора. Чтобы разбираться в биржевом рынке Сбербанк предлагает клиентам помощь. Это программы и приложения, которые помогут разобраться, как работает брокерский счет в Сбербанке, вводят в курс дела, помогают определиться с выбором инструментов:

- Робот-советник, который есть в приложении Сбербанк Инвестор. Также здесь можно ознакомиться с основными идеями инвестирования: для этого необходимо перейти во вкладку «Идеи».

- Обучение для начинающих инвесторов. Это бесплатные курсы от Сбера, но на них нужно записаться. Сделать это можно по номеру 900 или в отделении банка.

- Портал Инвестиции. Доходчиво от Сбера также поможет разобраться с возникшими вопросам.

Покупка акций — основной инструмент заработка. Чтобы совершить сделку пользователь должен выполнить следующие действия:

- войти в приложение Сбербанк Инвестор;

- найти вкладку «Рынок»;

- среди представленных бумаг выбрать необходимые и кликнуть по кнопке «Купить».

Как работает брокерский счет в Сбербанке. Как открыть брокерский счет

Как работает брокерский счет в Сбербанке. Как открыть брокерский счет

Перед покупкой рекомендуется анализировать текущие курсы и всегда диверсифицировать инвестиционный портфель.

Как только поступила заявка на покупку, на номер телефона придет СМС-уведомление с кодом (это своего рода подтверждение операции). Как только цифры будут введены, бумаги, акции или другие инвестиционные продукты перейдут на счет клиента.

Кредитование в Сбербанке

Когда срочно требуются деньги на отдых, ремонт, покупку бытовой техники и многое другое, выручит кредит на любые цели в Сбербанке (ранее он назывался кредит на неотложные нужды). Фактически, он является видом потребительского кредита, который можно оформить в двух вариантах – с поручителем и без.

Сбербанк обладает самым большим в России кредитным портфелем – свыше 30% кредитов выдано физическим лицам в 2018 году. С каждым годом кредитные программы Сбербанка становятся все более разнообразными и доступными для населения России.

Оформить кредит в Сбербанке может практически каждый: этому способствуют широкий выбор программ кредитования и сравнительно невысокие процентные ставки.

Потребительские кредиты и кредиты наличными в Сбербанке пользуются у населения особым спросом в связи с простотой их получения (в ряде случаев – без поручителей и залога), так же выгодными, по сравнению с другими банками, кредитными ставками.

Потребительские кредиты

В Сбербанке предлагают клиентам разного вида кредиты: без обеспечения, с обеспечением в виде поручительства физических лиц, а также со смешанным обеспечением. Также Сбербанк предлагает следующие специальные потребительские программы кредитования.

Потребительский кредит под залог объектов недвижимости. Суммы тут значительно выше: 10,0 млн. руб.; 355 000 долл. США;250 000 ЕВРО (но при этом сумма не должна превышать не 70% экспертной стоимости объекта).

Сроки возврата – до 7 лет, процентные ставки 12,85% — 14,25% (рубли), 12,05% — 13,40% (валюта).

Образовательный кредит – на оплату обучения в любом учебном заведении России. Кредит предоставляется в рублях, сумма не может превышать 90% стоимости обучения. Кредит даётся на льготных условиях: на 11 лет под 12% годовых.

Образовательный кредит с государственным субсидированием можно получить на оплату высшего образования, получаемого впервые для тех, кто прошёл отбор и попал в государственную программу. Срок возврата по этому кредиту составляет время обучения в ВУЗе плюс 10 лет. Процентная ставка — 5,06%.

Очень популярный в народе в последнее время «Экспресс-кредит» — кредит наличными, который можно получить в течение часа. Чтобы взять такой кредит, достаточно предоставить в банк копию трудовой книжки получателя, справку о доходах за 6 месяцев и документ, подтверждающий прописку.

Максимальная сумма такого кредита составит 750 тыс. руб, процентные ставки 18,45% — 21,4% (рубли), 13,05% — 15,4% (в валюте).

Помимо перечисленных выше, Сбербанк предоставляет населению следующие виды кредитов:

- Очень популярная у населения услуга банка – рефинансирование жилищного кредита (предоставление средств на погашение жилищного кредита, взятого в другом банке). Кредит может выдаваться вам на срок до 30 лет.

- Жилищные кредиты на строительство собственного дома, так и на приобретение готового или строящегося жилья,

- На покупку загородной недвижимости или гаража,

- Ипотека под залог строящегося или готового жилья или под материнский капитал,

- Автокредиты.

Автокредиты предоставляются на покупку транспортного средства – новую или с вторичного рынка. Срок предоставления автокредита в Сбербанке – составляет 5 лет, процентная ставка начинается от 15%. В рамках партнёрской программы, проценты по кредиту частично ли полностью компенсируются за счёт льготных условий.

Максимальные суммы и особенности

Проценты по кредитам значительно ниже, но получить гораздо сложнее – служба безопасности Сбербанка работает на высоком уровне, снижая до минимума риск не возвращенных кредитов.

Максимальная сумма по потребительскому кредиту без обеспечения составляет до полутора миллионов рублей, на срок до 5 лет, со ставкой в рублях 16 – 23,5%.

Кредит на любые цели под поручительство физических лиц можно получить на срок до 5 лет, с процентной ставкой в рублях от 15,5 до 22,5%. Его максимальная сумма составит 3 миллиона рублей.

Физические лица могут получить потребительский кредит под залог объектов недвижимости – до 10 миллионов рублей, под приемлемый процент (по ставке в рублях) от 12,85 до 14, 25, на срок до 7 лет.

Потребительский кредит может выдаваться как под поручительство или залог имущества, недвижимости, так и без поручительства и залога. Один из видов потребительского кредита – кредит на обучение.

Что такое «Цели» в Сбербанке

Сервис «Цели» доступен каждому клиенту Сбербанка, имеющему доступ к онлайн-банкингу, даже несовершеннолетнему. Для этого достаточно иметь любую пластиковую карточку и подключить личный кабинет.

Функция позволяет создать цель накопления, открыть к ней отдельный вклад и пополнять его по ранее запланированному графику. Таким образом, клиенты Сбербанка смогут систематически откладывать деньги, отслеживать сумму накоплений, а также получать на остаток определенный процент.

Опция очень удобна:

- Каждой цели можно задать любое название или выбрать готовое по шаблону.

- Деньги, переведенные на вклад цели, выводятся в любой момент.

- Управление накоплениями сосредоточено в Сбербанк Онлайн, а все операции пополнения и снятия проводятся без комиссий.

Одновременно клиент может открыть до 20 целей включительно. Это будет 20 разных вкладов «Сберегательный счет» с одинаковыми условиями.

Как работает услуга

Суть сервиса заключается в том, что клиент, создав новую цель, становится вкладчиком Сбербанка. Он регулярно переводит деньги на этот счет в сумме, рассчитанной системой. Так, если через 3 месяца нужно накопить 3 000 рублей, то в месяц необходимо вносить по 1 000 рублей.

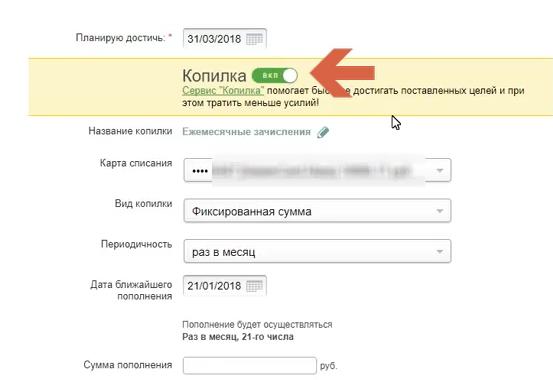

В отличие от «Копилки», деньги переводятся на вклад вручную, а не автоматически. То есть процесс накопления денег полностью под контролем клиента Сбербанка. Однако сервис позволяет подключить к цели копилку, установив нужные параметры, можно автоматизировать процесс: средства с карты на вклад станут списываться по графику, без участия пользователя.

Так как речь идет именно о вкладе, на остаток средств начисляется определенный процент. Причем его размер зависит от собранной суммы. Поэтому создавать несколько целей менее выгодно, оптимально сделать единую цель, переводить туда все деньги и получать максимальный процент.

Начисление процентов и основные условия

Основные условия по вкладу следующие:

- Валюта счета – рубли РФ.

- Закрытие без потери начисленных процентов.

- Отсутствие минимального порога.

- Открытие и закрытие в режиме онлайн

Удобство в том, что ограничений по размеру вложения нет, поэтому начать копить деньги можно с одного рубля. Пополнение и снятие (вывод на карту, другой счет) осуществляются по желанию – комиссий, штрафов или утраты начисленных процентов нет.

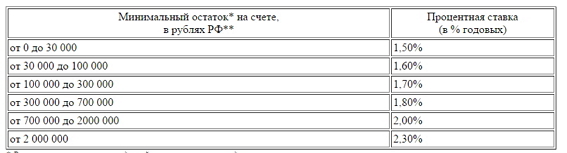

Таблица процентных ставков приведена ниже.

| Остаток по вкладу (руб.) | Начисляемый процент (%) |

|---|---|

| 0-30 тыс. | 1,00 |

| 30 тыс. – 100 тыс. | 1,10 |

| 100 тыс. – 300 тыс. | 1,20 |

| 300 тыс. – 700 тыс. | 1,30 |

| 700 тыс. – 2 млн | 1,50 |

| Свыше 2 млн | 1,8% |

Проценты начисляются на сумму, которая пролежала на счете полный месяц. Например, если на счет переведена 1 000 рублей, но в одни день 500 рублей было снято и внесено позже, то процент начисляется на 500 рублей.

Последние операции

На вкладке «Последние операции» система сформирует мини-выписку

по вкладу, открытому для достижения цели, за последний месяц. В выписке содержится список

последних операций, выполненных по

данному вкладу, дата их совершения, а также

сумма каждой операции, которая была зачислена или списана со счета.

Вы можете выбрать, сколько операций будет показано на странице — 10, 20 или 50.

Например, если Вы хотите просмотреть 20 операций по вкладу,

то внизу списка в строке «Показывать по» выберите значение «20». Система выведет на экран

20 последних операций по Вашему вкладу/счету.

Поиск операций

Вы можете воспользоваться поиском операций. Для этого в строке «Показать операции»

щелкните одну из следующих ссылок:

- «за неделю» — поиск операций, совершенных в течение недели;

- «за месяц» — поиск операций, выполненных в течение месяца;

- «за период» — поиск операций,

совершенных за заданный период. Для того чтобы задать временной интервал,

щелкните значок календаря

рядом с полем и выберите из календаря месяц и дату начала и окончания периода выполнения

операций. Также Вы можете ввести даты вручную. После того как Вы указали период, нажмите кнопку .

Ниже система покажет список операций,

которые были совершены в указанный Вами промежуток времени.

Если Вы хотите распечатать выписку, то

щелкните ссылку распечатать выписку. Система

сформирует и отобразит выписку, которую

можно распечатать на принтере.

Вы можете получить расширенную выписку по вкладу/счету. Для этого щелкните ссылкуРасширенная выписка. В результате откроется печатная форма выписки, в которой будет

содержаться следующая информация: номер лицевого счета, цель депозита, номер и дата договора,

тип счета, срок вклада, процентная ставка, фамилия, имя, отчество вкладчика, период выписки,

дата предыдущей операции по вкладу, входящий остаток, список операций по счету вклада, исходящий

остаток и др. Расширенную выписку Вы можете распечатать на принтере.

Вы можете добавить страницу с последними

операциями по вкладу в личное меню, щелкнув ссылку Добавить

в избранное. Это позволит Вам перейти к ней с

любой страницы Сбербанк

Онлайн, щелкнув ссылку в боковом меню.

Отличия от вклада

Раньше под каждую цель можно было открыть счёт или вклад. Сейчас возможности оформить вклад нет. Отличия цели от вклада Сбербанка заключаются в том, что нет требований к минимальной сумме, накопленные деньги можно в любой момент вывести, пополнение не ограничено.

Вклад размещается до определённого числа, счёт для цели действует бессрочно. Если клиент понимает, что не успевает накопить до установленной даты, то может перенести срок на более позднее время. Создавать другую цель для этого не придётся, достаточно отредактировать существующую.

Ещё один плюс цели в том, что в отличие от вклада наглядно видно, на что вы копите. Это добавляет процессу накопления удобства, а клиенту – дисциплинированности. Пользователь сервиса Сбербанк Онлайн понимает, к какому сроку и какая сумма нужна.

Создайте под несколько трат разные цели, и каждый месяц распределяйте поступления между ними. Одновременно могут быть созданы до 20 целей.

Особенности оформления и получения кредита от Сбербанка

1. Как подавать заявку.

Чтобы оформить потребительский кредит, клиенту необходимо сначала обратиться в отделение Сбербанка. Можно также позвонить по горячей линии. Это надо, чтобы специалисты банка ознакомили заемщика с необходимой информацией.

2. Где подавать.

Обратите внимание, что обычным физическим лицам надо подавать заявку в офисах по месту регистрации. А вот зарплатным клиентам потребительские кредиты предоставляются в любом подразделении Сбербанка, независимо от места прописки

Если вы являетесь зарплатным клиентом Сбербанка, то можно подать заявку через «Сбербанк Онлайн».

3. Как оформить кредит в «Сбербанк Онлайн»

Чтобы подать заявку на потребительский кредит в Сбербанк Онлайн, надо сначала зайти в раздел «Кредиты» в верхнем меню.

Нажмите на кнопку «Взять кредит в Сбербанке». После этого откроется форма для выбора параметров кредита. Выберите там подходящие для вас параметры, в том числе сумму и срок кредита.

Обратите внимание, что процентная ставка и ежемесячный платеж рассчитываются автоматически! Там же вы можете посмотреть график погашения займа. Он будет указан рядом с суммой ежемесячного платежа

Если предложенные банком условия вас устраивают, то выберите наиболее удобный для вас офис обслуживания и нажмите кнопку «Оформить кредит».

Далее надо будет подтвердить заявку на кредит СМС-паролем, который придет на ваш телефон. А следующим шагом станет заполнение анкеты. После ответов на все вопросы станет активной кнопка «Отправить заявку». Жмите, и заявка на кредит в Сбербанк будет отправлена!

Заявка будет рассмотрена в течение 2 рабочих дней с момента предоставления в банк полного пакета документов. Если решение будет положительным, то средства будут перечислены на счет открытой в банке карточки.

Какие документы нужны для получения кредита

Для оформления потребительского кредита Сбербанка физическим лицам требуется подтверждение личности, финансового состояния и трудовой занятости. Перечень документов для большинства клиентов в итоге может быть следующим:

- Паспорт РФ с отметкой о регистрации;

- Копия трудовой книжки;

- Справка 2-НДФЛ за последние 6 месяцев или по форме банка.

Это общий перечень. Пенсионеры могут подтверждать доходы справкой из ПФ РФ, а ИП – налоговой декларацией за прошлый год. Полный список документов в зависимости от конкретной ситуации лучше уточнить в банке.

При подтверждении финансового состояния Сбербанк может учесть доходы не только с основной работы. Подойдут также деньги, получаемые от работы по совместительству, а также пенсии и другие выплаты.

Как погашать кредит

Некоторые кредитные организации, например, Россельхозбанк, предлагают клиенту самому выбирать способ погашения займа — равными или диффиренцированными платежами. В Сбербанке такой возможности нет. Возвращать займ надо будет аннуитетными (равными) платежами. Вносить деньги следует ежемесячно, в соответствии с графиком погашения кредита, который вы получите во время оформления.

Условия досрочного погашения

Полное или частичное досрочное погашение займа осуществляется без предварительного уведомления Сбербанка. Минимальная часть досрочно возвращаемого кредита не ограничена. При этом осуществляется уплата процентов за фактический срок пользования кредитом. Подача заявления о досрочном погашении возможна также с использованием системы «Сбербанк Онлайн». Комиссия за досрочное погашение не взимается.

Что будет если не возвращать деньги?

За несвоевременное погашение кредита или неуплату процентов взимается неустойка. Ее размер составит 20% годовых с суммы просроченного платежа.

Неустойка будет браться за весь период просрочки. Санкции введут уже на следующий день после того, как клиент не сделал очередной платеж. Продлятся они до даты погашения просроченной задолженности.

Банк может ввести и другие виды ответственности за нарушение различных обязательств заемщика. Поэтому лучше заранее уточнить детали у сотрудников Сбербанка.

Что такое цели в Сбербанк Онлайн и как они работают?

Кандидат экономических наук, эксперт сайта.

Относительно новый инструмент от Сбербанка позволяет, с одной стороны, копить деньги с большим удобством и даже с небольшими процентами, а с другой — проценты настолько маленькие, что не всех такая опция устроит. На деле «Цели» Сбербанка — удобное нововведение, если не рассчитывать на спасение своих денег от инфляции. Главный плюс опции в том, что он позволяет без посещения банка открыть сберегательный счет, ограничить самого себя от возможных трат и, что самое главное, всю работу по счету можно производить внутри Сбербанка Онлайн, т.е. не выходя из дома.

Условия потребительского кредитования на 2021 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2021 году

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2021 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2021 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2021 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2021 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* Ранее, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2021 году останутся на прежнем уровне предыдущего 2020 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

Как создать цели в Сбербанк Онлайн и как ими пользоваться?

Короткое видео с основными моментами. Ниже описание с картинками по шагам.

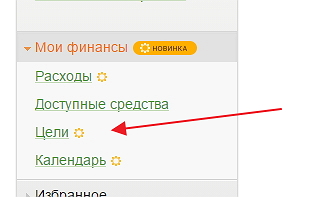

Как показано на рисунке ниже выбираем пункт Цели (меню расположено справа на экране).

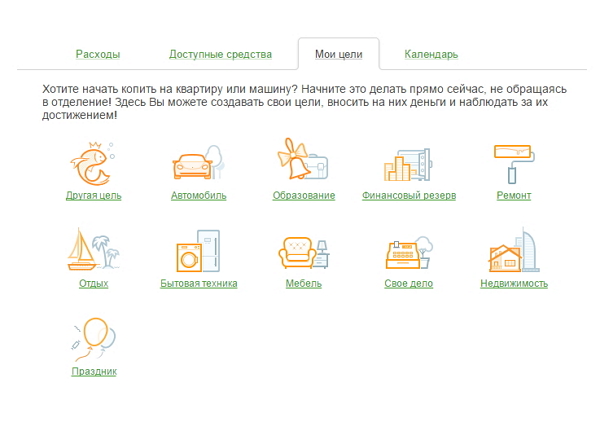

Шаг №2 – Выбираем подходящую категорию

Если ничего не подходит, то просто жмите Другая цель. Категории нужны чтобы проще было ориентироваться если создадите несколько целей.

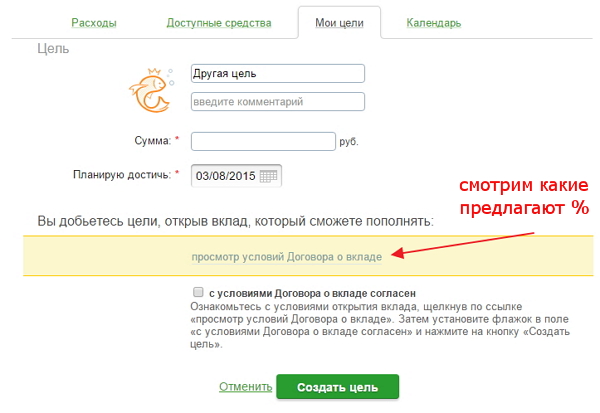

Шаг №3 – Заполняем все поля и нажимаете создать цель

Важно! Перед созданием цели рекомендую все же нажать на строчку просмотр условий договора о вкладе, чтобы узнать какие проценты будут начислять. Ниже на скриншоте видно какие ставки предлагали в Сбербанке на момент написания данной заметки

Ниже на скриншоте видно какие ставки предлагали в Сбербанке на момент написания данной заметки.

Мой отзыв – условия конечно мягко говоря не очень с учетом инфляции 10-15%.

Но если вам нужно хотя бы начать откладывать деньги, а другие банки вы не рассматриваете, то почему бы и не использовать Цели в Сбербанк Онлайн. Обязательно сравните со ставками по вкладам, скорее всего условия будут более привлекательными.

Также подключите Копилку , если хотите периодически вносить деньги.

Выбираете с какой карты или счета списывать деньги, сколько списывать, как часто это делать, и какой период.

В остальном, как видите, ничего хитрого или сложного. Делается все за пару минут через интернет.

Что такое Цели в Сбербанк Онлайн и это как работает?

Что такое Цели – это когда открывается накопительный счет и на него переводится определенная сумма денег (размер на ваше усмотрение). При этом на переведенный средства начисляются проценты (у каждого банка свои).

Почему такое название – цель?

Как правило, деньги копим на что-то, ставим перед собой цель. Отсюда такое название.

Если копите, то будет полезно прочитать:

- Как планировать семейный бюджет //moi-ipodom.ru/byudzhet-kak-raspredelit-1.html

- Как экономить с помощью скидок //moi-ipodom.ru/kak-nachat-kopit-dengi.html

- +40 способов как сэкономить деньги //moi-ipodom.ru/kak-ekonomit-dengi.html

Также рекомендую.