Займы на личные цели онлайн

Содержание:

- В каком банке можно взять займ до зарплаты

- Онлайн заявка на займ в банк с гарантированным одобрением

- Лучшие предложения от кредиторов в 2019 году для пенсионеров: топ-9

- Денежный кредит от Совкомбанка 8,90%

- Нужные вещи от банка Открытие 9,90%

- Для пенсионеров от Хоумкредитбанка 9,90%

- «Почетный возраст» от Россельхозбанка 10,90%

- Кредит «На любые цели» от Сбербанка 11,90%

- Пенсионный кредит от Восточного банка 12%

- Где выгодно взять кредит пенсионеру: «Пенсионный плюс» от Совкомбанка под 16,40%

- Рефинансирование для пенсионеров от Почта Банка 16,90%

- Погашение долга

- Правила оформления

- Как взять кредит — пошаговая инструкция

- На какие цели обычно не одобряют кредит

- Займы до зарплаты: какие есть особенности

- Подбор кредита на личные цели

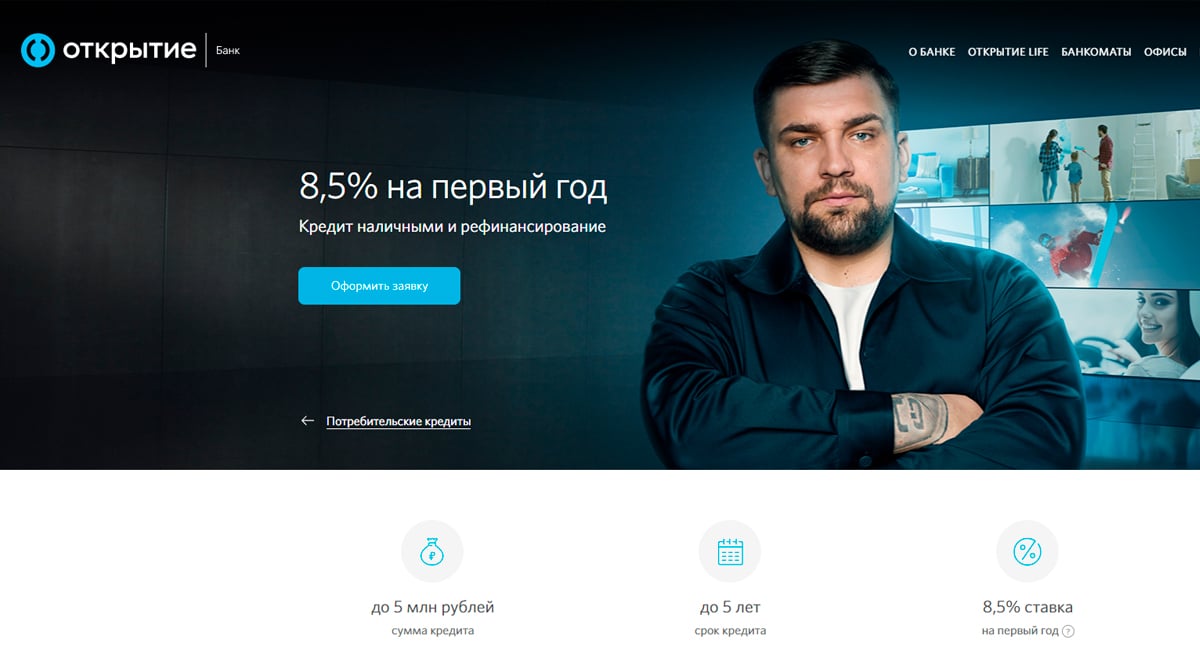

- Открытие

- Список банков, в которых можно подать заявку на кредит онлайн, через интернет

- Какие требования предъявляются к заемщику

- Условия оформления кредита на личные цели

В каком банке можно взять займ до зарплаты

Мы разобрались с тем, что займы в банке значительно выгоднее, нежели аналогичные программы в МФО, и люди заинтересованы в таких предложениях. Например, Сбербанк, который запустил сервис по выдаче краткросрочных кредитов только в мае этого года, уже выдал более 1 миллиарда рублей по ней.

Другие банки подтягиваются неохотно, потому что пока не видят к ним особого интереса, предпочитая работать по классическому сценарию. На сегодняшний день есть три предложения, которыми можно воспользоваться – от Сбербанка, Почта банка и Альфа-Банка, и мы расскажем, на каких условиях они выдают «дозарплатные» займы.

Сбербанк России

Сбер в мае 2021 года запустил сервис «Деньги до зарплаты». Он доступен только зарплатным клиентам, т.е. тем людям, которые получают свою официальную заработную плату на карту в Сбербанке.

Какие им будут доступны тарифы: получить можно от 1 000 до 30 000 рублей на срок до 1 месяца, процентная ставка при этом будет приближена к процентам по потребительским кредитам, и составит от 12,9% до 19,9% в год. Для каждого клиента условия рассчитываются в индивидуальном порядке, и узнать точную ставку можно будет только после подачи заявки на кредит.

Оформление полностью удаленное, через мобильное приложение «Сбербанк Онлайн». Если у вас его еще нет, то его надо предварительно скачать, пройти авторизацию и найти в своем аккаунте раздел «Кредиты».

Вся процедура занимает не более 5-10 минут, выдача денег при одобрении происходит сразу на ваш карточный счет. С него же и снимется сумма долга в автоматическом режиме после зачисления зарплаты, банк предупредит вас об этом за 3 дня до списания.

Почта банк

В октябре 2020 года Почта Банк запустил новую услугу под названием «Запасной кошелек», который позволяет получить у банка до 10 000 рублей. Воспользоваться услугой могут зарплатные клиенты Почта банка, а также пенсионеры, которые получают свои пенсионные выплаты на счет или карту в этом банке.

Если погасить задолженность до даты следующего платежа (то есть, в течение месяца), то вам не придется ничего переплачивать. Если же вы просрочите платеж, то нужно будет платить комиссию за обслуживание, которая составляет 300 рублей ежемесячно.

Получить деньги можно на счет, не выходя из дома, а потом снять их в банкомате или ближайшем платежном терминале на почте. Оформить такую услугу можно без справок, вы просто заполняете анкету в мобильном приложении или в интернет-банке, и получаете решение практически мгновенно.

Занимать можно на срок до 36 месяцев, главное – вовремя оплачивать задолженность. Банк будет присылать оповещение, поэтому вы его не пропустите.

Альфа-банк

Альфа-банк был самым первым – он ввел новый сервис «Зарплата каждый день» еще в сентябре 2020 года, и это буквально революция в мире банкинга. Его сервис позволяет не просто помочь клиентам, он улучшает имидж работодателя, который наконец-то сможет дать своим сотрудникам то, что они давно хотели – деньги до зарплаты.

Это действительно уникальная услуга, которая заменит кредиты и займы: клиенты будут получать свои собственные деньги, только они сами будут выбирать нужный для этого момент. Если срочно потребуется небольшая сумма, то они смогут её получить из собственной зарплаты еще до перечисления аванса или основного оклада.

Для работодателя при этом ничего не меняется: он просто переводит в день зарплаты оставшуюся сумму после займа. Для сотрудника это очень удобно – он может чуть раньше получить свои кровно заработанные, заплатив за это небольшую комиссию (от 99 до 149 рублей).

Для подключения сервиса работодатель должен обратиться в Альфа-Банк и написать заявление на подключение услуги. После этого сотрудники будут видеть в своем мобильном приложении доступную сумму для кредитования, и смогут получать до 80% от своей зарплаты вперёд.

Онлайн заявка на займ в банк с гарантированным одобрением

Гарантию предоставления кредита конкретному заемщику не может дать ни один российский банк. Решение по заявке принимается на основе скоринга. Он иногда дополняется внутренними проверками службы безопасности. Для оценки шансов можно подать онлайн-запрос или обратиться в отделение.

Вероятность положительного решения повысится, если:

- заполнить обязательные и необязательные разделы анкеты;

- указать достоверную информацию;

- предоставить расширенный пакет документов;

- запрашивать сумму, соизмеримую с доходом.

При отказе от обработки персональных данных заявка автоматически переводится в архив.

Лучшие предложения от кредиторов в 2019 году для пенсионеров: топ-9

Многие кредиторы дают пенсионеру возможность оформить кредит на аналогичных условиях, что и все физические лица.

Денежный кредит от Совкомбанка 8,90%

Кредит предоставляется всем физическим лицам по условиям:

- стоимость – 8,9% годовых;

- период кредита – 12 месяцев;

- максимальный лимит к приобретению – 100 тыс. руб.

Нужные вещи от банка Открытие 9,90%

Условия:

- минимальный процент 9,9% годовых;

- без подтверждения дохода и обеспечения;

- рассмотрение до 2 дней;

- период оплаты – до 5 лет.

Для пенсионеров от Хоумкредитбанка 9,90%

Информация:

- цена 9,9% годовых;

- принятие решения за 1 мин.;

- максимальный лимит млн. руб.;

- по одному документу;

- на период до 60 месяцев.

Сведения для заемщиков:

- выплата в течение 60 мес.;

- решение в течение 2 дней;

-

максимальный лимит 1 000 тыс. руб.

«Почетный возраст» от Россельхозбанка 10,90%

Сведения для заемщиков:

- внесение средств в течение 60 месяцев;

- принятие решения в течение 3 дней;

- максимальный лимит 800 тыс. руб.

Кредит «На любые цели» от Сбербанка 11,90%

В каком банке взять кредит пенсионеру выгоднее – этим вопросом задаются многие граждане за 60. И таким предложением выступает кредит от Сбербанка.

Условия:

- цена 11,9% годовых;

- максимальный лимит – 3 млн. руб.;

- выплата осуществляется за 84 мес.

Пенсионный кредит от Восточного банка 12%

А в каком банке лучше взять кредит наличными в 2019 году пенсионеру, если у него нет дохода кроме пенсии? Самый лучший вариант – Восточный банк. Условия здесь следующие:

- ставка 12%;

- максимальная лимит к получению 900 тыс. руб.;

- выплата в течение 3-5 лет.

Где выгодно взять кредит пенсионеру: «Пенсионный плюс» от Совкомбанка под 16,40%

А если у пенсионера уже испорчена кредитная история, то где выгоднее взять кредит наличными в 2019?

Получить денежную ссуду можно на следующих условиях:

- лимит к оформлению – 500 тыс. руб.;

- стоимость 16,4%;

- выплата за 60 месяцев.

Рефинансирование для пенсионеров от Почта Банка 16,90%

Потребительский кредит где выгоднее взять в 2019 году для пенсионера? Для таких граждан возможно оформление займа в Почта банке. Это удобный кредитор, который представлен в отделениях почты. Для оформления потребуется минимум документов.

Условия:

- цена 16,9;

- лимит 500 тыс. руб.;

- период выплаты 5 лет.

Погашение долга

Способы погашения долга и процентов оговариваются заранее и прописываются в кредитном договоре. Для увеличения охвата большинство банков выпускают заемщикам дебетовые карты и в безакцептном порядке списывают платеж с них. Задача держателя — своевременно внести деньги.

Альтернативными вариантами могут выступать:

- оплата по реквизитам через отделение или интернет-банк;

- пополнение через специальные сервисы;

- взнос через предприятия-партнеры, в том числе салоны сотовых операторов;

- прием через устройства самообслуживания (терминалы, банкоматы).

Онлайн кредит оперативно решает финансовые вопросы и воплощает мечты в жизнь. Опросные формы максимально упрощены и рассчитаны на среднестатистического человека, поэтому дистанционно получить заемные средства — просто и удобно.

Правила оформления

Получение кредита состоит из нескольких этапов:

- Изучить доступные предложения от финансовых компаний.

- Подобрать банк, который предлагает подходящие условия кредитования.

- Рассчитать стоимость кредита. Сделать это можно с помощью онлайн-калькулятора на сайте банка. Указав нужную сумму и срок, можно получить размер переплаты.

- Оформить онлайн-заявку. Здесь клиенту потребуется заполнить анкету, в которой указать ФИО, паспортные данные, номер мобильного телефона для связи.

- Выбрать метод получения заемных денег: безналичным переводом на счет или наличными в кассе организации.

- Отправить заявление на проверку сотрудникам банка.

- Дождаться результатов рассмотрения анкеты. В случае положительного решения, менеджер по телефону связывается с заемщиком для уточнения деталей и определения дня и места подписания кредитного договора.

- Обратиться в финансовое учреждение с оригиналами документов. После оформления бумаг деньги предоставляются клиенту выбранным ранее способом.

Для получения кредита нужно оформить онлайн-заявку.

Полученные средства заемщик может тратить на любые цели

В дальнейшем важно регулярно без задержек погашать задолженность. Порядок определяется графиком платежей, в котором указываются сроки и размер первоначального взноса и очередных выплат

Как взять кредит — пошаговая инструкция

1. Выберите банк с выгодными для себя условиями кредитования

Если у вас есть расчётный счёт, сначала обратитесь в банк, где он открыт. Так как все движения средств по счёту и их остаток видны обслуживающей кредитной организации, велика вероятность получить кредит с минимальным пакетом документов и на выгодных условиях.

Если счёта нет, придётся изучить кредитные предложения нескольких банков и выбрать для себя самые выгодные. Не знаете, какие банки дают кредит начинающим ИП на развитие бизнеса или потребительский кредит на личные нужды? Посмотрите наши подборки.

- Топ-5 банков, кредитующих ИП без оборотов;

- Топ-5 банков с кредитами для сельского хозяйства;

- Топ-5 банков с ипотекой для ИП;

- Топ-7 банков с автокредитом для ИП;

- Топ-10 банков для открытия кредитной линии

2. Подайте предварительную заявку на кредит

Предварительная заявка ни к чему вас не обязывает. Она нужна, чтобы банк получил основную информацию о вас и узнал ожидания по кредиту. Подать заявку можно на официальном сайте банка. Её форма у каждого банка своя, но в большинстве случаев там нужно указать:

-

ваши ФИО;

-

желаемую сумму и срок кредита;

-

ИНН.

Образец заявки на кредит:

Если кредитование возможно только для тех ИП, которые ведут деятельность в регионе присутствия банка, понадобится указать и город. Например, как в «Альфа-Банке»

На основании первичной заявки банк выносит предварительное решение о кредитовании — одобрение или отказ. Предварительное одобрение не гарантирует, что вы получите кредит. Сначала у вас запросят документы для оценки вашей платёжеспособности.

3. Подготовьте пакет документов и подтвердите доход

Чтобы ИП получить кредит в банке, нужно предоставить, как минимум, следующие документы:

-

паспорт;

-

ИНН;

-

свидетельство о регистрации или лист записи ЕГРИП;

-

лицензию на осуществление деятельности, если её наличие предусмотрено законодательством РФ (ч. 1 ст. 12 Федерального закона от 04.05.201 г. № 99-ФЗ);

-

финансовую отчётность, подтверждающую ваши доходы и платёжеспособность в качестве заёмщика.

Если для оформления займа вы взяли поручителя, он тоже должен предоставить документы, подтверждающие его личность и доход. Если программа кредитования предполагает обеспечение, понадобятся документы на залоговое имущество.

Труднее всего ИП подтвердить доход. То, как вы будете это делать, зависит от применяемого налогового режима. Проще всего ИП на ОСНО или УСН. Они могут подтвердить свои доходы:

-

текущие — Книгой учёта доходов и расходов (КУДиР);

-

за прошедший год — декларацией 3-НДФЛ или по УСН.

Сложнее ситуация у тех ИП, которые применяют ПСН или ЕНВД. Стоимость патента и декларация по предполагаемому на ЕНВД доходу не связаны с реальной выручкой. И чтобы ИП мог взять кредит на развитие бизнеса с меньшей вероятностью отказа, стоит подготовить:

-

Книгу учёта доходов и расходов (Приказ Минфина России от 22.10.2012 г. №135н) — для ИП на ПСН;

-

налоговый регистр, приходные и расходные кассовые ордера, первичные учётные документы — для ИП на ЕНВД.

Перед тем, как вы подадите все документы и банк начнёт проверку вашей платёжеспособности, постарайтесь погасить все имеющиеся задолженности, как в статусе ИП так и просто физлица. Это могут быть не только кредиты, но и штрафы, алиментные обязательства.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

4. Дождитесь решения банка

Обычно банк рассматривает документы от 1 до 10 рабочих дней. О своём решении сообщает по электронной почте или по телефону. Вы получите приглашение в ближайшее отделение банка, чтобы подписать кредитный договор.

Некоторые банки предлагают услугу выезда представителя на дом или в офис. Он привезёт договор, который вам останется только подписать. Деньги будут перечислены на карту банка или на ваш расчётный счёт. Такая услуга есть, например, у банка «Тинькофф».

На какие цели обычно не одобряют кредит

Банк рассматривает каждую заявку на кредитование в индивидуальном порядке. Известно большое количество случаев, когда в предоставлении займа было отказано. На это имеются различные причины. У каждого банка они могут быть свои. Ниже мы опишем несколько ситуаций, когда клиент не получает одобрения банка на оформление ссуды.

- На оказание срочных медицинских услуг, оплату оперативного вмешательства, госпитализацию и другие цели, которые связаны с медобслуживанием. Платежеспособность человека, у которого выявлены проблемы с самочувствием, ставится под сомнения. При лечении могут возникнуть ситуации, в которых клиент не сможет делать ежемесячные платежи, например, уход с работы. Если нет уверенности в надежности дебитора, то в займе будет отказано. Только на стоматологическое лечение банк выделяет кредитные средства без проблем.

- Открытие или организация бизнеса. С таким запросом категорически не следует обращаться к кредитору, так как в 99 % случаев в самые сжатые сроки последует отказ без пояснения причины. Индивидуальные предприниматели входят в группу риска. По мнению банков, они экономически не защищены и ненадежны, поэтому выдавать им деньги, даже под большой процент и в небольших количествах кредиторы не хотят. Выход из ситуации – обратиться к целевой программе для физических и юридических лиц. Благо их сегодня достаточно много: как у крупных игроков рынка, так и у небольших компаний.

- Если цель кредита – это возврат долгов, когда клиент обращается к кредитору с целью взять деньги на погашение других задолженностей вне процедуры рефинансирования. Наличие непогашенных обязательств и потребность в финансовых вливаниях свидетельствуют о материальных трудностях и неумении заемщика грамотно рассчитывать свои возможности. Если ситуация сложилась негативным образом, то лучше действительно воспользоваться услугой перекредитования. Тем более что сегодня это довольно выгодно.

Это основные цели, которые не стоит указывать при подаче заявки.

Займы до зарплаты: какие есть особенности

Чем же так хорош займ до зарплаты, почему он так популярен? Его главная особенность – возможность получить деньги здесь и сейчас, без долгих ожиданий. Современный темп жизни заставляет нас постоянно двигаться вперед, искать оптимальные пути решения проблем, и как можно быстрее удовлетворять свои желания.

Если вам приглянулась какая-то вещь, и у вас не хватает на неё собственных сбережений, то вам могут предложить в магазине сразу несколько вариантов выхода из этой ситуации:

- Оплатить покупку кредитной картой,

- Оформить рассрочку,

- Взять кредит наличными,

- Воспользоваться микрозаймом.

Некоторые магазины напрямую работают с крупными проверенными МФО, но это скорее исключение из правил. Чаще всего заемщики самостоятельно ищут компанию, которая готова будет им предоставить небольшую сумму в долг на любые цели.

Микрозайм – это всегда краткосрочный кредит, направленный на решение текущей задачи. Он не подходит для крупных покупок, но может здорово выручить, если вам не хватает буквально нескольких тысяч для приобретения нужного вам товара или услуги.

У каждого кредитного предложения в банке и микрофинансовой компании есть как свои преимущества, так и недостатки. О них нужно знать заранее, чтобы вы могли адекватно оценить свои возможности и решить, подходит ли вам такой вариант.

Плюсы и минусы займа до зарплаты в МФО:

| Достоинства | Недостатки |

|---|---|

|

|

Таким образом, займ до зарплаты идеально подойдет тем, кто хочет решить какую-то насущную задачу, например, отремонтировать внезапно сломавшуюся машину, или купить подарок на юбилей, куда вас позвали в самый последний момент. При этом вы должны четко понимать, что вернуть долг придется уже через месяц, и хорошо рассчитать свой бюджет, чтобы не переплачивать высокие проценты.

Подбор кредита на личные цели

Также можно ознакомиться с предложениями конкретного банка. Для этого достаточно ввести его наименование в поисковой строке или выбрать соответствующую категорию. В течение одной минуты сформируется перечень актуальных продуктов с детальным описанием в части пакета документов, сроков, суммы и способов получения.

Дополнительно предусмотрена сортировка предложений по следующим параметрам:

- популярности среди заемщиков;

- максимальной сумме;

- сроку;

- общей переплате;

- новизне продукта.

Для уточнения предложения можно воспользоваться телефоном горячей линии банка. Телефон указан в карточке кредитного предложения. Звонок по России осуществляется без взимания платы. Частично информация представлена в разделе «Вопросы и ответы».

Открытие

Банк Открытие принимает решение по заявке на кредитование наличными в течение трех минут после подачи онлайн заявки. Получите до 5 млн рублей на покупку телевизора, кухонного гарнитура, ноутбука по годовой ставке 8.5%. Размер ежемесячного платежа можно рассчитать на сайте, отметьте нужную сумму и планируемый срок погашения, а сервис покажет ориентировочный взнос.

Банк принимает в расчет не только заработную плату, но и другие источники дохода, например, пенсионные выплаты (для пенсионеров). Для того, чтобы банк принял это условие, к заявлению необходимо приложить справку и пенсионное удостоверение. Получение кредита наличными оформляется просто — нужно заполнить заявление и дождаться смс сообщения о решении банка.

Для погашения предусмотрены бесплатные способы: через интернет-банк, банкомат, безналичным переводом с карты. При оформлении кредита наличными деньгами, банк Открытие бесплатно предоставляет дебетовую карту с кэшбэком. В личном кабинете можно настроить смс оповещение о платеже, а также продлить день погашения.

Список банков, в которых можно подать заявку на кредит онлайн, через интернет

В таблице ниже приведены 6 банковских организаций, позволяющий клиенту подать заявку дистанционно. Среди представленных продуктов клиент сможет подобрать тот, который полностью удовлетворит его финансовые потребности.

| Тинькофф |

|

|

| Альфа-Банк |

|

|

| Почта Банк |

|

|

| Ренессанс Кредит |

|

|

| ОТП-банк |

|

|

| Совкомбанк |

|

Прежде чем подавать заявку в то или иное учреждение, рекомендуем еще раз проверить достоверность информации на официальном сайте, так как условия могут регулярно меняться.

Тинькофф – выгодные условия, не выходя из дома

Потребительская ссуда, позволяющая получить заем на выгодных условиях без предоставления поручителей, залога или подтверждения платежеспособности. Оставить заявку можно на сайте банковской организации, решение будет принято в течение 15 минут. Денежные средства клиенту доставит курьер в течение 1-3 дней, в зависимости от отдаленности места жительства заемщика. Для оформления достаточно только лишь паспорта гражданина РФ.

Условия:

- до 2 миллионов рублей;

- по ставке от 12% годовых;

- срок займа до 3 лет;

- оформление по паспорту.

Альфа-Банк – фиксированная ставка на весь срок пользования займом

Перед началом заполнения анкеты, клиента просят заполнить кредитный калькулятор, где заемщик указывает желаемую сумму кредита и срок погашения. Расчет носит предварительный характер, а это значит, что ставка может измениться после одобрения.

Условия:

- до 5 миллионов;

- годовая плата от 9.9%;

- срок кредитования до 5 лет;

- решение за 2 минуты.

Решение по онлайн-заявке принимается в течение пары минут, а это значит, что получить наличные клиент сможет уже в день обращения. Однако стоит отметить, что для получения суммы свыше 300 тысяч потребуется подтверждение ежемесячного дохода.

Почта Банк – «гарантированная ставка» от 9.9%

Здесь для клиента представлено несколько кредитных продуктов с разными суммами. Держатели зарплатных карт и статуса личного кабинета «зарплатный», могут получить ссуду в размере до 1.5 миллионов рублей. Для оформления достаточно паспорта. На стандартных условиях заемщик может рассчитывать на кредит в размере до 1 миллиона рублей. Процентная ставка рассчитывается индивидуально.

Условия:

- до 1.5 миллионов;

- годовой процент от 9.9%;

- срок оплаты до 5 лет;

- достаточно одного документа.

Ренессанс Кредит – онлайн-заявка на небольшую сумму

Еще один отличный вариант для получения денежной ссуды через интернет. Заполнение анкеты занимает несколько минут, а решение принимается в течение получаса. После одобрения деньги будут зачислены на банковскую карточку заявителя. Оформление возможно через личный кабинет или мобильное приложение. Из документов потребуется паспорт.

Условия:

- до 300 тысяч;

- срок погашения до 5 лет;

- ставка от 9.5% годовых;

- достаточно паспорта.

ОТП-банк – до 4 миллионов всего за 3 минуты

Подать заявку на получение кредита можно на сайте финансовой компании. Для этого следует сделать предварительный расчет займа и опередить для себя наиболее оптимальное предложение. Онлайн-решение будет получено практически сразу же, однако получить наличные можно в офисе кредитора, расположенного в вашем городе.

Условия:

- до 4 миллионов;

- погашение в течение 7 лет;

- годовой плата от 10.5%;

- ответ будет получен в течение 3 минут.

Совкомбанк – быстрая ссуда на небольшую сумму

Замыкает наш список компания Совкомбанк, дающая возможность клиенту подать заявку дистанционно. Однако стоит отметить, что такой вариант подходит только для получения небольшой суммы – не более 40 тысяч рублей. Итоговая ставка зависит от услуги финансовой защиты. Без ее подключения ставка составит 30.9% годовых.

Условия:

- до 40 тысяч;

- сроком на 6, 12, 18 мес;

- плата по кредиту от 20.9% годовых;

- достаточно паспорта.

К оформлению денежного займа необходимо подходить очень ответственно, ведь, как говорят, берешь чужие деньги, а отдаешь свои. Своевременная оплата задолженности играет очень важную роль, ведь просрочки могут испортить кредитную историю, поэтому в дальнейшем будет очень сложно получить выгодный заем.

Какие требования предъявляются к заемщику

Перечень требований определяется политикой банка. В крупных структурах подход к клиентам более строгий. Мелкие и средние банки отличаются более мягкими условиями.

Базовый набор требований следующий:

- возраст: 18-75 лет;

- быть гражданином РФ и иметь регистрацию в регионе нахождения банка;

- иметь источник дохода.

Часть финансовых организаций отличаются более жесткими возрастными ограничениями. Кредит могут получить только лица, достигшие возраста 22-23 лет и отработавшие на текущем месте работы не менее 3 месяцев.

Кредитная история — главное условие успешного получения кредита.

Важное значение имеет также кредитная история. Лицам, допускавшим неоднократные задержки и имеющим непогашенные задолженности, взять заем сложнее

Кредитования лиц с испорченным финансовым рейтингом относится банками к операциям с повышенным риском. Поэтому нередко финансовые организации дают такие займы только при предоставлении клиентом обеспечения в виде залога. В этой роли может выступать транспортное средство, квартира, дом, земельный участок.

При расчете займа следует учитывать значение общей кредитной нагрузки. Размер ежемесячных выплат не должен превышать 40-50% дохода заемщика. Брать кредиты, которые сложно выплатить, нецелесообразно.

Условия оформления кредита на личные цели

Конкретных условий подачи онлайн заявки нет. У пользователя должен быть телефон и доступ в Интернет. Процедура дистанционного оформления кредита на личные цели может различаться между банками. Стандартный процесс предусматривает следующие этапы:

После получения предварительного одобрения возможно 3 варианта дооформления анкеты:

- Через личный кабинет на официальном сайте банка. Клиенту направляются идентификаторы для авторизации в системе. В разделе «кредит» или «документооборот» необходимо загрузить скан паспорта или селфи с разворотом его 2 и 3 страницы, а также дополнительные документы (при наличии запроса).

- В отделении банка. Необходимо подойти в указанный офис с пакетом документов для очной идентификации.

- При личном визите выездного менеджера или курьера. Сотрудник предоставляет кредитную документацию для оформления, фотографирует соискателя и его паспорт.