Как закрыть расчётный счёт

Содержание:

Ответы на распространенные вопросы

Вопрос: Может ли банк принять решение о закрытии расчетного счета самостоятельно?

Ответ: Да и причины для этого могут быть следующие:

- по счету не проводятся какие либо финансовые операции на протяжении 2 лет;

- выявленные нарушения по закону 115-ФЗ (подозрение в отмывании денег, полученных преступным способом);

- денежный оборот по счету меньше суммы, которая предусмотрена договором.

Вопрос: Если расчетный счет заблокирован, можно ли его закрыть?

Ответ: Прямого запрета на закрытие заблокированного счета нет и действовать следует по такому же принципу, как при обычном закрытии счета. Сложностей возникнуть не должно, если только компания не подозревается в нарушении закона 115-ФЗ. В этом случае решать вопрос придется через суд, предоставив документы, подтверждающие невиновность владельца счета.

Вопрос: Как организации уплатить налоги, если счет уже закрыт?

Ответ: Уплата налога возможна не только безналичным способом, но и наличными. Поэтому уплатить налог можно посетив ФНС и предъявив реквизиты компании и ИНН руководителя.

Закрытие счета ИП

Чтобы начать процедуру закрытия расчетного счета в банке, оформленного на ИП, потребуется выполнить определенную последовательность действий:

- Заявление установленного образца (как правило, документ составляется вручную).

- Помимо заявления требуется предоставить информацию о средствах и остатке, имеющихся на счете.

- В обязательном порядке также указывается лимит, утвержденный по кассовым остаткам.

Чтобы своевременно предоставить информацию о лимите и остатке средств, рекомендуется заранее запросить выписку по счету. Более подробное описание процедуры закрытия расчетного счета ИП приводится в федеральных законах и некоторых подзаконных актах.

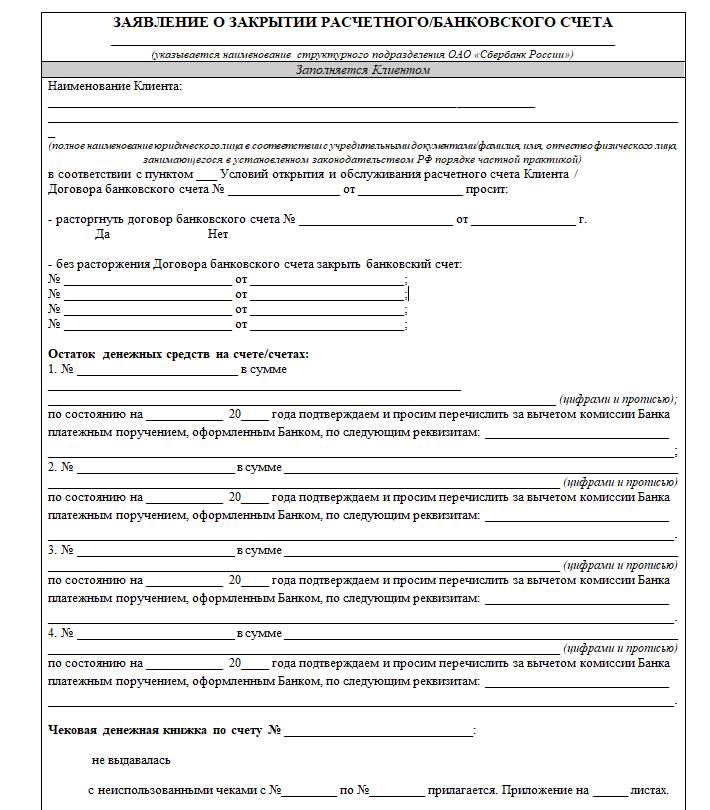

Подача заявления

Данный документ заполняется по форме, утвержденной в конкретном банковском учреждении. В нем должны быть указаны сумма остатка, размер кредитного лимита и способ выведения средств. Заявление заверяется предпринимателем или его представителем, обладающим нотариально заверенной доверенностью. Например, закрытие расчетного счета в Сбербанке для ИП производится на основании заявления по представленному ниже образцу.

После принятия заявления банковская организация проводит проверку на предмет выявления каких-либо задолженностей физического лица. В случае если никакие задолженности не выявлены, банк направляет бывшему клиенту соответствующее уведомление. Затем лицо получает справку о том, что р/с закрыт.

Как закрыть расчетный счет в банке физическому лицу?

Как закрыть счет в банке, если его клиент — обычный гражданин (физлицо)? Алгоритм такой:

- Посещение офиса учреждения с паспортом и соглашением.

- Оформление заявления.

- Погашение задолженности по кредиту (при наличии таковой).

Если на счету клиента имеются средства, банк обязан перевести их на переданные реквизиты или отдать деньги наличными.

В ситуации, когда клиент банковского учреждения не живет в городе с отделением, где открывался счет, стоит обратиться в ближайший офис этого банка. Там оформляется заявление о закрытии счета, и направляется по почте. Закрытие депозитного счета допускается через онлайн-банкинг. Процесс расторжения договора (в зависимости от банка и его условий) может различаться.

Закрытие счета юридического лица

Закрытие счета юридического лица в банке начинается с визита в отделение, где обслуживается компания. О принятом решении требуется сообщить специалисту, который несет ответственность за обслуживание юридических клиентов. В рамках полученной консультации станет понятно, через какие процедуры предстоит пройти и какие документы требуется подготовить для максимально быстрого решения вопроса. В первую очередь речь идет о заполнении бланка заявления установленного образца, которое заполняется в соответствии с правилами конкретного банка. Как правило, бланки для заполнения предоставляются банковскими клерками. Составление заявления рекомендуется поручить лицу, которое уполномочено распоряжаться финансовыми потоками предприятия. Предъявление паспорта при составлении заявления – обязательное условие.

Расторжение соглашения по желанию клиента

Обладатель расчетного банковского счета может прекратить договор с кредитным учреждением по собственной инициативе, руководствуясь любыми побуждениями.

Обладатель расчетного банковского счета может прекратить договор с кредитным учреждением по собственной инициативе, руководствуясь любыми побуждениями.

При этом клиент банка не обязан раскрывать свои мотивы в заявлении, несмотря на то, что финансовое учреждение всегда уточняет причины, по которым владелец счета решил завершить сотрудничество.

Чтобы не создавать конфликтных ситуаций, рекомендуется указать такое основание, но сделать это в краткой форме (без излишних деталей).

Банк не вправе отказать клиенту, изъявившему намерение окончательно закрыть расчетный счет. Односторонний порядок прекращения сотрудничества регламентируется Гражданским кодексом РФ (статья 450).

Владелец счета может принять такое решение по следующим причинам:

- Юридическое лицо находится в состоянии ликвидации или банкротства или, как вариант, реорганизации. Существует возможность закрытия счета по факту окончательного завершения ликвидационной процедуры (такой вариант часто оказывается более выгодным из-за отсутствия дополнительных комиссий).

- Другие банки предлагают более выгодные условия расчетно-кассового обслуживания.

- Клиента не устраивает качество сервиса, предоставляемого данным банком.

- Юрлицо/предприниматель располагается слишком далеко от банковского офиса, а система онлайн-банкинга функционирует в ограниченном режиме.

- Значительная часть контрагентов регулярно обслуживаются в ином финансовом учреждении, что является причиной высокого уровня затрат, связанных с совершением транзакций.

- Деятельность юридического лица прекращается на основании судебного решения, обусловленного выявлением неправомерных действий в работе хозяйствующего субъекта.

Что делать если заблокирован счет

Если предприниматели или организации столкнулись с проблемой блокировки счетов, на котором у него оставались деньги, то у них есть возможность воспользоваться одним из трех способов:

- Закрыть счета, а денежные средства вывести на счет, открытый в другом банке. Такой вариант может устроить банк, в котором открыт счет. Для банка такой клиент является нежелательным, так как он является нарушителем закона 115-ФЗ.

- Вернуть денежные средства, перевести их по исполнительному листу. Это может занять какое то время, так как это возможно после судебного разбирательства. Например, кредитор подает в суд на организацию и в случае положительного решения получает исполнительный лист. Этот лист кредитором предоставляется в банк, а последний в свою очередь обязан будет его исполнить.

- Воспользоваться способом, предусмотренным законом №115-ФЗ. Для этого в первую очередь потребуется предоставить запрашиваемые банком документы. Они должны подтверждать, что клиент является благонадежным, а платежные операции не относятся к подозрительным (п.2 ст. 7 №115-ФЗ). Если банк принял документы, но счет не разблокировал, то обратиться можно в Арбитражный суд с требованием признать действия банка незаконными. Суд обяжет банк совершить необходимые операции. На основании статьи 65 АПК РФ банки должны доказывать, что у них были все основания для отказа или приостановления операций, поручаемых клиентами.

Подготовительные мероприятия

Провести подготовительные мероприятия к закрытию счета требуется ИП или юридическим лицам.

Для обращения в банк им нужно иметь на руках:

- Выписку из ЕГРЮЛ или ЕГРИП.

- Письменный протокол собрания учредителей, на котором было принято решение о прекращение обслуживания в Альфа-Банке (если речь идет об ООО).

- Чековые книжки или пластиковые карты (если они были выданы при заключении договора).

.jpg) Для обращения в банк нужно иметь выписку из ЕГРЮЛ или ЕГРИП.

Для обращения в банк нужно иметь выписку из ЕГРЮЛ или ЕГРИП.

От физического лица подобный комплект документов не потребуется. Клиенту достаточно убедиться в том, что у него отсутствует задолженность. Если на счете, наоборот, остались деньги, следует решить, каким способом их вывести.

Если речь идет о счете, к которому привязана пластиковая карта и был подключен «Альфа-Мобайл», его рекомендуется отключить самостоятельно. Клиенты Альфа-Банка часто жалуются на сбой, в результате которого это не происходит автоматически после подачи заявления о закрытии.

Причины закрытия расчетного счета в банке

Иногда расчетный счет приходится закрывать. Причины таких действий могут быть различными, наиболее распространенный вариант — получение более выгодного предложения по обслуживанию от другой финансовой организации.

Рассмотрим, почему клиенты закрывают расчетный счет. Причинами тому могут быть:

- реорганизация или ликвидация, в том числе в ходе процедуры банкротства;

- недовольство качеством обслуживания;

- отсутствие нормального интернет-банкинга или его неудовлетворительная работа;

- неудобное местоположение отделений финансовой организации в сочетании с невозможностью решения вопросов дистанционно;

- сомнение в стабильном финансовом положении банка.

Этот список включает далеко не все возможные причины закрытия счета. Например, многие банки при выдаче кредита юридическому лицу настаивают на полном отказе от работы с другими финансовыми учреждениями. И хотя требование негласное, при его невыполнении получить кредит может быть достаточно сложно.

Почему банк закрыл расчетный счет в одностороннем порядке

Иногда банк расторгает договор РКО и закрывает счет в одностороннем порядке. Но для банковской организации эта далеко не самая простая ситуация. Раньше кредитная организация могла расторгнуть договор РКО, только получив решение суда, но ситуация несколько изменилась в 2005 году.

Рассмотрим, когда банк может по собственной инициативе закрыть расчетный счет без обращения в суд:

- по счету более двух лет не было операций;

- нарушение законов, связанных с противодействием отмыванию денег и борьбой с финансовым терроризмом;

- для исполнения требований закона FATCA.

Банк может расторгнуть договор в одностороннем порядке без судебного разбирательства, если клиент им не пользуется. При этом одновременно должны выполняться три условия:

- На счете клиента нулевой остаток в течение двух лет.

- Клиентом больше двух лет не было выполнено ни одной операции по счету.

- Банк отправил предупреждение клиенту за 2 месяца до предполагаемой даты расторжения договора.

По 115-ФЗ банк обязан пресекать даже попытки выполнения сомнительных операций и запрашивать документы у клиента, а затем разбираться в том, насколько законным был конкретный перевод денежных средств. Согласно этому же Федеральному Закону, если два раза за год банк блокировал сомнительные операции, то он может расторгнуть с клиентом договор РКО в одностороннем порядке.

Увы, четких регламентов применения 115-ФЗ фактически нет, а рекомендации ЦБ не учитывают особенности многих категорий бизнеса. При этом обучение ответственных банковских сотрудников часто носит больше формальный характер. В результате законные операции нередко кажутся кредитной организации подозрительными.

В теории, банк должен попросить клиента представить подтверждающие документы и, если при проверке все будет нормально, то продолжить работу с ним. На практике чаще всего предлагают расторгнуть договор по инициативе клиента и даже дают образец соответствующего заявления. Деньги при этом предлагается перевести в другой банк, часто с удержанием существенной комиссии.

Оказавшись в такой ситуации, именно вам придется решать, согласны ли вы покинуть конкретный банк или будете бороться дальше, отстаивая свои интересы. При этом надо учитывать, что в настоящее время организации и ИП, которых попросили закрыть счет и уйти обслуживаться в другой банк, автоматически заносятся в черный список, и новый счет им открывают неохотно.

Если вы знаете, что все операции были законными, и им есть подтверждение, то имеет смысл добиваться защиты интересов через суд, не расторгая договор с первоначальным банком.

Иностранные организации могут лишиться расчетного счета, если они не предоставили необходимую информацию, в частности, не сообщили о том, что являются иностранными налогоплательщиками, не ответили в 15-дневный срок на запрос банка, не представили согласие на передачу данных в иностранный налоговый орган и т. д.

Закрытие расчетного счета в Сбербанке юридическим лицом ООО и ИП

Указанная процедура более сложна. Это объясняется тем, что компании или индивидуальные предприниматели осуществляют коммерческую деятельность. Соответственно, они обязаны исполнять свои налоговые и иные финансовые обязательства. Поэтому, при наличии к ним претензий со стороны фискальных органов, в закрытии счета будет отказано. Следовательно, перечень документов для закрытия тоже весьма внушителен. Их необходимо описать более подробно:

- Понадобится одобрение из налоговой службы. Собственно, о закрытии счета налоговые органы уведомляются заблаговременно. Они оценивают состояние компании, проверяют наличие у нее задолженностей по уплате налогов. По результатам проверки, налоговая дает одобрение. Оно оформляется официальным документом, который обязательно нужно предоставлять с банк. Иначе, в закрытии будет отказано;

- Нужен образец заявления на закрытие. Он служит подтверждением того, что инициатива исходит от клиента банка. Поэтому, указанное заявление подписывается и подается исключительно директором компании, его заместителем или главными бухгалтером. Если имеется нотариальная доверенность, то подать заявление вправе и другое лицо. Однако в представленной им доверенности должно быть прямо прописано право на закрытие счета;

- Необходимо заявление. Оно также распечатывается сотрудником банка в двух экземплярах. После чего, заявление подписывается сторонами и передается на рассмотрение руководства банка.

В ходе такого рассмотрения банк проверяет наличие задолженностей по счету. Если долгов нет, то в течение суток счет закрывается. Следовательно, по нему не осуществляется никаких операций. Одновременно с закрытием счета банк выдает клиенту специальный документ – справку о закрытии. Они подтверждает данный факт и является официальным документом.

При этом закон возлагает на банковское учреждение обязательно уведомить налоговую и внебюджетные фонды о прекращении действия счета.

Это нужно для получения фондом социального страхования, пенсионным фондом и налоговой, актуальных сведений о счетах компании и ИП. Ведь они являются плательщиками налогов и прочих обязательных платежей во внебюджетные фонды.

Шаг пятый и забота об уничтожении персональных сведений

Скорее всего, клиент в рамках заключения договора отдал банку право на систематизацию, а кроме того, на использование и передачу персональных данных. В том случае, если не подать заявления на отзыв этого разрешения, даже после закрытия платежного инструмента по всем правилам (шаги с первого по четвертый) структура может сообщать клиенту информацию о новых продуктах посредством смс и звонков.

Отныне гражданину придется запретить банку использование персональных данных. Образец заявления для отзыва персональных сведений можно легко найти в Сети. Понадобится распечатать три экземпляра:

- Первый из них необходимо отправить на юридический адрес банка, приложить копию паспорта и (если имеется) договора с финансовой организацией.

- Второй отдают в отделение, в котором заключали соглашение.

- А третий остается со всеми печатями и подписями у клиента.

В том случае, если лицо ничего не должно банку, звонить ему и писать сообщения организация более не должна. На этом шаге гражданин полностью завершает отношения с организацией по конкретному счету.

Шаг первый: посещение банка

В первую очередь необходимо учесть и то, что закрытие счета требует личного присутствия гражданина в банке. Удаленно осуществить это будет практически невозможно. И только одним визитом, скорее всего, не отделаться. Поэтому надо выбирать удобное время и отделение, взять паспорт наряду с пластиковыми картами, связанными со счетом, и отправляться в учреждение.

По наличии возможности требуется обращаться в то отделение, в котором открывался счет. Период наименьших очередей можно выяснить непосредственно в самом отделении, либо в колл-центре. Возможный подвох в подобной ситуации, как правило, следующий: большинство учреждений разрешают закрывать счета в любом отделении, но для того, чтобы зря не потратить время, лучше позвонить в поддержку и уточнить этот момент.

Как закрыть счет в банке, важно выяснить заранее

Как закрыть счет в банке ИП

Если ИП открыл расчетный счет с целью ведения коммерческой деятельности, то использовать его для личного пользования он не может. При необходимости или в случае закрытия ИП расчетный счет может быть закрыт. При этом расторжение банковского договора может проводиться при помощи специальных компаний.

Если у ИП есть свободное время и желание, то закрыть расчетный счет он может и самостоятельно. Действия его при этом будут следующими:

- Обратиться в банк лично и подать заявление на закрытие расчетного счета.

- Закрыть все долги перед контрагентами (если они есть).

- Вывести остаток со счета (перевести на другой счет, снять наличными).

- Предоставить в банк выписку о лимите кассовых операций, а также пакет документов, который уточнить следует в банке.

- Уведомить о своем решение контрагентов.

Шаг 7. Новый банк начинает проверку клиента по 115 ФЗ.

Клиент закрыл счет и, как описывалось в предыдущем шаге, получил запись в списке 639-П. Теперь новый банк начинает проверку по 115 ФЗ, запрашивает документы и информацию. По результатам рассмотрения проверки доступ к заблокированному счету будет восстановлен, либо клиента опять «попросят уйти». И все повторится заново, как замкнутый круг.

Как компании или ИП следует уходить из банка, если его вынуждают это сделать?

Следует понимать, что вы не обязаны закрывать счет, даже если банк на этом очень настаивает.

Расторгнуть отношения по инициативе банка можно только в следующих случаях:

— нет операций по счету (2 года по ГК, либо срок, указанный по договору).

— не достаточно средств на счете (минимальный остаток) по счету.

— задолженность перед банком (через суд).

— наличие 2-х и более отказов в проведении операций в соответствии со 115 ФЗ.

Как закрыть накопительный счет

Накопительный счет удобен тем, что его можно закрыть в любой момент без потери процентов (в отличие от вклада). Остаток средств моментально переводится на счет действующей карты в соответствующей валюте. Без комиссии наличные снимают в банкомате Тинькофф (или другого банка) в соответствии с тарифами и лимитами карты, куда были зачислены средства.

Закрыть накопительный счет можно в десктопной версии, кликнув нужный счет на главной странице. На вкладке «Действия» выбрать «Закрыть счет».

для увеличения нажмите на картинку

Выйдет уведомление о подтверждении операции, следует нажать кнопку «Закрыть счет». Тогда он будет закрыт, а остаток средств система предложит перевести на действующий карточный счет.

для увеличения нажмите на картинку

В мобильном приложении на главной странице кликнуть по счету, который нужно закрыть.

увеличить картинку

Затем нажать значок настроек в правом верхнем углу и выбрать опцию «Закрыт счет».

В открывшемся окне выбрать счет, на который будет переведен остаток средств, затем нажать «Закрыть накопительный счет».

увеличить картинку

По желанию можно не закрывать накопительный счет, перейдя на тариф, где не взимается оплата за период, когда по нему нет движения и операций.

Необходимые документы для закрытия

Для ликвидации р/с владельцу-физическому лицу необходимо предоставить:

- паспорт;

- заявление;

- чековую книжку.

При заполнении заявления, юридическим лицам нужно отметить причину закрытия счета.

При заполнении заявления, юридическим лицам нужно отметить причину закрытия счета.

При аннулировании р/с ИП потребуются:

- документ, удостоверяющий личность;

- заявление;

- выписка из ЕГРИП;

- чековая книжка;

- справка из налогового органа об отсутствии задолженностей.

Когда заявителем выступает коммерческая структура (юр. лицо), предоставляют:

- паспорт;

- заявление;

- доверенность на сотрудника компании, который правомочен заниматься процедурой закрытия р/с;

- выписку из ЕГРЮЛ;

- протокол Общего собрания об аннулировании депозита;

- уведомление о ликвидации компании (когда фирма находится в стадии банкротства).

Если интересы компании представляет третье лицо, обязательного удостоверения доверенности нотариусом не требуется.

Порядок закрытия расчетного счета в банке

Для успешного прекращения сотрудничества с банковской структурой необходимо сделать ряд шагов.

Порядок закрытия расчетного счета:

- Погасите задолженность (в том числе по налогам) и штрафы, рассчитайтесь с контрагентами.

- Информируйте партнеров о намерении, чтобы избежать лишних действий по возврату неправильно перечисленных денег.

- Переведите или заберите оставшиеся на счету деньги, верните чековую книжку. Нужно оформить заявление.

- Напишите заявление (как правило, банк выдает образец для заполнения).

Ответ банковской организации приходит по адресу, указанному при открытии РС. В документе указывается день прекращения сотрудничества. После этого нужно попросить у банка данные по остатку на РС. Если на аккаунте остались средства, их необходимо вывести.

Как закрыть нулевой счет при вводе остатков

Если компания переходит на автоматизированный учет, то остатки придется регистрировать с использованием нулевого БСЧ «000».

Работа с данным БСЧ имеет ряд отличительных особенностей:

- При вводе остатков по активному бухсчету сальдо регистрируется по дебету, когда нулевой БСЧ корреспондирует в кредите. Для пассивных бухсчетов действует прямо противоположное правило.

- Остатки по рабочему плану БСЧ следует регистрировать на последний день финансового года, предшествующему году начала автоматизированного учета. Например, если автоматизированный учет применяется с 2020 года, зарегистрируйте остатки в бухгалтерской программе на 31.12.2018.

- Вносите сальдо по БСЧ в разрезе открытых субсчетов. Не забудьте про аналитический учет и детализацию информации по отдельным показателям БУ. Например, при вводе остатков по основным средствам вносите информацию отдельно по каждому объекту ОС.

Зарегистрировав все бухгалтерские данные, необходимо сформировать оборотно-сальдовую ведомость по нулевому БСЧ на день ввода остатков и сравнить с текущими остатками всех БСЧ (с 01 по 99). Затем бухгалтер определяет финансовый результат деятельности и закрывает счет соответствующими проводками:

|

Операция |

Дебет |

Кредит |

|

Если дебет бухсчета 00 превышает кредитовый оборот, то отражается операция (нераспределенная прибыль компании по состоянию на 31.12.2018) |

00 |

84 |

|

Если кредитовый оборот меньше дебетового, то делается проводка (отражен непокрытый убыток по состоянию на 31.12.2018) |

84 |

00 |

Закрытие расчетного счета в Сбербанке физическим лицом

Расчетный счет используется для совершения любых финансовых операций. Такие счета нужны для периодического списания задолженности по кредитам, на них поступают доходы лица. С этих счетов оплачиваются коммунальные услуги, государственные сборы и прочие официальные платежи.

Расчетный счет используется для совершения любых финансовых операций. Такие счета нужны для периодического списания задолженности по кредитам, на них поступают доходы лица. С этих счетов оплачиваются коммунальные услуги, государственные сборы и прочие официальные платежи.

Однако пользование указанным счетом является правом физического лица, а не его обязанностью. Гражданин может в любой момент открыть новый счет в другом банке или в этом же банке. Не запрещено иметь несколько счетов.

Поэтому, гражданин вправе в любое время заявить о намерении закрыть расчетный счет. На совершения данного действия ему потребуется только национальный российский паспорт. Вместе с тем, необходимо указать последовательность действия при закрытии расчетного счета:

Необходимо обратиться в любое отделение Сбербанка

Неважно, в каком именно отделении открыт счет и где сейчас находится клиент банка;

При предъявлении российского паспорта необходимо написать заявление на закрытие. Банком предусмотрена специальная форма заявления

Поэтому, лично ему ничего писать не придется. Сотрудник отделения банка просто распечатает бланк заявления на закрытие счета. Указанный бланк потребуется подписать. При этом подписи ставит клиент и работник банка;

На подписанном бланке ставится отметка о выдаче его клиенту. Поэтому, бланки распечатываются всегда в двух экземплярах. Один экземпляр остается в банке, а другой передается клиенту;

С указанного момента считается, что счет уже закрыт. Соответственно, может быть выдана справка о закрытии расчетного счета.

Сам факт закрытия означает, счет перестает существовать. Следовательно, уже невозможно будет пользоваться. При необходимости совершения тех или иных операций потребуется открывать новый счет. Обратного процесса у закрытия нет, это происходит навсегда.

Вместе с тем, необходимо указать на особенность закрытия счета при наличии долга. Это может случиться при аресте счета, образовании долга из-за неоплаченной ссуды и других обязательств. Такой счет не подлежит закрытию. Поэтому, он останется действующим, поскольку на него наложен арест приставами.

Видео

В данном видео вы получите дополнительную информацию по закрытию счета.

Способы закрытия дебетовой карты на примере банков

В различных банках методы закрытия дебетовых карточек могут отличаться. Ниже будет рассмотрен процесс аннулирования счета в популярных российских финансовых учреждениях.

Как закрыть карту банка Тинькофф через интернет?

Закрытие карточки Тинькофф-банка online выполняется поэтапно.

- Для начала необходимо погасить все долги по карте (когда подключена услуга овердрафта). Получить точные сведения можно у оператора банковского отделения или в личном кабинете интернет-банкинга. Когда счет выйдет в ноль, это значит, что клиент банку ничего не должен.

- Закрытие счета возможно через онлайн-банкинг Тинькофф. На сайте следует выбрать соответствующую опцию, затем нажать «Подтвердить». Также необходимо скачать, после чего заполнить заявление на данную процедуру. Затем клиенту нужно дождаться звонка от представителя банка и подтвердить действие.

- Расторжение карточного договора – это делается за 30 суток до закрытия счета. Следует посетить отделение банка. Менеджер распечатает клиенту договор о закрытии счета. После ознакомления с документом клиенту необходимо заверить подписью согласие с его положениями.

- Возврат карточки банку. Делать это не обязательно – по желанию держателя.

- Проверка статуса карты – активность счета проверяется в соответствующем разделе интернет-банкинга.

- При желании карту можно разрезать и выбросить.

/kak-zakryt-debetovuyu-kartu-3.jpg)

Как правильно закрыть карту Сбербанка?

Чтобы прекратить действие карточки, нужно закрыть счет. Способов закрытия несколько. Основные из них описаны ниже.

В отделении

Клиент может посетить банковское отделение, где была выдана карточка, и написать специальное заявление. Получить форму документа рекомендуется у менеджера финансового учреждения. Она заполняется с проставлением дат, подписью клиента и специалиста.

К примеру, если Сбербанк через несколько лет сообщит бывшему клиенту о наличии задолженности, он может смело отрицать этот факт, предъявив выписку.

Затем клиент обязан сдать карточку. Ему будет выдан мемориальный ордер по принятию ценностей на уничтожение

В данном случае важно проверить документ на наличие опечаток, ошибочных сведений. Карта будет заблокирована, но счет аннулируется через 45 суток после того, как клиентом было подано заявление

Онлайн

Закрыть карточку можно в Личном кабинете интернет-банкинга Сбербанка после авторизации клиента. В меню следует выбрать пункт «Закрыть карту». Затем необходимо проделать все шаги, которые даются в онлайн-инструкции.

/kak-zakryt-debetovuyu-kartu-4.jpg)

Как закрыть карту банка ВТБ 24?

Необходимо посетить отделение ВТБ 24 и сообщить специалисту о намерении закрыть счет. Затем клиенту выдается распечатанное заявление. Делается копия, на которой специалист ставит отметку, подтверждающую, что документ является действительным.

Если по карте имеются задолженности, их нужно устранить. Закрытие счета будет невозможно, даже если долг составляет несколько рублей. После погашения задолженности следует попросить у менеджера справку о том, что долга нет. Затем карта сдается в банк. Специалист обязан уничтожить ее в присутствии клиента (разрезать, выбросить).

Если все прошло нормально, в реестре финансового учреждения данных по счету не будет. Когда же они обнаружены, нужно показать менеджеру заявление клиента и справку, что задолженность отсутствует. Проблема будет решена.

/kak-zakryt-debetovuyu-kartu-5.jpg)

Как закрыть карту банка Хоум Кредит?

Схема закрытия дебетовой карточки Хоум Кредит такая же, как и в ВТБ 24. Достаточно посетить офис банка, подать заявление на аннулирование счета и карты. Через время также желательно проверить, насколько успешно прошла операция. Для этого нужно повторно посетить банковское отделение и проверить статус карты в реестре финансового учреждения.

Как закрыть карту Ситибанка?

Клиент должен с паспортом посетить отделение банка. Менеджер поможет составить заявление на закрытие карточного счета. В кассе учреждения можно получить на руки деньги – остаток по счету. Если очереди отсутствуют, на закрытие карты уйдет не более 10-20 минут.

Когда сумма остатка счета свыше 600000 руб., в таком случае нужно заказать выплату средств заблаговременно. Как правило, стандартный срок ожидания составляет несколько рабочих дней. Если же деньги необходимы держателю карточки срочно, он должен сообщить о данном факте менеджеру банка по телефону. Карта, которая привязана к определенному счету, будет аннулироваться в присутствии клиента Ситибанка.

Сложности возникают при закрытии счета, когда кроме личных средств имеются кредитные. Тогда пользователь должен погасить всю задолженность. Только после этого возможно закрытие дебетовой карточки.