Как узнать решение по кредиту в втб?

Содержание:

Основные причины отказа банка в оформлении кредита

Как уже упоминалось выше, если банк отклонил анкету заемщика, повторный запрос кредита можно будет подать не ранее чем через 90 календарных дней. За это время стоит поработать над собственным кредитным реноме, чтобы снизить вероятность повторного отказа. Как правило, причины отклонения заявок банки не сообщают. Но граждане, регулярно пользующиеся потребительскими займами, выявили несколько факторов, негативно влияющих на вероятность одобрения кредита:

- несоответствие доходов потенциального заемщика запрошенной сумме;

- избыточная закредитованность (на выплаты по имеющимся займам уходит более 50% дохода);

- огрехи в кредитной истории (записи о просрочках выплат, штрафах, пенях и т. д.);

- несоответствие потенциального заемщика требованиям банка к возрасту, прописке, стажу.

Чтобы следующая заявка была более успешной, стоит после получения отказа поработать с перечисленными факторами. Например, найти документальное подтверждение дополнительных доходов, погасить имеющиеся займы или хотя бы просрочки по ним, наработать требуемый стаж, получить прописку и т.д.

Кстати, как показывает практика, банки с большей охотой одобряют займы своим действующим клиентам, чем сторонним лицам. Больше всего шансов, конечно, у зарплатников. Но даже если у гражданина имеется вклад, открытый в ВТБ-24, или дебетовая карта этого банка, которой он пользуется регулярно, это существенно повышает его шансы на одобрение.

Процесс подачи и сроки рассмотрения заявки

Поэтому время рассмотрения заявки по кредиту ВТБ – это процесс, который зависит от аспектов, касающихся непосредственно финансового портрета заемщика. Таким образом, в разных ситуациях итоговое решение может быть принято в течение разного времени.

Кредитные средства будут зачислены на текущий счет, дополнительно клиентам выдается карта.

Но на практике менеджеры банка стараются убедить клиента в оформлении дополнительной услуги. Также возможно повышение процентной ставки по кредиту. Это обусловлено тем, что в договоре сразу обговаривается момент повышения ставки при отказе от страховки. Подробнее про страхование и возврат страховой премии вы можете узнать в нашей статье: Возврат страховки по кредиту ВТБ.

Звонит ли банк на самом деле?

Если вы не дождались решения по вашей заявке в течение 5 рабочих дней, можно смело звонить на горячую линию банка, либо идти в офис за разъяснениями.

Скорее всего, банк просто не смог дозвониться до заемщика по технической причине, либо по причине недоступности абонента и т.д.

Сбой в сети — распространенная проблема операторов, которые иногда даже не отправляют уведомление о пропущенных вызовах и абонентах, которые пытались дозвониться в тот промежуток времени. Иногда клиент просто не обращает внимание на такие смс и номера, целенаправленно не берет трубку с неизвестного номера и т.д. В итоге оказывается, что это звонили из ВТБ, чтобы сообщить о принятом решении

Взять и забыть позвонить заемщику (особенно в случае положительного решения) ВТБ навряд ли сможет. Если такие ситуации имеют место, то они являются исключениями из общих правил.

Для чего необходимо знать сроки предоставления решения

Проверить статус заявки на кредит можно на сайте ВТБ.

Проверить статус заявки на кредит можно на сайте ВТБ.

Несмотря на то что процедура рассмотрения обращения одинакова для всех, каждый банк обозначает собственный промежуток времени для принятия решения по заявке.

Чаще всего представители банка связываются с гражданином по указанному им номеру телефона и сообщают, можно рассчитывать на получение кредита или нет. В случае положительного решения потенциальному клиенту остается явиться в ближайшее отделение с документами. Если же итогом рассмотрения стал отказ, гражданин вправе обратиться в другую кредитную организацию.

Зная процентные ставки, сроки и другие условия предоставления займа в разных банках, можно высчитать ежемесячный платеж и сумму пени за возможные просрочки с помощью кредитного калькулятора. Это поможет принять решение при выборе между несколькими банками.

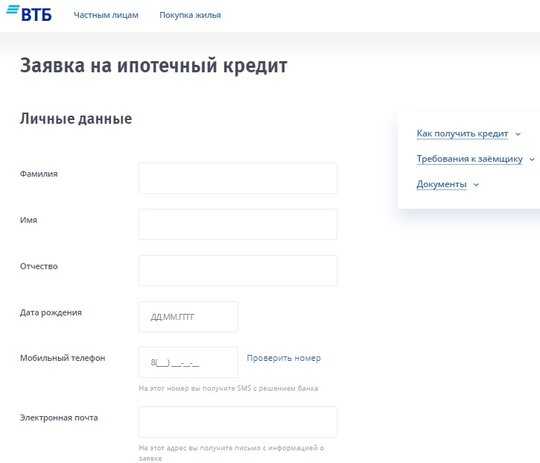

Подача заявки на ипотеку

В ВТБ узнавать предварительное решение очень просто. Компания разработала простую форму онлайн-анкетирования, позволяющую быстро оценить заемщикам шансы на одобрение. Перейти к заполнению заявки можно, нажав на кнопку «Оформить заявку».

В форме необходимо отобразить:

- Личные данные: ФИО, год рождения, контакты, E-mail.

- Информацию по работе: ИНН работодателя, доход, стаж.

- Данные по ипотеке: состояние объекта покупки, регион нахождения недвижимости, первый взнос, цена жилья, срок погашения.

- Паспортные реквизиты.

После заполнения заявки, нажать на кнопку «Отправить» и дождаться ответа.

Оформление заявки на ипотеку в ВТБ 24

Способы получения кредита

Чтобы оформить ссуду в кратчайшие сроки, придерживайтесь инструкции:

- заполните онлайн-заявку на официальном банковском сайте;

- узнайте предварительное решение в течение пяти минут, получив СМС-сообщение;

- обратитесь в ближайший офис ВТБ с определённым пакетом документации;

- получите пластиковую карту, на которую будут зачислены заёмные средства.

Если у вас имеется аккаунт на портале государственных услуг, авторизуйтесь в нём при заполнении заявки, чтобы ускорить процесс оформления кредита. В этом случае ваши шансы на одобрение ссуды увеличиваются.

При необходимости новые и постоянные клиенты могут обратиться в территориальное отделение банка, чтобы подать заявление.

При себе следует иметь определённые документы. Их список можно уточнить у специалиста call-центра.

Почему банк не обязан объяснять причину отказа?

Согласно внутренним правилам, которые прописаны в условиях о предоставлении кредита, банк не обязан объяснять клиенту причину своего отказа, ссылаясь на политику неразглашения информации. Несмотря на то, что в других странах банк всегда объясняет, почему он отказывает в предоставлении займа, российские кредитные организации не желают следовать этой тенденции.

Возможные причины этого:

- Клиент может корректировать информацию о себе. Получив обоснованный отказ в нескольких банках, потенциальный заемщик может проанализировать и предоставить «скорректированную» историю о себе, что повышает риски мошенничества.

- Банк избегает некоторых категорий заемщиков, которые несут определенные риски. Озвучить отрицательный ответ по этой причине не предоставляется возможным, не нарушая Конституции, поэтому банк может ссылаться на отказ по экономическим причинам.

- Банк не имеет права озвучивать полученные данные о клиенте. В большинстве случаев сведения запрашиваются в БКИ под подписку об их неразглашении. Не стоит забывать, что кредитный инспектор может получать неофициальную информацию, источники которой он вряд ли будет раскрывать.

Как взять кредит?

Заявление может подать гражданин России старше 21 года с постоянной регистрацией в регионе, в котором присутствует отделение ВТБ.

Ещё одно немаловажное требование – получение дохода в размере не менее 15 000 рублей в месяц. Заявка подаётся:

Заявка подаётся:

- в территориальном отделении;

- через банковский сайт;

- с помощью «ВТБ-Онлайн» (для фактических клиентов банка).

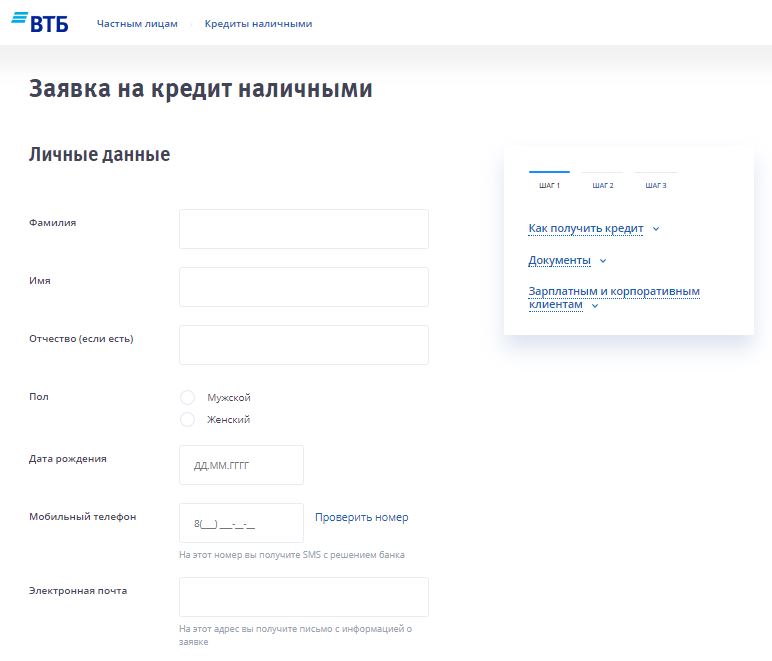

Следуйте инструкции, чтобы оперативно получить кредит:

- заполните поля электронной формы заявления;

- дождитесь СМС или сообщения на e-mail с предварительным решением;

- обратитесь в ближайший банковский офис с определённой документацией;

- дождитесь сообщения с окончательным решением по заявке;

- повторно посетите отделение банка с паспортом, заключите кредитный договор и получите карту с заёмными средствами на балансе.

Перечень необходимых документов

Если в ВТБ ипотеку одобрили предварительно, то можно начать сбор следующих документов:

- заявление-анкета;

- паспорт гражданина России;

- страховое свидетельство пенсионного страхования;

- форма 2-НДФЛ, допустима справка по форме ВТБ или декларация о доходах;

- копия трудовой книжки;

- военный билет – мужчинам до 27-ми лет.

В ВТБ ипотеку одобряют в полном объеме при согласии клиента комплексного страхования рисков: потери трудоспособности/утраты жизни, повреждения купленной квартиры, ограничения прав собственности

Важно! Страховка риска утраты, порчи залоговой недвижимости обязательна для одобрения всех ипотек ВТБ

Как оставить онлайн-заявку на кредит в ВТБ?

Если вы уже являетесь клиентом банка, вам понадобится авторизоваться в системе на официальном веб-сайте и подать заявку на потребительский кредит в ВТБ в онлайн-режиме через интернет-банк.

Как правило, на заполнение полей электронной формы уходит не более 10–20 минут, а предварительное решение приходит в SMS-сообщении на указанный в бланке номер телефона в течение 15 минут.

Заполнить электронную форму запроса может и человек, не являющийся клиентом кредитной организации.

Менеджеры банка изучают предоставленные бумаги в течение трёх рабочих дней, после чего уведомляют заявителя о принятом решении по кредиту.

Если заявка была одобрена, с клиентом заключается соответствующий кредитный договор. Как правило, на рассмотрение запроса уходит менее трёх рабочих дней, поэтому получить заёмные средства на любые цели можно существенно быстрее.

Как взять в ВТБ банке кредит наличными или на карту физлицам

Требования к заявителям довольно демократичны. Право получить кредит наличными или банковскую карту в ВТБ предоставлено физическим лицам при наличии:

- гражданства России;

- регистрации на территории действия отделения финансовой организации;

- отсутствия негативных фактов в кредитной истории;

- официально подтвержденных доходов, уровня которых достаточно для исполнения обязательств.

Возрастные границы довольно широки. Ссуды предоставляются с 19 лет (на дату подачи заявки). Предельный возраст заемщиков ограничивается 75 годами на момент полного закрытия долга.

Учреждение оставляет за собой право рассматривать запросы в течение 1-3 дней. Однако на практике предварительное решение сообщается намного быстрее. Обычно соискатель получает СМС с положительным решением через 15 минут после отправки заявления на утверждение.

Сроки рассмотрения кредитов

Ранее уже говорилось о том, что стандартные сроки варьируется от одного до пяти дней, причем учитываются не выходные дни, а только рабочие. Вот от каких факторов зависит этот срок:

Прежде всего время рассмотрения будет зависеть от самого клиента, обратившегося в банк. К примеру, если у заемщика есть зарплатная карта ВТБ 24, то решение будет принято очень быстро – в течение получаса после того, как будет отправлена заявка.

Здесь все дело в том, что банку нет необходимости изучать документы клиента, так как выписка по зарплатному счету формируется в автоматическом режиме. Исключение составляют разве что те клиенты, которые запрашивают очень большую сумму – от полумиллиона и более.

Здесь нужно будет предоставить информацию не только по заработной плате, но и документы на собственность, а так же копию трудовой книжки. Рассмотрение такой заявки может занять еще пару дней.

Так же время рассмотрения будет зависеть от документов, предоставляемых в банк, и от их количества. Так, чем больше документов вы предоставляете, тем больше времени банку понадобится на то, чтобы их изучить.

Если же некоторые бумаги вызывают у банка сомнение, либо они заполнены неверно, то организация может попросить у вас дополнительный пакет документов. Естественно, после того, как будут предоставлены новые документ, процесс по рассмотрению заявку будет запущен заново.

Так же время изучения заявки будет зависеть от кредитной истории. Так, если вы уже брали кредит, и у вас сформировалась положительная кредитная история, то решение не займет более двух дней.

Если же таковой истории нет, либо она не положительная, то банк может запросить, к примеру, справки о погашении тех кредитов, по которым имелась задолженность.

Ну и конечно же очень важный фактор – это загруженность банка, ведь если заявок будет очень много, то специалисты просто физически не успеют выполнить все условия. Соответственно, и время рассмотрения может затянуться.

Что делать, если…

ВТБ отказал в кредите

- Во-первых, ознакомьтесь с основными параметрами, влияющими на одобрение, описанными в данной статье. Сопоставьте себя с этими параметрами, найдите сильные и слабые стороны. Исправьте свои слабы стороны.

- Во-вторых, используйте любые способы повышения своего кредитного рейтинга, например: поручитель, созаемщик, полный пакет документов, справки о дополнительных доходах, оформление залога. Чем больше информации о себе вы предоставите банку, тем выше вероятность одобрения.

- В третьих, воспользуйтесь сервисом, который поможет подобрать банк, не отказывающий в займе. Сервис проанализирует вас и подберет максимально подходящее предложение.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Когда можно обратиться в ВТБ повторно?Подать повторную заявку в ВТБ можно через 60 дней с момента отклонения первой заявки

Важно! Если за 60 дней вы не проанализируете причину отказа и не исправите ее, повторная заявка будет также отклонена.

Как проверить остаток долга в «ВТБ Онлайн» и приложении?

Самый простой способ узнать, сколько осталось платить по кредитному договору – воспользоваться интернет-банк «ВТБ Онлайн» либо программой для смартфонов, следуя инструкции:

- Пройдите авторизацию в системе по логину/паролю/коду из СМС либо 4-значному PIN.

- В разделе продуктов выберите вкладку «Кредиты».

- Из списка открытых займов перейдите к интересующему кредитному счету (его можно сразу выбрать в главном меню).

- Нажмите «График платежей», в последней справа графе отображается остаток после каждой транзакции.

- Сохраните, отправьте на электронную почту или распечатайте отчет при необходимости.

Кроме того, узнать сумму можно во вкладке «Досрочное погашение», здесь отображается остаток, который нужно внести на счет для полного закрытия договора – формирование выписки бесплатно.

Регистрация в интернет-банкинге: что для этого нужно?

Чтобы зарегистрироваться в онлайн-банкинге, необходимо подать заявление. Сделать это можно как в офисе, так и по телефону, позвонив на горячую линию.

После того, как будет составлен договор о подключении услуги, вы сможете зарегистрироваться и посмотреть интересующую вас информацию:

- Для этого нужно перейти на страницу сервиса, ввести логин и пароль. Логин представляет собой уникальный код, который предоставляется банком и прописан либо в договоре, если вы подключаете услугу в офисе, либо в смс-сообщении, если вы пользуетесь горячей линией.

- Войдя в ваш кабинет, вы увидите меню, состоящее из разных видов услуг.

- На верхней панели управления вы найдете пункт «Кредиты».

- Зайдя в этот раздел, вы увидите список кредитных предложений и сможете оформить заявку на получение займа. Здесь же вы сможете отследить и ее статус.

https://www.youtube.com/watch?v=C_QHR3td0yA

Кабинет подключается к вашему мобильному телефону, после чего номер становится «финансовым». В дальнейшем все сообщения от банка будут приходить именно на него, включая и решения по кредиту.

Подключив сервис, вы сможете легко управлять вашими финансами: не только отслеживать решения по кредитам, но и подавать заявки на открытие новых карт, оформлять депозиты, оплачивать различные услуги.

Популярные вопросы будущих заемщиков

Даст ли банк кредит, если есть текущие просрочки.

Текущие просрочки, исполнительное производство — это стоп факторы, при которых кредит не дают. Банк обращается к базам ФССП, которые содержат информацию о действующих исполнительных производствах. Заемщик, имеющий просрочку, для банка не является целевым. Банк не будет ему доверять, поэтому в займе будет отказано.

Какой банк лучше выбрать для кредита - ВТБ или Сбербанк?

В случае наличия зарплатной карты ВТБ или Сбербанка лучше выбирать банк, в котором эта карта. Ставка по кредиту будет меньше, волокиты с документами тоже. На минимальную ставку ориентироваться не следует, т.к. ставка определяется после подачи анкеты. По удобству онлайн сервисов и числу отделений Сбербанк более предпочтителен. Однако народу в отделениях Сбербанка и очередей также очень много.

Дадут ли кредит в ВТБ, если есть кредит в другом банке?

Если вы платите регулярно по кредиту в другом банке, не допускаете просрочек — значит вы ответственный заемщик. Решение о выдаче кредита в ВТБ в таком случае определяется вашим доходом. Если его хватит, чтобы платить сразу оба кредита, то будет одобрение. Первоначально нужно посчитать ПДН — показатель долговой нагрузки в случае наличия 2х кредитов. Сделать это можно на специальном калькуляторе ПДН нашего проекта. Если ПДН меньше 50%, то шансы на получение второго кредита велики.

Как узнать кредитную историю ВТБ24 и где она хранится

Все кредитные истории хранятся в одном или нескольких, из более чем 30-ти существующих, Бюро кредитных историй.

Наиболее крупные из них, это:

- «НБКИ» (Национальное бюро).

- «Эквифакс Кредит Сервисиз».

- «Объединенное КБ».

- «КБ Русский Стандарт».

Более 92% всех отчетов о взятых и погашенных кредитах хранятся в одной из перечисленных организаций. Бюро кредитных историй ВТБ 24 хранит эти документы несколько лет и актуализирует информацию по мере необходимости. Один раз в год каждый потребитель имеет право получить свою историю бесплатно. Все последующие обращения – платные.

Чтобы узнать, где хранится ваша кредитная история, необходимо обратиться в Центральный Банк РФ, написав заявление в письменной форме либо заполнив форму онлайн. Далее Центробанк вышлет вам список БК с контактными данными, в которых может находиться ваша история.

Также узнать эту информацию можно непосредственно в банке, клиентом которого являетесь либо когда-то являлись.

Как взять кредит?

Чаще всего банк отклоняет заявки, если в них были допущены ошибки.

Как узнать статус заявки на кредит в банке ВТБ самостоятельно?

Статус заявки на кредит можно просмотреть после авторизации на странице: https://online.vtb.ru/content/v/ru/login.html.

Если вы клиент банка и используете сервис ВТБ Онлайн, то ответ на предварительную и основную заявки (после предоставления пакетов документов) можно узнать в своем Личном кабинете на сайте компании.

Вы подавали заявку на кредит и ждете одобрения или отказа. Как узнать одобрен ли кредит в банке ВТБ? Не только вы, но и банк заинтересован в реализации своих финансовых продуктов. Поэтому банк свяжется с вами одним или несколькими способами. Основные варианты того как уточнить состояние своей заявки мы перечислим в нашем обзоре.

Что влияет на вероятность одобрения

- Кредитная история — кредитная история показывает ВТБ надежность заемщика. Какие у него были кредиты, на каких условиях, как он их выплачивал, были ли у него просрочки или проблемы с внесением платежей.

- Платежеспособность — платёжеспособность является одним из ключевых факторов в принятии банком положительного решения. Идеальной является ситуация, когда процент платежей по кредиту не превышает 30% от общего дохода заемщика. Такой процент позволяет заемщику застраховать себя от непредвиденных обстоятельств. На оценку платежеспособности влияют: текущие кредиты, алименты, долговые обязательства, иждивенцы, задолженности.

- Место работы — низкий трудовой стаж, отсутствие официального места работы, частые смены профессии снижают кредитный рейтинг. ВТБ ищет надежных клиентов, которые получают стабильные и официальные доходы.

- Требования — каждый банк устанавливает свои требования к заемщику. Если вы не соответствуете хотя бы 1 минимальному требованию — будет отказано. Узнать требования ВТБ к заемщикам можно на официальном сайте, на странице выбранной кредитной программы.

- Документы — чем больше документов вы сможете предоставить ВТБ, тем выше вероятность одобрения вашей кредитной онлайн заявки. В пакет документов входят: документы, подтверждающие личность; документы, подтверждающие доход; документы, подтверждающие трудоустройство; дополнительные документы. Документы проверяет служба безопасности ВТБ, если в них допущены ошибки или информация намеренно искажена — будет отказано.

Как повысить вероятность одобрения

- Поручитель — предоставить банку одного или нескольких поручителей;

- Созаемщик — привлечь созаемщика;

- Залог — оформить потребительский займ под залог недвижимого или движимого имущества;

- Дополнительный доход — предоставить банку сведения о дополнительных доходах и подтвердить их документами.

- Снизить нагрузку — закрыть действующие потребительские ссуды, рассрочки, ипотеки или кредитные карты либо снизить их ежемесячные платежи. Чем ниже долговая нагрузка, тем выше платежеспособность заемщика.

Что делать, если ВТБ отказал в кредите

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

- Обратиться с заявкой в другую кредитную организациюОтказ в выдаче кредита ещё не является фактом полной невозможности его оформления – иногда заёмщику стоит оформить заявку в другой банк. Возможно, он одобрит кредит, пусть и с другими условиями по договору. Стоит помнить, что служба безопасности ВТБ очень строго оценивает кандидатов на роль заёмщика. Выбор нового банка-кредитора не только позволит увеличить шансы на одобрение и избежать отказа, но и улучшить условия по кредитным процентам (ВТБ не славится крупной выгодой для клиентов, являясь скорее кредитором с большим рейтингом).

- Попробовать оформить повторную заявку спустя некоторый срокОпределив главные причины для отказа предыдущей заявки, заёмщик может попробовать оставить запрос в этот же банк спустя какое-то время. Однако в этом случае есть один важный нюанс: перед отправкой нового запроса стоит устранить потенциальные недочеты в данных. Проще говоря, клиент ВТБ должен либо дополнить заявку новыми документами, которые не были указаны в прошлой, либо изменить размер своего дохода и подключить в оформление поручителя или созаёмщика.

Через какое время можно обратиться повторно

Важно! Сроки на повторное обращение в ВТБ могут измениться, на период 2020 года новая заявка оформляется спустя 60 календарных дней, но в 2021 году условия, возможно, станут другими. Для уточнения информации советуем обратиться за консультацией в клиентскую службу ВТБ.

Как повысить вероятность одобрения

Попытаться узнать причину отказа банкаЗная повод отказа, заёмщику стоит понять, каким образом получить максимум выгоды от оформления кредита. Чтобы проанализировать платежеспособность (отсутствие стабильного дохода играет решающую роль при отказе банка), стоит воспользоваться кредитными онлайн-калькуляторами или проконсультироваться с менеджерами ВТБ по телефону.

Изменить данные по новой заявкеСпособов изменения данных очень много — вот главные из них: увеличить ежемесячный доход за счёт привлечения сторонних средств на банковский счет заёмщика, оформить созаёмщика в лице супруги или родителя, зарегистрировать поручителя или оставить часть имущества в залог по кредиту. Конечно, некоторые варианты несут за собой определенные риски: потери собственности или передачи ответственности за долги своим близким, однако за неимением других способов заёмщику придется руководствоваться этими.

Обратиться за кредитом в другие банкиВариант по обращению в несколько кредитных организаций подойдёт тем, кто обладает достаточным временем и знаниями, чтобы изучить детали других договоров. Если оформить 2-3 заявки в другие банки, шансы на одобрение возрастут

Однако стоит помнить, что условия по процентным переплатам и срокам на погашение у каждой организации разнятся.

Важно! Если вы являетесь зарплатным клиентом какого-либо банка, рекомендуем сразу обращаться в него. Взять потребительский кредит зарплатному клиенту проще, так как банк видит все зачисления зарплаты на счета зарплатных клиентов

Если же вы являетесь зарплатным клиентом ВТБ и получили отказ — читайте статью, чтобы проанализировать и исправить эту ситуацию.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Как правильно оставить заявку на кредит в Банке ВТБ?

Кредит наличными доступен для любого человека, отвечающего определённым требованиям банка, а именно:

- имеющего российское гражданство;

- работающего на последнем месте трудоустройства более трёх месяцев;

- достигшего возраста 21 года (при этом на момент погашения займа клиенту не должно быть больше 75 лет);

- не участвующего в процедуре признания финансово несостоятельным.

Условия кредитования определяются в персональном порядке, потому как они зависят от желаемой суммы займа и срока его предоставления, а также платёжеспособности человека.

Лица, участвующие в зарплатных и корпоративных проектах, могут претендовать на определённые льготы (например, на заниженную процентную ставку). Специальные условия кредитования предусмотрены и для граждан, работающих в сфере медицины, образования и государственного управления (речь идёт о программе «Люди дела»).

Кредит наличными предоставляется на срок от шести месяцев до пяти лет на сумму вплоть до 3 млн. рублей. Процентная ставка колеблется от 12,9 до 20,9% годовых.

Получить займ можно двумя способами:

- при личном обращении в офис банка;

- при заполнении электронной формы запроса на веб-сайте компании.

Перед оформлением заявки на кредит в ВТБ в онлайн-режиме или при личном визите в банк важно ознакомиться с предоставляемыми условиями кредитования. Рассчитать займ можно с помощью специального калькулятора — https://www.bm.ru/ru/personal/kredit-nalichnymi/

Способы узнать задолженность

Через интернет

Если вас интересует, как узнать задолженность по кредиту в ВТБ через интернет, то есть два варианта:

- через сервис «ВТБ-Онлайн» (раньше назывался системой «Телебанк»);

- через официальное приложение ВТБ для смартфонов (раньше называлось «Телеинфо»).Чтобы посмотреть долг по кредиту на сайте, нужно:

- зайти на online.vtb.ru;

- ввести номер карты либо логин;

- на подключенный к карте номер мобильного, придет СМС-подтверждение, которое нужно будет ввести в соответствующее поле;

- на открывшейся странице необходимо выбрать пункт меню «Счета и кредиты».

Далее, клиент получает возможность посмотреть остаток основного долга, остаток суммы процентов, процентную ставку и размер ежемесячного платежа. Кроме того, там же заемщик может воспользоваться калькулятором досрочного погашения, который подсчитает, сколько нужно внести денег для полного закрытия кредита, а также наглядно покажет экономию средств.

Что касается мобильного приложения, то оно по функциональности несколько уступает онлайн-банкингу. Тем не менее, посмотреть остаток долга и размер ежемесячного платежа там можно.

зарегистрированным в системе «ВТБ-Онлайн»

По телефону

Служба поддержки клиентов ВТБ работает круглосуточно, поэтому заемщик даже посреди ночи может позвонить по бесплатному номеру 8-800-100-24-24 и через автоответчик узнать интересующую информацию или дождаться соединения с оператором. Для жителей столицы также доступен номер (495) 777-24-24.

Нужно учитывать, что для авторизации в системе потребуется УНК (уникальный номер клиента), который сообщается при оформлении договора, а также последние 4 цифры номера карты, на которую банк переводил кредит.

Через СМС

SMS-оповещения носят информационный характер.

Подключить их проще всего сразу при оформлении займа, однако её можно активировать самостоятельно, в банкомате ВТБ или сервисе «ВТБ-Онлайн».

Статья в тему: Как подключить СМС-оповещение на карту ВТБ через интернет: 7 простых шагов

Сотрудник банка спросит, о каких событиях вы хотите получать уведомления. Можно отслеживать перемещение средств на счете, а также получать напоминания о приближающемся дне внесения ежемесячного платежа.

Услуга предоставляется за небольшую абонентскую плату. Точную стоимость лучше узнавать у сотрудника банка в офисе или через горячую линию ВТБ.

Помимо вышеперечисленных способов проверки состояния кредита, кредитный менеджер при заключении договора обычно предлагает оформить информирование по электронной почте. Тогда в начале месяца клиенту приходит информационное письмо – сколько ещё платежей осталось, каков размер основного долга, какова сумма оставшихся процентов.

Сроки рассмотрения кредитов

Ранее уже говорилось о том, что стандартные сроки варьируется от одного до пяти дней, причем учитываются не выходные дни, а только рабочие. Вот от каких факторов зависит этот срок:

Прежде всего время рассмотрения будет зависеть от самого клиента, обратившегося в банк. К примеру, если у заемщика есть зарплатная карта ВТБ 24, то решение будет принято очень быстро – в течение получаса после того, как будет отправлена заявка.

Здесь все дело в том, что банку нет необходимости изучать документы клиента, так как выписка по зарплатному счету формируется в автоматическом режиме. Исключение составляют разве что те клиенты, которые запрашивают очень большую сумму – от полумиллиона и более.

Здесь нужно будет предоставить информацию не только по заработной плате, но и документы на собственность, а так же копию трудовой книжки. Рассмотрение такой заявки может занять еще пару дней.

Так же время рассмотрения будет зависеть от документов, предоставляемых в банк, и от их количества. Так, чем больше документов вы предоставляете, тем больше времени банку понадобится на то, чтобы их изучить.

Если же некоторые бумаги вызывают у банка сомнение, либо они заполнены неверно, то организация может попросить у вас дополнительный пакет документов. Естественно, после того, как будут предоставлены новые документ, процесс по рассмотрению заявку будет запущен заново.

Так же время изучения заявки будет зависеть от кредитной истории. Так, если вы уже брали кредит, и у вас сформировалась положительная кредитная история, то решение не займет более двух дней.

Если же таковой истории нет, либо она не положительная, то банк может запросить, к примеру, справки о погашении тех кредитов, по которым имелась задолженность.

Ну и конечно же очень важный фактор – это загруженность банка, ведь если заявок будет очень много, то специалисты просто физически не успеют выполнить все условия. Соответственно, и время рассмотрения может затянуться.

Причины отказов

Конечно, в некоторых случаях банк может и отказать в заявке. Причиной может стать, к примеру, несоответствие запрашиваемой суммы получаемым доходам или отрицательная кредитная история. В каждом случае все индивидуально.

Почему банк не объясняет причины отказов?

Внутренние правила банковских организаций гласят, что банковские институты имеют право не разглашать причину того, почему банк отказал в кредите, ссылаясь на политику конфиденциальности.

И хотя западные банки всегда сообщают, почему именно они отказывают в кредите, организации нашей страны не желают следовать этой тенденции.

Итак, вот лишь некоторые причины такого поведения:

- Клиент способен откорректировать свою личную информацию. А потому, получив отказ в банках, он может откорректировать информацию о себе и вновь подать заявку. Естественно, это повышает риск мошенничества.

- В некоторых случаях банк опасается некоторых клиентов, которые несут в себе определенные риски. Банк при этом не может озвучить реальную причину, не нарушив Конституцию, а потому ссылается на отказ по экономическим причинам.

Еще один возможный вариант заключается в том, что сам банк не может разглашать информацию о клиенте. Соответственно, не может быть разглашена и официальная причина отказа.

Какие требуются документы?

- Для граждан России необходимо предоставить паспорт.

- Если заёмщик иностранец, то, кроме паспорта, нужна виза или другая справка, свидетельствующая о легальности нахождения в стране.

- Трудовую книжку можно предоставить в форме заверенной копии. Если предусмотрены поручители, то они также заверяют трудовые книжки или трудовые договоры.

- Документы о доходах предоставляются либо по форме банка, либо бухгалтерской справкой с печатью и подписью работодателя.

Также менеджер может попросить копии документов на приобретаемую квартиру.

Если заёмщик планирует воспользоваться материнским капиталом, то потребуются: справка из Пенсионного фонда, свидетельство о рождении ребёнка и свидетельство о браке.

Кредитный проект «Победа над формальностями» предусматривает оформление ипотеки всего по двум документам: СНИЛС и паспорт. По этой программе ВТБ 24 даёт займы до 30 миллионов рублей.

Расчёт переплаты на ипотечном калькуляторе

На сайте имеется калькулятор, в котором вы настраиваете годовые ставки, сроки выплаты и ежемесячные платежи. После анализа можно сразу перейти к заполнению анкеты, нажав кнопку «Оформить заявку». С помощью этого инструмента рассчитывается переплата за всё время кредитного договора, сумма платежей с разбивкой на погашение основного долга и начисленные проценты.

Какой бывает кредитная история

Российский банк ВТБ 24 кредитные истории формирует как плохие, так и хорошие, в зависимости от того, как клиент справляется со своими финансовыми обязательствами перед банком.

Хорошая кредитная история – отчет, из которого следует, что клиент вовремя погасил задолженность, точно в срок вносил ежемесячные платежи, не погашал кредит досрочно, не был судим и не привлекался.

Плохая кредитная история будет у того, кто регулярно просрочивал ежемесячные выплаты, вынуждал банк постоянно напоминать о просрочках и начислять штрафы. Если договор займа передавался коллекторам либо в суд, это также «черным пятном» отразится в отчете.

Время рассмотрения заявки в ВТБ

Общепринятый срок рассмотрения кредитной заявки в ВТБ составляет от 1 до 5 рабочих дней, но есть несколько факторов, напрямую влияющих на скорость принятия решения:

- Неполный пакет документов. Если заявитель не предоставил все нужные бумаги и банк не видит полной картины его финансового состояния, время принятия решения автоматически возрастает. Оператор свяжется с клиентом по телефону и попросит принести недостающие справки, после чего рассмотрение заявки начнется сначала.

- Зарплатные программы банка. Получая выплаты на карту ВТБ, гражданин с высокой долей вероятности может рассчитывать на положительный ответ по заявке. При проверке документов представители банка видят, что процесс возврата обеспечен финансовыми гарантиями, и могут принять решение в тот же день, иногда достаточно нескольких часов.

- Кредитная история. Банк обязательно будет проверять предыдущие эпизоды финансовых отношений заявителя с разными организациями и подаст запрос в бюро кредитных историй (БКИ), что тоже занимает некоторое время. Если в записях обнаруживают проблемные займы, это увеличивает продолжительность ожидания ответа, а иногда приводит к отказу. Если же КИ оказывается положительной, ответ будет готов через 1-2 дня.

- Человеческий фактор. Операторы проверяют заявки по мере их поступления, и если их накопилось большое количество, то время принятия решения увеличивается до максимума. Поэтому ожидание ответа в течение нескольких дней не повод для беспокойства: возможно, причиной стал высокий спрос на займы в ВТБ.

Сайт ВТБ банка.

Сайт ВТБ банка.

Преимущества и условия оформления заемных средств в ВТБ 24

Вы можете подтверждать уровень доходов разными способами, получить бесплатную пластиковую карту без дополнительных страховок. Оформить заем могут разные категории лиц, потому кредитная программа банка ВТБ 24 является выгодным предложением.

Если у Вас есть зарплатная карта ВТБ 24, то Вы можете получить заем с минимальной процентной ставкой. По желанию, может быть оформлена страховка, которая может покрыть риски в случае проблем со здоровьем и различными утратами.

Подать заявку на потребительское кредитование в ВТБ 24 может любой гражданин России от 21 года до 65 лет, имеющий постоянную регистрацию в любом регионе Российской Федерации, где есть отделение банка. Заёмщик должен иметь общий стаж 1 год и положительный кредитный имидж.

Есть несколько способов узнать остаток по кредиту в ВТБ 24, рассмотрим их подробнее.