Cправка по форме банка втб — скачать образец, пример заполнения

Содержание:

Реструктуризация ипотеки в втб 24 физическому лицу в 2021 году

Банки обычно идут навстречу заемщикам в вопросе пересмотра пунктов договора, т. к. в ином случае предполагается расторжение через суд или оформление судебной отсрочки, предоставляемой на долгий срок.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Заявления рассматриваются только от физ. лиц-граждан РФ. Условия:

- возраст: 21-70 лет.

- у клиента должна быть регистрация в том регионе, где находится отделение организации.

- заемщик обязан иметь источник постоянного дохода на уровне, позволяющем ему исполнять обновленные обязательства перед банком;

- стаж на последнем месте работы — 12 мес.;

Если 1 или несколько требований не соблюдены, то участие в программе не осуществимо.

Обязательно ли страхование?

Страхование залога и жизни являются обязательными, так как кредитор должен быть уверен в возврате выдаваемых средств. Страховой полис можно оформить страховой компании ВТБ банка, так и в сторонней, предварительно сравнив стоимость и определив выгодный вариант.

Обязательно сравнивайте предложения нескольких компаний, так как разница может быть существенной. Выгодоприобретателем по всем полисам является банк. При наступлении страхового случая клиенту будет выплачен разница между страховым возмещением и стоимостью залога, если она будет.

Стоимость страховки можно вернуть после получения кредита!

Для увеличения вероятности принятия банком положительного решения при заполнении анкеты можно рекомендовать:

- Не допускать грубых или умышленных ошибок. Внимательно проверяйте номера телефонов, так как погрешность в одной цифре может привести к отказу.

- Честно и развернуто отвечать на поставленные вопросы. Сегодня банк проверяет данные по различным системам, которые позволяют быстро определить лишние 10 000 приписанные к зарплате или родственников просрочников, которые не возвращают кредиты в других банках.

- Объективно оценивать свои возможности и рассчитывать долговую нагрузку. До заполнения анкеты воспользуйтесь калькулятором на сайте, чтобы определить платеж и соотнести с ежемесячными поступлениями. Банк откажет при несоответствии запрашиваемой суммы материальным возможностям.

- Указывать контактных лиц, которые смогут подтвердить степень ответственности и дать характеристику – знакомых, коллег и родственников (не супругов). Заранее решите, кого попросить о помощи и предупредите их о проверке службой безопасности. Всегда положительно отражается наличие телефонов родителей.

- Подтверждать по возможности любые слова и цифры. Показав свою открытость и желание сотрудничать, можно получить при одобрении сниженный процент.

- Заранее приобрести хорошую кредитную историю. Если нет необходимости в заемных средствах, но планируете оформление ссуды на покупку жилья, возьмите сумму 30 000-50 000 рублей и выплатите в течение нескольких месяцев, чтобы показать аккуратность при исполнении условий банка. Оптимальный период выплат 6-8 месяцев.

В статье рассмотрели, какие документы нужны для ипотеки в ВТБ 24 на квартиру, помните, что только вместе с достоверной анкетой заемщика, платежеспособностью и хорошей финансовой дисциплиной одобрят деньги на покупку дома.

Кредит на улучшение жилищных условий, не смотря на бюрократические требования самый доступный способ покупки собственности, а выгодные условия компенсируют негативный остаток от длительной подготовки.

Причины отказа

Отказать в предоставлении ипотеки могут по таким причинам:

- Отсутствие некоторых документов из обязательных при заявке на ипотечные кредиты.

- Отсутствие официального трудоустройства или недостаточный доход. Если клиент является зарплатным клиентом ВТБ, банк сам проверяет состояние зарплатного счета.

- Предоставление заведомо ложных сведений в анкете-заявке. Часто махинации со сведениями замечаются в пункте, где указываются доходы заявителя. Граждане намеренно пытаются преувеличить свой доход.

- Большое количество ошибок, описок в анкете, несоответствие данных в личных документах сведениям, приведенным в анкете.

- Плохая кредитная история. Если гражданин претендует на ипотечный кредит, в 100% всех случаев проводится проверка кредитной истории с помощью запроса в бюро кредитных историй. Туда переходит вся информация по недобросовестным заемщикам. При этом вовсе необязательно совсем не платить по кредитам, достаточно часто нарушать сроки внесения обязательных платежей. На единичные просрочки внимания не обратят. Если кредитная история вообще отсутствует, это тоже не говорит в пользу клиента — банки не смогут охарактеризовать его надежность.

- Доход, не позволяющий без проблем вносить ежемесячные платежи. По негласному правилу всех банков ежемесячный платеж не может превышать 40-50% от заработка заявителя за месяц. Так как обычно рассматривается совокупный доход супругов при оформлении ипотеки, то учитывается именно эта сумма.

- Низкий уровень ликвидности недвижимости, которая предоставляется в банк в качестве залогового имущества. Кредитор всегда внимательно анализирует жилье.

- Состояние здоровья заявителя. Отказ в 100% случаях выносится недееспособным гражданам или заемщикам, которые имеют серьезные заболевания.

- Формальные причины. Даже при подходящих доходах и отличной кредитной истории можно получить отказ в предоставлении ипотеки. К примеру, под параметры ипотеки может не подойти возраст заявителя. Ипотека рассчитана, как правило, на 20-30 лет. Максимальный возраст, когда ее можно взять — это 40 лет. Есть один вариант — снизить срок кредитования, но тогда возрастают ежемесячные платежи.

Причин отказа в получении ипотеки множество. Банк имеет право не сообщать заявителю, что стало решающим фактором отказа. Как показывает практика, многое зависит от анкеты и правильности ее заполнения.

Бланк справки по форме ВТБ

Скачать справку по форме ВТБ

по форме ВТБ можно на официальном сайте банка онлайн. Она должна содержать актуальные данные на момент ее заполнения и предоставления в ВТБ. Далее документ необходимо распечатать и заполнить по правилам ВТБ. Пример заполнения можно также найти на официальном сайте и скачать в формате ворд. Узнайте, какой банк одобрит кредит Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Образец заполнения справки по форме ВТБ

Чтобы правильно заполнить справку по форме ВТБ, необходимо, чтобы она выглядела следующим образом:

- Обязательно проставить дату выдачи, так как она действует в течение 30 календарных дней;

- ФИО сотрудника и его должность без сокращений;

- Обязательно указать организацию, где работает заемщик и все сопутствующие данные, такие как: — Полное название организации и ее правовую форму; — ИНН организации; — Адрес нахождения головного офиса; — Телефон отдела кадров; — Реквизиты.

- Указать за последние 6 месяцев суммарный доход, который должен быть прописан как цифрами, так и буквами с указанием валюты (RUB,EUR, USD);

- Указать сумму отчисления налогов также сначала в цифрах, потом продублировать прописью;

- Указывается ФИО сотрудника, заполняющего данную информацию, у которого имеются на это полномочия;

- Проставить печать, подпись.

Бланк будет действителен в течение 30 дней с момента его заполнения. Информация должна быть заверена бухгалтером и начальником организации. Если на предприятии должность бухгалтера отсутствует, то это должно быть прописано.

Кто должен заполнять справку

Информацию может заполнить руководитель организации, заемщик либо главный бухгалтер. Если должность главного бухгалтера отсутствует, то руководитель ставит в поле «главный бухгалтер» свои инициалы и подпись и прописывает, что должность бухгалтера отсутствует, также заверяя подписью и печатью. Если на предприятии отсутствует печать, то пишется «без печати».

Сколько дней рассматривается?

Срок рассмотрения заявки, поданной в отделении банка лично, составляет 4-5 рабочих дней.

Онлайн-заявка рассматривается 1-2 дня. По программе «Победа над формальностями» обработка запроса длится всего 24 часа. Ответ приходит в виде смс-сообщения. После получения положительного решения нужно посетить банк с документами. Если информация, указанная в анкете, совпадает с данными бумаг, то банк окончательно одобрит ипотеку. Больше информации о том, сколько ждать одобрения ипотеки в ВТБ 24 и каковы возможные причины отказа, вы найдете в нашей статье.

Анкета-заявление является одним из главных документов, влияющих на решение банка. Чтобы исключить возможный отказ, следует придерживаться основных требований к заполнению (писать только достоверную информацию, не допускать ошибок). До отправки анкеты рекомендуется проверить указанные сведения.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

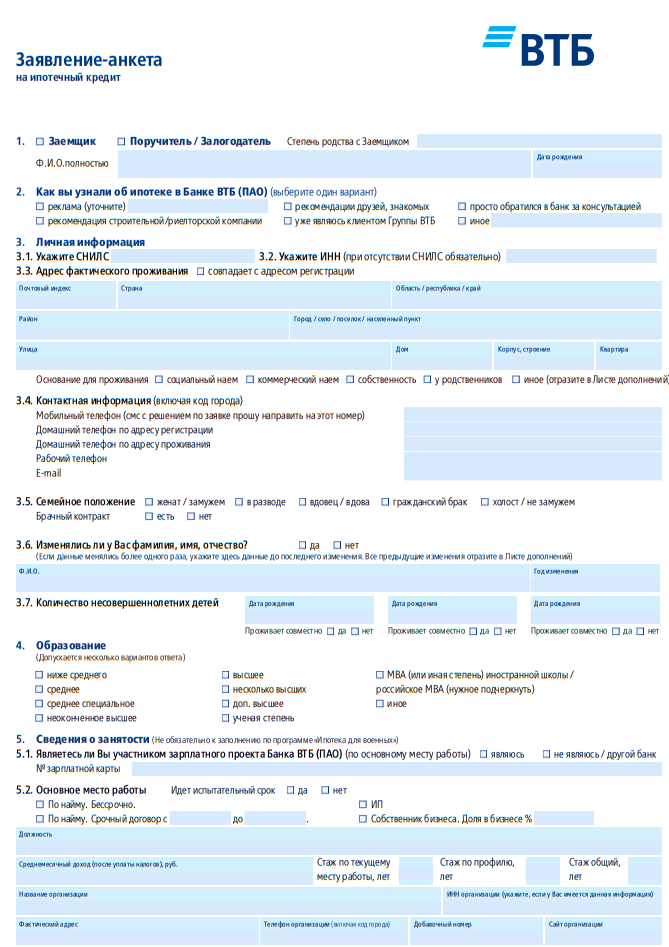

Как заполнить заявление в отделении банка?

Анкета-заявление состоит из 8 листов. Заполнить заявку можно от руки синими или черными чернилами, или на компьютере. Какие пункты содержит анкета и как вписывать информацию?

Основная часть

- ФИО и дата рождения. Если анкета заполняется поручителем или созаемщиком, то здесь же потребуется указать степень родства с основным получателем кредита. Ниже нужно указать, откуда вы узнали об ипотечной программе ВТБ 24 (реклама, рекомендации и пр.).

- Информация о клиенте. Указывается номер СНИЛС. Если он отсутствует, то можно вписать ИНН. Здесь же нужно написать адрес проживания (фактического), а также указать, на каких основаниях вы живете по данному адресу:

- являетесь собственником или проживаете у родственников.

Справка. Если адрес фактического проживания соответствует с адресом прописки, то нужно поставить галочку в соответствующей этому вопросу строке. В пункте контактной информации потребуется вписать номера телефонов: мобильный, домашний и рабочий.

Семейное положение. Нужно отметить галочкой один из вариантов – в браке, гражданский брак, вдовец, холост. Если заемщик состоит в браке, то должен написать, был ли заключен брачный контракт, а также менял ли он ФИО. Если есть дети, то нужно указать их ФИО и где они проживают (с заемщиком или нет). Если есть несовершеннолетний ребенок или ребенок-инвалид, то нужно отметить, что он находится на иждивении.

Образование. Здесь нужно указать наименование законченного учебного заведения и отметить галочкой образование (среднее, высшее и пр.).

Информация о трудовой деятельности. Если заемщик оформляет военную ипотеку, то заполнять этот пункт не обязательно. Остальным нужно указать тип занятости (по найму, ИП, собственный бизнес), тип трудового договора и его срок. Здесь же вписываются:

название организации и ее ИНН;

юридический адрес;

сфера деятельности;

численность персонала;

срок существования;

номер работодателя;

должность;

стаж и сумма среднего дохода после вычета налога.

Активы. Если есть личные средства на банковских счетах ил вклады, то нужно написать сумму и название банка. К активам также относится и сумма, которая пойдет на первоначальный взнос.

Сведения об имуществе. Указываются сведения о наличии автомобиля и недвижимости. Требуется указать тип собственности, находится ли имущество в обременении, его примерная рыночная стоимость (по оценке собственника).

В пункте дополнительных сведений нужно указать, проходил ли клиент процедуру банкротства и является ли он алиментоплательщиком. Далее нужно подтвердить ознакомление с тарифами и дополнительными расходами по ипотеке, отметив соответствующие пункты галочками. Ниже ставится подпись, расшифровка подписи и дата заполнения.

Приложение №1

Содержит информацию о кредите.

- Нужно указать цель (покупка готовой недвижимости, строящегося жилья, залоговый кредит и пр.), и выбранную программу кредитования.

- Платежный период. Нужно выбрать удобный период внесения ежемесячных платежей (со 2 по 5 число или с 15 по 18).

- Информация о приобретаемой недвижимости:

- тип объекта (дом, квартира, участок);

- сумма кредита;

- срок и размер первого взноса.

На заметку. Здесь же нужно указать, каким образом клиент получил деньги на первый взнос (накопил, получил субсидию, маткапитал, взял в кредит и пр.).

Страхование. Нужно выбрать вариант страхования: комплексное (при его выборе банк предоставляет сниженную ставку) или только страхование недвижимости (оно является обязательным).

Внизу ставится подпись в подтверждение согласия на обработку персональных данных.

Приложение №2

Этот лист заполняется при необходимости предоставления дополнительной информации, или если что-то не уместилось в основной части заявки. Здесь можно указать сведения о второй работе и имеющемся в собственности имуществе.

В пункте прочие сведения можно указать любую дополнительную информацию о себе, касающуюся доходов и трудовой деятельности. Например, планируете ли вы изменить в ближайшие 12 месяцев регион проживания, место работы и семейный статус.

https://youtube.com/watch?v=clTVekOmDP0

Правила заполнения анкеты клиента юридического лица (не являющегося кредитной организацией)

1.3.Наименование подразделения ФНС России, выдавшего документ о регистрации (например, «Межрайонная инспекция ФНС № 46 по г.Москве», «Инспекция ФНС России по г.Ангарску Иркутской области», «Межрайонная инспекция Министерства Российской федерации по налогам и сборам № 4 по Чувашской Республике» и т.д.).

1.1.В случае, если клиентом является представительство, филиал иностранного ЮЛ, аккредитованное (аккредитованный) на территории РФ – указывается номер свидетельства об аккредитации представительства иностранного ЮЛ или номер свидетельства об аккредитации филиала иностранного ЮЛ (присваивается Государственной регистрационной палатой при Министерстве юстиции Российской Федерации).

Срок рассмотрения

Обычно заявка рассматривается банком в течение 4-5 дней, за все это время банк взвешивает свои риски и утраты при положительном решении, а так же проверяет подлинность сведений, которые указал заемщик в своем заявлении.

Обычно заявка рассматривается банком в течение 4-5 дней, за все это время банк взвешивает свои риски и утраты при положительном решении, а так же проверяет подлинность сведений, которые указал заемщик в своем заявлении.

Если же Вы решили взять ипотеку по специальной программе «Победа над формальностями» – ипотека по двум документам, то можете ожидать решения банка в течение 24 часов!

При рассмотрении онлайн заявления на ипотеку банк примет решение в течение 2-3 дней! Сроки могут меняться по усмотрению банка.

О том, сколько ждать одобрения заявки и почему возможен отказ, говорится здесь.

Справка по форме банка ВТБ – скачать для ипотеки 2021 года

Современные банки стараются проявлять гибкость при рассмотрении заявок на получение кредита. Это касается и подтверждения доходов. Помимо особых условий для зарплатных клиентов привычные документы из бухгалтерии разрешается заменить справкой для ипотеки по форме банка ВТБ. Она содержит в себе практически те же сведения, но предполагает, что в ней будут указаны реальные доходы, которые невозможно отразить в 2-НДФЛ. При этом потенциальным заёмщикам следует учитывать, что все указанные ими данные будут тщательно проверяться, поэтому обмануть банк в надежде получить большую сумму них не получится

Важно помнить, что лучше получить меньший заём, проявив честность, чем столкнуться с отклонением заявки и серьёзными проблемами, завысив размеры заработка

Как правильно заполнять бланк

Чтобы увеличить свои шансы, необходимо разобраться, как правильно заполняется анкета на ипотеку ВТБ и какую информацию туда следует вносить. Ведь грамотно заполненная заявка — это половина успеха, ведь она позволит кредитному специалисту быстро и эффективно ознакомиться с информацией. Заполнить ее можно , используя сайт банка ВТБ, либо же вручную, взяв анкету в отделении.

Структура анкеты

Заявка, которая на данный момент заполняется для запроса кредита в банке ВТБ, состоит из 7-ми разделов и двух приложений. В перечне разделов находятся следующие:

- Статус автора анкеты (заемщик, поручитель).

- Канал, через который клиент узнал об ипотеке.

- Личные данные (СНИЛС, ИНН, адрес, семейное положение и т. д.).

- Образование.

- Информация о трудовой занятости.

- Имеющиеся активы (собственность).

- Дополнительная информация (есть ли обязательства по алиментам или проходит ли процедура банкротства).

В приложении 1 клиент заполняет информацию о запрашиваемом кредите, то есть, его цель, желаемый период уплаты, тип приобретаемого имущества, страхование. Второе приложение необязательно заполнять, там указывается дополнительная информация, если таковую клиент может сообщить банку.

Где взять документ для заполнения

Выбрав конкретный вид кредита на жилье на сайте ВТБ, можно перейти на страницу займа, чтобы заполнить электронный бланк. Но если нужна дополнительная консультация, нет возможности воспользоваться интернетом, либо бумажный вариант кажется надежнее, можно прийти в офис банка и консультант предоставит стандартную анкету для заполнения.

Образец оформления

Заполнять анкету всегда проще по образцу, который можно взять в отделении банка, а также . При заполнении анкеты от руки нужно пользоваться ручкой синего или черного цвета. В первом пункте указывается статус человека, это может быть заемщик, а может быть поручитель/залогодатель. Также здесь указывается его ФИО и степень родства в отношении заемщика, если речь идет о поручителе.

Страница 1

Страница 1

Далее отмечается, как человек узнал об ипотеке в ВТБ и в разделе 3 указывается личная информация. Потребуется СНИЛС, ИНН, адрес фактического проживания, контактные данные, семейное положение и наличие детей. Также указывается образование, его уровень и наименование учебного заведения. Кроме того, в анкету вносятся сведения о занятости, а именно, участие человека в зарплатном проекте, информация об основном месте работы и сфере деятельности организации.

В разделе 6 прописываются имеющиеся активы, в том числе суммы средств в наличных и на счетах, а также автомобиль и недвижимость. В отношении недвижимости необходимо указать не только ее характеристики и адрес, но и основание для права собственности, тип собственности и планы на недвижимость. Также необходимо обязательно указать обременение, если на имуществе оно присутствует.

Страница 2

Страница 2

В блоке дополнительных сведений необходимо указать, не ведется ли в отношении заемщика процедура банкротства, а также есть ли у него алиментные обязательства. Также в конце анкеты ставится отметка об ознакомлении с тарифами банка ВТБ, а также дополнительными расходами, которые могут возникать в ходе сделки. В приложениях указывается цель кредита, его сумма, источники первоначального взноса, а также риски, желаемые для страхования. В приложении 2 можно подать информацию о дополнительной работе, наличии другого автомобиля или недвижимого имущества.

Приложение 1

Приложение 1

Перечень документов для оформления ипотеки в ВТБ

Прежде чем обращаться в банк с заявкой на ипотеку, человеку предстоит собрать пакет необходимых бумаг.

- Для всех категорий заемщиков обязательно наличие паспорта РФ с действительной пропиской.

- Среди них должно быть заявление, которое заёмщик лично подпишет.

- Также следует озаботиться наличием страхового пенсионного свидетельства и подготовить бумаги, которые подтверждают платежеспособность клиента.

- Кроме того, надо запастись документами о трудовой деятельности и подготовить бумаги на закладываемый или покупаемый недвижимый объект.

- Мужчины младше 27-ми лет должны предоставить военный билет.

Дополнительные документы

- Если планируется использовать средства материнского капитала, банковской организации понадобится справка из пенсионного фонда, в которой отражён остаток средств государственной помощи. Нужно захватить и сам сертификат.

- Помимо этого, организации могут потребоваться свидетельства о рождении детей, брачное свидетельство или бумага о расторжении брака (в зависимости от ситуации).

- При наличии, следует предъявить брачный контракт.

- Также необходимы документы о нахождении в собственности ликвидного имущества, если таковое присутствует.

Не лишним будет предварительно обратиться в банк или на горячую линию ВТБ, чтобы заблаговременно узнать, какие документы ещё могут пригодиться в конкретном случае.

Вдобавок, стоит быть готовым к тому, что список дополнится после того, как банк изучит заявку клиента, а также оценит его финансовый потенциал, платежеспособность и благонадёжность.

Оцените, пожалуйста, публикацию:

Рассчитываем ипотеку с помощью калькулятора

Предварительный подсчет необходим, чтобы сопоставить семейный бюджет с обязанностями по кредитному договору. ВТБ разработал специальный сервис, позволяющий точно определить размер ежемесячных платежей. Для этого водятся исходные данные:

- Стоимость приобретаемой жилой недвижимости в рублях.

- Сумму первоначального взноса (минимум 30% от цены жилья).

- Ежемесячный доход (официальный и неподтвержденный).

Срок возврата ВТБ рассчитает сам. Это будет 20 лет. Его также можно установить вручную, если планируется скорейший возврат долга. Результат расчета – ежемесячный платеж, процентная ставка, срок возврата, назначенный ВТБ.

Пример расчета

Допустим, что есть квартира стоимостью в 5,5 миллионов рублей. Собственных средств хватит, чтобы оплатить только два. Суммарный доход заемщика и созаемщика (муж и жена) – 55 тыс. руб. после ввода этих данных в форму для подсчета, получается, что ВТБ выдаст кредит под 8,9% годовых. При этом ежемесячно придется вносить от 31 266 рублей. По умолчанию в расчет закладывается возврат за 20 лет. Если его изменить вручную, суммы изменятся. Поэтому каждый сможет выбрать оптимальный вариант ипотеки, чтобы как можно быстрее погасить задолженность и стать полноправным собственником жилья без обременения.

После предварительного расчета расходов по ипотеке от ВТБ, ипотека станет понятной в плане ежемесячной финансовой нагрузки в период возврата кредитных средств. Учитывайте, что изначально помимо первоначального взноса придется потратиться на страховку.

Заявление-анкета

Бланк анкеты содержит в себе несколько различных пунктов и полей, обязательных при оформлении. Все данные должны вноситься грамотно, точно и полно (без сокращений). Заявка на ипотеку включает в себя:

- Паспортные и личные контактные данные заемщика (серия и номер паспорта, контактный номер телефона, состоит ли заемщик в браке, имеются ли дети и т.д.).

- Вносится и информация об образовании.

- Сведения о занятости и сфере труда (место работы, должность, опыт работы, зарплатный уровень).

- Имеющиеся активы заемщика (наличие машины, квартиры, частного дома).

- Текущие обязательства — информация об уже имеющихся кредитах и долгах.

- Обязательное поле подтверждения ознакомления и согласия с правилами и условиями ВТБ 24 по ипотеке.

- Место для подписи самого заемщика и лица, принимавшего этот документ.

У заявления-анкеты не должно быть пробелов, все поля подлежат заполнению. Данные вносятся синей или черной ручкой. Если на какой-либо вопрос места в заявке не нашлось или не хватило, то указать информацию можно будет в специальном приложении, о котором сейчас будет сказано ниже.

Не стоит уклоняться от вопросов, либо писать заведомо ложную информацию, так как все данные проверяются, и скрытность заемщика может поставить крест на выдаче ипотеки — ВТБ 24 не доверяет клиентам, дающим неправдивую информацию.

Ипотека – это серьезный шаг и подходить к ней нужно с умом. Для этого и разработана анкета. По информации, в ней указанной, ВТБ 24 проверяет потенциального заемщика на соответствие своим требованиям. Поэтому нужно четко соблюдать все условия банка при заполнении заявления-анкеты.

Зачем необходимо заполнение анкеты на ипотеку ВТБ 24

Заявка ВТБ 24 представлена в виде бланка формата А4, в котором заявитель последовательно вносит сведения о себе и сопутствующую информацию.

В основных подразделах указывается:

- цель кредитования и запрашиваемая сумма;

- наличие работы и образование;

- семейное положение и количество детей;

- уровень доходов и наличие обязательств.

Для банка важно максимально снизить риск невозврата кредита, поэтому указанная в анкете информация служит ценным источником сведений о клиенте и его потребностях. Она позволяет оценить уровень дохода и расходов, сделать вывод о возможности погашения должником кредитных обязательств

Сопутствующая информация о владении имуществом и поступлениях дает возможность подтвердить факт финансового благополучия заявителя.

В анкете ВТБ 24 отдельный раздел посвящен вопросам, ответы на которые позволяют банку разрабатывать маркетинговую политику и продвигать финансовые продукты. К такой категории сведений относится указание причин выбора данного кредитного учреждения и источников получения информации.

Стандартизированный бланк позволяет максимально упростить процесс анкетирования клиентов, давая сотрудникам кредитного учреждения достаточный объем информации для оценки надежности клиента. Автоматизированные системы проверки предоставляют возможности для снижения временных затрат, связанных с рассмотрением анкеты и выдачей итогового ответа.

Клиент не испытывает сложности в процессе заполнения документа, а при необходимости всегда может получить профессиональную консультацию. Сотрудники банка имеют четкое представление о содержании каждого раздела и правилах внесения информации, что позволяет быстро оказывать информационные услуги.

Возможно будет интересно!

«Победа над формальностями» от ВТБ: условия и действующий процент

Как подать заявку

После заполнения анкет, необходимо подготовить следующий пакет документов:

- паспорт;

- справка о доходах (можно использовать справку по форме банка, более подробно о ее заполнении, а также бланк можно найти здесь)

Помимо этих, банк может запросить дополнительные документы в процессе рассмотрения заявки. Этим требованием пренебрегать не стоит. Нужно стараться подготавливать документы по запросу как можно быстрее.

Подать заявку можно через сайт банка ВТБ 24 или непосредственно в офисе. Второй вариант более предпочтителен, потому что сотрудник может помочь скорректировать данные в анкете и ответить на вопросы.

Специальные предложения банка: главные условия

Получить ипотеку в ВТБ банке может практически каждый желающий, полностью отвечающий требованиям финансовой организации. Коммерческое учреждение разработало несколько специальных программ, с помощью которых можно оформить жилищный кредит. На сегодняшний день популярностью пользуются 4 банковских продукта:

- Люди дела.

- Больше метров – ниже ставка.

- Ипотека с господдержкой.

- Победа над формальностями.

Специально разработанная для работников бюджетной сферы программа «Люди в деле» позволяет государственным служащим оформить ипотеку по льготным условиям. Получая жилищный кредит, заемщик может рассчитывать на снижение процентной ставки. В программе принимают участие:

- работники МЧС и таможни;

- сотрудники администрации;

- представители законодательной власти и их помощники;

- воспитатели детских садов;

- преподаватели высших учебных заведений;

- учителя;

- работники сферы здравоохранения (врачи, санитары, медицинские сестры);

- сотрудники правоохранительных органов.

Для получения льгот заемщик должен официально подтвердить трудоустройство.

Погасить ипотеку ВТБ можно досрочно. Многие клиенты интересуются, какие комиссии взимаются банком и за сколько дней нужно предупреждать банк о своем решении. Уведомить финансовую организацию необходимо за 3 дня до внесения всей суммы. Комиссия за досрочное погашение не взимается. Онлайн калькулятор от ВТБ банка позволяет выяснить, сколько можно сэкономить на процентах.

Больше метров — ниже ставка

Люди, желающие приобрести собственное жилье площадью более 65 кв. м., могут воспользоваться специальным предложением от банка ВТБ. Ипотека оформляется по сниженным ставкам. Взять кредит можно на покупку недвижимости вторичного или первичного фонда. Максимальная сумма – 60 млн руб., оформить заявку можно самостоятельно на официальном сайте.

Взять ипотеку в ВТБ по льготной программе можно на 30 лет. Внесение стартового взноса – обязательно, его размер составляет не менее 20% от общей стоимости дома или квартиры. Рассчитать ипотеку поможет калькулятор, программой рекомендуется пользоваться до момента подачи заявки.

Процентная ставка по программе фиксирована. Годовое вознаграждение банка составляет 8,6% (при условии, что площадь недвижимости больше 100 кв. м.). В конце срока будет осуществляться перерасчет. Если клиент планирует погасить кредит досрочно, то необходимо заранее воспользоваться калькулятором. В ВТБ досрочное погашение ипотеки происходит по стандартной схеме.

Ипотека с господдержкой

Ипотека с господдержкой от ВТБ подходит молодым семьям. По этой программе банк также снизил ставки в 2018 году. Обязательное условие – наличие двух или трех детей, рожденных в период с 2018 по 2020 год. Заявка на ипотеку ВТБ оформляется онлайн. Размер первоначального взноса – от 20% от общей стоимости недвижимости.

Основные условия:

- 500 тысяч – 6 млн – для недвижимости в регионах страны;

- 500 тысяч – 12 млн – для жилья ЛО;

- 1 млн – 12 млн – недвижимость в Московской области и Санкт-Петербурге;

- 2 млн – 12 млн – для квартир в Москве.

Банк снизил вознаграждение по программе. Процентная ставка по ипотеке с господдержкой от ВТБ составляет 5%.

Победа над формальностями

Калькулятор ипотеки от ВТБ упрощает процедуру расчета жилищного кредита. По программе «Победа над формальностями» можно приобрести квартиру в новостройке. Клиент не обязан предоставлять справки о доходах, ипотеку можно оформить по двум документам. Основные условия ВТБ банка:

- максимальная сумма -30 млн рублей;

- стартовый взнос – от 30%;

- срок кредитования – 20 лет.

Жилье, приобретенное по программе, подлежит обязательному страхованию. Процентная ставка плавающая, она может варьироваться в зависимости от ряда факторов:

- 8,4% — для клиентов, способных внести более 50% от общей стоимости недвижимости;

- 8,6% — для заемщиков, желающих приобрести жилье площадью более 100 кв. м.;

- 9,4% (до 11%) — для клиентов, приобретающих квартиры площадью менее 100%.

В качестве первоначального взноса можно использовать накопленный капитал. За досрочное погашение ипотеки штрафы не предусмотрены.

Что такое рефинансирование

Рефинансирование – это оформление нового кредита для закрытия существующего. В этом случае заемщик может изменить условия на более выгодные. Клиент может закрыть за счет нового займа один или одновременно несколько кредитов. Чаще всего прибегают к рефинансированию при ипотечном кредитовании, так как с потребительскими кредитами выгода не настолько ощутимая.

Если взято одновременно несколько кредитов в разных банках, их тоже можно объединить в один и рефинансировать. Такое решение помогает избежать просрочек или пропуска платежа по невнимательности, а также сэкономить на процентах. После рефинансирования у заемщика остается один банк-кредитор, куда придется вносить общую сумму, а не как раньше в несколько банков, и одна дата платежа.

Выгода рефинансирования для сторонних банков в том, что они привлекают новых клиентов, от которых впоследствии можно получать доход. Например, заемщикам предложат сопутствующие платные услуги или премиальные тарифы. Рефинансирование в том же банке, в котором был выдан первоначальный заем, исключает отток клиентов в другие кредитные организации.