Расчетные счета в долларах

Содержание:

- Что такое валютный счет

- Пополнение

- Выбор банка

- Текущий счет: что же это такое?

- Как оформить валютный счет в Альфа-Банке

- Порядок открытия валютного счета в банке

- Номер текущего счета физического лица

- Порядок открытия валютного счета в банке

- Банки для открытия валютного счета

- Ведение валютного счета: специфика

- Как выбрать самый доходный валютный накопительный счет

- Для чего нужен валютный счет

- Открытие валютного счета

- Документы

- Услуга для физических лиц

- Условия открытия валютного счета

- Где открыть счет в иностранной валюте?

- Плюсы и минусы

- Как открыть и закрыть валютный счет?

- Сравнительный анализ тарифных планов с ВЭД

Что такое валютный счет

Валютный расчетный счет – это банковский счет, операции по которому осуществляются в иностранной валюте. Согласно ФЗ «О валютном регулировании и валютном контроле», все валютные сделки производятся в строгом соответствии с нормативами и подлежат обязательному государственному надзору. Правом открытия и ведения валютного счета юридических лиц обладают только лицензированные банковские организации.

Оформление валютного банковского счета предоставляет юридическим лицам следующие возможности:

- осуществление расчетов с использованием иностранного денежного номинала;

- проведение сделок с контрагентами – представителями зарубежных стран;

- кредитование на период, не превышающий 6 месяцев;

- расчеты, связанные с экспортом и импортом товаров;

- перечисление зарплаты, пенсионных и прочих выплат.

Зачисление денежных поступлений на счет производится после обязательной проверки транзакции банком. Финансовое учреждение уведомляет клиента о входящей операции, предоставляя 15 суток для предоставления документов, подтверждающих легитимность сделки.

В соответствии с действующим законодательством РФ все расчеты между резидентами на территории нашей страны осуществляются только в рублях.

Пополнение

Большинство счетов имеют функцию пополнения. При этом клиенты могут переводить средства различными способами, но самыми популярными являются:

- Банкоматы. Многие аппараты имеют функцию внесения наличных. Если будет выбран банкомат, в чьем банке оформлен счет, то комиссии на перевод не будет. В большинстве случаев средства поступают моментально. Нужно лишь заполнить реквизиты, проверить их, внести средства и получить квитанцию.

- Через интернет. С большинством счетов можно работать удаленно. Онлайн-системы позволяют переводить средства быстро. В этом случае тоже указываются реквизиты. Онлайн-квитанция будет подтверждением внесения средств.

- Кассы. Деньги внести можно в банке, у кассира. Потребуется наличие паспорта, реквизитов счета. Средства переводятся моментально. Кассир выдает чек о совершенной операции.

- Сервисы денежных переводов Visa Money Transfer или MasterCard MoneySend. Это удобные системы, действующие во многих банках. Перевести деньги не составит труда.

- Перевод из другого банка. Благодаря реквизитам и паспорту получится зачислить средства.

В зависимости от способа перевод может зачисляться как моментально, так и через несколько дней. Также иногда взимается комиссия, размер которой тоже отличается.

Выбор банка

Я выбирал банк, чтобы зарегистрировать ИП и открыть счёт. Сотрудникам я перечисляю до 150 тыс. в месяц и делаю 3-4 платежа юрлицам. Поэтому искал минимальную комиссию за переводы физлицам в пределах этой суммы и платежи контрагентам, остальные показатели для меня пока не актуальны. Остановился на банке Открытие и Промсвязьбанке, их тарифы РКО похожи: предлагали 3 бесплатных перевода юрлицам и нулевую комиссию при платежах физлицам до 100-150 тыс. рублей в месяц.

Регистрация ИП

Не хотел тратить время на регистрацию ИП и рассчитывал, что это сделает за меня банк перед открытием счёта. Позвонил в Открытие и узнал, что сервис регистрации ИП в Екатеринбурге временно не работает. Тогда подал заявку на регистрацию в Промсвязьбанк, ИП оформили быстро, спасибо им.

Но дальше насторожило, что после регистрации начался шквал звонков (около 40) от банков и их «партнёров». Не знаю, ФНС или регистратор передали им мои контакты, знал бы — дал запасной номер.

Открытие счёта

После регистрации попытался открыть расчётный счет в ПСБ, но только потерял время и вернулся к варианту с Открытием — тарифы для ИП у банков очень похожи. Отправил заявку на сайте.

Перезвонили за полчаса, предложили провести онлайн встречу по защищенному каналу без курьеров и выездов в офис. Встречу провели на следующий рабочий день и сразу открыли счёт. Через офис, я так понимаю, можно было день-в-день открыть. Из документов, как и положено, только паспорт. Для ООО по расчётному счёту, насколько знаю, сроки тоже минимальные и возможно дистанционное открытие, но банк запрашивает уже несколько документов, чтобы открыть счёт.

Оценка 5, однозначно, за цену и оперативность.

Текущий счет: что же это такое?

Текущим валютным счетом в Российской Федерации является счет, который используют компании, чтобы осуществлять учет финансов, полученных с валютного внутреннего рынка.

На такой счет перечисляют денежные средства в иностранной валюте:

- денежные средства, которые были перечислены с транзитного счета;

- деньги, которые перечислены с других валютных счетов предприятий, действующих на территории России;

- денежные средства, которые были перечислены с текущих валютных счетов при активном участии иностранных предприятий, действующих на территории России;

- деньги, которые были зачислены с иных счетов валютного типа, включая оплату паев и взносов, внесенных в капитал акционерных и схожих организаций;

- иные денежные суммы, которые были получены и использовались при осуществлении валютных операций, что разрешены банковскому учреждению лицензией.

Денежные средства попадают на текущий валютный счет после их продажи с валютного транзитного счета. Перевод между этими двумя счетами осуществляется по поручению юридического лица. Деньги их текущего счета разрешено использовать на все цели, которые не запрещены российским законодательством.

Как оформить валютный счет в Альфа-Банке

Для того чтобы открыть валютный счет Альфа-банка, необходимо сначала выбрать один из предложенных тарифных планов. Условия по ним будут разные. Кроме того, нужно будет предоставить определенный пакет документов для открытия счета в иностранной валюте. Оформить депозит могут не только физические, но и юридические лица. Для них будут несколько иные условия: больше документов, предварительная заявка онлайн, проценты на остаток денежных средств, программы для работы, денежный сертификат на 62 000 рублей.

Банковские условия и тарифы

Для оформления валютного депозита в Альфа-банке есть 5 тарифных планов. Кроме того, есть возможность построить новый тариф, исходя из своих предпочтений. Условия кредитной организации:

- открытие и обслуживание депозита в валюте, как и рублевого, бесплатное;

- платежи внутри банка без комиссий;

- интернет-банк;

- круглосуточные денежные перечисления между клиентами кредитной компании;

- бесплатная корпоративная карта.

Тарифные планы оформления иностранных депозитов в Альфа-банке: «Эконом» (минимум операций, ежемесячная плата — 89 рублей), «Оптимум» (5 дополнительных карточек, 6% на остаток денежных средств, оплата — 199 рублей); «Комфорт» (выгодные условия путешественникам, абонентская плата — 499 рублей в месяц), «Максимум» (премиальные карты, бонусы, кэшбэк, медицинская страховка), «Корпоративный» (для зарплатных клиентов). Для юридических лиц существуют другие тарифы.

Необходимые документы

Открыть долларовый счет в Альфа-банке могут как физические, так и юридические лица. Пакет документов будет отличаться. Для физических лиц понадобится: паспорт, ИНН, свидетельство о регистрации ИП. Для оформления валютного счета юридическому лицу список документов расширяется. Им нужны: свидетельство о регистрации организации, устав, бумага с подписями доверенных лиц (с печатью нотариуса).

Открыть счет можно через сайт банка

Открыть счет можно через сайт банка

Процедура оформления валютного счета

Есть два способа открытия счета в иностранной валюте: в одном из отделений Альфа-банка или онлайн на официальной интернет-странице. Для онлайн-регистрации необходимо сделать следующее:

- Скачать специальную программу для телефонов.

- Войти во вкладку «открыть новый счет».

- Выбрать подходящий тариф.

- Отправить заявку.

Необходимо знать, что пользование приложением оплачивается ежемесячно в размере 59 рублей. Оформить депозит можно в интернет-банке, если у вас есть логин и пароль от личного кабинета.

Порядок открытия валютного счета в банке

Процедура открытия валютного счета, как правило, закреплена внутренними правилами учреждения. Они, в свою очередь, должны быть составлены в соответствии с законодательными актами РФ.

Предпринимателю, в первую очередь, необходимо подать заявления в банк на открытие расчетного счета в валюте и подать комплекс документов. Способ подачи заявки зависит от банковского учреждения. Некоторые требует личного посещения и предоставления документов на бумажном носителе. Другие же принимают онлайн-заявки и электронную документацию для более быстрого и удобного обслуживания клиентов.

Документы для открытия валютного счета

Требования к предоставляемым документам в разных финансовых организациях могут отличаться, однако базовый перечень остается единым и включает следующие бумаги:

- заявление;

- пакет учредительных документов компании-заявителя (для юридических лиц);

- свидетельство о постановке на учет в налоговом органе;

- выписка из ЕГРЮЛ или ЕГРИП – в зависимости от организационно-правового формы;

- карточку с образцами подписей лиц, уполномоченных на распоряжение средствами по счету, также печатью организации;

- документы, подтверждающие личности уполномоченных на распоряжение деньгами.

На основании представленных документов банковский сотрудник заполняет договор на открытие и ведение счета в заявленной валюте.

При открытии валютного счета клиенту, который уже обслуживается в банке, список необходимых документов сокращается до подачи заявления и составления соответствующего договора.

Процедура открытия валютного счета

Порядок действий заявителя при регистрации валютного счета выглядит следующим алгоритмом:

- Выбор банковской организации, оптимально соответствующей требованиям клиента.

- Получение консультации сотрудника банка по вопросам открытия счета в иностранной валюте.

- Подготовка и предоставление полного комплекта необходимых документов.

- Открытие банком клиентской учетной записи для осуществления операций по счету.

- Подписание договора на открытие счета.

Обратите внимание, что счет становится активным сразу после заключения договора. Открытие валютного счета предполагает открытие субсчетов для учета операций с иностранной валютой

Открытие валютного счета предполагает открытие субсчетов для учета операций с иностранной валютой.

Банк открывает:

- текущий валютный счет для учета иностранной валюты, которая находится в распоряжении вашей компании (52-1.1);

- транзитный валютный счет для зачисления поступившей валютной выручки и других платежей в иностранной валюте (52-1.2);

- специальный банковский валютный счет для зачисления иностранной валюты, которую банк покупает по вашему распоряжению (52-1.3).

Перечень допускаемых операций по валютному счету каждого типа определяется действующим режимом валютного регулирования и уточняется в договоре банковского счета.

Номер текущего счета физического лица

Номер — это определенная структура, применяемая всеми банками. Это числовой набор из 20 цифр, в которой зашифрованы основные данные пользователя и финансовой организации.

Текущие счета физических лиц имеют вид 11122333455556666666

То есть это 6 групп цифр, каждая отвечает за определенный момент:

- Первая группа говорит о том, кто открыл счет, каково его основное применение. Расчетные и текущие счета физлиц и юрлиц начинаются по-разному. Если это реквизиты гражданина, они начнутся с числа 408.

- Следующие два числа дают дополнительную информацию о держателе реквизитов, дополняют первые три. Если это простое физлицо, то это число 17. Если нерезидент — 03.

- Следующая группа из трех чисел говорит о том, в какой валюте ведется обслуживание. Если это рубли, то 810, доллары — 830, евро — 978, гривны — 980 и так далее. У каждой мировой валюты отдельный набор цифр.

- Четвертое число, которое в реквизитах всего одно, ничего не означает. Это просто контрольная цифра.

- В пятой комбинации зашифрован номер банка, который обслуживает текущий счет фл. У каждой компании он свой.

- И последние числа — это уже непосредственный номер учетной записи гражданина.

Так что, видя номер счета, можно понять, кто им пользуется, в каком банке заведены реквизиты. И это всегда строго 20 цифр. Точно таких же реквизитов не встретить нигде в мире.

Такие счета также называют до востребования, чековые. По сути все это одно и то же.

Порядок открытия валютного счета в банке

Процедура открытия валютного счета, как правило, закреплена внутренними правилами учреждения. Они, в свою очередь, должны быть составлены в соответствии с законодательными актами РФ.

Предпринимателю, в первую очередь, необходимо подать заявления в банк на открытие расчетного счета в валюте и подать комплекс документов. Способ подачи заявки зависит от банковского учреждения. Некоторые требует личного посещения и предоставления документов на бумажном носителе. Другие же принимают онлайн-заявки и электронную документацию для более быстрого и удобного обслуживания клиентов.

Документы для открытия валютного счета

Требования к предоставляемым документам в разных финансовых организациях могут отличаться, однако базовый перечень остается единым и включает следующие бумаги:

- заявление;

- пакет учредительных документов компании-заявителя (для юридических лиц);

- свидетельство о постановке на учет в налоговом органе;

- выписка из ЕГРЮЛ или ЕГРИП – в зависимости от организационно-правового формы;

- карточку с образцами подписей лиц, уполномоченных на распоряжение средствами по счету, также печатью организации;

- документы, подтверждающие личности уполномоченных на распоряжение деньгами.

На основании представленных документов банковский сотрудник заполняет договор на открытие и ведение счета в заявленной валюте.

При открытии валютного счета клиенту, который уже обслуживается в банке, список необходимых документов сокращается до подачи заявления и составления соответствующего договора.

Процедура открытия валютного счета

Порядок действий заявителя при регистрации валютного счета выглядит следующим алгоритмом:

- Выбор банковской организации, оптимально соответствующей требованиям клиента.

- Получение консультации сотрудника банка по вопросам открытия счета в иностранной валюте.

- Подготовка и предоставление полного комплекта необходимых документов.

- Открытие банком клиентской учетной записи для осуществления операций по счету.

- Подписание договора на открытие счета.

Обратите внимание, что счет становится активным сразу после заключения договора. Открытие валютного счета предполагает открытие субсчетов для учета операций с иностранной валютой

Открытие валютного счета предполагает открытие субсчетов для учета операций с иностранной валютой.

Банк открывает:

- текущий валютный счет для учета иностранной валюты, которая находится в распоряжении вашей компании (52-1.1);

- транзитный валютный счет для зачисления поступившей валютной выручки и других платежей в иностранной валюте (52-1.2);

- специальный банковский валютный счет для зачисления иностранной валюты, которую банк покупает по вашему распоряжению (52-1.3).

Перечень допускаемых операций по валютному счету каждого типа определяется действующим режимом валютного регулирования и уточняется в договоре банковского счета.

Банки для открытия валютного счета

Для сравнения условий обслуживания валютного счета в разных банках мы разместили информацию в таблице. При подборе финансовых организаций ориентировались на ее надежность, условия и стоимость услуг.

| Банк | Открытие счета | Обслуживание счета | Комиссия за переводы |

| Точка | 0 рублей | 0 рублей | 25-20 долларов |

| Модульбанк | 0 рублей | 0 рублей | 300-3 000 рублей |

| Альфа-Банк | 0 рублей | 2 400 рублей | 0,13% от суммы перевода |

| Сбербанк | 0-2 600 рублей | 1 700 рублей | 0,25-8% от суммы перевода |

| Тинькофф | 0 рублей | 0 рублей | 0,15-0,2% от суммы перевода |

| Открытие | 800-1 000 рублей | 1 000-3 000 рублей | Зависит от валюты |

| УБРиР | 500 рублей | 0 рублей | 0,1% от суммы перевода |

| Совкомбанк | 0 рублей | 200-800 рублей | 0,5-1,5% от суммы перевода |

Ведение валютного счета: специфика

Банки, имеющие соответственную лицензию, осуществляют ведение валютного счета любых предприятий, объединений. Согласно регламенту ЦБ организации обязаны продавать 50% от валютной выручки по действующему курсу рынка через банк на протяжении 14 дней с момента ее поступления.

Иностранные деньги банк изначально зачисляет на транзитный счет, затем держатель счета поручает ему продать валюту, перечислив оставшуюся часть средств на текущий счет. Размеры платежей, процентных ставок за услуги должны быть прописаны в договоре.

После проведения каждой операции вы будете получать на почту выписки состояния валютного счета. Если за 30 дней от вас не последует никаких замечаний, выписка будет считаться подтвержденной.

Как выбрать самый доходный валютный накопительный счет

При выборе банка для открытия в нем накопительного счета следует учитывать его надежность и риски отзыва лицензии, что можно оценить по финансовым показателям, публикуемым компаниями в свободном доступе и по сформированным по разным шкалам и критериям рейтингам. Также следует учитывать наличие членства в Агентстве страхования вкладов, обеспечивающих покрытие рисков клиентов банка на сумму, эквивалентную 1400000 рублей. Сравнения параметров предложений нескольких банков отражены в таблице.

| Финансовая компания | Валюта | Процентная ставка,% | Срок инвестирования | Оформление |

| Сбербанк | доллары, евро, японские иены, канадские доллары, шведские кроны, фунты стерлингов | 0,01–1,25 | бессрочно до востребования или на определенный срок с автоматической пролонгацией договора | в отделении банка |

| ВТБ | доллары, евро | 0,01–2,00 | бессрочно | в отделении банка или через интернет-банкинг, если продукт оформляется действующим клиентом |

| Кредит Европа-банк | евро, доллары, турецкие лиры и фунты стерлингов | 0,60–0,80 | 368 дней с возможностью продления | открытие счета 10 долларов |

| Альфа-банк | доллары, евро | 0,01–1,75 | 12 месяцев с автоматической пролонгацией | открытие в отделении банка, а действующим клиентам — через интернет-банкинг или мобильное приложение |

| Русский стандарт | доллары, евро | 0,5–1,0 | 12 месяцев с продлением | в отделении банка |

| Юникредитбанк | доллары | 0,9–1,71 | 368–1800 дней | в отделении банка |

Для чего нужен валютный счет

Валютный счет — это банковский счет, который открывается юридическими лицами и ИП для проведения операций в иностранной валюте. Посредством валютного счета ведется учет валюты, а также непосредственных платежей и поступлений, связанных с внешнеэкономической деятельностью компании.

В пределах одного валютного счета могут быть осуществлены операции только в той валюте, в которой открыт счет. Физические и юридические лица могут одновременно могут открыть неограниченное количество счетов в разной валюте.

Валютный счет дает бизнесу следующие возможности:

- осуществление взаиморасчетов с контрагентами-нерезидентами в иностранной валюте;

- заключение контрактов и договоров с иностранными компаниями;

- кредитование на срок до 6 месяцев;

- перечисление зарплаты, пенсионных и социальных выплат.

Зачисление средств, полученных от контрагента-нерезидента, на валютный счет осуществляется только после тщательной проверки транзакции. После поступления перевода из-за границы обслуживающий банк уведомляет об этом клиента и дает ему 14 дней на то, чтобы он подготовил и предоставил документы (контракты, накладные), подтверждающие законность поступления денежных средств.

Открытие валютного счета

Что потребуется

- паспорт;

- если собираетесь открывать через Сбербанк Онл@йн – аккаунт и доступ в интернет;

- рублевый счет в Сбербанке.

Если вы – юридическое лицо, дополнительно понадобятся ЕГРП, свидетельство о гос. регистрации и учредительные документы.

Пошаговые действия

Как открыть в отделении

Все просто – обращаетесь с паспортом и остальными документами (если вы – предприниматель) в отделение, пишете заявление на открытие, подписываете бумаги, получаете свои реквизиты.

Как открыть долларовый счет в Сбербанке Онлайн

- Переходим на вкладку со счетами.

- Выбираем «Открыть».

Выбираем нужный тариф, указываем валюту и другие параметры.

- Подтверждаем операцию одноразовым ключом из сообщения.

- Готово.

Единственная проблема, с которой вы можете столкнуться – это отсутствие обычного рублевого счета. По правилам банка, валютный банковский аккаунт можно создать только в том случае, если у клиента уже есть рублевый. Решается проблема просто: открываем счет в рублях, после чего открываем валютный.

Документы

Валютный счет для организации оформляется по правилам банка. Сначала надо собрать документы. Требования к ним могут отличаться. Но обычно организациям нужно предоставить:

- заявление, составленное по форме банковского учреждения;

- договор;

- ИНН;

- учредительные бумаги;

- выписку из ЕГРЮЛ/ ЕГРИП;

- карточка с образцами подписей и оттиска печати;

- паспорта лиц, которые могут пользоваться счетом.

Если счет оформляется в банке, в котором уже ведется обслуживание, то список требуемых документов уменьшается. В данном случае менеджер попросит заполнить заявление и подписать договор.

Когда открыт счет за пределами страны, то в течение 7 дней надо оповестить об этом ФНС. Иначе может быть выписан штраф в сумме 5 тыс. рублей. При оформлении счета в России банк сам уведомляет налоговую.

Юридическому лицу необходимо:

- выбрать подходящий банк;

- проконсультироваться по поводу открытия счета в валюте;

- собрать документацию;

- открыть 3 аккаунта: текущий, транзитный, специальный;

- подписать договор.

Так происходит оформление в большинстве банков. После прохождения всех этапов можно пользоваться счетом для выполнения нужных операций. По любым операциям можно обращаться к представителям банка.

Где же лучше оформить счет? Каждый может выбрать подходящий вариант с приемлемыми для себя условиями

Но важно учитывать, что некоторыми банками взимается плата за обслуживание, а другие этого не делают. К тому же иногда можно получать доход от личных сбережений.

Услуга для физических лиц

Чтобы открыть аккаунт в валюте, физическое лицо должно:

- Выбрать подходящее банковское учреждение.

- Определиться с условиями.

- Обратиться в банк и передать бумаги.

Порядок открытия валютного счета для граждан подразумевает предъявление:

- Паспорта (заграничный или внутренний).

- Воинского билета (в некоторых случаях).

Также требуется заполнение и подписание договора с последующим внесением определенной суммы (оговаривается условиями банков). Далее клиенту выдается специальная форма, где прописывается размер передаваемых на хранение средств.

Физические лица вправе открывать аккаунт в деньгах любой страны, с которыми работает кредитная организация. Варианты аккаунтов:

- «До востребования».

- Краткосрочные (3-12 месяцев).

- Долгосрочные (от года и более).

Условия открытия валютного счета

Альфа-Банк предоставляет возможность зарегистрировать евровый, долларовый валютные счета. В линейке предложений есть мультивалютный счет, на котором можно хранить несколько валют единовременно и проводить конвертацию денег.

Банк предлагает также валютные карты в качестве альтернативы счету. Они рекомендованы клиентам для частых переводов денежных средств и снятия наличных.

Возможно подключение «Копилки» для хранения заработной платы и других сервисов для перевода иностранных денег. Правила предоставления услуг физическим и юридическим лицам отличаются.

Для физического лица

В Альфа-Банке частным лицам доступна регистрация счета для хранения и совершения финансовых операций в иностранных валютах. Опция рекомендована гражданам для совершения трат в государстве пребывания.

Регистрация для физических лиц доступна онлайн. Им можно привязать банковскую карту к валютному счету, выполнять перевод рублей с конвертацией. Клиентам доступно подключение к интернет-банку.

Доступно размещение сбережений также в иенах, фунтах и т.д. Однако регистрация соглашения с клиентом проводится только в банковских отделениях после изучения условий программ, проведения расчетов.

Финансовая компания предлагает физическим лицам:

- широкий выбор валютных депозитных программ для сохранения капитала и получения прибыли;

- мобильные приложения, дополнительные сервисы;

- льготные предложения для подключения накопительных депозитов, конвертации.

Максимальный процент по валютным программам составляет 7%, минимальный – 0,05%. Менее выгодные условия предусмотрены по пакетам с индивидуальными характеристиками. Минимальный размер вложений – 1 единица иностранной валюты.

Для юридического лица

Собственники ОАО либо ООО могут зарегистрировать счет в иностранной валюте на выгодных условиях. Однако пакет бумаг для участия в программе для них больше, чем для физлиц.

Необходимо на официальном сайте банковской организации оформить запрос в электронном виде, затем при встрече с представителем в офисе передать подборку бумаг.

Банк начисляет до 1% на размещаемые сбережения, предлагает клиентам при оформлении валютной программы сервис для поддержки бухгалтерии, расчетов и способы продвижения бизнеса.

Юридическое лицо может оформить валютный депозит в качестве основного счета и хранить накопления с получением прибыли. Средства доступны для совершения финопераций.

В перечне дополнительных услуг банка:

- постановка на учет контрактов по импорту, экспорту, кредитных соглашений с присвоением номера;

- прием справок, контрактов на учет;

- проверка законности валютных операций;

- информирование о проведении операций между контрагентами;

- сообщение о переводе средств на транзитный счет;

- помощь в оформлении отчетной документации;

- проведение платежей между зарубежной и российской сторонами;

- получение консультаций по изменениям в законодательстве, нормативных актах РФ;

- выдача копий из графика валютного контроля и т.д.

Где открыть счет в иностранной валюте?

Открыть счет в иностранной валюте законно вы сможете в любом аккредитованном банке. Подготовьте:

- Паспорт.

- Шаблонное заявление.

- Сумму для минимального вклада.

Денег может понадобиться меньше, но обычно требуется около 5 долларов. Они являются активатором счета и принадлежат владельцу счета. Процедура занимает 2-7 минут.

Может быть предложен универсальный счет. Благодаря чему вы будете беспроблемно рассчитываться в иностранных бутиках, магазинах, салонах. Помните, вам должны оформить соответствующую карту (Visa, Master Card).

Опираясь на закон, вы получаете право создать несколько личных счетов. Использование различных счетов служит диверсификатором рисков и часто практикуется отечественными предпринимателями.

Плюсы и минусы

Прежде чем решить, в каком банке открыть валютный счет, необходимо разобраться со всеми его преимуществами и недостатками.

Плюсы:

- Больше всего в валютных вкладах привлекает возможность дополнительно заработать при условии, если валюта вырастет.

- Оплата товаров и услуг за пределами России.

- Нет ограничений по максимальной сумме вклада.

- Для граждан, часто бывающих за границей, наличие валютного счета позволяет уменьшить расходы на комиссионные сборы при конвертации. Не нужно заниматься поиском обменных пунктов.

- Возможность открытия мультивалютного вклада, при котором можно хранить несколько различных валют и конвертировать их без комиссии.

Минусы:

- Хранение денег в иностранной валюте – это всегда риск. В случае обвала рынка никто не возместит потери.

- Процентные ставки на такие вклады очень низкие. При небольших суммах экономическая целесообразность валютного счета весьма спорна.

- Маленький выбор вкладов в иностранной валюте по сравнению с аналогами в российских рублях.

- В случае наступления страхового случая гарантируемая страховая сумма будет выплачиваться в рублях.

Как открыть и закрыть валютный счет?

Для начала разберемся, как открыть валютный счет в Сбербанке. Пошаговая инструкция этой процедуры выглядит так: если открытие производится в отделении банка, нужно взять с собой лишь паспорт и минимальную сумму пополнения — например, 5 долларов по некоторым тарифам.

Как только заявление передается сотруднику банка, подписывается договор обслуживания. В этот же день сумма, переданная клиентом, зачисляется на счет. В договоре обслуживания указаны реквизиты счета, так что проблем с его пополнением не возникнет.

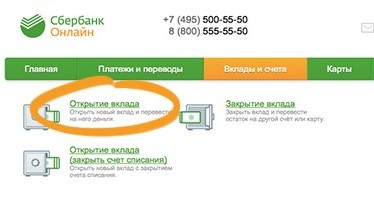

Но возможно ли — и если «да», то как открыть валютный счет в Сбербанк Онлайн физическому лицу? Спешим обрадовать: да, открытие счета в иностранной валюте возможно и через Сбербанк Онлайн. Отдельно на эту тему мы писали тут. Для этого нужно:

- Авторизоваться в системе;

- Пройти в раздел «Вклады», опция «Открытие вклада»;

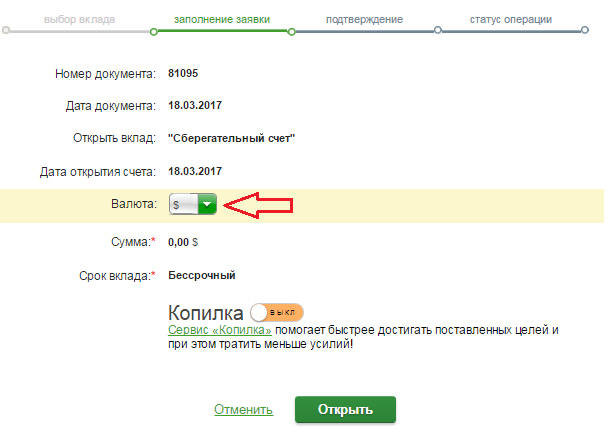

- Среди доступных банковских предложений выбрать наиболее подходящее вам — сберегательный счет или депозит. Нажать кнопку «Продолжить»;

- Выбрать удобную вам валюту в списке;

- Нажать кнопку «Открыть вклад»;

- Обязательно изучите договор обслуживания. Если необходимо, сохраните его или даже распечатайте — так будет лучше с точки зрения безопасности;

- На привязанный к аккаунту мобильный номер будет выслано смс с проверочным кодом. Введите полученную комбинацию в специальное поле для ввода. Затем завершите операцию открытия, нажав кнопку «Подтвердить».

Обратите внимание: сразу после открытия счета баланс будет равен нулю, если это сберегательный счет. Если же открывается депозит с установленным банком минимумом, банк еще при оформлении депозита спросит вас, с какого счета снять нужную вам сумму (но не меньше регламентированного минимума)

Допустим, вы пользовались некоторое время счетом, и теперь необходимость в нем отпала. Тогда счет нужно закрыть. Делается это так:

- Нужно написать заявление или озвучить его. Соответственно, подать его можно либо в письменной форме в отделении банка, либо устно по звонку в колл-центр Сбербанка: 8800-555-5550 или +7 (495) 500-55-50;

- Сотрудник банка уточнит у вас, на какой счет переводить все средства, содержащиеся на счете. Кроме того, он осведомится, оставить ли деньги в той же валюте или же конвертировать их в другую валюту;

- Помните, что при досрочном закрытии депозита по ряду программ полагается уменьшение процентной ставки «до востребования» или же на определенную часть от полагающейся суммы.

Сравнительный анализ тарифных планов с ВЭД

Для того чтобы выбрать лучшую банковскую организацию для открытия счета в иностранной валюте следует провести сравнительный анализ различных предложений от ведущих банков страны. Ниже приведена таблица с описанием тарифов ВЭД от банков, которые работают с бизнесом, занимающимся ведением международной деятельности. В рамках сотрудничества клиенты могут рассчитывать не только на финансовые, но и на юридические услуги.

Таблица «Сравнение тарифов ВЭД некоторых банков РФ»

| Банк, тариф | Стоимость, руб/мес | Комиссия ВЭД | Платежи | Внесение средств | Снятие наличности |

| Альфа-Банк,

ВЭД |

3690 +:

990 за долларовый счет; 1990 – за счет в евро |

0,12% + НДС, мин 500 руб | 15 по 0 руб, последующие по 25 р | Без комиссии | 0,75% |

| Сбербанк,

ВЭД без границ |

3390 | 0,1%, мин 10$ | 20 по 0 руб, последующие по 35 р | 0,3% | 2% |

| Райффайзенбанк | 30000 | 0,05,%, мин 10€ | 400 по 0 руб, последующие по 25 руб | 0,3% | 0,25% |