Сберегательные счета сбербанка

Содержание:

- Обратите внимание

- Как выбрать накопительный счет в Сбербанке?

- Что такое Расчетный счет карты Сбербанка?

- Условия сберегательного счета

- Условия и процентные ставки по вкладу

- Как выбрать

- Условия открытия сберегательного счета в Сбербанке

- Закрытие вклада

- Процентные ставки

- Советы при выборе вклада от экспертов

- Накопление с приложением «Сбербанк Онлайн»

- Какие вклады есть в Сбербанке

- В чем особенность Сберегательного счета от Сбербанка

- Выгодно ли оформлять счет в Сбербанке

- Какой тип счета предпочесть

- Закрытие счета через «Сбербанк Онлайн»

Обратите внимание

Открыть накопительный счет для физических лиц непросто, клиентам не следует руководствоваться исключительно ставкой. Изучите предложение глубже и проверьте:

- Срок действия предложения (доходность после рекламного периода).

- Все ли суммы подпадают под действие условий программы.

- Установлены ли ограничения на сумму.

- Стоимость внешних и внутренних переводов.

- Обязательность страховки.

- Стоимость открытия и обслуживания.

- Рекламные акции с повышенной доходностью новым клиентам.

Открытие накопительного счета физическим лицам позволяет сочетать повышенную прибыльность с гибким доступом к деньгам, это удобное решением для вкладчиков. Выбор продукта нелегок — на рынке множество учетных записей, отличающихся доходностью, доступностью и затратами на обслуживание.

Максимальная процентная ставка

Как выбрать накопительный счет в Сбербанке?

Гибрид депозита, а другими словами, вклад можно выбрать следующим образом:

- Подгадать срок открытия депозита;

- Посмотреть и утонить сумму, которая имеется в наличии;

- Рассчитать доходность от того или иного варианта вклада;

- Провести анализ, как будет выгоднее заключить договор и совершить открытие накопления (онлайн или через офис).

Совершив эти простые действия, можно примерно разобраться, какое именно накопление необходимо совершить, с каким % и на какой промежуток времени. Вся информация содержится на официальном сайте Сбербанка – sberbank.ru.

Примечание! Там также можно воспользоваться обратной связью и запросить разъяснения в случае возникновения вопросов. Пополняй, управляй и универсальный содержат специальные калькуляторы для произведения расчетов. Также можно посмотреть валюту вклада и определиться с ней.

Что такое Расчетный счет карты Сбербанка?

Важно знать, что у обычных карт, финансово-кредитных организаций (банков) не предусматривается наличия расчетного счета предназначенного для ведения деятельности ИП или ООО. Такой запрос от пользователя изначально является ошибочным

То есть, карта банка и расчетный счет — это два абсолютно разных банковских продукта, а потому рассматривать их в совокупности совершенно бессмысленно. Одновременно с этим, у любой банковской карты имеется три основных реквизита, без которых она не может считаться действующей или рабочей, а именно:

- Номер карточки кредитной организации;

- cvv2/cvc2 коды;

- Номер карточного счета.

Номер карты финансово-кредитной организации размещается на лицевой стороне. Это открытая информация, которая сама по себе не имеет особой ценности. Даже если номер банковской карты тем или иным образом попадёт к злоумышленникам, то они не смогут хоть как-то использовать данную информацию и завладеть деньгами владельца. Коды cvc2/cvv2 являются уже скрытой информацией, которая располагается с обратной стороны физического носителя.

Человеку будет доступно только последние три цифры от данного кода, которые необходимы для осуществления операций. Остальная часть цифровой комбинации расположена под магнитной лентой: на данном месте владелец карты ставит роспись для дальнейшей быстрой проверки личности. Такая схема актуальная для дебетовых и кредитных карт.

Многие пользователи путают номер карточного счета с расчетным счетом карты, хотя они и никак не связаны друг с другом. Номер карточного счета — это банковский реквизит, которые не располагается на карточке и не фигурирует в пользовательском соглашении. На данном счету осуществляется хранение средств пользователя в Сбербанке. Одновременно с этим карта выступает в качестве своеобразного инструмента, позволяющего легко и быстро управлять счетом и денежными средствами.

Просмотреть карточный счет личной карты очень легко:

Если говорить о том, как узнать на какие цифры начинается расчетный счет физического лица, то эту информацию можно узнать в реквизитах. Он является номером карточного счета, который необходимо использовать при пополнении карточки Сбербанка с карты другой банковской организации, либо при выполнении прочих операций, когда в них задействованы любые другие внешние источники. Номер карточного счета является уникальной комбинацией, которая используется для идентификации счета списания или зачисления финансовых средств.

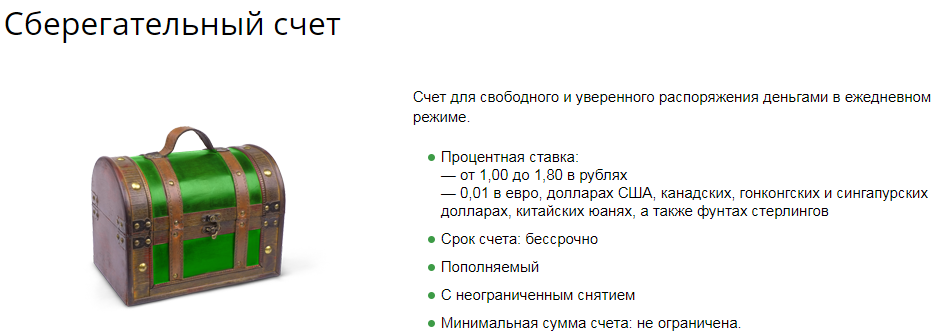

Условия сберегательного счета

Открыть Сберегательный счет в Сбербанке России может каждый гражданин, имеющий российский паспорт. Данная программа Сбербанка России дает возможность своим вкладчикам открыть «Сберегательный счет» в рублях, евро и долларах. Каких-либо ограничений по внесенной сумме нет, так же как и нет лимита на первоначальный взнос.

Данный депозит не ограничен сроком действия. Все зависит от желания клиента – на какой срок он захочет доверить свои средства банку, так и будет. Причем со сроком можно определиться даже тогда, когда депозит уже будет открыт.

В течение всего периода, когда на счету хранятся средства, вкладчик может снимать свои сбережения как целиком (при этом депозит может обнулиться, но счет все равно не закроется), так и частично. При этом проценты сохраняются.

Кроме этого, вкладчик может когда угодно и на любую сумму пополнять свой счет – никаких ограничений для этой операции также не установлено. Начисление процентов в таких случаях начинается с того дня, когда был сделан взнос.

Сберегательный счет при осуществлении приходно-расходных операций предусматривает проведение наличного и безналичного расчетов. Взнос на депозит можно делать наличными, хотя сотрудники рекомендуют совершать такие операции безналичным путем.

Таким образом, если рассматривать Сберегательный счет как банковскую программу сбережения своих средств, то можно однозначно сказать, что у него достаточно лояльные по отношению к вкладчикам условия. Поэтому этот депозит Сбербанка считается самым удобным для хранения своих денежных средств.

Условия и процентные ставки по вкладу

Если вы открываете в Сбербанке сберегательный счет, условия необходимо изучить досконально. Цель такого вклада – не большая прибыль, а возможность хранить денежные средства удалённо и использовать их в любое удобное время без ограничений. Заработать много, сотрудничая таким образом с финансовым учреждением, не получится.

Если вас интересует дисконтированный доход в чистом виде, то лучше всего воспользоваться классическим банковским вкладом. Сегодня существуют предложения от Сбербанка России, условиями которых предусмотрены высокие проценты – до 10% годовых, что превышает порог инфляции.

Рассматривая все преимущества сберегательного счёта, стоит отметить:

- круглосуточный доступ к собственным деньгам;

- возможность пополнения счета в любое время на любую сумму;

- отсутствие каких-либо ограничений на размер снимаемой суммы;

- простоту использования счета по назначению (осуществлять переводы, оплачивать счета и т. д.).

Открыть сберегательный счет в Сбербанке можно в иностранной валюте, а также рублях России. Процентная ставка имеет прямое отношение к размеру сбережения. Процент в Сбербанке начисляется на остаток денежных средств на сберегательном счете

Во внимание берется информация предыдущего периода (месяца)

Важно! С середины октября прошлого года банк предлагает сберегательные счета, которые можно открыть в новых валютах, в том числе канадских долларах, китайских юанях и фунтах стерлингов.

По состоянию на июнь 2018 года Сбербанк предлагает начисление процентов в таком размере:

- Если вклад осуществляется в русских рублях, то процент будет варьироваться от 1 до 1,8% годовых.

- Когда речь идет об иностранной валюте, начисляется 0,01% годовых.

Пользоваться собственными финансовыми средствами, которые положены на сберегательный счет, можно в любое удобное время без каких-либо комиссий. Существует несколько способов частичного снятия: можно обратиться в любой филиал банка или воспользоваться сервисом Сбербанк Онлайн.

Благодаря интернет-банкингу можно проверить баланс, снять средства, через интернет сделать перевод, оценить тарифные показатели, а также проконтролировать все операции, проходящие по счёту, в том числе и начисление средств.

Как выбрать

Сравнивая Сбербанк с конкурентами обратите внимание на следующее:

- Фиксированная или переменная ставка.

- Стоимость дополнительных услуг.

- Предусмотрена ли плата за снятие средств. Убедитесь, что вы можете использовать сбережения без ограничений.

- Определите минимальную и максимальную сумму начисления доходов. Предусматривается ли регулярное пополнение.

- Определите сроки хранения денег.

Выбирая накопительный следует рассчитывать стандартную доходность на внесенные деньги. В целях рекламы банки предоставляют клиентам повышенную ставку, но по окончании рекламного периода она снижается

Для корректной оценки доходности следует обратить внимание на стандартную доходность без учета рекламных акций

Важно чтобы прибыль была выше уровня инфляции при этом условии клиенты зарабатывают больше чем рост цен в стране

Условия открытия сберегательного счета в Сбербанке

Перед тем, как открыть сберегательный вклад в Сбербанке, вкладчику рекомендуется ознакомиться с условиями оформления этой услуги и совершения операций по ней. Этот документ доступен на сайте (страница «Сберегательный счет», закладка «Клиентские документы»). Вы можете скачать «Условия открытия сберегательного счета» на свой компьютер для более подробного изучения. В этом документе разбираются такие важные моменты, как:

- права и обязанности владельца и банка;

- процедура использования вклада;

- принцип начисления процентов, дающий возможность клиентам получать доход;

- срок действия договора и порядок закрытия.

Определение срока вклада

В соответствии с Условиями, сберегательный счет в отделении Сбербанка открывается на неопределенный срок, и действует до момента закрытия (прекращения действия договора). О том, что вклад закрывается, клиент должен уведомить банк в письменной форме, и этот процесс будет реализован в течение 7 рабочих дней. По указанию клиента, остаток начисляется на другой счет или выдается наличными в тот же в семидневный срок.

Возможность пополнения

Открывая сберегательный счет в отделении Сбербанка, клиенту необходимо знать о разных способах пополнения вклада. Есть два способа внесения денег:

- наличными средствами (через кассы, банкоматы, платежные терминалы);

- безналичным способом (например, для перечисления может использоваться сберегательная карта Сбербанка).

Досрочное снятие средств

Сберегательный счет в Сбербанке не имеет строго определенного периода действия и в соответствии с Условиями, допускает снятие средств в любое время. Этим он выгодно отличается от других банковских предложений, имеющих строгие хронологические границы – например, вклад «Сохраняй Онлайн» с процентной ставкой 5,63% может быть открыт на срок от 1 месяца до 3 лет.

Закрытие вклада

Самой частой причиной закрытия вклада в Сбербанке выступает срочная потребность в денежных средствах. Другим основанием для подобных действий становится появление более выгодных вариантов финансовых вложений.

В любом случае для возврата денежных средств и получения максимально возможного дохода по вкладу целесообразно производить операцию грамотно и в четком соответствии с правилами Сбербанка. В последние годы для закрытия депозитного счета все чаще используются дистанционные способы – мобильное приложения или компьютерная версия Сбербанк Онлайн.

Через приложение Сбербанк Онлайн

Набор функциональных возможностей мобильного приложения мало отличается от того, что предоставляет полноценный Сбербанк Онлайн, предназначенный для использования на стационарных компьютерах. Порядок действий, предпринимаемых при закрытии депозитного вклада, выглядит так:

-

запуск приложения, в процессе которого осуществляется его установка;

-

регистрация мобильного приложения и получение персонального пароля из 5 символов для идентификации клиента;

-

авторизация в сервисе;

-

выбор депозитного счета, который требуется закрыть;

-

активация пункта меню «Закрыть вклад»;

перевод денежных средств со счета по указанным клиентом реквизитам – проще и выгоднее всего – на карточку Сбербанка, так как в этом случае не придется платить комиссию.

Как и в случае с накопительным счетом, при отсутствии карточных продуктов Сбербанка или других возможных адресатов перевода денежных средств с депозита для их получения придется прийти в кассу финансового учреждения.

Через компьютер

Аналогичная процедура может быть выполнена с помощью полноценного варианта Сбербанк Онлайн. По сути, она отличается от описанной выше двумя моментами. Первый – для авторизации в системе используется логин и пароль, второй – несколько иные названия разделов и подразделов меню программы. В остальное клиенту для закрытия депозитного счета потребуется совершить те же действия, что и в мобильном приложении.

В завершении необходимо отметить, что процедура закрытия различных счетов, разработанная Сбербанком для физических лиц, заслуженно считается простой и удобной для клиентов. Когда от услуг банка отказывается юридическое лицо, для закрытия расчетного счета и бизнес-карт потребуется приложить намного больше усилий и времени.

Процентные ставки

Проценты начисляются в зависимости от минимального остатка на счету и валюты вклада. Начисление проходит ежемесячно, с использованием данных за предыдущий месяц с учетом всех необходимых данных (при этом, для разницы между минимальным и фактическим остатком применяется ставка 0,01% годовых). Зависимость начисляемых процентов от минимальной ставки приведена в таблице:

|

Минимальный остаток, денежных единиц |

Процентная ставка, % |

|

до 30 000 рублей |

1,5 |

|

до 100 000 р. |

1,6 |

|

до 300 000 р. |

1,7 |

|

до 700 000 р. |

1,8 |

|

до 2 000 000 р. |

2,0 |

|

от 2 000 000 р. |

2,3 |

|

долларовый счет |

0,01 |

|

евро-вклад |

0,01 |

Для предварительного планирования, очень удобно вести расчет начислений по вашему балансу с помощью специального калькулятора на сайте. Вводя туда исходные данные, вы получаете итоговую сумму, где процентная ставка вычисляется в зависимости от минимального остатка. Например, если вы кладете 100 000 рублей, то калькулятор покажет, что через год ваш вклад составит 101 708 руб.

Советы при выборе вклада от экспертов

-

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

-

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

-

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

-

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

-

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

-

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

-

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

-

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

-

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

-

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать

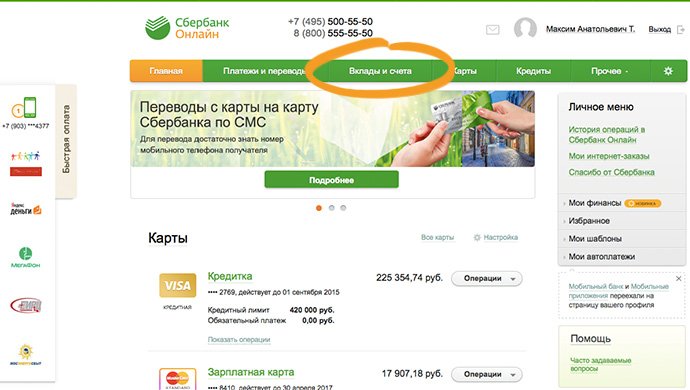

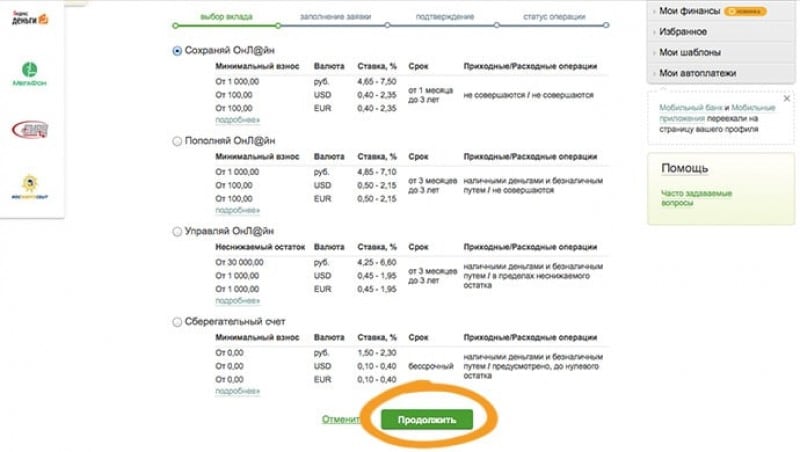

Накопление с приложением «Сбербанк Онлайн»

Для всех клиентов, а в особенности для тех, кто ценит свое время и привык к мобильности, Сбербанк выпустил мобильное приложение Сбербанк Онлайн. Оно представляет собой программное обеспечение для смартфона, при помощи которого можно совершать все банковские операции

Для этого неважно местонахождение клиента, главное, чтобы было подключение к интернету! Приложение можно приобрести бесплатно в play market. Оно не подразумевает абонентской платы и в нем заложено много пользы для вкладчиков

К открытию доступны три вклада Сбербанка, позволяющие накопить: Сохраняй Онлайн, Пополняй Онлайн и Управляй Онлайн. От традиционных условий вкладов, открываемых в отделениях Сбербанка России, их отличает повышенная процентная ставка.

Из всего вышесказанного следует, что Сбербанк России – это современный высокотехнологичный банк, который предлагает вкладчикам удобные варианты накопительных программ с довольно гибкими условиями. Клиенты этого банка получают качественный сервис, который постоянно развивается и дополняется новыми веяниями. На одном из последних выступлений Герман Греф дал понять, что в будущем банк будет продолжать оптимизировать свои бизнес-процессы и делать все возможное для повышения уровня комфорта своих клиентов. Вклад в Сбербанке – это самый лучший способ накопления средств.

Какие вклады есть в Сбербанке

На сегодняшний день Сбербанк предлагает 8 вкладов, все их возможно открыть не только в отделениях финансовой организации, но и сделать это онлайн:

| Название вклада | Валюта | Макс.ставка | Сумма | Срок | Выплата процентов | Капитализация | Частичное снятие | Пополнение |

|---|---|---|---|---|---|---|---|---|

| Подари жизнь | ₽ | 4,95% | 10000 | 1 год | раз в квартал | раз в квартал | — | — |

| Пополняй | ₽ | 4,50% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | + |

| Пополняй | $ | 0,95% | 20000 | 3 года | раз в месяц | раз в месяц | ||

| Пополняй Онлайн | ₽ | 5% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | + |

| Пополняй Онлайн | $ | 1,15% | 3000 | 3 года | раз в месяц | раз в месяц | ||

| Сохраняй | ₽ | 5% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | — |

| Сохраняй | $ | 11,50% | 20000 | 3 года | раз в месяц | раз в месяц | ||

| Сохраняй онлайн | ₽ | 5,50% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | — |

| Сохраняй онлайн | $ | 1,35% | 3000 | 3 года | раз в месяц | раз в месяц | — | — |

| Социальный | ₽ | 4% | 1 | 3 года | раз в квартал | раз в квартал | + | + |

| Управляй | ₽ | 4,20% | 700000 | 6 месяцев | раз в месяц | раз в квартал | + | + |

| Управляй | $ | 0,60% | 20000 | 3 года | раз в месяц | раз в квартал | + | + |

| Управляй онлайн | ₽ | 4,70% | 70000 | 6 месяцев | раз в месяц | раз в месяц | + | + |

| Управляй онлайн | $ | 0,80% | 3000 | 3 года | раз в месяц | раз в месяц | + | + |

Открыть счет можно в самых разных населенных пунктах России, даже, если они являются максимально удаленными от крупных населенных пунктов. Большинство продуктов позволяют снимать часть средств, если в этом возникает необходимость.

В чем особенность Сберегательного счета от Сбербанка

Помимо Накопительного в Сбербанке сегодня можно оформить Сберегательный счет. Он предназначен для повседневного свободного распоряжения деньгами.

Главная его особенность – возможность держать на счету не только рубли, но и такую валюту, как: доллар США, евро, датская крона, канадский доллар, норвежская крона, китайский юань, сингапурский доллар, фунт стерлингов, шведская крона, швейцарский франк, японская иена.

Условия Сберегательного счета Сбербанка

Средства размещаются на следующих условиях:

|

Срок |

Бессрочный |

|

Мин. сумма |

Не установлена |

|

Пополнение |

Без ограничений |

|

Частичное снятие |

Не ограничено |

«Условия размещения денег у Сберегательного счета практически такие же, как у Накопительного. А вот проценты начисляются иначе», — говорит Виктор Давиденко.

Процентные ставки Сберегательного счета Сбербанка

Доходность в рублях зависит от суммы.

|

Минимальный остаток |

Ставка |

|

от 0 до 30 000 |

1.00% |

|

от 30 000 до 100 000 |

1.10% |

|

от 100 000 до 300 000 |

1.20% |

|

от 300 000 до 700 000 |

1.30% |

|

от 700 000 до 2 млн |

1.50% |

|

от 2 млн |

1.80% |

В долларах и евро ставки минимальные:

0.01% вне зависимости от суммы.

Как начисляются проценты у Сберегательного счета

Проценты начисляются ежемесячно на минимальный остаток (без учета причисленных процентов) — по процентной ставке, которая была определена, исходя из его суммы.

3

Выгодно ли оформлять счет в Сбербанке

Как видим, доходность счета ниже уровня инфляции. А значит, сберечь деньги от обесценивания при длительном хранении он не поможет.

Попробуйте сравнить его доходность с процентными ставками по вкладу Сбербанка «Управляй», который имеет похожие условия – возможность пополнения и частичного снятия без потери процентов.

И вновь, Сберегательный счет проигрывает. Вклад «Управляй» оказывается более прибыльным. А значит использовать его в качестве альтернативы срочному банковскому вкладу нет смысла.

Сравним тарифы Сберегательного счета Сбербанка с конкурентами

Отметим, что процентные ставки вкладов Сбербанка традиционно ниже, чем у конкурентов – других банков России, в том числе и довольно крупных. Может счет в Сбербанке более выгодный?

✓ВТБ. Доходность счета «Копилка» у ВТБ составляет 4% годовых.

✓Газпромбанк. Доходность счета «Накопительный» у Газпромбанка составляет 5% годовых

✓Альфа-Банк. Доходность «Альфа-Счета» составляет 4% годовых.

Как видим, процентные ставки по накопительным счетам у конкурентов Сбербанка выше

Однако, при выборе счета важно обращать особое внимание на принципы начисления процентов. В разных банках они могут отличаться друг от друга

Полезный совет

Первое, что нужно сделать тем, кто хочет не только сохранить сбережения, но и приумножить их — это внимательно изучить предложения банков и ознакомиться со всеми нюансами начисления процентов. Очень часто реальный доход будет существенно ниже, чем в рекламном обещании», — предупреждает аналитик ГК «ФИНАМ» Юлия Афанасьева.

Какой тип счета предпочесть

Прежде чем приступать к оформлению депозита, стоит также определиться с выбором типа счета. Сбербанк предоставляет своим клиентам возможность открытия трех видов депозитов:

- Карточный.

- Расчетный.

- Депозитный.

Карточный

Предназначен для держателей пластиковых карт, которые привязываются к личному аккаунту Сбербанк-Онлайн. Благодаря этому клиент может свободно управлять своим депозитом и совершать все планируемые операции в любое удобное время. Стоит знать, что реквизиты самого депозита и карточки отличаются, их не следует путать. Личный аккаунт позволяет надежно сохранять свои личные накопления, получая регулярный пассивный доход в виде процентов на остаток.

Оформить заявку на открытие счета можно дистанционным путем

Оформить заявку на открытие счета можно дистанционным путем

Расчетный

Данный вид счетов оформляется с целью надежного сбережения накоплений либо для проведения какой-либо единичной денежной операции в крупных масштабах. Например, это могут быть:

- закупка драгоценностей;

- покупка автотранспорта;

- приобретение недвижимости;

- перевод/получение крупных денежных средств.

Открытие расчетного счета осуществляется непосредственно в банковском учреждении. Оформить такой вид финансовой услуги дистанционным способом невозможно. При оформлении валютного расчетного счета, от клиента требуется изначальное открытие рублевого, а затем транзитного с целью обеспечения будущей валютной конвертации.

Депозитный

Этот вид банковских счетов лучше предпочесть тем вкладчикам, которые намерены не просто сохранить, но и приумножить вложенные средства. Главное его отличие – каждый период, относящийся к отчетному, сопровождается начислением определенных процентов.

Разновидности депозитов

Разновидности депозитов

Закрытие счета через «Сбербанк Онлайн»

Клиенты Сбербанка могут получить наличные со сберегательного счета в любое время путем его закрытия, если они пользуются интернет-банком. Средства будут переведены на любой из действующих счетов клиента (по его выбору).

Схема закрытия сберегательного счета в Сбербанке через онлайн-приложение идентична перечислению средств. Отличие заключается лишь в выборе операции. При нажатии на вклад следует выбрать пункт «Закрытие». Далее клиент определяется, куда будут переведены все средства с учетом начисленных процентов.

После перевода средств со сберегательного счета на карту Сбербанка, баланс карточки изменится, а счет перестанет отображаться в разделе «Вклады и счета». Проверить статус можно в «Истории операций» или общем разделе, где отображается баланс всех действующих счетов.

Перевести средства на кредитку со сберегательного счета невозможно. Сначала клиент должен отправить средства на дебетовую карту, а затем с нее осуществить перечисление на кредитную.