«кредит на любые цели» под микроскопом: подробный обзор кредита наличными от сбербанка

Содержание:

Условия программ и процентная ставка по ним

Прежде, чем заключать соглашение с банком, необходимо тщательно изучить условия кредитования по выбранной программе, которые действуют на данный момент.

В первую группу входят заемщики с низким уровнем риска не возврата кредита. Это клиенты банка, которые уже брали кредит и выплачивали его без задержек. Также здесь зарплатные клиенты и те, кто готов предоставить максимум документов, оформить залог, а также страхование собственной жизни, трудоспособности.

Во вторую группу входят заемщики с высоким уровнем риска. Как правило, это люди без кредитной истории, то есть те, кто еще никогда не брал кредит в банке.

Клиенты с плохой кредитной историей могут даже не подавать заявку в Сбербанка, так как данное финансовое учреждение с заведомо проблемными лицами не сотрудничает.

Текущая акция

Сбербанк несколько раз в год выпускает новые программы потребительских кредитов. Как правило, условия для действующих клиентов банка (зарплатники, вкладчики и т.д.) более выгодные, чем для остальных заемщиков.

Итак, сегодня в Сбербанке можно оформить кредит под названием «Удачный момент, чтобы взять кредит». Согласно условиям программы физические лица могут взять кредит до 5 миллионов рублей (для клиентов, получающих заработную плату в Сбербанке), до 3 миллионов (для всех остальных клиентов).

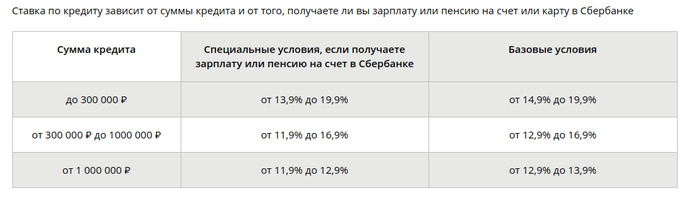

Ставка по кредиту зависит от двух факторов: сумма, которую вы запрашиваете и получаете ли вы зарплату на карту банка. Минимальная для зарплатников — 11,9% за год, а для новых заемщиков — 12,9%.

Срок кредитования от 3 месяцев до 5 лет. Однако если потенциальный заемщик обладает временной регистрацией получить деньги он может на время действия регистрации.

Кредит без обеспечения

На самом деле такой программы нет, поскольку Сбербанк, как правило, укладывает все свои предложения потребительского кредитования в одну программы. Но, ставка и условия зависят от того:

- какой статус у клиента (зарплатный или новый);

- в какую группу он входит (с высоким или низким уровнем риска);

- какие документы готов предоставить (есть справка о доходах или нет);

- есть обеспечение или нет (обеспечение — это имущество, которое можно составить в залог банку).

Все это придется указать в анкете при подаче заявки на кредит по акции «Удачный момент, чтобы взять кредит». Но если вы не получаете зарплату на карту Сбербанка МИР и не обладаете имуществом, которое можно оформить, как залоговое, вам предложат следующие условия:

- ставка от 14,9% до 19,9%;

- сумма от 300 000 до 1 500 000 рублей.

Из документов нужен паспорт и справка о доходах 2 НДФЛ или по форме Сбербанка.

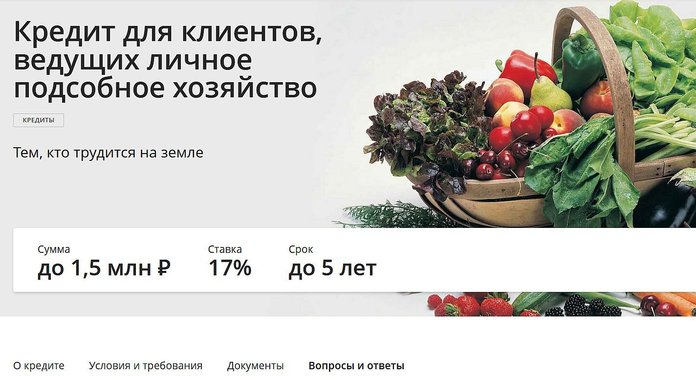

Кредит для клиентов, ведущих личное подсобное хозяйство

Данный кредит от Сбербанка станет отличным решением для людей, которые ведут собственное хозяйство. Условия:

- Сумма – до 1,5 млн. рублей;

- Ставка равна 17% в год;

- Срок составляет до 5 лет.

Те люди, которые разводят скот, птицу, либо выращивают урожай, с помощью Сбербанка получают возможность развивать собственное хозяйство. В данном случае не нужен залог, но придется привести поручителя. Для увеличения суммы кредита требуется созаемщик, им может быть кто-то из членов семьи. Деньги выдаются на карту, либо наличными. Чтобы оформить подобный кредит в Сбербанке, необходимо приложить к заявлению паспорт, хозяйственную книгу, документы о трудовой занятости, если клиент работает.

Кредит на любые цели под залог недвижимости

Подобный кредит предполагает получение до 10 млн. рублей. Конечная сумма зависит от результатов оценки недвижимости, которую замщик готов предоставить в залог банку.

Условия:

- Ставка составляет до 13% в год;

- Наименьшая сумма – 500000 рублей;

- Сумма не может превышать 10 миллионов, либо 60% от стоимости недвижимости, которая становится залогом;

- Срок – до 20 лет.

Подобный кредит становится прекрасной альтернативой ипотеке. При этом не придется подтверждать цель, на которую вы получаете кредит.

В роли залога может быть жилое помещение, дом с участком, на котором он находится, гараж или участок, либо гараж с участком. Главное — имущество предоставляемое в залог не должно быть уже с обременением и являться единственным жильем.

Рекомендации будущим заемщикам

Чтобы понять, как правильно взять кредит в Сбербанке под маленький процент, нужно немного разобраться в особенностях кредитования в целом. На ставку влияет в большей степени надежность потенциального заемщика. Чем больше вероятность своевременного возврата средств, тем ниже кредитный риск банка. Соответственно, благонадежным клиентам предлагаются более мягкие условия – больше сумма кредита, ниже ставка.

Дополнительная скидка предложена только участникам зарплатного проекта и владельцам пенсионных карт. Данные категории заемщиков пользуется особой лояльностью Сбербанка. Дополнительно зарплатным клиентам будет открыт доступ к Сбербанк Онлайн, где можно настроить автоматический платеж и средства в счет погашения задолженности будут списываться автоматически. Поэтому перевоз заработной платы в Сбербанк будет выгоден и удобен.

Для получения заемных средств под залог недвижимости необходимо предоставить обеспечение, которое одобрит банк. Также обязательно оформить страхование на залоговый объект. Прежде чем подавать заявку, нужно произвести предварительные расчеты и определить, насколько оправданы сниженные проценты переплаты.

Стоит обратить внимание и на программу рефинансирования. Суть заключается в том, что деньги выдаются только на погашение аналогичного потребительского займа в любом другом банке, но сверх долга можно взять необходимую сумму наличными

Таким образом, действующий кредит переводится в Сбербанк, плюс выдается определенная сумма кредитных средств.

6. ПИК — ипотека по ставке от 3,99%

Почти в каждом проекте группы ПИК можно купить квартиру в ипотеку со ставкой 3,99% от Альфа-Банка, следует из информации на сайте застройщика. Среди них, например, московские ЖК «Мичуринский парк», «Бунинские луга», «Западный порт», «Саларьево парк», «Люблинский парк», «Белая Дача парк», «Одинцово-1», «Измайловский лес», «Люберцы парк», «Восточное Бутово», «Дмитровский парк», «Бутово парк 2» и другие.

Основные условия кредитования от Альфа-Банка:

-

Срок кредита от 3 до 20 лет.

-

Первоначальный взнос — от 15%.

-

Минимальный размер кредита — от 600 тысяч ₽.

-

Максимальная сумма — 12 миллионов ₽ для Москвы, Московской области и Санкт-Петербурга, 6 миллионов ₽ — для остальных субъектов.

В проектах ПИК можно оформить ипотеку по ставке ниже 6,5% даже без первоначального взноса от Абсолют банка и ВТБ. Правда, ставка 6,1% будет действовать только год, а затем на весь оставшийся срок кредита — 7,9% (по программе ВТБ) и 8,1% (в Абсолют банке). Срок кредита — до 30 лет.

Минимальные ставки у других застройщиков

1. Донстрой — ставка 0,1%

В жилых комплексах девелопера Донстрой действует ипотечная программа «Господдержка 2020» от ВТБ.

Основные условия программы:

-

Ставка — 0,1%.

-

Первоначальный взнос — 20%.

-

Срок кредита — 240 месяцев.

-

Программа доступна только гражданам РФ.

-

Аккредитованные объекты: ЖК «Символ», «Огни», «Событие», «Остров» и «Река».

Правда, ставка 0,1% доступна в первый год пользования кредитом. Со второго года и на весь оставшийся срок она составит 5,8%.

2. А101 — ипотека под 2,55%

В жилых комплексах ГК А101 доступна ипотека под 2,55% годовых от Сбербанка.

Условия программы:

-

Первоначальный взнос — от 30%.

-

Срок кредита — от 12 до 20 лет.

На срок до 7 лет в проектах компании также можно оформить ипотеку под 0,95% с первоначальным взносом от 30%. Ипотека на 12 лет с таким же взносом предполагает ставку 2,05%. На 20–30 лет — 3,75%. Базовая ставка по ипотеке с господдержкой от Сбербанка — с первоначальным взносом от 15% и сроком кредита до 30 лет — сейчас составляет 5,75% годовых.

3. Сити-XXI век — ставки от 2,99%

В подмосковных проектах «Сити-XXI век» действует ставка по ипотеке 2,99% от Альфа-Банка. Программа доступна покупателям квартир в миниполисах «Дивном», «Серебрице» и «Рафинаде».

Условия:

-

Ставка 2,99% действует в течение всего срока кредита на покупку нового жилья.

-

Срок кредитования — от 3 до 20 лет при сумме кредита до 12 миллионов ₽.

-

Ипотечная программа актуальна до 30 июня 2021 года.

-

Предложение распространяется на определённый перечень квартир.

Почему застройщики предлагают такие низкие ставки

После запуска льготной ипотеки под 6,5% в апреле прошлого года ряд застройщиков предложили своим клиентам ещё более привлекательные условия.

Таким образом застройщики рассчитывают разнообразить продуктовую линейку и расширить потенциальную аудиторию заёмщиков, комментирует управляющий директор компании «Метриум» Надежда Коркка.

По словам эксперта, ипотека по сниженной ставке может быть привлекательна для тех, кто не планирует досрочно гасить кредит, так как это позволяет сократить величину переплаты.

Стоит ли пользоваться предложениями застройщиков с минимальными ставками

Такой вариант может быть интересен, если потенциальный заёмщик не будет досрочно закрывать ипотеку, так как более низкая процентная ставка позволит уменьшить итоговую стоимость квартиры, рассуждает Надежда Коркка. Однако перед тем, как выбрать конкретное предложение, стоит изучить подробнее его условия — срок действия ставки, требования к заёмщику и перечень объектов.

Так, порой к низкой ставке прилагается условие о повышенном первоначальном взносе (30% вместо 15%) или небольшом сроке кредитования. Кроме того, низкая процентная ставка может действовать только первый год, а то и полгода.

Условия кредитования.

Кредит на зарплату в Сбербанке предоставляется по программе Правительства РФ в целях поддержки малого предпринимательства. Как следствие, коммерческая составляющая уходит на второй план. А условия займа не несут в себе дополнительной финансовой нагрузки для клиентов.

Среди главных особенностей данного кредитования можно отметить:

1. Ставку по процентам 0% годовых. При погашении кредита требуется выплатить только суму основного долга. Ни о каких дополнительных комиссиях, процентах и скрытых платежей речи не идет.

2. Отсутствие залога. В отличие от большинства кредитных программ для бизнеса, в которых в качестве залога выступают транспорт, недвижимость, оборудование, а также иные ценности, кредит на зарплату не нуждается в обеспечении.

3. Срок предоставления до 1 года. В диапазоне от 1 до 12 месяцев компания сама может решить на какой период ей требуются заемные средства.

4. Наличие полугодовой отсрочки. Иначе говоря, в течение 6 месяцев клиент может вообще ничего не вносить. Однако, не стоит забывать, что задолженность никуда не денется и сдвинется на последний отрезок времени. Таким образом, сумма ежемесячного платежа может увеличится в 2 раза.

5. Кредит является целевым. Получая денежные средства, клиент отчетливо должен понимать, что не сможет их использовать ни на какие другие цели, кроме как на выплату заработной платы сотрудникам.

6. Индивидуальная сумма. Программа не включает в себя фиксированный займ, а рассчитывается под каждую компанию индивидуально. В свою очередь, на итоговое значение влияет численность сотрудников, размер регионального МРОТ, имеющиеся коэффициенты, а также иные начисления и надбавки.

Читайте: Как получить в ВТБ кредит на зарплату?

Оформление

Для оформления нужно сделать следующее:

- собрать документы – потребуется паспорт, выписка об уровне доходов с места работы (не нужна, если заработная плата получается на счёт в Сбербанке), трудовая книга;

- подать заявку на соответствующий продукт.

Как видите, всё довольно просто, но ещё проще, если банк и вовсе предложит вам карту – для этого нужно просто быть его постоянным клиентом. Тогда никакие документы не нужны, вы просто можете получить карту и – ещё один немаловажный плюс, ничего не должны будете выплачивать за её обслуживание.

Затем следует активировать карту, введя пин-код, после чего она будет готова к использованию. С её помощью можно совершать любые безналичные платежи без выплаты комиссии. Ознакомимся с полным списком предоставляемых кредиткой возможностей:

- пользоваться кредитным счётом при помощи банкоматов или через интернет-сервисы;

- привязывать его к кошелькам электронных платёжных систем;

- получать скидки и принимать участие в акциях платёжной системы, расчёты через которую осуществляются по карте (Visa либо MasterCard);

- принимать участие в программе «Спасибо!» и получать бонусы;

- делать с помощью кредитных средств различные платежи, выплачивая пошлины, штрафы, оплачивать коммунальные услуги.

Если вы не хотите переплачивать, то кредитные карты от Сбербанка к вашим услугам. Достаточно оформить такую. Как мы выяснили, сделать это несложно, и можно пользоваться беспроцентными кредитами от Сбербанка, которые уж точно выгоднее, чем процентные в другом банке, и тем более чем займы в МФО.

https://youtube.com/watch?v=DkYFbZuX12w

Как сменить тариф в Сбербанк Бизнес Онлайн?

Условия работы предпринимателя или юридического лица могут меняться, подключенный тарифный план не всегда устраивает. Сбербанк позволяет изменить тариф без обращения в отделение – полностью дистанционно через ЛК банка:

Останется ввести код из сообщения для управления услугами – учитывайте, что пакет нужно подключать для каждого расчетного счета отдельно.

Сбербанк предлагает широкие возможности для юридических лиц и предпринимателей по РКО. В Сбербанк Бизнес Онлайн доступно легкое переключение тарифного плана – просто выберите нужный пакет услуг, убедитесь, что условия полностью подходят, и выполните переход в личном кабинете без визита в офис обслуживания. ТП поменяют в день обращения.

Беспроцентный период

Нас, конечно, прежде всего интересует беспроцентный период Сберкарты, и как им пользоваться.

На этой картинке с сайта Сбера не указаны обязательные минимальные платежи, без них не обойтись. Они составляют 3% от суммы долга + возможное дополнительные суммы (проценты и т.п.) — тут ничего не изменилось. Если начали пользоваться картой 1 сентября, то первый обязательный платеж будет в конце октября, потом в конце ноября, а в конце декабря надо будет внести сумму долга по выписке на 30 сентября (она уже будет известна с 1 октября).

На этой картинке с сайта Сбера не указаны обязательные минимальные платежи, без них не обойтись. Они составляют 3% от суммы долга + возможное дополнительные суммы (проценты и т.п.) — тут ничего не изменилось. Если начали пользоваться картой 1 сентября, то первый обязательный платеж будет в конце октября, потом в конце ноября, а в конце декабря надо будет внести сумму долга по выписке на 30 сентября (она уже будет известна с 1 октября).

- Отчетный период — начинается 1 числа каждого месяца, т.е. идет по календарным месяцам (у старых карт на 50 дней начало было индивидуальным, в произвольный день месяца).

- «до 120 дней» — означает, что расчетная дата и начало расчетного периода назначается банком и не отсчитывается от первой расходной операции (как в Альфа-банке). Т.е. длина льготного периода для первой покупки будет зависеть от даты покупки. Если ее сделать в первый день расчетного периода, можно рассчитывать на 120 дней, а если в конце — то на 30 дней меньше.

- «Беспроцентный период доступен всегда» — тут намек на кредитки типа Альфы «100 дней», по которым следующим беспроцентным периодом можно пользоваться только если погасил предыдущую задолженность. Значит делать покупки по кредитной Сберкарте можно в любое время, лишь бы позволял кредитный лимит и доступные средства. Погашения должны идти параллельным процессом 1 раз в месяц. Т.е. это классический льготный период, но «длинный», такая же механика у кредитки МТС-банка с периодом в 111 дней. Т.е. после завершения отчетного (расчетного) периода вам придет выписка, в которой будет написано, когда и сколько платить. А именно, нужно заплатить, как обычно — долг на дату выписки, но не через 20 дней, как на старой кредитке, а через целых 3 месяца, примерно 90 дней. Если сюда прибавить сам месяц отчетного периода, то максимальный интервал между покупкой и ее полным погашением — 120 дней.

- На снятие наличных и на переводы беспроцентный период не распространяется, только на покупки.

В любом случае, подробная информация о всех вариантах платежей у вас всегда будет в мобильном приложении Сбербанк-онлайн и в личном кабинете, там всё очень понятно, разберетесь.

Для чего добавлен кредит на зарплату 0 процентов?

Уже ни для кого не является новостью вспышка вирусной пандемии родом из Китая. Шаг за шагом заражение распространялось по разным странам и все же добралось до России. Оценить масштабы угрозы удалось только спустя несколько недель. Когда большое число предприятий вынуждены были приостановить деятельность. А другие перевести своих сотрудников на домашний режим самоизоляции. В свою очередь, оба сценария, фактически, подорвали дееспособное состояние малого и среднего бизнеса.

В сложившейся обстановке работодатели оказались заложниками ситуации:

Во-первых, количество клиентов, а вместе с ними и заказов, резко уменьшилось. Как следствие, значительно упали доходы.

Во-вторых, объем расходов, в большей степени, остался прежним. Здесь и обязательства по выплате заработной платы, и налоговые взносы, и арендные платежи.

В-третьих, вероятные пути снижения расходов были пресечены государством. Даны прямые указания на то, что в период нерабочих дней не допускаются увольнения сотрудников, а также урезание оплаты труда.

Таким образом, при отсутствии резервного фонда массовая ликвидация юридических лиц стала бы лишь вопросом времени. Что привело бы к высокому уровню безработицы. Однако, учитывая данные факторы со стороны Правительства приняты меры в связи с коронавирусом, направленные на сохранение рабочих мест. Одной из таких лояльных программ стал кредит под 0 процентов на выплату зарплаты.

Читайте: Как сдавать отчетность в связи с коронавирусом?

Что именно влияет на проценты

Обычно решение о кредитовании принимается в индивидуальном порядке по каждой заявке.

Есть определенный свод негласных правил, которые зачастую строго соблюдаются, но при этом в открытую не озвучиваются. К примеру, нигде точно не указан этот показатель, но все же практически все банки не предоставляют займы в том случае, если выплаты по всем кредитам заемщика суммарно превышают 40% от его ежемесячного дохода.

Также когда берется кредит в Сбербанк, процентная ставка формируется на основании таких главных параметров:

- наличие в банке депозита, зарплатной или пенсионной карты, любого другого дебетового счета;

- предоставление документов, подтверждающих доход или вообще наличие места работы (при наличии в Сбербанке зарплатного счета это не требуется, так как у банка и так есть вся необходимая информация о доходах клиента);

- наличие поручителя по кредитному договору;

- указание имущества в качестве залога.

В отдельных случаях может потребоваться еще и подтверждение того, что жизнь и здоровье заемщика застрахованы. Зачастую это требуется в случае, если размер кредита весьма значителен.

Практически все банки, дающие большую сумму, требуют наличия залогового имущества.

Кредит наличными в Сбербанке

Среди действующих предложений по потребительскому кредитованию в Сбербанке наличными предоставляются средства только по продукту «Кредит без обеспечения». Это означает, что условный заемщик (обязательно физическое лицо) может получить необходимую сумму без указания конечной цели расхода наличных. Соответственно, Сбербанк не станет отслеживать, как именно будут расходоваться наличные. (Кстати, узнать о других предложения выдачи денег наличными можете здесь: ).

Процентная ставка на кредит без обеспечения составляет 13,9%, а максимальный срок, на который можно получить деньги — 5 лет.

Другое преимущество предложения Сбербанка «Кредит без обеспечения» — небольшой пакет документов, требуемый от заемщика при оформлении заявки. Справка о доходах и поручительство — не потребуются.

Максимальная сумма

Потребительский кредит наличными в Сбербанке физическое лицо может взять на максимальную сумму в 3 млн. рублей. Правда, столько большой займ доступен только зарплатным клиентам и тем, кто обладает хорошей кредитной историей. При оформлении максимальной суммы в Сбербанке, могут потребовать документы о доходах.

Для остальных соискателей-физических лиц доступны меньшие суммы в рублях. Минимальный размер потребительского кредита наличными — 50 тыс. рублей. Такой займ есть возможность оформить всего по нескольким документам, основным из которых является паспорт гражданина России с пропиской и регистрацией в месте расположения банка.

Срок рассмотрения заявок на кредит наличными в Сбербанке составляет в среднем 3 дня. Однако предварительное решение будет озвучено уже через 15 минут. Рассчитать проценты по кредиту можете с помощью калькулятора.

От обратившегося физического лица (в том числе и от пенсионера) потребуется предоставление следующих документов:

- паспорт;

- любые сведения о трудовой занятости и имеющемся стаже работы;

- дополнительные бумаги, какие Сбербанк может запросить по личному усмотрению.

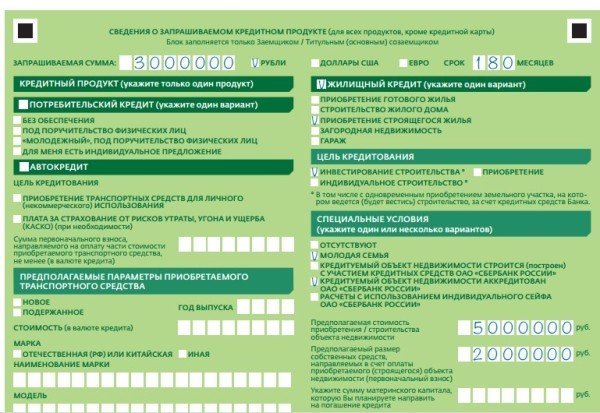

Как оформить заявку на кредит в Сбербанке?

Если речь идет о личном обращении в банк, то физическое лицо обязано предоставить паспорт и документы по списку. А так же заполнить анкету-заявку (бланк выдается сотрудником банка). В анкете указываются личные данные заемщика и требуемая сумма. Образец заполненной анкеты выглядит так:

Чтобы оформить искомый продукт максимально успешно, в поля онлайн формы должна вводиться только актуальная информация, в строгом соответствии с документальными и фактическими данными. В конце нажимается кнопка «отправить». На этом предварительное оформление онлайн заявки без справок и прямых поручителей завершается. Остается только дождаться итогового решения. В течение 24 часов, как правило, перезванивает сотрудник банка и назначает время визита в отделение Сбербанка. При себе нужно иметь паспорт.

Основное преимущество подачи онлайн заявки в том, что удается избежать простоя в очереди, так как в назначенный час клиент обслуживается сотрудником банка.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Для работы анкеты необходимо включить JavaScript в настройках браузера

Условия потребительского кредитования на 2020 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2020 году

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2020 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2020 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2020 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2020 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* В 2019 году, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2020 году останутся на прежнем уровне предыдущего 2019 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.