Торговый терминал quik: подробный обзор для новичков

Содержание:

- Что такое эквайринг — определение и механизм обслуживания: особенности эквайринга без кассового аппарата

- Особенности работы системы

- Виды эквайринга

- Как выбрать банк для подключения эквайринга — тарифы и особенности 📝

- Как выбрать банк для эквайринга физическим и юридическим лицам

- Эквайринг для малого бизнеса (ИП)

- Установка и обслуживание арендованных терминалов «Сбербанка»

- Плюсы и минусы эквайринга

- Интернет-эквайринг

- Тарифы и условия эквайринга в Сбербанке

- Как подключить эквайринг от Сбера

- Как подключить эквайринг?

- Торговый эквайринг

- Политика конфиденциальности и пользовательское соглашение

- Почему нужно подключить эквайринг в Сбербанке России

- Как пользоваться терминалом

- Техническая поддержка

Что такое эквайринг — определение и механизм обслуживания: особенности эквайринга без кассового аппарата

Для начала дадим определение термину эквайринг.

Такие виртуальные платежи существенно облегчают совершение покупки в Интернете и позволяют потребителям сократить время, необходимое для посещения ближайшего магазина.

Эквайринг для ИП может стать очень важным инструментом увеличения итоговой прибыли, так как покупатель с картой готов потратить больше денег в среднем примерно на 20%.

Алгоритм действий проведения операции эквайринга включает в себя несколько различных этапов.

Ниже представлены последовательные шаги на примере операций с POS-терминалами:

- активация платежной карты посредством её проведения по терминалу;

- отправка данных о владельце карты с целью проверки;

- списание определенной денежной суммы и перечисление её на счет оператора;

- выдача двух чеков — продавцу и клиенту;

- подпись чеков продавцом;

- выдача чека из кассы.

Договор о предоставлении услуги эквайринга заключается между торговой точкой, выступающей в качестве клиента и банковским учреждением. Оборудование, необходимое для выполнения условий составленного договора, должно быть предоставлено банком или агентом.

Такой аппарат состоит из монитора, системного блока, считывателя карты, печатающего устройства и фискальной части.

Функцию такого оборудования может выполнять кассовый аппарат или более компактные POS-терминалы. Экварийнг и кассовый аппарат — это достаточно дорогостоящая комбинация, которая больше подходит для успешных и уже раскрученных компаний.

Начинающим бизнесменам целесообразнее всего прибегнуть к использованию POS-терминалов.

Эквайринг без кассового аппарата может производиться двумя способами — при использовании стационарного или портативного POS-терминала, а также через веб-сайт по реквизитам банковской карты. POS-терминалы имеют сим-карту, наличие которой обеспечивает связь с банковским учреждением.

Мобильные терминалы способны считывать информацию с различных видов карт:

- дебетовые карты;

- кредитные карты;

- карты с магнитной лентой;

- чиповая карта.

К таким картам выдвигается одно единственное требование — наличие на счету достаточной денежной суммы, необходимой для оплаты стоимости покупки. Отсутствие связи с банком по техническим причинам также может стать препятствием для проведения оплаты.

Развитие рынка эквайринга в России

На сегодняшний день услуги эквайринга в РФ находится еще в стадии развития в отличии от других стран, где процесс становления закончился достаточно давно.

Среди основных причин замедленного развития такого явления — низкий уровень финансовой и банковской культуры населения. Однако несмотря на определенные трудности, постепенно количество выпущенных банковских карт имеет устойчивую тенденцию к росту.

Особенности работы системы

Практически все современные россияне имеют на вооружении одну, а то и несколько пластиковых банковских карт. Аналитики отмечают и довольно активный рост регистрации новых ИП. Именно для российских предпринимателей Сбербанк разработал оптимальные тарифы для системы эквайринга. Чтобы поставить терминал Сбербанка на торговую точку, для ИП достаточно оформить банковское соглашение и оборудовать торговое место терминалом.

Эквайринг: суть понятия

Эквайринг: суть понятия

Преимущества платежных терминалов от Сбербанка

Ведущий и один из самых мощных и развитых финансовых институтов РФ предлагает сервис-услуги экварийнга с рядом сопутствующих выгод. Причем выгодным терминал Сбербанка для оплаты банковскими картами становится как для хозяев маркетов, так и для самих клиентов-плательщиков. В частности, эквайр-сервис несет за собой следующие преимущества:

- Увеличение проходимости клиентов и последующий рост доходов отдельно взятого магазина.

- Сокращение времени работы кассира на отдельного покупателя (нет необходимости принимать, проверять деньги, отсчитывать сдачу).

- Со стороны покупателей экономия времени на проведение расчетных операций и возможность использования заемных банковских средств.

- Оперирование банковскими картами также дает определенные привилегии держателям, в частности, участие в акционных проектах банка и накопление бонус-баллов, которыми впоследствии можно расплачиваться за товар.

Какие услуги предоставляет система эквайринга от Сбербанка

ПАО Сбербанк предоставляет несколько вариантов оформления соглашений на оснащение магазина эквайр-системами. Предлагается три вида оформления договора:

- Торговый.

- Мобильный.

- Интернет.

Наибольшей популярностью пользуется оформление торгового эквайринга. Ведь с его помощью оплата через терминал Сбербанка легко проводится в любой точке организованной торговли. При установке оборудования сам платежный терминал остается в собственности банковской организации. Стоимость аренды будет зависеть от нескольких факторов, в том числе и объем денежного оборота.

Основные преимущества эквайринга

Основные преимущества эквайринга

Как происходит процесс оплаты

Активный рост популярности данной услуги буквально принуждает владельцев торговых точек обзаводиться этой удобной для расчета сервис-системой. Сам процесс проведения расчетов предельно прост и зависит от типа используемой банковской карты.

Чипированный пластик:

- Вставить кассовую ленту в терминал.

- Проверить сумму, требуемую к оплате.

- Установить карту в нижний разъем таким образом, чтобы чип располагался сверху.

- На дисплее устройства отобразится просьба о вводе ПИНа. Его вводит покупатель, следует наживать цифры на клавиатуре устройства очень аккуратно, не допуская ошибок.

- После ввода ПИН-кода, наживается на зеленую клавишу «Ввод».

- Происходит процедура считывания денег с карты клиента.

- Об успешной транзакции свидетельствует распечатываемый чек.

Карта с магнитной полосой:

- Когда на экране устройства появится сумма к оплате, следует вставить пластик внутрь так, чтобы полоска магнита также находилась внутри бокового разъема.

- Некоторые типы платежных терминалов требует ввода используемой платежной системы, а затем ввода четырех последних цифр номера карточки.

- Остается активировать карту ПИНом и подтвердить транзакцию нажатием зеленой клавиши ввода.

Бесконтактные карточки:

Данный вид пластика становится все более распространенным. Пользоваться им предельно просто – достаточно лишь поднести карточку чипом к экрану устройства. После звукового сигнала происходит автоматический процесс оплаты. Если сумма покупки будет более 1 000 руб., дополнительно потребуется и ввод ПИН-кода.

Подать заявление на оформление эквайринга можно через дистанционные сервисы обслуживания

Подать заявление на оформление эквайринга можно через дистанционные сервисы обслуживания

Виды эквайринга

На сегодняшний день распространены следующие виды эквайринга:

- торговый;

- мобильный;

- интернет-эквайринг (виртуальный);

- ATM-эквайринг.

Торговый эквайринг

Торговый эквайринг подразумевает непосредственный контакт кассира (продавца) с покупателем в сфере обслуживания (торговые сети, рестораны, кафе, кинотеатры, парикмахерские и т.д.). Он организуется по вышеописанной схеме: заключается договор между ТСП и банком-эквайером, где прописываются все условия сотрудничества, а также величина взимаемой комиссии, которая составляет в среднем 1,5-2,5%. Для оплаты в торговой точке устанавливаются моноблочные или модульные pos-терминалы.

Кликните для увеличения

В нескольких словах расскажем, как вся эта система работает при оплате покупателя картой, другими словами – проследим путь банковской транзакции:

1. После того как вы вставили (прокатили или прислонили) карту в платёжный терминал, вся необходимая информация по каналам связи (выделенная линия или GSM-модем) в зашифрованном виде передаётся в процессинговый центр банка-эквайера (это не обязательно банк, который выпустил вашу карту).

2. Эквайер передаёт данные в центр обработки данных (ЦОД) международной платёжной системы (к которой относится ваша карта), где проходят проверки карточки на наличие/отсутствие её в стоп-листе, и при отказе транзакция возвращается обратно, а при одобрении данные передаются к следующему участнику системы расчётов – банку-эмитенту

Обратите внимание на роль платёжной системы – она связывает все банки-участники карточных расчётов в одну цепочку

3. МПС передаёт информацию в авторизационный центр банка-эмитента, где происходит авторизация карты: расширенная проверка реквизитов карты (легальность, вероятность фрода – мошенничества, доступный остаток средств на карточном счёте, совпадение пин-кода и т.д.). Цель этого шага – формирование кода авторизации, который будет говорить о разрешении оплаты или об отказе, и отправка его по той же цепочке назад: через МПС банку-эквайеру.

4. Как только эквайер получает ответ, операция оплаты одобряется или по ней проходит отказ. Все реквизиты платежа, включая код авторизации будут присутствовать на чеке, распечатанном pos-терминалом.

Несмотря на то, что покупка в этот момент будет оплачена, реальный взаиморасчёт между банками произойдёт только через несколько дней, за которые средства на карточном счету покупателя будут «висеть» в холде (заморозятся). Эквайер перечислит деньги на расчетный счёт торговой точки в течение 1-3 дней (зависит от договора эквайринга), удержав комиссию. А деньги от банка-эмитента он получит только после того, как отправит последнему (через МПС) файлы на списание (клиринговые файлы) – документы, подтверждающие проведённые операции. Как только эмитент получит эти документы, деньги на счетах покупателя размораживаются и списываются (перечисляются через расчётный центр на счета эквайера).

Мобильный эквайринг

Мобильный эквайринг применяется для оплаты картами «на выезде» (курьеры, водители такси, выездное обслуживание и т.д.), или когда необходимо бюджетное решение для организации карточных платежей в торговых точках с небольшим оборотом, в мобильных магазинах. Работа с картами осуществляется посредством мобильного pos-терминала (mPOS), который подключается к смартфону с через WI-FI или Bluetooth (возможны и другие решения), а управляется терминал с помощью специального мобильного приложения, устанавливаемого на телефон.

Как правило, в качестве банков-эквайеров выступают известные банки. Можно выделить следующие сервисы, оказывающие подобные услуги: iPay, Sum Up, Pay Me, 2Can, SimplePay, LifePay, Термит, ibox, Paybyway и RBK Card. Несмотря на то что сумма комиссии в этом случае будет выше по сравнению с торговым эквайрингом (ориентировочно 2-3,5%), но преимущество налицо: возможность за небольшой промежуток времени и при низких начальных затратах организовать оплату по пластиковым картам, наклеив на стекло витрины стикер «Здесь принимают карты Visa / Mastercard / МИР». Принцип работы схож с описанным выше.

ATM-эквайринг

Используется в платежных терминалах и банкоматах, где можно перевести деньги с карты, оплатить по ней различные услуги или снять наличность. Принцип работы в целом сравним с торговым эквайрингом. Подробности по вышеприведённой ссылке.

Как выбрать банк для подключения эквайринга — тарифы и особенности 📝

Практически каждый банк в России может предложить своим клиентам данную услугу. Чтобы выбрать банк-партнер, необходимо ознакомиться с тарифами, сравнить условия банков. Вашей целью является максимальный спектр услуг за минимальные деньги.

5 банков-эквайеров:

- Промсвязьбанк;

- Авангард;

- МТС-банк;

- Русский Стандарт;

- Уральский банк реконструкции и развития.

Все они предлагают клиентам зачисление средств день в день, комиссия колеблется в пределах от 1,6% до 2,5% в зависимости от вида карты. Рейтинг составлен по объему клиентской базы.

Помимо тарифов есть еще нюансы, на которых нужно заострить внимание при выборе банка-эквайера:

Оборудование и софт — от качества и актуальности терминала и программного обеспечения зависит скорость и безопасность транзакции;

Способ интернет-соединения — Wi-Fi, с помощью модема и канала телефонной связи, через GPRSи т. д.;

Список платежных систем, с которыми работает банк (Visa, MasterCard, Золотая Корона)

Чем шире список, тем больше клиентов охватит точка продаж.

Пункты договора — обращайте внимание, чтобы в тексте оговаривались всевозможные ситуации, и он не противоречил вашим интересам;

Наличие сервиса — техническое обслуживание оборудования, его ремонт и замена, обучение работе с терминалом;

Наличие дополнительных услуг — например, кеш-бэк, смс-оповещения и многое другое;

Величина комиссионного вознаграждения банку и стоимость аренды оборудования.

Если все вышеназванное вас устраивает — то вы выбрали банк-партнер и можете подписывать договор и сотрудничать.

Как выбрать банк для эквайринга физическим и юридическим лицам

При выборе обратите внимание на требования, которые банк-эквайер предъявляет к компаниям. Чаще всего это минимальный уровень месячного оборота, количество клиентов, территория присутствия

Реже – определенная сфера деятельности.

Второе, что вам нужно будет учесть – это комиссия за пользование эквайрингом. Небольшую часть от суммы покупок за день, обычно до 5%, банк забирает себе

Особенно это важно для небольших магазинов, для которых высокая комиссия может сильно повредить доходам. Важен и способ списания комиссии — сразу после операции, в конце дня или на следующий день

Также узнайте, какие карты будут доступны для оплаты. Большинство банков-эквайеров позволяют принимать платежи с карточек Visa, MasterCard и МИР, как в терминалах, так и в интернете. Иногда вам могут быть доступны и другие способы оплаты – например, электронные кошельки или системы для платежей с помощью телефона, такие как Apple Pay и Android Pay. Чем больше способов будет доступно, тем удобнее будет вашим покупателям.

При выборе торгового эквайринга выясните, терминалы каких типов и производителей доступны в банке, с какими кассами они совместимы. Узнайте, каким способом устройство подключается к кассе и к интернету. Вы можете купить терминалы в собственность или взять их в аренду – о том, как вы сможете получить их, уточните у банка. Приобрести терминалы можно также несколькими способами — единовременно, в кредит или в рассрочку.

Если вы выбираете эквайринг для вашего сайта, то узнайте, какие доступны способы перехода к оплате – непосредственно на странице заказа, в письме, которое присылается на электронную почту покупателя или другие. Ознакомьтесь с дополнительными функциями, такими как автоплатежи или отсрочка оплаты. Изучите, как банк обеспечивает безопасность платежей.

Сам банк-эквайер должен быть достаточно надежным и проводить все операции без задержек. Если он окажется нестабильным, то безналичные платежи могут задерживаться. Это сильно навредит вашей торговле. Важен и уровень безопасности, который банк обеспечивает для денег и операций с ними.

Для физических лиц эквайринг чаще всего не предоставляется. Для его подключения требуется расчетный счет, который может открыть только зарегистрированный предприниматель или юридическое лицо. Такое ограничение — одна из мер по борьбе с отмыванием денег и теневым бизнесом. Поэтому, если вы хотите воспользоваться эквайрингом, зарегистрируйте свое дело — для этого достаточно оформить ИП или ООО.

Только несколько платежных сервисов и систем предлагают системы интернет-эквайринга физическим лицам — например, Z-Payment или Робокасса. Однако, для таких клиентов условия сильно ограничены: максимальная сумма операции может быть меньше, а комиссия за операции — выше.

Эквайринг для малого бизнеса (ИП)

Эквайринг тарифы – высокие для ИП. Чтобы процент использования не снижался, банки предлагают МП бюджетные терминалы.

Эквайринг дает малым предприятиям следующие преимущества:

- Увеличение продаж. Если верить экспертам, граждане больше тратят с карты, чем наличными. Примерная разница составляет 20% (!)

- Защита от фальшивомонетчиков. Терминал это исключает, потому что не будут использоваться наличные деньги

- Резко снижается риска ограбления. Потому что, брать нечего. Деньги хранятся в банке. После вычета комиссии, они пересылаются на р/с предпринимателя

- Бесплатное обучение. Банк обязуется не брать плату за обучение рабочего персонала для эквайринга ИП

- Льготные кредиты. Заключив с финансовым учреждением соглашение на услугу эквайринга, малое предприятие может рассчитывать на займы по льготной программе

Установка и обслуживание арендованных терминалов «Сбербанка»

После заключения договора аренды установка оборудования производится специалистами «Сбербанка» бесплатно. Также за клиентом закрепляется менеджер, оказывающий консультационные услуги. Предусмотрена возможность интеграции оборудования с дополнительными приложениями, позволяющими расширить спектр услуг, сделать оплату более удобной для клиента, облегчить работу с отчетными документами.

После заключения договора открывается доступ к обучающим материалам, позволяющим значительно сократить количество времени на ознакомление работников с управлением оборудованием.

Если в процессе работы возникают сложности технического характера, «Сбербанком» предусмотрен выезд на место установки специалистов для ремонта и дополнительной настройки оборудования. Если причиной неисправности не послужила умышленная порча, ремонтные работы проводятся бесплатно.

Плюсы и минусы эквайринга

Как и в любом деле, здесь также имеются плюсы и минусы.

Достоинства услуги эквайринга:

- Оплата осуществляется в сжатые сроки

- Повышается количество продаж

- Увеличивается клиентская база

- Растет репутация компании

- Экономятся расходы на инкассацию

- Безопасность. Не нужно думать о месте хранения денег, полученных от покупателей. Средства поступают в банк. А после вычета комиссии, на р/с предприятия

Его недостатки:

- Используется техника. А она может ошибаться и давать сбои

- Не каждый сотрудник торговой точки в состоянии устранить поломку оборудования

- Мошенничество. На ценнике может быть одна цифра, а продавец выставляет на терминал более завышенную стоимость

Интернет-эквайринг

Создан для расчёта за товары/услуги посредством сайта. Приём платежей проходит с помощью программного решения — модуля оплаты для сайта.

Сбербанк создал бесплатные плагины приёма денежных средств для большинства популярный систем управления сайтом: 1С-Битрикс, CS-Cart, HostCMS, UMI.CMS, WordPress, Drupal, Joomla, Netcat, Amiro.CMS, OpenCart, PrestaShop, MODX. Если решение платное — оно от стороннего разработчика.

Для подключения эквайринга сайт должен соответствовать ряду требований:

- На нём должна быть информация об организации: ИНН, ОГРИП, ОГРН, юридический и фактический адрес, телефоны (обязателен стационарный), адрес электронной почты.

- Указана информация обо всех способах оплаты товары или услуги, о порядке, сроках, регионах доставки.

- Каждый товар и услуга должны иметь цену, характеристики, комплектацию, гарантийные условия.

Также рекомендуется разместить на сайте описание условий возврата товара или отказа от услуги.

Тарифы интернет-эквайринга выгоднее, чем у торгового:

| Комиссия банка | Оборот по оплате банковскими картами на сайте и в мобильном приложении |

|---|---|

| 2% | До 1 млн рублей в месяц |

| от 1,8% | Свыше 1 млн рублей в месяц |

Онлайн-оплата не позволяет выдать покупателю бумажный чек. Вместо него приходит электронный. Обычно его присылают на электронную почту или в смс-сообщении. Как только на сайте произошла продажа, сведения автоматически поступают в кассу.

После подключения к системе эквайринга можно воспользоваться бесплатными тестовыми картами банка, чтобы убедиться в работоспособности цепочки прохождения оплаты. Доступны карты систем VISA, MasterCard, МИР, карта с баллами «Спасибо» и Apple Pay.

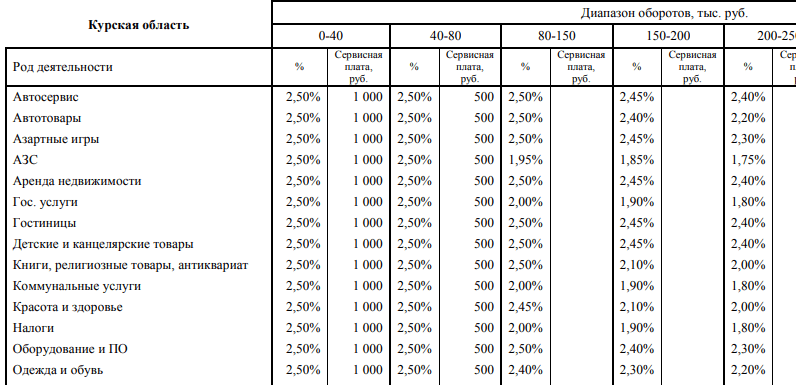

Тарифы и условия эквайринга в Сбербанке

Тарифы на эквайринг в Сбере устанавливаются или же индивидуально, или же заложены уже в специальной сетке, фото которой мы привели выше. Они зависят от следующих факторов:

- Вид деятельности, то есть сфера бизнеса.

- Размер оборотов. Речь идёт о тех, что получает заказчик в установленных аппаратов, а не со всего бизнеса в целом.

- Область, где зарегистрировано дело.

Средние тарифы всё же указаны на сайте, и они такие:

- При заказе торгового эквайринга: за обслуживание — 1000 рублей каждый месяц с каждой единицы техники и 2,5 % с суммы оборота по ней. Условие действительно, если обороты не превышают 30 тысяч рублей за месяц. При превышении банк формирует индивидуальный тариф.

- При электронном аналоге услуги (для приложения, сайта): 2,5 % с оборота до 1 миллиона и 1,8 % — свыше.

Каждая заявка рассматривается отдельно, учитывается даже регион заказчика. Следует подать запрос, чтобы при встрече обсудить детали.

Как подключить эквайринг от Сбера

- разновидности эквайринга, который вы будете устанавливать;

- фамилии имени отчества;

- региона регистрации компании;

- контактных данных для связи: телефон, адрес электронной почты;

- названия ООО или ФИО индивидуального предпринимателя;

- ИНН.

После заполнения формы онлайн нажмите на кнопку «оставить заявку» и с вами свяжется консультант банка. Сотрудник компании проведет консультацию, в ходе которой выяснит необходимость заказа дополнительного оборудования и назначит вам встречу. Для визита в Сбербанк соберите необходимые документы. На месте вы заполните форму договора и подпишите его.

После подписания договора вы согласуете дату, когда вам будет осуществлена установка эквайринга. Предварительно вам нужно открытие расчетного счета. Специалист по настройке терминалов проведет обучение для лиц, имеющих доступ к кассе. Торговые точки также получат наклейки и плакаты. Ими будет оборудована кассовая зона для информирования покупателей.

- произвести вход в личный кабинет;

- в главном меню найдите пункт «Эквайринг»

- после нажатия клавиши «оформить» заполните форму на сайте и ожидайте звонка консультанта;

- согласуйте дату и время встречи;

- менеджер отдела экваринга встретится с вами и подпишет договор;

- если вы выбрали ондайн-услугу, то подключение эквайринга и настройка процессов работы осуществляется владельцем бизнеса самостоятельно. Помощь оказывает техническая поддержка. При выборе торгового эквайринга, представитель банка выезжает на место ведения бизнеса и устанавливает устройства. Далее проводится обучение коллектива;

- если контрольное тестирование прошло успешно, то подписываются оставшиеся документы.

При оформлении услуги вам нужна будет следующая документация:

- выписка из ЕГРЮЛ;

- документация, которая подтвердит полномочия директора организации;

- паспорт директора.

ИП предоставляет только паспорт и выписку из единого госреестра юрлиц.

Как подключить эквайринг?

Для подключения эквайринга от Сбербанка достаточно заполнить простую заявку на сайте Сбербанка: поля Ф.И.О., номер контактного телефона, регион, где собираетесь подключать услугу, а также город. После отправки запроса на подключения приема оплаты по картам от Сбербанка с вами свяжется менеджер банка для уточнения деталей. Деталей немного, вот некоторые из них: вид деятельности, средний месячный оборот, количество точек продаж, где необходим эквайринг.

После получения данных сведений банком будут произведены расчета стоимости обслуживания и если эта цена вас устроит, то тогда вы можете приступать к заключению договора.

Торговый эквайринг

Данная услуга появилась первой в банковской сфере, но с тех пор она нисколько не потеряла свою актуальность. Заключается смысл торгового эквайринга в использовании специального терминала, который и списывает сумму покупки с карты.

Согласно Федеральному закону №112 от 05.05.2014 года, юридические лица с оборотом более 60 000 000 рублей в год обязаны обеспечить прием оплаты товаров, работ или услуг в безналичном виде, так как карты – это самый популярный вариант. В противном случае юридическое лицо будет оштрафовано.

Для более мелких предпринимателей эквайринг – это скорее возможность привлечь дополнительных клиентов, к тому же, наличие этой услуги помогает увеличить и количество обслуживаемых клиентов, так как снятие денег по карте занимает считанные секунды.

Схема процесса эквайринга включает в себя следующие шаги:

- Клиент использует карту – вставляет в терминал, проводит или прикладывает.

- Информация идёт к провайдеру платежей.

- Сведения пересылаются в Сбербанк, который запрашивает по карте платёжную систему.

- Система выясняет у банка, который выдал карту, имеются ли там денежные средства – запрос отправляется в процессинговый центр.

- Платежный шлюз проверяет все списки: если имеются нарушения поступает отказ, если нет, то сведения отправляются банку-эмитенту.

- Этот банк проводит уже окончательную проверку в результате чего транзакция или подтверждается, или нет.

- Сумма резервируется, о чем постепенно узнают все участники операции.

- Печатается 2 экземпляра документа, который содержит в себе информацию об операции (слип).

- Один экземпляр отдается клиенту, второй остается у продавца, при этом продавец должен сверить подписи на слипе и на карте.

- Клиенту приходит сообщение об успешно совершенном платеже.

Политика конфиденциальности и пользовательское соглашение

Политика конфиденциальности объясняет пользователям ресурса (сайтмобильное приложение), с какой целью их личная информация собирается, и как будет использоваться. Политика конфиденциальности ресурса (сайтмобильное приложение) должна предоставлять пользователям следующие гарантии:

- неразглашение персональных данных и их безопасность;

- использование сведений, предоставленных пользователем, исключительно с целью связи с ним, в том числе для направления электронных уведомлений.

Основное условие политики конфиденциальности ресурса (сайтмобильное приложение) — максимальная прозрачность. После её прочтения пользователь должен получить полное представление о том, с какой целью от него требуется предоставление личных данных, как они хранятся, обрабатываются, каким образом защищены и т. д.

Пользовательское соглашение — это соглашение пользователей ресурса (сайтмобильное приложение) с одной стороны и ресурсом (сайтмобильное приложение) с другой стороны, в котором прописаны ряд условий между сторонами.

Пользовательское соглашение регламентирует отношения между пользователями и ресурсом (сайтмобильное приложение).

Пользовательское соглашение определяет юридическую, правовую сторону деятельности в интернете. Это публичная оферта, присоединяясь к которой посетитель сайта получает права и обязанности, определённые владельцем ресурса (сайтмобильное приложение).

Почему нужно подключить эквайринг в Сбербанке России

Сбербанк является крупнейшим Российским банком и соответственно самым надежным партнером на рынке финансовых услуг. Подключив возможность оплаты по картам в Сбербанке вы не только повысите лояльность своих клиентов (многие покупают по кредитным картам, а поскольку при безналичном расчете по ней комиссия не взимается — владельцы кредитных карт автоматически становятся вашими потенциальными клиентами), но и сэкономите время на приеме оплаты, а также автоматически застрахуете себя от ошибок в приеме платежей при использовании обычного кассового оборудования для наличных средств. Операции по безналичному расчета картой удобны во все стороны: комиссия банка взимается за операцию только один раз — во время оплаты, в случае операции возврата товара — при возврате денежных средств на карту клиента с вас взиматься больше ничего не будет.

Операция эквайринга должна быть рентабельна как для вас, так и для банка, поэтому если ваш оборот по картам будет составлять менее 50 000 рублей в месяц, то банк имеет полное право в одностороннем порядке отключить вас от системы приема платежей.

Операция подключения эквайринга с момента подачи заявки занимает немного времени и при этом приносит значительную пользу. Подключайте прием оплаты по картам от Сбербанка и вы, и упростите финансовые процессы своей компании, а также увеличьте выручку!

Как пользоваться терминалом

Оплата товаров и услуг не банкнотами, а банковской картой называется эквайрингом. Таким образом, происходит списывание средств со счета покупателя за предоставляемые услуги или товары. Для того используются POS-терминала. Услугу эквайринга оказывают кредитные организации, другими словами банки-эквайринги.

Именно они занимаются установкой терминалов в торговых точках и обслуживанием расчетов производимых операций. При этом торговые точки обязательно должны заключать договор с банком, чтобы позволять своим клиентам расплачиваться за услуги и товары карточками. В данном договоре прописываются следующие моменты:В свою очередь банки-эквайринги устанавливают в компаниях клиентов свое оборудование, проводят подробное обучение сотрудников компании по обслуживанию владельцев карт, а также проведения операций. В случае необходимости сотрудники банка проконсультируют клиентов по всем вопросам, связанных с работой оборудования. Банки осуществляют проверку платежеспособности банковских карт при проведении любых операций через эквайринговое оборудование.

В соответствии с договором в установленный срок возмещает средства, использованных для оплаты с помощью карт услуг и товаров. Своим клиентам банки-эквайринги предоставляют все требуемые расходные материалы. Модульные POS-системы.

В данном случае терминалы состоят из модулей, некоторые из которых могут иметь отдельный корпус. Например, в отдельных корпусах может находиться клавиатура. Отличить данные терминалы можно по наличию кабелей, соединяющие разные части оборудования. Преимущество такого варианта заключается в том, что все элементы можно размещать на некотором расстоянии друг от друга, что позволяет сделать процесс работы с ними более удобным для покупателя и клиента.

Терминалы могут комплектоваться всеми необходимыми элементами в зависимости от определенных особенностей и потребностей торговых точек. Это отличный вариант для магазинов с большим количеством покупателей. Сбербанк. Это самый крупный представитель среди банков-эквайрингов в стране. Финансовое учреждение имеет огромный опыт работы в данном направлении и собственный процессинговый центр.

Здесь работают высококвалифицированные специалисты, которые предлагают дополнительные приложения для клиентов. Сам банк обеспечивает клиентам высококачественное и безопасное обслуживание, выгодные условия и цены сотрудничества. В свою очередь, автономные терминалы могут быть мобильные и стационарные.

Последние устанавливаются непосредственно в помещение, где осуществляется расчетно-кассовое обслуживание и работают исключительно от сети. Мобильные устройства работают от батареи и Dial-Up, Ethernet, GPRS, что довольно удобно для предпринимателей осуществляющие свою деятельность по выездной схеме или на дому.

| Дорогие посетители! На сайте предложены типовые варианты решения проблем, но каждый случай индивидуален и имеет свои нюансы. |

| Если вы хотите узнать, |

- данные статистики свидетельствуют о закономерном росте объема продаж на 20-30% после установки безналичных устройств оплаты (связано это с тем, что держатели карт склонны к более дорогим покупкам);

- сотрудничество с банком, предоставляющим услуги эквайринга, позволяет рассчитывать на льготные предложения и выгодные условия по другим продуктам;

- применение POS-терминалов исключает такое неприятное для любого бизнеса явление как хождение и обнаружение фальшивых банкнот;

- возможно бесплатное обучение сотрудников организации необходимым навыкам и знаниям.

Техническая поддержка

Если терминал не работает, регулярно появляются ошибки в работе или отсутствует связь с банком, следует обратиться в службу технической поддержки. Решать вопросы самостоятельно в этом случае не рекомендуется, так как за работу устройства отвечают специалисты. Телефон техподдержки банка, адрес и другая контактная информация располагаются на обратной стороне терминала. Для удобства решения вопроса по поводу обслуживания можно также оставить на официальном сайте.

Номер телефона технической поддержки Сбербанка – 900 (для бесплатных звонков с мобильного по всей территории России), обращения из любой точки мира осуществляются по номеру +74955005550.

Загрузка …