Страхование жизни по ипотеке в ингосстрах: стоимость, калькулятор

Содержание:

Полис для Квартиры и Дома от «Сбербанка» — Купить Онлайн

Цена страхования не зависит от того, какой вид имущества будет застрахован. За оформление полиса на защиту частного дома придется заплатить столько же, сколько и за страховку квартиры. Значение имеет размер страховых сумм для внутренней отделки, движимого имущества и гражданской ответственности.

Страховщик предоставляет клиентам возможность выбрать один из трех вариантов полиса:

- при страховой сумме в 600 тысяч рублей придется заплатить 2 250 руб;

- стоимость оформления защиты на 1 400 000 рублей составляет 4 950 руб;

- самый дорогой вариант – покрытие в размере 2 миллионов рублей. За эту опцию нужно заплатить 6 750 рублей;

Точную цену можно узнать во время подачи онлайн-заявки. Порядок действий для оформления договора выглядит следующим образом:

- Перейти на сайт

- Выбрать категорию «Страхование».

- В открывшемся меню нажать на пункт .

Перед пользователем откроется страница с описанием программы. Рекомендуется ознакомиться с предоставленной информацией, после чего нажать на «Оформить онлайн». Клиент будет переведен на страницу оформления с анкетой. Ее нужно заполнить.

В первую очередь подбираются параметры страхового договора:

- вид объекта страхования;

- сумма покрытия;

- промокод (при наличии вводится вручную).

После выбора параметров договора в нижней части формы отобразится стоимость продукта. Чтобы продолжить оформление, необходимо нажать на кнопку «Купить». Следующий шаг – ввод персональных данных. На новой странице анкеты потребуется прописать:

- информацию о страхователе (гражданство, ФИО, дату рождения, пол);

- паспортные данные;

- адрес официальной регистрации;

- контактные данные (номер телефона и адрес электронной почты).

После ввода информации необходимо нажать на кнопку «Продолжить». На новой странице анкеты рекомендуется тщательно проверить введенные данные, после чего поставить галочку в поле «Подтверждения» и воспользоваться ссылкой «Продолжить».

На телефон пользователя будет отправлен код подтверждения. После его ввода необходимо нажать на кнопку «Перейти к оплате».

Оплата продукта производится при помощи банковской карты (любого банка). Полис будет отправлен на адрес электронной почты, указанный пользователем во время заполнения анкеты, сразу после поступления средств на счет СК.

Какой Продукт Выбрать для Квартиры и Дома в «Сбербанке»?

Выбор конкретного пакета страхования зависит всего от двух факторов. Во время покупки необходимо учесть:

- Характер постройки, которая будет застрахована (квартира или отдельный частный дом).

- Желаемый размер страхового покрытия.

Первый нюанс не влияет на стоимость продукта, однако выбор неправильной категории может привести к лишению клиента страховых выплат. Размер покрытия следует подбирать, исходя из приблизительной стоимости страхуемого имущества. Этот параметр влияет на цену полиса.

Стоит помнить, что страховщик возмещает стоимость поврежденного имущества с учетом степени его износа. В связи с этим не имеет смысла подбирать пакет со страховым покрытием, превышающим цену недвижимости и движимой собственности (страховая компания все равно не заплатит больше).

«Сбербанк Страхование» — Вопросы и Ответы по Имуществу и Недвижимости

Если у пользователя есть какие-либо вопросы, он может задать их, воспользовавшись телефоном горячей линии – 8-800-555-555-7. Однако перед этим рекомендуется ознакомиться с ответами на популярные запросы пользователей, которые можно найти на сайте организации.

Чтобы получить доступ к сервису, необходимо сделать следующее:

- Перейти на сайт

- Выбрать пункт «Страхование».

- Воспользоваться кнопкой в открывшемся меню.

Перед пользователем откроется полный перечень вопросов и ответов на них по всем страховым программам. В верхней части страницы находятся ссылки, позволяющие сразу перейти к нужному разделу.

После использования ссылки перед пользователем появится перечень вопросов. Чтобы увидеть ответ, необходимо щелкнуть левой клавишей мыши по формулировке запроса. Под ним появится окно, в котором будет содержаться информация по данному вопросу. В правом нижнем углу находится кнопка «Чат». Можно воспользоваться этим сервисом, если необходимый ответ не был найден.

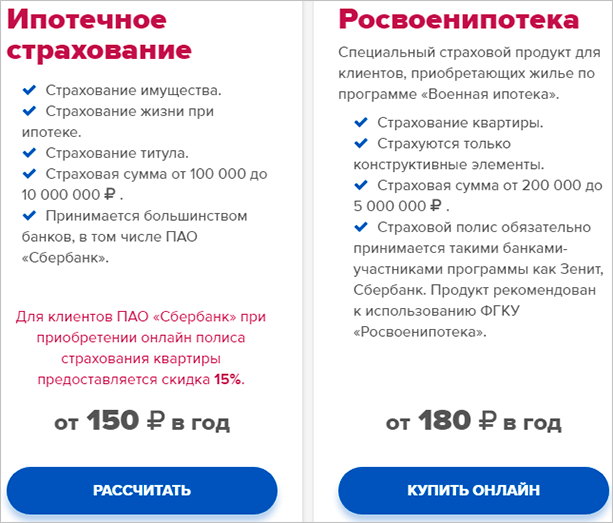

Страховые продукты СПАО «Ингосстрах»

Клиентам «Ингосстраха» доступна в 2020 году следующая линейка продуктов:

- Ипотечная страховка — страхование жизни, титула, имущества. Стоимость услуги рассчитывается в зависимости от выбранных страховых рисков. Минимум — 150 руб./год. Сумма покрытия составляет 100 000 – 10 000 000 рублей.

- Росвоенипотека — страхование конструктивных элементов жилья, приобретаемого по программе «Военная ипотека». Сумма выплат 200 000 – 5 000 000 рублей. Базовая цена — 180 руб./год. Продукт рекомендован банком «Зенит» и Сбербанком.

Список объектов и предметов страхования включает:

| Страхование | Новостройка на стадии строительства | Новостройки, введённые в эксплуатацию | Вторичное жилье | Частный дом, коттедж |

|---|---|---|---|---|

| Предмета ипотеки (конструктивные элементы) | — | + | + | + |

| Жизни и здоровья заемщика/созаемщика | + | + | + | + |

| Титула (утраты прав собственности) | — | — | + | + |

Страхование жилой недвижимости при ипотеке покрывает не полную стоимость покупаемого жилья, а лишь ту часть, которую заемщик берет у банка. Если сумма первого взноса составляет 30%, то полис оформляется на сумму долга (70%).

Страхование жизни и здоровья при ипотеке

Страхование жизни для ипотеки покрывает риски получения травмы, тяжелых заболеваний, инвалидности I или II группы, гибели заемщика/созаемщика. При нарушении выплат по ипотечному долгу, вызванных ущербом здоровью, компания «Ингосстрах» временно частично возмещает банку обязательные платежи по кредитному договору заемщика.

Страхование конструктивных элементов недвижимости

Программа направлена на защиту конструктивных элементов недвижимости от уничтожения в результате непредвиденных обстоятельств: пожара, взрыва, затопления водой, стихийных бедствий, падения сторонних предметов на дом, противоправных действий третьих лиц. Действующий полис дает возможность получения нового жилья без рисков для клиента и банка.

Титульное страхование

Титульное страхование – защита от риска утраты права владения недвижимостью в случае признания сделки покупки жилья недействительной или незаконной. Программа является частью комплексного ипотечного страхования, включающего имущественную и личную страховку.

Страхование титула поможет защитить от ошибки или мошенничества на вторичном рынке жилья. Например, если при оформлении сделки проигнорированы имущественные интересы несовершеннолетних детей или недееспособных членов семьи, имеющих долю в собственности на квартиру. Если решением суда страхователя лишают права собственности, остаток долга банку компенсирует страховщик.

Зачем страховать жизнь заёмщика при оформлении ипотеки?

Ипотека оформляется на длительный срок: от 5 до 15-20 лет, поэтому велик риск, что заёмщик может заболеть, утратить трудоспособность, что приведёт к невозможности погашения долга в полном объёме.

Ипотека оформляется на длительный срок: от 5 до 15-20 лет, поэтому велик риск, что заёмщик может заболеть, утратить трудоспособность, что приведёт к невозможности погашения долга в полном объёме.

Для защиты имущественных интересов физлица и банка оформляется ипотечное страхование жизни и здоровья жизни и здоровья заёмщика.

При болезни клиента страховая компания компенсирует частично ипотечный кредит в течение периода нахождения его на больничном; при полной потере трудоспособности или смерти – СК обязуется оплатить весь остаток по ипотеке.

Страхование ипотечного жилья покрывает не всю стоимость квартиры, а только ту часть, которую клиент берёт взаймы у банка. Если сумма частично выплачивается накопленными средствами, то полис оформляется на остаток долга.

Как работает титульное страхование недвижимости

Механизм данной услуги построен на распространенных прецедентах — после регистрации права собственности заёмщика на приобретенную квартиру появлялись третьи лица, заявлявшие о своих правах на недвижимость или её долю. Отказ нового владельца от переговоров приводил к судебному разбирательству. Суд в большинстве случаев принимал сторону истцов, которыми становились представители несовершеннолетних лиц, недееспособные на момент заключения сделки люди и т.д.

Эффективным решением подобных проблем становится приобретение полиса титульного страхования. Он актуален при покупке квартиры на вторичном рынке. Сделка с объектами в новостройках не сопряжена с риском судебных разбирательств с предыдущими владельцами, поскольку держатель ипотечного кредита становится первым собственником жилья.

Полис защитит страхователя от утраты денежных средств при судебном разбирательстве и принятии решения в пользу истцов — прежних владельцев оспариваемой жилплощади. При отсутствии страховки покупатель квартиры окажется без жилья и вложенных в него денежных средств. Обязательства по ипотеке по-прежнему потребуют совершения ежемесячных выплат в пользу банка. По этой причине кредитные учреждения настаивают на приобретении защиты титула своими клиентами.

Преимущества ипотечного страхования в Ингосстрахе

Ингосстрах – одна из самых авторитетных страховых компаний. Клиенты данной СК в своих отзывах отмечают следующие плюсы оформления ипотечной страховки Ингосстрах:

- Полисы Ингосстраха принимаются всеми отечественными банками.

- Современное программное обеспечение позволяет в 100% случаев исключить ошибки в расчётах и подготовке документов.

- Ингосстрах всегда проверяет юридическую «чистоту» квартиры в случае оформления титульного страхования, что обеспечивает надёжность сделки.

- Решения по заявке принимаются очень оперативно, обычно в течение 1,5 часов (максимум в пределах 1 рабочего дня).

- Медицинское обследование клиента проводится за счёт Ингосстрах.

- Компания предлагает разные варианты оплаты: расчётные счета в банках, сайт www.ingos.ru, Contact либо Western Union, платёжные терминалы Ингосстраха; офис СК и т.д.

- Возможны разные способы оформления страховки: в банке, офисе Ингосстраха, онлайн.

- Для оперативной доставки полиса или в целях документооборота клиент может воспользоваться услугами курьера компании.

- Приемлемая стоимость страхования – от 0,5% в год за комплексный полис (3 вида риска).

- Ингосстрах предоставляет персональных менеджеров с доступностью по мобильным телефонам в Москве и регионах.

Что касается минусов, то клиенты отметили тот факт, что иногда может затянуться срок рассмотрения заявки. Но это возможно только в тех случаях, когда возникают подозрения, что застрахованное лицо намеренно причинило себе вред или ущерб для получения страховки.

Возможности ипотечного страхования

Сегодня «Ингосстрах» предлагает своим клиентам несколько программ страхования ипотеки, носящих комплексный характер. Они предварительно согласованы с кредиторами, что обеспечивает для рядовых клиентов привлекательные условия и высокую степень надежности. Обладатели ипотеки обладают возможностью выбора страховых компаний, но в любом случае оформление страховки является обязательной процедурой, без которой невозможно получить деньги на приобретение жилья.

С учетом большого количества доступных предложений страхователи имеют обширные возможности выбора, при этом выбрать наиболее привлекательный с точки зрения цены вариант позволяют онлайн-калькуляторы.

Стоимость оформления страхования ипотечного кредита в Ингосстрах

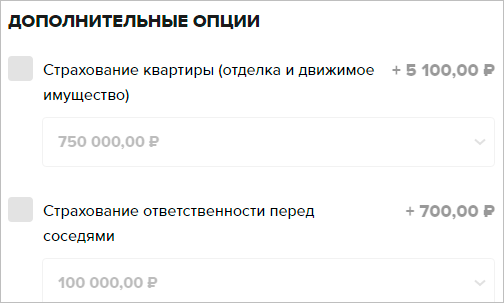

Вот что необходимо указать при расчете суммы в онлайн-калькуляторе:

- требуемая сумма кредита;

- название банка, предоставляющего данный кредит;

- информацию о заемщиках, которые будут оформлять договор ипотечного кредитования;

- какие требования выдвигаются банком к страховому полису.

После указания оформляемого вида страхования калькулятор выдаст стоимость данной услуги.

Одним из важнейших моментов, влияющих на стоимость услуги, является сумма выдаваемого кредита

Важно учитывать, какие требования по компенсации рисков невыплаты выдвигает банк к страховой компании. Также тщательно изучается заемщик — его возраст, пол, состояние здоровья, личные данные

При оформлении страховки оценивается недвижимость и ее техническое состояние. В среднем, на рынке ипотечного страхования ставка составляет от 0,6 до 1%.

Расчет выполняется в каждом индивидуальном случае. При расчете используются такие параметры:

- какие требования выдвигает к полису банк-кредитор;

- на какую сумму будет браться кредит;

- личность клиента, а также состояние его здоровья;

- технические характеристики объекта недвижимости;

- были ли у клиента сделки по приобретению недвижимости и как они прошли.

Что это такое

Страхование жизни на языке юристов означает отстаивание имущественных интересов клиента, связанных с его жизнью и смертью. Если произойдёт страховой случай, ипотечное имущество обретёт статус личной собственности прямых наследников. Когда же размера выплаты по страховке будет недостаточно, для полного погашения задолженности необходимо будет донести денежную сумму самостоятельно.

Условия полиса страхования жизни и здоровья

Страхование жизни и здоровья при ипотеке предусматривает выплаты при условии наступления следующих страховых случаев:

- Смерть заёмщика. Ипотечная задолженность погашается страховой компанией в полном объёме.

- Получение инвалидности. Речь идёт об установлении комиссией ВТЭК I или II группы инвалидности у заёмщика.

- Временная утрата работоспособности. Такая ситуация отдельно прописывается в страховом договоре.

В конечном итоге набегает немалая сумма. Поэтому у некоторых заёмщиков возникает вопрос, что будет, если не плачу страховку по ипотеке. Конечно, рассчитывать на отсутствие реакции страховщика и банка не стоит. Если просрочка превысит один месяц, должнику начнут поступать звонки и СМС с требованием погасить долг по страховке. Если же заемщик их проигнорирует и не возобновит выплату не только страховки, но и кредита, в лучшем случае дело будет передано в суд, в худшем – заём будет продан коллекторской фирме.

Кому необходим полис

Страховка жизни для ипотеки не является обязательным условием выдачи денежных средств

Однако, прибегнув к такой мере предосторожности, заёмщик сможет защитить себя в случае несчастного случая и болезни. С другой стороны, оформление клиентом банка договора страхования, покрывающего вышеуказанные риски, выгодно и самой финансовой организации (читай выше)

То есть в проведении данной процедуры заинтересованы обе стороны сделки.

Между тем многие клиенты отказываются от приобретения данного полиса. Обусловлено это не отсутствием информации о том, что дает страхование жизни при ипотеке, а стремлением сэкономить. Поэтому напомним основные преимущества, которые получит заемщик, оформив договор страхования здоровья и жизни:

- при наступлении страхового случая долгосрочный жилкредит погасит компания-страховщик;

- на родственников заёмщика не ляжет долговое бремя;

- банки, как правило, уменьшают процентную ставку по ипотеке.

Как определяется размер страховой суммы

Проводить страхование здоровья и жизни клиент может по двум схемам:

- на весь объём ипотечной ссуды. Обычно она составляет 70-80% от стоимости кредитуемого жилья;

- на всю цену недвижимого имущества.

Стоимость страхового полиса является величиной, производной от многих факторов, и для каждого клиента определяется индивидуально. При этом учитываются:

- Пол клиента. Женщинам полис обойдётся дешевле, чем мужчинам.

- Возраст. С возрастом риск возникновения заболеваний, способных привести к утрате трудоспособности, увеличивается. Поэтому с годами страхование жизни заемщика ипотечного кредита становится дороже.

- Профессия. Некоторые виды трудовой деятельности сопряжены с опасностью для здоровья и жизни человека, что не может не отразиться на тарифе по договору страхования.

- Состояние здоровья клиента. При оформлении полиса в анкете указываются имеющиеся хронические заболевания, а также рост и вес страхователя. В случае отклонения от нормы последних показателей стоимость страховки может возрасти.

- Наличие экстремальных хобби. Любителям прыжков с парашютом, дайвинга и других опасных видов спорта может быть предложена повышенная тарифная ставка.

Размер ежегодного страхового взноса приблизительно равен ежемесячному платежу по ипотеке. Но здесь необходимо учитывать, что при наличии полиса страхования жизни и здоровья банки обычно снижают кредитную ставку на 1-2%. Так что, если посчитать, расходы на подобную страховку будут покрыты практически полностью.

Риски и программы страхования

Программа страхования заемщиков ипотечных кредитов в Ингосстрах всего лишь одна, которая так и называется – “Страхование ипотеки”.

Зато эта программа комплексная – то есть страхователь сам выбирает, какие опции ему нужны – лишь некоторые или все сразу.

Вот что можно застраховать в рамках данного продукта:

- имущество (в части конструктива, а также за отдельную плату элементы отделки),

- жизнь и здоровье,

- титул.

Жизнь и здоровье

В комплексную ипотечную страховку можно включить защиту жизни и здоровья заемщика. Это не является обязательным, но в случае отсутствия данной опции кредитор может повысить процентную ставку.

В случае наступления страхового случая Ингосстрах осуществит выплату в размере остатка задолженности по кредитному договору при:

- установлении застрахованному 1-й или 2-й группы инвалидности,

- смерти застрахованного,

- временной нетрудоспособности (если болезнь была не менее 90 дней непрерывно, в остальных случаях выплаты не будет).

Конструктив

Если при страховании квартиры по ипотеке в страховку жилья включена опция защиты конструктивных элементов, то страховщик выплатит компенсацию, если наступит повреждение или полная гибель несущих конструкций объекта недвижимости в результате:

- пожара,

- взрыва,

- противоправных действий третьих лиц,

- стихийных бедствий.

Титул

Существует риск утратить право собственности на заложенную по ипотеке квартиру в результате признания сделки по ее купле-продаже недействительной из-за, к примеру, неучета прав несовершеннолетних лиц или законных наследников.

Чтобы избежать имущественного ущерба, заемщик может включить в комплексную страховку опцию страхования титула. В таком случае Ингосстрах погасит оставшуюся задолженность перед банком при наличии соответствующего судебного решения о признании сделки купли-продажи аннулированной.

Комплексное

Комплексным считается страхование ипотеки Ингосстрах, в рамках которого страхуются все риски:

- жизнь, здоровье,

- конструктив,

- титул.

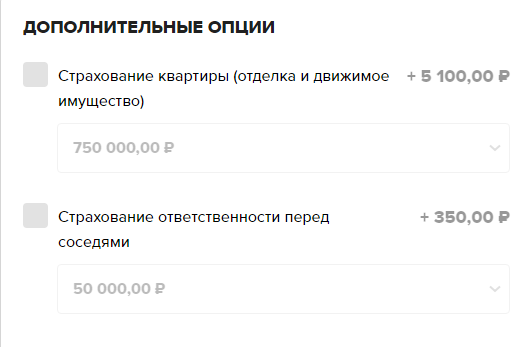

Также комплексным можно считать и страхование, при котором выбираются еще и дополнительные опции, такие как:

- страхование отделки и движимого имущества, находящегося в квартире,

- страхование гражданской ответственности перед соседями.

Росвоенипотека

Ингосстрах предлагает специальный продукт для заемщиков, участвующих в НИС и взявших военную ипотеку.

ФГКУ “Росвоенипотека” одобрила данное предложение Ингосстраха, поэтому соответствующие договоры можно оформлять без опаски. Кроме этого, полисы Ингосстраха по данному продукту принимаются в обязательном порядке, без предварительного согласования:

- в банке Зенит,

- в Сбербанке.

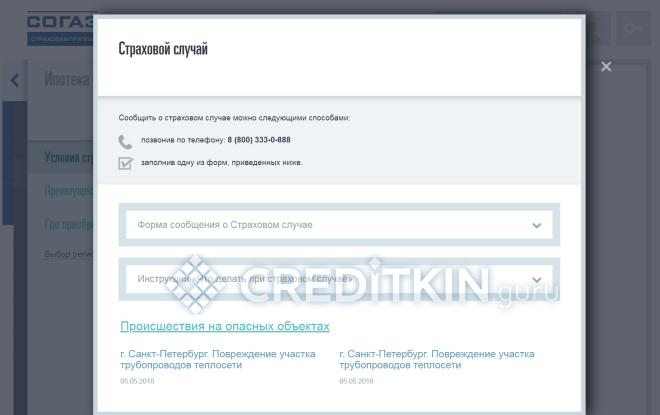

Что делать при наступлении страхового события

При наступлении страхового события необходимо сделать следующее:

- При причинении вреда здоровью – застрахованное лицо должно максимально быстро обратиться в медицинское учреждение за помощью, и беспрекословно соблюдать все рекомендации врача.

- При любом страховом случае сообщить в «СОГАЗ» письменно (факсом, по электронной почте или иным образом, позволяющим зафиксировать ФИО клиента компании, который передаёт сообщение, и дату отправления) о произошедшей ситуации – её факт, обстоятельства происшествия и его последствия. Срок ограничен месяцем, но желательно сделать это как можно раньше.

Сообщить о страховом случае можно также путем заполнения онлайн-формы на сайте страховщика в разделе «Страховой случай».

Чтобы получить выплату по страховому случаю, вам необходимо предоставить в отделение документы, доказывающие наступление ситуации. Бумаги должны быть заполнены согласно стандартам страховщика и законодательства РФ. Для каждого случая перечень документов свой.

Например, при утрате трудоспособности – оригинал или копия удостоверения личности застрахованного человека, заявление на получение страховой выплаты, документ, подтверждающий утерю трудоспособности, акт о несчастном случае и выписку из амбулаторной медицинской карты. Данный список, как и списки, указанные на сайте «СОГАЗ», не являются исчерпывающими – компания требует получать полную информацию по телефону или в отделении страховой группы.

С инструкциями и полным перечнем предоставляемых документов при наступлении страхового события можно ознакомиться по указанной ссылке.

Как оформить страховую сделку?

Ингосстрах предлагает заключить многолетний договор и оплачивать взносы через кабинет на сайте

Чтобы уточнить условия банка по покрытию, следует направить заявку на расчёт в Ингосстрах или зарегистрировать полис онлайн.

Чтобы рассчитать стоимость страховки, воспользуйтесь онлайн-калькулятором, размещённым на сайте компании. В 2019 году калькулятор позволяет совершить расчёт не только для страхования имущества, но и для страхования жизни.

Страховка Ингосстрах работает в большинстве банков, выдающих жилищные кредиты. Заёмщику следует собрать пакет документов, а решение принимается за 1 день.

Подписать страховой договор и оплатить полис можно в офисе Ингосстрах или прямо в банке во время заключения ипотечного договора у представителя компании.

Какие документы нужны?

Необходимые для оформления страховки документы:

- паспорт страхового лица;

- документы, подтверждающие владение недвижимым имуществом;

- копии заключений оценщика;

- заявление заёмщика;

- медицинское заключение о здоровье заёмщика (в случае страхования жизни).

Этапы процесса оформления страховки Ингосстрах

Чтобы оформить ипотечную страховку Ингосстрах онлайн, следуйте такому алгоритму:

- Зайдите в раздел официального сайта компании ingos.ru.

- Рассчитайте приблизительную стоимость. Для этого перейдите в раздел «Ипотека. Калькулятор».

- Выберите город, в котором будете оформлять страховой полис, и банк. Ингосстрах предлагает выбрать Газпромбанк, ВТБ 24 и другие банковские организации. Можно собственноручно ввести название банка. Если в реестре компании нет введённого вами банка, система сообщит об этом.

- Пропишите условия страхования: (квартира/дом, процентная ставка и др.).

- Введите остаток по кредиту.

- Выберите страхуемые риски.

- Заполните информацию о заёмщике.

- Проставьте даты.

- Нажмите кнопку «рассчитать».

- Ознакомьтесь с суммой страхового покрытия. Имейте при этом в виду, что страховая сумма может увеличиться по требованию банка.

- Если всё устраивает, нажмите кнопку «оформить заявку».

- В специальной форме укажите свои имя, адрес электронной почты, контактный телефон.

- Выберите подходящее время для звонка сотрудника компании. При необходимости можно заполнить графу «добавить комментарий».

- После всех проделанных манипуляций вам придёт подтверждение заявки на страхование ипотеки. Номер заявки будет отправлен также на ваш мобильный телефон.

- Кликните на иконку в форме и выберите одно из выгодных предложений компании. Ингосстрах постоянно предлагает хорошие скидки.

- Ждите звонка специалиста в выбранный вами временной отрезок.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание! Заявку можно отправить и без расчёта стоимости страховки на калькуляторе Ингосстрах

Как продлить договор?

Для пролонгации полиса Ингосстрах необходимо заполнить соответствующую форму на ingos.ru. Укажите серию и номер страхового полиса, фамилию владельца и жмите на кнопку «продлить».

Как оплатить страховку по ипотеке в Ингосстрах?

На стоимость ипотечной страховки влияют такие факторы, как:

- сумма ипотечного кредита;

- требования банка;

- характеристики объекта недвижимости;

- пол, возраст и состояние здоровья заёмщика (для соответствующей страховки);

- характер и количество совершённых ранее сделок по объекту недвижимости (для заключения титульного договора).

Для оплаты страховки выбираете один из пунктов: оплата счёта или франшизы. Укажите данные: номер полиса и фамилию владельца.

Для активации полиса выберите страховой продукт, укажите код активации и номер. Затем кликните на кнопку «оплатить».

Во сколько обойдется страхование жизни?

ЦµÃ½Ã Ã½Ã° ÃÂÃÂÃÂðÃÂþòðýøõ öø÷ýø ÿÃÂø øÿþÃÂõúõ ÃÂð÷ýÃÂÃÂÃÂàò ÷ðòøÃÂøüþÃÂÃÂø þàÃÂûõôÃÂÃÂÃÂøàÃÂðúÃÂþÃÂþò:

- ÃÂþûøÃÂøúð ÃÂÃÂÃÂðÃÂþòþù úþüÿðýøø. ÃÂüõýýþ þýð ÃÂÃÂÃÂðýðòûøòðõàÃÂð÷üõàñð÷þòþóþ ÃÂðÃÂøÃÂð.

- ÃÂðýú, ÿÃÂõôþÃÂÃÂðòûÃÂÃÂÃÂøù úÃÂõôøÃÂ. ÃÂÃÂþ ÃÂòÃÂ÷ðýþ àÃÂð÷üõÃÂþü úþüøÃÂÃÂøø, úþÃÂþÃÂÃÂàñõÃÂõàÃÂøýðýÃÂþòþõ ÃÂÃÂÃÂõöôõýøõ, ÷ð ÿþÃÂÃÂõôýøÃÂõÃÂÃÂòþ ÿÃÂø þÃÂþÃÂüûõýøø ÃÂÃÂÃÂðÃÂþòþóþ ÿþûøÃÂð öø÷ýø ôûàøÿþÃÂõúø.

- ÃÂþ÷ÃÂðÃÂà÷ðõüÃÂøúð. çõü ÃÂÃÂðÃÂÃÂõ ÃÂõûþòõú, ÃÂõü üõýõõ òÃÂóþôýÃÂü ôûàýõóþ þúðöõÃÂÃÂàÃÂõýð. ÃÂÃÂôÃÂü, ÿõÃÂõÃÂõôÃÂøü þÃÂüõÃÂúàò 60 ûõàÃÂÃÂÃÂðÃÂþòÃÂøúø ø òþòÃÂõ ÃÂðÃÂÃÂþ þÃÂúð÷ÃÂòðÃÂàò þÃÂþÃÂüûõýøø ÿþûøÃÂð.

- ÃÂôþÃÂþòÃÂõ ÷ðõüÃÂøúð. çõûþòõúð þñÃÂ÷ÃÂÃÂà÷ðÿþûýøÃÂàðýúõÃÂÃÂ, ò úþÃÂþÃÂþù ÿÃÂøôõÃÂÃÂàÿÃÂðòôøòþ ÿÃÂþÿøÃÂðÃÂàòÃÂõ øüõÃÂÃÂøõÃÂàÃÂÃÂþýøÃÂõÃÂúøõ ÷ðñþûõòðýøÃÂ. ãòõûøÃÂõýøàÃÂÃÂþøüþÃÂÃÂø ÃÂÃÂÃÂðÃÂþòúø ýõ ø÷ñõöðÃÂàÿÃÂø ýðûøÃÂøø ø÷ñÃÂÃÂþÃÂýþóþ òõÃÂð.

- ÃÂÃÂþÃÂõÃÂÃÂøàÃÂõûþòõúð. ÃÂÃÂûø ÃÂðñþÃÂð ÷ðõüÃÂøúð ÃÂòÃÂ÷ðýð àÿþòÃÂÃÂõýýÃÂüø ÃÂøÃÂúðüø, ú ÿÃÂøüõÃÂÃÂ, ÿþöðÃÂýÃÂù, ÃÂðÃÂÃÂõàø ôÃÂÃÂóøõ, ÃÂþ ÃÂõýð ÿþûøÃÂð þúðöõÃÂÃÂà÷ýðÃÂøÃÂõûÃÂýþ òÃÂÃÂõ.

àðÃÂÃÂÃÂøÃÂðÃÂàÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ ÃÂþÃÂýÃÂàÃÂÃÂþøüþÃÂÃÂàÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø ÿÃÂðúÃÂøÃÂõÃÂúø ýõòþ÷üþöýþ. àþñÃÂõü þýð þÿÃÂõôõûÃÂõÃÂÃÂàúðú ÃÂÃÂüüð úÃÂõôøÃÂð, ÃÂüýþöõýýðàýð ñð÷þòÃÂù ÃÂðÃÂøÃÂ. ÃÂþ ÿÃÂø þúþýÃÂðÃÂõûÃÂýþü ÃÂðÃÂÃÂõÃÂõ ÃÂÃÂÃÂðÃÂþòÃÂõ úþüÿðýøø ÃÂÃÂøÃÂÃÂòðÃÂàõÃÂõ ÿþýøöðÃÂÃÂøõ ø ÿþòÃÂÃÂðÃÂÃÂøõ úþÃÂÃÂÃÂøÃÂøõýÃÂÃÂ, úþÃÂþÃÂÃÂõ ÷ðòøÃÂÃÂàþàòÃÂÃÂõÿõÃÂõÃÂøÃÂûõýýÃÂàÃÂðúÃÂþÃÂþò.

Обзор программ страхования

Проведу небольшой обзор программ, которые предлагают по ипотеке страховые компании из топ-5.

Ингосстрах

Компания аккредитована в большинстве кредитных организациях. Предлагает 2 программы.

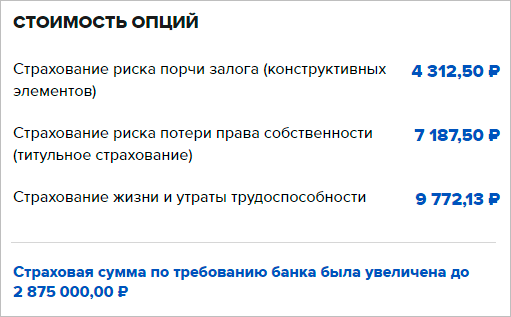

Полис можно оформить онлайн. Посмотрим стоимость комплексной защиты, которая включает все 3 вида страховки.

Исходные данные:

- банк ВТБ, г. Москва;

- страхую квартиру с оформленным правом собственности;

- остаток по кредиту – 2 500 000 руб.;

- заемщик – женщина 1976 г. рождения со 100 % долей в кредите.

Воспользуемся калькулятором:

- Стоимость полиса по защите имущества – 4 312,5 руб.

- Стоимость защиты титула – 7 187,5 руб.

- Стоимость защиты жизни и здоровья – 9 772,13 руб.

Итого общая стоимость – 21 272,13 руб.

По Сбербанку картину иная. Банк не требует страхования титула. По соглашению с ним при онлайн-оформлении доступна 15 % скидка. Стоимость комплексного полиса без скидки – 19 408,82 руб., со скидкой – 16 497,5 руб.

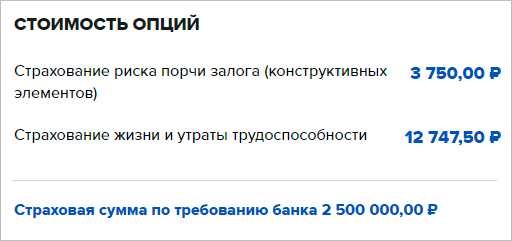

Ингосстрах предлагает подключить дополнительные опции к полису.

Согаз

Страхует от всех видов риска по ипотеке. В качестве преимуществ:

- возможность оплаты страховой премии в рассрочку;

- возврат части страховки при досрочном погашении кредита;

- возможность бесплатного медицинского обследования, если оно потребуется.

Сбербанк страхование

Компания страхует только от 2 видов рисков:

- порчи или утраты имущества в залоге,

- смерти и потери трудоспособности.

Титульное страхование не предусмотрено. На сайте отсутствует калькулятор. Тарифы удалось обнаружить в объемном документе на нескольких листах. Они сведены по разным видам рисков в единую таблицу плюс поправочные коэффициенты в зависимости от факторов, которые влияют на степень риска.

Объектами страхования в квартире являются конструктивные элементы:

- стены,

- перегородки,

- полы, перекрытия,

- окна и двери.

В доме к перечисленным элементам добавляются крыша и фундамент. Сбербанк не страхует квартиры в домах старше 1955 года. Базовая ставка стартует от 0,25 % от остатка по ипотечному кредиту. При оформлении онлайн компания дает скидку 10 %.

РЕСО-Гарантия

Компания оформляет страховку от 3 видов риска. На сайте есть калькулятор, но расчеты не действуют для клиентов Сбербанка и банка Российский капитал.

Стоимость комплексного полиса у меня вышла 15 675 руб. при остатке по кредиту в 2 500 000 руб., т. е. тариф составляет 0,627 %.

По отдельным видам картина следующая:

- Недвижимость – 4 000 руб. (0,16 %).

- Здоровье – 8 175 руб. (0,327 %).

- Титул + недвижимость – 12 750 руб. (0,51 %).

ВТБ-страхование

Кроме стандартного полиса, который покроет убытки банка при наступлении страхового случая в размере остатка задолженности по кредиту, ВТБ предлагает оформить страховку на полную стоимость квартиры.

Например, вы купили жилье за 3 000 000 руб., заплатив за счет ипотеки 1 500 000 руб. и 1 500 000 руб., вложив собственных средств. При порче имущества по обычному договору страхования компания заплатит банку 1 500 000 руб., но свои деньги вы потеряете. При приобретении дополнительной страховки оставшиеся 1 500 000 руб. компания возместит лично вам.

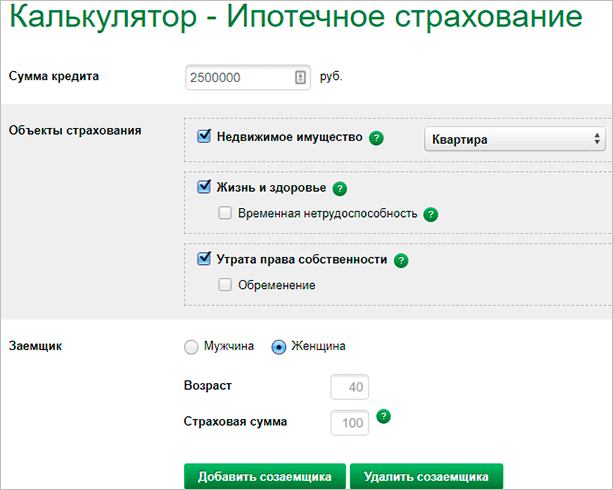

Компания разработала 9 пакетов программ по разной цене. Покажу лишь фрагмент таблицы.

Для военнослужащих, покупающих жилье по программе “Военная ипотека”, предусмотрены особые условия, позволяющие оформить полис онлайн и со скидкой до 30 %.