Украли или списали деньги с карты сбербанка что делать и в чём причина

Содержание:

С карты уже сняли деньги, что делать?

Если вы не успели заблокировать украденную карту, либо узнали об ее похищении только после проведения преступниками первой операции, справиться с ситуацией становится сложнее. Однако здесь есть одна тонкость. Уточните для начала, не воспользовался ли оставленной картой кто-то из ваших домашних – часто владельцы карт паникуют при виде СМС о снятии средств, совершенно забыв, что сами дали карту ребенку или супругу.

Особенности предоплаченных банковских карт

Делать это, разумеется, не рекомендуется, но многие россияне практикуют использование одной карточки всей семьей. При этом впоследствии разблокировать карту и отозвать заявления из банка и полиции будет довольно сложно, более того – затратно (многие банки за неподтвержденные заявления взимают комиссию).

Если же такая ситуация исключена, то речь действительно идет о краже средств с карты (даже если она произведена близкими людьми). В таком случае своевременные действия смогут помочь минимизировать потери и даже вернуть украденные средства:

- Блокировка карты посредством онлайн-кабинета или горячей линии должна стать первым шагом в этой ситуации. С ней можно не спешить только в том случае, если карта дебетовая, преступники полностью ее обнулили, и в ближайшее время поступлений не предвидится. Если же средства сняты не полностью, на карте есть кредитный лимит или овердрафт, либо на нее постоянно поступают средства, необходимо заблокировать пластик после первой же операции.

- Проверьте, не произошла ли кража через онлайн-кабинет: возможно, преступники и не использовали данные карты для платежей, а получили доступ непосредственно к банковскому счету. В таком случае нужно поменять пароли, а в идеале – заблокировать счет, перевести или снять с него остаток средств.

- Обратитесь в банк, чтобы подать заявление о краже средств – это нужно сделать в течение суток после снятия денег с вашего счета. Тогда по действующему законодательству банк будет обязан возместить вам убытки. Если возможности посетить офис банка нет (вы находитесь далеко от города, госпитализированы, украдены документы и т.д.), подать заявление можно по телефону горячей линии или электронной почте – а лучше для надежности использовать оба способа. Главное – уложиться в срок 24 часа.

- Подайте заявление в полицию о краже средств со счета.

- Закажите перевыпуск украденной карты.

- Ожидайте возврат средств и результатов расследования.

Пошаговое восстановление доступа

Чаще всего процесс восстановления доступа проходит быстро и легко. Но иногда бывают сложности следующего характера.

Если устройство утеряно или к нему нет доступа по другим причинам, советуем найти ближайший банкомат Сбербанка. После этого, вставив карту в банкомат и введя пин, найдите пункт «Все операции». Затем в нём вам понадобится кнопка «Информация/сервисы». Нажав на нее, выберите раздел «Мобильный банк». Затем один из пунктов раздела будет «Изменить номер». Таким образом вы сможете привязать новый номер телефона к карте.

Если остался старый смартфон, то зайдите на нем в приложение и в настройках обновите информацию о номере телефона.

В начале декабря 2019 года Герман Греф рассказал, что к 2023 году Сбербанк создаст систему, которая не позволит «вынести ни один бит информации несанкционировано».

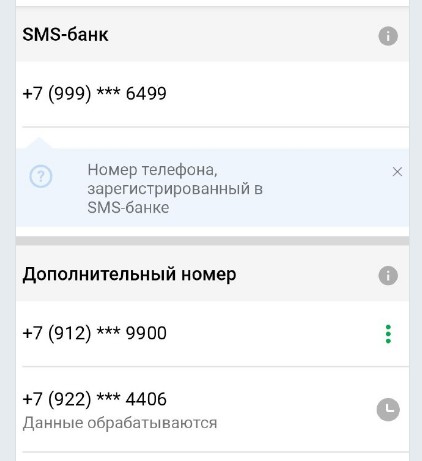

Некоторые пользователи обнаружили, что у них в дополнительных номерах фигурируют по нескольку неизвестных им номеров телефонов.

«Если вы увидели в мобильном приложении „Сбербанк Онлайн“ незнакомый номер телефона в качестве дополнительного, не волнуйтесь — это не мошенничество. Этот номер там потому, что когда-то вы указывали его как один из контактных. Например, вы оформляли карту и назвали на всякий случай номер телефона родственника, чтобы из банка могли позвонить, если по вашему собственному номеру никто не отвечает», — рассказали в «Сбербанке».

Если указанный в мобильном приложении номер или номера не актуальны, то необходимо удалить их в ручном режиме самостоятельно. Например, у меня там был очень старый номер, которым я уже не пользовался более десяти лет и он сейчас зарегистрирован на другого человека. так что пришлось удалить этот номер.

12 февраля 2020 года в даркнете появились новые объявления о продаже базы данных, в каждой строке содержащих такую информацию о клиентах Сбербанка: название банковского подразделения, полное ФИО, номер счета, паспортные данные, дата рождения и номер телефона.

Ранее в октябре 2019 года были официально подтверждены два факта утечки персональных данных клиентов в Сбербанке. Первая утечка произошла из-за целенаправленных умышленных действий сотрудника самой кредитной организации, а вторая утечка произошла из коллекторского агентства «Национальная служба взысканий», с которым сотрудничал Сбербанк, где также сотрудник агентства смог скопировать данные клиентов из общей базы.

В середине февраля 2020 года стало известно, что Сбербанк договорился с Федеральной службой исполнения наказаний (ФСИН) о совместной работе над искусственным интеллектом (ИИ). Осужденные будут помогают в обучении ИИ Сбербанка правильно различать изображения. Сбербанк ссылается на опыт Финляндии, где тоже заключенных используют в качестве альтернативы сервису Mechanical Turk.

TJ позвонил на горячую линию, но она оказалась перегружена.

Новый способ не давать комментарии TJ

мэрия Нью-Йорка, кстати, тогда реально ответила, шах и мат, аметисты

Норм, приятная цифровая дама)

Актуально и для альфа банка. Только там «старые номера» привязываются к apple pay.

Что ответили-то? Что проконсультировались с агентствами?

Первым делом выключаем аппарат. Далее, когда он полностью выключен, одновременно жмем и удерживаем кнопки питания и увеличения громкости до появления на экране логотипа Android (или любого другого логотипа). Он будет означать, что вы успешно активировали так называемое меню восстановления смартфона (Recovery).

Как добавить объекты на главный экран

Как скачать и установить значок

Как вернуть снятые средства

Как правило, Сбербанк далеко не всегда работает оперативно по отслеживанию платежей с вашего счета, поэтому понять, куда именно ушли деньги после снятия, почти невозможно. Если сумма значительная, и у вас есть время, чтобы продолжать разбирательства – возможно, в этом случае вы сможете найти мошенника. В противном случае вам просто придется забыть об этом инциденте и впредь быть максимально осторожными.

Итак, у вас сняли деньги с карты Сбербанка – что делать и как вернуть? Мы предлагаем вам действовать по следующей схеме:

1. Сначала набирайте номер 900 круглосуточной поддержки банка

Заблокируйте карту. Это нужно делать сразу же после обнаружения несанкционированного снятия средств, потому что мошенники любят регулярно пользоваться отработанным приемом по снятию средств. Желательно вообще поменять карточку после этого – несмотря на то, что номер лицевого счета остается прежним, информация о карте будет уже другой, и никто больше не сможет воспользоваться ранее зафиксированными сведениями для того, чтобы снять деньги с карты снова.

2. Написать заявление в полицию

После блокировки необходимо пойти и написать заявление в ближайшее отделение полиции. Правда, не нужно сразу же надеяться на то, что в считанные дни деньги будут в ваших руках – в полицию с такими заявлениями приходят по несколько человек в неделю, и почти все уходят оттуда несолоно хлебавши. Мошенничество с картами – очень сложный процесс, который почти невозможно отследить и вычислить мошенника, поэтому такие заявления автоматически переходят в разряд «висяков».

Кстати, полицейскими отмечается, что очень часто снятиями денег со счетов занимаются сами работники Сбербанка. Конечно, фактов этого мало, но сотрудники полиции упорно утверждают о том, что банковские сотрудники имеют полный доступ к клиентской базе. Соответственно, у них есть все возможности, чтобы потихоньку снимать суммы с карт клиентов и переводить на свои счета. Также у сотрудников есть возможность скрытия платежных операций – они просто не будут отражаться в выписке, и поэтому концов данного происшествия найти уже никак нельзя. При этом чаще всего выясняется, что Сбербанк списал деньги с карты без уведомления.

3. Последний вариант – идите в прокуратуру и пишите заявление на Сбербанк

Предметом заявления нужно указывать неподобающее исполнение своих обязанностей в сфере безопасности содержания клиентских счетов. Деньги это вам вряд ли вернет, но все же попытаться нужно – надежда умирает последней. Если вы будете вместе с адвокатом, то такие дела выиграть в суде очень легко, поэтому, если сумма списанных средств была действительно велика – не бойтесь ничего, хватайте своего юриста и пишите заявление.

Если рассматривать количество случаев мошенничества с картами Сбербанка и соотносить их с теми ситуациями, когда деньги благополучно возвращались на счет клиента – получить соотношение примерно 1 к 100. Списали деньги с карты – и баста. Все кругом говорят о том, что у Сбербанка – самая надежная служба безопасности, однако на деле видно, что это далеко не правда. Самые частые случаи карточного мошенничества случаются именно с клиентами Сбербанка – потому что если иметь доступ к мобильному банку карты, то в этом случае можете забыть о том, что у вас на карте имелись деньги – они будут списаны тут же.

Чтобы деньги не пропадали с банковской карты

Как можно подчерпнуть из истории — всегда есть шанс. Касательно нашей истории, героиня потеряла относительно небольшую сумму денег на комиссиях за переводы и немного подпортила себе нервы. Помни — банковская карта, привязанная к сотовому номеру это не только удобство

Это еще и риски.

Во вторых это риски связанные с вредоносными программами, антивирус не обеспечивает достаточной безопасности — вопрос возможности пропажи денег с банковской карты.

Если вы заметили странные происшествия с телефоном, номером или банковской картой, то стоит обратить на это внимание. Позвони на телефон горячей линии банка и если потребуется заблокируй банковскую карту

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны

. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист

а также сам автор

статьи.

С каждым годом банки все серьезнее подходят к обеспечению безопасности банковских карт. Изобретаются новые механизмы и методы защиты, клиентов информируют о всех возможных проблемах при использовании, и противодействии действиям преступников. Однако защититься от мошенников полностью практически невозможно – стремясь получить доступ к вашим средствам, злоумышленники работают на опережение, придумывая все более изощренные методы кражи карт и денег. Если вы стали жертвой преступников (пропала карта, со счета сняли деньги), не спешите впадать в панику. Быстрые и четкие действия помогут вам максимально защитись средства и даже вернуть украденное.

Банки сегодня предпринимают беспрецедентные меры по обеспечению безопасности средств на пластиковых картах клиентов. Но при этом количество случаев кражи денег с банковских счетов не сокращается, а только увеличивается. Как показывает практика, большая часть их становится доступна из-за рассеянности или излишней доверчивости самих владельцев карт. Рассмотрим основные случаи получения мошенниками доступа к вашему счету и способы его предотвращения:

-

Кража карты и снятие наличных в банкомате (или приобретение товаров и услуг в оффлайновом магазине)

возможны только при знании ПИН-кода. Поэтому храните ПИН-код отдельно от карты (запоминайте или записывайте в недоступном месте, например, в специальном приложении мобильного телефона. Внимательно относитесь к безопасности не только кошелька с наличными, но и пластиковой карты. Не доверяйте свою карту и код от нее третьим лицам (даже родственникам и друзьям). При вводе ПИН в магазинах или терминалах прикрывайте информацию рукой. -

Расплатиться картой в интернете

можно, даже если ее самой в руках нет. Достаточно знать номер пластика и код, написанный на его обороте. Поэтому не давайте другим лицам переписывать данные карты и сами не размещайте эту информацию в свободном доступе, в том числе в виде фотографий. -

Получить данные карты и вести расчеты

преступники могут и удаленно

. Для этого на банкоматы устанавливаются специальные устройства или программы, производящие кражу данных с карт. Защитить от этого способа хищения средств клиента обязан банк – самостоятельно вы вряд ли сможете проверить изменения в программном обеспечении терминала. Однако осмотреть его на предмет накладок на клавиатуру или отверстие для карты можно. -

Доступ непосредственно к банковскому счету

можно получить, даже не имея в руках данных карты. Преступникам достаточно получить ваш пароль от интернет-банкинга, причем вести расчеты они смогут даже после блокировки карты. Украсть пароль мошенники могут как путем взлома, так и с помощью вирусных программ на мобильном телефоне или компьютере владельца онлайн-кабинета. Как обезопасить себя? Защищайте свои гаджеты антивирусными программами, подключите СМС-подтверждение каждой операции, чаще меняйте пароль.

Обязательно подключайте СМС-информирование при получении в банке карты. Это недорогая (в пределах 30-50 рублей в месяц) услуга, но она позволяет существенно обезопасить себя. Если преступники воспользуются вашими средствами, вы мгновенно узнаете об этом и сможете успеть заблокировать на счету остальные средства, а также написать в банк заявление на возврат (чтобы претендовать на возмещение украденных денег банком, такое заявление нужно подать в течение суток).

Смена статуса карт

До этого в сентябре, по многочисленным сообщениям пользователей Сбербанка, эта финансовая организация перевела как минимум часть дебетовых карт, находящихся у клиентов, в разряд овердрафтных. То есть по ним, как посчитали клиенты, стал возможным перерасход средств и уход в «минус» — с выплатой за это соответствующих процентов.

На странице банка в соцсети «Вконтакте» клиенты «Сбербанка» успели оставить многочисленные сообщения, свидетельствующие об изменении статуса их карт. Некоторые в доказательство своих слов оставили соответствующие скриншоты.

В банке по факту проблему так и не признали. В пресс-службе организации сообщили CNews, что никаких изменений в условиях обслуживания карт для клиентов не производилось. «Никаких кредитов по дебетовой карте взять невозможно, хотя она и может отображаться в мобильном приложении как овердрафтная, — заверили собеседники редакции. — В мобильном приложении карты отображаются как овердрафтные, что необходимо для корректной работы приложения с платежами и переводами. Информация, распространяемая в интернете, не соответствует действительности».

Пропали деньги с банковской карты. Что делать?

Если касательно нашей истории, то дело было так. Специалисты банка выдали на руки документальное подтверждение перевода денег с банковской карты на сотовый номер телефона.

На этом помощь банка завершается — для системы это было пополнение телефонного номера и не смотря на то, что в течении нескольких дней было несколько платежей на большую сумму денег, подозрительным ничего не было.

Наша героиня заблокировала свою банковскую карту. А после того, как смартфон был отдан в ремонт, то в нем нашли вредоносную программу.

Небольшое отступление

Внимание! Как правило, вопрос касательно возврата выведенных мошенническим способом средств и ошибочных платежей действует правило, схожее с законом сохранения энергии — возвращаются только те средства, которые остались на ошибочном номере или номере злоумышленника. То есть, если средств на номере злоумышленника уже бы не было, то и возвращать было бы нечего

Это вполне оправданно — в противном случае возникала бы возможность обогащения ушлыми клиентами.

В офисе сотового оператора провели так называемое сторнирование средств на номерах злоумышленника (а номеров было порядка пять штук) — средства были фактически заморожены для дальнейших действий.

Но для возврата денег после того, как пропали денег с карты, подтверждений платежей от банка было не достаточно. Необходимы были подтверждения перевода средств с номера абонента на номера злоумышленника.

Получить такое подтверждение у сотового оператора невозможно — необходимо документальное подтверждение. Получить такое подтверждение можно было только у компании, предоставляющей сервис мобильной коммерции. Для этого специалист сотового оператора помог через телефон горячей линии связаться с службой сервиса мобильной коммерции и подтверждения платежей с печатью были высланы на адрес электронной почты абонента.

А после все документы были направленны в финансовую службу и средства были возвращены на банковскую карту абонента

Сколько вернулось средств? Значительная часть, за исключением комиссии за мобильный перевод.Внимание! Еще один немало важный нюанс. В нашей истории вредоносная программа выводила деньги через два различных сервиса мобильной коммерции

И соответственно для возврата средств после того, как пропали деньги с банковской карты потребовались подтверждения платежей с этих двух сервисов. Успешный возврат средств во многом зависит от внимательности того специалиста, который будет заниматься этим вопросом.

Какими способами осуществляется кража денежных средств и как от нее защититься?

- Скимминг. На банкомат в картоприемник и клавиатуру помещают специальные считывающие устройства. Они запоминают вводимый пароль и информацию на магнитной ленте карты. В дальнейшем кража денег проводится при помощи поддельного пластика, который является дубликатом карточки.

- Шимминг. Он аналогичен по функционированию скиммингу, имеет усовершенствованный вариант.

- Интернет-мошенничество (фишинг). Распространение в сети вирусов, “червей”, рассылок, которые, проникая в компьютер пользователя, воруют или запрашивают секретные сведения (пароли онлайн-банка, секретные коды, реквизиты карты).

- Звонки мошенников от лиц банковских служащих.

Чтобы доступ к хранящимся сбережениям не получили посторонние лица следует при использовании терминалов придерживаться следующих правил:

- для снятия наличных выбирать устройства, находящиеся в самом учреждении Сбербанка или в тех местах, которые снабжены надежной охранной системой;

- перед использованием проверять оборудование на предмет наличия посторонних устройств неизвестного предназначения;

- вводить пароль без посторонних глаз, клавиатуру прикрывать рукой;

- прекратить пользоваться банкоматом, если в его работе возникли нетипичные ситуации (зависание, долгая выдача/ невыдача наличных).

Были известны случаи, когда злоумышленниками устанавливались полностью фальшивые банкоматы. Вероятность наткнуться на такие устройства, конечно ‚мала, но стоит всегда быть начеку. Поэтому если возникают какие-либо подозрения не стоит стесняться звонка в банк.

Как воруют деньги с карты Сбербанка через интернет? Чтобы украсть нужную информацию для взлома, злоумышленники используют вирусы, письма от лица банка, в которых требуется предоставить личные данные, анкеты для участия в конкурсах, ссылки на фальшивые банковские сервисы. Как уберечься от таких сетевых ловушек?

Лучше завести отдельную карту и использовать ее только для осуществления виртуальных покупок. На счету держать только ту сумму, которая необходима для оплаты. Это поможет уберечь остальные деньги от рук мошенников и, возможно, избавит от вопроса – как вернуть деньги, украденные через интернет с карты Сбербанка?

Выбор вариантов совершения преступления разнообразен. Каждый способ уникален, цель одна. Злоумышленники подходят к каждому случаю с грамотностью и индивидуальностью.

|

Способ |

Характеристика |

|

Скимминг |

использование технических устройств, считывающих информацию с банкоматов; изготовление дубликата карты |

|

Шимминг |

аналогичный скиммингу с усовершенствованным оборудованием |

|

Фишинг |

создание сетевых вирусов, ворующих чужую личную информацию |

|

Телефонные звонки |

представление от имени кредитного учреждения |

Учитывая возможности преступников, необходимо обезопасить деньги от посягательств. Недопущению кражи предшествуют несколько правил, требующих соблюдения при использовании технических средств самообслуживания:

- выбор термина (лучше использовать устройства в банковских учреждениях под присмотром охраны и камер внешнего видеонаблюдения);

- визуальный осмотр места на наличие посторонних предметов;

- введение пароля при отсутствии «посторонних глаз»;

- завершение работы при сбое в системе.

Воровство в виртуальной сети достаточно частое явление в современном мире. Преступники разработали множество вариантов воровства денег с карт – вирусы, опросы, розыгрыши. Чтобы не попасться на преступные сетевые уловки, нужно следовать определенным действиям:

Соблюдение элементарных правил безопасности позволит не стать потершим по делу о мошенничестве.

- Никому не передавайте карту и ее код.

- Храните ПИН-код отдельно от карты.

- Данные карты, кроме ее кода, сообщать по телефону можно только сотрудникам банка.

- Храните карту при себе, вне зоны доступа к ней третьих лиц.

- Подключите уведомления о совершенных операциях.

- Защищайте код карты во время работ с банкоматом от третьих лиц.

- Проверяйте надежность соединения при электронных платежах.

- Не утверждайте чеки без указания суммы операции.

- В случае пропажи, хищения или неизвестных операций с картой связывайтесь c банком.

Если все средства защиты были использованы, но кража все равно произошла, то банк вернет денежные средства.

Судебное производство

Открытие судебного производства, сопровождается уведомлением клиента о наличии задолженности. При этом пристав направляет ему постановление.

Человек, обладающий задолженностью, имеет право добровольно оплатить счета на протяжении 5-ти дней с момента получения извещения. В случае игнорирования полученной информации,судебный исполнитель, согласно закону, начинает активировать меры принудительного взыскания.

Сознательное, намеренное уклонение заемщика от уплат может стать причиной возникновения дополнительных издержек. При нежелании клиента провести оплату, пристав взыскивает средства со счета заемщика на реквизиты кредитора.

Вирус — похититель

Как такое может быть, как пропадают деньги с карты? Весь секрет в вредоносной программе — вирус, который занимается похищением денег с банковских карт. Как это происходит? Все достаточно просто — для этого злоумышленники используют ряд сервисов, которые появились для удобства людей.

Вирус выполняет ряд задач. Сначала программа отправляет запрос в банк на пополнение сотового номера с привязанной карты.

Для самого банка это выглядит достаточно естественно — клиент захотел пополнить свой номер (если не принимать во внимание тот факт, что в рассматриваемом случае в течении трех дней таких запросов было отправлено огромное число раз в целом на большую сумму денег, хотя банк не в праве ограничивать потребности клиентов — может такая надобность). А после используя сервис мобильной коммерции деньги переводились на номера злоумышленников

А для того, чтобы пользователь ничего не заподозрил, вирус отключает функцию приема смс сообщений.Внимание! Если вы заметили, что ваш смарфон перестал принимать смс сообщения, то это повод присмотреться — одной из многочисленных причин может быть деятельность вредоносных программ.

Как такое возможно? Тут вспомним нашего изучаемого — операционная система для мобильных устройств андроид. У этой операционки есть множество преимуществ по сравнению со своими конкурентами — windows phone и iOS. Андроид прост в управлении, хорошо подстраивается под пользователя и у него огромное число бесплатных приложений.

Но в отличии от windows phone и iOS андроид подвержен заражению вредоносными программами. Причем различные антивирусные программы недостаточно эффективны — сто процентной защиты они не обеспечивают. А возможности андроида настраиваться вирус использует для для отключения уведомлений в виде смс сообщений от банка о списаниях средств с карты и пополнения сотового номера.

Если касательно нашей истории, то дело было так. Специалисты банка выдали на руки документальное подтверждение перевода денег с банковской карты на сотовый номер телефона.

На этом помощь банка завершается — для системы это было пополнение телефонного номера и не смотря на то, что в течении нескольких дней было несколько платежей на большую сумму денег, подозрительным ничего не было.

Наша героиня заблокировала свою банковскую карту. А после того, как смартфон был отдан в ремонт, то в нем нашли вредоносную программу.

Небольшое отступление

Внимание! Как правило, вопрос касательно возврата выведенных мошенническим способом средств и ошибочных платежей действует правило, схожее с законом сохранения энергии — возвращаются только те средства, которые остались на ошибочном номере или номере злоумышленника. То есть, если средств на номере злоумышленника уже бы не было, то и возвращать было бы нечего

Это вполне оправданно — в противном случае возникала бы возможность обогащения ушлыми клиентами.

В офисе сотового оператора провели так называемое сторнирование средств на номерах злоумышленника (а номеров было порядка пять штук) — средства были фактически заморожены для дальнейших действий.

Но для возврата денег после того, как пропали денег с карты, подтверждений платежей от банка было не достаточно. Необходимы были подтверждения перевода средств с номера абонента на номера злоумышленника.

Получить такое подтверждение у сотового оператора невозможно — необходимо документальное подтверждение. Получить такое подтверждение можно было только у компании, предоставляющей сервис мобильной коммерции. Для этого специалист сотового оператора помог через телефон горячей линии связаться с службой сервиса мобильной коммерции и подтверждения платежей с печатью были высланы на адрес электронной почты абонента.

А после все документы были направленны в финансовую службу и средства были возвращены на банковскую карту абонента

Сколько вернулось средств? Значительная часть, за исключением комиссии за мобильный перевод.Внимание! Еще один немало важный нюанс. В нашей истории вредоносная программа выводила деньги через два различных сервиса мобильной коммерции

И соответственно для возврата средств после того, как пропали деньги с банковской карты потребовались подтверждения платежей с этих двух сервисов. Успешный возврат средств во многом зависит от внимательности того специалиста, который будет заниматься этим вопросом.