Какой октмо нужно указать при возврате ндфл?

Содержание:

- Что такое ОКТМО и ОКАТО: чем отличаются

- Как оформить заявление на возврат удержанного налога

- Как правильно заполнять ОКТМО в декларации 3-НДФЛ

- Что это такое

- Код вида дохода в декларации 3 НДФЛ за 2021 год

- С 1 января 2014 года при заполнении налоговых деклараций вместо ОКАТО необходимо указывать ОКТМО

- Что будет, если ОКТМО указан с ошибкой или не указан вовсе?

- Где узнать код ОКТМО

- Как правильно заполнять ОКТМО в декларации 3-НДФЛ

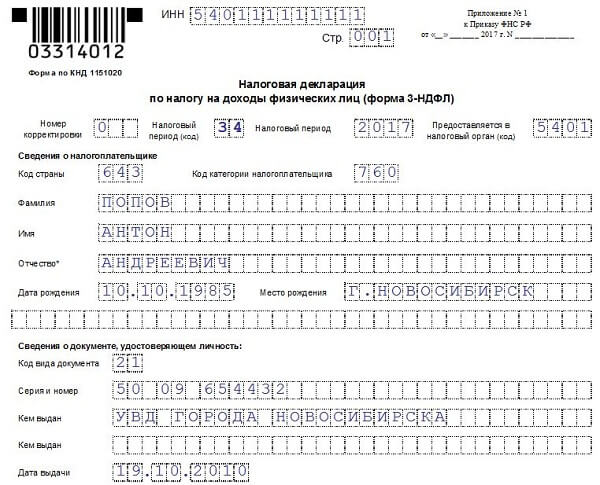

- Пример заполнения

- Принцип формирования

- В каких случаях требуется в декларации данный код

- Как узнать код ОКТМО по адресу?

Что такое ОКТМО и ОКАТО: чем отличаются

Тем, кому по долгу службы приходится взаимодействовать с кредитными органами, вести налоговую, а также финансовую документацию, день ото дня, приходится взаимодействовать с такими аббревиатурами, как ОКТМО и ОКАТО. С этими понятиями сталкиваются не только офисные сотрудники, которым приходится подавать отчёты с платежи в различные инстанции, но и обычные граждане. Хоть редко, но все же каждому человеку приходится осуществлять выплаты в государственные органы. Поэтому нелишним будет знать, что подразумевают под этими цифровыми значениями, чем они отличаются, а также для чего эти данные необходимы налоговым службам.

Как оформить заявление на возврат удержанного налога

Сомнения в том, какой ОКТМО указывать в заявлении на возврат НДФЛ, часто возникают даже у тех, кому уже приходилось подавать подобные документы. Если ранее бумага заполнялась в свободной форме, сейчас её необходимо составлять соответственно шаблону. При заполнении заявления используются данные, указанные ранее в 3-НДФЛ. «Шапка» документа содержит следующие сведения о налогоплательщике:

Необходимые для дальнейшего заполнения сведения уже указаны в декларации. К примеру, значение КБК прописано в строке «020» раздела 1. Если источник дохода не один, а несколько, то и заявление по возврату придется составлять отдельно для каждого случая. При указании кода ОКТМО, следует учесть, что заполнены должны быть все 11 ячеек. Если цифр всего 8, в остальных клетках ставится прочерк.

Сумма к возврату заполняется прописью (для рублевого значения), копейки указывают цифрами. Далее проставляется число заполнения документа. После него следует подпись с её расшифровкой. Заявление передается специалистам налоговой службы. Оно должно быть рассмотрено в течение месяца. Выплата производится путем безналичного расчёта по указанным реквизитам. Вернуть НДФЛ вправе лишь гражданин, оплативший налог. Заявления от третьих лиц не принимаются и не рассматриваются.

Уточнить необходимые данные по коду ОКТМО можно непосредственно у работников ФНС или из справки НДФЛ по форме 2, которую выдаст бухгалтерия. Нужно учесть, что при указании неверного значения, работники налоговой вернут декларацию для исправления неточности.

Код ОКТМО — какой указывать в декларации 3-НДФЛ?

Какой ОКТМО указывать в декларации 3-НДФЛ, определяется территорией, где зарегистрирован плательщик налога. Его некорректное внесение в декларацию может спровоцировать инцидент с органами ФНС — значит, к заполнению этого реквизита следует относиться максимально серьезно.

ОКТМО в декларации 3-НДФЛ — как узнать правильное значение

В целях идентификации территории, к которой относится конкретный налогоплательщик, в 2014 году в деловой оборот были введены шифры ОКТМО. Оформление какого-либо документа для передачи налоговикам, включая декларации, предполагает его обязательное указание

Это нужно для корректного отнесения платежей на соответствующие статьи бюджета.

ВАЖНО! Особое значение указанный шифр имеет в платежных документах, поскольку если он прописан неправильно, сумма перевода останется в категории невыясненных и не попадает на нужный счет.

Как заполнить ОКТМО в декларации 3-НДФЛ для последующей сдачи в налоговую

Вписывать вместо прочерков нули запрещено. Наличие же 8 знаков вместо 11 будет указывать на то, что отчетность сдается по муниципальному образованию или отдельной территории, входящей в его состав.

Одновременно нужно помнить, что внесение неправильного ОКТМО в декларацию 3-НДФЛ не рассматривается как причина отказа в приеме декларации

Подобные пояснения содержатся в письме Минфина РФ от 18.04.2014 № ПА-4-6/7440. Тем не менее встречаются случаи, когда лицу отказывают в приеме отчетности по НДФЛ по причине указания неверного ОКТМО. Если это происходит, нужно апеллировать к п. 28 Регламента, утвержденного приказом Минфина РФ от 02.07.2012 № 99н, в котором четко указывают на неправомерность подобных действий. Но во избежание конфликтных ситуаций лучше сразу корректно указать код.

Одним из важнейших реквизитов декларации выступает код ОКТМО. В декларации по подоходному налогу он помогает идентифицировать место проживания субъекта, ее сдающего. Если он указывается неправильно, налоговики могут потребовать дополнительных комментариев к отчетности.

Статья написана по материалам сайтов: grazhdaninu.com, znatokdeneg.ru, okbuh.ru.

Как правильно заполнять ОКТМО в декларации 3-НДФЛ

Для внесения кода ОКТМО в налоговой декларации стандартного образца отведено 11 клеточек. Однако не всегда они будут заполнены все, ведь некоторые муниципальные учреждения и территории обозначаются шифрами, содержащими всего 8 цифр.

Важно учитывать, что пустые ячейки ни в коем случае нельзя оставлять, ведь это будет считаться ошибкой заполнения декларации. Там, где вы не вписали цифры, нужно ставить прочерки, чтобы нельзя было потом вписать в пустые клеточки какие-либо числа или символы

Нельзя проставлять в незаполненных клетках нули, ведь таким образом вы превратите свой ОКТМО в совершенно другой код.

В целом, никаких трудностей заполнения этого раздела быть не должно

Обратите внимание на то, что при заполнении декларации от руки можно использовать пасту только черного или синего цвета

Пример заполнения

Если ваше территориальное подразделение имеет кодировку из 11 чисел, то код ОКТМО будет выглядеть таким образом: «12345678910».

Если шифр содержит в себе только 8 цифр, то данную графу нужно заполнять только так: «12345678—». Пустые клеточки не должны оставаться, там должны быть вписаны прочерки.

Что это такое

Если у юр. лиц практически нет вопросов по поводу налогов и сборов, а также обязанностей их уплаты, то физ. лица не всегда понимают значимость некоторых видов налогообложения, в том числе и формы 3-НДФЛ. Что же это такое, и в каких случаях необходимо уплачивать данный налог?

3-НДФЛ – это документ, который должен заполняться гражданами в конце каждого календарного года, если они имели доход

Очень важно разбираться, какой именно заработок должен указываться в форме, и нужно ли его указывать вообще. На самом деле, нет ничего сложного

Обратите внимание! Если человек получает прибыль исключительно с заработной платы, то может вовсе не беспокоиться о том, что ему нужно будет уплачивать 3-НДФЛ. Абсолютно все наемные работники, которые числятся на предприятии, относятся к их бухгалтерии, которая автоматически делает отчисления в необходимом соотношении

Как правило, по законодательству налог на доходы физ. лиц равен 13 %, но бывают и исключения, в которые мы не будет вдаваться

Абсолютно все наемные работники, которые числятся на предприятии, относятся к их бухгалтерии, которая автоматически делает отчисления в необходимом соотношении. Как правило, по законодательству налог на доходы физ. лиц равен 13 %, но бывают и исключения, в которые мы не будет вдаваться.

Налоговая декларация 3-НДФЛ

Другой ситуацией будет, если наемный работник имеет не один источник дохода, причем он может быть как постоянный, так и временный или даже одноразовый. В этих случаях заполнять форму уже необходимо.

Также можно привести еще один пример, который даст понимание о необходимости заполнять форму. Если гражданин совершил продажу жилья или другого имущества, которое принесло ему доход, он обязан будет оплатить подоходный налог.

Это будет касаться и других видов получения средств:

- выигрыш в лотерею;

- продажа ценных бумаг;

- получение средств от аренды;

- получение дивидендов.

Каждая форма содержит несколько разделов, которые могут быть заполнены, в зависимости от имеющихся данных для декларирования. То есть, сколько гражданин имеет источников дохода, которые не облагаются сборами, столько он и должен будет указать в документе при сдаче отчетности. При этом следует разбираться в том, что каждый источник имеет различный код ОКТМО, так как разные источники – это разные сферы, организации, компании и т.д.

Важно! Помимо обязанностей оплачивать налоги, граждане имеют и некоторые права. Одним из них есть обратная возможность – возврат налога при оплате с некоторых видов трат: на лекарства, учебу, жилье, и этот список с каждым годом расширяется

Если гражданина интересует, какой ОКТМО указывать в 3-НДФЛ на вычет, то ему надо знать, что код должен соответствовать источнику дохода. Если он имеет дивиденды, следует указать компанию, где ему причитается доля от прибыли. Если он получил доход от продажи имущества, указывается по месту жительства и т.д.

Код вида дохода в декларации 3 НДФЛ за 2021 год

При заполнении в 3-НДФЛ Приложения 1 код вида дохода (поле 020) выбирается из списков таких кодов. Перечень доходов от российских источников теперь приводится в отдельном приложении № 3 к Порядку заполнения декларации, а от иностранных – в приложении № 4.

Строка 020 в 3-НДФЛ – «Код вида дохода»

Отельный список кодов доходов утвержден для тех из них, которые получены от зарубежных источников. Все они приведены в перечне приложения № 4 к Порядку заполнения. Перечень включает коды с «21» по «32». Их нужно применять при заполнении Приложения 2 декларации 3-НДФЛ.

Налог на доходы с вас удерживает и перечисляет в бюджет «налоговый агент». Это компания в которой вы работаете. Налог перечисляется по месту ее нахождения. Соответственно у вашей компании есть свой ОКТМО. Его она указывает в Справке о доходах, которую фирма ежегодно подает в налоговую инспекцию. В ней есть сумма ваших доходов, сумма удержанного с вас налога и ОКТМО по месту его уплаты. В налоговом законодательстве действует правило — налог возвращается по тому же ОКТМО по которому он был уплачен. Поэтому компания указывает код в Справке, а вы в документах на возврат налога (декларации 3-НДФЛ и заявлении на возврат).

Вам не нужно его узнавать. Чтобы вернуть налог (например, если вы заявили вычет) вы должны заполнить декларацию по налогу (форма 3-НДФЛ). Декларацию заполняют на основании данных Справки о доходах, которую вам обязан выдать работодатель (налоговый агент). Нужный код вы и найдете в этой справке. Он есть в разделе 1 «Данные о налоговом агенте».

Как узнать нужный ОКТМО при возврате НДФЛ

Я получаю имущественный налоговый вычет в связи с покупкой квартиры. Соответственно мне причитается налог на доходы к возврату. Какой ОКТМО нужно написать в декларации 3-НДФЛ и заявлении на возврат? Где его взять и что это такое?

С 1 января 2014 года при заполнении налоговых деклараций вместо ОКАТО необходимо указывать ОКТМО

Если ОКТМО заканчивается на 001 и состоит из 11 знаков, то просто не вводить последние 3 знака, а вводите только первые 8.

РСВ-1 за 2013 год: ОКАТО или ОКТМО?»Какой код ставить в расчете РСВ-1 за 2013 год: ОКАТО или ОКТМО?

На титульном листе расчета за 2013 год укажите старый код ОКАТО, то есть в соответствии с постановлением Госстандарта России от 31 июля 1995 г. № 413. Об этом сказано в письме Отделения Пенсионного фонда РФ по г. Москве и Московской области от 17 января 2014 г. № ТД-11/1235. Данная информация актуальна для любого региона России. А вот в расчетах за последующие отчетные и расчетные периоды (т. е. начиная с расчета за I квартал 2014 года) в этом поле нужно указывать уже новые коды ОКТМО.

Что будет, если ОКТМО указан с ошибкой или не указан вовсе?

Поскольку сфера применения кода ОКТМО широка, и он является обязательным реквизитом многих документов, часто встречаются ошибки в его заполнении:

- неверное указание кода;

- код не указан вовсе.

Такие ошибки приводят к тому, что ИФНС относит платеж по налогу в бюджет другого муниципалитета, а по лицевому счету налогоплательщика образуется формальная задолженность. А как известно, наличие налоговой задолженности влечет множество неприятных последствий для налогоплательщика.

Если налогоплательщик самостоятельно обнаружил ошибку в ОКТМО, необходимо подать в ИФНС заявление на уточнение платежа (ст. 45 НК РФ). Заявление подается в свободной форме. В нем необходимо указать:

- дату платежа;

- сумму, указанную в платежке;

- назначение платежа;

- неверно указанный код ОКТМО;

- верное значение кода ОКТМО;

- перечень документов, прилагаемых к заявлению.

Приложить к заявлению следует:

- копию платежного поручения, которым был оплачен платеж с ошибочным кодом;

- выписку банка, подтверждающую перечисление.

На основании заявления ИФНС проведет сверку и вынесет решение с пересчетом начисленной пени.

Если ошибку в ОКТМО обнаружила налоговая, то налогоплательщик получит требование об уплате недоимки с начисленными пенями и штрафом. Если уплата не будет произведена в указанный срок, ИФНС спишет сумму со счета налогоплательщика в безакцептном порядке (принудительно). По факту, налогоплательщик уплатит платеж дважды (на верный и на неверный ОКТМО). Платеж, который «завис» на неверном ОКТМО, будет признан переплатой, которую затем можно будет вернуть или зачесть в счет уплаты других налогов.

Аналогичная ситуация и в случае, если ОКТМО не указан вовсе. Платеж «зависнет» на транзитном счете налоговой, а за налогоплательщиком будет числиться налоговая задолженность.

Поэтому к заполнению данного реквизита следует отнестись внимательно.

Отметим, что существует судебный прецедент, когда начисление пени при неверном коде ОКТМО было признано необоснованным (постановление Арбитражного суда Северо-Кавказского округа № А32-26703/2018 от 22.05.2019). Суд отметил, что если налог был уплачен вовремя (ст. 75 НК РФ), то обязанность налогоплательщика исполнена и пеня не начисляется. Поэтому неверное указание кода ОКТМО не является основанием для признания недоимки. Налогоплательщики могут обжаловать начисление пени, ссылаясь на данный прецедент.

Где узнать код ОКТМО

В зависимости от того, для каких целей нужен ОКТМО, его можно найти в имеющихся документах либо определить с помощью специального сервиса. Так, например, для заполнения форм, в которых требуется информация о работодателе, достаточно использовать справку 2-НДФЛ или иной бухгалтерский документ фирмы. Как правило, в шапке указываются регистрационные данные компании.

А если требуется узнать ОКТМО для заполнения листа «Раздел 2» 3-НДФЛ, то поможет электронная услуга на сайте налоговой – nalog.ru.

ОКТМО по месту жительства физического лица

Раздел 2 в 3-НДФЛ отражает весь итог отчета – уплата налога, возврат либо отсутствие уплаты. В любом случае нужно вписать КБК и ОКТМО, чтобы при автоматическом считывании информации система правильно определила, на какой или с какого счета Федерального Казначейства будет произведена операция.

Определить код ОКТМО в 3-НДФЛ необходимо по месту жительства. Для этого следуйте инструкции:

- Откройте сайт налоговой.

- В строке поиска введите фразу «Узнай ОКТМО».

- Среди результатов выберите услугу с совпадающим названием.

- На странице сервиса заполните 2 графы – регион и муниципалитет. Данные выводятся согласно системе адресов ФИАС.

- Отобразится ОКТМО.

Альтернативный способ — подходит, если реквизит нужен не для заполнения 3-НДФЛ, а для непосредственной уплаты налога, когда у вас нет готовой квитанции. Для этого следуйте алгоритму:

- Откройте сайт налоговой.

- В строке поиска введите фразу «Заплати налоги».

- Выберите – «Физическим лицам».

- Далее укажите уплату налогов.

- За себя.

- Проставьте чекбокс и дайте разрешение на использование ваших персональных сведений.

- Нажмите на «Заполнение всех реквизитов».

- Здесь важный параметр: инспекция и территория находятся в одном регионе или нет. Если вы платите налог по месту прописке, то в одном. Если налог уплачивается в ИФНС другого субъекта, то реквизиты разные.

- Выберите инспекцию, в которую нужно уплатить сумму. Можно сразу вписать код, если знаете его, либо искать в списке.

- Проставьте галочку в поле «Определить по адресу». В новой строке введите адрес прописки. Если вписать индекс, регион и город выгрузятся автоматически.

- Появится ОКТМО, соответствующий указанным данным.

- Далее заполните остальные части платежного поручения и с готовой квитанцией произведите транзакцию любым удобным способом.

Код ОКТМО по ОКАТО

Через озвученный сервис определить искомый ОКТМО можно не только с помощью муниципального образования, но и по ОКАТО, если он вам известен. Но в 3-НДФЛ, к примеру, на имущественный вычет, указывать нужно именно ОКТМО.

Рекомендуем дополнительно прочитать: Заполнение 3 НДФЛ декларации для ИП: УСН, ЕНВД, ОСНО и нулевая

Если заполнять 3-НДФЛ по образцам на стендах в ИФНС, то все коды можно найти в примерах. Также быстро ввести ОКТМО позволяет программа «Декларация» для 3-НДФЛ, которую легко с сайта. Альтернатива – онлайн-сервис в Личном кабинете налогоплательщика, где также все коды вписываются автоматически по мере ввода пользователем данных.

Скачать справочник кодов ОКТМО

Найти свой код ОКТМО по месту жительства для 3-НДФЛ легко в справочниках по федеральным округам:

- Центральный;

- Северо-Западный;

- Южный;

- Северо-Кавказский;

- Приволжский;

- Уральский;

- Сибирский;

- Дальневосточный.

Нажмите на нужную ссылку и в перечне найдите требуемое муниципальное образование.

Как правильно заполнять ОКТМО в декларации 3-НДФЛ

ОКТМО в декларации наряду с другой информацией необходимо указывать четко, не допуская малейших ошибок. Документы сканируются автоматически, система считывает их и переносит в базу «АИС–налог». Люди перешли на электронный документооборот, отчеты составляются на компьютере.

Действуют следующие правила:

- использовать реальные данные;

- не допускать ошибок;

- учитывать замечания налоговой при составлении корректировки декларации;

- сдавать отчеты в срок.

При заполнении бумажных документов следует пользоваться черными чернилами, не делать помарок и приписок, писать четкими печатными буквами.

Образец заполнения

Иванов О. продал свою машину в январе, которую получил ранее в наследство. Сделка обошлась в 400.000 рублей. Ему необходимо заплатить НДФЛ в бюджет, используя ОКТМО и другие данные. Принимающей организацией будет налоговая по месту жительства, Иванов проживает Республике Адыгея, город Майкоп, где зарегистрирован в системе ИФНС. Гражданину нужно:

Отдельно в приложении формы указать свой источник дохода. При реализации автомобиля им будет покупатель. Если это физическое лицо, достаточно ФИО. Если юридическое – вписать ОКТМО в декларацию 3-НДФЛ, ИНН и иные реквизиты.

Если указан неправильный код

С помощью вышеописанных онлайн–сервисов несложно проверить информацию перед отправкой отчета. Все документы проверяются сотрудниками налоговой и при выявлении ошибки гражданин получит соответствующее уведомление. Ему придется заполнить новую декларацию НДФЛ, учтя все замечания и использовать код корректировки, чтобы ее приняли как конечный вариант.

Пример заполнения

Пример 1

Белышев Егор продал машину в декабре 2019 года, которую получил в наследство в том же месяце. Стоимость сделки – 400 000 рублей. Он проживает и состоит на учете в ИФНС в городе Майкоп.

По результатам расчетов в 3-НДФЛ возникает налог к уплате, следовательно, в разделе 2 заполняется строка «налог к уплате» и требуется ввести ОКТМО по месту жительства физического лица. Как его определить:

- Откройте сайт ФНС.

- Найдите страницу услуги.

- Укажите субъект Российской Федерации – 01, Республика Адыгея. Она первая в перечне.

- Далее выберите муниципалитет — город Майкоп.

- ОКТМО: 79701000. Запишите его в строку 030 листа.

В приложении 1 формы 3-НДФЛ нужно указать источник дохода. В случае продажи имущества физическому лицу источником является покупатель. Поэтому в листе достаточно указать фамилию, имя и отчество второй стороны сделки, без реквизитов. Если же доходы получены от юридического лица и ИП, то ОКТМО легко найти в документах субъекта, например, в справке 2-НДФЛ.

Пример 2

Белышев Егор проживает в Москве по временной регистрации. Постоянная прописка – в Батайске. Он трудоустроен в фирме, которая подает о нем отчетность в рамках персонифицированного учета сотрудников. В ноябре он получил прибыль за счет экономии на процентах и обязан сдать форму 3-НДФЛ в наступающем году.

В Разделе 2 3-НДФЛ он укажет ОКТМО по месту постоянной прописки, хотя доходы получил в Москве. Основание – ст.11. п.1 ст.83, п.3 ст.228, п.2 ст.229 НК РФ. Место пребывания и извлечения дохода не имеет значения. Иначе граждане, проживающие за границей и получающие прибыль в России, легко избегали бы налогообложения.

В сервисе нужно указать в качестве региона Ростовскую область, муниципалитет — город Батайск. ОКТМО: 60707000.

Принцип формирования

Для классификации применяются следующие разделения:

- Городской округ с внутригородским разделением;

- Городской округ;

- Муниципальный, внутригородской район;

- Сельское поселение;

- По территориям между населенными пунктами.

Применяется трехступенчатая структура классификации:

- МО и для субъектов, входящих в их состав.

- Районы, Городской округ с внутригородским делением, отдельные ГО, Внутригородские МО у федеральных городов.

- Городские и сельские поселения, районы внутри городской территории, территории, находящиеся между населенными пунктами.

Формирование кода по цифрам производится следующим образом:

- 1–2 – означают Код субъекта Федерации;

- 3–5 – населенный пункт федерального подчинения, городской округ;

- 6–8 – городское, сельское поселение, территория между населенными пунктами;

- 9-11 – населенные пункты внутри крупного МО.

Для уменьшения ошибок при вводе идентификатора в базу данных в АС в структуре кода присутствует система контрольных чисел.

Пример формирования:

| ОКТМО | |

| МО Белгородской области | 14000000 |

| Муниципальные районы этой же области | 14600000 |

| Муниципальный район, Алексеевский район г. Алексеевка | 14605101 |

| Сельское поселение муниципального района Алексеевский район и г. Алексеевка село Алейниково | 14605404 |

При заполнении декларации, после заполнения 8-значного кода в остальных графах ставятся прочерки. (Ставить 0 неправильно).

Если декларация заполняется физическим лицом, должен быть введен код места нахождения работодателя.

Формат ОКТМО

ОКТМО состоит из двух разделов, включающих муниципальные образования и населённые пункты, входящие в состав муниципальных образований.

Формула структуры кода ОКТМО в первом разделе (8 знаков): XX XXX XXX, где:

- 1, 2 знаки идентифицируют объекты классификации первой ступени классификации (группировка муниципальных образований субъектов Российской Федерации);

- 3 — 5 знаки идентифицируют объекты классификации второй ступени классификации;

- 6 — 8 знаки идентифицируют объекты классификации третьей ступени классификации.

Формула структуры кода ОКТМО во втором разделе (11 знаков): XX XXX XXX XXX, где:

- 1 — 8 знаки идентифицируют муниципальные образования, в состав которых входят населённые пункты;

- 9 — 11 знаки идентифицируют населённые пункты.

Структура кода ОКТМО

ОКТМО включает два раздела: муниципальные образования и населенные пункты в составе муниципальных образований. Коды первого раздела состоят из восьми знаков, второго — из одиннадцати. Код содержит информацию:

- 1 и 2 знаки обозначают субъект РФ;

- 3-5 — городской округ или объединение, приравненное к нему;

- 6,7 и 8 — населенный пункт, в котором зарегестрированы организация или ИП.

Коды второго раздела включают эти 8 знаков, а 9, 10 и 11 обозначают населенный пункт внутри крупного муниципального образования. При этом значения с 001 по 049 присваиваются городам, с 051 по 099 — поселкам городского типа, а с 101 по 999 — сельским населенным пунктам. Чем крупнее населенный пункт, тем меньше знаков включает ОКТМО. Например, город Дмитров Московской области имеет код 46608000, а поселок Антропово Костромской области — 34602403101.

Расшифровка кода ОКТМО

Есть коды, состоящие из 8-ми цифр. Они обозначают:

- первая и вторая цифры — субъект РФ;

- третья, четвертая и пятая цифры — муниципальный район, городской округ или внутригородские территории Москвы, Санкт-Петербурга и Севастополя;

- шестая, седьмая и восьмая цифры — городское поселение, внутригородские районы, сельское поселение или межселенные территории.

Так, например, для Московской области первые две цифры кода ОКТМО составляют 46. Для Раменского района в Подмосковье цифры с третьей по пятую — 648. Для городского поселения Быково Раменского района Московской области цифры с шестой по восьмую — 152. Получается, что у Быково код по ОКТМО будет 46 648 152.

Есть коды, состоящие из 11-ти цифр. Их присваивают населенным пунктам, которые включены в состав муниципальных территориальных образований. К примеру, код из 11-ти цифр присвоен деревне Жуковка, входящей в состав Москвы.

Заметим, что поля налоговых деклараций, предназначенные для кода ОКТМО, состоят из 11-ти ячеек. В ситуации, когда требуется внести код из 8-ми цифр, нужно сначала заполнить все ячейки, начиная с левой. Затем в оставшихся ячейках следует поставить прочерки.

При заполнении платежного поручения в свободных знакоместах нельзя ставить нули (письмо Федерального казначейства по Московской области и Минфина Московской области от 03.02.14 № 48-12-13/02-728 и № 22исх-693/22-07-02).

В каких случаях требуется в декларации данный код

Кодировка по ОКТМО необходима далеко не всегда, ведь не каждая декларация требует внесения этого шифра. С проблемой поиска необходимой кодировки вы столкнетесь, когда будете оформлять себе имущественный налоговый вычет.

Декларацию требуется сдавать для получения имущественного вычета при покупке недвижимости. Она имеет утвержденную форму. При ее заполнении может возникнуть проблема с кодами ОКТМО, особенно, когда человек работает на разных предприятиях, расположенных в различных районах населенного пункта.

Этот раздел появился с 2014 года, а до этого аналогичные функции выполнял ОКАТО. Для того чтобы найти необходимый код, необходимо обратиться к официально утвержденному классификатору. На первый взгляд, процедура кодировки может показаться очень сложной, однако такое мнение может сложиться только по причине того, что вы ранее не работали с декларацией. На самом деле, ОКТМО как раз и была придумана для того, чтобы упростить идентификацию территорий и статистическую обработку имеющихся данных.

Необходимо понимать, что этот шифр дается не отдельно взятым предприятиям, а населённому пункту в целом. Один код может быть отображен в нескольких отчётах разных юридических лиц и индивидуальных предпринимателей, если они расположены рядом.

Физические лица не так часто могут столкнуться с необходимостью внесения ОКТМО в документацию, а вот юрлица должны указывать шифр во многих отчетах и других бумагах по финансовым операциям, сопряженными с выплатой налогов.

Как узнать код ОКТМО по адресу?

Самый надежный способ уточнить код ОКТМО ИФНС — позвонить в вашу налоговую инспекцию. Но можно воспользоваться несколькими предложенными ниже способами.

Простой способ узнать код ОКТМО

На сайте ФНС nalog.ru существует простой сервис, с помощью которого можно узнать код ОКТМО по названию муниципального образования (это, например, район города или внутригородская территория или целый город, или городской округ, городское или сельское поселения и т.д.). Также с помощью этого сервиса можно узнать код ОКТМО по ОКАТО.

Для того чтобы узнать код ОКТМО по ОКАТО достаточно ввести использовавшийся ранее код ОКАТО и сервис определит соответствующий ему новый код ОКТМО.

Для того чтобы узнать код ОКТМО по названию муниципального образования вы можете указать название ваше субъекта России (коды субъектов можно встретить на автомобильных знаках или здесь есть справочник кодов субъектов РФ), а также название вашего муниципального образования. После ввода первых букв названия, необходимо дождаться и сервис сам предложит вам подходящий вариант. Например, так как на картинке ниже.

Если вы хотите узнать код ОКТМО по адресу, то можно воспользоваться другим, описанным далее сервисом.

Как узнать код ОКТМО налоговой инспекции на сайте nalog.ru по адресу

На сайте nalog.ru разработан специальный сервис https://service.nalog.ru/, с помощью которого можно сформировать и распечатать квитанцию для оплаты налога. Поскольку сейчас в квитанциях на оплату налога нужно указывать ОКТМО, то с помощью этого сервиса можно не только подготовить квитанцию, но и узнать код ОКТМО интересующей вас налоговой инспекции.

Предложенный вариант — это самый надежный официальный способ узнать код ОКТМО по адресу. Кроме этого он позволяет узнать по адресу код налоговой инспекции и КБК по виду налога.

На первой странице сервиса вам будет предложено ввести данные о номере инспекции и вашем адресе. Вы можете не вводить номер налоговой инспекции, если вы его не знаете, а начать с ввода вашего адреса. Код ИФНС и код ОКТМО будет определен автоматически по введенному вами адресу. Например, как на рисунке ниже.

Обратите внимание, что для Москвы и Санкт-Петербурга, которые сами являются регионами, не надо указывать их как город, только как регион. При условии, конечно, что речь не идет про города в рамках этих регионов, например, Зеленоград для Москвы или Колпино для Санкт-Петербурга

В результате онлайн сервис сообщит вам всю необходимую информацию по введенному адресу. Так вы узнаете код ОКТМО и код ИФНС — номер вашей налоговой инспекции.

Если вы хотите узнать код КБК по виду налога, то можете продолжить работу с этим сервисом до этапа формирования квитанции на оплату.

Скачать справочник кодов ОКТМО

Скачать справочник кодов ОКТМО можно на сайте Федеральной службы государственной статистики www.gks.ru. Код ОКТМО можно узнать из этого классификатора.

Классификатор на сайте Федеральной службы государственной статистики представляет собой документ Word. Из-за большого объема классификатор ОКТМО разделен на отдельные файлы по федеральным округам. Найти нужный код ОКТМО можно поиском по названию в этом документе Word (комбинация клавиш Ctrl+F).

Обратите внимание, что не следует искать в классификаторе улицы, ведь ОКТМО — это классификатор муниципальных образований, а не адресный классификатор. Можно искать города, поселения, районы городов

Также рекомендуется уточнить код ОКТМО в своей налоговой инспекции.

Скачать справочник кодов ОКТМО на сайте Федеральной службы государственной статистики:

Что такое код ОКТМО?

ОКТМО содержит 8-ми или 11-тизначный код для идентификации населенных пунктов.

Классификатор ОКТМО состоит из двух разделов:

- 1-й раздел — «Муниципальные образования субъектов Российской Федерации»,

- 2-й раздел — «Населенные пункты, входящие в состав муниципальных образований субъектов Российской Федерации».

Формула структуры кода в первом разделе ОКТМО: ХХ ХХХ ХХХ,

- Первые два знака идентифицируют субъекты Российской Федерации.

- Третий, четвертый и пятый знаки определяют внутригородские территории, муниципальные образования, города федерального значения, муниципальные районы, городские округа, муниципальные образования автономных округов, округов.

- Шестой, седьмой и восьмой знаки определяют городские поселения, сельские поселения, межселенные территории.

Каждому коду соответствует контрольное число, которое не входит в кодовое обозначение объекта. Например,