Неснижаемый остаток на вкладе сбербанка: что такое, особенности, последствия снятия

Содержание:

- Что такое неснижаемый остаток

- Что такое неснижаемый остаток

- Расчетный счет с неснижаемым остатком: предложение Сбербанка

- Плюсы неснижаемого остатка

- Как снять со счета неснижаемый остаток: последствия такой операции

- Особенности для р/c

- Документальное оформление

- Просмотреть заявку

- Разновидности неснижаемого остатка

- Минимальная величина неснижаемого остатка в Сбербанке

- Обзор предложений от банков

- Как изменить неснижаемый остаток через Сбербанк онлайн

- Неснижаемый остаток: определение и особенности

- Депозиты с неснижаемым остатком

Что такое неснижаемый остаток

Разбирая вопрос о неснижаемом остатке на расчетном счете в Сбербанке, необходимо учесть, что средства могут быть размещены на расчетный счет либо депозит. В соответствии с данным фактором, сумма остатка и перечисляемых процентов различная, как и способ проведения расчета извлекаемой прибыли.

По депозитам

В Сбербанке имеется обширный ряд предложений по вкладам, в которых начисляются проценты на минимальную сумму. Воздействие на способ расчета получаемой выгоды могут повлиять следующие моменты:

- сумма вклада;

- возможность частичного снятия и пополнения финансов со счета вклада;

- процентная ставка по депозиту;

- иные положения внесения средств.

Важно! Особые положения, относительно начисления денег по неснижаемому балансу распространяются не на всю линейку депозитов у Сбербанка

По расчетным счетам

Совсем по-другому, нежели с депозитами, ситуация обстоит с неснижаемым остатком на расчетном счете. Тут для каждой карточки подбирается своя сумма. Возможно совершить привязку счета к предлагаемой банком акции, в рамках которого будут поступать деньги на оставшуюся сумму. Приведем эту информацию детальнее в предстоящем разделе.

К сведению! Допустимость произвести расчет процентов имеется не по всем картам, лишь для расчетных продуктов некоторых видов.

Что такое неснижаемый остаток

При определении минимального остатка на текущем счете в Сбербанке следует учитывать, что средства могут быть внесены на текущий счет или депозит. В зависимости от этого фактора меняется сумма баланса и процентов, подлежащих перечислению, а также то, как рассчитывается получаемая прибыль.

По депозитам

Сбербанк предлагает широкий выбор вкладов с выплатой процентов на минимальную сумму. Следующие аспекты могут повлиять на расчет полученной прибыли:

- размер депозита;

- возможность частичной оплаты и пополнения

- процентная ставка по депозиту;

- другие условия депозита.

Важно: Особые правила начисления средств от неснижаемого остатка не распространяются на весь спектр вкладов в Сбербанке.

По расчетным счетам

Ситуация с минимальным остатком на текущем счете совершенно иная, чем с депозитами. Здесь у каждой карты своя сумма. Есть возможность привязать счет к оферте банка, по которой будет выплачиваться баланс. Мы опишем эту информацию более подробно в следующем разделе.

Информация! Не все карты можно использовать для начисления процентов, только определенные виды платежных продуктов.

Расчетный счет с неснижаемым остатком: предложение Сбербанка

Проценты по такому счету начисляются в банке следующим образом:

- Начисление процентов осуществляется каждый месяц.

- Ежемесячно начисляемые проценты автоматически добавляются к сумме вклада, что приводит к увеличению базы для их начисления в последующих периодах. Как следствие, ощутимо повышает доход клиента (вкладчика). Такая практика называется реинвестированием процентных доходов.

- Существует возможность снятия (выведения) начисленных процентов. Кроме того, процентные доходы могут перечисляться на карточку клиента.

Расторгнуть соглашение о банковском счете в досрочном порядке разрешается на таких условиях:

- Клиенту предоставляется возможность получения денег до завершения периода действия соответствующего соглашения. Если возникнут какие-либо непредвиденные обстоятельства или необходимость, клиент всегда может забрать собственные средства в полном размере.

- Если речь идет о расторжении вклада, открытого на срок, не превышающий шести месяцев, то применяется годовая ставка процента на уровне 0,01%.

Для вкладов, срок действия которых больше шестимесячного периода, практикуются следующие ставки годового процента при расторжении:

- если клиент забирает деньги на протяжении первого полугодия основного (продленного) периода, то применяется ставка в размере 0,01%;

- если изъятие средств осуществляется клиентом после завершения шестимесячного периода в рамках основного (продленного) срока действия соответствующего вклада, то процентное начисление применяется в этом случае на уровне 2/3 ставки, предусмотренной банком для данного типа вклада по состоянию на момент его открытия (продления).

Продление клиентского счета в банке осуществляется по таким принципам:

- Пролонгация соглашения в автоматическом режиме производится банком с теми параметрами (условиями, годовой ставкой), которые фактически действуют для вклада сберегательного типа на момент такого продления.

- Допускается пролонгировать соглашение неограниченное количество раз.

Открыть счет с неснижаемым остатком в Сбербанке можно путем личного обращения или через Сбербанк Онлайн

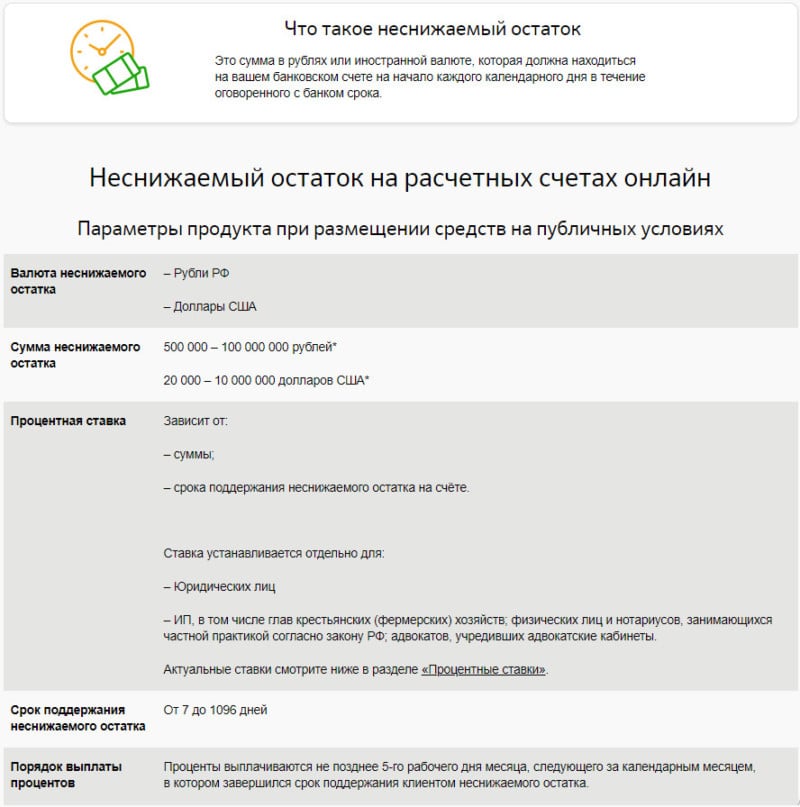

Основные параметры счета с неснижаемым остатком

Назначение ставки осуществляется банком в индивидуальном порядке с учетом рода деятельности клиента и суммы используемых средств. Услуга предоставляется для юрлиц на следующих условиях (параметрах):

- Минимальный неснижаемый остаток на расчетном счете в Сбербанке (минимальный лимит баланса) – 500 (пятьсот) тысяч рублей.

- Максимальный остаток средств – 100 (сто) миллионов рублей.

- Продолжительность периода действия – минимум 7 дней, максимум 1096 дней.

- Процентный доход по назначенной ставке начисляется ежемесячно – до пятого числа каждого месяца.

- Минимальные лимиты размещения денег в зарубежной валюте установлены банком на уровнях 20 000 американских долларов (USD) и 15 000 евро (EUR). Максимально допустимый размер суммы такого размещения составляет 10 (десять) миллионов USD.

Находящиеся на расчетном счете денежные средства разрешается использовать для выполнения регулярных операций (транзакций, платежей) при сохранении минимально допустимого, неснижаемого лимита баланса.

Подобный счет можно открыть как в офисе банка с подачей соответствующего заявления, так и дистанционно через Сбербанк Онлайн. С банком заключается предусмотренный регламентом договор, подробным образом описывающий порядок и правила деловых взаимоотношений, полномочия и обязанности сторон.

Надо отметить, что опция минимально допустимого, неснижаемого баланса для клиента через Сбербанк Онлайн аналогична по всем условиям и параметрам той опции, которая оформляется непосредственно в офисе кредитно-финансового учреждения. Исключение – уровень годовой ставки процента. Если опция активируется онлайн, ставка окажется выше обычной в 1,07 раза.

Плюсы неснижаемого остатка

Как свидетельствует банковская аналитика, на финансовом рынке нашей страны эта дополнительная услуга является весьма востребованной. Основная причина этого лежит на поверхности: мало кто откажется от возможности не только сохранить, но и приумножить свои свободные капиталы, тем более, без каких-либо особенных усилий. А учитывая, что остальными средствами на расчетном счете можно еще и свободно пользоваться, эту финансовую услугу можно даже назвать уникальной.

Кроме этого неснижаемый остаток имеет и другие положительные стороны.

- Простая процедура установки данной опции – не нужно открывать новых счетов, собирать пакет документов и т.д. Требуется всего лишь подать простое заявление и заключить с банком, в котором открыт расчетный счет дополнительный договор;

- В отличие от депозитных вкладов, также обеспечивающих проценты, но при этом блокирующих на определенные промежутки времени денежные средства, неснижаемый остаток при срочной надобности можно легко снять со счета. Никаких особенных проволочек данная процедура не подразумевает;

- Организация или ИП, воспользовавшиеся данной функцией, автоматически привыкают следить за тем, чтобы необходимое количество средств всегда лежало на счете. Иными словами, повышается их финансовая дисциплина;

- Гарантия будущего. Привычка держать на счетах только то количество средств, которое необходимо для покрытия текущих потребностей предприятия, как правило, не приводит ни к чему хорошему, а в самых худших случаях такой подход может даже обернуться банкротством. И напротив – когда расчетный счет позволяет не только сохранить, но и приумножить капитал предприятия, это становится отличным стимулом для бизнесменов по формированию качественной «подушки безопасности» в плане финансов.

Как снять со счета неснижаемый остаток: последствия такой операции

Для начала выбираем в меню веб-кабинета раздел «Вклады и счета», кликаем по номеру нужного депозита, переходим во вкладку «Информация о счете», находим поле «Сумма неснижаемого остатка», передвигаем ползунок рядом с ним в положение «Применить». В появившейся форме заявки вбиваем нужную сумму, кликаем по кнопке «Продолжить» и подтверждаем заявку СМС-кодом.

Запрос на изменение условий вклада рассматривается Сбером в течение пары дней. Если он будет одобрен, значит, в статусе заявки появится надпись «Исполнено». Произведенные изменения можно будет увидеть в информации о депозите.

Чаще всего владельцы вкладов, собравшиеся частично изъять накопления, интересуются, как изменить неснижаемый остаток. Сбербанк Онлайн дает им такую возможность. По крайней мере, через личный кабинет можно отправить заявку на изменение параметров счета. Делается это следующим образом.

Иногда используется схема, по которой закрепляется не минимальный остаток, а максимальная сумма снятия средств. Например, 50% от первоначального взноса или общей суммы депозита. Вариантов ограничений достаточно много, поэтому надо внимательно изучить данный пункт договора.

Неснижаемый остаток по вкладу – минимальная сумма денежных средств (вклада), которая должна находиться на депозитном Счете в течение всего Срока размещения вклада, и до которой можно произвести частичное снятие средств (совершить расходные операции по вкладу), не расторгая договор вклада и не теряя проценты по вкладу. Размер неснижаемого остатка прописывается в договоре вклада.

Каждый банк определяет минимальную сумму вклада, которая должна оставаться на счете, чтобы вклад не считался досрочно расторгнутым, потому что в таком случае проценты выплачиваются по ставке «До востребования». Чаще всего неснижаемый остаток равен минимальному первоначальному взносу, однако банки имеют право самостоятельно определять эту сумму.

Особенности для р/c

У любого гражданина можно спросить, что такое расчетный счет, и он легко ответит на этот вопрос. Данный реквизит необходим для юр.лиц, выполняющих расчеты по безналу и для «физиков», планирующих перечислять денежные средства, либо просто хранить накопления таким образом.

На заметку! Ранее, при открытии расчетного счета компании обязаны были уведомить налоговый орган и соответствующие ведомства о данном событии и передать выписку из банка. Сегодня этого делать не нужно, поскольку все сведения передаются по электронным каналам.

Сегодня, в главном офисе СБ и в ряде других филиалах можно открыть р/счет с неснижаемым остатком. Счет можно эксплуатировать стандартным образом, но такой вариант позволяет без лишних манипуляций извлечь из остатка по счету дополнительную прибыль.

Важно! Ставка по такому счета не слишком отличается от процентного показателя в «классическом» депозите, однако стоит отметить, что СБ ставку определяет в этом случае индивидуально. Для компаний устанавливаются определенные параметры, и условия получения прибыли

В целом, обслуживание выглядит так:

Для компаний устанавливаются определенные параметры, и условия получения прибыли. В целом, обслуживание выглядит так:

| Показатели, определяющие размер ставки | Условия для получения прибыли |

| На размер ставки по процентам могут повлиять сразу несколько факторов, а точнее:

· установленная сумма НО; · род деятельности ИП или компании. |

Если обратиться к стандартным условиям для юр.лиц, то сегодня действуют следующие показатели:

· 500 тыс. рублей и 100 млн рублей – минимум и максимум НО; · 7-1096 суток – период поддержания суммы на р/счете. Во всех случаях, доход перечисляется в первой декаде месяца. |

Дополнительно стоит сказать, что сумма на счетах может быть размещена в валюте (20 тыс. долларов или 15 тыс. евро, но до 10 млн долларов). Для открытия счета достаточно подать официальное заявление сотруднику банка и приложить все обязательные документы.

Внимание! Альтернативным вариантом является использование функционала сервиса дистанционного обслуживания «Бизнес Онлайн». В рамках этого приложения можно подать заявку виртуально

При обращении в банк, таким образом, в дальнейшем, к установленной процентной ставке добавляется еще 1,07%.

Итогом обращения становится подписание банковского соглашения на обслуживание. В целом, процедура стандартная за исключением небольшого нюанса по обсуждению неснижаемого остатка.

Подробности по теме можно узнать из видеоролика:

Документальное оформление

Как правило, оформляется Дополнительное соглашение к Договору о расчетно-кассовом обслуживании между банком и клиентом, в котором прописываются все условия и особенности по неснижаемому остатку. В таком соглашении вводятся новые понятия и термины, такие как: валюта сделки (рубли, доллары, евро), минимальная и максимальная суммы, даты начала и окончания срока поддержания неснижаемого остатка. Чаще все эти существенные условия выводятся в еще один отдельный документ, так называемое «Подтверждение по поддержанию Фиксированного (неснижаемого) остатка», которое оформляется как Приложение к Дополнительному соглашению.

ФАЙЛЫ

1 файл

Другими приложениями к подобному допсоглашению могут выступать:

— список представителей сторон (банка и клиента), уполномоченные вести от их имени переговоры о согласовании существенных условий соглашения;

— список телефонных номеров и адресов электронной связи между сторонами (для более прозрачной и официальной работы).

Мне нравится

Основной принцип логистики управления запасами заключается в том, чтобы продукт/товар поступал в нужное время в нужное место и с минимальными издержками.

Вне зависимости от того, как организована логистическая структура Компании, неизменными остаются три основных вопроса: когда заказывать, сколько заказывать и как управлять запасами.

Важно не только организовать систему движения товарных потоков, но и определить где, сколько и какого товара хранить, чтобы обеспечить снабжение клиентов с заданным уровнем сервиса и минимальными издержками.

Существуют разные методы организации системы товародвижения. Некоторые компании для повышения эффективности логистической системы и оптимизации издержек разделяют товарный ассортимент на группы и для каждой группы применяют свои методы организации системы товародвижения

Некоторые компании для повышения эффективности логистической системы и оптимизации издержек разделяют товарный ассортимент на группы и для каждой группы применяют свои методы организации системы товародвижения.

Один из вариантов разделения ассортимента на группы, который может быть применим в дальнейшем для определения метода организации системы товародвижения, основан на частоте и равномерности спроса товара клиентами.

Можно разделить ассортимент по следующему принципу:

Массовый товар

— товар массового спроса, постоянно необходимый основной массе клиентов и имеющий высокую частоту потребления.

Ассортиментный товар

— товар не массового спроса, но потребляется отдельными клиентами и имеет эпизодический спрос.

Заказной товар

— товар, предназначенный для удовлетворения особых потребностей отдельных клиентов или для пробных продаж.

Разделение товара на группы можно проводить либо используя статистику частоты спроса, либо применив экспертную оценку определения принадлежности товара к той или иной группе.

Организация снабжения по товарам Массового ассортимента достаточно проста. Продажи товаров данной группы равномерные: при организации снабжения можно опираться на статистику продаж и с достаточно высокой точностью прогнозировать спрос. Зная продажи/прогнозы, технологический срок исполнения поставки, условия поставки, и определив желаемый уровень сервиса для клиентов – построить систему товародвижения несложно.

По Заказному товару самым простым и эффективным является решение не создавать запасы на складе, и осуществлять поставку под потребности каждого отдельного клиента в строго оговоренные сроки. В этом случае нет неразумных трат средств на создание запасов, и, в то же время, клиент заранее проинформирован о том, когда и на каких условиях он получит данный товар.

Наиболее сложным остается вопрос, как организовать снабжение и сколько хранить запаса по товарам значимым, но имеющим неравномерный эпизодический спрос – ассортиментному товару.

Для организации снабжения складов по товарам с неравномерным (эпизодическим) спросом — ассортиментному товару — можно использовать метод формирования товарного запаса на основе неснижаемого остатка

.

Основная идея метода — определяется количество, которое планируется в любой момент времени иметь на складе . То есть, говоря другими словами, снабжение организуется в соответствии с тем, какой средний складской запас мы готовы хранить по тому или иному товару.

Реализовать данный метод можно по-разному.

Вот один из возможных вариантов:

Просмотреть заявку

После подтверждения заявки Вы перейдете на страницу просмотра, на которой увидите заполненный документ. О том, что операция успешно выполнена банком, свидетельствует отображаемый на форме документа штамп «Исполнено» и статус «Исполнен».

На этой странице Вы сможете просмотреть реквизиты выполненной заявки.

Если Вы хотите ознакомиться с подробной информацией об условиях доп. соглашения, то щелкните ссылку Просмотр условий дополнительного соглашения.

Если Вы хотите просмотреть список совершенных Вами операций, то щелкните ссылку Перейти к истории операций.

Если Вы хотите получить подробную информацию по выполнению операций на любой странице системы, то щелкните ссылку Помощь в боковом меню или внизу страницы щелкните ссылку Помощь онлайн.

Кроме того, в Сбербанк Онлайн на каждой странице можно обратиться к помощи персонального консультанта, который ответит на все Ваши вопросы. Чтобы запустить помощника, щелкните ссылку Часто задаваемые вопросы в боковом меню. В результате откроется окно, в котором содержатся ответы на часто задаваемые вопросы по работе с сервисом Сбербанк Онлайн.

Часть клиентов расценивают неснижаемый остаток в Сбербанке по вкладу, как дополнительную льготу, позволяющую увеличить накопления, другие, как лимит и ограничение. Банк указывает пункт в условиях открытия вкладов для физ.лиц.

Фактически, речь идет о сумме, которая обязательно должна находиться на счете депозита, даже если у вкладчика есть право снимать или вносить денежные средства. Рассмотрим все нюансы, связанные с неснижаемым остатком подробнее и постараемся ответить на сопутствующие вопросы.

Разновидности неснижаемого остатка

Отечественный финансовый рынок предлагает потребителю несколько вариантов по неснижаемому остатку. К ним относятся:

- твердо установленные сроки. Договор между банком и организацией заключается на строго определенное время. На этот период определяется неснижаемый лимит и процентная ставка. При этом отличительной особенностью здесь является то, что выплата процентов в полном объеме проводится единовременно в конце периода за весь срок хранения неснижаемого остатка. В тех случаях, когда лимит был нарушен, банк имеет право или вовсе не выплачивать проценты, или выплатить их по более низкой ставке, например, не более 1%. Главным плюсом в такой форме неснижаемого остатка является изначально более высокий процент;

- нестабильные сроки. Тут договор заключается на неопределенное время, в «плавающем» режиме. То есть проценты на остаток начисляются только за те дни, когда на расчетном счете был установленный в договоре денежный лимит, в те же дни, когда лимит нарушается, проценты теряются. Выплата по таким договорам производится почти всегда один раз в месяц;

- неснижаемый остаток публичный. Под этим определением подразумевается самостоятельная, гласная установка банками денежных лимитов на расчетных счетах, на которые автоматически начисляются проценты. В данном случае часто даже не приходится заключать с банками никаких дополнительных договоров, применение функции неснижаемого остатка прописано в основном документе. При этом здесь банки применяют схему «процентной пирамиды», то есть указывают конкретные суммы, в зависимости от которых начисляются те или иные проценты. Выплата по данным договорным обязательствам, как правила происходит ежемесячно.

Запомните, предприниматель или любая коммерческая компания могут выбрать ту форму неснижаемого остатка, которая им наиболее удобна в зависимости от специфики деятельности. Например, крупной торговой организации, скорее всего, подойдет вариант с публичным неснижаемым остатком, а вот производственной фирме – неснижаемый остаток с четко установленным периодом.

Минимальная величина неснижаемого остатка в Сбербанке

Банк индивидуально подходит к определению условий заключения сделки с неснижаемым остатком. Влияние оказывают следующие основные параметры:

- владелец средств – частное лицо, организация или индивидуальный предприниматель;

- размещение средств на депозите или на расчетном счете;

- сумма;

- срок размещения.

Все сделки заключаются в рублях РФ или долларах США. Размер пороговых сумм привязан к срокам:

| Тип услуги / Вкладчик | Минимум | Максимум | Срок размещения |

| Депозит/частное лицо | 30 000 рублей или 1 000 долларов США | нет | от 3 месяцев до 3 лет |

| Расчетный счет/юридическое лицо | 500 000 рублей или 20 000 долларов США | 100 млн. рублей или 10 млн. долларов | от 7 до 1096 дней |

Следует обратить внимание на то, что процентная ставка повышается, если при заключении договора воспользоваться системой удаленного доступа (интернет-банкингом). Кроме того, к одному счету можно подать несколько заявлений о поддержании определенного неснижаемого остатка, но с разными суммами и сроками (путем подписания дополнительных соглашений). Тем самым повышается маневренность средств без существенных потерь доходности

Банк имеет право в одностороннем порядке изменять процентную ставку. За 5 дней до этого он отсылает клиенту уведомление. Если тот не согласен с новыми условиями, то сообщает об этом финансовой организации не позднее чем за 2 дня. Соглашение о расчетном счете досрочно расторгается. Проценты выплачиваются в соответствии с подписанным ранее договором.

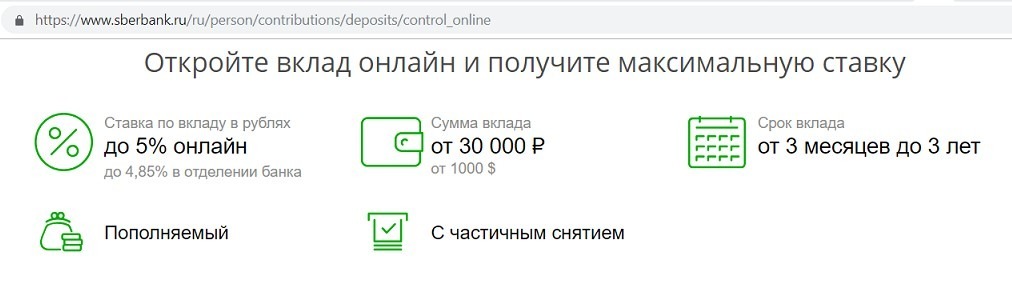

Условия для депозитов

В Сбербанке примером депозита с неснижаемым остатком является вклад «Управляй». Его преимущество состоит в возможности пополнения счета как наличными от 1 000 рублей/100 долларов США, так и в безналичном порядке без ограничения суммы, а также снятии начисленного финучреждением дохода и сумм, превышающих пороговую величину.

Процентная ставка зависит от размера минимальной суммы и срока депозита. Она колеблется в рублях от 4,15 до 5%, а в валюте – от 0,3 до 1,50%. Клиент имеет возможность поднять ставку, увеличив неснижаемый порог. Проценты выплачиваются ежемесячно, при этом они могут быть присоединены ко вкладу.

Досрочное расторжение договора о депозите возможно. Однако это приведет к пересчету процентов по ставке 0,01% по вкладам, срок размещения которых составил менее 6 месяцев, и по ⅔ ставки – по депозитам, пролежавшим более полугода.

Вклад «Управляй» от Сбербанка

Необходимо учитывать, что по вкладам действует ограничение в размере максимальной суммы. Она равна десятикратному первоначальному взносу. Если остаток вклада превышает установленный максимум, то к сумме превышения применяется только половина ставки.

Условия для расчетных счетов

Юридическим лицам и индивидуальным предпринимателям удобно заключать сделки с неснижаемым остатком при размещении средств. Ведь в этом случае не требуется открывать дополнительные счета. Сбербанк предлагает индивидуальные процентные ставки для организаций и предпринимателей. Если договор отправлен с использованием онлайн-системы, то ставка повышается на 1,07%.

Проценты начисляются со дня заключения соглашения и по последний день включительно. Выплата производится в первой декаде месяца, следующего за месяцем завершения. Реквизиты для зачисления процентов указываются в заявлении.

По расчетному счету одновременно может действовать несколько сделок с различным неснижаемым остатком, что позволяет сохранить доходность в случае непредвиденного списания средств на основании требований, распоряжений или инкассовых поручений надзорных органов.

В день окончания срока Сбербанк делает для своих клиентов специальное предложение при соблюдении следующих условий:

- срок 31 день и более;

- сумма от 500 тыс. до 100 млн. рублей или от 20 тыс. до 10 млн. долларов США.

Заключение сделки с неснижаемым остатком и хранением средств на расчетном счете исключает необходимость осуществления клиентом дополнительных платежей, обеспечивает доход по ставкам, близким к ставкам по депозиту.

Индивидуальные условия для клиентов Сбербанка

Если клиент хранит средства на счетах в размере от 10 000 000 рублей или 200 000 долларов США, то он может рассчитывать на индивидуальные условия при заключении сделки на период от 1 до 6 дней. По суммам более 100 000 000 рублей или 10 000 000 долларов США срок составляет от 7 до 1096 дней.

Все сделки оформляются в рамках соглашения об общих условиях привлечения денежных средств и договора банковского вклада (депозита). В рамках соглашения возможно предусмотреть частичный отзыв вложений или пополнение счета. И еще один плюс – на индивидуальных условиях размещаются суммы и в других валютах. Например, в евро.

Обзор предложений от банков

Самые выгодные условия по вкладам с частичным снятием средств без потери процентов предлагают Сбербанк и банк Тинькофф.

Рассмотрим подробнее, что именно могут предложить данные финансовые организации своим вкладчикам и какие депозитные программы помогут преумножить денежные средства, либо максимально их сохранить.

Предложения от Сбербанка

| Название тарифного плана | % ставка | Минимальный платеж (рубль) | Сроки | Основные условия |

| Управляй Онлайн | 6,7% | От 30 000 до 2 млн. | От 3 мес. до 3 лет | · Капитализация;

· Пополнение счета от 1 000 руб.; · Частичное изъятие средств; · Автопродление договора; · Дивиденды можно снимать каждый месяц. |

| Управляй | 6,3% | От 30 000 до 700 000 | От 3 мес. до 3 лет | |

| Социальный | 6,25% | 1 | 3 года | · Капитализация;

· Пополнение на любую сумму; · Изъятие % каждый квартал; · Автопролонгация контракта. |

| Сберегательный | 1,8% | От 30 000 до 2 млн. | От 1 дня до 5 лет | · Капитализация;

· Пополнение на любую сумму; · Изъятие процентов каждый месяц; · Нет автоматического продления договора. |

| До востребования | 0,01% | 10 | бессрочный | · Капитализация;

· Пополнение на любую сумму; · Изъятие % каждый квартал; · Автопролонгация контракта отсутствует. |

Предложения от банка Тинькофф

| Наименование депозитной программы | Ставка | Срок | Минимальный платеж (руб.) | Основные условия |

| СмартВклад | 10% | От 2 мес. до 2 лет | 50 000 | · Капитализация;

· Продление договора автоматическое; |

| До востребования | 0,1% | Бессрочный | Любой | · Капитализация;

· Пополнение не позднее месяца до окончания действия контракта; · Продление договора отсутствует; · Минимальная сумма частичного снятия 15 000 р., снимать можно не ранее 2 месяцев со дня открытия вклада. |

Как изменить неснижаемый остаток через Сбербанк онлайн

В прошлом нельзя было пересмотреть минимальную допустимую сумму, что не давало возможности пользователям полностью пользоваться своими средствами. Сейчас, имеется подобная функция.

По депозиту

Процесс выполняется в дистанционном режиме, в персональном кабинете. Поэтому необходимо выполнить следующие шаги:

- Пройти авторизацию в персональном кабинете.

- Перейти в пункт «Счета и вклады», нажать на сведения по вкладу.

- В подпункте неснижаемый остаток ввести новую сумму и перейти по кнопке «Применить».

- На мониторе загрузится форма дополнительного соглашения в электронном виде, необходимый к оформлению и отправить для обработки. Действия подтверждаются разовым кодом, направленным в сообщении.

Такие же мероприятия совершит сотрудник банковской организации при личном обращении в отделение банка. При себе следует иметь паспорт и реквизиты по вкладу.

По расчетному счету

Процесс совершается таким же способом, с разницей лишь в том, что вкладчик способен сам указать лимит. При отсутствии такой возможности, для его установления необходимо пройти в отделение банка.

Неснижаемый остаток: определение и особенности

Понятие «неснижаемый остаток» означает уровень размещенных средств, ниже которого нельзя опускаться. Это тот минимум денег, который клиент обязан оставить на своем счете на начало каждого календарного дня в течение определенного срока. Сбербанк использует неснижаемый остаток в работе как с частными лицами, так и с представителями бизнеса. При этом денежные средства могут быть размещены на депозите либо находиться на расчетном счете.

Принятие условий по соглашению о поддержании неснижаемого остатка приносит клиенту дополнительную выгоду. С одной стороны, он не ограничен в использовании собственных денежных средств и при необходимости имеет право ими воспользоваться. С другой – согласие с таким пунктом договора обеспечивает ему доходность по повышенным ставкам.

Все вклады, в которых возможно частичное снятия, сохраняют вкладчику прибыль. По условиям остальных вкладов, если забрать деньги раньше времени, то проценты начисляются по тем ставкам, которые актуальны для вклада до востребования (0,01%).

Открыть вклад

Вклады с частичным снятием до неснижаемого остатка выгодны для хранения больших сумм денег. Многие открывают такие вклады после продажи дорогостоящего имущества. Например, можно хранить деньги после продажи машины до покупки новой. Или после продажи квартиры. Когда нужно будет купить новую недвижимость, капитал будет существенно увеличен.

Размер процентной ставки зависит от суммы неснижаемого остатка на счету. Чем больше там денег, тем больше ставка. Второй фактор, влияющий на ставку, – срок действия депозита. Тут действует такое же правило: чем больше дней действует вклад, тем большую выгоду получит банковский клиент.

Например по вкладу Сбербанка с частичным снятием до неснижаемого остатка “Управляй” ставки по вкладу при открытии в офисе банка начинаются от 4%, при открытии онлайн, ставка начинается от 4.15%.

Важный вопрос: на какую сумму будут начисляться проценты? Возможные варианты:

- на ежедневный остаток (самый выгодный вариант);

- на минимальный остаток за месячный период;

- самый маленький остаток в течение квартала.

Чтобы оценить доходность по депозиту, смоделируем ситуацию. У вкладчика имеется на руках 650 000 рос. рублей, которые он желает положить под процент на 12 месяцев, не теряя свободу управления вкладом. Какую ставку и прибыль ему могут предложить российские банки?

|

Наименование банка |

Депозит |

Ставка |

Срок |

Итоговый доход |

|

УБРиР |

«Накопительный (онлайн)» |

7.85% |

390 дней |

52 151 рубль |

|

Тинькофф Банк |

«СмартВклад (повышенная ставка)» |

7.5% |

365 дней |

50 461 рубль |

|

Банк Жилищного Финансирования |

«Свобода действий — онлайн» |

7.20% |

370 дней |

49 004 рублей |

|

Таврический |

«Накопительный (онлайн)» |

7.1% |

367 дней |

46 346 рублей |

|

Московский Кредитный Банк |

«Комфортный плюс» |

7.75% |

370 дней |

45 277 рублей |

Из представленных программ выгодно выделяется депозит «Накопительный (онлайн)» от Банка УБРИБ. У Московского Кредитного Банка помимо опции частичного снятия, предусмотрено льготное расторжение — возможность прервать договорные отношения с банком без существенных потерь.

Ко вкладам с возможностью пополнения и частичного снятия относятся все предложенные депозиты. Кроме изъятия части средств, вкладчики могут внести на банковский счет новые сбережения. Это позволяет постепенно наращивать прибыльность вклада. Прочие условия по депозитам касаются деталей. К примеру, некоторые финучреждения определили свой минимум пополнения: Банк Жилищного Финансирования разрешает вносить на счет от 500 рублей единоразово, УБРИБ — от 20 тыс.

Существенные различия касаются оформления вкладов. Так, Восточный Банк и Банк Возрождение известны приверженностью современным технологиям. Их депозиты можно открыть через интернет-банкинг, не выходя из дома. Вместо подписи на документах клиенты проходят онлайн-идентификацию.

Несколько иначе работает Тинькофф Банк. Чтобы оформить в учреждении депозит, клиент должен:

Депозиты с неснижаемым остатком

Будучи физическим лицом, можно открыть вклад «Управляй» в Сбербанке. По данному вкладу также предусматривается неснижаемый остаток. Согласно условиям, можно открыть депозит на сумму 30 тыс. рублей (от 1000 долларов). В течение депозитного периода можно пополнять свой счет. Сроки депозитного периода определяются индивидуально от 3 месяцев до 3 лет. Процентная ставка может колебаться от 3,0% до 4,20%. Это значение будет зависеть от сроков и суммы неснижаемого остатка. Однако, далеко не всегда эти показатели связаны друг с другом. Часто вклады, оформленные на длительный срок, имеют более низкие ставки, чем кратковременные депозиты. К примеру, максимальный доход можно получить на следующих условиях:

- 4,0% (400 тыс. рублей, срок вклада 6-12 месяцев);

- 4,05% (700 тыс. – 2 млн рублей, срок вклада 3-6 месяцев);

- 4,20% (700 тыс. – 2 млн рублей, срок вклада 6-12 месяцев).

Размер неснижаемого остатка в рамках вклада «Управляй» от Сбербанка устанавливает сам пользователь. Оставшиеся денежные средства можно в любой момент списать, отметив регулярность: каждый месяц или каждый квартал. Это учитывается также при оформлении и подаче заявки. При накоплении, можно рассчитывать на повышение процентной ставки, при условии достижения следующей отметки, которая определяется Сбербанком.

Чтобы узнать условия, можно воспользоваться расчетным калькулятором. Для получения процентной ставки, требуется прописать сумму вклада и размер неснижаемого остатка, сроки, а также возможность списания и внесения денежных средств на счет. В процессе расчетов, можно менять различные параметры. В отделении банка следует выполнить следующие действия:

- заполнить форму заявки;

- подписать договор;

- открыть персональный счет;

- пополнить счет с карты или с помощью наличных денег.

Копия договора остается у клиента. Чтобы проверять состояние остатка и процентов прибыли по нему, удобнее всего воспользоваться Сбербанком Онлайн . Подключить его можно в процессе подачи заявки.

Когда срок действия подходит к концу, можно продлить или закрыть свой счет, сняв накопленные сбережения. Также можно преждевременно закрыть счет. Однако перед тем, как сделать это и снять деньги, стоит уточнить условия досрочного закрытия депозитного счета в Сбербанке:

Когда срок действия подходит к концу, можно продлить или закрыть свой счет, сняв накопленные сбережения. Также можно преждевременно закрыть счет. Однако перед тем, как сделать это и снять деньги, стоит уточнить условия досрочного закрытия депозитного счета в Сбербанке:

- если вклад краткосрочный (менее 6 месяцев), ставка пересчитывается по 0,01%;

- если вклад долгосрочный и срок не превышает половину периода, который прописан в договоре, пересчет осуществляется по 0,01%;

- если срок превышает половину периода, который прописан в договоре, пересчет осуществляется по 2/3 ставки, рассчитанной банком.